11 марта 2019 Райффайзенбанк Порывай Денис

На фоне недавнего всплеска задолженности по дорогим инструментам рефинансирования ЦБ РФ (что нетипично для начала года, когда еще обычно сохраняется позитивный эффект от ликвидности, поступившей по бюджетному каналу в конце предшествующего года, а также присутствуют регулярные валютные интервенции) мы решили посмотреть, как обстоит ситуация с ликвидностью в целом по сектору.

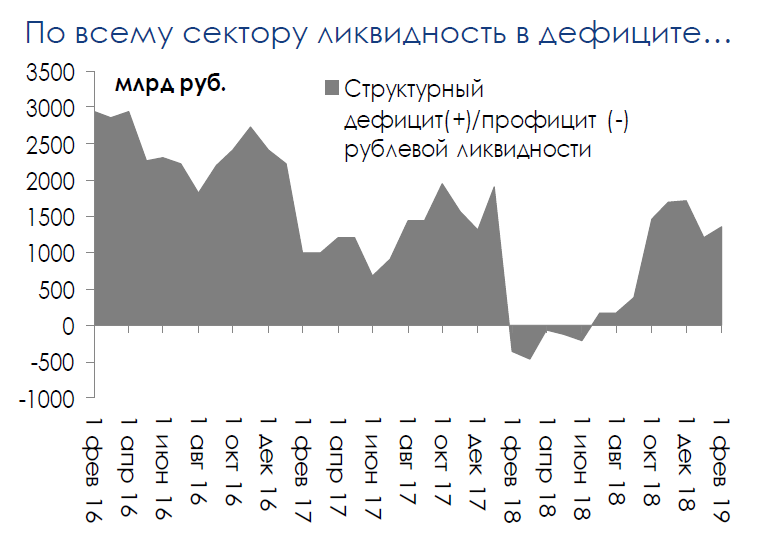

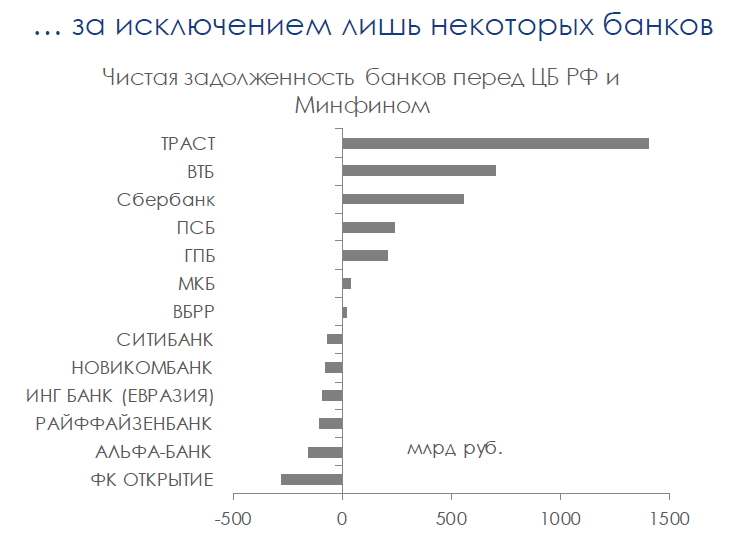

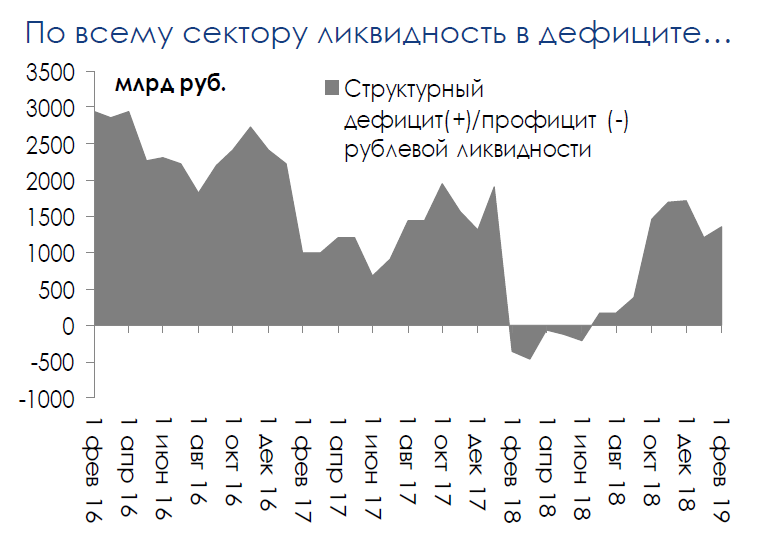

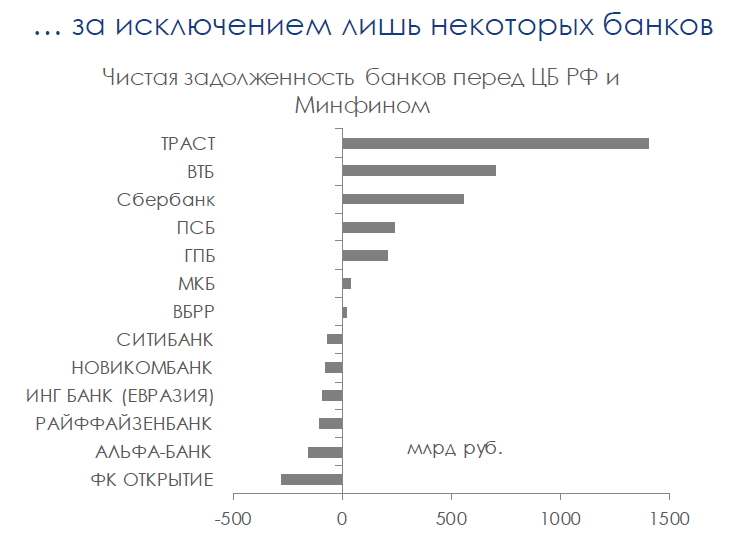

Напомним, что наш индикатор рублевой ликвидности отличается от рассчитываемого ЦБ РФ и считается как разница между всей задолженностью банков перед Минфином (депозиты + РЕПО) и ЦБ РФ, включая специальные инструменты (в т.ч. суборды), и объемом средств, размещаемых банками на депозитах в ЦБ РФ и в КОБР. Динамика этого индикатора (см. левый график ниже) указывает на то, что ситуация ухудшается с августа прошлого года, и заметного улучшения в этом году пока не произошло (поступившие расходы в конце года оказали лишь временный позитивный эффект): банки нарастили долг перед Минфином и сократили объем средств, размещаемых в ЦБ. По нашим оценкам, на 1 февраля структурный дефицит составил 1,35 трлн руб., то есть даже если вычесть долг санируемого банка Траст перед ЦБ, то получится лишь минимальный, близкий к нулю избыток рублевой ликвидности (для сравнения — год назад он составлял почти 2 трлн руб.).

Кстати говоря, в период с августа 2018 г. по январь 2019 г., когда сокращался объем ликвидности в системе, наблюдалось и повышение ставок по банковским депозитам не только для юрлиц, но и физлиц (ставки сроком до года в среднем поднялись на 64 б.п. и 1 п.п. до 6,52% и 6,02% годовых, соответственно). Также почти на 1 п.п. выросли ставки по вкладам до востребования (с 3,66% до 4,62% годовых). Стоит отметить, что при прочих равных изменение ключевой ставки лишь частично транслируется в ставки по банковским депозитам (т.к., например, население не имеет инструментов для размещения средств на междилерском рынке). В результате, по нашим оценкам, стоимость фондирования в секторе (стоимость обслуживания обязательств) возросла в среднем с 5,2% до 6,05% годовых (в то время как ключевая ставка была повышена всего на 50 б.п.).

Дешевая рублевая ликвидность уходила из банковского сектора вследствие исполнения федерального бюджета с профицитом и приостановки интервенций в августе 2018 г. По нашим оценкам, по бюджетному каналу (без учета депозитов и РЕПО Казначейства) из системы с августа по январь ушло 2 трлн руб. (а если бы интервенции не отменили, то вместо оттока был бы приток в размере 1,6 трлн руб.). В систему ликвидность возвращалась (в основном в узкий круг банков) в виде депозитов Казначейства (но уже дороже). По нашему мнению, это обстоятельство (отток по бюджетному каналу) вместе с всплеском розничного кредитования (в объемах, превышающих прирост розничных депозитов) и стало основным фактором такого большого повышения стоимости рублевого фондирования в целом по сектору.

В этом году наличие отложенных интервенций сделает канал федерального бюджета нетто-провайдером ликвидности: по нашим оценкам, в систему (без учета средств, размещаемых Казначейством на депозитах и РЕПО банков, а также ликвидности, получаемой санируемыми банками через специнструменты ЦБ) поступит около 600 млрд руб. за год (для сравнения — в 2018 г. ушло 284 млрд руб.). Однако наличие интервенций на открытом рынке – существенное условие для сохранения положительного притока по бюджетному каналу: в этом году их совокупный объем (регулярные + отложенные) должен превысить, по нашим оценкам, 3,6 трлн руб. (оценка Минфина — 4 трлн руб.). Но, если (по аналогии с прошлым годом) интервенции приостановят (с целью снизить давление на рубль, например, в результате введения санкций), итоговый объем притока ликвидности снизится. Впрочем, даже в негативном сценарии мы полагаем, что вряд ли совокупный приток по бюджетному каналу в этом году окажется отрицательным (из-за присутствия дополнительных интервенций).

С другой стороны, необходимость соблюдать норматив LCR для системно значимых банков и постепенный отказ от использования БКЛ, скорее всего, усилят спрос банков на средства клиентов, что в текущих условиях будет транслироваться в рост ставок по депозитам клиентов (соответственно, стоимости фондирования для банков, что, по сути, ужесточит кредитные условия) в предположении, что Казначейство не увеличит средний срок размещения средств на банковские депозиты.

Напомним, что наш индикатор рублевой ликвидности отличается от рассчитываемого ЦБ РФ и считается как разница между всей задолженностью банков перед Минфином (депозиты + РЕПО) и ЦБ РФ, включая специальные инструменты (в т.ч. суборды), и объемом средств, размещаемых банками на депозитах в ЦБ РФ и в КОБР. Динамика этого индикатора (см. левый график ниже) указывает на то, что ситуация ухудшается с августа прошлого года, и заметного улучшения в этом году пока не произошло (поступившие расходы в конце года оказали лишь временный позитивный эффект): банки нарастили долг перед Минфином и сократили объем средств, размещаемых в ЦБ. По нашим оценкам, на 1 февраля структурный дефицит составил 1,35 трлн руб., то есть даже если вычесть долг санируемого банка Траст перед ЦБ, то получится лишь минимальный, близкий к нулю избыток рублевой ликвидности (для сравнения — год назад он составлял почти 2 трлн руб.).

Кстати говоря, в период с августа 2018 г. по январь 2019 г., когда сокращался объем ликвидности в системе, наблюдалось и повышение ставок по банковским депозитам не только для юрлиц, но и физлиц (ставки сроком до года в среднем поднялись на 64 б.п. и 1 п.п. до 6,52% и 6,02% годовых, соответственно). Также почти на 1 п.п. выросли ставки по вкладам до востребования (с 3,66% до 4,62% годовых). Стоит отметить, что при прочих равных изменение ключевой ставки лишь частично транслируется в ставки по банковским депозитам (т.к., например, население не имеет инструментов для размещения средств на междилерском рынке). В результате, по нашим оценкам, стоимость фондирования в секторе (стоимость обслуживания обязательств) возросла в среднем с 5,2% до 6,05% годовых (в то время как ключевая ставка была повышена всего на 50 б.п.).

Дешевая рублевая ликвидность уходила из банковского сектора вследствие исполнения федерального бюджета с профицитом и приостановки интервенций в августе 2018 г. По нашим оценкам, по бюджетному каналу (без учета депозитов и РЕПО Казначейства) из системы с августа по январь ушло 2 трлн руб. (а если бы интервенции не отменили, то вместо оттока был бы приток в размере 1,6 трлн руб.). В систему ликвидность возвращалась (в основном в узкий круг банков) в виде депозитов Казначейства (но уже дороже). По нашему мнению, это обстоятельство (отток по бюджетному каналу) вместе с всплеском розничного кредитования (в объемах, превышающих прирост розничных депозитов) и стало основным фактором такого большого повышения стоимости рублевого фондирования в целом по сектору.

В этом году наличие отложенных интервенций сделает канал федерального бюджета нетто-провайдером ликвидности: по нашим оценкам, в систему (без учета средств, размещаемых Казначейством на депозитах и РЕПО банков, а также ликвидности, получаемой санируемыми банками через специнструменты ЦБ) поступит около 600 млрд руб. за год (для сравнения — в 2018 г. ушло 284 млрд руб.). Однако наличие интервенций на открытом рынке – существенное условие для сохранения положительного притока по бюджетному каналу: в этом году их совокупный объем (регулярные + отложенные) должен превысить, по нашим оценкам, 3,6 трлн руб. (оценка Минфина — 4 трлн руб.). Но, если (по аналогии с прошлым годом) интервенции приостановят (с целью снизить давление на рубль, например, в результате введения санкций), итоговый объем притока ликвидности снизится. Впрочем, даже в негативном сценарии мы полагаем, что вряд ли совокупный приток по бюджетному каналу в этом году окажется отрицательным (из-за присутствия дополнительных интервенций).

С другой стороны, необходимость соблюдать норматив LCR для системно значимых банков и постепенный отказ от использования БКЛ, скорее всего, усилят спрос банков на средства клиентов, что в текущих условиях будет транслироваться в рост ставок по депозитам клиентов (соответственно, стоимости фондирования для банков, что, по сути, ужесточит кредитные условия) в предположении, что Казначейство не увеличит средний срок размещения средств на банковские депозиты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба