14 марта 2019 Bloomberg

Страховщики активнее работают с производными инструментами валютного рынка, спасаясь от растущей стоимости хеджирования

В условиях падения доходности облигаций и роста стоимости хеджирования крупнейшей в Японии страхователи жизни активнее скупают производные инструменты с целью стимулирования прибыли.

С октября прошлого года Nippon Life Insurance Co. расширила использование валютных свопов, опционов на доллар/иену, процентных деривативов, чтобы увеличить доходы и компенсировать эффект от роста стоимости хеджирования, отметил Тошинори Курису, заместитель главного управляющего в отделе финансового и инвестиционного планирования.

«Мы находимся в поиске идей эффективного хеджирования рисков и, как следствие, улучшения показателей прибыли, а не только принимаем на себя риски ради доходности. Мы нацелены справиться в условиях низкой доходности посредством диверсификации аллокации на мировом уровне и использования производных инструментов для повышения эффективности показателя риск/доходность», — пояснил Курису в интервью на прошлой неделе.

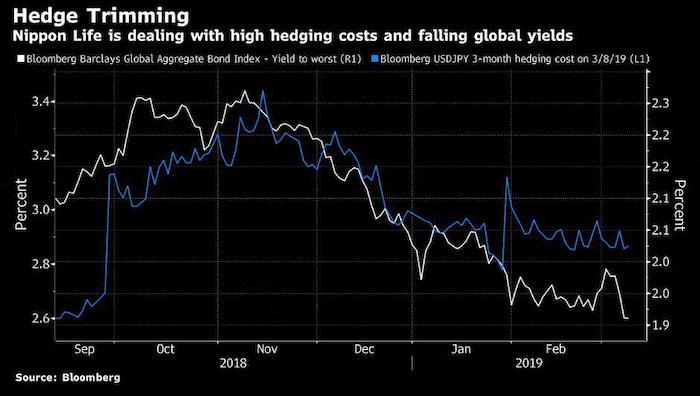

Японские страхователи жизни становятся все изобретательнее, столкнувшись со снижением доходности мировых облигаций и замедлением экономического роста. Расходы на валютное хеджирование, которые являются одним из ключевых факторов для крупнейших держателей долга, усложняют ситуацию с затратами на защиту доллара, которые достигли максимума с 2008 года.

Nippon Life применяет следующие стратегии:

— Валютные свопы для конвертации части валютных потоков в иену во избежание нивелирования доходов затратами на хеджирование рисков

— Продажа опционов колл по доллар/иене с использованием премии, компенсируя расходы на покупку опционов пут — компания прогнозирует снижение валютной пары

— Покупка деривативов на акции и процентные ставки, включая свопы по долгосрочным ставкам, для фиксирования доходности и реализации более долгосрочных обязательств

— Поддержание стабильности или сокращение размещения в валютном хеджировании, на которое сейчас приходится около 60% инвестиций

Избирательный подход

Такой многоуровневый подход говорит о подверженности Nippon Life риску со стороны внешних долговых рынков, доля которых в активах в размере 65.5 трлн иен ($590 млрд) составляет пятую часть. Из них почти половина приходится на США, а 40% — на Европу.

«Мы продолжим расширять инвестиции в иностранные обязательства, используя индивидуальный подход», — сказал Курису.

Компания в основном фокусируется на 10-летних бумагах, где спред с учетом стоимости хеджирования составляет порядка 1%.

Другие страхователи жизни тоже меняют стратегию. К примеру, в прошлом месяце Dai-Ichi Life Insurance Co. сообщила, что переключается на сектор недвижимости, проектное финансирование и частный капитал.

Хеджирование и риски

План снижения валютного хеджирования действительно несет в себе определенные риски. Ранее в этом месяце Mizuho Financial Group Inc. сообщила о новых потерях по иностранным облигациям. Fukoku Mutual Life Insurance Co. в феврале анонсировала план активизации хеджирования, сославшись на угрозу роста иены.

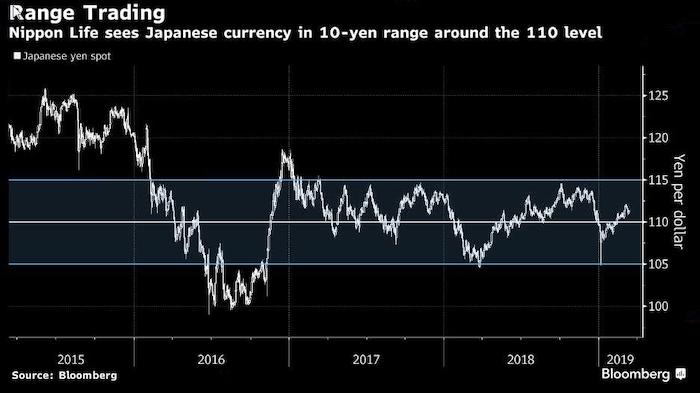

Nippon Life прогнозирует, что в этом году доллар/иена будет торговаться в диапазоне размахом в 10 иен в районе отметки 110 с нисходящим уклоном.

Доходность индекса Bloomberg Barclays Global Aggregate Bond Index, которая в ноябре составляла 2.27%, в этот вторник упала до 1.90%, достигнув почти 1-летнего минимума. По данным Bloomberg, стоимость хеджирования валютного риска по доллар/иене на три месяца возросла на 40 базисных пунктов до 2.88% в годовом выражении.

«Мы предпринимаем любые, даже мелкие шаги в направлении диверсификации портфеля», — подчеркнул Курису.

В условиях падения доходности облигаций и роста стоимости хеджирования крупнейшей в Японии страхователи жизни активнее скупают производные инструменты с целью стимулирования прибыли.

С октября прошлого года Nippon Life Insurance Co. расширила использование валютных свопов, опционов на доллар/иену, процентных деривативов, чтобы увеличить доходы и компенсировать эффект от роста стоимости хеджирования, отметил Тошинори Курису, заместитель главного управляющего в отделе финансового и инвестиционного планирования.

«Мы находимся в поиске идей эффективного хеджирования рисков и, как следствие, улучшения показателей прибыли, а не только принимаем на себя риски ради доходности. Мы нацелены справиться в условиях низкой доходности посредством диверсификации аллокации на мировом уровне и использования производных инструментов для повышения эффективности показателя риск/доходность», — пояснил Курису в интервью на прошлой неделе.

Японские страхователи жизни становятся все изобретательнее, столкнувшись со снижением доходности мировых облигаций и замедлением экономического роста. Расходы на валютное хеджирование, которые являются одним из ключевых факторов для крупнейших держателей долга, усложняют ситуацию с затратами на защиту доллара, которые достигли максимума с 2008 года.

Nippon Life применяет следующие стратегии:

— Валютные свопы для конвертации части валютных потоков в иену во избежание нивелирования доходов затратами на хеджирование рисков

— Продажа опционов колл по доллар/иене с использованием премии, компенсируя расходы на покупку опционов пут — компания прогнозирует снижение валютной пары

— Покупка деривативов на акции и процентные ставки, включая свопы по долгосрочным ставкам, для фиксирования доходности и реализации более долгосрочных обязательств

— Поддержание стабильности или сокращение размещения в валютном хеджировании, на которое сейчас приходится около 60% инвестиций

Избирательный подход

Такой многоуровневый подход говорит о подверженности Nippon Life риску со стороны внешних долговых рынков, доля которых в активах в размере 65.5 трлн иен ($590 млрд) составляет пятую часть. Из них почти половина приходится на США, а 40% — на Европу.

«Мы продолжим расширять инвестиции в иностранные обязательства, используя индивидуальный подход», — сказал Курису.

Компания в основном фокусируется на 10-летних бумагах, где спред с учетом стоимости хеджирования составляет порядка 1%.

Другие страхователи жизни тоже меняют стратегию. К примеру, в прошлом месяце Dai-Ichi Life Insurance Co. сообщила, что переключается на сектор недвижимости, проектное финансирование и частный капитал.

Хеджирование и риски

План снижения валютного хеджирования действительно несет в себе определенные риски. Ранее в этом месяце Mizuho Financial Group Inc. сообщила о новых потерях по иностранным облигациям. Fukoku Mutual Life Insurance Co. в феврале анонсировала план активизации хеджирования, сославшись на угрозу роста иены.

Nippon Life прогнозирует, что в этом году доллар/иена будет торговаться в диапазоне размахом в 10 иен в районе отметки 110 с нисходящим уклоном.

Доходность индекса Bloomberg Barclays Global Aggregate Bond Index, которая в ноябре составляла 2.27%, в этот вторник упала до 1.90%, достигнув почти 1-летнего минимума. По данным Bloomberg, стоимость хеджирования валютного риска по доллар/иене на три месяца возросла на 40 базисных пунктов до 2.88% в годовом выражении.

«Мы предпринимаем любые, даже мелкие шаги в направлении диверсификации портфеля», — подчеркнул Курису.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба