27 марта 2019 Wolf Street Рихтер Вульф

Господи, как они контрастируют с самыми зрелищными жилищными пузырями Америки!

Канадские жилищные рынки составляют самостоятельную категорию. Ни один жилищный рынок США – каким бы безумным ни был Жилищный пузырь №1, начавший сдуваться в 2006 г., или Жилищный пузырь №2 – не идет ни в какое сравнение с самыми зрелищными жилищными пузырями Канады. Вместо финансового и ипотечного кризисов и Жилищного спада №1 на самых раздутых канадских рынках наблюдался лишь крошечный спад, и в считанные месяцы они вернулись к тому, что оказалось 18-летним жилищным бумом, теперь подошедшим к концу.

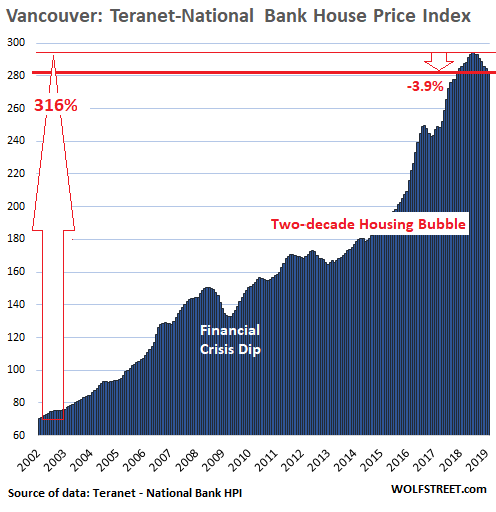

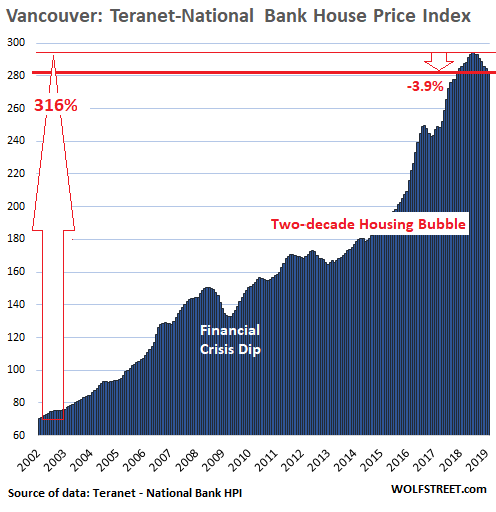

Ванкувер:

В агломерации Ванкувера цены на жилье в феврале упали относительно января на 0.7%, а относительно зафиксированного в июле 2018 г. пика – на 3.9%, согласно индексу цен на жилье Teranet – NationalBank. Такой спад на 3.9% – самый крутой 7-месячный обвал с февраля 2013 г.:

Ванкувер: индекс цен на жилье Teranet – National Bank

Жилищный пузырь длиной в два десятилетия

Спад во время финансового кризиса

Источник данных: индекс цен на жилье Teranet – National Bank

С января 2002 г. до пика в июле 2018 г. индекс взлетел на 316% – самый большой прирост за этот период среди основных канадских рынков жилья и, как мы сейчас увидим, намного превосходящий все рынки США. Когда что-то выросло на 316% (индекс для Ванкувера взлетел с 70.7 в январе 2002 г. до 294 на пике в июле 2018 г.), это значит, что оно более чем учетверилось.

Индекс цен на жилье Teranet – National Bank отслеживает темпы изменения цен особняков исходя из «пар продаж», подобно индексу Кейса – Шиллера S&P CoreLogic для американских рынков. Он сравнивает цену продажи жилья в текущем месяце с предыдущей транзакцией по тому же жилью несколькими годами раньше на основе реестра недвижимости (методика). Использование «пар продаж» избавляет индекс от проблем, характерных для индексов медианных и средних цен.

Давайте забавы ради сравним Ванкувер с сумасшедшими и умопомрачительными жилищными пузырями №1 и №2 в пяти округах области залива Сан-Франциско, активно освещаемых мною в серии о самых зрелищных жилищных пузырях Америки – см на Goldenfront здесь.

Поскольку и индекс Кейса – Шиллера, и индекс Teranet – National Bank используют в своей методике отслеживания изменений цен «пары продаж», между ними можно провести сравнение. Для этого я конвертировал данные индексов об изменении цен в «процентное изменение с января 2002 г.». Таким образом, получаем те же данные, только в процентном изменении, что не влияет на вид графика. Я проделал это с Ванкувером и областью залива Сан-Франциско, что позволило мне поместить оба индекса на один и тот же график с общей шкалой процентного изменения.

Вот это да!

Цены на жилье в Ванкувере с января 2002 г. до пика (июль 2018 г.) взлетели на 316%. Цены на жилье в области залива Сан-Франциско до пика (ноябрь 2018 г.) взлетели на 121%. Получим график, где видно, как величественный и зрелищный жилищный пузырь в Ванкувере (черный) полностью сокрушает, уничтожает и умаляет сумасшедший и умопомрачительный рост цен в Сан-Франциско (красный):

Ванкувер: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Жилищный пузырь в Ванкувере

Жилищный пузырь №1 в Сан-Франциско; Жилищный пузырь №2 в Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

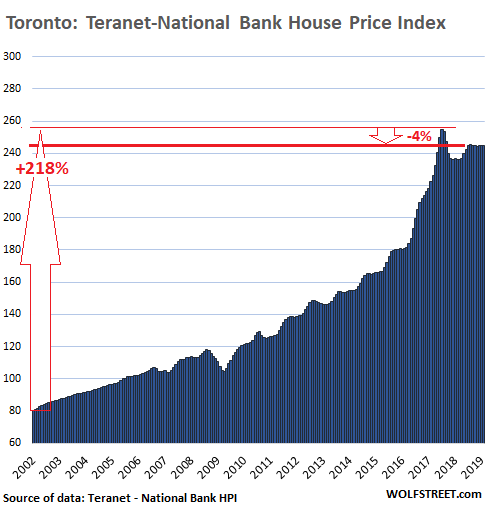

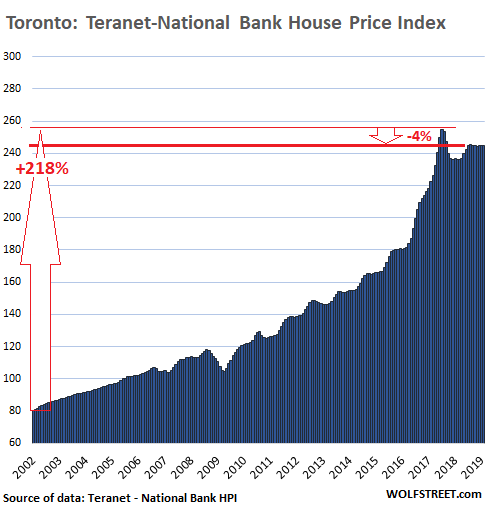

Торонто:

Сохраняя тот же масштаб, чтобы показать, как варьируются жилищные рынки Канады, причем там, где пузыри поменьше, будет больше белого пространства, переходим к Торонто. Цены на жилье в феврале упали относительно января на 0.2%, а с зафиксированного в июле 2017 г. пика – на 4.0%. Хотя может показаться, что это не много, это самый крутой 19-месячный спад с мая 2009 г.

С января 2002 г. до пика в августе 2017 г. индекс взлетел на 218%. Рост огромен – цены на жилье более чем утроились. Но до Ванкувера, где цены более чем учетверились, это недотягивает. Поэтому ниже на графике чуть больше белого пространства над индексом. Обратите внимание на сумасшедший скачок с января 2016 г. по июль 2018 г., с годовым приростом 40% на пике:

Торонто: индекс цен на жилье Teranet – National Bank

Источник данных: индекс цен на жилье Teranet – National Bank

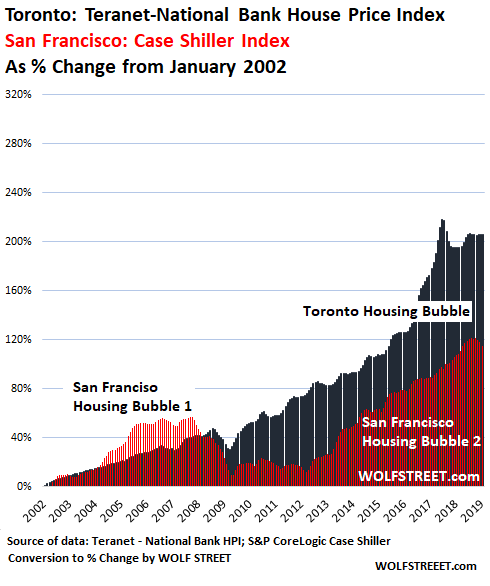

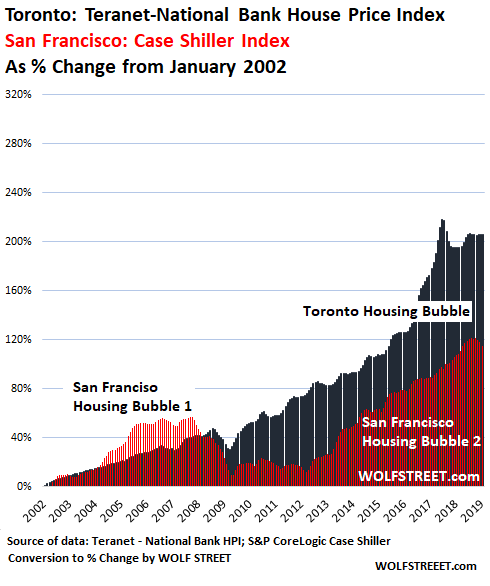

Я конвертировал этот индекс для Торонто в процентное изменение с января 2002 г. и сравнил его с сумасшедшим и умопомрачительным жилищным пузырем в области залива Сан-Франциско. И Торонто, опять же, намного превосходит Сан-Франциско:

Торонто: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Жилищный пузырь в Торонто

Жилищный пузырь №1 в Сан-Франциско; Жилищный пузырь №2 в Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

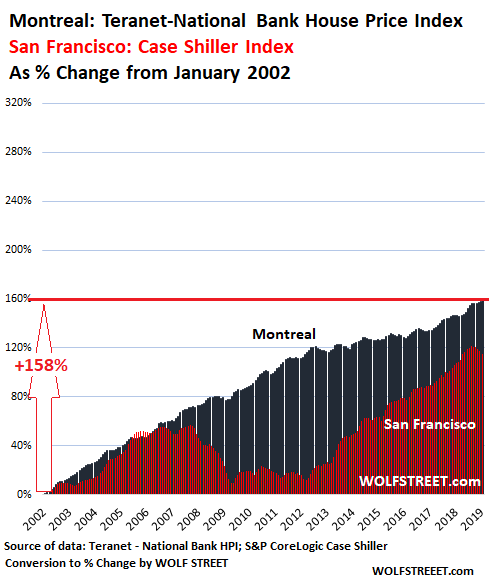

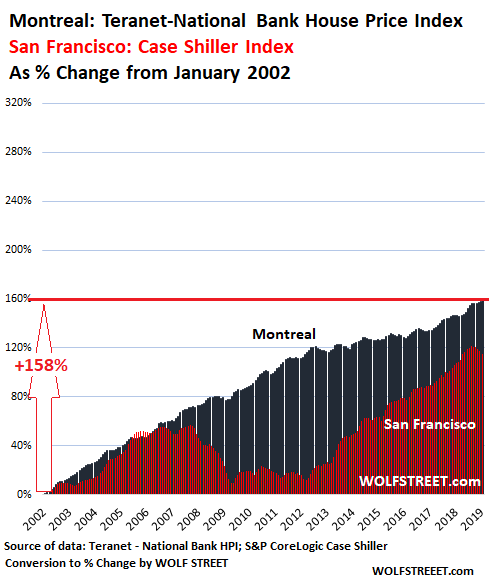

Монреаль:

Монреаль – единственный из 11 отслеживаемых индексом городов, где в феврале зафиксирован месячный прирост и новый рекорд. Индекс вырос с января 2002 г. на 158%, и даже такой прирост, кажущийся слабым в сравнении с 316% Ванкувера, существенно превосходит прирост Сан-Франциско (121%). Но белого пространства становится все больше:

Монреаль: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Монреаль

Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

У индекса Монреаля не было заметных спадов. В течение Жилищного пузыря №1 он рос наравне с Сан-Франциско. Но во время финансового кризиса, когда индекс Сан-Франциско обвалился, индекс Монреаля продолжал расти, не сбавляя темп, лишь немного варьируя скорость ввиду сезонных причин.

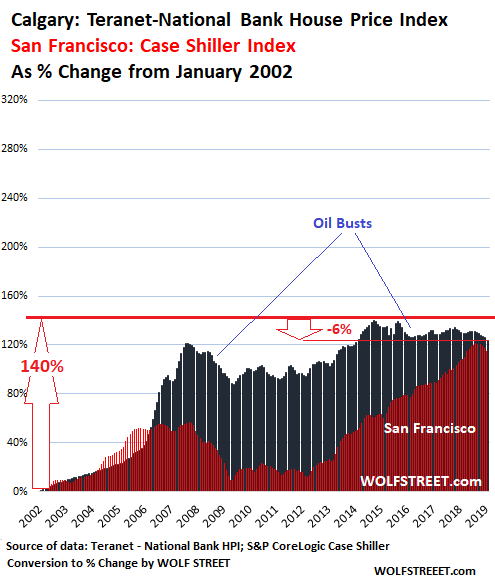

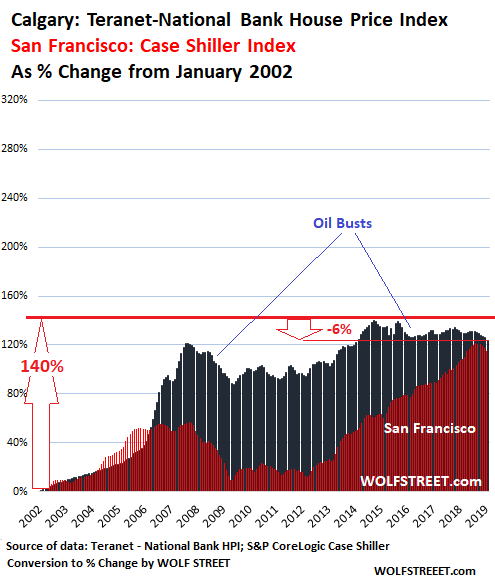

Калгари:

Жилищный рынок города Калгари, подверженного нефтяным бумам и спадам, пережил зрелищный бум с 2005 г. до середины 2007 г., параллельно нефтяному буму. Когда цена на нефть рухнула, обвалился и жилищный рынок. Затем произошел новый нефтяной бум, и индекс достиг в октябре 2014 г. нового пика, поднявшись относительно января 2002 г. на 140%.

И вы уже догадались, что было дальше. Нефтяной бум осенью 2014 г. опять перешел в спад, и цены на жилье стали зигзагом падать. В феврале индекс был на 6.3% ниже зафиксированного в октябре 2014 г. пика. Но он все еще на 124% выше, чем в январе 2002 г. Так что даже несмотря на нефтяной спад Калгари превосходит Сан-Франциско:

Калгари: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Нефтяные спады

Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

Никакого волшебства

Ничего удивительного в таких ценах на жилье в Канаде нет. Индекс измеряет изменение со временем цены на одно и то же жилье. Жилье не становится больше, лучше или роскошнее. Оно лишь становится старше.

Существенно меняется лишь покупательная способность канадского доллара относительно активов, в частности относительно жилья: покупательная способность падает. И мы видим последствия инфляции цен активов, точнее инфляции цен на жилье.

Данные индексы «пар продаж» – хороший показатель инфляции цен на жилье, так как они отслеживают изменение цены на одно и то же жилье, подобно тому как индексы потребительских цен измеряют инфляцию потребительских цен, отслеживая изменение цен на отдельные товары. Здесь нет никакого волшебства – только потеря покупательной способности канадского доллара, а значит, покупательной способности труда канадцев, оплачиваемого этими долларами.

Канадские жилищные рынки составляют самостоятельную категорию. Ни один жилищный рынок США – каким бы безумным ни был Жилищный пузырь №1, начавший сдуваться в 2006 г., или Жилищный пузырь №2 – не идет ни в какое сравнение с самыми зрелищными жилищными пузырями Канады. Вместо финансового и ипотечного кризисов и Жилищного спада №1 на самых раздутых канадских рынках наблюдался лишь крошечный спад, и в считанные месяцы они вернулись к тому, что оказалось 18-летним жилищным бумом, теперь подошедшим к концу.

Ванкувер:

В агломерации Ванкувера цены на жилье в феврале упали относительно января на 0.7%, а относительно зафиксированного в июле 2018 г. пика – на 3.9%, согласно индексу цен на жилье Teranet – NationalBank. Такой спад на 3.9% – самый крутой 7-месячный обвал с февраля 2013 г.:

Ванкувер: индекс цен на жилье Teranet – National Bank

Жилищный пузырь длиной в два десятилетия

Спад во время финансового кризиса

Источник данных: индекс цен на жилье Teranet – National Bank

С января 2002 г. до пика в июле 2018 г. индекс взлетел на 316% – самый большой прирост за этот период среди основных канадских рынков жилья и, как мы сейчас увидим, намного превосходящий все рынки США. Когда что-то выросло на 316% (индекс для Ванкувера взлетел с 70.7 в январе 2002 г. до 294 на пике в июле 2018 г.), это значит, что оно более чем учетверилось.

Индекс цен на жилье Teranet – National Bank отслеживает темпы изменения цен особняков исходя из «пар продаж», подобно индексу Кейса – Шиллера S&P CoreLogic для американских рынков. Он сравнивает цену продажи жилья в текущем месяце с предыдущей транзакцией по тому же жилью несколькими годами раньше на основе реестра недвижимости (методика). Использование «пар продаж» избавляет индекс от проблем, характерных для индексов медианных и средних цен.

Давайте забавы ради сравним Ванкувер с сумасшедшими и умопомрачительными жилищными пузырями №1 и №2 в пяти округах области залива Сан-Франциско, активно освещаемых мною в серии о самых зрелищных жилищных пузырях Америки – см на Goldenfront здесь.

Поскольку и индекс Кейса – Шиллера, и индекс Teranet – National Bank используют в своей методике отслеживания изменений цен «пары продаж», между ними можно провести сравнение. Для этого я конвертировал данные индексов об изменении цен в «процентное изменение с января 2002 г.». Таким образом, получаем те же данные, только в процентном изменении, что не влияет на вид графика. Я проделал это с Ванкувером и областью залива Сан-Франциско, что позволило мне поместить оба индекса на один и тот же график с общей шкалой процентного изменения.

Вот это да!

Цены на жилье в Ванкувере с января 2002 г. до пика (июль 2018 г.) взлетели на 316%. Цены на жилье в области залива Сан-Франциско до пика (ноябрь 2018 г.) взлетели на 121%. Получим график, где видно, как величественный и зрелищный жилищный пузырь в Ванкувере (черный) полностью сокрушает, уничтожает и умаляет сумасшедший и умопомрачительный рост цен в Сан-Франциско (красный):

Ванкувер: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Жилищный пузырь в Ванкувере

Жилищный пузырь №1 в Сан-Франциско; Жилищный пузырь №2 в Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

Торонто:

Сохраняя тот же масштаб, чтобы показать, как варьируются жилищные рынки Канады, причем там, где пузыри поменьше, будет больше белого пространства, переходим к Торонто. Цены на жилье в феврале упали относительно января на 0.2%, а с зафиксированного в июле 2017 г. пика – на 4.0%. Хотя может показаться, что это не много, это самый крутой 19-месячный спад с мая 2009 г.

С января 2002 г. до пика в августе 2017 г. индекс взлетел на 218%. Рост огромен – цены на жилье более чем утроились. Но до Ванкувера, где цены более чем учетверились, это недотягивает. Поэтому ниже на графике чуть больше белого пространства над индексом. Обратите внимание на сумасшедший скачок с января 2016 г. по июль 2018 г., с годовым приростом 40% на пике:

Торонто: индекс цен на жилье Teranet – National Bank

Источник данных: индекс цен на жилье Teranet – National Bank

Я конвертировал этот индекс для Торонто в процентное изменение с января 2002 г. и сравнил его с сумасшедшим и умопомрачительным жилищным пузырем в области залива Сан-Франциско. И Торонто, опять же, намного превосходит Сан-Франциско:

Торонто: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Жилищный пузырь в Торонто

Жилищный пузырь №1 в Сан-Франциско; Жилищный пузырь №2 в Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

Монреаль:

Монреаль – единственный из 11 отслеживаемых индексом городов, где в феврале зафиксирован месячный прирост и новый рекорд. Индекс вырос с января 2002 г. на 158%, и даже такой прирост, кажущийся слабым в сравнении с 316% Ванкувера, существенно превосходит прирост Сан-Франциско (121%). Но белого пространства становится все больше:

Монреаль: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Монреаль

Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

У индекса Монреаля не было заметных спадов. В течение Жилищного пузыря №1 он рос наравне с Сан-Франциско. Но во время финансового кризиса, когда индекс Сан-Франциско обвалился, индекс Монреаля продолжал расти, не сбавляя темп, лишь немного варьируя скорость ввиду сезонных причин.

Калгари:

Жилищный рынок города Калгари, подверженного нефтяным бумам и спадам, пережил зрелищный бум с 2005 г. до середины 2007 г., параллельно нефтяному буму. Когда цена на нефть рухнула, обвалился и жилищный рынок. Затем произошел новый нефтяной бум, и индекс достиг в октябре 2014 г. нового пика, поднявшись относительно января 2002 г. на 140%.

И вы уже догадались, что было дальше. Нефтяной бум осенью 2014 г. опять перешел в спад, и цены на жилье стали зигзагом падать. В феврале индекс был на 6.3% ниже зафиксированного в октябре 2014 г. пика. Но он все еще на 124% выше, чем в январе 2002 г. Так что даже несмотря на нефтяной спад Калгари превосходит Сан-Франциско:

Калгари: индекс цен на жилье Teranet – National Bank

Сан-Франциско: индекс Кейса – Шиллера

Процентное изменение с января 2002 г.

Нефтяные спады

Сан-Франциско

Источники данных: индекс цен на жилье Teranet – National Bank; индекс Кейса – Шиллера S&P CoreLogic

Конвертирование в процентное изменение: WOLF STREET

Никакого волшебства

Ничего удивительного в таких ценах на жилье в Канаде нет. Индекс измеряет изменение со временем цены на одно и то же жилье. Жилье не становится больше, лучше или роскошнее. Оно лишь становится старше.

Существенно меняется лишь покупательная способность канадского доллара относительно активов, в частности относительно жилья: покупательная способность падает. И мы видим последствия инфляции цен активов, точнее инфляции цен на жилье.

Данные индексы «пар продаж» – хороший показатель инфляции цен на жилье, так как они отслеживают изменение цены на одно и то же жилье, подобно тому как индексы потребительских цен измеряют инфляцию потребительских цен, отслеживая изменение цен на отдельные товары. Здесь нет никакого волшебства – только потеря покупательной способности канадского доллара, а значит, покупательной способности труда канадцев, оплачиваемого этими долларами.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба