4 февраля 2020 LiteForex Демиденко Дмитрий

Американская валюта активно используется в качестве актива-убежища

В отличие от торговых войн, коронавирус вернул рынки к классическому бегству от риска. Если в 2018-2019 время от времени можно было наблюдать нелогичную на первый взгляд синхронную динамику доходных и надежных активов, то в 2020 рынки двигаются как прописано в учебниках. Повышенный спрос на трежерис приводит к падению их доходности, коррекции фондовых индексов – к укреплению гринбэка. Инвесторы уверены, что эпидемия окажет влияние не только на мировую, но и на американскую экономику. Этим новый год отличается от предыдущих: тогда люди полагали, что Штаты извлекут выгоду от торговых войн, и одновременно покупали и доллар, и S&P 500.

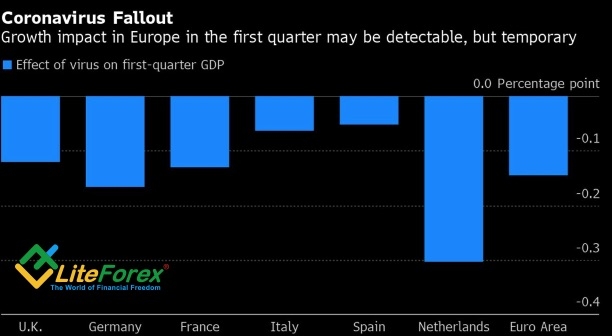

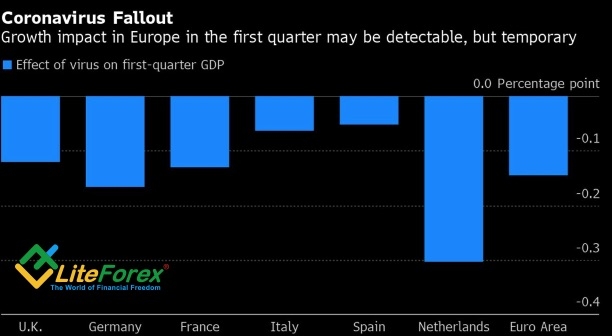

По оценкам Goldman Sachs, если победу над коронавирусом удастся одержать в феврале-марте, глобальный ВВП потеряет 0,1-0,2 п.п. и отметится скромным ускорением роста с 3,1% до 3,25%. Банк прогнозирует, что объемы производства в США сократятся на 0,4 п.п. в первом квартале. Bloomberg считает, что наибольший вред среди европейских стран эпидемия принесет Нидерландам, а эксперты популярного издания снизили консенсус-прогноз по экономическому росту Поднебесной в январе-марте до 4,9%.

Воздействие коронавируса на ВВП стран еврозоны

Таким образом, коронавирус не оставит никого без внимания, а Пекин даже собирается просить Штаты отсрочить выполнение своих обязательств по увеличению закупок американской сельскохозяйственной продукции в 2020 на $76,7 млрд по сравнению с 2017. Дескать, в торговом соглашении имеется ссылка на стихийные бедствия или иные непредвиденные обстоятельства, которые не позволят Поднебесной начать исполнять условия договора с середины февраля.

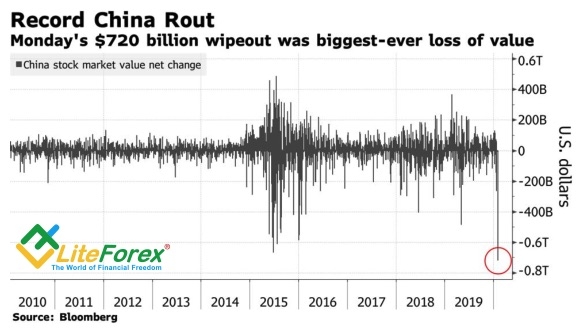

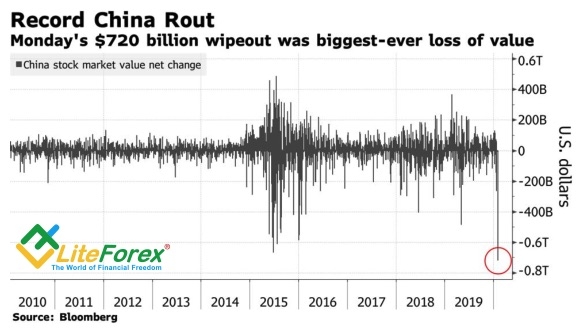

Если в 2018-2019 из-за торговых войн Shanghai Composite частенько падал, а S&P 500 рос, то коронавирус заставил оба индекса идти на юг. Китайский рынок акций просел на более чем 7%, что случалось лишь 8 раз за его историю. Потери капитализации составили рекордные $720 млрд.

Динамика капитализации китайского рынка акций

Одновременно падали американские фондовые индексы и рос доллар, выполняющий функцию валюты-убежища. Лишь выход в свет сильной статистики по деловой активности в производственном секторе США от ISM изменил ситуацию. Индекс менеджеров по закупкам впервые с июля поднялся выше критической отметки 50, отметившись лучшим месячным приростом с середины 2013. Инвесторы вернулись в акции, а гринбэк растерял часть своих достижений.

Его реакция на макроэкономическую статистику еще раз убеждает, насколько сильно нервничает рынок из-за неопределенности вокруг коронавируса. По моему мнению, в начале февраля имел место эффект отложенных продаж: китайцы только вышли из отпуска, и масштабное пике Shanghai Composite выглядит логичным. Индекс потянул за собой вниз свои аналоги из Европы и США, однако в ближайшие дни ситуация, вероятнее всего, стабилизируется. Я ожидаю адекватной реакции EUR/USD на релизы данных по американским деловой активности в непроизводственном секторе и рынку труда. Для возобновления ралли «быкам» потребуется уверенный штурм сопротивления на 1,1095-1,1105.

В отличие от торговых войн, коронавирус вернул рынки к классическому бегству от риска. Если в 2018-2019 время от времени можно было наблюдать нелогичную на первый взгляд синхронную динамику доходных и надежных активов, то в 2020 рынки двигаются как прописано в учебниках. Повышенный спрос на трежерис приводит к падению их доходности, коррекции фондовых индексов – к укреплению гринбэка. Инвесторы уверены, что эпидемия окажет влияние не только на мировую, но и на американскую экономику. Этим новый год отличается от предыдущих: тогда люди полагали, что Штаты извлекут выгоду от торговых войн, и одновременно покупали и доллар, и S&P 500.

По оценкам Goldman Sachs, если победу над коронавирусом удастся одержать в феврале-марте, глобальный ВВП потеряет 0,1-0,2 п.п. и отметится скромным ускорением роста с 3,1% до 3,25%. Банк прогнозирует, что объемы производства в США сократятся на 0,4 п.п. в первом квартале. Bloomberg считает, что наибольший вред среди европейских стран эпидемия принесет Нидерландам, а эксперты популярного издания снизили консенсус-прогноз по экономическому росту Поднебесной в январе-марте до 4,9%.

Воздействие коронавируса на ВВП стран еврозоны

Таким образом, коронавирус не оставит никого без внимания, а Пекин даже собирается просить Штаты отсрочить выполнение своих обязательств по увеличению закупок американской сельскохозяйственной продукции в 2020 на $76,7 млрд по сравнению с 2017. Дескать, в торговом соглашении имеется ссылка на стихийные бедствия или иные непредвиденные обстоятельства, которые не позволят Поднебесной начать исполнять условия договора с середины февраля.

Если в 2018-2019 из-за торговых войн Shanghai Composite частенько падал, а S&P 500 рос, то коронавирус заставил оба индекса идти на юг. Китайский рынок акций просел на более чем 7%, что случалось лишь 8 раз за его историю. Потери капитализации составили рекордные $720 млрд.

Динамика капитализации китайского рынка акций

Одновременно падали американские фондовые индексы и рос доллар, выполняющий функцию валюты-убежища. Лишь выход в свет сильной статистики по деловой активности в производственном секторе США от ISM изменил ситуацию. Индекс менеджеров по закупкам впервые с июля поднялся выше критической отметки 50, отметившись лучшим месячным приростом с середины 2013. Инвесторы вернулись в акции, а гринбэк растерял часть своих достижений.

Его реакция на макроэкономическую статистику еще раз убеждает, насколько сильно нервничает рынок из-за неопределенности вокруг коронавируса. По моему мнению, в начале февраля имел место эффект отложенных продаж: китайцы только вышли из отпуска, и масштабное пике Shanghai Composite выглядит логичным. Индекс потянул за собой вниз свои аналоги из Европы и США, однако в ближайшие дни ситуация, вероятнее всего, стабилизируется. Я ожидаю адекватной реакции EUR/USD на релизы данных по американским деловой активности в непроизводственном секторе и рынку труда. Для возобновления ралли «быкам» потребуется уверенный штурм сопротивления на 1,1095-1,1105.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба