23 июня 2020 coinspot

Перевод статьи Эрик Уолла, главного инвестиционного директора в Arcane Assets.

Из-за волатильности многие пользователи биткоина часто используют так называемые стейблкоины, стоимость которых привязана к доллару США.

Рынок стейблкоинов сегодня стремительно растет. Цель этой статьи ― ознакомить читателя с возможными рисками и уровнем конфиденциальности этих активов.

Давайте сначала потратим немного времени на то, чтобы понять роль стейблкоинов в глобальной экономике. Аргентинский песо потерял около 40% своей стоимости к доллару в 2019 году. За одну неделю августа он потеряла 17,6%. Дальнейшее ухудшение ситуации привело к тому, что в стране ужесточили контроль за движением капитала. По сути, правительство принуждало аргентинцев хранить валюту, которая быстро теряла свою ценность.

Несмотря на то, что доллар США потерял 93% своей стоимости за последние 100 лет, в настоящее время не так много активов, которые могут конкурировать с ним по критерию стабильности в краткосрочной и среднесрочной перспективе. Такие криптовалюты как биткоин завоевывают популярность среди тех, кто понимает проблемы эмиссии фиатных валют, но среди стабильных активов доллар по-прежнему является предпочтительным выбором многих людей в странах Латинской Америки и далеко за её пределами.

Тем не менее, токенизированный доллар не бросает вызов существующей финансовой системе. Такой токен не нарушает глобальную гегемонию доллара и не предоставляет людям альтернативу «печатному станку» ФРС. Он дает стабильность. Стейблкоины (по крайней мере, некоторые из них) демократизируют доступ к этой стабильности.

Большинство цифровых долларов существуют в централизованной системе, для доступа к которой почти всегда требуется предоставление персональной информации. Владельцы таких систем, в свою очередь, подпадают под регулирование юрисдикций, в которых они работают. Таким образом, они практически бесполезны в регионах, где использование доллара запрещено или существенно ограничено из-за санкций.

Поскольку блокчейны, как правило, не требуют предоставления персональных данных, стейблкоины теоретически могут хранить совершенно анонимные пользователи.

В этой статье мы сосредоточимся на двух основных категориях стейблкоинов:

Обеспеченные фиатом. Это самая крупная категория, которая имеет относительно простую структуру ― их эмитент хранит доллары США в традиционной банковской системе; на каждый доллар он выпускает токен (стейблкоин).

Алгоритмические. К ним относится стейблкоин Dai, который обеспечен эфиром и другими криптоактивами; стабильную цену в $1 обеспечивает система смарт-контрактов на эфириуме.

Эти стейблкоины могут храниться псевдонимно. Это означает, что вы можете получить их в любой точки мира и хранить без банковского счета или даже паспорта.

Это также означает, что забрать их у вас будет не так просто. Как и при приобретении криптовалюты, не обязательно (в зависимости от вашего метода приобретения) где-то будет запись, которая будет подтверждать то, что вы являетесь владельцем этих стейблкоинов, а вор, который обыскивает ваш дом, может там ничего не найти. Как и в случае с криптовалютами, все, что вам нужно для восстановления доступа к вашим стейблкоинам, ― это закрытый ключ, который можно создать, используя 12 запоминаемых слов (сид).

Вместе с тем стейблкоины несут в себе ряд рисков, которые могут сделать их бесполезными (или, по крайней мере, они могут потерять значительную часть своей стоимости).

Риски USDT, USDC, TUSD, PAX и BUSD

Замораживание активов

Чтобы работать с регуляторами, многие эмитенты стейблкоинов могут замораживать средства, которые хранятся на определенных адресах. Эта возможность особенно полезна в случае взлома биржи, но она также требует высокого уровня доверия к эмитенту стейблкоина.

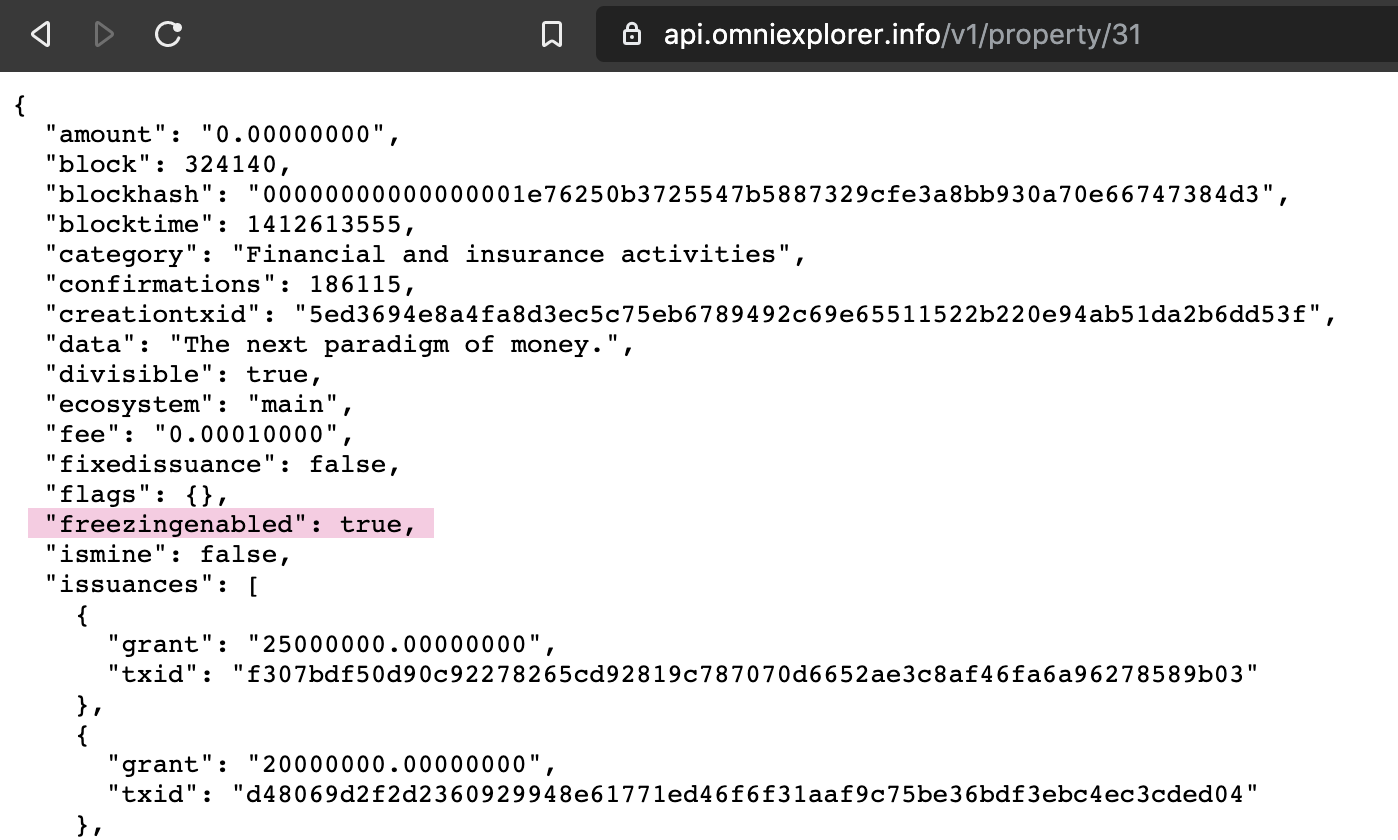

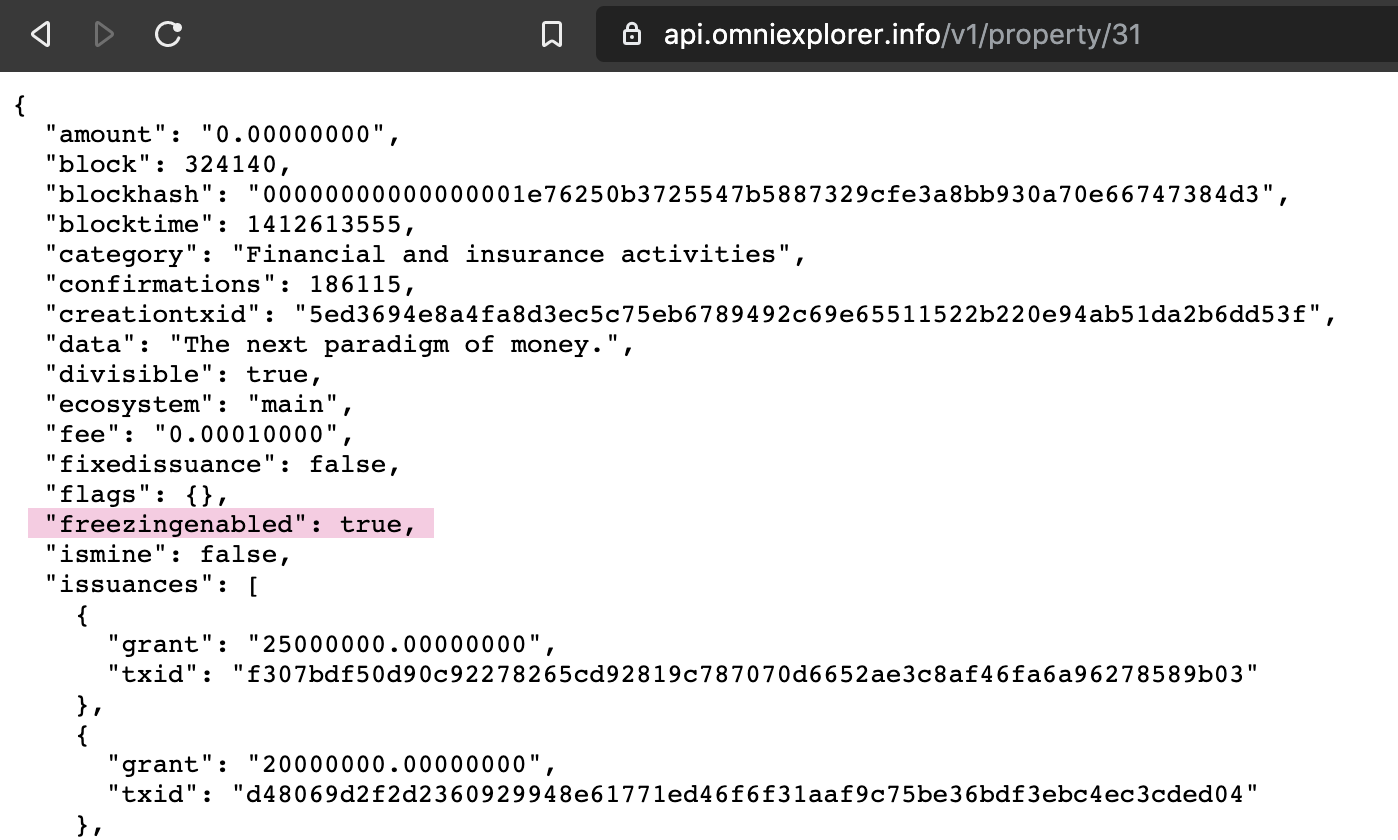

Стейблкоин от одного эмитента может существовать в нескольких разных блокчейнах (например, USDT от Tether). Так, USDT на биткоине был заморожен Tether (эта функциональность была добавлена в выпуск Omni Core v0.3.0 11 декабря 2017 года) после того, как компания потеряла $30 млн в результате взлома.

Параметр USDT на Omni, который показывает, что токен может быть заблокирован эмитентом.

Нужно учитывать, какие технические возможности имеют эмитенты стейблкоинов, но также важно понимать, как часто они используют эту власть. К примеру, Tether замораживал USDT только на 16 различных адресах (USDT-Omni и USDT-ETH).

Тем не менее, мы не можем ничего сказать наверняка о том, были ли когда-либо заморожены USDT-Tron, USDT-EOS или TUSD-Binance, так как эти варианты стейблкоина не являются полностью открытыми. Также Tether не добавляла функцию заморозки USDT на сайдчейн Liquid.

Однако следует принять во внимание то, что, хотя сама компания Tether не может заморозить USDT на Liquid, она может обратиться к пяти компаниям (⅓ операторов Liquid) с просьбой о заморозке активов.

Резервы

Второй риск хранения USDT, USDC, TUSD, PAX, BUSD связан с фактической обеспеченностью токенов 1:1. Наглядным примером того, что тут может пойти не так, является Tether.

Также всегда существует риск того, что эмитент стейблкоина присвоит активы пользователей или банк-партнер обанкротится.

Боб Макэлрат в статье «О (не)стабильности стейблкоинов» пишет:

«Финансовым компаниям не нравится, когда на их балансе хранится большой объем капитала ― его часто называют «застрявшим»; они считают, что его можно использовать гораздо более продуктивно (к примеру, эти деньги можно кому-нибудь одолжить)».

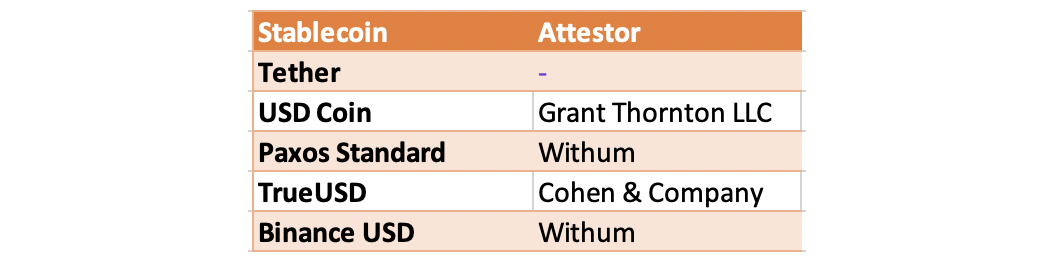

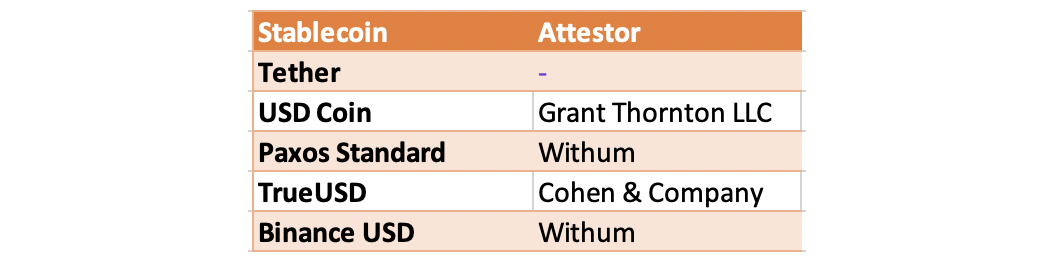

Чтобы развеять эти сомнения, почти все крупные эмитенты стейблкоинов (за исключением Tether) заключили контракты с ведущими аудиторскими компаниями по ежемесячной аттестации своих резервов (USDC, PAX, TUSD и BUSD).

Для обмена стейблкоинов за доллары в традиционной банковской системе требуется прохождение процедуры KYC/AML, однако этого выкупа обычно избегают путем обмена стейблкоина на другие товары, фиат или криптовалюту по их номинальной стоимости.

Риски Dai

Стейблкоин Dai является продуктом системы смарт-контрактов на эфириуме под названием MakerDAO. Dai не полагается на строгое обеспечение 1:1 долларом в каком-либо банке; также тут нет возможности заморозить средства.

Вместо этого стабильность Dai ($1 за токен) обеспечивается рядом относительно сложных ― хотя и технически прозрачных ― компонентов, которые взаимодействуют друг с другом. Эти компоненты включают в себя:

Механизм кредитования с использованием заемных средств, называемый «хранилищами», который позволяет пользователям вносить актив (например, эфир) в качестве залога и «напечатать» Dai для себя;

Сеть из 14 оракулов, которые передают данные о ценах, а также аварийные оракулы;

Второй токен под названием MKR, который используется для голосования за определенные параметры системы (например, процентные ставки);

Автоматизированный механизм ликвидации и аукциона.

Для целей данной статьи вам не нужно точно понимать, как работает Dai; нам нужно только знать о рисках данной системы.

Основными проблемами, которые вызывают беспокойство в отношении в отношении Dai, являются следующие:

Экономическая модель

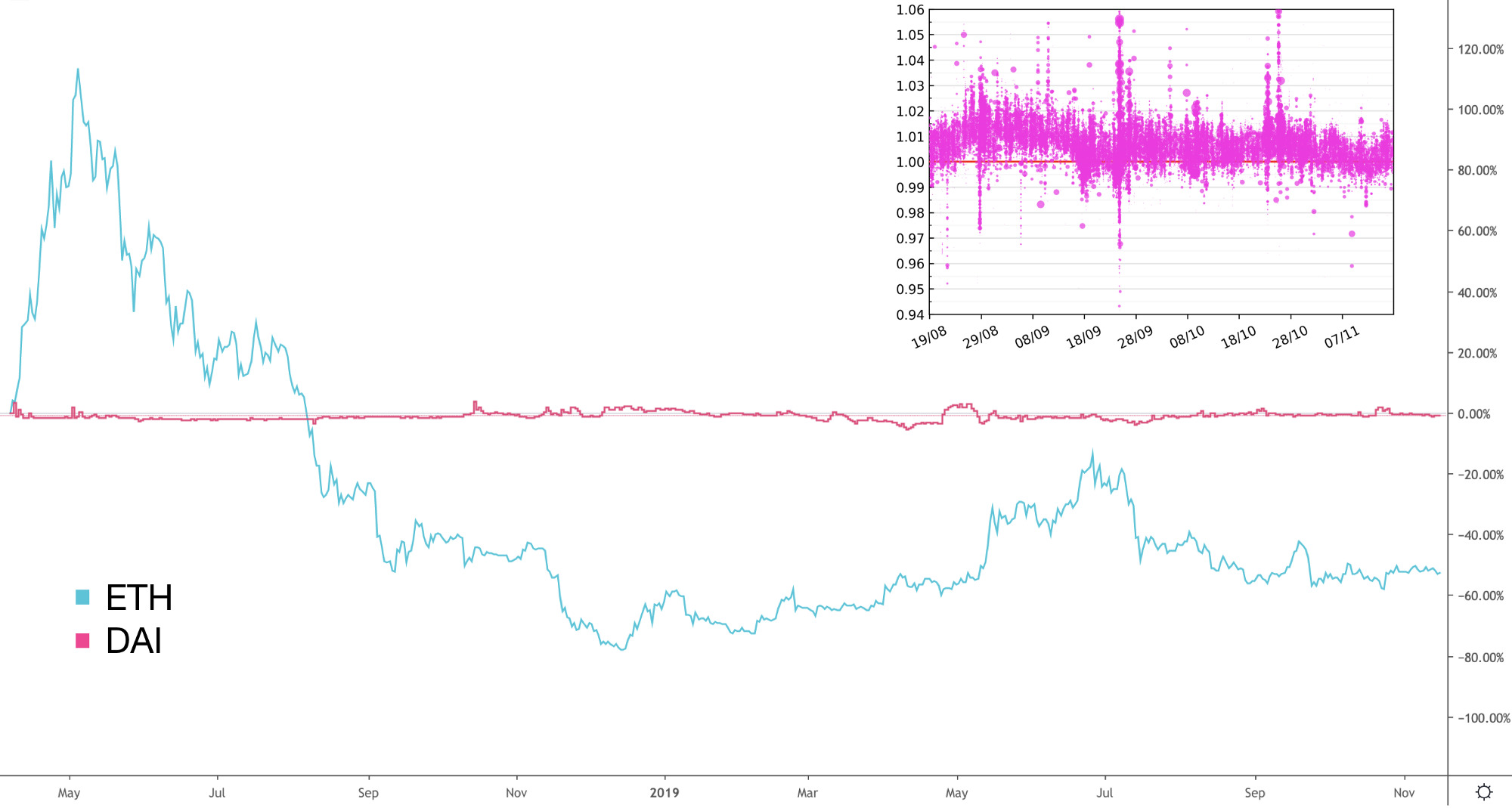

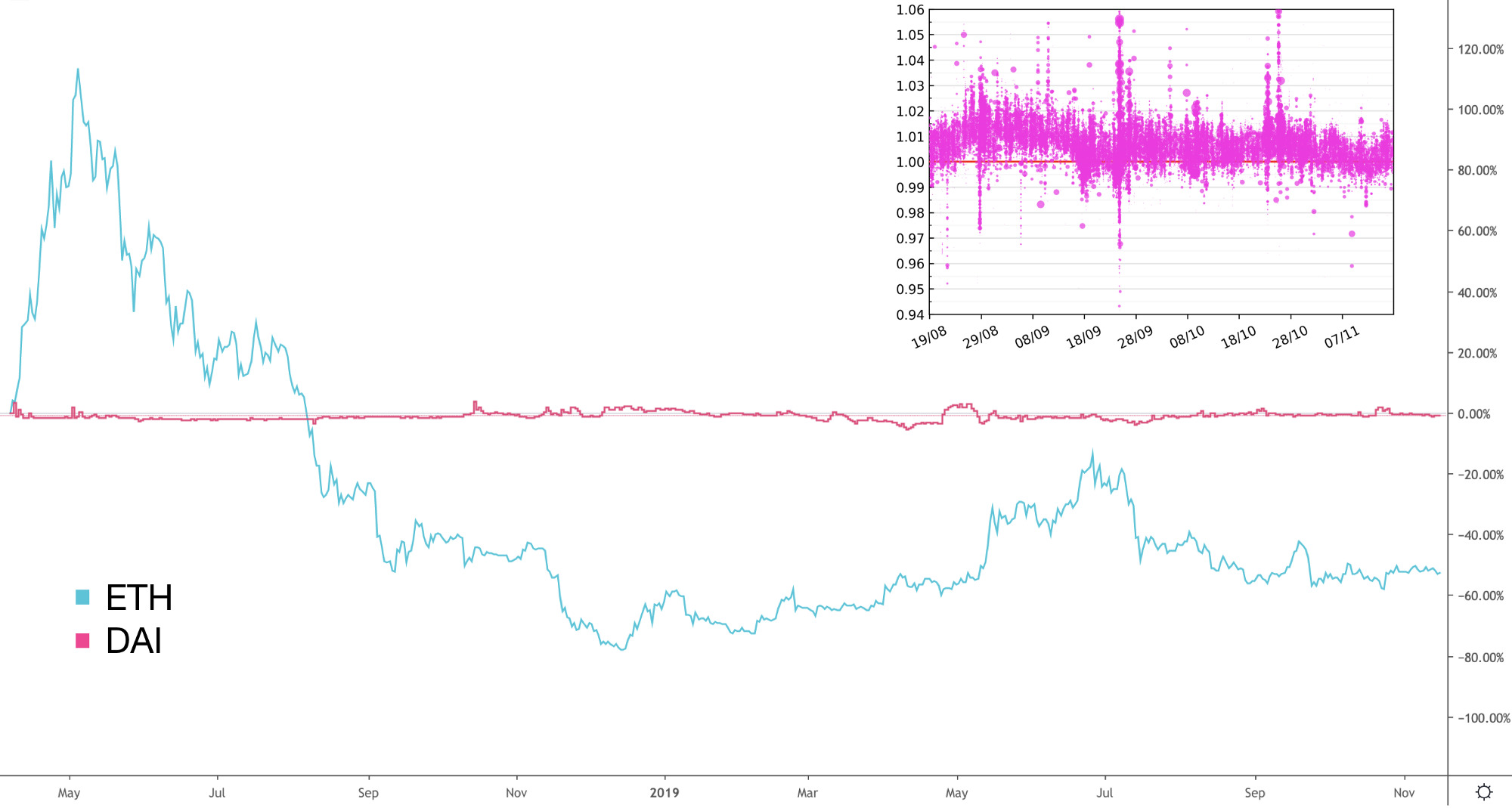

Экономическая модель является новой и экспериментальной, но показала себя довольно хорошо даже в условиях значительной волатильности рынка.

Также все активы на блокчейне несут определенные технические риски, а тем более такие сложные системы смарт-контрактов, как MakerDAO. Смарт-контракты MakerDAO прошли аудит компании Trail of Bits (ссылка).

Качество управления

В целом ценность Dai находится в руках управляющих системой MakerDAO (держатели токенов MKR). В связи с этим довольно трудно предположить, насколько хорошо проект будет работать в будущем. Распределение MKR играет в этом важную роль, но оно не так велико (источник: 1, 2). Стоит учитывать, что системы, основанные на голосовании, могут быть атакованы через подкуп голосов.

Конфиденциальность стейблкоинов

USDT на Liquid

✓ Нельзя заморозить ✗ Ежемесячные аудит ✓ Инструменты конфиденциальности

USDT on Liquid связан с проблемным эмитентом Tether и работает на централизованном сайдчейне. Тем не менее, этот стейблкоин (как и Dai) нельзя заморозить, и он единственный имеет инструменты по обеспечению высокого уровня конфиденциальности. Поддержка Confidential Transactions скрывает тип актива и сумму каждой транзакции.

Доступ к Liquid можно получить через мобильный кошелек Green от Blockstream, который может подключаться к сети Liquid через Tor (используя серверы Blockstream или свою полную ноду). В мобильном кошельке используется схема 2FA, которая передает определенную информацию (конфиденциальные выходы транзакций) серверам Green независимо от того, используете ли вы собственный полную ноду или нет.

Liquid имеют один существенный недостаток в плане конфиденциальности: хотя суммы и типы активов скрыты, сами транзакции ― нет. Это означает, что блокчейн-аналитик может по крайней мере попытаться определить, кто с кем совершает сделку. Утечка информации через 2FA в Green усугубляет эту проблему, поскольку она позволяет связать все ваши транзакции друг с другом.

DAI на эфириуме

✓ Нельзя заморозить ✓ Аудит не нужен ✗ Инструменты конфиденциальности

Одна из самых больших проблем с Dai в ее нынешнем виде заключается в том, что в плане конфиденциальности этот стейблкоин может мало что предложить. Аккаунт-модель блокчейна эфириума поощряет повторное использование адресов, а это значит, что большинство пользователей эфириума совершают все свои транзакции (включая Dai) по одному адресу в блокчейне (что значительно облегчает работу Chainalysis). Вот краткий список разрабатываемых технологий, которые могли бы помочь решить многие проблемы конфиденциальности Dai:

Протокол AZTEC ― система конфиденциальности на основе доказательства с нулевым разглашением для эфириума;

Tornado.cash ― эфириум-миксер;

ZkDai ― частные транзакции DAI на эфириуме с использованием zk-SNARK.

USDC/TUSD/PAX/BUSD на эфириуме

✗ Нельзя заморозить ✓ Ежемесячный аудит ✗ Инструменты конфиденциальности

Каждый из этих стейблкоинов проходит ежемесячную проверку долларовых резервов. Сами стейблкоины являются токенами ERC-20, поэтому в плане конфиденциальности они идентичны Dai.

Другие проекты стейблкоинов с повышенным уровнем конфиденциальности, на которые стоит обратить внимание:

xUSD ― алгоритмический стейблкоин, привязанный к доллару США на основе протокола Haven;

CUSD ― эфириум-стейблкоин на основе протокола AZTEC.

Из-за волатильности многие пользователи биткоина часто используют так называемые стейблкоины, стоимость которых привязана к доллару США.

Рынок стейблкоинов сегодня стремительно растет. Цель этой статьи ― ознакомить читателя с возможными рисками и уровнем конфиденциальности этих активов.

Давайте сначала потратим немного времени на то, чтобы понять роль стейблкоинов в глобальной экономике. Аргентинский песо потерял около 40% своей стоимости к доллару в 2019 году. За одну неделю августа он потеряла 17,6%. Дальнейшее ухудшение ситуации привело к тому, что в стране ужесточили контроль за движением капитала. По сути, правительство принуждало аргентинцев хранить валюту, которая быстро теряла свою ценность.

Несмотря на то, что доллар США потерял 93% своей стоимости за последние 100 лет, в настоящее время не так много активов, которые могут конкурировать с ним по критерию стабильности в краткосрочной и среднесрочной перспективе. Такие криптовалюты как биткоин завоевывают популярность среди тех, кто понимает проблемы эмиссии фиатных валют, но среди стабильных активов доллар по-прежнему является предпочтительным выбором многих людей в странах Латинской Америки и далеко за её пределами.

Тем не менее, токенизированный доллар не бросает вызов существующей финансовой системе. Такой токен не нарушает глобальную гегемонию доллара и не предоставляет людям альтернативу «печатному станку» ФРС. Он дает стабильность. Стейблкоины (по крайней мере, некоторые из них) демократизируют доступ к этой стабильности.

Большинство цифровых долларов существуют в централизованной системе, для доступа к которой почти всегда требуется предоставление персональной информации. Владельцы таких систем, в свою очередь, подпадают под регулирование юрисдикций, в которых они работают. Таким образом, они практически бесполезны в регионах, где использование доллара запрещено или существенно ограничено из-за санкций.

Поскольку блокчейны, как правило, не требуют предоставления персональных данных, стейблкоины теоретически могут хранить совершенно анонимные пользователи.

В этой статье мы сосредоточимся на двух основных категориях стейблкоинов:

Обеспеченные фиатом. Это самая крупная категория, которая имеет относительно простую структуру ― их эмитент хранит доллары США в традиционной банковской системе; на каждый доллар он выпускает токен (стейблкоин).

Алгоритмические. К ним относится стейблкоин Dai, который обеспечен эфиром и другими криптоактивами; стабильную цену в $1 обеспечивает система смарт-контрактов на эфириуме.

Эти стейблкоины могут храниться псевдонимно. Это означает, что вы можете получить их в любой точки мира и хранить без банковского счета или даже паспорта.

Это также означает, что забрать их у вас будет не так просто. Как и при приобретении криптовалюты, не обязательно (в зависимости от вашего метода приобретения) где-то будет запись, которая будет подтверждать то, что вы являетесь владельцем этих стейблкоинов, а вор, который обыскивает ваш дом, может там ничего не найти. Как и в случае с криптовалютами, все, что вам нужно для восстановления доступа к вашим стейблкоинам, ― это закрытый ключ, который можно создать, используя 12 запоминаемых слов (сид).

Вместе с тем стейблкоины несут в себе ряд рисков, которые могут сделать их бесполезными (или, по крайней мере, они могут потерять значительную часть своей стоимости).

Риски USDT, USDC, TUSD, PAX и BUSD

Замораживание активов

Чтобы работать с регуляторами, многие эмитенты стейблкоинов могут замораживать средства, которые хранятся на определенных адресах. Эта возможность особенно полезна в случае взлома биржи, но она также требует высокого уровня доверия к эмитенту стейблкоина.

Стейблкоин от одного эмитента может существовать в нескольких разных блокчейнах (например, USDT от Tether). Так, USDT на биткоине был заморожен Tether (эта функциональность была добавлена в выпуск Omni Core v0.3.0 11 декабря 2017 года) после того, как компания потеряла $30 млн в результате взлома.

Параметр USDT на Omni, который показывает, что токен может быть заблокирован эмитентом.

Нужно учитывать, какие технические возможности имеют эмитенты стейблкоинов, но также важно понимать, как часто они используют эту власть. К примеру, Tether замораживал USDT только на 16 различных адресах (USDT-Omni и USDT-ETH).

Тем не менее, мы не можем ничего сказать наверняка о том, были ли когда-либо заморожены USDT-Tron, USDT-EOS или TUSD-Binance, так как эти варианты стейблкоина не являются полностью открытыми. Также Tether не добавляла функцию заморозки USDT на сайдчейн Liquid.

Однако следует принять во внимание то, что, хотя сама компания Tether не может заморозить USDT на Liquid, она может обратиться к пяти компаниям (⅓ операторов Liquid) с просьбой о заморозке активов.

Резервы

Второй риск хранения USDT, USDC, TUSD, PAX, BUSD связан с фактической обеспеченностью токенов 1:1. Наглядным примером того, что тут может пойти не так, является Tether.

Также всегда существует риск того, что эмитент стейблкоина присвоит активы пользователей или банк-партнер обанкротится.

Боб Макэлрат в статье «О (не)стабильности стейблкоинов» пишет:

«Финансовым компаниям не нравится, когда на их балансе хранится большой объем капитала ― его часто называют «застрявшим»; они считают, что его можно использовать гораздо более продуктивно (к примеру, эти деньги можно кому-нибудь одолжить)».

Чтобы развеять эти сомнения, почти все крупные эмитенты стейблкоинов (за исключением Tether) заключили контракты с ведущими аудиторскими компаниями по ежемесячной аттестации своих резервов (USDC, PAX, TUSD и BUSD).

Для обмена стейблкоинов за доллары в традиционной банковской системе требуется прохождение процедуры KYC/AML, однако этого выкупа обычно избегают путем обмена стейблкоина на другие товары, фиат или криптовалюту по их номинальной стоимости.

Риски Dai

Стейблкоин Dai является продуктом системы смарт-контрактов на эфириуме под названием MakerDAO. Dai не полагается на строгое обеспечение 1:1 долларом в каком-либо банке; также тут нет возможности заморозить средства.

Вместо этого стабильность Dai ($1 за токен) обеспечивается рядом относительно сложных ― хотя и технически прозрачных ― компонентов, которые взаимодействуют друг с другом. Эти компоненты включают в себя:

Механизм кредитования с использованием заемных средств, называемый «хранилищами», который позволяет пользователям вносить актив (например, эфир) в качестве залога и «напечатать» Dai для себя;

Сеть из 14 оракулов, которые передают данные о ценах, а также аварийные оракулы;

Второй токен под названием MKR, который используется для голосования за определенные параметры системы (например, процентные ставки);

Автоматизированный механизм ликвидации и аукциона.

Для целей данной статьи вам не нужно точно понимать, как работает Dai; нам нужно только знать о рисках данной системы.

Основными проблемами, которые вызывают беспокойство в отношении в отношении Dai, являются следующие:

Экономическая модель

Экономическая модель является новой и экспериментальной, но показала себя довольно хорошо даже в условиях значительной волатильности рынка.

Также все активы на блокчейне несут определенные технические риски, а тем более такие сложные системы смарт-контрактов, как MakerDAO. Смарт-контракты MakerDAO прошли аудит компании Trail of Bits (ссылка).

Качество управления

В целом ценность Dai находится в руках управляющих системой MakerDAO (держатели токенов MKR). В связи с этим довольно трудно предположить, насколько хорошо проект будет работать в будущем. Распределение MKR играет в этом важную роль, но оно не так велико (источник: 1, 2). Стоит учитывать, что системы, основанные на голосовании, могут быть атакованы через подкуп голосов.

Конфиденциальность стейблкоинов

USDT на Liquid

✓ Нельзя заморозить ✗ Ежемесячные аудит ✓ Инструменты конфиденциальности

USDT on Liquid связан с проблемным эмитентом Tether и работает на централизованном сайдчейне. Тем не менее, этот стейблкоин (как и Dai) нельзя заморозить, и он единственный имеет инструменты по обеспечению высокого уровня конфиденциальности. Поддержка Confidential Transactions скрывает тип актива и сумму каждой транзакции.

Доступ к Liquid можно получить через мобильный кошелек Green от Blockstream, который может подключаться к сети Liquid через Tor (используя серверы Blockstream или свою полную ноду). В мобильном кошельке используется схема 2FA, которая передает определенную информацию (конфиденциальные выходы транзакций) серверам Green независимо от того, используете ли вы собственный полную ноду или нет.

Liquid имеют один существенный недостаток в плане конфиденциальности: хотя суммы и типы активов скрыты, сами транзакции ― нет. Это означает, что блокчейн-аналитик может по крайней мере попытаться определить, кто с кем совершает сделку. Утечка информации через 2FA в Green усугубляет эту проблему, поскольку она позволяет связать все ваши транзакции друг с другом.

DAI на эфириуме

✓ Нельзя заморозить ✓ Аудит не нужен ✗ Инструменты конфиденциальности

Одна из самых больших проблем с Dai в ее нынешнем виде заключается в том, что в плане конфиденциальности этот стейблкоин может мало что предложить. Аккаунт-модель блокчейна эфириума поощряет повторное использование адресов, а это значит, что большинство пользователей эфириума совершают все свои транзакции (включая Dai) по одному адресу в блокчейне (что значительно облегчает работу Chainalysis). Вот краткий список разрабатываемых технологий, которые могли бы помочь решить многие проблемы конфиденциальности Dai:

Протокол AZTEC ― система конфиденциальности на основе доказательства с нулевым разглашением для эфириума;

Tornado.cash ― эфириум-миксер;

ZkDai ― частные транзакции DAI на эфириуме с использованием zk-SNARK.

USDC/TUSD/PAX/BUSD на эфириуме

✗ Нельзя заморозить ✓ Ежемесячный аудит ✗ Инструменты конфиденциальности

Каждый из этих стейблкоинов проходит ежемесячную проверку долларовых резервов. Сами стейблкоины являются токенами ERC-20, поэтому в плане конфиденциальности они идентичны Dai.

Другие проекты стейблкоинов с повышенным уровнем конфиденциальности, на которые стоит обратить внимание:

xUSD ― алгоритмический стейблкоин, привязанный к доллару США на основе протокола Haven;

CUSD ― эфириум-стейблкоин на основе протокола AZTEC.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба