24 июля 2020 T-Investments Городилов Михаил

Сегодня у меня очень спекулятивная идея: подкараулить на падении акции производителя ПО Splunk и заработать на их отскоке.

Потенциал роста: до 25% в течение года; до 75% в абсолюте в течение четырех лет.

Срок действия: до года, если инвестировать краткосрочно; до четырех лет, если долгосрочно.

Почему акции могут вырасти: технология компании выглядит очень перспективно. После падения инвесторы начнут снова закупать эти акции, и котировки восстановятся.

Как действуем: ждем падения цены акций с нынешних 206 до 100 $ за штуку и покупаем.

На чем компания зарабатывает

Splunk делает ПО и предоставляет компаниям доступ к облачной платформе для анализа и управления собранными данными. Параллельно компания делает ПО для мониторинга, защиты и управления ИТ-системами.

Отчет компании не расщедрился на подробности того, какие типы предприятий составляют большинство клиентов компании, а также какие именно виды услуг дают ей больше выручки. 85,5% выручки компании приходится на США, остальное — на другие, неназванные страны, из которых ни одна не дает больше 10% выручки.

Аргументы в пользу компании

Бла-бла-бла, перспективный бизнес, бла-бла-бла, технологическая сингулярность. Основной аргумент в пользу компании я уже высказал в идеях по Oracle и Nvidia. Каждый год возрастает объем данных, которые генерируются в сети, а Splunk позволяет разобраться в этих данных и извлечь из них информацию, которая может иметь практическую пользу.

С этой точки зрения решения Splunk — это, без иронии, технология будущего, имеющая огромную важность для современной экономики. Собственно, поэтому инвесторы и накачивают котировки акций Splunk все эти годы.

Хороший бизнес, если попадет в умелые руки. Если посмотреть на структуру финансовой отчетности компании, то хорошо видно, что главные моты там засели не среди программистов, а в отделе продаж и маркетинга. Расходы на продажи и продвижение составляют феерические 53,6% выручки.

Интересно, что возобновляемая выручка компании — деньги от действующих клиентов, которые продлевают лицензию и контракты на обслуживание, — составляет почти 90% всей выручки. Другими словами, у компании нет видимых причин так убиваться ради получения новых клиентов и тратить огромные деньги на продажи и маркетинг. С этим надо что-то делать.

Для сравнения: у Google, согласно ее годовому отчету, продажи и маркетинг отнимают всего лишь 11,4% выручки, а итоговая маржа — около 21,2% от выручки. Это с учетом всех штрафов, которые на Google периодически навешивают регуляторы.

Возможно, менеджмент Splunk соберет волю в кулак и путем кардинальных реформ в отделе продаж сделает компанию безубыточной. Этот вариант мне кажется менее вероятным, поскольку рост продаж у таких стартапов ставится выше прибыльности.

Более вероятно, что Splunk заинтересует какую-то крупную компанию, которая самостоятельно проведет нужные реформы и оптимизирует этот бизнес. Покупка Splunk крупной компанией вроде той же Google имела бы немалый смысл при условии полной интеграции Splunk в структуру покупателя с сокращением рекламно-маркетингового отдела самой Splunk. Google сможет продавать услуги нового подразделения своей уже существующей огромной клиентской базе.

Если акции Splunk сильно упадут, покупка компании более крупным бизнесом станет еще более вероятной. Поэтому поговорим о том, что может привести к падению и почему брать акции прямо сейчас — излишний риск.

Почему не стоит брать акции прямо сейчас

Я не хочу брать акции Splunk сейчас и рекомендую дождаться их падения, для чего есть несколько причин.

Это не бизнес, а какой-то позор. Splunk заработку предпочитает убытки. Уже это ставит Splunk в категорию риска: убыточные компании волатильнее безубыточных.

Выручка и убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

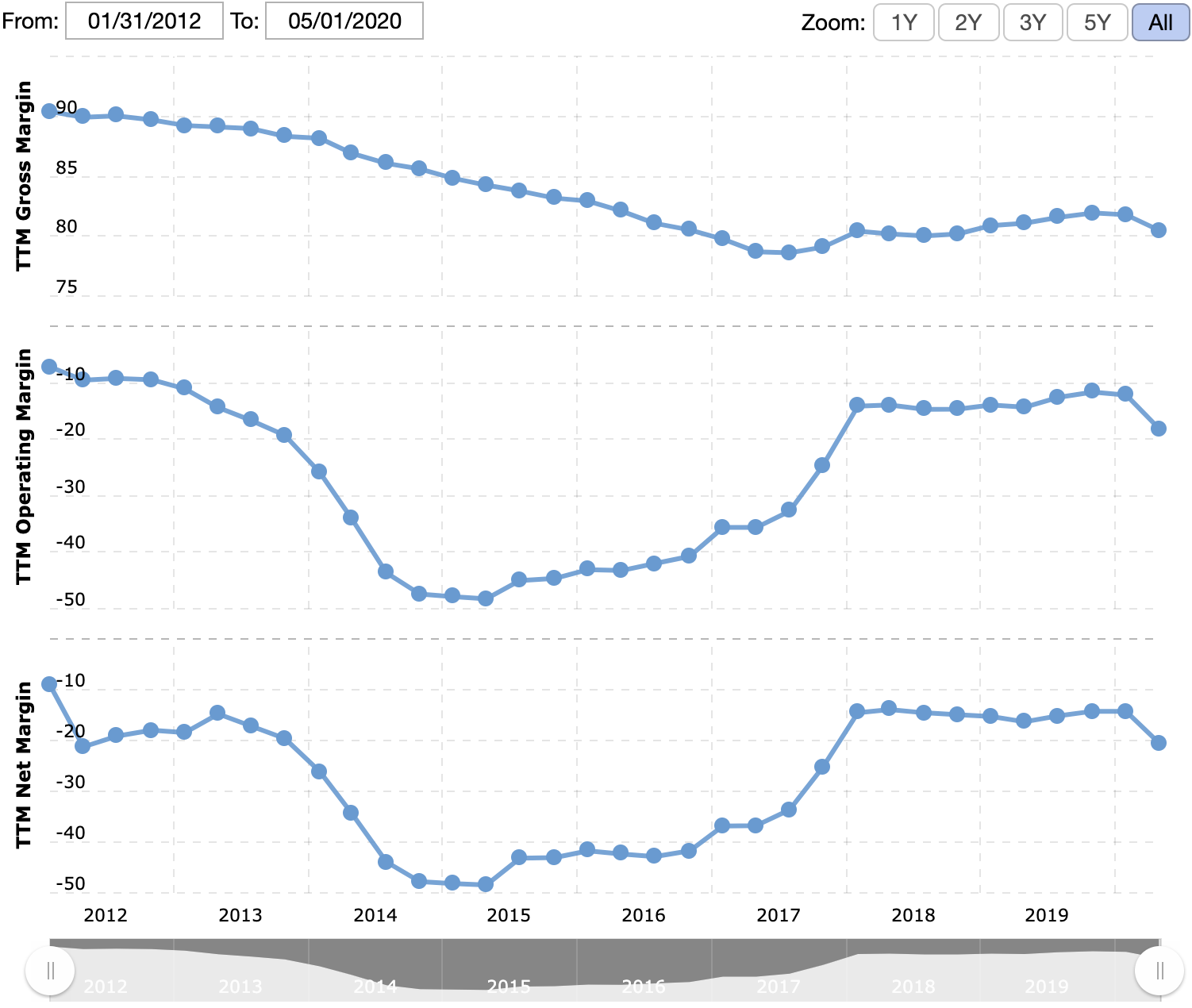

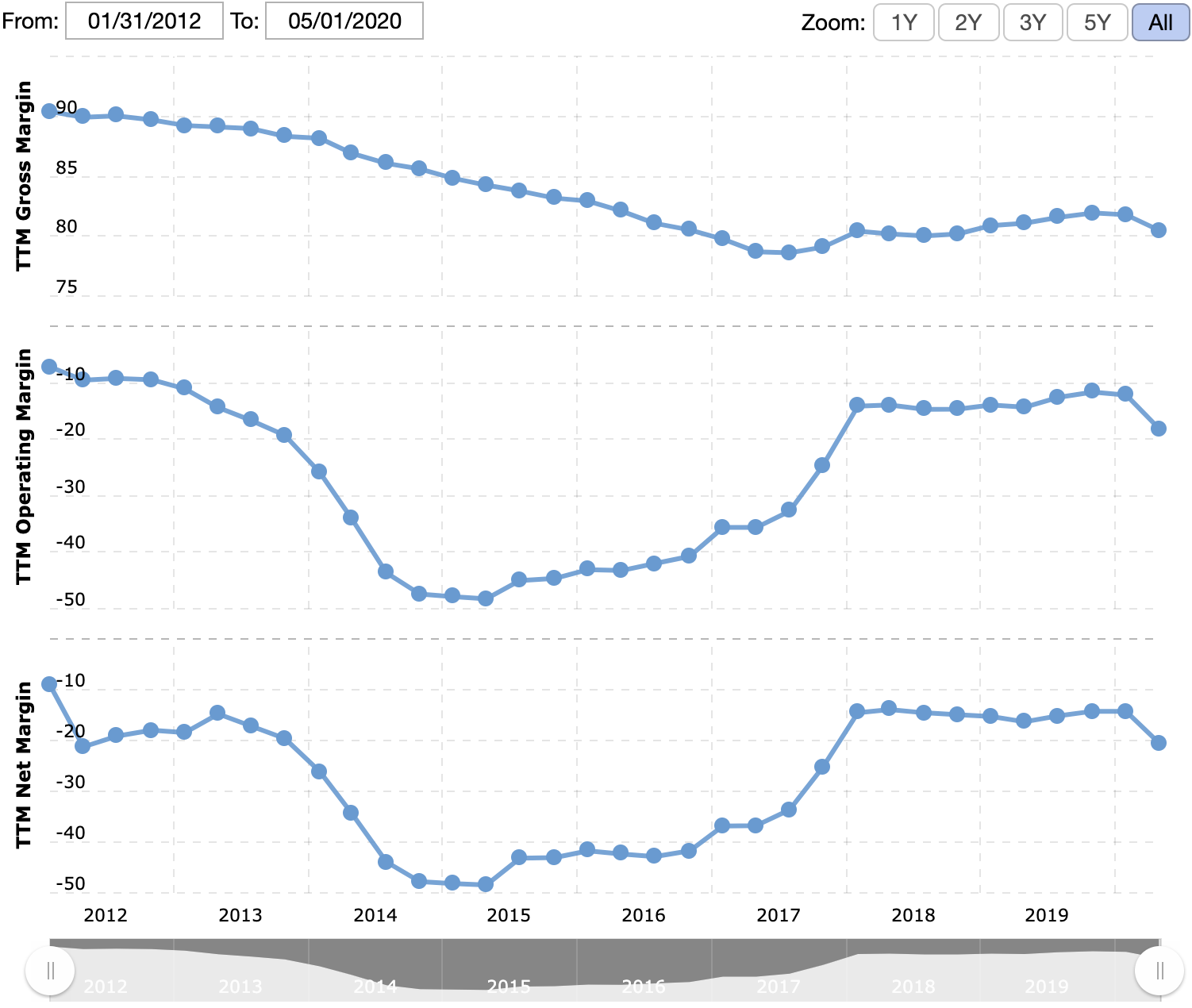

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Коронавирус не помог. Если у кого-то были надежды на то, что богатый на онлайн-активность первый квартал 2020 года привел к стремительному росту выручки Splunk, то они совсем не оправдались. Согласно последнему квартальному отчету, выручка выросла совсем чуть-чуть по сравнению с аналогичным периодом 2019 года.

Компания нарушает один из принципов работы убыточных стартапов на бирже: стремительный рост выручки, который увеличивает шансы выхода бизнеса на порог безубыточности, в обмен на рост акций и их высокую оценку инвесторами.

Слишком дорого. Перспективу роста компании выше текущего уровня могла бы обеспечить покупка Splunk каким-нибудь более дееспособным бизнесом. Проблема в том, что рыночная капитализация Splunk сейчас составляет 32,4 млрд долларов. Это слишком много.

Возможность покупки Splunk кем-то из технологических гигантов по текущей цене, к сожалению, столь мала, что не заслуживает упоминания.

Да и весь рынок дорог. Фондовый рынок США серьезно оторвался от реальной экономики, и такое положение дел не может длиться вечно. В случае коррекции акции Splunk сильно упадут, ведь это убыточная компания.

Экономика еще не восстановилась, а вот S&P 500 уже на уровне начала 2020 года. ВВП после середины 2020 года — прогнозные данные. Источник: Wall Street Journal

Компания может потратиться на приобретение конкурентов. Splunk, ввиду обилия конкурентов, может встать на путь приключений и увеличения своей доли рынка, в связи с чем компания может вскоре объявить о покупке кого-то из конкурентов помельче вроде Progress Software. Такие новости наверняка заставят капитализацию упасть, ведь на покупку конкурентов придется израсходовать много денег.

С учетом всего этого я считаю, что можно ждать падения акций Splunk до 100 $ за штуку. Да, это в два раза ниже текущей цены, но чуть выше, чем цена в середине марта, в разгар распродаж на бирже.

Указанную цену я считаю вполне справедливой, потому что целевая цена у убыточной компании — это условность. Но если без философии, то двукратное падение акций компании в ходе рыночной коррекции — вполне логичный вариант: указанные проблемы Splunk ни для кого не секрет, а темпы роста выручки не поражают воображение.

Что может помешать росту

После падения акции со временем вырастут благодаря неистребимой тяге инвесторов ко всему «перспективному» и высокотехнологичному. Но есть некоторые риски, которые стоит учитывать.

Банкротство. У большой части убыточных технологических бизнесов не очень большие долги, потому что для финансирования своей деятельности они часто прибегают к эмиссии новых акций. Splunk же отягощена долгами.

Согласно последнему отчету, общая сумма ее задолженностей составляет примерно 3,14 млрд долларов — против примерно 1,9 млрд в распоряжении компании. По американским меркам соотношение не криминальное, но все равно хуже, чем у других убыточных технологических бизнесов. Видимо, лимит эмиссии новых акций компания уже исчерпала и теперь приходится занимать деньги «как взрослым».

Если череда убыточных кварталов у Splunk не прервется или если компанию не купят, то сильно возрастут риски банкротства.

Конкуренты. У Splunk множество соперников. Это BMC, Micro Focus, IBM, Intel, Microsoft, VMware, ServiceNow, OpenText и много кто еще. Они серьезно мешают бизнесу Splunk. Собственно, именно их наличие привело к таким диким расходам на продажи.

Мы можем не знать всего. Категория «Продажи и маркетинг», вызывающая у меня справедливое негодование, в теории может включать в себя траты на удержание существующих клиентов, например колоссальные скидки.

Мы не можем знать наверняка. Но если это окажется так, то бизнес компании будет выглядеть куда менее интересно для инвесторов. Не факт, что в таком случае акции смогут быстро вырасти.

Что в итоге

Ждем падения акций с нынешних 206 до 100 $, а дальше есть два варианта действий.

Продать быстро. Можно дождаться их быстрого отскока до 125 $ и продать. Я думаю, что это вполне достижимая цель в течение следующих за падением 12 месяцев. Инвесторы, падкие на перспективные стартапы, будут скупать эти акции, что поможет котировкам хотя бы частично восстановиться.

Держать несколько лет. Можно обнаглеть и держать акции следующие четыре года, чтобы продать их за 175 $. Это меньше, чем текущая цена, но на 75% выше цены, по которой предполагается покупка.

На такой дистанции серьезно увеличивается вероятность того, что руководство компании наведет порядок в отделе продаж или что компанию купят. Или случится и то и другое. Правда, также возрастают риски банкротства, так что это опасный вариант.

При любом раскладе это рискованное вложение. Если вы не любите волатильность, то лучше вообще не трогать эти акции.

Потенциал роста: до 25% в течение года; до 75% в абсолюте в течение четырех лет.

Срок действия: до года, если инвестировать краткосрочно; до четырех лет, если долгосрочно.

Почему акции могут вырасти: технология компании выглядит очень перспективно. После падения инвесторы начнут снова закупать эти акции, и котировки восстановятся.

Как действуем: ждем падения цены акций с нынешних 206 до 100 $ за штуку и покупаем.

На чем компания зарабатывает

Splunk делает ПО и предоставляет компаниям доступ к облачной платформе для анализа и управления собранными данными. Параллельно компания делает ПО для мониторинга, защиты и управления ИТ-системами.

Отчет компании не расщедрился на подробности того, какие типы предприятий составляют большинство клиентов компании, а также какие именно виды услуг дают ей больше выручки. 85,5% выручки компании приходится на США, остальное — на другие, неназванные страны, из которых ни одна не дает больше 10% выручки.

Аргументы в пользу компании

Бла-бла-бла, перспективный бизнес, бла-бла-бла, технологическая сингулярность. Основной аргумент в пользу компании я уже высказал в идеях по Oracle и Nvidia. Каждый год возрастает объем данных, которые генерируются в сети, а Splunk позволяет разобраться в этих данных и извлечь из них информацию, которая может иметь практическую пользу.

С этой точки зрения решения Splunk — это, без иронии, технология будущего, имеющая огромную важность для современной экономики. Собственно, поэтому инвесторы и накачивают котировки акций Splunk все эти годы.

Хороший бизнес, если попадет в умелые руки. Если посмотреть на структуру финансовой отчетности компании, то хорошо видно, что главные моты там засели не среди программистов, а в отделе продаж и маркетинга. Расходы на продажи и продвижение составляют феерические 53,6% выручки.

Интересно, что возобновляемая выручка компании — деньги от действующих клиентов, которые продлевают лицензию и контракты на обслуживание, — составляет почти 90% всей выручки. Другими словами, у компании нет видимых причин так убиваться ради получения новых клиентов и тратить огромные деньги на продажи и маркетинг. С этим надо что-то делать.

Для сравнения: у Google, согласно ее годовому отчету, продажи и маркетинг отнимают всего лишь 11,4% выручки, а итоговая маржа — около 21,2% от выручки. Это с учетом всех штрафов, которые на Google периодически навешивают регуляторы.

Возможно, менеджмент Splunk соберет волю в кулак и путем кардинальных реформ в отделе продаж сделает компанию безубыточной. Этот вариант мне кажется менее вероятным, поскольку рост продаж у таких стартапов ставится выше прибыльности.

Более вероятно, что Splunk заинтересует какую-то крупную компанию, которая самостоятельно проведет нужные реформы и оптимизирует этот бизнес. Покупка Splunk крупной компанией вроде той же Google имела бы немалый смысл при условии полной интеграции Splunk в структуру покупателя с сокращением рекламно-маркетингового отдела самой Splunk. Google сможет продавать услуги нового подразделения своей уже существующей огромной клиентской базе.

Если акции Splunk сильно упадут, покупка компании более крупным бизнесом станет еще более вероятной. Поэтому поговорим о том, что может привести к падению и почему брать акции прямо сейчас — излишний риск.

Почему не стоит брать акции прямо сейчас

Я не хочу брать акции Splunk сейчас и рекомендую дождаться их падения, для чего есть несколько причин.

Это не бизнес, а какой-то позор. Splunk заработку предпочитает убытки. Уже это ставит Splunk в категорию риска: убыточные компании волатильнее безубыточных.

Выручка и убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Коронавирус не помог. Если у кого-то были надежды на то, что богатый на онлайн-активность первый квартал 2020 года привел к стремительному росту выручки Splunk, то они совсем не оправдались. Согласно последнему квартальному отчету, выручка выросла совсем чуть-чуть по сравнению с аналогичным периодом 2019 года.

Компания нарушает один из принципов работы убыточных стартапов на бирже: стремительный рост выручки, который увеличивает шансы выхода бизнеса на порог безубыточности, в обмен на рост акций и их высокую оценку инвесторами.

Слишком дорого. Перспективу роста компании выше текущего уровня могла бы обеспечить покупка Splunk каким-нибудь более дееспособным бизнесом. Проблема в том, что рыночная капитализация Splunk сейчас составляет 32,4 млрд долларов. Это слишком много.

Возможность покупки Splunk кем-то из технологических гигантов по текущей цене, к сожалению, столь мала, что не заслуживает упоминания.

Да и весь рынок дорог. Фондовый рынок США серьезно оторвался от реальной экономики, и такое положение дел не может длиться вечно. В случае коррекции акции Splunk сильно упадут, ведь это убыточная компания.

Экономика еще не восстановилась, а вот S&P 500 уже на уровне начала 2020 года. ВВП после середины 2020 года — прогнозные данные. Источник: Wall Street Journal

Компания может потратиться на приобретение конкурентов. Splunk, ввиду обилия конкурентов, может встать на путь приключений и увеличения своей доли рынка, в связи с чем компания может вскоре объявить о покупке кого-то из конкурентов помельче вроде Progress Software. Такие новости наверняка заставят капитализацию упасть, ведь на покупку конкурентов придется израсходовать много денег.

С учетом всего этого я считаю, что можно ждать падения акций Splunk до 100 $ за штуку. Да, это в два раза ниже текущей цены, но чуть выше, чем цена в середине марта, в разгар распродаж на бирже.

Указанную цену я считаю вполне справедливой, потому что целевая цена у убыточной компании — это условность. Но если без философии, то двукратное падение акций компании в ходе рыночной коррекции — вполне логичный вариант: указанные проблемы Splunk ни для кого не секрет, а темпы роста выручки не поражают воображение.

Что может помешать росту

После падения акции со временем вырастут благодаря неистребимой тяге инвесторов ко всему «перспективному» и высокотехнологичному. Но есть некоторые риски, которые стоит учитывать.

Банкротство. У большой части убыточных технологических бизнесов не очень большие долги, потому что для финансирования своей деятельности они часто прибегают к эмиссии новых акций. Splunk же отягощена долгами.

Согласно последнему отчету, общая сумма ее задолженностей составляет примерно 3,14 млрд долларов — против примерно 1,9 млрд в распоряжении компании. По американским меркам соотношение не криминальное, но все равно хуже, чем у других убыточных технологических бизнесов. Видимо, лимит эмиссии новых акций компания уже исчерпала и теперь приходится занимать деньги «как взрослым».

Если череда убыточных кварталов у Splunk не прервется или если компанию не купят, то сильно возрастут риски банкротства.

Конкуренты. У Splunk множество соперников. Это BMC, Micro Focus, IBM, Intel, Microsoft, VMware, ServiceNow, OpenText и много кто еще. Они серьезно мешают бизнесу Splunk. Собственно, именно их наличие привело к таким диким расходам на продажи.

Мы можем не знать всего. Категория «Продажи и маркетинг», вызывающая у меня справедливое негодование, в теории может включать в себя траты на удержание существующих клиентов, например колоссальные скидки.

Мы не можем знать наверняка. Но если это окажется так, то бизнес компании будет выглядеть куда менее интересно для инвесторов. Не факт, что в таком случае акции смогут быстро вырасти.

Что в итоге

Ждем падения акций с нынешних 206 до 100 $, а дальше есть два варианта действий.

Продать быстро. Можно дождаться их быстрого отскока до 125 $ и продать. Я думаю, что это вполне достижимая цель в течение следующих за падением 12 месяцев. Инвесторы, падкие на перспективные стартапы, будут скупать эти акции, что поможет котировкам хотя бы частично восстановиться.

Держать несколько лет. Можно обнаглеть и держать акции следующие четыре года, чтобы продать их за 175 $. Это меньше, чем текущая цена, но на 75% выше цены, по которой предполагается покупка.

На такой дистанции серьезно увеличивается вероятность того, что руководство компании наведет порядок в отделе продаж или что компанию купят. Или случится и то и другое. Правда, также возрастают риски банкротства, так что это опасный вариант.

При любом раскладе это рискованное вложение. Если вы не любите волатильность, то лучше вообще не трогать эти акции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба