3 августа 2020 РБК Quote Сангалова Инга

Ранее мы писали об экстравагантных инвестициях Билла Гейтса в ГМО-комаров, мясо из пробирки и воду из отходов. Теперь рассмотрим более консервативные вложения фонда Bill & Melinda Gates Foundation Trust

Основатель Microsoft Билл Гейтс по версии Forbs является вторым богатейшим человеком в мире. Его состояние превышает $113,3 млрд. Миллиардер, который уже отошел от управления своей Microsoft и оставил себе лишь 1,36% акций компании, много жертвует на благотворительность.

Вместе со своей женой Мелиндой он возглавляет крупнейший в мире частный благотворительный фонд Bill & Melinda Gates Foundation. Они основали его в 2000 году и с тех пор выделяют многомиллионные средства на борьбу с нищетой во всем мире, на программы здравоохранения и на образование. На борьбу с COVID-19 фонд выделил $100 млн.

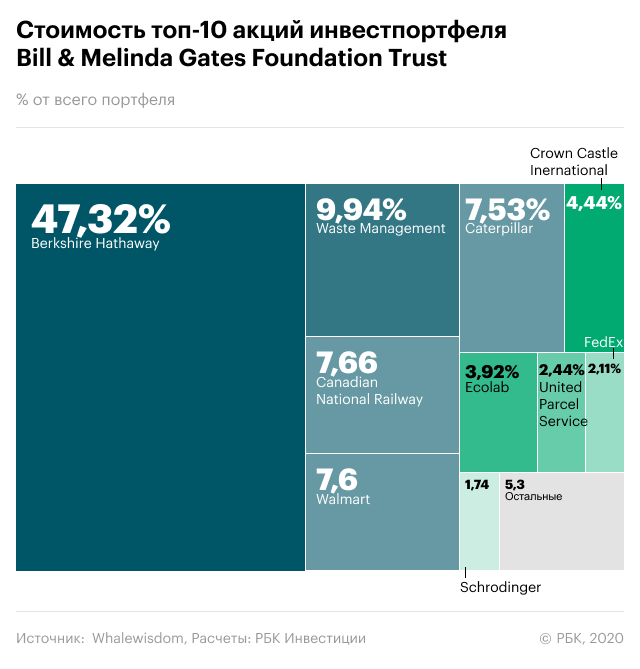

Согласно отчету, предоставленному в Комиссию по ценным бумагам и биржам США (SEC) за первый квартал, инвестиционный портфель фонда Билла и Мелинды Гейтс оценивался в $17,35 млрд.

На долю десяти крупнейших активов приходится 94,7% всей стоимости портфеля. Их совокупная оценка на 31 марта превышала $16,43 млрд.

1. Berkshire Hathaway

Крупнейший актив инвестпортфеля Bill & Melinda Gates Foundation — акции инвестиционного холдинга Уоррена Баффета . Berkshire Hathaway владеет крупными долями в бизнесе ведущих компаний. В их числе такие бренды, как American Express, Apple и Coca-Cola.

Стоимость акций Berkshire Hathaway в фонде Гейтсов превышает 47,3% от оценки всего портфеля. Гейтс вложился в холдинг в 2006 году, и сейчас владеет более чем 44,9 млн его акций.

В первом квартале фонд сократил свою долю в Berkshire Hathaway до 1,85%, продав 5 млн акций финансового конгломерата. Стоимость актива за первый квартал 2020 года упала на $3,1 млрд до $8,2 млрд — не только из-за продажи акций, но и в результате их падения во время обвала рынка в феврале-марте. Восстановление акций Berkshire после падения идет медленно, и все-таки актив в портфеле фонда с начала апреля подорожал на $0,6 млрд до $8,8 млрд (по состоянию на 29 июля).

Аналитики, опрошенные сервисом Refinitiv, ожидают роста бумаг Berkshire Hathaway до $217,5 в течение года.

2. Waste Management

Waste Management — крупнейшая в США компания по сбору, транспортировке, переработке и утилизации твердых отходов. Фонд держит акции компании с 2002 года, и сейчас их в портфеле более 18,6 млн.

За первый квартал стоимость актива упала на $0,4 млрд, до $1,72 млрд — из-за того, что акции Waste Management рухнули во время «коронавирусного» падения. Часть потерь бумагам удалось восстановить, актив в портфеле фонда по ценам закрытия рынка на 29 июля стоил $2,04 млрд. Значит, за второй квартал он подорожал на $0,32 млрд.

Эксперты Refinitiv ждут роста бумаг на горизонте года до $111,92 за штуку. Восемь из них рекомендуют покупать бумаги, еще восемь — держать купленные акции в портфеле. Рекомендаций на продажу нет.

3. Canadian National Railway

Это крупнейшая в Северной Америке железнодорожная сеть Canadian National Railway (ее протяженность равна 30 тыс. километров). Вложившись в компанию в 2002 году, фонд накопил почти 17,13 млн ее акций. Доля актива в портфеле достигает 7,66%.

За первый квартал актив просел в стоимости на $0,22 млрд, до $1,33 млрд. Но с возобновлением роста рынка акции Canadian National Railway быстро восстановились и даже взлетели выше февральского пика. В результате, с начала апреля актив в портфеле фонда Билла и Мелинды Гейтс подорожал на $0,36 млрд, до $1,69 млрд.

Аналитики, опрошенные Refinitiv, полагают, что акции железнодорожной сети исчерпали свой потенциал. В частности, эксперты Bank of America в июне повысили цель бумагам до $99, вблизи которой они сейчас торгуются.

4. Walmart

Четвертый по величине вложений актив в инвестпортфеле фонда — крупнейшая в мире розничная сеть Walmart. В нее входит более 10 тыс. магазинов в 27 странах мира. На долю сети приходится 7,6% от всей стоимости портфеля Гейтсов.

31 марта пакет из 11,6 млн акций Walmart оценивался в $1,31 млрд. За время «коронавирусного» падения акции ретейлера просели на 13%, но быстро восполнили потери после достижения «дна» в конце марта. Сейчас бумаги торгуются на 9% выше февральских пиков. Просев в первые три месяца года на $60 млн, во втором квартале актив Walmart в портфеле фонда подорожал на $200 млн, и по состоянию на 29 июля оценивался в $1,52 млрд.

Эксперты Уолл-стрит, опрошенные Refinitiv, прогнозируют рост бумаг Walmart в течение года до $137,27 за штуку. Из 34 респондентов 26 рекомендуют бумаги к покупке.

5. Caterpillar

Один из лидеров мирового производства спецтехники Caterpillar. Корпорация известна своей транспортной техникой, строительным оборудованием и энергетическими установками.

За 15 лет инвестирования в Caterpillar в портфеле фонда накопилось свыше 11,26 млн акций. В первом квартале бумаги упали в цене на 21,4%, а актив обесценился на $0,36 млрд, до $1,3 млрд. По состоянию на 29 июля стоимость актива в портфеле Гейтсов составляла $1,58 млрд, что на $0,28 млрд больше, чем в конце первого квартала.

Аналитики не видят потенциала роста у акций Caterpillar. Бумаги сейчас торгуются примерно на уровне средней годовой цели в $133,55, установленной консенсусом Refinitiv.

6. Crown Castle International

Шестой по стоимости актив в портфеле Bill & Melinda Foundatin — крупнейший поставщик беспроводной связи в США Crown Castle International. Фонд держит более 5,33 млн акций компании.

Этот пакет акций 31 декабря 2019 года оценивался в $758 млн, 31 марта 2020-го — в $770 млн, а 29 июля — в $927,2 млн. Актив подорожал в первом квартале на $12 млн, благодаря тому, что акции через неделю после достижения «дна» (23 марта) взлетели выше уровня начала года. Сейчас бумаги стоят на 22% дороже, чем в начале января, а актив Crown Castle в фонде подорожал за второй квартал на $157,2 млн.

Акции Crown Castle торгуются сейчас вблизи годовой цели, установленной консенсусом Refinitiv. Девять экспертов дали рекомендацию «покупать» бумаги и столько же — «держать» их в портфеле. Ни одной рекомендации на продажу.

7. Ecolab

Еще один промышленный актив в фонде Гейтсов — поставщик моющих и дезинфицирующих средств для предприятий общественного питания, гостиничного бизнеса, здравоохранения, образования и розничной торговли.

Пакет Ecolab из 4,36 млн акций, которым владеет фонд, за первый квартал 2020 года обесценился на $162,3 млн, до $680,4 млн. Но уже к концу второго квартала бумаги достигли уровня начала года, и сейчас оцениваются в $850,7 млн (по состоянию на 29 июля). Стоимость актива с апреля по июль увеличилась на $170,3 млн.

Большинство аналитиков не верит в дальнейший рост акций Ecolab, которые уже сейчас торгуются вблизи годовой цели $193,58. В то же время в Bank Of America ожидают, что в течение года акции Ecolab подорожают до $212, а в UBS — до $210 за штуку.

8. United Parcel Service

Пакет акций United Parcel Service — компании, специализирующейся на экспресс-доставке грузов и документов — занимает восьмую позицию в топ-10 активов Bill & Melinda Gates Foundation. На его долю приходится 2,44% от стоимости всего инвестпортфеля фонда. В пакете собрано более 4,5 млн акций.

В начале года актив UPS оценивался в $529,7 млн, а в конце первого квартала — в $422,8 млн. Из-за падения акций в феврале-марте пакет UPS потерял в стоимости почти $107 млн за первый квартал. Но благодаря росту акций почти на 32,4%, стоимость актива к концу июля (на 29 июля) выросла на $136,9, до $559,7 млн.

Аналитики не верят в дальнейший рост акций UPS — текущая цена бумаг превышает годовую цель консенсуса NASDAQ, установленную на уровне $128,91.

9. FedEx

Еще одна логистическая компания, в которую вложился Билл Гейтс — FedEx. Она занимается почтовой и курьерской доставкой грузов по всему миру. За первый квартал его стоимость снизилась на $90 млн, с $457 млн до $367 млн — из-за «коронавирусного» падения акций. Но с восстановлением роста бумаг актив FedEx в портфеле фонда к 29 июля подорожал на $145,9 млн, до $512,9 млн.

Согласно консенсус-прогнозу NASDAQ, цель по акциям FedEx установлена на отметке $164,35. Потенциал роста на ближайший год исчерпан.

10. Schrodinger

Последний актив топовой десятки портфеля Bill & Melinda Gates Foundation — компания Schrodinger. Она разработала программное обеспечение для поиска молекул, необходимых для создания новых лекарств. Публичное размещение акций компании в диапазоне $14-16 состоялось 6 февраля, и в первый же торговый день бумаги закрылись по $28,64.

10 февраля фонд приобрел почти 7 млн акций Schrodinger, став обладателем 11,03% капитала компании. Стоимость этого пакета акций 31 марта оценивалась в $301,05 млн. С тех пор акции компании взлетели на 79%, а актив в портфеле фонда подорожал на $238 млн, до $539,05 млн.

По оценкам аналитиков, опрошенных Refinitiv, акции Schrodinger в течение года подорожают до $80 за штуку.

Главной причиной падения котировок стал обвал фондового рынка, вызванный пандемией COVID-19. Других весомых причин для падения не было ни у одной из десяти акций. Поэтому бумаги начали быстро восстанавливать потери, как только рынок стал приходить в себя от первоначального шока.

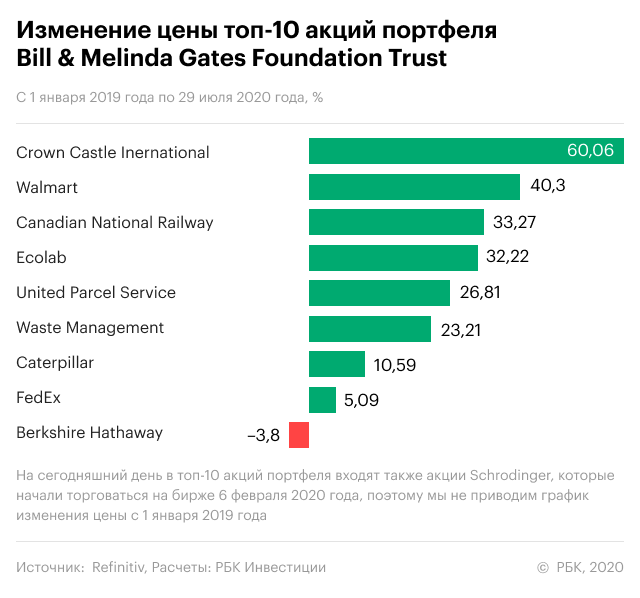

Самый сильный рост из топ-10 акций инвестпортфеля показали новички на бирже — бумаги Schrodinger. Они взлетели на 169% с момента IPO.

Худшую динамику показали акции компании Уоррена Баффета. Berkshire Hathaway стала единственной компаний, в которой фонд Гейтсов сократил долю владения в первом квартале. Bill & Melinda Gates Foundation продал 5 млн акций финансового конгломерата.

В то же время, все рассмотренные акции сумели значительно восстановить потери, что привело к росту их совокупной стоимости во втором квартале 2020 года.

При допущении, что фонд не менял количество акций в этих пакетах, стоимость топ-10 активов с 1 апреля по 29 июля увеличилась почти на $2,62 млрд, до $19,05 млрд.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба