11 августа 2020 ITI Capital

В июле глобальная экономика продолжила расти после резкого восстановления в мае и июне. Почти все крупные экономики мира, в частности США, Европа и Китай, и даже проблемные страны, в том числе Турция и ЮАР, восстанавливаются, что отражается в значениях их индексов PMI в сфере обрабатывающей промышленности, услуг, а также сводного индекса PMI от IHS Markit, которые превышают 50 п. Исключение составляет Россия, экономика которой отстает, поскольку июльский индекс PMI снизился до 48,4 п. по сравнению с 49,4 п. в июне.

Июльский индекс PMI в обрабатывающей промышленности США достиг максимума с марта 2019 г., несмотря на приостановку экономической деятельности. Европа растет высокими темпами благодаря постепенному возобновлению экономической деятельности после строгих ограничительных мер. Власти блока выделили рекордные $2 трлн на поддержку экономики до 2027 г.

Помимо данных по производству, инвесторы ждали статистики по занятости в США в июле, уровень которой повысился третий месяц подряд – число рабочих мест выросло на 1,8 млн по сравнению с ожиданиями аналитиков (5 млн), июньский показатель пересмотрен до 5 млн. Уровень безработицы снизился с пиковых 15% в апреле до 10,2%, число рабочих мест в США сейчас на 13 млн меньше, чем до начала эпидемии, тогда как в апреле их было меньше на 23 млн человек, т.е. за это время было создано 10 млн рабочих мест. Больше всего рабочих мест было создано в гостиничном бизнесе, госретейле, бизнес-услугах и здравоохранении. Однако число длительно безработных в США (15–26 недель) увеличилось на 4,6–6,5 млн.

В США завершается сезон отчетности, бизнес преподнес приятные сюрпризы

По состоянию на 7 августа 89% компаний S&P 500 уже представили свои результаты за 2К20, по данным Factset. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 83%, что выше пятилетнего среднего и максимум с 2008 г.

В целом прибыль компаний на 22,4% превосходит прогнозы, что также выше пятилетнего среднего показателя и максимум с 2008 г. Число компаний, выручка которых превзошла ожидания рынка, составило 64%, что выше пятилетнего среднего.

Новости о COVID-19

Число зараженных коронавирусом в США превысило 5 млн, показатель вырос на 1 млн всего за две недели; рост уровня заболеваемости и смертности во Флориде замедлился.

Европейская комиссия рассчитывает, что вакцина против коронавируса будет доступна к началу следующего года, что позволит постепенно вернуться к нормальной жизни.

Власти Нью-Йорка подтвердили планы по возобновлению работы школ в сентябре, а правительство Италии – в следующем месяце. Аналогичные меры анонсировал кабинет министров Великобритании, который в очередной раз сообщил о росте числа выявляемых случаев более чем на 1 тыс. в день. Власти Парижа вводят масочный режим на самых оживленных улицах с понедельника, 10 августа, чтобы сдержать рост заболеваемости.

Дополнительные меры поддержки на $1 трлн: меньше выплат, но больше налоговых льгот

Для повышения мотивации к работе Трамп сократил объем мер поддержки. Так, федеральные выплаты безработным составят $300 в неделю, выплаты штатов – $100. Раньше сумма составляла $600, выплата производилась еженедельно в соответствии с Законом о помощи, облегчении бремени и экономической безопасности в связи с пандемией коронавируса (CARES), срок действия которого истек в июле.

Больший эффект ожидается от другой меры Трампа. В сентябре власти могут отменить налог на доходы до конца года для зарабатывающих $8 тыс. в месяц, что поможет им максимум сэкономить $600. По мнению поддерживающего Трампа экономиста Стивена Мура, эта мера уменьшить налоговое бремя на $300 млрд, что окажет поддержку экономике.

Динамика за неделю: турецкие активы под сильным давлением

Серебро подорожало на 16% за неделю с 31 июля по 7 августа, достигнув максимума в $29,8/унция, что на $20 ниже максимума сентября 2011 г. Доллар продолжает укрепляться по отношению к валютам развивающихся рынков (EM), vls волатильность вырос более чем на 7% в основном за счет распродаж турецкой лиры, которая снизилась на 4%, до исторического максимума 7,36 лиры за доллар, что выше уровня августа 2018 г., когда США ввели санкции против страны.

Турецким банкам предстоит выплатить $160 млрд долгов в течение следующих 12 месяцев, объем долларовых сбережений домохозяйств в мае увеличился на $13 млрд, до $131 млрд, что увеличило давление на форвардные ставки, которые также обновили максимум. Актуальный уровень долларизации экономики Турции – один из самых высоких в регионе Центральной и Восточной Европы, Ближнего Востока и Африка (CEEMEA) – 50%.

Золотовалютные резервы Турции уменьшились более чем на $30 млрд с начала пандемии, до $47 млрд, минимума с конца 2005 г. По оценкам Goldman Sachs, к концу июня Анкара потратила $65 млрд на поддержание курса национальной валюты. Инфляция в Турции составила 12% в июле, немного снизившись с 12,6% в июне, но ЦБ для поддержки валюты придется поднимать ставки с 8,25% до 10% и выше.

Центральный банк 8 августа прекратил финансирование местных кредиторов по недельной ставке репо, заставив банки продавать валюту и брать займы по более высокой ставке «овернайт». Индекс фондового рынка снизился на 18%, валюта – на 19%.

Под давлением находится также бразильский реал, который снизился на 4%, и южноафриканские ранд, который ослаб на 3,2%. Рубль восстановил часть утраченных позиций, окрепнув на 1% к доллару на фоне снижения спроса на доллары, поскольку период конвертации валюты для дивидендных выплат подходит к концу, а также в условиях удорожания Brent до 46/барр.

В лидеры роста вышла Аргентина, после того как власти страны достигли соглашения о реструктуризации, которое предусматривает выплату задолженности из расчета 53% от номинальной стоимости облигаций.

Переход от IT к циклическим акциям

Акции американских нефтесервисных компаний подорожали более чем на 7%, после того как нефтяные котировки достигли максимума 6 марта, в целом же за неделю стоимость сырья повысилась на 2,5%. Кроме того, нефтесервисные акции Russel 2000 выросли на 6%, компании малой капитализации S&P 500 и промышленные акции S&P 500 – более чем на 5%. Индекс акций Южной Кореи прибавил 4%, оказавшись в лидерах роста. Никель и сталь подорожали на 4%. Циклические бумаги вышли в лидеры роста за неделю благодаря хорошим экономическим данным и перегретому IT-сектору, который прибавил 2,9%. Европейские фондовые индексы за неделю поднялись на 2,4%, что в среднем соответствует динамике мировых индикаторов. Главным аутсайдером недели стал индекс турецкого фондового рынка, который снизился на 9%, в основном за счет финансового сектора.

Из-за волатильности валют EM российский индекс долларовых облигаций вышел в лидеры среди бондов в твердой валюты, прибавив 3% вместе с индексом золота и РТС.

Зарубежные рынки – предстоящая неделя

Мы ждем продолжения ралли циклических бумаг и фиксации прибыли в переоцененных IT-акциях. На топ-10 IT-акций сейчас приходится 30% рынка S&P 500, что является максимумом за последние 40 лет, показатель вырос с конца 2019 г., когда он составлял 22,7%. Nasdaq повысился на 25% с начала года, а Dow Jones и Russel 200 упали на 6%. S&P 500 собирается преодолеть новый исторический максимум в 3380,16 п. Власти многих стран продолжают ослаблять ограничительные меры, снимать запреты на поездки, чтобы ускорить экономический рост, одновременно пытаясь предотвратить повышение уровня заболеваемости коронавирусом; власти Мельбурна, Австралия, напротив, ужесточают ограничительные меры, затянувшаяся пандемия по-прежнему несет угрозу населению. В США выйдет статистика по розничным продажам в июле, но уровень продаж не вернулся к докризисному, даже несмотря на возобновление работы магазинов, а экономисты прогнозируют уменьшение выручки.

Вторник, 11 августа

США: Индекс цен производителей (PPI)

Мексика: промышленное производство

Протокол заседания Copom ЦББ

Германия: индекс экономических настроений ZEW

Среда, 12 августа

Данные по запасам нефти от Минэнерго США (EIA)

ЦБ Новой Зеландии: ставка

Tencent: отчетность за 2К20, конференц-колл

США: отчет WASDE

США: инфляция, отчет об исполнении федерального бюджета

Новая Зеландия: внешняя миграция и число иностранных туристов

Бразилия: розничные продажи

Южная Корея: безработица

Еврозона: промышленное производство

Великобритания: ВВП

Четверг, 13 августа

Мексика: ставка

МЭА: обзор рынка нефти за август

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей США от Bloomberg

Аргентина: ИПЦ

Объём розничных продаж: Бразилия, Колумбия

Колумбия: торговый баланс

Перу: ставка

Мексика: ставка

Новая Зеландия: цены на продовольственные товары

Франция: безработица

Великобритания: баланс цен на жилье от RICS

Египет: ставка

Япония: индекс промышленных цен, ипотека

Сербия: ставка

ЮАР: добыча полезных ископаемых

Австралия: ожидания потребительской инфляции, занятость

Корея: денежный агрегат M2

Пятница, 14 августа

Китай: промпроизводство, июль; розничные продажи

США: розничные продажи и производительность

Хедж-фонды, заявления по форме 13F за второй квартал

График недели

-470.png)

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и к евро до 73,72 руб. и 86,88 руб. соответственно. Индекс Мосбиржи повысился на 2,09%, РТС - на 3,00%.

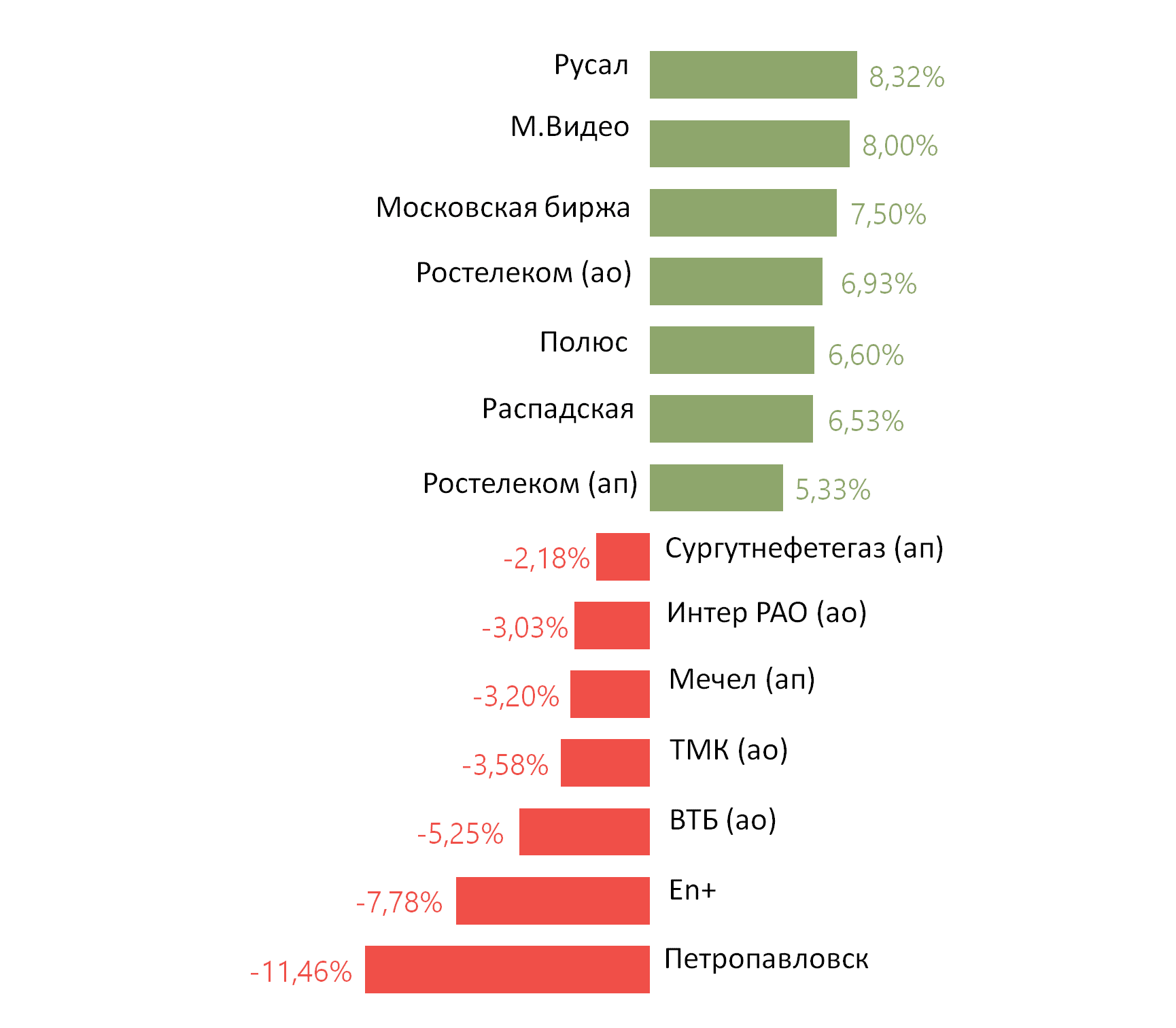

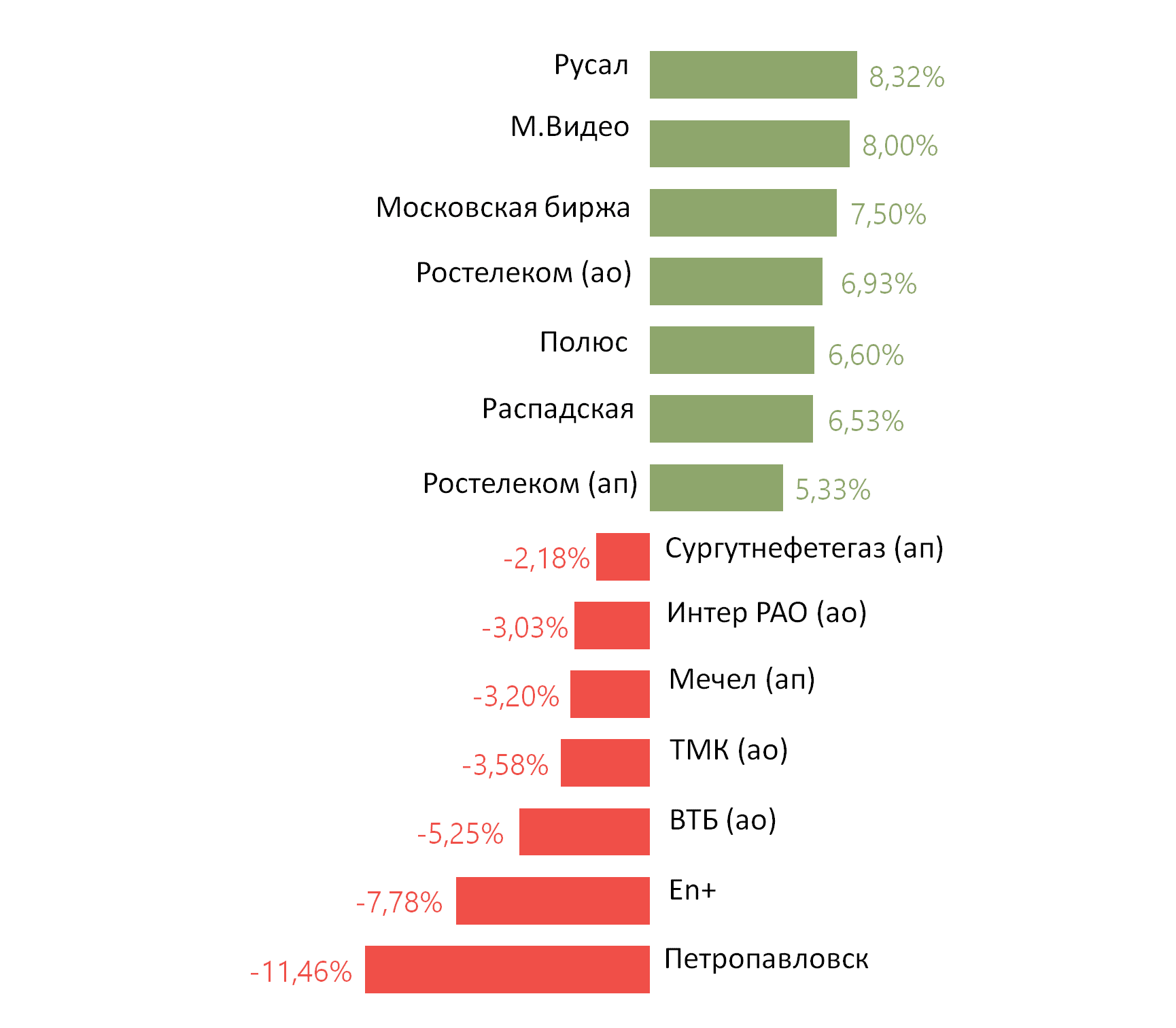

Лидеры роста и падения

Лидерами роста стали Русал (+8,32%), М.Видео (+8,00%), Московская биржа (+7,50%), Ростелеком (ао +6,93%, ап +5,33%), Полюс (+6,60%), Распадская ( +6,53%).

В число аутсайдеров вошли Петропавловск (-11,46%), En+ (-7,78%), ВТБ (ао -5,25%), ТМК (ао -3,58%), Мечел (ап -3,20%), Интер РАО (ао -3,03%), Сургутнефтегаз (ап -2,18%).

Долговые рынки

Восстановления спроса на ОФЗ по-прежнему не наблюдается. Российский локальный долговой рынок на прошлой неделе оказался в числе отстающих по сравнению с аналогами из EM, наблюдалась умеренно-негативная динамика, несмотря на общий глобальный risk-on. Суверенная кривая на дальнем и среднем участках поднялась еще на 5-7 б.п. Таким образом доходность 10-летнего бенчмарка 26228 составила YTM 5,92% годовых, что на 35–40 бп. выше минимумов, достигнутых в мае. Итоги очередных прошедших аукционов Минфина также не указывают на большой интерес к «классическим» ОФЗ. Так, в прошлую среду, 5 августа, предложение ведомства в очередной раз состояло из комбинации флоатера (29014) и серии с постоянным купоном (26228). Существенным спросом, как это стало уже привычным в последнее время, пользовался только первый лот. Объем заявок на ОФЗ, привязанным к ставке RUONIA, составил рекордные 266 млрд руб. При условии, что на этот раз Минфин согласился пойти на предоставление более видимой премии ко вторичному рынку, были размещены бумаги на 64 млрд руб. «Классический» выпуск хотя и был продан в полном объеме заявленного лимита (30 млрд руб.), соотношение bid/cover не превысило 1,27х.

Также в конце недели Минфин заявил о появлении нового третьего инфляционного линкера серии 52003 (погашение в июле 2030 г.). ОФЗ с привязкой к инфляции будут доступны в предельном объеме 250 млрд руб., начиная с 12 августа. Впрочем, мы не ждем данного выпуска в аукционном «меню» на этой неделе, т.к. традиционно первичное предложение бумаг этого типа появляется в каждую третью среду месяца.

Первичный рынок корпоративных эмитентов на прошлой неделе был неактивен - сбора заявок на новые облигации не было.

На внешних рынках ситуация, напротив, выглядела весьма оптимистично. Благодаря усилившемуся «аппетиту к риску» в первой половине недели российские суверенные еврооблигации пользовались хорошим спросом, опередив большинство «сверстников» на развивающихся рынках. Сильнее остальных выглядели «длинные» выпуски, доходность которых опустилась примерно на 20 б.п. В аутсайдерах на прошлой неделе оставались Турция, Украина и Белоруссия.

Предстоящая неделя – российский рынок

На предстоящей неделе финансовые результаты по МСФО за 2К20 представят Юнипро, Норильский никель, Русал, X5 Retail Group, Алроса, Русагро, Интер РАО, ТМК.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,2/акция, что предполагает дивидендную доходность ~4,7%.

Совет директоров Аэрофлота одобрил допэмиссию в размере 1,7 млрд акций. Компания может увеличить уставный капитал на 60%. ВОСА состоится в заочном формате, дата окончания приема бюллетеней — 11 сентября.

Акционеры Ростелекома утвердили дивиденды по итогам 2019 г. в размере 5 руб./ао и ап. Дивидендная доходность может составить 5,16% и 5,52% соответственно. Дата закрытия реестра - 21 августа.

ВТБ рекомендовал дивиденды за 2019 г. в размере 10% от чистой прибыли по МСФО, 20,12 млрд руб., что, по нашим расчетам, соответствует 2% дивидендной доходности.

Также компания планирует выплатить специальные дивиденды в размере 6,3 млрд руб. на привилегированные акции, которыми полностью владеет государство. Данная мера может быть негативно воспринята нвесторами, на наш взгляд.

Новости

Ростелеком планирует разработать новую версию портала госуслуг до конца 2020 г. ввиду того, что в период пандемии были обнаружены недостатки. Новая версия сервиса будет способна обрабатывать не менее 100 млн запросов в сутки.

Менеджмент считает маловероятной выплату дивидендов за 9М20.

Инвестиционная программа Ростелекома в 2020 г., по ожиданиям менеджмента, превысит 135 млрд руб., а также оператор планирует начать прокладку высокоскоростной линии связи от запада до востока России, а также в Гонконг и Японию, причём половина мощностей будет использована для внутреннего трафика, половина — для международного. Сумма инвестиций в проект может составить около 40 млрд руб.

Ростелеком: результаты 2К20 превзошли ожидания, согласно консенсус-прогнозу Интерфакса. В 2020 г. менеджмент видит рост выручки и OIBDA не менее чем на 5%, что позитивно на фоне кризисного года. СAPEX – в диапазоне 100–110 млрд руб. (без госпрограмм, что снижает актуальность использования данного прогноза). Ростелеком до конца года планирует представить обновленную стратегию, с учетом консолидации 100% Tele2.

-581.png)

ТГК-1 представила финансовые результаты по МСФО за 1П20. Мы позитивно оцениваем данную новость, так как результаты оказались выше ожиданий рынка, что обусловлено наличием ГЭС в портфеле активов компании.

Выручка снизилась до 47,3 млрд руб. (-10,3% г/г). EBITDA составила 13,7 млрд руб. (-18,9% г/г), чистая прибыль снизилась до 6,8 млрд руб. (-27,4% г/г).

-576.png)

Veon опубликовал финансовые результаты за 2К20 хуже ожиданий рынка.

Консолидированная выручка составила $1,89 млрд (-16,3% г/г). EBITDA — $0,809 млрд (-18,7% г/г). Чистая прибыль составила $0,156 млрд против $0,069 млрд за аналогичный период прошлого года.

Veon вернул прогноз финансовых показателей на 2020 г., компания ожидает снижения органической выручки и EBITDA на 5-7%. Ранее компания ожидала роста выручки на 1–3%, EBITDA — от 4–6%.

Московская биржа: В июле 2020 г. общий объем торгов на рынках Московской биржи вырос на 8,4% м/м и 9,6% г/г (против 10,3% г/г роста в июне), до 79,1 млрд руб. Таким образом, произошло некоторое замедление годового темпа роста в июле относительно хорошей статистики в июне. По сегментам динамика была разнонаправленной: динамика cегмента акций выглядела вяло, облигаций – неплохо, но лучшим стал денежный сегмент (repo, credit). В целом, статистику можно трактовать как умеренно позитивную.

Объем торгов на фондовом рынке в июле снизился относительно июня: -10,5% м/м, +19,5% г/г (против +31% г/г роста в июне), до 4,3 трлн руб.

В облигациях объем торгов также снизился относительно июня: -6,8% м/м и +14,6% г/г (против 12,5% г/г в июне), до 2,5 трлн руб. С учетом сезонно более слабого июня, произошло некоторое ускорение темпа роста г/г, что является позитивным моментом.

На денежном рынке относительно июня произошло ускорение роста объема торгов: +12,7% м/м. Относительно прошлого года объем вырос на 27,9% г/г (чуть ускорившись относительно роста на 24,6% г/г в июне), до 38,5 трлн руб.

Объем торгов на валютном рынке вырос относительно июня: +9,9% м/м. Относительно прошлого года произошло падение: -7,1 г/г (против +1,3% г/г в июне), до 27,5 трлн руб.

Объем торгов на рынке деривативов упал относительно июня: -2,9% м/м. Относительно прошлого года был рост: +36,6 г/г (против +44,6% г/г в июне), до 8,9 трлн руб.

Veon опубликовал финансовые результаты за 2К20 хуже ожиданий рынка.

Консолидированная выручка составила $1,89 млрд (-16,3% г/г). EBITDA — $0,809 млрд (-18,7% г/г). Чистая прибыль составила $0,156 млрд против $0,069 млрд за аналогичный период прошлого года.

Veon вернул прогноз финансовых показателей на 2020 г., компания ожидает снижения органической выручки и EBITDA на 5–7%. Ранее компания ожидала роста выручки на уровне 1–3%, EBITDA — от 4% до 6%.

-748.png)

Магнит планирует открыть 30 минимаркетов «Магнит Сити» до конца 2020 г., площадь такого формата магазинов составляет 150–230 кв. м с зоной кафе. На текущий момент работают четыре подобные точки в Москве и Краснодаре.

Евраз опубликовал финансовые результаты за 1П20 по МСФО. Новость позитивна для бумаг компании в связи с существенным ростом чистой прибыли и объявленными промежуточными дивидендами, доходность которых превышает доходность бумаг других металлургических компаний.

Выручка компании составила $4983 млн (-18,8% г/г), EBITDA снизилась до $1073 млн (-27,6% г/г). Чистая прибыль выросла до $513 млн (+49,1% г/г). Компания нарастила чистый долг до $3733 млн (+8,6% г/г).

В 2020 г. компания ожидает CAPEX на уровне $800 млн.

-6.png)

TCS Group в 2К20 увеличила чистую прибыль по МСФО на 24,7% г/г, до 10,2 млрд руб. Результаты превзошли ожидания рынка, которые предполагали рост прибыли до 8,2 млрд руб.

TCS Group пока не меняет дивидендную политику, выплатит промежуточные дивиденды в размере $0,2/акция, что соответствует доходности на уровне 0,7%. Дата закрытия реестра – 20 августа 2020 г. TCS Group по-прежнему не планирует менять дивидендную политику, предусматривающую распределение на дивиденды до 30% квартальной прибыли по МСФО, но в случае необходимости приоритет будет отдан капиталу перед дивидендами.

ВТБ опубликовал финансовые результаты по МСФО за 2К20, согласно которым чистая прибыль оказалась ниже консенсус-прогноза, процентные доходы - выше ожиданий рынка. Снижение чистой прибыли было обусловлено ростом резервов во 2К20 до 68,8 млрд руб. (с 45,1 млрд руб. в 1К20) по сравнению с 51,5 млрд руб. по ожиданиям рынка.

Чистый процентный доход во 2К20 вырос до 132 млрд руб. (+21% г/г; +11% кв/кв), чистый комиссионный доход составили 25 млрд руб. (-11% г/г; -4% кв/кв), чистая прибыль снизилась до 2,1 млрд руб., (-93% г/г; - 95% кв/кв).

По оценкам менеджмента, рынок корпоративного кредитования в 2020 г. вырастет на 4% г/г, кредитование физлиц - на 6% г/г.

-525.png)

Мосэнерго отчиталось о снижении основных финансовых показателей по МСФО за 1П20. Выручка компании составила 92,95 млрд руб. (-48,2% г/г) в результате снижения выручки от реализации электрической и тепловой энергии на 21,7% и 4% соответственно. EBITDA составила 18,16 млрд (-21,2% г/г), чистая прибыль – 6,59 млрд руб. (-48,2% г/г).

В 2020 г. компания ожидает СAPEX в размере 15,7 млрд руб., в 2021 г. - 20,58 млрд руб. При расчёте дивидендов за 2020 г. Мосэнерго ожидаемо планирует исходить из 50% от чистой прибыли по МСФО. Компания не исключает продажи своего пакета в ОГК-2 (3,89%) – около 3,2 млрд руб. в текущих ценах, но решение пока не принято.

Июльский индекс PMI в обрабатывающей промышленности США достиг максимума с марта 2019 г., несмотря на приостановку экономической деятельности. Европа растет высокими темпами благодаря постепенному возобновлению экономической деятельности после строгих ограничительных мер. Власти блока выделили рекордные $2 трлн на поддержку экономики до 2027 г.

Помимо данных по производству, инвесторы ждали статистики по занятости в США в июле, уровень которой повысился третий месяц подряд – число рабочих мест выросло на 1,8 млн по сравнению с ожиданиями аналитиков (5 млн), июньский показатель пересмотрен до 5 млн. Уровень безработицы снизился с пиковых 15% в апреле до 10,2%, число рабочих мест в США сейчас на 13 млн меньше, чем до начала эпидемии, тогда как в апреле их было меньше на 23 млн человек, т.е. за это время было создано 10 млн рабочих мест. Больше всего рабочих мест было создано в гостиничном бизнесе, госретейле, бизнес-услугах и здравоохранении. Однако число длительно безработных в США (15–26 недель) увеличилось на 4,6–6,5 млн.

В США завершается сезон отчетности, бизнес преподнес приятные сюрпризы

По состоянию на 7 августа 89% компаний S&P 500 уже представили свои результаты за 2К20, по данным Factset. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 83%, что выше пятилетнего среднего и максимум с 2008 г.

В целом прибыль компаний на 22,4% превосходит прогнозы, что также выше пятилетнего среднего показателя и максимум с 2008 г. Число компаний, выручка которых превзошла ожидания рынка, составило 64%, что выше пятилетнего среднего.

Новости о COVID-19

Число зараженных коронавирусом в США превысило 5 млн, показатель вырос на 1 млн всего за две недели; рост уровня заболеваемости и смертности во Флориде замедлился.

Европейская комиссия рассчитывает, что вакцина против коронавируса будет доступна к началу следующего года, что позволит постепенно вернуться к нормальной жизни.

Власти Нью-Йорка подтвердили планы по возобновлению работы школ в сентябре, а правительство Италии – в следующем месяце. Аналогичные меры анонсировал кабинет министров Великобритании, который в очередной раз сообщил о росте числа выявляемых случаев более чем на 1 тыс. в день. Власти Парижа вводят масочный режим на самых оживленных улицах с понедельника, 10 августа, чтобы сдержать рост заболеваемости.

Дополнительные меры поддержки на $1 трлн: меньше выплат, но больше налоговых льгот

Для повышения мотивации к работе Трамп сократил объем мер поддержки. Так, федеральные выплаты безработным составят $300 в неделю, выплаты штатов – $100. Раньше сумма составляла $600, выплата производилась еженедельно в соответствии с Законом о помощи, облегчении бремени и экономической безопасности в связи с пандемией коронавируса (CARES), срок действия которого истек в июле.

Больший эффект ожидается от другой меры Трампа. В сентябре власти могут отменить налог на доходы до конца года для зарабатывающих $8 тыс. в месяц, что поможет им максимум сэкономить $600. По мнению поддерживающего Трампа экономиста Стивена Мура, эта мера уменьшить налоговое бремя на $300 млрд, что окажет поддержку экономике.

Динамика за неделю: турецкие активы под сильным давлением

Серебро подорожало на 16% за неделю с 31 июля по 7 августа, достигнув максимума в $29,8/унция, что на $20 ниже максимума сентября 2011 г. Доллар продолжает укрепляться по отношению к валютам развивающихся рынков (EM), vls волатильность вырос более чем на 7% в основном за счет распродаж турецкой лиры, которая снизилась на 4%, до исторического максимума 7,36 лиры за доллар, что выше уровня августа 2018 г., когда США ввели санкции против страны.

Турецким банкам предстоит выплатить $160 млрд долгов в течение следующих 12 месяцев, объем долларовых сбережений домохозяйств в мае увеличился на $13 млрд, до $131 млрд, что увеличило давление на форвардные ставки, которые также обновили максимум. Актуальный уровень долларизации экономики Турции – один из самых высоких в регионе Центральной и Восточной Европы, Ближнего Востока и Африка (CEEMEA) – 50%.

Золотовалютные резервы Турции уменьшились более чем на $30 млрд с начала пандемии, до $47 млрд, минимума с конца 2005 г. По оценкам Goldman Sachs, к концу июня Анкара потратила $65 млрд на поддержание курса национальной валюты. Инфляция в Турции составила 12% в июле, немного снизившись с 12,6% в июне, но ЦБ для поддержки валюты придется поднимать ставки с 8,25% до 10% и выше.

Центральный банк 8 августа прекратил финансирование местных кредиторов по недельной ставке репо, заставив банки продавать валюту и брать займы по более высокой ставке «овернайт». Индекс фондового рынка снизился на 18%, валюта – на 19%.

Под давлением находится также бразильский реал, который снизился на 4%, и южноафриканские ранд, который ослаб на 3,2%. Рубль восстановил часть утраченных позиций, окрепнув на 1% к доллару на фоне снижения спроса на доллары, поскольку период конвертации валюты для дивидендных выплат подходит к концу, а также в условиях удорожания Brent до 46/барр.

В лидеры роста вышла Аргентина, после того как власти страны достигли соглашения о реструктуризации, которое предусматривает выплату задолженности из расчета 53% от номинальной стоимости облигаций.

Переход от IT к циклическим акциям

Акции американских нефтесервисных компаний подорожали более чем на 7%, после того как нефтяные котировки достигли максимума 6 марта, в целом же за неделю стоимость сырья повысилась на 2,5%. Кроме того, нефтесервисные акции Russel 2000 выросли на 6%, компании малой капитализации S&P 500 и промышленные акции S&P 500 – более чем на 5%. Индекс акций Южной Кореи прибавил 4%, оказавшись в лидерах роста. Никель и сталь подорожали на 4%. Циклические бумаги вышли в лидеры роста за неделю благодаря хорошим экономическим данным и перегретому IT-сектору, который прибавил 2,9%. Европейские фондовые индексы за неделю поднялись на 2,4%, что в среднем соответствует динамике мировых индикаторов. Главным аутсайдером недели стал индекс турецкого фондового рынка, который снизился на 9%, в основном за счет финансового сектора.

Из-за волатильности валют EM российский индекс долларовых облигаций вышел в лидеры среди бондов в твердой валюты, прибавив 3% вместе с индексом золота и РТС.

Зарубежные рынки – предстоящая неделя

Мы ждем продолжения ралли циклических бумаг и фиксации прибыли в переоцененных IT-акциях. На топ-10 IT-акций сейчас приходится 30% рынка S&P 500, что является максимумом за последние 40 лет, показатель вырос с конца 2019 г., когда он составлял 22,7%. Nasdaq повысился на 25% с начала года, а Dow Jones и Russel 200 упали на 6%. S&P 500 собирается преодолеть новый исторический максимум в 3380,16 п. Власти многих стран продолжают ослаблять ограничительные меры, снимать запреты на поездки, чтобы ускорить экономический рост, одновременно пытаясь предотвратить повышение уровня заболеваемости коронавирусом; власти Мельбурна, Австралия, напротив, ужесточают ограничительные меры, затянувшаяся пандемия по-прежнему несет угрозу населению. В США выйдет статистика по розничным продажам в июле, но уровень продаж не вернулся к докризисному, даже несмотря на возобновление работы магазинов, а экономисты прогнозируют уменьшение выручки.

Вторник, 11 августа

США: Индекс цен производителей (PPI)

Мексика: промышленное производство

Протокол заседания Copom ЦББ

Германия: индекс экономических настроений ZEW

Среда, 12 августа

Данные по запасам нефти от Минэнерго США (EIA)

ЦБ Новой Зеландии: ставка

Tencent: отчетность за 2К20, конференц-колл

США: отчет WASDE

США: инфляция, отчет об исполнении федерального бюджета

Новая Зеландия: внешняя миграция и число иностранных туристов

Бразилия: розничные продажи

Южная Корея: безработица

Еврозона: промышленное производство

Великобритания: ВВП

Четверг, 13 августа

Мексика: ставка

МЭА: обзор рынка нефти за август

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей США от Bloomberg

Аргентина: ИПЦ

Объём розничных продаж: Бразилия, Колумбия

Колумбия: торговый баланс

Перу: ставка

Мексика: ставка

Новая Зеландия: цены на продовольственные товары

Франция: безработица

Великобритания: баланс цен на жилье от RICS

Египет: ставка

Япония: индекс промышленных цен, ипотека

Сербия: ставка

ЮАР: добыча полезных ископаемых

Австралия: ожидания потребительской инфляции, занятость

Корея: денежный агрегат M2

Пятница, 14 августа

Китай: промпроизводство, июль; розничные продажи

США: розничные продажи и производительность

Хедж-фонды, заявления по форме 13F за второй квартал

График недели

-470.png)

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и к евро до 73,72 руб. и 86,88 руб. соответственно. Индекс Мосбиржи повысился на 2,09%, РТС - на 3,00%.

Лидеры роста и падения

Лидерами роста стали Русал (+8,32%), М.Видео (+8,00%), Московская биржа (+7,50%), Ростелеком (ао +6,93%, ап +5,33%), Полюс (+6,60%), Распадская ( +6,53%).

В число аутсайдеров вошли Петропавловск (-11,46%), En+ (-7,78%), ВТБ (ао -5,25%), ТМК (ао -3,58%), Мечел (ап -3,20%), Интер РАО (ао -3,03%), Сургутнефтегаз (ап -2,18%).

Долговые рынки

Восстановления спроса на ОФЗ по-прежнему не наблюдается. Российский локальный долговой рынок на прошлой неделе оказался в числе отстающих по сравнению с аналогами из EM, наблюдалась умеренно-негативная динамика, несмотря на общий глобальный risk-on. Суверенная кривая на дальнем и среднем участках поднялась еще на 5-7 б.п. Таким образом доходность 10-летнего бенчмарка 26228 составила YTM 5,92% годовых, что на 35–40 бп. выше минимумов, достигнутых в мае. Итоги очередных прошедших аукционов Минфина также не указывают на большой интерес к «классическим» ОФЗ. Так, в прошлую среду, 5 августа, предложение ведомства в очередной раз состояло из комбинации флоатера (29014) и серии с постоянным купоном (26228). Существенным спросом, как это стало уже привычным в последнее время, пользовался только первый лот. Объем заявок на ОФЗ, привязанным к ставке RUONIA, составил рекордные 266 млрд руб. При условии, что на этот раз Минфин согласился пойти на предоставление более видимой премии ко вторичному рынку, были размещены бумаги на 64 млрд руб. «Классический» выпуск хотя и был продан в полном объеме заявленного лимита (30 млрд руб.), соотношение bid/cover не превысило 1,27х.

Также в конце недели Минфин заявил о появлении нового третьего инфляционного линкера серии 52003 (погашение в июле 2030 г.). ОФЗ с привязкой к инфляции будут доступны в предельном объеме 250 млрд руб., начиная с 12 августа. Впрочем, мы не ждем данного выпуска в аукционном «меню» на этой неделе, т.к. традиционно первичное предложение бумаг этого типа появляется в каждую третью среду месяца.

Первичный рынок корпоративных эмитентов на прошлой неделе был неактивен - сбора заявок на новые облигации не было.

На внешних рынках ситуация, напротив, выглядела весьма оптимистично. Благодаря усилившемуся «аппетиту к риску» в первой половине недели российские суверенные еврооблигации пользовались хорошим спросом, опередив большинство «сверстников» на развивающихся рынках. Сильнее остальных выглядели «длинные» выпуски, доходность которых опустилась примерно на 20 б.п. В аутсайдерах на прошлой неделе оставались Турция, Украина и Белоруссия.

Предстоящая неделя – российский рынок

На предстоящей неделе финансовые результаты по МСФО за 2К20 представят Юнипро, Норильский никель, Русал, X5 Retail Group, Алроса, Русагро, Интер РАО, ТМК.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,2/акция, что предполагает дивидендную доходность ~4,7%.

Совет директоров Аэрофлота одобрил допэмиссию в размере 1,7 млрд акций. Компания может увеличить уставный капитал на 60%. ВОСА состоится в заочном формате, дата окончания приема бюллетеней — 11 сентября.

Акционеры Ростелекома утвердили дивиденды по итогам 2019 г. в размере 5 руб./ао и ап. Дивидендная доходность может составить 5,16% и 5,52% соответственно. Дата закрытия реестра - 21 августа.

ВТБ рекомендовал дивиденды за 2019 г. в размере 10% от чистой прибыли по МСФО, 20,12 млрд руб., что, по нашим расчетам, соответствует 2% дивидендной доходности.

Также компания планирует выплатить специальные дивиденды в размере 6,3 млрд руб. на привилегированные акции, которыми полностью владеет государство. Данная мера может быть негативно воспринята нвесторами, на наш взгляд.

Новости

Ростелеком планирует разработать новую версию портала госуслуг до конца 2020 г. ввиду того, что в период пандемии были обнаружены недостатки. Новая версия сервиса будет способна обрабатывать не менее 100 млн запросов в сутки.

Менеджмент считает маловероятной выплату дивидендов за 9М20.

Инвестиционная программа Ростелекома в 2020 г., по ожиданиям менеджмента, превысит 135 млрд руб., а также оператор планирует начать прокладку высокоскоростной линии связи от запада до востока России, а также в Гонконг и Японию, причём половина мощностей будет использована для внутреннего трафика, половина — для международного. Сумма инвестиций в проект может составить около 40 млрд руб.

Ростелеком: результаты 2К20 превзошли ожидания, согласно консенсус-прогнозу Интерфакса. В 2020 г. менеджмент видит рост выручки и OIBDA не менее чем на 5%, что позитивно на фоне кризисного года. СAPEX – в диапазоне 100–110 млрд руб. (без госпрограмм, что снижает актуальность использования данного прогноза). Ростелеком до конца года планирует представить обновленную стратегию, с учетом консолидации 100% Tele2.

-581.png)

ТГК-1 представила финансовые результаты по МСФО за 1П20. Мы позитивно оцениваем данную новость, так как результаты оказались выше ожиданий рынка, что обусловлено наличием ГЭС в портфеле активов компании.

Выручка снизилась до 47,3 млрд руб. (-10,3% г/г). EBITDA составила 13,7 млрд руб. (-18,9% г/г), чистая прибыль снизилась до 6,8 млрд руб. (-27,4% г/г).

-576.png)

Veon опубликовал финансовые результаты за 2К20 хуже ожиданий рынка.

Консолидированная выручка составила $1,89 млрд (-16,3% г/г). EBITDA — $0,809 млрд (-18,7% г/г). Чистая прибыль составила $0,156 млрд против $0,069 млрд за аналогичный период прошлого года.

Veon вернул прогноз финансовых показателей на 2020 г., компания ожидает снижения органической выручки и EBITDA на 5-7%. Ранее компания ожидала роста выручки на 1–3%, EBITDA — от 4–6%.

Московская биржа: В июле 2020 г. общий объем торгов на рынках Московской биржи вырос на 8,4% м/м и 9,6% г/г (против 10,3% г/г роста в июне), до 79,1 млрд руб. Таким образом, произошло некоторое замедление годового темпа роста в июле относительно хорошей статистики в июне. По сегментам динамика была разнонаправленной: динамика cегмента акций выглядела вяло, облигаций – неплохо, но лучшим стал денежный сегмент (repo, credit). В целом, статистику можно трактовать как умеренно позитивную.

Объем торгов на фондовом рынке в июле снизился относительно июня: -10,5% м/м, +19,5% г/г (против +31% г/г роста в июне), до 4,3 трлн руб.

В облигациях объем торгов также снизился относительно июня: -6,8% м/м и +14,6% г/г (против 12,5% г/г в июне), до 2,5 трлн руб. С учетом сезонно более слабого июня, произошло некоторое ускорение темпа роста г/г, что является позитивным моментом.

На денежном рынке относительно июня произошло ускорение роста объема торгов: +12,7% м/м. Относительно прошлого года объем вырос на 27,9% г/г (чуть ускорившись относительно роста на 24,6% г/г в июне), до 38,5 трлн руб.

Объем торгов на валютном рынке вырос относительно июня: +9,9% м/м. Относительно прошлого года произошло падение: -7,1 г/г (против +1,3% г/г в июне), до 27,5 трлн руб.

Объем торгов на рынке деривативов упал относительно июня: -2,9% м/м. Относительно прошлого года был рост: +36,6 г/г (против +44,6% г/г в июне), до 8,9 трлн руб.

Veon опубликовал финансовые результаты за 2К20 хуже ожиданий рынка.

Консолидированная выручка составила $1,89 млрд (-16,3% г/г). EBITDA — $0,809 млрд (-18,7% г/г). Чистая прибыль составила $0,156 млрд против $0,069 млрд за аналогичный период прошлого года.

Veon вернул прогноз финансовых показателей на 2020 г., компания ожидает снижения органической выручки и EBITDA на 5–7%. Ранее компания ожидала роста выручки на уровне 1–3%, EBITDA — от 4% до 6%.

-748.png)

Магнит планирует открыть 30 минимаркетов «Магнит Сити» до конца 2020 г., площадь такого формата магазинов составляет 150–230 кв. м с зоной кафе. На текущий момент работают четыре подобные точки в Москве и Краснодаре.

Евраз опубликовал финансовые результаты за 1П20 по МСФО. Новость позитивна для бумаг компании в связи с существенным ростом чистой прибыли и объявленными промежуточными дивидендами, доходность которых превышает доходность бумаг других металлургических компаний.

Выручка компании составила $4983 млн (-18,8% г/г), EBITDA снизилась до $1073 млн (-27,6% г/г). Чистая прибыль выросла до $513 млн (+49,1% г/г). Компания нарастила чистый долг до $3733 млн (+8,6% г/г).

В 2020 г. компания ожидает CAPEX на уровне $800 млн.

-6.png)

TCS Group в 2К20 увеличила чистую прибыль по МСФО на 24,7% г/г, до 10,2 млрд руб. Результаты превзошли ожидания рынка, которые предполагали рост прибыли до 8,2 млрд руб.

TCS Group пока не меняет дивидендную политику, выплатит промежуточные дивиденды в размере $0,2/акция, что соответствует доходности на уровне 0,7%. Дата закрытия реестра – 20 августа 2020 г. TCS Group по-прежнему не планирует менять дивидендную политику, предусматривающую распределение на дивиденды до 30% квартальной прибыли по МСФО, но в случае необходимости приоритет будет отдан капиталу перед дивидендами.

ВТБ опубликовал финансовые результаты по МСФО за 2К20, согласно которым чистая прибыль оказалась ниже консенсус-прогноза, процентные доходы - выше ожиданий рынка. Снижение чистой прибыли было обусловлено ростом резервов во 2К20 до 68,8 млрд руб. (с 45,1 млрд руб. в 1К20) по сравнению с 51,5 млрд руб. по ожиданиям рынка.

Чистый процентный доход во 2К20 вырос до 132 млрд руб. (+21% г/г; +11% кв/кв), чистый комиссионный доход составили 25 млрд руб. (-11% г/г; -4% кв/кв), чистая прибыль снизилась до 2,1 млрд руб., (-93% г/г; - 95% кв/кв).

По оценкам менеджмента, рынок корпоративного кредитования в 2020 г. вырастет на 4% г/г, кредитование физлиц - на 6% г/г.

-525.png)

Мосэнерго отчиталось о снижении основных финансовых показателей по МСФО за 1П20. Выручка компании составила 92,95 млрд руб. (-48,2% г/г) в результате снижения выручки от реализации электрической и тепловой энергии на 21,7% и 4% соответственно. EBITDA составила 18,16 млрд (-21,2% г/г), чистая прибыль – 6,59 млрд руб. (-48,2% г/г).

В 2020 г. компания ожидает СAPEX в размере 15,7 млрд руб., в 2021 г. - 20,58 млрд руб. При расчёте дивидендов за 2020 г. Мосэнерго ожидаемо планирует исходить из 50% от чистой прибыли по МСФО. Компания не исключает продажи своего пакета в ОГК-2 (3,89%) – около 3,2 млрд руб. в текущих ценах, но решение пока не принято.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба