24 августа 2020 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Рвущиеся в небеса котировки фондовых индексов США, на мой взгляд, самый верный показатель их обрушения в самое ближайшее время. Именно об этом я хотел бы, читатель, поговорить сегодня после традиционного обзора...

*****

I. Стагфляционный обзор.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 54, дефляция - 45, розница - 12, торговля - 14.

Декабрь 2019 года: промпроизводство - 60, дефляция - 37, розница - 14, торговля - 10.

Январь 2020 года: промпроизводство - 49, дефляция - 32, розница - 9, торговля - 14.

Февраль 2020 года: промпроизводство - 50, дефляция - 32, розница - 11, торговля - 11.

Март 2020 года: промпроизводство - 49, дефляция - 42, розница - 16, торговля - 14.

Апрель 2020 года: промпроизводство - 72, дефляция - 50, розница - 27, торговля - 10.

Май 2020 года: промпроизводство - 78, дефляция - 66, розница - 36, торговля - 18.

Июнь 2020 года: промпроизводство - 62, дефляция - 58, розница - 31, торговля - 14.

Июль 2020 года: промпроизводство - 41, дефляция - 57, розница - 20, торговля - 7.

Август 2020 года: промпроизводство - 24, дефляция - 38, розница - 8, торговля - 3.

Ну, что, читатель, "черного августа" не будет? Сектора "Розница" и "Мировая торговля" явно показывают восстановление на домартовские показатели. Но тут не все так просто:

20.08.2020

Мировая торговля упала до рекордно низкого уровня в июне.

... В июне Барометр торговли товарами установил рекордно низкое значение:

"Это значение - самое низкое за всю историю данных, начиная с 2007 года, и находится на одном уровне с пиком финансового кризиса 2008-2009 годов - в целом согласуется со статистикой ВТО, опубликованной в июне, которая оценила сокращение товарной торговли на 18,5% в Второй квартал 2020 года по сравнению с аналогичным периодом прошлого года», - сказали в ВТО.

Мировая торговля упала до рекордно низкого уровня в июне.

... В июне Барометр торговли товарами установил рекордно низкое значение:

"Это значение - самое низкое за всю историю данных, начиная с 2007 года, и находится на одном уровне с пиком финансового кризиса 2008-2009 годов - в целом согласуется со статистикой ВТО, опубликованной в июне, которая оценила сокращение товарной торговли на 18,5% в Второй квартал 2020 года по сравнению с аналогичным периодом прошлого года», - сказали в ВТО.

1. Промпроизводство.

Ранее я уже говорил, что в счетчике августа явно недостает пары десятков негатива от PMI, опросов, которые в текущем месяце наполнены необъяснимым оптимизмом, будто кто-то гарантировал мировой индустрии небывалый рост спроса на их продукцию. Ну, посмотрим, как эти показатели оправдаются в сентябре.

2. Дефляция.

Этот показатель, что отмечено еще в прошлом обзоре, крайне противоречив. С одной стороны, во всю идет девальвация доллара, с другой стороны счетчик негатива этого сектора устойчиво держится на рекордный высотах. Тут можно привести такое объяснение: мировой платежеспособный спрос настолько быстро сжимается, что производителям, поставщикам услуг даже на фоне девальвирующихся мировых валют приходится много месяцев снижать цены на свою продукцию и услуги. И это рано или поздно отразится в повальном банкротстве компаний в стиле "домино". Кстати, показатель "Стагфлятор" в августе уже достиг значения 10, что говорит о вынужденном снижении отпускных цен производителями.

Но все якобы улучшения по сравнению с мартом перечеркивают данные ВВП, чего в "черном марте" и близко не было

1. ВВП Японии (г/г)/ -2,2%.

2. ВВП Японии (кв/кв)/ -0,6%.

3. Валовой внутренний продукт (г/г) – Индонезия/ -5,32%.

4. ВВП Сингапура (кв/кв)/-42,9%.

5. ВВП Сингапура (г/г)/ -13,2%.

6. ВВП России (кв/кв)/ -8,5%.

7. ВВП Великобритании (кв/кв)/ -20,4%.

8. ВВП Великобритании (г/г): -21,7%.

9. ВВП Гонконга (кв/кв): -0,1%.

10. ВВП Гонконга (г/г): -9,0%.

11. ВВП еврозоны (кв/кв): -12,1%.

12. ВВП еврозоны (г/г): -15,0%.

13. Валовой внутренний продукт (кв/кв) – Дания: -7,4%.

14. Валовой внутренний продукт (кв/кв) – Нидерланды: -8,5%.

15. Валовой внутренний продукт (г/г) – Португалия: -16,5%.

16. ВВП Японии (г/г): -27,8%.

17. ВВП Японии (кв/кв): -7,8%.

18. ВВП России (месячный, г/г): -4,7%.

*****

II. Стагфляционная обстановка.

1. Промпроизводство.

1. Промышленное производство (г/г) – Бразилия/ -9,0%.

2. Промышленное производство (г/г) – Швеция/ -9,1%.

3. Новые заказы в обрабатывающей промышленности (г/г) – Швеция/ -11,9%.

4. Объём промышленного производства в Италии (г/г)/ -13,7%.

5. Производственные заказы (г/г) – Германия/ -11,3%.

6. Промышленное производство (г/г) – Венгрия/ -7,8%.

7. Промышленное производство (г/г) – Чехия/ -11,9%.

8. Промышленное производство (г/г) – Германия/ -11,7%.

9. Объём промышленного производства в Испании (г/г)/ -14,0%.

10. Промышленное производство (г/г) – Словакия/ -8,5%.

11. Промышленное производство (м/м) – Финляндия/ -0,8%.

12. Промышленное производство (г/г) – Мексика/ -16,7%.

13. Совокупный объем промышленного производства – Индия/ -35,9%.

14. Объём промышленного производства Великобритании (г/г)/ -12,5%.

15. Объём промышленного производства еврозоны (г/г)/ -12,3%.

16. Промышленное производство (г/г) – Венгрия/ -7,8%.

17. Объем промышленного производства в Китае с начала года (YTD), г/г: -0,4%.

18. Объем промышленного производства в США, г/г: -8,18%.

19. Объём промышленного производства в России (г/г): -8,0%.

20. Промышленное производство (г/г) – Япония: -18,2%.

21. Промышленное производство (г/г) – Швейцария: -8,6%.

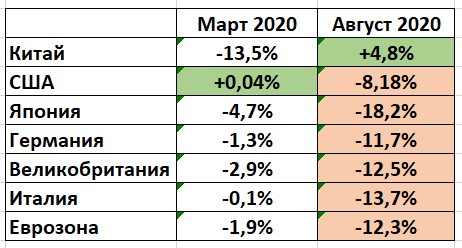

Выше, в обзоре, я говорил, что показатель индикатора "Негатив" в секторе "Промпроизводство" не дотягивает в августе до "черного марта". Однако, нужно сравнить и чистые показатели по промпроизводству, без разного рода опросных индикаторов, типа PMI. Самые знаковые данные статистики по сравниваемым месяцам я свел таблицу:

Кроме Китая ведущие промышленно "развитые" страны показывают в августе просто крах своих индустриальных секторов.

2. Хроники кризиса.

1. Доходы от игр в Макао в июле упали на 94,5% в годовом сопоставлении, несмотря на ослабление ограничений на поездки в этот район.

2. Промышленное производство (г/г) – Бразилия/ -9,0%.

3. Объём розничных продаж в Сингапуре (г/г)/ -27,8%.

4. Ведущие мировые производители, базирующиеся в восточном регионе Франции, предупреждают, что в этом году они потеряли около 2 миллиардов долларов продаж. Они говорят, что товарооборот упал на треть, что является одним из худших условий продаж со времен Великой депрессии.

5. Объём промышленного производства в Италии (г/г)/ -13,7%.

6. Промышленное производство (г/г) – Германия/ -11,7%.

7. Объём строительства в Великобритании/ -24,8%.

8. ВВП Великобритании (кв/кв)/ -20,4%.

9. Индекс активности в сфере услуг Великобритании/ -19,9%.

10. Объём промышленного производства Великобритании (г/г)/ -12,5%.

11. Объём производства в обрабатывающей промышленности Великобритании (г/г)/ -14,6%.

12. Объём промышленного производства еврозоны (г/г)/ -12,3%.

13. Общий объем коммерческих инвестиций (г/г) – Великобритания/ -33,3%.

14. Заказы на машины и оборудование (г/г) – Япония/ -31,1%.

15. Объем розничных продаж в Китае с начала года (YTD), г/г: -10,44%.

16. ВВП еврозоны (г/г): -15,0%.

17. ВВП Японии (г/г): -27,8%.

18. Потребительские расходы в Японии (кв/кв): -8,2%.

19. Базовые заказы в машиностроении Японии (г/г): -22,5%.

20. Объём экспорта Японии (г/г): -19,2%.

21. Объём импорта Японии (г/г): -22,3%.

22. Индекс промышленных заказов (CBI) в Великобритании: -44.

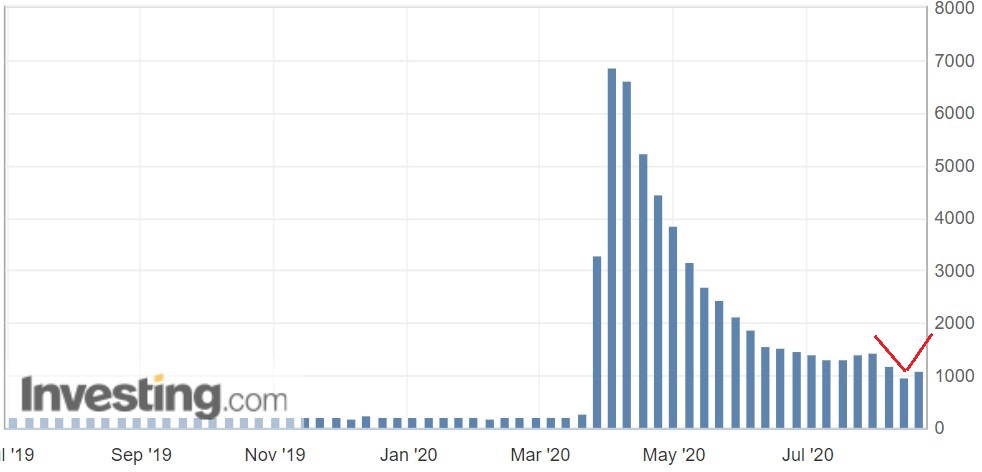

В прошлом обзоре я не выкладывал достижений США. Но на уходящей неделе случилось одно важное событие на фронтах выходящей статистики, о котором упомянуть нужно всенепременно. Нырнувший было на позапрошлой неделе ниже уровня в миллион показатель заявок по безработице снова оказался выше указанной планки четверг:

20.08.2020 Число первичных заявок на получение пособий по безработице в США: 1,106К.

Может, именно так выглядит то самое "V-образное восстановление"?

3. Анекдот: "Экономика Японии"тм.

Продолжаем внимательно следить за отдельными "страновыми" показателями индикатора "Негатив". На уходящей неделе опять не конкуренции была родина анимэ:

1. 03.08.2020 Индекс деловой активности в производственном секторе (PMI) Японии/ 45,2.

2. 13.08.2020 Заказы на машины и оборудование (г/г) – Япония/ -31,1%.

3. 17.08.2020 17. ВВП Японии (г/г): -27,8%.

4. 17.08.2020 Промышленное производство (г/г) – Япония: -18,2%.

5. 19.08.2020 Базовые заказы в машиностроении Японии (г/г): -22,5%.

6. 19.08.2020 Базовые заказы в машиностроении Японии (м/м): -7,6%.

7. 19.08.2020 Объём экспорта Японии (г/г): -19,2%.

8. 19.08.2020 Объём импорта Японии (г/г): -22,3%.

9. 20.08.2020 Промышленное производство (г/г) – Швейцария: -8,6%.

10. 21.08.2020 Индекс деловой активности в производственном секторе (PMI) Японии: 46,5.

11. 21.08.2020 Индекс деловой активности (PMI) в секторе услуг Японии: 45,0.

В списке я подчеркнул данные PMI. В то время, как я заметил выше, когда в большинстве стран царит необъяснимый оптимизм менеджеров по снабжению, опрос которых и дает указанный показатель, японские коллеги находятся почти в суициидальном фатальном пессимизме. Иной пытливый читатель спросит, от чего сегодня такое странное название привычного "Пира во время чумы". Ответ прост: достаточно посмотреть на главный фондовый индекс Японии Nikkei: он вырос по сравнению с июлем на 5,6%.

*****

III. Фондовый тупик Грэйтэгейна.

Сегодня хочу поговорить о том, какая ситуация складывается на фондовых рынках США и не только. То, что индексы в последнее время находятся на новых исторических высотах, многими трактуется как доказательство выходя из продолжающегося кризиса. Для примера приведу пару показательных графиков активов: Tesla и Apple.

Пока никто из адептов "восстановления" не опроверг тезис о стартовавшей в апреле инфляции активов. Если еще есть сомневающиеся, то приведу факт роста такого показательного металла, как медь, во время обвала главного потребителя - мировой индустрии:

Странно, как рост цен на медь совпадает с раздуванием пузыря акций. И тут, как мне видится, было бы полезно рассмотреть тех, кто является двигателем, что толкает котировки в небеса. Разделю "двигатели" на такие категории:

1. Сами корпорации.

2. Фонды и разного рода крупные инвесторы.

3. "Рыночная толпа" частных спекулянтов.

4. Системная торговля, в основном банков и фондов на основе высокочастотных роботов.

5. Иные.

1. С так называемым "обратным выкупом", которые осуществляют корпорации все понятно. Если последние не будут направлять на поддержку котировок своего "тикера" все возрастающие финансовые потоки, то может случиться крах в том числе с их корпоративными облигациями, которые потянут за собой многотриллионный пузырь разного рода деривативов.

2. Фонды и крупные инвесторы, как мне видится, действуют по заранее разработанным стратегиям, которые подразумевают, в том числе, закрытие позиций на покупку акций, если актив быстро набирает стоимость. Тем более, эти игроки вынуждены постоянно выплачивать своим инвесторам некий доход, чтобы обеспечивать приток новых участников.

3. В "рыночной толпе" действуют два важных эмоциональных критерия: жадность и страх. И чем выше котировки актива, тем более страх начинает перевешивать жадность.

4. Роботы не знают эмоций. Однако, все зависит от настроек программ. В любой момент машинам настройка на "жадность" может быть перепрошита на "страх", и тогда фондовые и облигационные пузыри ничего не спасет. Ранее я сделал прогноз, что, в рамках разгорающейся президентской кампании в США, контролируемый демократами финансово-спекулятивный актив биржевых площадок вынужден будет принудительно обрушить рынки не позднее скорого октября. Ибо, пока у Трампа есть одно достижение его первого срока - рост фондовых и других индексов. А если котировки обвалятся, то у "твиттерного хулигана" из Овального кабинета нет ни единого шанса на победу в ноябре.

Мой взгляд на сегодняшнее существо рынков таков: чем выше котировки активов, тем более страх у "буратин", купивших различные "надежные" теслы и амазоны, превалирует над жадностью. Также закрывают свои ордера фонды и крупные инвесторы, фиксируя рекордные прибыли и понимая, что банкет может закончится быстро, и самое главное, неожиданно. И с системными игроками не все так просто. Но кто же подпитывает этот многсоттриллионный акционно-облигационно-деривативный сортир биржевого мусора? Наблюдательный читатель, уверен, заметит, что я не раскрыл пятый пункт моего списка. К "Иным" я отношу наших давних знакомых: ФРС и большинство мировых центробанков. По сути, в определение "слишком большой, чтобы упасть", сейчас входит одна большая монолитная сущность - мировые фондовые, облигационные и деривативные рынки. К покупке облигаций разного рода перманентных и уже свершившихся банкротов ФРС уже приступила, а вот, в отношение акций видно явное упущение. И тут есть определенного рода тупик: массивные вливания ликвидности в растущие биржевые площадки будут приводить к увеличивающемуся оттоку части работы печатного станка на рынки реальных товаров, чего, по понятным причинам опасности для мирового статуса доллара, ФРС также допустить не может. Тупик! Что же, посмотрим, где монетарные мировые власти поставят самую важную запятую своей истории во фразе:

"Покупать нельзя продавать!"

*****

Выводы и прогнозы:

Мне видится , что развитие событий будет примерно таким:

1. Помятуя совет Черчилля: «Никогда не позволяйте хорошему кризису пропасть даром», - банки и крупные фонды могут спровоцировать резкое обрушение фондовых индексов. Опыт уже имеется: именно действия JPMorgan летом прошлого года на рынке межбанковского кредитования спровоцировали ФРС на начало разнузданной кампании количественного смягчения. А если банкам поступит команда от демократов на уничтожение главного достижения Трампа, то интересы политиков и ростовщиков совпадут.

2. Пока ФРС законодательно запрещено покупать акции. Но мы помним наказ Джероми Пауэллу от бывшей главы ФРС Джанет Йеллен:

Бывший председатель Федеральной резервной системы Джанет Йеллен считает, что центральный банк не в состоянии покупать акции, но думает, что законодатели должны предоставить ему больше возможностей в будущем.

«Было бы существенным изменением дать Федеральной резервной системе возможность покупать акции», - сказала Йеллен Саре Эйзен из CNBC… «Честно говоря, я не думаю, что это необходимо в данный момент. Я думаю, что вмешательство в поддержку кредитных рынков является более важным, но в долгосрочной перспективе для Конгресса было бы неплохо пересмотреть полномочия ФРС в отношении активов, которыми он может владеть».

«Было бы существенным изменением дать Федеральной резервной системе возможность покупать акции», - сказала Йеллен Саре Эйзен из CNBC… «Честно говоря, я не думаю, что это необходимо в данный момент. Я думаю, что вмешательство в поддержку кредитных рынков является более важным, но в долгосрочной перспективе для Конгресса было бы неплохо пересмотреть полномочия ФРС в отношении активов, которыми он может владеть».

3. В случае обрушения фондовых индексов у ФРС остался единственный инструмент: снижение ключевой ставки до отрицательных значений, что мной давно спрогнозировано.

4. Я не исключаю, что США могут начать принуждать "союзников" к инвестированию в американские фондовые активы. Во всяком случае ЦБ Швейцарии и нефтяной фонд Норвегии уже являются крупнейшими покупателями акций разного рода американский потенциальных банкротов.

5. Важнейшим же выводом из вышеописанных сценариев является то, что все дороги ведут американский доллар в "финансовый рим" - к девальвации и гиперинфляции.

Я ожидаю начала спланированного обвала фондовых индексов США в самое ближайшее будущее.

Комментарий автора:

Чем выше котировки разного рода тесл и амазонов, тем более рискованными становятся инвестиции в какой-либо долларовый актив. Тем более, после того, как ФРС начала покупать облигации ETF. Это привело к тому, что доллар теперь обеспечен мусорными облигациями банкротов. Поэтому советую всякому читателю тщательно подумать, прежде чем инвестировать в любой долларовый актив!

Чем выше котировки разного рода тесл и амазонов, тем более рискованными становятся инвестиции в какой-либо долларовый актив. Тем более, после того, как ФРС начала покупать облигации ETF. Это привело к тому, что доллар теперь обеспечен мусорными облигациями банкротов. Поэтому советую всякому читателю тщательно подумать, прежде чем инвестировать в любой долларовый актив!

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба