24 сентября 2020 T-Investments Болдов Михаил

«Полюс» — крупнейшая золотодобывающая компания России, которая входит в тройку крупнейших компаний в мире по объему запасов золота. 7 сентября руководство опубликовало финансовые результаты за 1 полугодие 2020 года.

«Полюс» — классический пример растущей компании, чьи операционные и финансовые показатели в последние годы стабильно обновляли исторические максимумы на фоне благоприятной рыночной конъюнктуры и реализации масштабной инвестиционной программы.

Операционные результаты

В 1 полугодии 2020 года средняя цена реализации аффинированного золота для «Полюса» выросла на 27% год к году — до 1664 $ за унцию. Золото оказалось самым доходным активом в мире по итогам первых двух кварталов 2020 года.

Золото традиционно воспринимается инвесторами как защитный актив, который покупают, пытаясь сохранить свой капитал, когда на финансовых рынках царит общая нервозность и неопределенность.

Когда разразился коронакризис и стало очевидно, что мировая экономика входит в период рецессии, инвесторы и инвестиционные фонды начали перекладываться из других активов в золото, что создавало спрос и толкало цену вверх. В итоге золото в этот период действительно оказалось лучшим вложением с точки зрения доходности.

Важно помнить, что в кризис золото растет не всегда, а только пока на рынке есть достаточно денег. Например, во время кризиса 2008 года всего за 7 месяцев золото упало примерно на 30%, не сумев защитить своих владельцев от потерь.

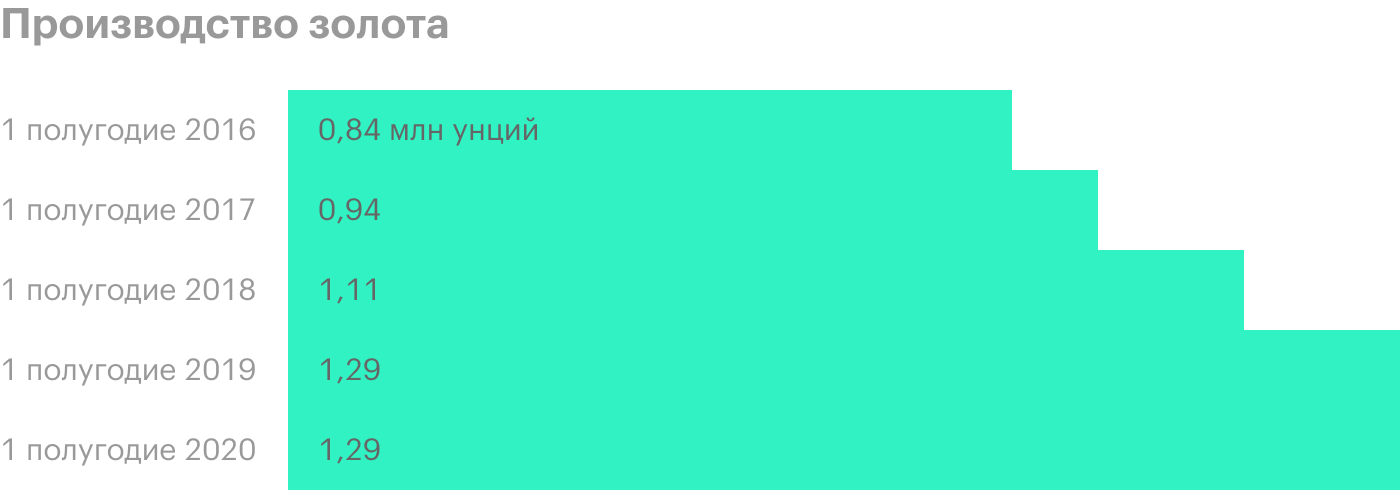

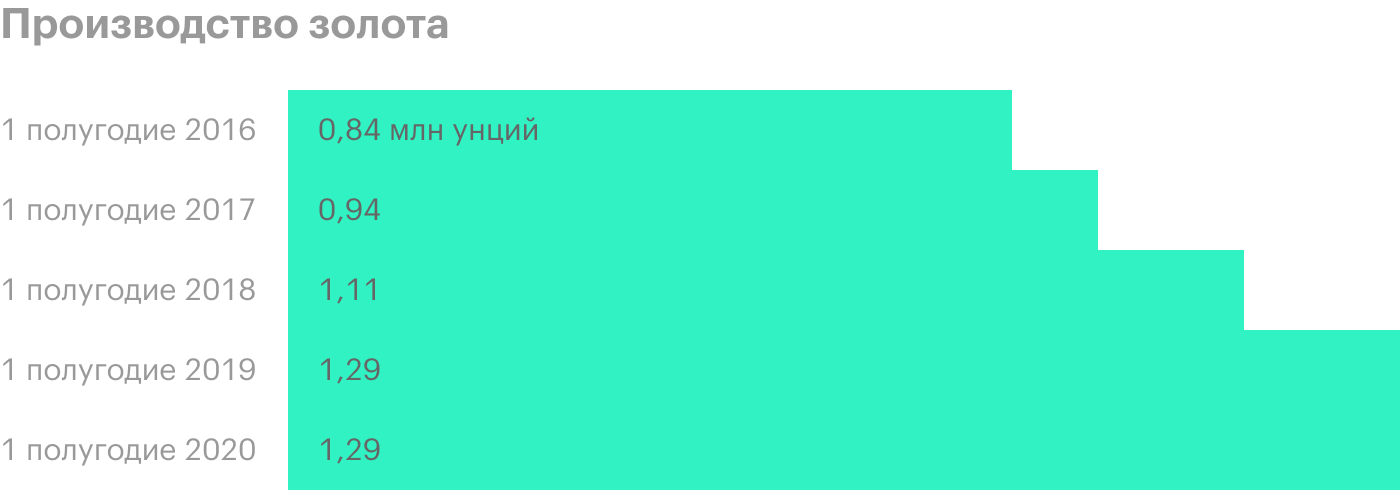

Тем не менее производственные результаты «Полюса» оказались достаточно слабыми с учетом динамики прошлых лет. Производство золота в первом полугодии впервые за многие годы не выросло, оставшись на уровне прошлогоднего результата — 1,29 млн унций. При этом коэффициент извлечения золота по сравнению с аналогичным периодом прошлого года вырос на 1,7 процентного пункта и составил 83,5%.

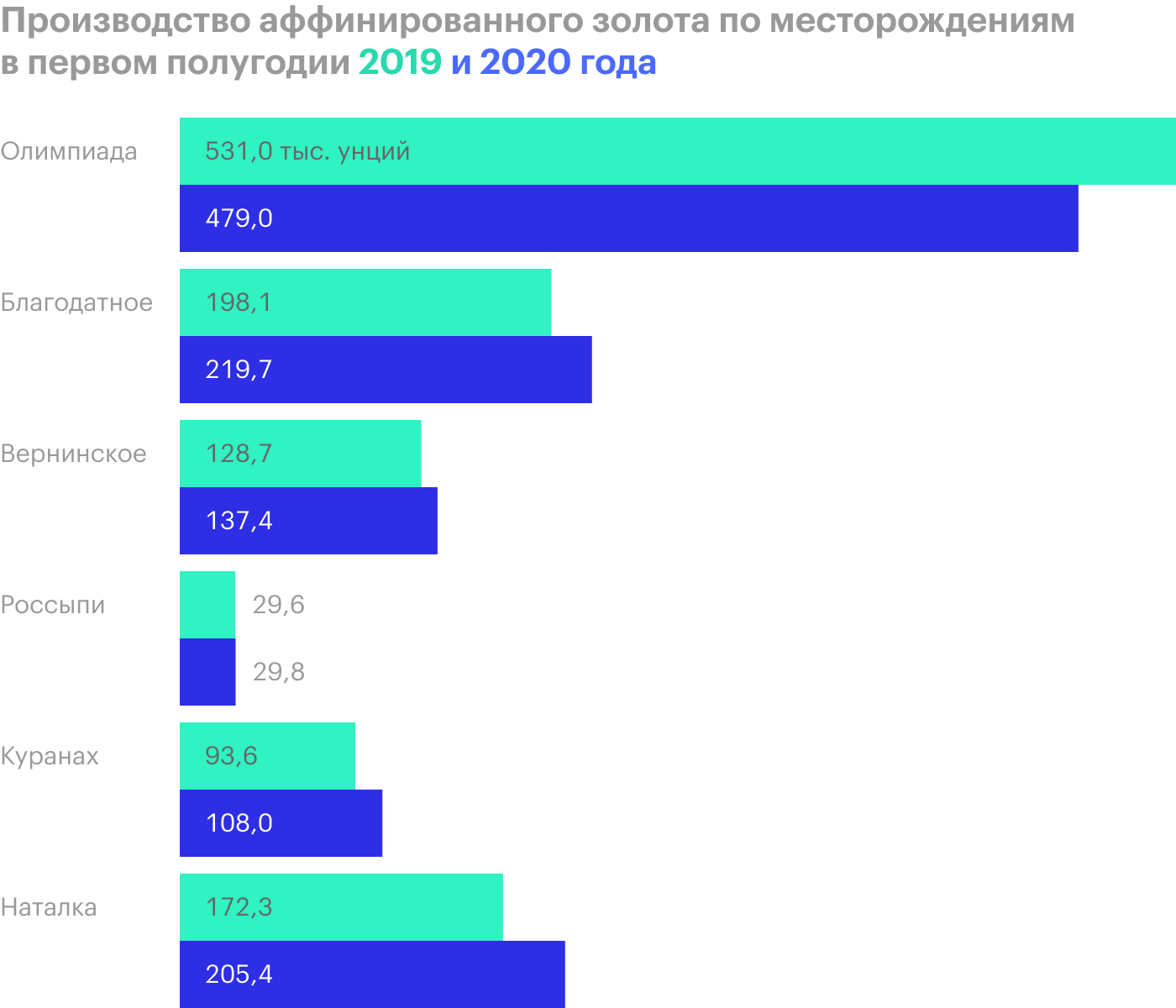

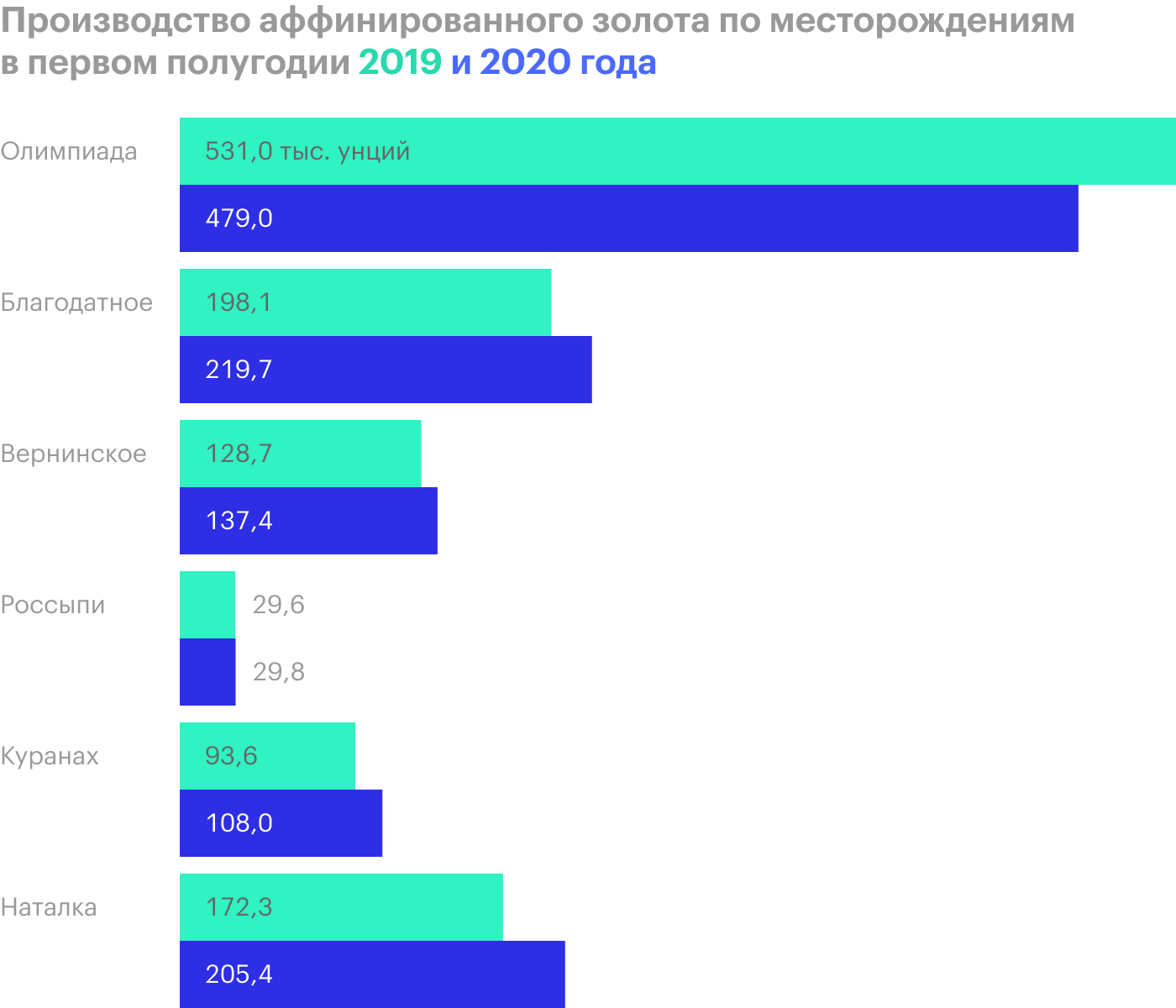

Объемы добычи выросли на пяти из шести месторождений. Но производство на самом крупном, Олимпиаде, упало на 10% год к году из-за распространения эпидемии на горно-обогатительном комбинате в мае и июне 2020 года. Сейчас эпидемию на Олимпиаде удалось локализовать и месторождение работает в обычном режиме с соблюдением всех защитных мер.

Несмотря на падение производства в первом полугодии на самом крупном действующем месторождении, компания сохранила первоначальный прогноз общей годовой добычи золота в размере 2,8 млн унций. Значит, во втором полугодии «Полюсу» нужно добыть еще чуть более 1,5 млн унций, чтобы выполнить норму.

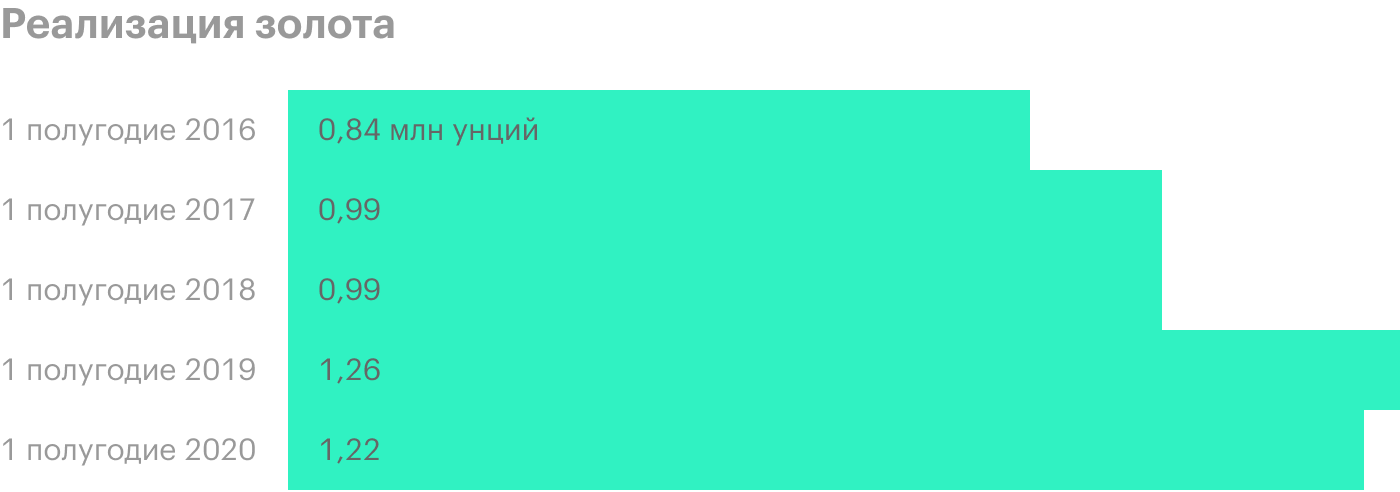

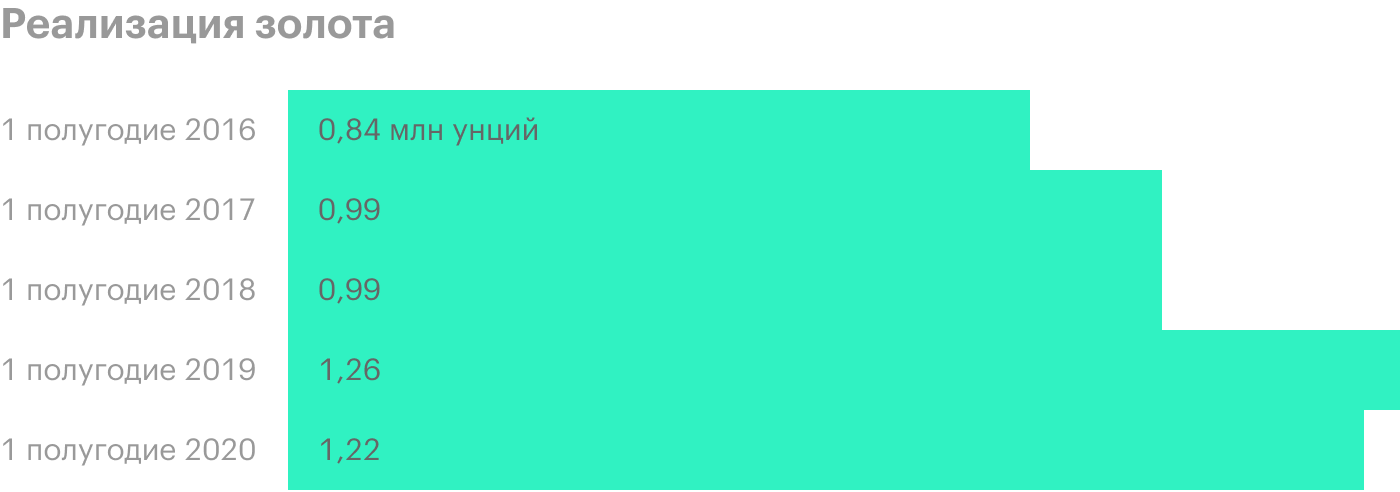

Еще хуже дело обстояло с продажами, которые сократились впервые за последние несколько лет. Объем реализации золота холдингом за 6 месяцев 2020 года упал на 3% год к году — с 1,26 до 1,22 млн унций — из-за падения продаж на Олимпиадинском месторождении.

Финансовые показатели

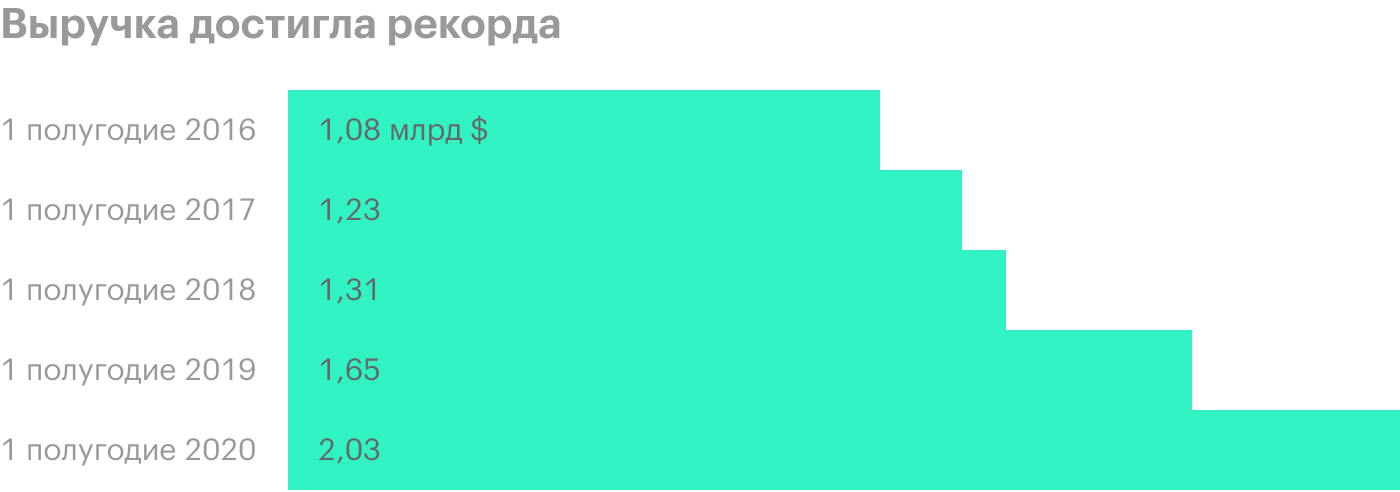

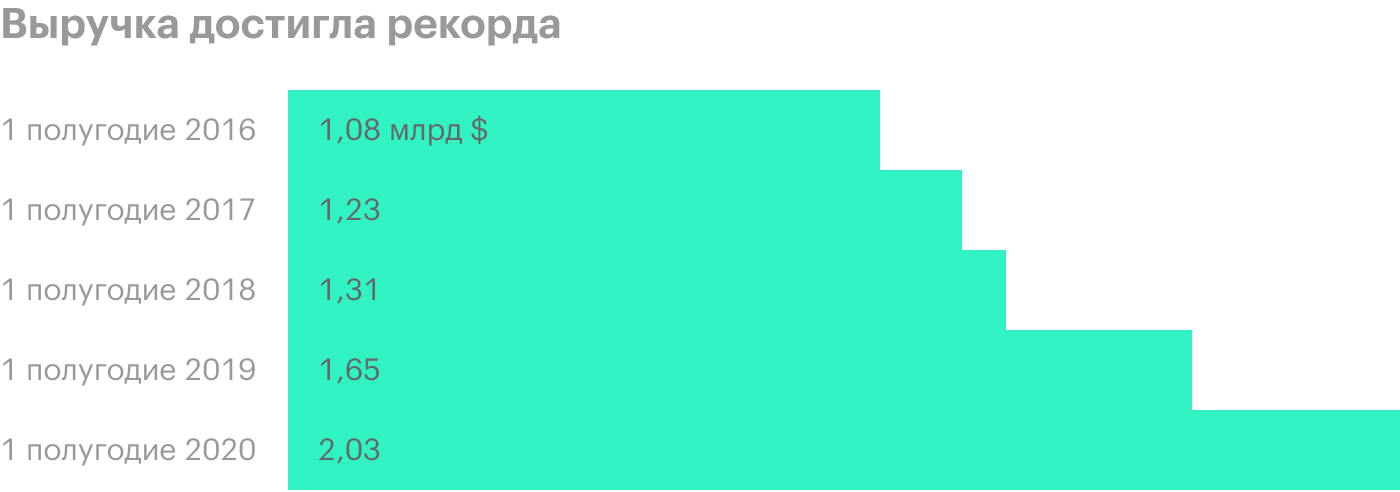

Более 99% всех доходов «Полюс» получает от продажи золота, поэтому финансовые результаты бизнеса сильно зависят от мировых цен на золото. В первом полугодии рыночные цены на золото находились вблизи исторических максимумов, благодаря чему выручка «Полюса» выросла на 23% год к году относительно 1 полугодия 2019 года — с 1,6 до 2,03 млрд долларов, — даже несмотря на падение объемов продаж в натуральном выражении.

Инвесторам 13.02.20

«Полюс» в 2019 году: рекордные выручка и прибыль

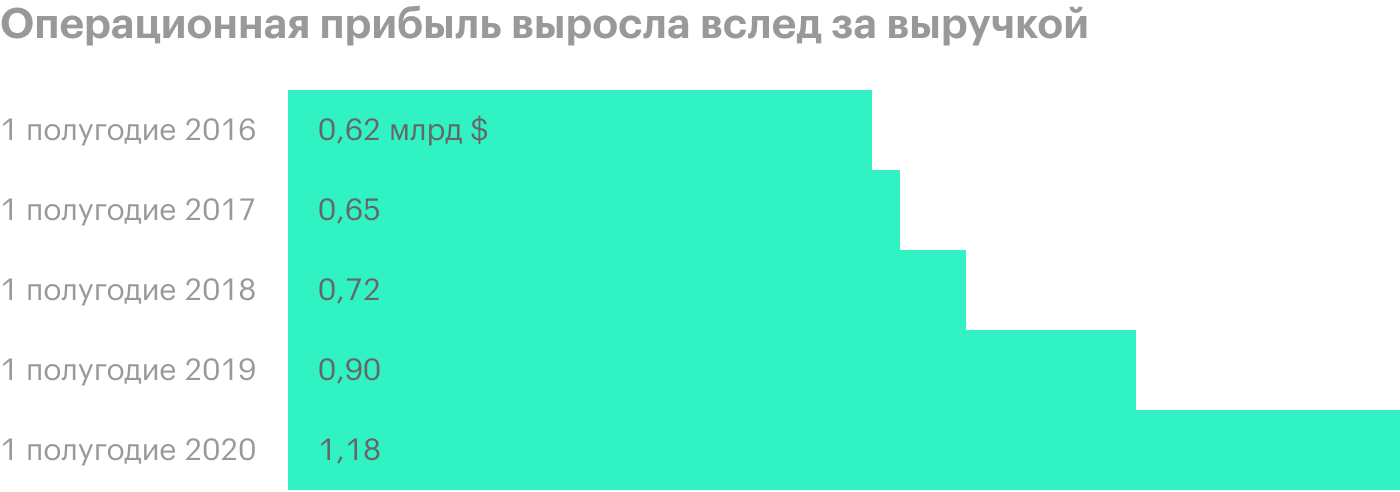

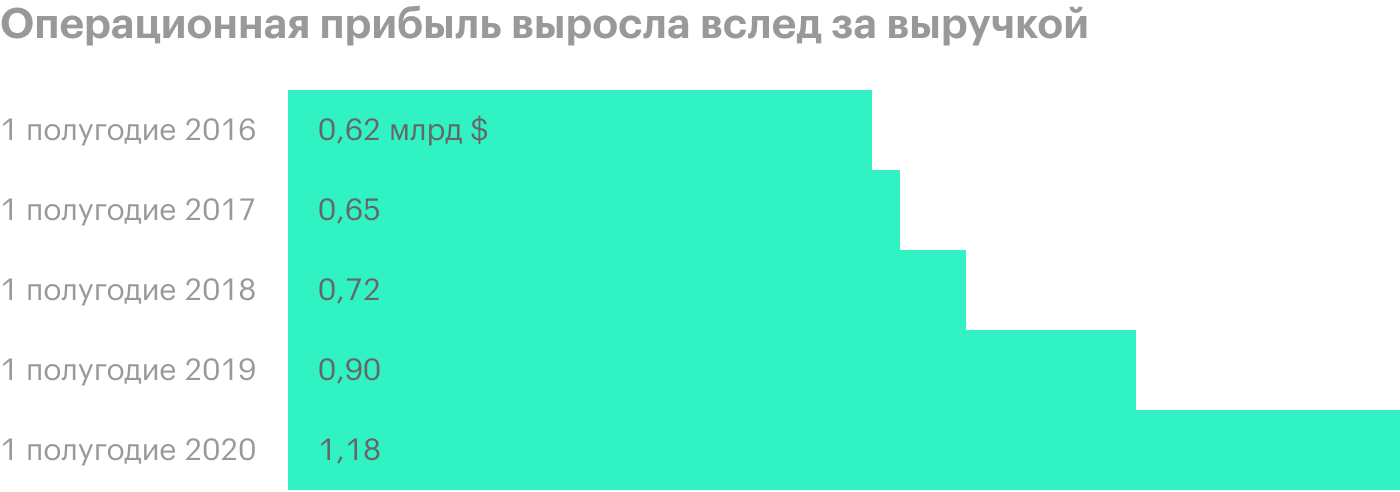

При этом себестоимость увеличилась всего на 1% год к году — до 0,61 млрд долларов. На борьбу с коронавирусом потратили всего 0,04 млрд долларов. Коммерческие и административные расходы выросли на 27% — до 0,16 млрд долларов — из-за роста оплаты труда работников. Итоговая операционная прибыль выросла на 31% — до 1,18 млрд долларов.

«Полюс» получил убыток от переоценки производных инструментов в 0,46 млрд долларов — против прибыли по данной статье в 1 полугодии 2019 года. Компания заключает срочные контракты с особыми условиями, которые страхуют риски бизнеса от укрепления рубля и падения цен на золото и иногда помогают компании заработать на этих контрактах.

Но в первом полугодии все произошло с точностью до наоборот: рубль девальвировался, а цены на золото оказались рекордными даже в долларах. У компании возник убыток из-за переоценки производных финансовых инструментов, которые должны были страховать ее от рисков неблагоприятной рыночной конъюнктуры.

Что такое обезличенный металлический счет

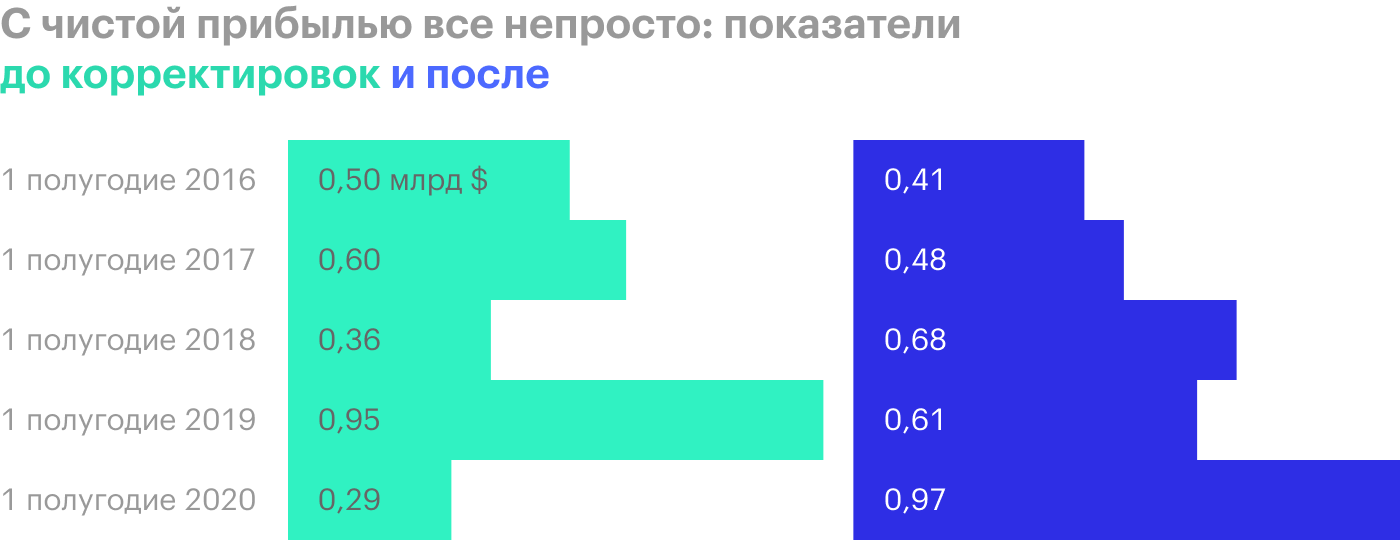

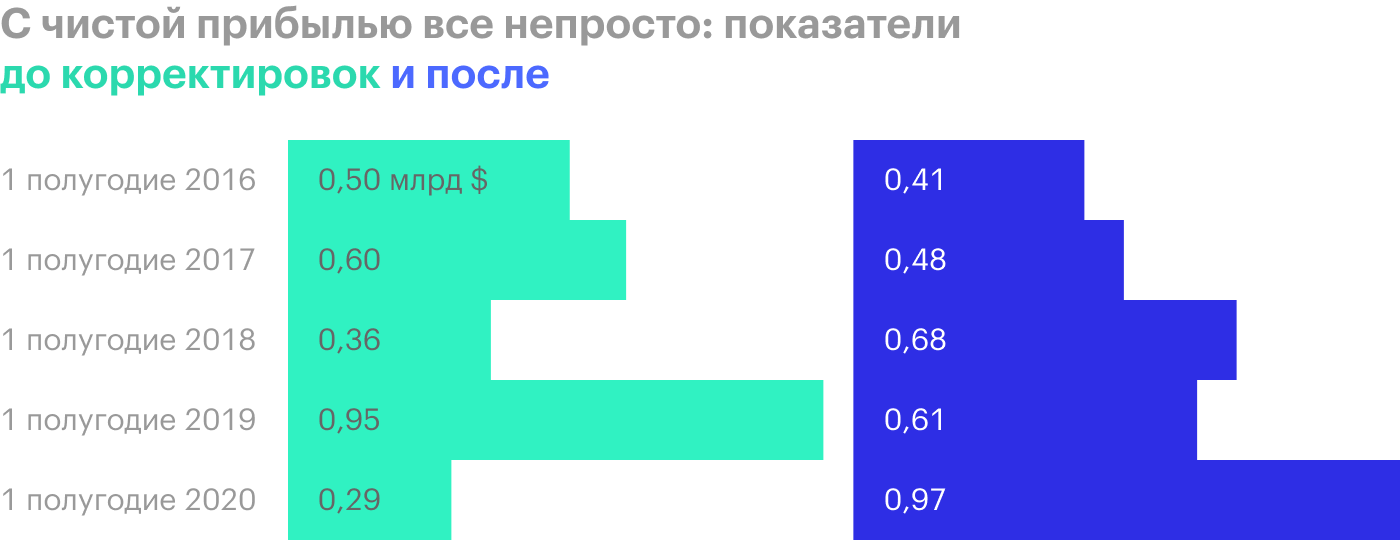

В результате возникла парадоксальная ситуация. Если чистую прибыль не корректировать на переоценку курсов валют и производных инструментов, то нужно констатировать, что она обрушилась в 3,2 раза, до многолетнего минимума, и составила 0,29 млрд долларов. Если же чистую прибыль скорректировать на все эти статьи с разовым эффектом, то окажется, что она, наоборот, выросла на внушительные 60% год к году — до 0,97 млрд долларов — и обновила исторические максимумы.

Дивиденды и долг

По дивидендной политике, «Полюс» намерен направлять на дивиденды 30% скорректированной EBITDA, из которой вычитают расходы на износ, амортизацию, налог на прибыль и еще десяток различных бухгалтерских статей, чтобы получился справедливый размер доходов за год.

Список параметров для корректировок составляет 10 статей, и самостоятельно рассчитать показатель скорректированной EBITDA достаточно сложно. Но это и не нужно, потому что компания делает это сама, указывая в своих пресс-релизах по итогам каждого отчетного периода.

За 1 полугодие 2020 года скорректированная EBITDA выросла на 33% год к году — до 1,23 млрд долларов. На дивиденды по итогам первого полугодия выплатят примерно 0,44 млрд долларов, или 3,19 $ на акцию.

При расчете дивидендов компания следит за уровнем долговой нагрузки, которая рассчитывается исходя из мультипликатора «чистый долг / скорректированная EBITDA», который должен быть менее 2,5.

В последние годы из-за масштабной инвестиционной программы «Полюс» воспринимался многими участниками рынка как растущий, но сильно закредитованный актив. Но всего за 6 месяцев бизнес сократил уровень долговой нагрузки на 24% год к году — до 2,51 млрд долларов.

В итоге мультипликатор «чистый долг / скорректированная EBITDA» за 1 полугодие 2020 года упал с 1,2 до 0,8 — это самый низкий уровень долговой нагрузки за последние годы.

Что в итоге

Ставка менеджмента «Полюса» на модернизацию и расширение производства была верной. Всего за одно десятилетие компания сумела трансформироваться из относительно небольшого регионального добывающего предприятия в одного из самых крупных и эффективных игроков на мировом рынке золота с высокой степенью вертикальной интеграции.

Рост цен на золото позволил бизнесу получить рекордную выручку, даже несмотря на вспышку эпидемии коронавируса на крупнейшем действующем месторождении. Хотя это и привело к резкому сокращению объемов производства и продаж в мае и начале июня 2020 года.

В начале третьего квартала рост цен продолжился. 31 июля цена на золото превысила 2 тысячи долларов, обновив исторические максимумы, и до сих пор находится на высоком уровне. Благодаря росту цен компания может получить рекордную выручку по итогам 2020 года.

Сильные финансовые результаты позволили «Полюсу» снизить уровень долговой нагрузки до многолетнего минимума и продолжить практику дивидендных выплат раз в полугодие.

Главное, что компании все еще есть куда расти. Бизнес владеет самым крупным неосвоенным золоторудным месторождением в мире, ресурсная база которого оценивается в 63 млн унций золота. Месторождение называется Сухой Лог, и добычу на нем планируется начать в 2026 году. По прогнозам, это позволит увеличить объем производства на 1,6 млн унций в год при выходе на полную мощность.

Но «Полюс» очень зависит от общей рыночной конъюнктуры. Стоит спросу и цене на золото упасть — и это сразу отразится на операционных и финансовых показателях компании.

«Полюс» — классический пример растущей компании, чьи операционные и финансовые показатели в последние годы стабильно обновляли исторические максимумы на фоне благоприятной рыночной конъюнктуры и реализации масштабной инвестиционной программы.

Операционные результаты

В 1 полугодии 2020 года средняя цена реализации аффинированного золота для «Полюса» выросла на 27% год к году — до 1664 $ за унцию. Золото оказалось самым доходным активом в мире по итогам первых двух кварталов 2020 года.

Золото традиционно воспринимается инвесторами как защитный актив, который покупают, пытаясь сохранить свой капитал, когда на финансовых рынках царит общая нервозность и неопределенность.

Когда разразился коронакризис и стало очевидно, что мировая экономика входит в период рецессии, инвесторы и инвестиционные фонды начали перекладываться из других активов в золото, что создавало спрос и толкало цену вверх. В итоге золото в этот период действительно оказалось лучшим вложением с точки зрения доходности.

Важно помнить, что в кризис золото растет не всегда, а только пока на рынке есть достаточно денег. Например, во время кризиса 2008 года всего за 7 месяцев золото упало примерно на 30%, не сумев защитить своих владельцев от потерь.

Тем не менее производственные результаты «Полюса» оказались достаточно слабыми с учетом динамики прошлых лет. Производство золота в первом полугодии впервые за многие годы не выросло, оставшись на уровне прошлогоднего результата — 1,29 млн унций. При этом коэффициент извлечения золота по сравнению с аналогичным периодом прошлого года вырос на 1,7 процентного пункта и составил 83,5%.

Объемы добычи выросли на пяти из шести месторождений. Но производство на самом крупном, Олимпиаде, упало на 10% год к году из-за распространения эпидемии на горно-обогатительном комбинате в мае и июне 2020 года. Сейчас эпидемию на Олимпиаде удалось локализовать и месторождение работает в обычном режиме с соблюдением всех защитных мер.

Несмотря на падение производства в первом полугодии на самом крупном действующем месторождении, компания сохранила первоначальный прогноз общей годовой добычи золота в размере 2,8 млн унций. Значит, во втором полугодии «Полюсу» нужно добыть еще чуть более 1,5 млн унций, чтобы выполнить норму.

Еще хуже дело обстояло с продажами, которые сократились впервые за последние несколько лет. Объем реализации золота холдингом за 6 месяцев 2020 года упал на 3% год к году — с 1,26 до 1,22 млн унций — из-за падения продаж на Олимпиадинском месторождении.

Финансовые показатели

Более 99% всех доходов «Полюс» получает от продажи золота, поэтому финансовые результаты бизнеса сильно зависят от мировых цен на золото. В первом полугодии рыночные цены на золото находились вблизи исторических максимумов, благодаря чему выручка «Полюса» выросла на 23% год к году относительно 1 полугодия 2019 года — с 1,6 до 2,03 млрд долларов, — даже несмотря на падение объемов продаж в натуральном выражении.

Инвесторам 13.02.20

«Полюс» в 2019 году: рекордные выручка и прибыль

При этом себестоимость увеличилась всего на 1% год к году — до 0,61 млрд долларов. На борьбу с коронавирусом потратили всего 0,04 млрд долларов. Коммерческие и административные расходы выросли на 27% — до 0,16 млрд долларов — из-за роста оплаты труда работников. Итоговая операционная прибыль выросла на 31% — до 1,18 млрд долларов.

«Полюс» получил убыток от переоценки производных инструментов в 0,46 млрд долларов — против прибыли по данной статье в 1 полугодии 2019 года. Компания заключает срочные контракты с особыми условиями, которые страхуют риски бизнеса от укрепления рубля и падения цен на золото и иногда помогают компании заработать на этих контрактах.

Но в первом полугодии все произошло с точностью до наоборот: рубль девальвировался, а цены на золото оказались рекордными даже в долларах. У компании возник убыток из-за переоценки производных финансовых инструментов, которые должны были страховать ее от рисков неблагоприятной рыночной конъюнктуры.

Что такое обезличенный металлический счет

В результате возникла парадоксальная ситуация. Если чистую прибыль не корректировать на переоценку курсов валют и производных инструментов, то нужно констатировать, что она обрушилась в 3,2 раза, до многолетнего минимума, и составила 0,29 млрд долларов. Если же чистую прибыль скорректировать на все эти статьи с разовым эффектом, то окажется, что она, наоборот, выросла на внушительные 60% год к году — до 0,97 млрд долларов — и обновила исторические максимумы.

Дивиденды и долг

По дивидендной политике, «Полюс» намерен направлять на дивиденды 30% скорректированной EBITDA, из которой вычитают расходы на износ, амортизацию, налог на прибыль и еще десяток различных бухгалтерских статей, чтобы получился справедливый размер доходов за год.

Список параметров для корректировок составляет 10 статей, и самостоятельно рассчитать показатель скорректированной EBITDA достаточно сложно. Но это и не нужно, потому что компания делает это сама, указывая в своих пресс-релизах по итогам каждого отчетного периода.

За 1 полугодие 2020 года скорректированная EBITDA выросла на 33% год к году — до 1,23 млрд долларов. На дивиденды по итогам первого полугодия выплатят примерно 0,44 млрд долларов, или 3,19 $ на акцию.

При расчете дивидендов компания следит за уровнем долговой нагрузки, которая рассчитывается исходя из мультипликатора «чистый долг / скорректированная EBITDA», который должен быть менее 2,5.

В последние годы из-за масштабной инвестиционной программы «Полюс» воспринимался многими участниками рынка как растущий, но сильно закредитованный актив. Но всего за 6 месяцев бизнес сократил уровень долговой нагрузки на 24% год к году — до 2,51 млрд долларов.

В итоге мультипликатор «чистый долг / скорректированная EBITDA» за 1 полугодие 2020 года упал с 1,2 до 0,8 — это самый низкий уровень долговой нагрузки за последние годы.

Что в итоге

Ставка менеджмента «Полюса» на модернизацию и расширение производства была верной. Всего за одно десятилетие компания сумела трансформироваться из относительно небольшого регионального добывающего предприятия в одного из самых крупных и эффективных игроков на мировом рынке золота с высокой степенью вертикальной интеграции.

Рост цен на золото позволил бизнесу получить рекордную выручку, даже несмотря на вспышку эпидемии коронавируса на крупнейшем действующем месторождении. Хотя это и привело к резкому сокращению объемов производства и продаж в мае и начале июня 2020 года.

В начале третьего квартала рост цен продолжился. 31 июля цена на золото превысила 2 тысячи долларов, обновив исторические максимумы, и до сих пор находится на высоком уровне. Благодаря росту цен компания может получить рекордную выручку по итогам 2020 года.

Сильные финансовые результаты позволили «Полюсу» снизить уровень долговой нагрузки до многолетнего минимума и продолжить практику дивидендных выплат раз в полугодие.

Главное, что компании все еще есть куда расти. Бизнес владеет самым крупным неосвоенным золоторудным месторождением в мире, ресурсная база которого оценивается в 63 млн унций золота. Месторождение называется Сухой Лог, и добычу на нем планируется начать в 2026 году. По прогнозам, это позволит увеличить объем производства на 1,6 млн унций в год при выходе на полную мощность.

Но «Полюс» очень зависит от общей рыночной конъюнктуры. Стоит спросу и цене на золото упасть — и это сразу отразится на операционных и финансовых показателях компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба