1 октября 2020 T-Investments Городилов Михаил

Сегодня у нас спекулятивная идея: взять акции платформы для высокочастотной торговли Virtu Financial, чтобы заработать на росте волатильности.

Потенциал роста: до 18% в абсолюте за год; до 100% в абсолюте за 5 лет. Доходность без учета дивидендов.

Срок действия: до года, если краткосрочно; до 5 лет, если долгосрочно.

Почему акции могут вырасти: как говорили в аниме Alexander Senki, «чтобы победить, нам нужна скорость».

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это платформа для высокочастотной (скоростной) торговли акциями, опционами, облигациями и пр. Фактически это посредник между многими брокерами и их клиентами: через платформу компании проходят сделки и информация с биржи. Virtu, собственно, обеспечивает бесперебойную высокочастотную торговлю, покупая активы у одних участников рынка и продавая их другим.

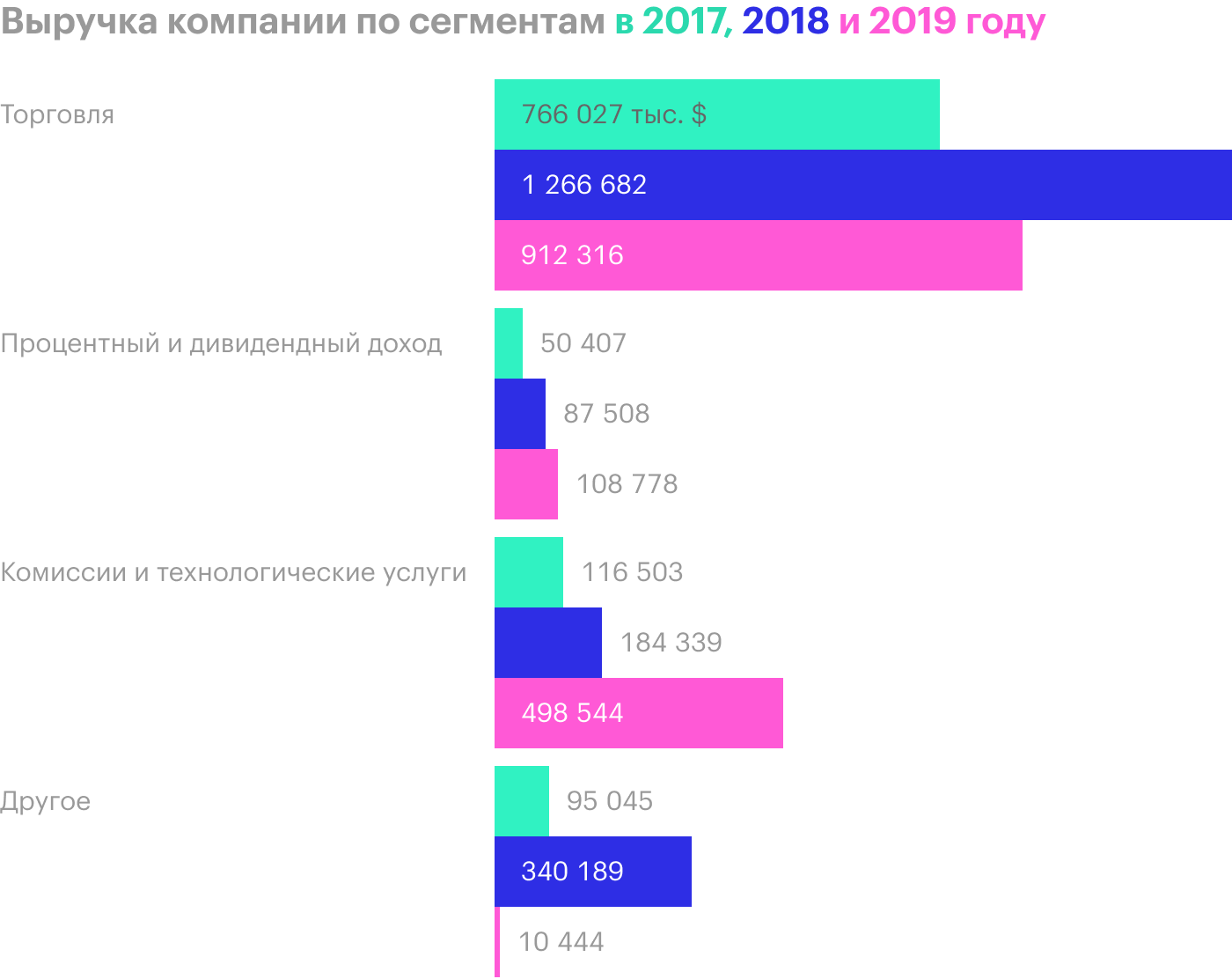

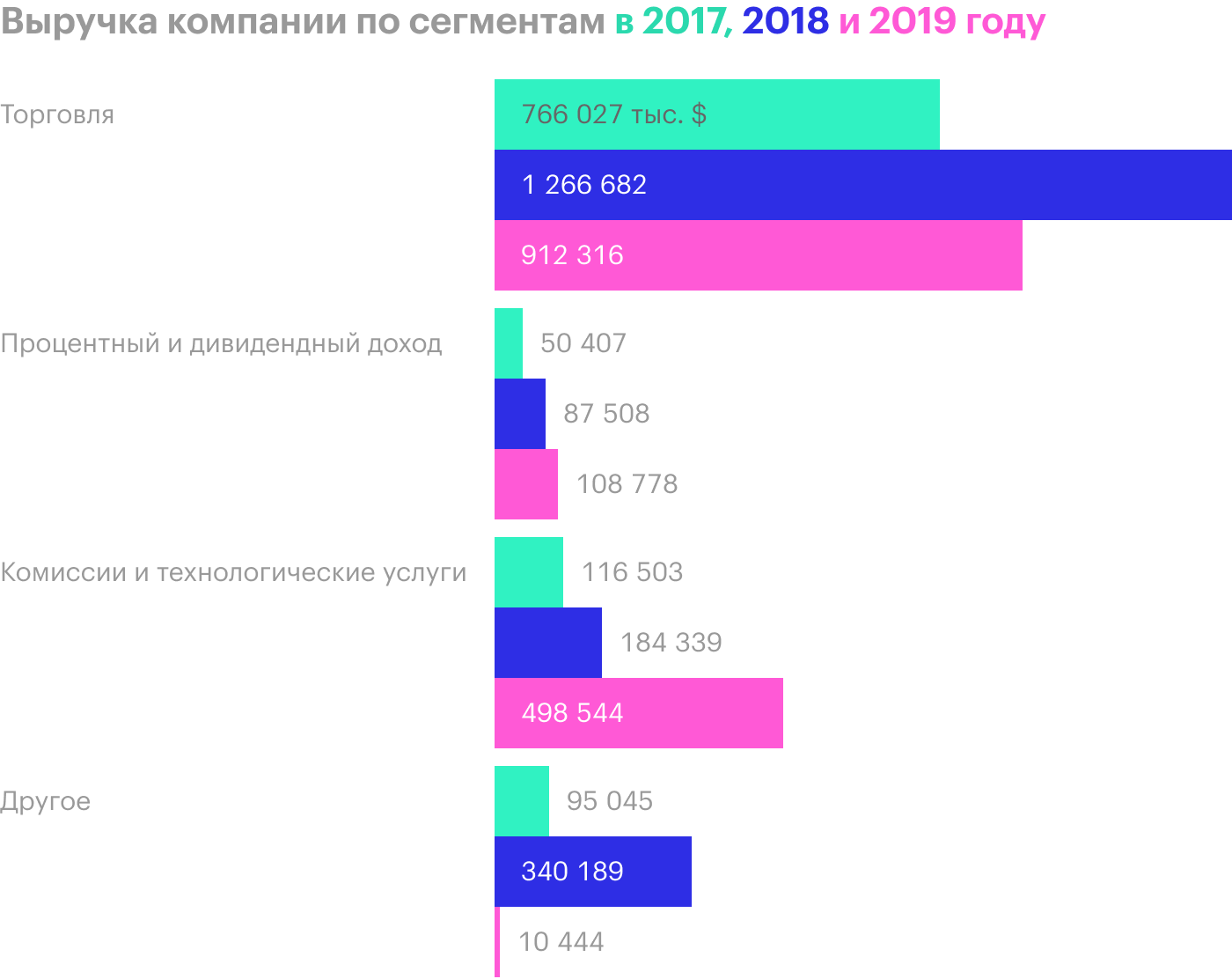

Согласно годовому отчету компании, выручка делится на следующие сегменты:

Торговля — это заработок на разнице между ценой покупателя и ценой продавца. Собственно, широко известный в узких кругах Robinhood зарабатывает деньги, продавая платформам типа Virtu информацию о заказах клиентов, чтобы сделки осуществлялись на упомянутых платформах — и чтобы упомянутые платформы типа Virtu зарабатывали на этом процессе.

Процентный и дивидендный доход. Поскольку компания зарабатывает активными операциями на фондовом рынке, одалживает деньги другим участникам для деятельности, покупает и держит ценные активы, в процессе ей так или иначе перепадает пассивный доход.

Комиссии и технологические услуги. Это сборы с участников рынка за сделки на платформе Virtu и за техническое обслуживание операций.

Другое. Под этим подразумеваются непрофильные доходы компании. Это в основном инвестиции в другие бизнесы.

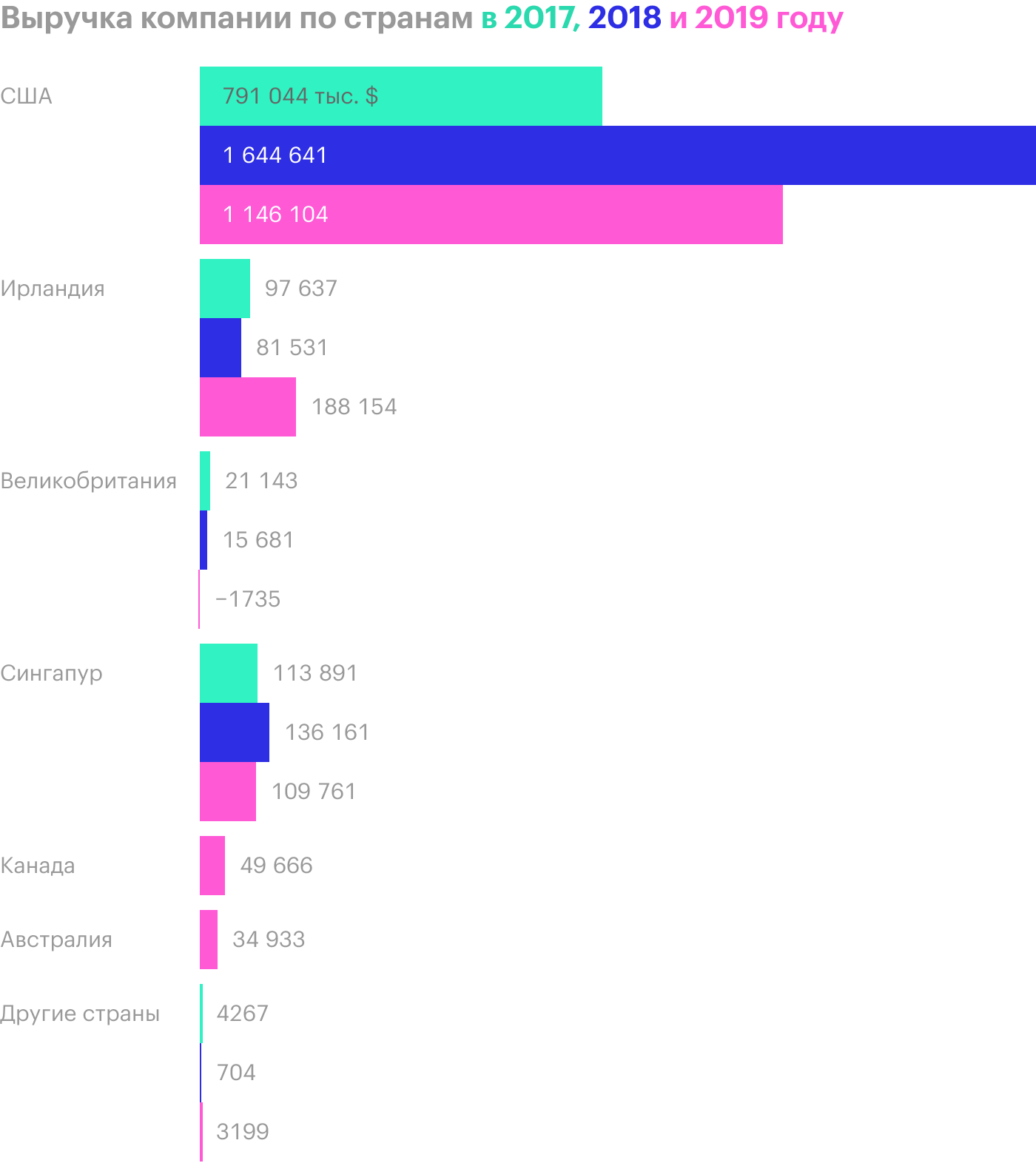

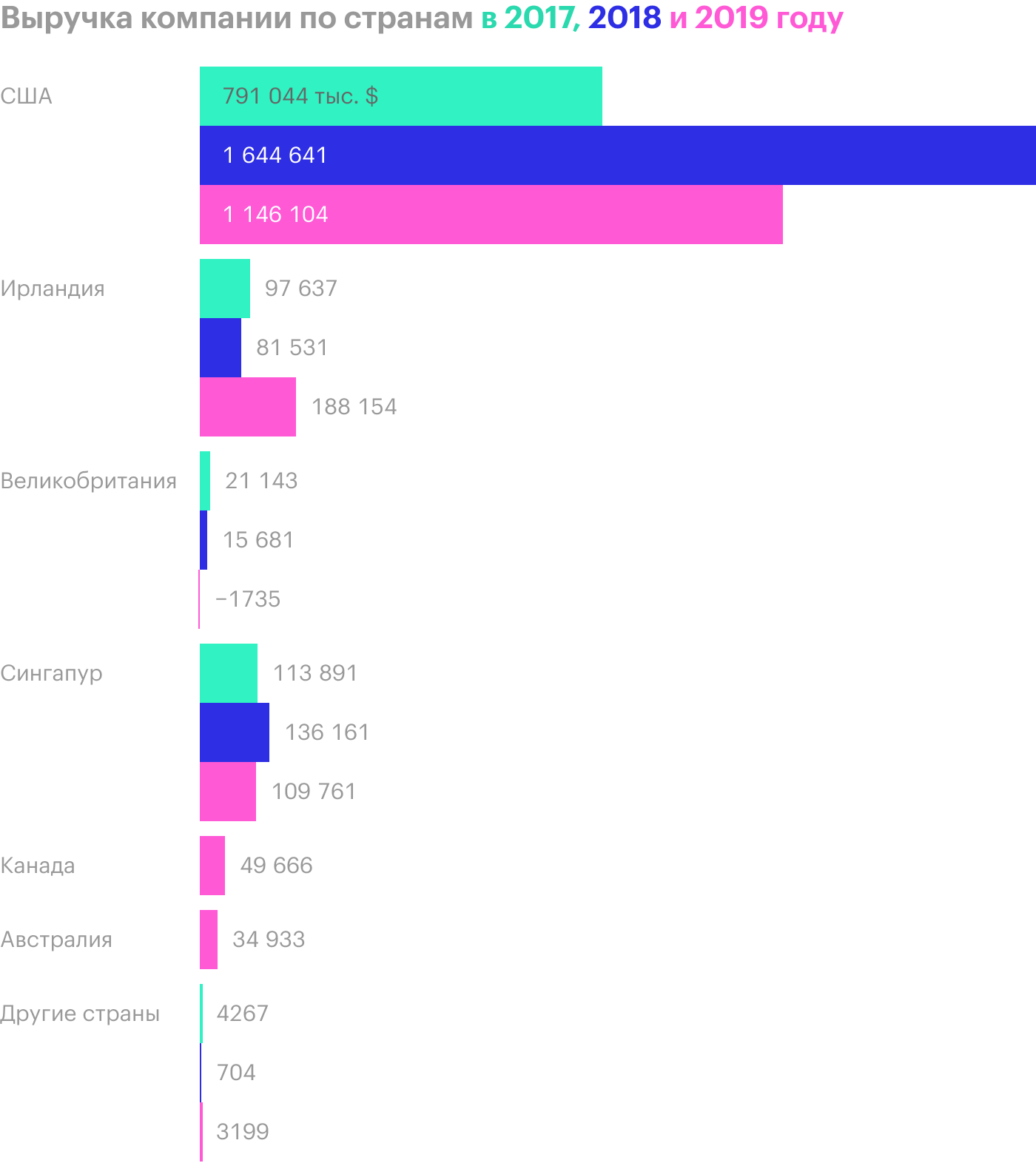

Главную часть доходов дают США, но есть у компании и заметное присутствие в других странах.

Аргументы в пользу компании

Мэни волатилити форевер. Доходы Virtu зависят от активности участников рынка — и здесь долгосрочная конъюнктура для компании более чем позитивная. Очаги волатильности здесь появятся с двух сторон.

Во-первых, волатильности будет способствовать пришествие на рынок толп инвесторов с низкими доходами. Именно по бедным американцам коронавирусный кризис ударил больнее всего — и именно у них доля участия в фондовом рынке ниже всего. Биржа многим видится как возможность заработать — учитывая постоянно снижающийся порог входа, мы можем рассчитывать на приход масс на фондовый рынок. А от бедных инвесторов следует ожидать и соответствующих решений. И образованные люди с деньгами часто приходят на биржу с совершенно нереалистичными ожиданиями, а люди, которых туда приводит нужда, будут еще более неразборчивыми.

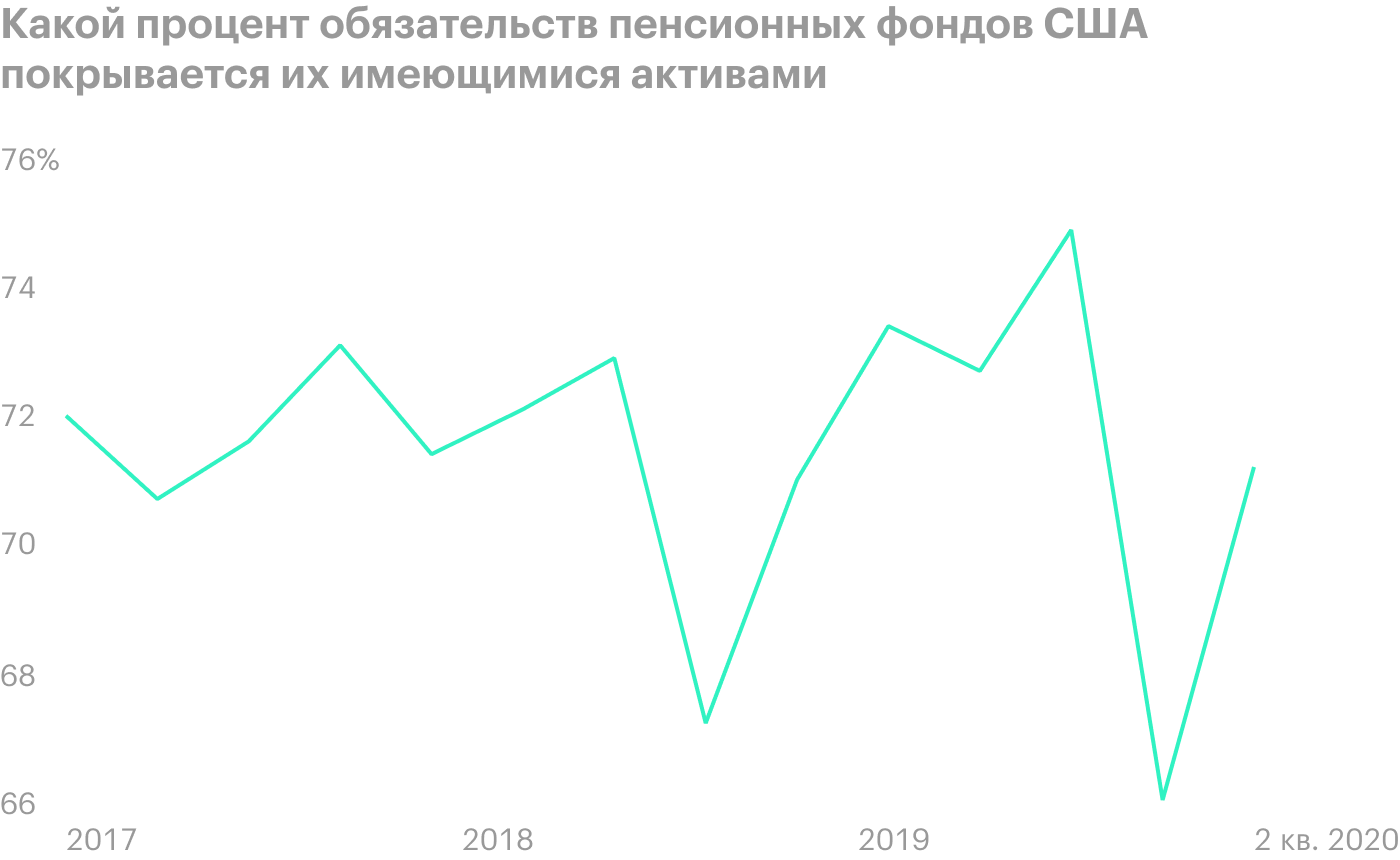

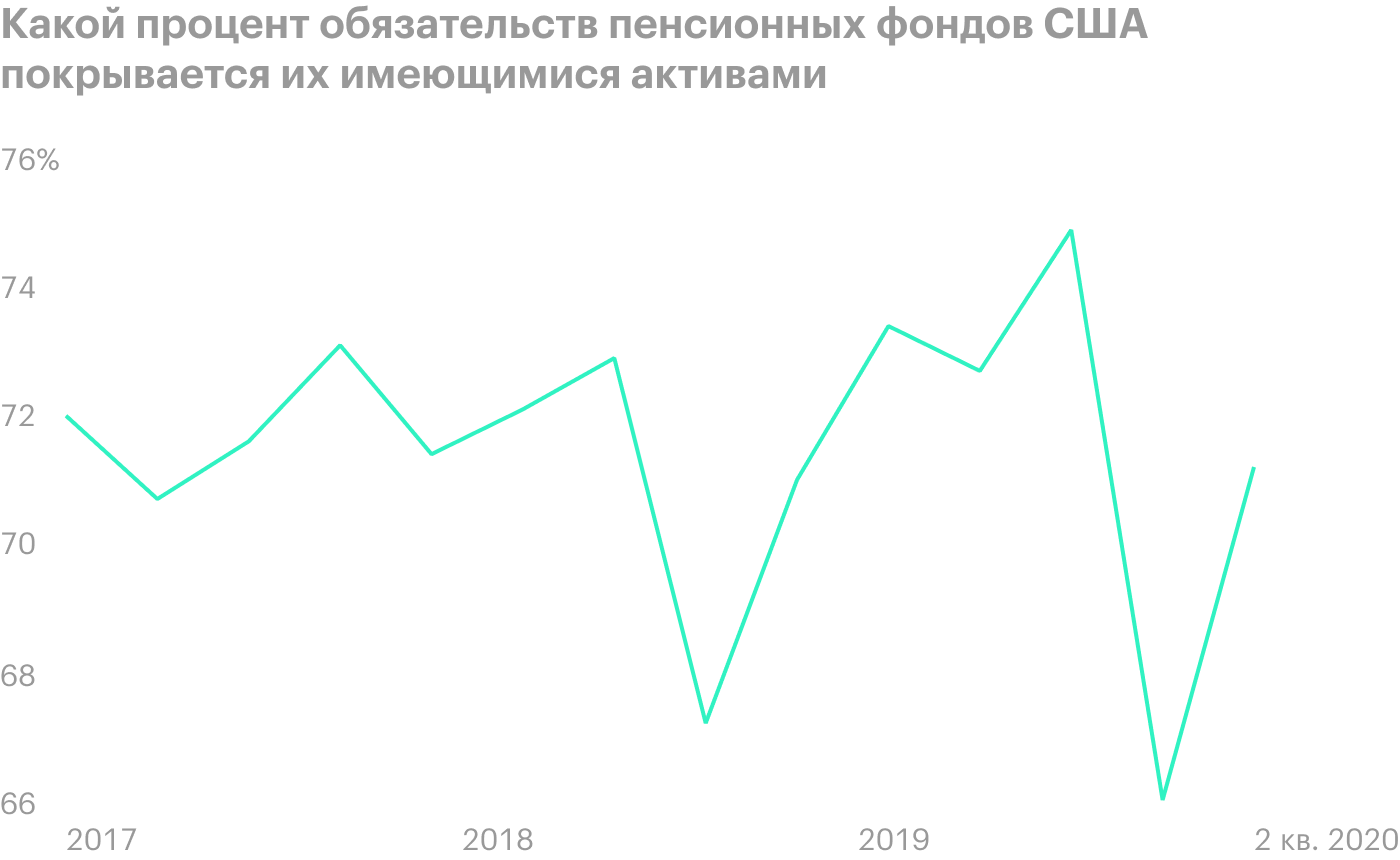

Во-вторых, волатильность будет подогреваться с противоположной стороны: как ни странно, мы можем ожидать сильного повышения аппетита к риску у ряда институциональных инвесторов. В частности, у пенсионных фондов: американские пенсионные фонды на момент начала пандемии уже не справлялись со своими обязательствами.

И нет, повышенная смертность от коронавируса среди пожилых не сильно исправила положение: обязательства американских пенсионных фондов по-прежнему больше активов.

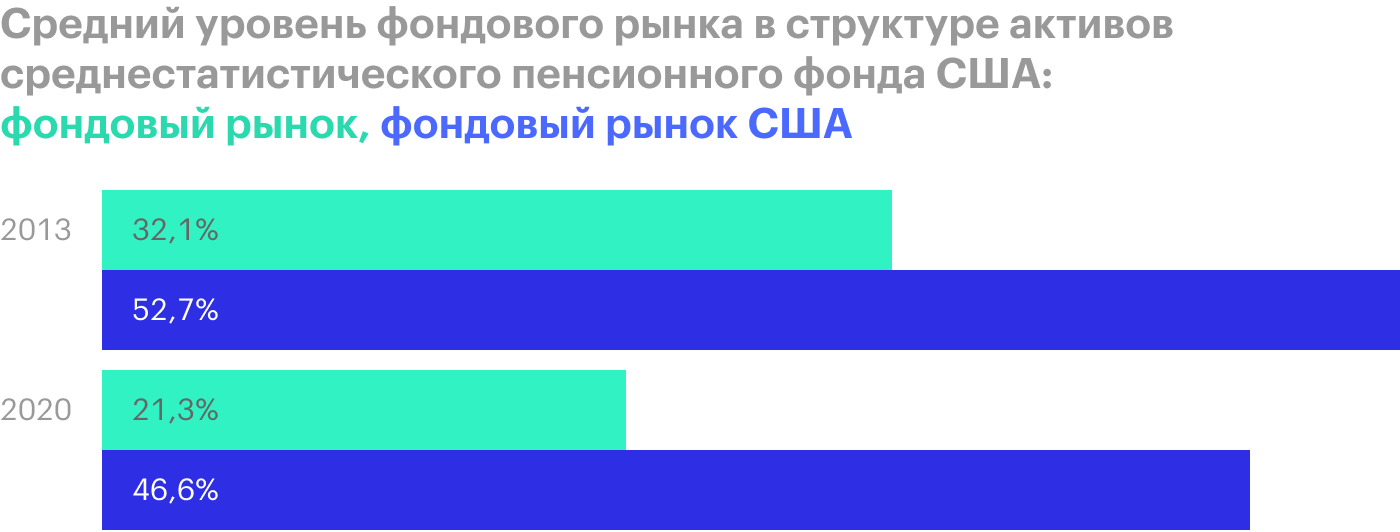

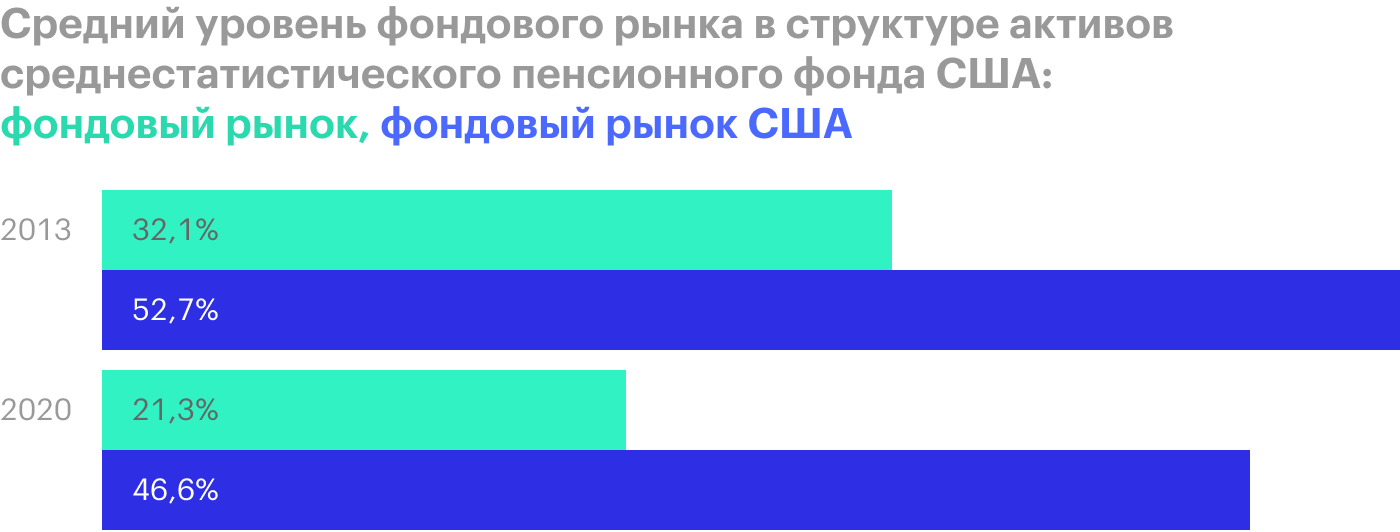

Учитывая, что доходность консервативных облигаций нынче стремится к нулю, управляющим фондами в погоне за более высокой доходностью стоит задуматься о переводе части активов на фондовый рынок и активном инвестировании. Тем более что сейчас доля фондового рынка в структуре активов американских пенсионных фондов сильно ниже, чем еще 7 лет назад. Приход крупных сумм на рынок — речь идет о сотнях миллиардов долларов — и мотивация управляющих ими людей тоже приведут к волатильности. Оголтелого веселья, как в случае с розничными инвесторами, я бы тут не ожидал, но очевидно, что для исполнения своих обязательств пенсионным фондам нужно будет предпринимать куда более рискованные действия, чем обычно.

В сумме получаются идеальные условия для повышения волатильности на рынке. А это означает повышенный объем торгов — и, как следствие, больше возможностей заработать для Virtu.

Цена. У компании небольшая капитализация — 4,51 млрд долларов — и очень небольшой P / E — 7,39. Поэтому я думаю, что велика вероятность ее покупки кем-то: бизнес перспективный и доходный.

Выплаты. Virtu платит 0,96 $ на акцию в год, что с текущей ценой акций 23,07 $ дает примерно 4,16% годовых. Очень бравая доходность, поэтому можно ожидать наплыва в акции любителей пассивной доходности, которые накачают котировки.

Позитивный личный опыт. 1 ноября 2019 я взял эти акции за 17,09 $, а 9 марта 2020 продал их по 24,34 $, заработав 42% в абсолюте за 4 месяца. Так что да, компания отлично зарабатывает на волатильности, и мы сможем заработать вместе с ней.

Что может помешать

То пусто, то густо. Бизнес компании волатилен, как и вся биржа, и поэтому периоды стремительного роста прибыли у нее могут быстро сменяться периодами стагнации и даже убытков. Собственно, недавно компания выпустила прогноз на третий квартал, и он оказался хуже ожиданий, от чего акции упали. Третий квартал на бирже в этом году пока складывается не такой волатильный, как раньше, поэтому велики риски того, что в этом квартале компания не заработает так много, как хотелось бы.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Бухгалтерия. В бухгалтерии компании нет ничего ужасного, но стоит помнить, какими волатильными могут быть ее доходы. Поэтому нужно быть готовыми к тому, что плохой, то есть спокойный для биржи, квартал приведет к падению прибыли и, как следствие, урезанию дивидендов.

Конкуренты. У Virtu есть конкуренты: Hudson River Trading, Jump Trading, RSJ Algorithmic Trading и многие другие. Главной проблемой мне тут видится большая вероятность того, что для поддержания высокого уровня конкурентоспособности Virtu будет тратиться на приобретение этих самых конкурентов, которые дадут компании дополнительное преимущество.

Что в итоге

Акции можно взять уже сейчас за 23,07 $, а дальше есть два варианта:

держать акции до 27,33 $, которые за них просили еще в этом сентябре. Я думаю, что этот вариант достижим в течение следующих 12 месяцев, поскольку в мире сложились прекрасные условия для дальнейшего шторма на рынках: экономика вроде как упала, а финансовые рынки вроде как выросли; пандемия вроде как закончилась, но вроде как началась уже вторая волна. Поэтому стоит ожидать продолжения инвесторских истерик — и, соответственно, роста волатильности;

держать акции в горе и радости следующие 5 лет в ожидании более значительного роста. На более длинных горизонтах, разумеется, сильно увеличивается вероятность покупки компании кем-то крупнее.

В обоих случаях акции будет сильно штормить, потому что, простите за тавтологию, волатильность тоже волатильна: никогда не знаешь, какой квартал будет тихим, а какой — адским. В долгосрочной перспективе мы можем быть уверены в том, что компании будет способствовать ситуация на рынке, но акции будет сильно трясти. Поэтому тем, кто не готов терпеть волатильность, от этих акций стоит держаться подальше.

Потенциал роста: до 18% в абсолюте за год; до 100% в абсолюте за 5 лет. Доходность без учета дивидендов.

Срок действия: до года, если краткосрочно; до 5 лет, если долгосрочно.

Почему акции могут вырасти: как говорили в аниме Alexander Senki, «чтобы победить, нам нужна скорость».

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это платформа для высокочастотной (скоростной) торговли акциями, опционами, облигациями и пр. Фактически это посредник между многими брокерами и их клиентами: через платформу компании проходят сделки и информация с биржи. Virtu, собственно, обеспечивает бесперебойную высокочастотную торговлю, покупая активы у одних участников рынка и продавая их другим.

Согласно годовому отчету компании, выручка делится на следующие сегменты:

Торговля — это заработок на разнице между ценой покупателя и ценой продавца. Собственно, широко известный в узких кругах Robinhood зарабатывает деньги, продавая платформам типа Virtu информацию о заказах клиентов, чтобы сделки осуществлялись на упомянутых платформах — и чтобы упомянутые платформы типа Virtu зарабатывали на этом процессе.

Процентный и дивидендный доход. Поскольку компания зарабатывает активными операциями на фондовом рынке, одалживает деньги другим участникам для деятельности, покупает и держит ценные активы, в процессе ей так или иначе перепадает пассивный доход.

Комиссии и технологические услуги. Это сборы с участников рынка за сделки на платформе Virtu и за техническое обслуживание операций.

Другое. Под этим подразумеваются непрофильные доходы компании. Это в основном инвестиции в другие бизнесы.

Главную часть доходов дают США, но есть у компании и заметное присутствие в других странах.

Аргументы в пользу компании

Мэни волатилити форевер. Доходы Virtu зависят от активности участников рынка — и здесь долгосрочная конъюнктура для компании более чем позитивная. Очаги волатильности здесь появятся с двух сторон.

Во-первых, волатильности будет способствовать пришествие на рынок толп инвесторов с низкими доходами. Именно по бедным американцам коронавирусный кризис ударил больнее всего — и именно у них доля участия в фондовом рынке ниже всего. Биржа многим видится как возможность заработать — учитывая постоянно снижающийся порог входа, мы можем рассчитывать на приход масс на фондовый рынок. А от бедных инвесторов следует ожидать и соответствующих решений. И образованные люди с деньгами часто приходят на биржу с совершенно нереалистичными ожиданиями, а люди, которых туда приводит нужда, будут еще более неразборчивыми.

Во-вторых, волатильность будет подогреваться с противоположной стороны: как ни странно, мы можем ожидать сильного повышения аппетита к риску у ряда институциональных инвесторов. В частности, у пенсионных фондов: американские пенсионные фонды на момент начала пандемии уже не справлялись со своими обязательствами.

И нет, повышенная смертность от коронавируса среди пожилых не сильно исправила положение: обязательства американских пенсионных фондов по-прежнему больше активов.

Учитывая, что доходность консервативных облигаций нынче стремится к нулю, управляющим фондами в погоне за более высокой доходностью стоит задуматься о переводе части активов на фондовый рынок и активном инвестировании. Тем более что сейчас доля фондового рынка в структуре активов американских пенсионных фондов сильно ниже, чем еще 7 лет назад. Приход крупных сумм на рынок — речь идет о сотнях миллиардов долларов — и мотивация управляющих ими людей тоже приведут к волатильности. Оголтелого веселья, как в случае с розничными инвесторами, я бы тут не ожидал, но очевидно, что для исполнения своих обязательств пенсионным фондам нужно будет предпринимать куда более рискованные действия, чем обычно.

В сумме получаются идеальные условия для повышения волатильности на рынке. А это означает повышенный объем торгов — и, как следствие, больше возможностей заработать для Virtu.

Цена. У компании небольшая капитализация — 4,51 млрд долларов — и очень небольшой P / E — 7,39. Поэтому я думаю, что велика вероятность ее покупки кем-то: бизнес перспективный и доходный.

Выплаты. Virtu платит 0,96 $ на акцию в год, что с текущей ценой акций 23,07 $ дает примерно 4,16% годовых. Очень бравая доходность, поэтому можно ожидать наплыва в акции любителей пассивной доходности, которые накачают котировки.

Позитивный личный опыт. 1 ноября 2019 я взял эти акции за 17,09 $, а 9 марта 2020 продал их по 24,34 $, заработав 42% в абсолюте за 4 месяца. Так что да, компания отлично зарабатывает на волатильности, и мы сможем заработать вместе с ней.

Что может помешать

То пусто, то густо. Бизнес компании волатилен, как и вся биржа, и поэтому периоды стремительного роста прибыли у нее могут быстро сменяться периодами стагнации и даже убытков. Собственно, недавно компания выпустила прогноз на третий квартал, и он оказался хуже ожиданий, от чего акции упали. Третий квартал на бирже в этом году пока складывается не такой волатильный, как раньше, поэтому велики риски того, что в этом квартале компания не заработает так много, как хотелось бы.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Бухгалтерия. В бухгалтерии компании нет ничего ужасного, но стоит помнить, какими волатильными могут быть ее доходы. Поэтому нужно быть готовыми к тому, что плохой, то есть спокойный для биржи, квартал приведет к падению прибыли и, как следствие, урезанию дивидендов.

Конкуренты. У Virtu есть конкуренты: Hudson River Trading, Jump Trading, RSJ Algorithmic Trading и многие другие. Главной проблемой мне тут видится большая вероятность того, что для поддержания высокого уровня конкурентоспособности Virtu будет тратиться на приобретение этих самых конкурентов, которые дадут компании дополнительное преимущество.

Что в итоге

Акции можно взять уже сейчас за 23,07 $, а дальше есть два варианта:

держать акции до 27,33 $, которые за них просили еще в этом сентябре. Я думаю, что этот вариант достижим в течение следующих 12 месяцев, поскольку в мире сложились прекрасные условия для дальнейшего шторма на рынках: экономика вроде как упала, а финансовые рынки вроде как выросли; пандемия вроде как закончилась, но вроде как началась уже вторая волна. Поэтому стоит ожидать продолжения инвесторских истерик — и, соответственно, роста волатильности;

держать акции в горе и радости следующие 5 лет в ожидании более значительного роста. На более длинных горизонтах, разумеется, сильно увеличивается вероятность покупки компании кем-то крупнее.

В обоих случаях акции будет сильно штормить, потому что, простите за тавтологию, волатильность тоже волатильна: никогда не знаешь, какой квартал будет тихим, а какой — адским. В долгосрочной перспективе мы можем быть уверены в том, что компании будет способствовать ситуация на рынке, но акции будет сильно трясти. Поэтому тем, кто не готов терпеть волатильность, от этих акций стоит держаться подальше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба