8 декабря 2020 finversia.ru Чайка Федор

Рождественское ралли началось в этом году на рынки США сильно раньше обычного, тем не менее частные инвесторы всё ещё преисполнены бычьими настроениями. Профессионалы, глядя на этот пир без конца и краю, советуют «уносить ноги».

Заранее приносим извинения, что речь идёт о Санта-Клаусе, а не о Деде Морозе. Но статья посвящена американским рынкам.

Санта уехал, рынки – остались

Рынки продолжают удивлять видавших виды экспертов: только за ноябрь индекс S&P-500 прибавил больше 13%, а за последнюю неделю индекс вырос еще на 100 пунктов. В этой связи среди инвесторов стал распространяться страх – долго ли этот пир будет продолжаться?

– На рынке уже прошло ралли Санта-Клауса, но рынки продолжают рост. Причина в избытке ликвидности на фоне рекордно низких процентных ставок, – заявил в интервью CNBC Эд Ярдени, основатель компании Yardeni Research.

При этом инвесторы в последнее время стали активнее диверсифицировать свои портфели и покупать больше бумаг из сектора малой и средней капитализации, согласно наблюдениям эксперта.

Что касается макроэкономических показателей, то Ярдени уверен, что экономике США в первом квартале 2021 года удастся избежать рецессии и «она будет процветать весной, поскольку вакцина от Covid-19 поможет высвободить отложенный спрос». Этот прогноз сбудется, однако, при условии, что американское правительство сумеет убедить Конгресс запустить новую порцию фискальных стимулов.

– «Ширина рынка», которую мы наблюдаем сейчас, даёт нам уверенность в том, что он будет расти. Ведь любой распродаже предшествует сужение ширины рынка. А мы пока этого не видим, – приводит ещё один «бычий» аргумент Уильям Далвич, инвестиционный стратег Baird.

По его совету инвесторам стоит продолжать покупать компании с малой капитализацией, развивающиеся рынки и циклические сектора.

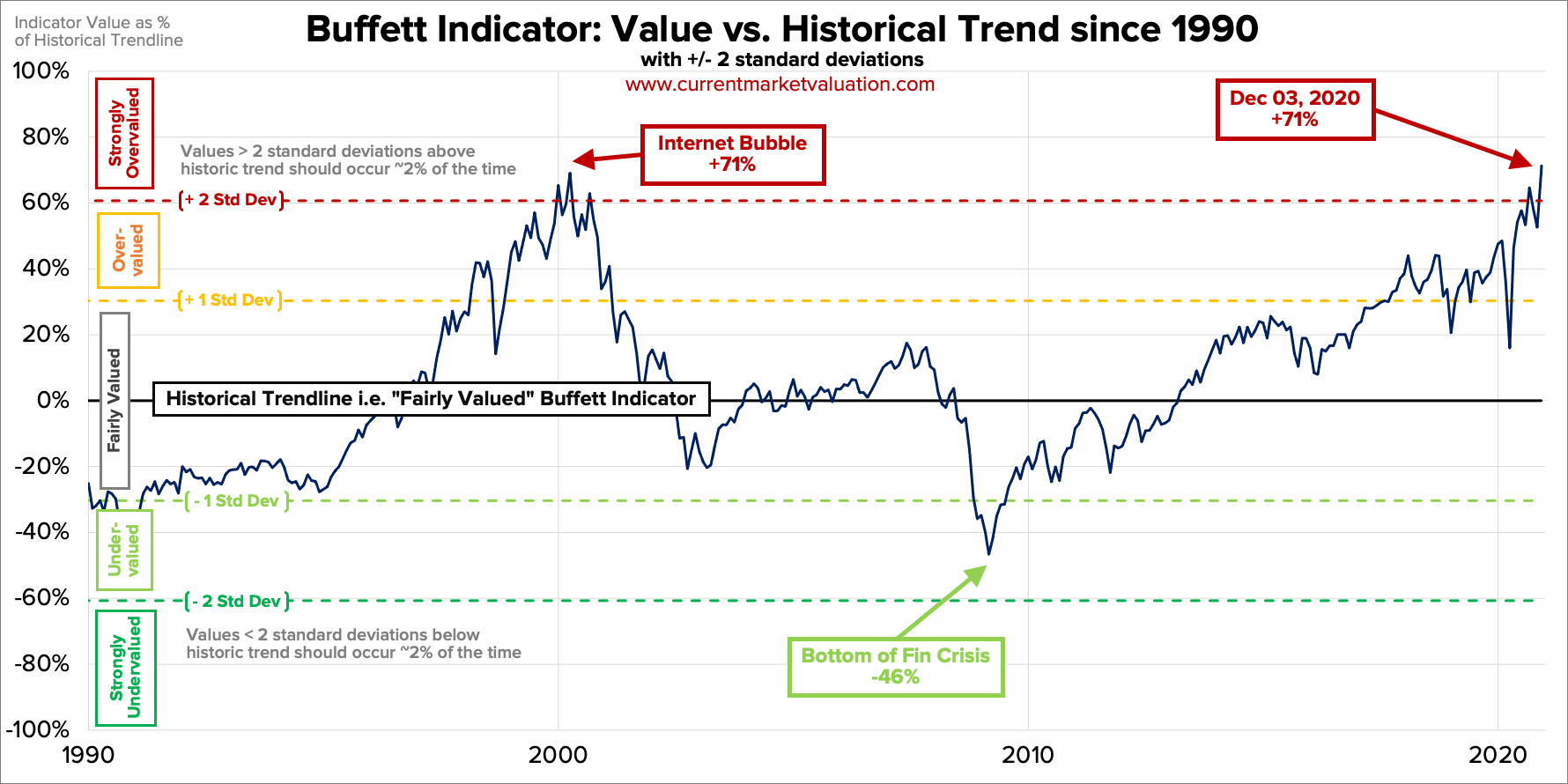

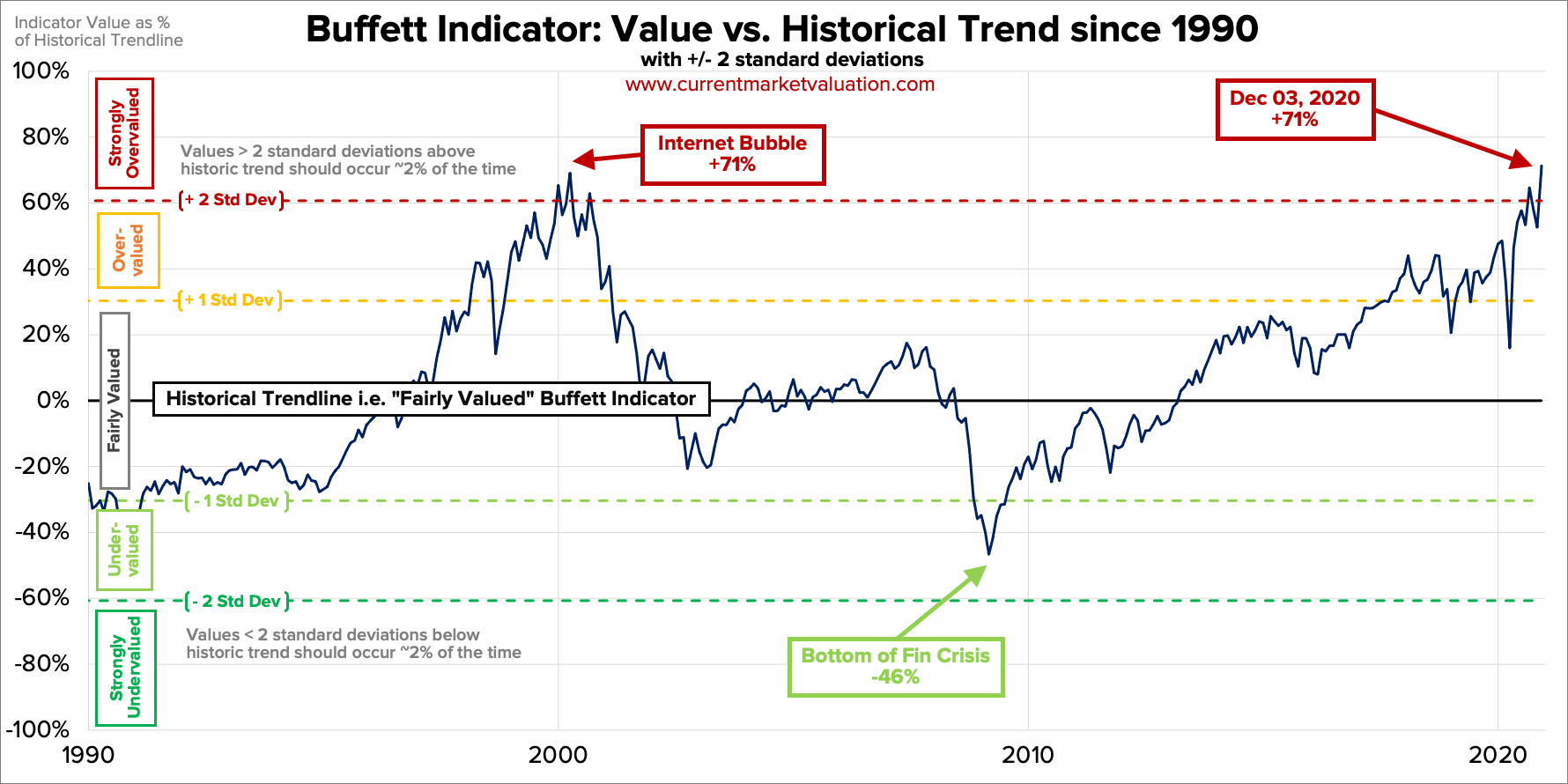

Индикатор Баффета в крайне красной зоне

Однако скептиков будущего роста больше, чем апологетов. Так, в качестве аргумента они приводят популярный Индикатор Баффета – соотношение общей оценки фондового рынка США к ВВП. Или Wilshire 5000 Total Market W5000. По состоянию на 3 декабря 2020 года этот индикатор показывал 203%. Нынешний уровень рынка на 71% выше исторического среднего. Для сравнения: на пике доткомов индикатор также показывал рост на 71% к среднему.

Как отмечает Джим Рид, стратег Deutsche Bank, нынешний уровень рынков уже выше значений, которые наблюдались накануне краха фондового рынка в 1929 году.

«Текущий уровень бычьих настроений сигнализирует о «100-процентной вероятности потери денег в ближайшие 12 месяцев, судя по историческим паттернам», – Тобиас Левкович, Citi Research

Тобиас Левкович, главный стратег по акциям США Citi Research, считает, что текущий уровень бычьих настроений сигнализирует о «100-процентной вероятности потери денег в ближайшие 12 месяцев, судя по историческим паттернам».

– Мы видели такие уровни еще в начале сентября, как раз перед распродажей акций, – вспоминает стратег из Citi.

Напомним, что со 2 по 23 сентября индекс S&P-500 просел почти на 10%.

Аналитики издания MarketWatch обращают внимание на то, что коэффициент Put/Call на Чикагской бирже опционов находится почти на самом низком уровне за последние 10 лет.

«Фиксируйте прибыль»

– Сейчас самое время отказаться от бычьего настроя. Избегайте покупки акций на марже и зафиксируйте прибыль по положительным позициям. Создайте короткий список акций, которые вы хотите купить в любой момент, и имейте для этого наличные деньги, – советует Майкл Браш, колумнист MarketWatch.

«Самое время отказаться от бычьего настроя. Избегайте покупки акций на марже и зафиксируйте прибыль по положительным позициям. Создайте короткий список акций, которые вы хотите купить в любой момент, и имейте для этого наличные деньги», – Майкл Браш, MarketWatch.

Эксперт перечисляет несколько возможных рисков, которые могут обрушить рынки. В их числе:

1) Мутация вируса Covid-19 и появление нового грозного вируса, от которого нет вакцины.

2) Неудача с одной или несколькими вакцинами. На рынке был такой ажиотаж, что вполне возможно, возникнут проблемы с безопасностью вакцины.

3) Беспокойство по поводу двух мест в Сенате от штата Джорджия, которые 5 января могут достаться демократической партии. Между тем, инвесторы опасаются такой монополизации.

4) Инфляция и рост процентных ставок. Все уверены, что инфляция не поднимет голову, но предпосылки для этого остаются, учитывая фискальные стимулы.

5) Возможная война между Ираном и Израилем. Иран может отомстить за убийство своего ученого-ядерщика Мохсена Фахризаде. Если Иран нанесет удар по израильской территории, это отправит рынки вниз из-за опасений по поводу срыва движения нефтяных танкеров через Ормузский пролив.

Заранее приносим извинения, что речь идёт о Санта-Клаусе, а не о Деде Морозе. Но статья посвящена американским рынкам.

Санта уехал, рынки – остались

Рынки продолжают удивлять видавших виды экспертов: только за ноябрь индекс S&P-500 прибавил больше 13%, а за последнюю неделю индекс вырос еще на 100 пунктов. В этой связи среди инвесторов стал распространяться страх – долго ли этот пир будет продолжаться?

– На рынке уже прошло ралли Санта-Клауса, но рынки продолжают рост. Причина в избытке ликвидности на фоне рекордно низких процентных ставок, – заявил в интервью CNBC Эд Ярдени, основатель компании Yardeni Research.

При этом инвесторы в последнее время стали активнее диверсифицировать свои портфели и покупать больше бумаг из сектора малой и средней капитализации, согласно наблюдениям эксперта.

Что касается макроэкономических показателей, то Ярдени уверен, что экономике США в первом квартале 2021 года удастся избежать рецессии и «она будет процветать весной, поскольку вакцина от Covid-19 поможет высвободить отложенный спрос». Этот прогноз сбудется, однако, при условии, что американское правительство сумеет убедить Конгресс запустить новую порцию фискальных стимулов.

– «Ширина рынка», которую мы наблюдаем сейчас, даёт нам уверенность в том, что он будет расти. Ведь любой распродаже предшествует сужение ширины рынка. А мы пока этого не видим, – приводит ещё один «бычий» аргумент Уильям Далвич, инвестиционный стратег Baird.

По его совету инвесторам стоит продолжать покупать компании с малой капитализацией, развивающиеся рынки и циклические сектора.

Индикатор Баффета в крайне красной зоне

Однако скептиков будущего роста больше, чем апологетов. Так, в качестве аргумента они приводят популярный Индикатор Баффета – соотношение общей оценки фондового рынка США к ВВП. Или Wilshire 5000 Total Market W5000. По состоянию на 3 декабря 2020 года этот индикатор показывал 203%. Нынешний уровень рынка на 71% выше исторического среднего. Для сравнения: на пике доткомов индикатор также показывал рост на 71% к среднему.

Как отмечает Джим Рид, стратег Deutsche Bank, нынешний уровень рынков уже выше значений, которые наблюдались накануне краха фондового рынка в 1929 году.

«Текущий уровень бычьих настроений сигнализирует о «100-процентной вероятности потери денег в ближайшие 12 месяцев, судя по историческим паттернам», – Тобиас Левкович, Citi Research

Тобиас Левкович, главный стратег по акциям США Citi Research, считает, что текущий уровень бычьих настроений сигнализирует о «100-процентной вероятности потери денег в ближайшие 12 месяцев, судя по историческим паттернам».

– Мы видели такие уровни еще в начале сентября, как раз перед распродажей акций, – вспоминает стратег из Citi.

Напомним, что со 2 по 23 сентября индекс S&P-500 просел почти на 10%.

Аналитики издания MarketWatch обращают внимание на то, что коэффициент Put/Call на Чикагской бирже опционов находится почти на самом низком уровне за последние 10 лет.

«Фиксируйте прибыль»

– Сейчас самое время отказаться от бычьего настроя. Избегайте покупки акций на марже и зафиксируйте прибыль по положительным позициям. Создайте короткий список акций, которые вы хотите купить в любой момент, и имейте для этого наличные деньги, – советует Майкл Браш, колумнист MarketWatch.

«Самое время отказаться от бычьего настроя. Избегайте покупки акций на марже и зафиксируйте прибыль по положительным позициям. Создайте короткий список акций, которые вы хотите купить в любой момент, и имейте для этого наличные деньги», – Майкл Браш, MarketWatch.

Эксперт перечисляет несколько возможных рисков, которые могут обрушить рынки. В их числе:

1) Мутация вируса Covid-19 и появление нового грозного вируса, от которого нет вакцины.

2) Неудача с одной или несколькими вакцинами. На рынке был такой ажиотаж, что вполне возможно, возникнут проблемы с безопасностью вакцины.

3) Беспокойство по поводу двух мест в Сенате от штата Джорджия, которые 5 января могут достаться демократической партии. Между тем, инвесторы опасаются такой монополизации.

4) Инфляция и рост процентных ставок. Все уверены, что инфляция не поднимет голову, но предпосылки для этого остаются, учитывая фискальные стимулы.

5) Возможная война между Ираном и Израилем. Иран может отомстить за убийство своего ученого-ядерщика Мохсена Фахризаде. Если Иран нанесет удар по израильской территории, это отправит рынки вниз из-за опасений по поводу срыва движения нефтяных танкеров через Ормузский пролив.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба