29 декабря 2020 Иволга Капитал Григорьев Илья

Несмотря на оставшиеся три последних официальных рабочих дня, Центробанк продолжает набирающую обороты нормотворческую деятельность. По-прежнему остается много вопросов относительно нашего рынка, но сегодня появился документ, в котором прямо говорится о возможном ограничении торговлей корпоративными облигациями с высоким уровнем риска (низким кредитным рейтингом).

Это решение появилось в новом законопроекте, в свою очередь изменяющем принятый осенью этого года так называемый “Закон о квалифицированных инвесторах” с его ограничительными нормами. В новой редакции предполагается ограничение торговли инструментами, выпадающими из понятия “разрешенные” для неквалифицированных инструментов вплоть до 2022 года. К разрешенным же относятся акции компаний из котировальных списков ЦБ, ОФЗ, облигации российских компаний с высоким рейтингом, паи открытых, биржевых и интервальных ПИФов, суверенные бонды стран ЕС или ЕАЭС, Великобритании и Ирландии, а также корпоративные облигации компаний, зарегистрированных в этих странах. Ответа на то, какие корпоративные облигации попадут под ограничение в открытых источниках пока нет.

Не будем лукавить, нам самим пока сложно предсказать, какие конкретные решения будут воплощены после 1 января. ЦБ выпускает рекомендации, которые не до конца истолковывают должное поведение брокеров в конкретных ситуациях. Последние, желая оградить себя высокого сейчас регуляторного риска, стараются исполнить, или даже перевыполнить, упомянутые ограничения. Последнее слово о допуске клиента стоит принадлежит именно брокеру.

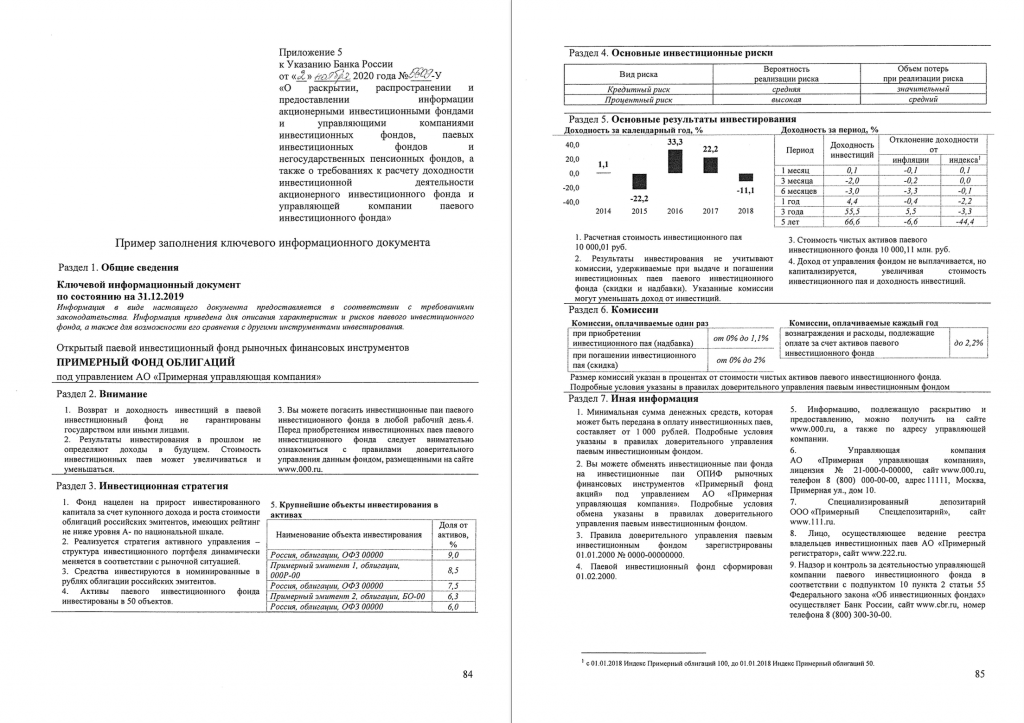

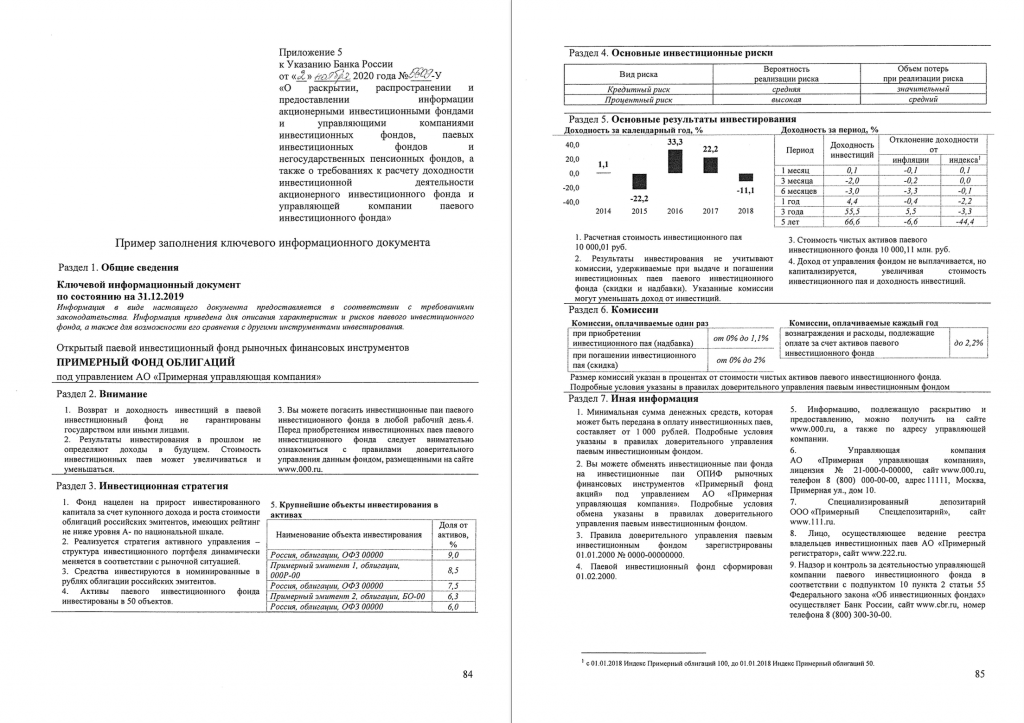

Сам же замысел ЦБ — не слепо ограничить операции физлиц на рынке, а сделать их пребывание на фондовом рынке более структурированным. Из всего пакета инициатив 2020 года, связанных с облагораживанием коммуникации финансовых компаний и инвесторов, на данный момент реализована идея с КИДами (ключевые информационные документы) по разным видам паевых инвестиционных фондов. От него ждали дополнительных требований к раскрытию информации и других нововведений, которые могли бы создать проблемы для управляющих компаний На деле, согласно опубликованным примерам (см. фото), происходит визуальная унификация информации, которые большинство из брокеров уже предоставляют.

Во всех остальных положениях, пока оставляющих за собой неясность, стоит ожидать нечто похожее по смыслу: нерадикальные, но унифицирующие изменения работы с частными инвесторами. Будем наблюдать и понимать замыслы регулятора.

Пример КИДа для облигационного паевого инвестиционного фонда.Источник: ЦБ РФ

Это решение появилось в новом законопроекте, в свою очередь изменяющем принятый осенью этого года так называемый “Закон о квалифицированных инвесторах” с его ограничительными нормами. В новой редакции предполагается ограничение торговли инструментами, выпадающими из понятия “разрешенные” для неквалифицированных инструментов вплоть до 2022 года. К разрешенным же относятся акции компаний из котировальных списков ЦБ, ОФЗ, облигации российских компаний с высоким рейтингом, паи открытых, биржевых и интервальных ПИФов, суверенные бонды стран ЕС или ЕАЭС, Великобритании и Ирландии, а также корпоративные облигации компаний, зарегистрированных в этих странах. Ответа на то, какие корпоративные облигации попадут под ограничение в открытых источниках пока нет.

Не будем лукавить, нам самим пока сложно предсказать, какие конкретные решения будут воплощены после 1 января. ЦБ выпускает рекомендации, которые не до конца истолковывают должное поведение брокеров в конкретных ситуациях. Последние, желая оградить себя высокого сейчас регуляторного риска, стараются исполнить, или даже перевыполнить, упомянутые ограничения. Последнее слово о допуске клиента стоит принадлежит именно брокеру.

Сам же замысел ЦБ — не слепо ограничить операции физлиц на рынке, а сделать их пребывание на фондовом рынке более структурированным. Из всего пакета инициатив 2020 года, связанных с облагораживанием коммуникации финансовых компаний и инвесторов, на данный момент реализована идея с КИДами (ключевые информационные документы) по разным видам паевых инвестиционных фондов. От него ждали дополнительных требований к раскрытию информации и других нововведений, которые могли бы создать проблемы для управляющих компаний На деле, согласно опубликованным примерам (см. фото), происходит визуальная унификация информации, которые большинство из брокеров уже предоставляют.

Во всех остальных положениях, пока оставляющих за собой неясность, стоит ожидать нечто похожее по смыслу: нерадикальные, но унифицирующие изменения работы с частными инвесторами. Будем наблюдать и понимать замыслы регулятора.

Пример КИДа для облигационного паевого инвестиционного фонда.Источник: ЦБ РФ

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба