Год только начался, а аналитики уже публикуют новые идеи. Ещё не ясно, что нас ждёт: будет ли новая волна пандемии? Поможет ли вакцинация остановить распространение коронавируса? Какими темпами будет восстанавливаться и расти мировая экономика? Будет ли год быка бычьим и на бирже?

В этот раз разберём идеи по ПАО «Московская биржа», «ТГК-1», «НК «Роснефть», «ММК», «РусГидро», ПАО «Сбербанк», Rusal, ПАО «Газпром» и TCS Group.

Вирус росту не помеха

Сразу несколько аналитиков рекомендуют покупать акции публичной площадки-монополиста для торговли различными финансовыми инструментами — Московской биржи (MOEX) с целью 231 руб. за акцию.

Основным аргументом является прогноз по росту прибыли в 2020 и 2021 гг. до уровня 26,3 млрд руб. и 33,3 млрд руб. соответственно. Кроме того, аналитики считают, что МосБиржа продолжит придерживаться текущей тенденции по выплате дивидендов в размере 90% чистой прибыли.

Действительно, биржа завершила прошлый год на мажорной ноте. Год к году обороты торгов на российском фондовом рынке выросли на 92%, рынок деривативов оказался на втором месте, показав рост на 58%. Количество клиентов увеличилось до 8,8 млн — за прошедший год на биржу пришло 5 млн человек, то есть почти в два раза больше, чем за все предыдущие года.

Такой приток инвесторов и их средств позволит Московской бирже показать сильные финансовые результаты, что соответствует инвестиционной идее. Кроме того, эмитент славится высоким процентом доли чистой прибыли, распределяемой в виде дивидендов.

Но, кроме возможной прибыли, инвесторов могут подстерегать и риски. Основной из них — возможное IPO Санкт-Петербургской биржи (СПб).

Ранее СПб опубликовала новую стратегию развития на 2021–2023 гг., согласно которой группа планирует проведение IPO с оценкой не менее 1 млрд долл. Ориентировочная дата — 2022 год, но всегда существует возможность более раннего размещения. Риск в данном случае заключается в том, что Московская биржа перестанет быть монополистом, и часть инвесторов может снизить долю в эмитенте, что приведёт к снижению капитализации компании.

Вторым риском является отсутствие причин для переоценки компании инвесторами в сторону увеличения. А значит, сложно ожидать значительного роста котировок.

Таким образом, по итогам текущего года Московская биржа, скорее всего, обгонит российские индексы, что делает покупку её бумаг отличной инвестиционной идеей. Однако я бы снизил целевую цену до 200 руб., так как единственным драйвером роста может стать увеличение дивидендов компании на фоне растущих доходов.

Инвесторам «ТГК» придётся варить кашу из топора

В начале января аналитическое кредитное рейтинговое агентство (АКРА) повысило рейтинг «ТГК-1» (TGKA) с АА до АА+. Как видно из отчёта агентства, переоценка произошла на фоне увеличения значимости компании для «Газпрома».

На этом фоне аналитики решили купить акции «ТГК-1» с целью 0,013314 руб. за штуку. Но решение оказалось поспешным, так как компания имеет множество рисков и проблем.

Во-первых, «ТГК-1» ждёт постепенное снижение выручки из-за окончания срока договора о предоставлении мощности (ДПМ) — похожую картину мы уже наблюдали в «Мосэнерго». Рост тарифов на коммунальные услуги будет не в силах изменить ситуацию. Снижение финансовых показателей приведёт к уменьшению размера дивидендов, в результате чего привлекательность акций в глазах инвесторов снизится.

Во-вторых, износ оборудования и сетей «ТГК-1» велик, и на его модернизацию требуются средства, которые компании придётся искать в собственных закромах.

В-третьих, по состоянию на конец 2020 года общий размер долга за тепловую энергию перед «ТГК-1» достиг 10 млрд руб., при размере общего долга самой компании 17,3 млрд. Такая ситуация длится уже не первый год, что говорит о невозможности менеджмента компании повлиять на неё.

Таким образом, покупка акций «ТГК-1» неудачная инвестиционная идея. Но если смотреть на ситуацию в разрезе «Газпром энергохолдинг» (ГЭХ), то я бы присмотрелся к «ОГК-2».

Пора взять «Роснефть» на абордаж

Аналитики решили пересмотреть прогнозную цену акций «Роснефти» (ROSN) в связи с планами по созданию нефтедобывающего кластера на Таймыре — «Восток Ойл». По предварительным оценкам реализация проекта способна принести около 2% к ВВП России, а объём ежегодной добычи может составить 115 млн тонн. В итоге, аналитики закладывают в акцию апсайд 26% с целевой ценой 596 руб. за акцию.

Дополнительными драйверами для роста могут стать постройка СПГ-завода в Арктике, мощностью 35 млрд тонн, и налоговые льготы, которые будут применимы к новым месторождениям, а налог на добычу полезных ископаемых (НДПИ) на первые 16 лет будет отменён.

Действительно, «Роснефть» на протяжении прошлого года держалась лучше остальных нефтегазовых бумаг. От крупных просадок бумагу удерживал бай-бэк, проводимый менеджментом, но сейчас эффект от обратного выкупа угасает, так как в компании заявили о его невыгодности на фоне растущих котировок.

Вместе с этим с 2020 года негативный эффект от курсовых разниц по инструментам хеджирования перестаёт учитываться, что может прибавить к прибыли компании 146 млрд руб. в год, что также поспособствует росту котировок. Напомню, в 2014 году на фоне девальвации рубля «Роснефть» была вынуждена признать накопленный убыток от переоценки инструментов хеджирования, которая в период с 2014 до 2019 гг. составляла примерно 146 млрд руб. в год.

Но при инвестировании в компанию есть и несколько рисков, которые необходимо учитывать инвесторам.

Во-первых, «Роснефть» постоянно наращивает долговые обязательства, что может негативно сказаться на переоценке компании инвесторами.

Во-вторых, над «Роснефтью» висит дамоклов меч, в частности, существует высокий риск введения новых санкций со стороны США. Конечно, уход «Роснефти» из Венесуэлы и снижение доли государства в компании снижают эти риски. Но на текущий момент США не приняли никаких ответных действий, то есть уже введённые санкции не были отменены, поэтому не стоит исключать и введения новых.

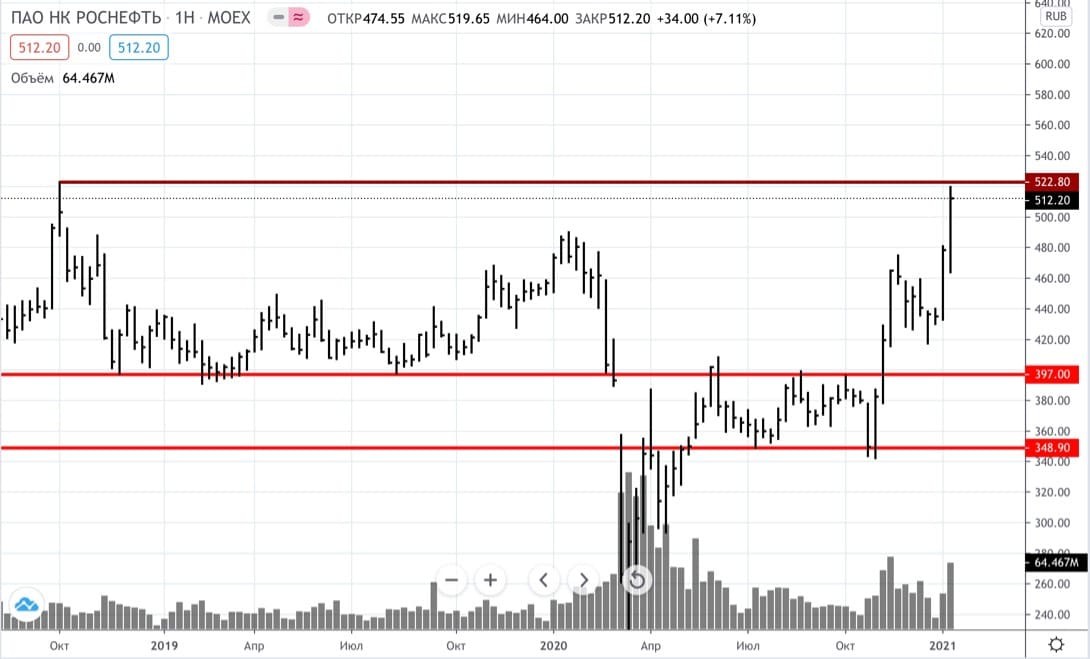

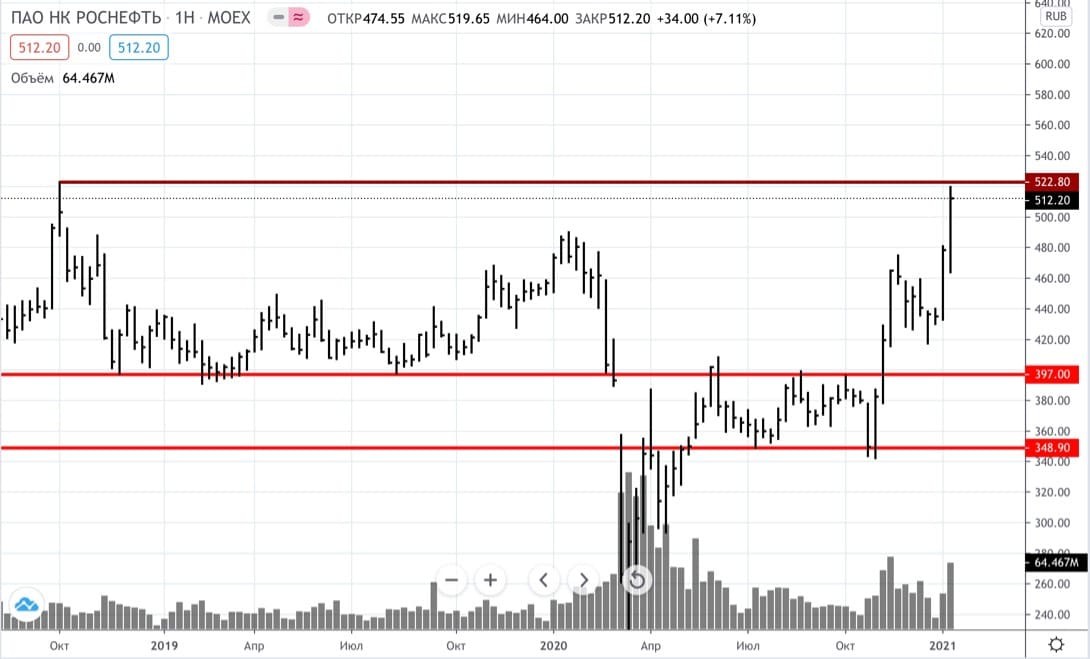

С технической точки зрения, акция подходит к важному сопротивлению — историческому максимуму, и вполне возможно, что последует фиксация прибыли.

Рис. 1. Акции ПАО «НК «Роснефть» на МосБирже октябрь 2019 г. — январь 2021 г.

Таким образом, инвесторам стоит присмотреться к данной инвестиционной идее, так как СПГ-завод в Арктике и «Восток Ойл» могут привести к переоценке стоимости «Роснефти». Вместе с этим риск введения новых санкций, снижение темпов обратного выкупа, рост долговой нагрузки и техническая картина вынуждают более тщательно выбирать точку входа в позицию и использовать стоп-лосс. Я бы предпочёл дождаться уровня 480–490 руб. для набора позиции.

Бизнес-план там балом правит

Аналитики воодушевились бизнес-планом «РусГидро» (HYDR), который предполагает рост чистой прибыли на 43% — до 47,86 млрд руб. — за счёт окончания бумажных списаний после ввода планово убыточных энергоблоков на Дальнем Востоке. А к 2025 году предполагается рост чистой прибыли в два раза, а EBITDA на 30%, что, конечно, позитивно скажется на дивидендных выплатах. Также, с 2021 года компания планирует увеличить дивидендные выплаты до 25 млрд руб. в год с текущих 15–16 млрд.

Дополнительным драйвером в текущем году станет изменение дивидендной политики, согласно которой «РусГидро» платит 50% от чистой прибыли по МСФО. А чтобы защитить инвесторов от списаний, совет директоров утвердил, что размер средств, направленных на дивиденды, должен быть не менее прошлого года. Но по итогам 2019 г. компания направила на дивиденды 15,7 млрд руб., на 200 млн руб. меньше, чем в прошлом году. То есть после обновления дивидендной политики компания сразу же нарушила её. Данный шаг можно списать на особенность прошлого года — коронакризис.

Одним из рисков для инвестора является снижение прибыли из-за обесценивания основных средств и форварда с «ВТБ». И если с первым покончено, согласно бизнес-плану, то со вторым дела обстоят иначе. Напомню, в конце 2016 года Владимир Путин одобрил вариант с подписанием форвардного контракта между «ВТБ» и «РусГидро», согласно которому банк получает 13% долю энергохолдинга, заплатив 40 млрд руб. за допэмиссию и ещё 15 млрд руб. за пакет казначейских акций. «РусГидро» взамен будет платить проценты на сумму контракта за вычетом дивидендов, а на момент окончания форварда должны будут компенсировать «ВТБ» разницу между реальной и номинальной стоимостью акции (если стоимость одной акции «РусГидро» будет ниже 1 руб.).

Форвардный контракт завершится как раз в 2025 году, и можно только гадать, будет цена за акцию выше или ниже номинала. Поэтому риск для компании существует до сих пор. Но я уверен, что менеджмент «РусГидро» будет стараться изо всех сил повысить стоимость акции выше номинала, чтобы не только не платить «ВТБ» разницу, но и получить компенсацию от последнего.

Таким образом, у «РусГидро» действительно есть шанс на рост. Аналитики не указали цель по бумаге и не обозначили апсайд. Но к концу текущего года котировки вполне могут достигнуть 0,994 руб. за акцию.

Аналитики говорят — покупаем комбинат

Аналитики предлагают купить акции «Магнитогорского металлургического комбината» (MAGN) с целью 77,1 руб. за штуку, ожидая, что именно он станет бенефициаром на фоне начала фазы циклического роста металлургической отрасли.

Если сравнивать компанию с аналогами по мультипликаторам, она выглядит недооценённой. Это позволяет рассчитывать на догоняющий рост, особенно учитывая дивидендную политику, согласно которой на дивиденды направляется 100% свободного денежного потока.

«ММК» является сильной металлургической компанией, большая часть продукции которой имеет высокую добавленную стоимость. Но долгое время рост компании сдерживался слабой обеспеченностью группы собственными ресурсами, то есть чистая прибыль компании зависела не только от цен на сталь, но и от цен на железную руду и коксующийся уголь. На текущий момент на внутреннем рынке наблюдается избыток сырья (руды и угля), что приводит к снижению его стоимости. А при растущей цене на стальную продукцию как на внутреннем, так и на экспортном рынке незамедлительно последует рост котировок компании.

«ММК» действительно достойный кандидат для включения в портфель. Кроме благоприятной конъюнктуры на рынке стали, котировки компании может поддержать включение в индекс MSCI, из которого группа была исключена в ноябре. Над возвращением в индекс команда комбината уже работает, что следует из заявления IR-группы «ММК».

С технической точки зрения, хочется дождаться снятия перекупленности в виде отката или консолидации. Внизу компания может протестировать уровни 53,8 и 48,9 руб.

Рис. 2. Акции ПАО «ММК» на МосБирже октябрь 2019 г. — январь 2021 г.

Даёшь 327 рублей за «Сбер»

Аналитики рекомендуют покупать акции банка с самой большой в России экосистемой — «Сбербанка» (SBER), аргументируя это сильными финансовыми результатами по итогам III квартала и позитивными ожиданиями от отчётности за IV квартал 2020.

Прошлый год не дал акциям «Сбербанка» вырасти на фоне роста резервов под обесценивание кредитного портфеля и риска повышения доли невозвратных или просроченных кредитов. Но, несмотря на неблагоприятную ситуацию на рынке труда и растущую инфляцию, доля просроченных кредитов практически не изменилась.

Поддержать котировки «Сбербанка» может сохранение уровня выплат дивидендов в размере 50% от чистой прибыли по МСФО. В прошлом году банк выплатил рекордные дивиденды в размере 18,7 руб. на оба типа акций.

Согласно консенсус-прогнозу Bloomberg, чистая прибыль в 2020 году составит 718,2 млрд руб., что сопоставимо с 15,9 руб. дивидендов на акцию каждого типа — обыкновенную и привилегированную.

Вместе с этим на стоимость «Сбера» может давить введение системы быстрых платежей (СБП), отмена платы за сервисное обслуживание терминалов эквайринга и онлайн-касс, а также признание банка монополистом со стороны ФАС. Всё это может оказать негативное влияние на комиссионные доходы. Однако рост прибыли от членов экосистемы и растущее ипотечное кредитование на фоне субсидирования, а также снижение ставок по кредитам и ипотеке могут компенсировать снижение комиссионных доходов и обеспечить рост процентных.

С технической точки зрения, обыкновенная акция находится в восходящем канале и недавно пыталась обновить исторический максимум, но штурм не удался. В итоге акция отскочила. Для меня оптимальным уровнем для покупок выступает 244 руб.

Рис. 3. Акции ПАО «Сбербанк» на МосБирже 2015–2021 гг.

У «РУСАЛА» есть потенциал

«РУСАЛ» (RUAL) является одним из крупнейших производителей первичного алюминия и глинозёма в мире. История компании богата негативными событиями: попытки банкротства, периоды нерентабельности производства, длительные переговоры по реструктуризации долгов, санкции против Олега Дерипаски. Однако компания смогла остаться на плаву.

И сейчас, когда идёт новая фаза роста цен на алюминий, аналитики предлагают покупать акции объединённой компании с целью 61,81 руб. за штуку. Аргументами выступают растущая цена на алюминий, рост производственных результатов, недооценённость по мультипликаторам и прогнозный рост выручки.

В мае прошлого года цены на алюминий начали повышаться благодаря снижению производственных мощностей в мире и, как следствие, сокращению предложения на рынке, а также благодаря снятию части ковидных ограничений и росту деловой активности.

Рис. 4. Акции Rusal 1995–2020 гг. Источник: tradingeconomics.com

Скорее всего, рост цен на сырьё продолжится и в 2021 году, триггером выступит восстановление мировой экономики.

Вместе с этим у «РУСАЛА» имеется огромная долговая нагрузка, которую компания обслуживает благодаря дивидендам от «Норникеля». Но всё хорошее заканчивается, и акционерное соглашение между компаниями кончится в 2022 г. Тогда, возможно, «Норникелю» наконец удастся снизить размер дивидендов и направить появившиеся средства на инвестиции в модернизацию производства. В этом случае существует риск, что «РУСАЛ» станет вторым «Мечелом».

Да, соглашение заканчивается только в 2022 г., но уже в течение этого года Владимир Потанин может делать резкие заявления на этот счёт. В итоге в акциях может наблюдаться высокая волатильность.

Рис. 5. Акции Rusal на МосБирже апрель 2017 г. — январь 2021 г.

Технически акция находится в затяжном боковике, но вполне вероятно, что рост цен на алюминий способен вывести бумагу из консолидации. Поэтому к «РУСАЛу» стоит присмотреться, но, учитывая риски, необходимо ограничивать возможный убыток с помощью стоп-лосса.

Газ растёт, покупаем «Газпром»

Цены на газ в Европе начинают восстанавливаться вслед за растущими ценами на азиатском рынке. На фоне этого, по мнению аналитиков, вырастет и «Газпром» (GAZP). Целевая цена по инвестиционной идее находится на уровне 257,64 руб. за акцию.

Рост цен на газ обусловлен холодной зимой и снижением запасов газа в хранилищах. Кроме того, объём поступаемого в Европу СПГ сократился почти в два раза. Газ уходит в Азию. Это вполне логично, учитывая разницу в ценах: спотовые цены на СПГ в Азии находятся выше 1100 долл. за тысячу кубометров, в Европе за такое же количество дают всего около 300 долл., а максимальная цена в Испании — 646 долл. На фоне снижения конкуренции у «Газпрома» есть все шансы нарастить долю рынка.

Такая разница в стоимости не случайна, и не стоит ждать столь высоких цен и в Европе. Причина — в логистической особенности: в течение суток только два танкера могут пройти через Панамский канал, остальным приходится ждать около 13 суток. Конечно, можно использовать менее короткий путь, но это ещё увеличит издержки компаний на логистику. Поэтому рост европейских цен на газ хотя бы до половины уровня азиатских цен позволит «Газпрому» существенно нарастить выручку.

Дополнительным стрессом или триггером для компании может стать «Северный поток-2». С одной стороны, США могут ввести санкции против него, что уже было неоднократно сделано. С другой стороны, Германия просит Байдена не лезть в дела Европы, и это может не только профилактировать введение новых санкций, но и привести к снятию уже существующих, что будет очень позитивно воспринято инвесторами.

Таким образом, в акциях «Газпрома» есть апсайд, и цель аналитиков вполне достижима.

Рис. 6. Акции ПАО «Газпром» на МосБирже октябрь 2019 г. — январь 2021 г.

«Тинькофф»: пан или пропал

Идею с акциями TCS Group (TCSG) я оставил напоследок, так как цель по ней уже почти достигнута. Из 20% апсайда осталось всего 6% (целевая цена 3450 руб. за акцию). Аргументами идеи стали включение акций компании в индекс MSCI Russia в мае и публикация стратегии на 2021–2023 гг.

Но на днях появилась информация, что TCS могут включить в индекс уже при ближайшей ребалансировке, то есть в феврале. Причиной стало недавнее ралли расписок, которые обеспечили достаточный рост капитализации для перехода из MSCI малой капитализации в основной индекс. Рыночная капитализация на момент пересчёта индекса должна быть 6,9 млрд долл. На текущий момент она составляет почти 8,8 млрд долл., так что у компании есть все шансы на попадание в индекс. Включение в индекс направит в бумагу по предварительным оценкам около 200 млн долл. (при доле в индексе 2,7%), что в 15 раз выше внутридневного оборота за последние три месяца.

Дополнительным драйвером стала переоценка компании инвесторами на фоне конвертации акций класса В (1 акция = 10 голосов) в акции класса А (1 акция = 1 голос). Переоценка связана с тем, что теперь мнение всех акционеров будет учтено, и решение текущих или будущих проблем будет более эффективным.

Кроме того, Олег Тиньков заявил, что банк будет развивать собственную экосистему, что может принести дополнительную прибыль.

Идея с TCSG, скорее всего, сработает, и котировки достигнут 3450 руб. за расписку. Однако бумага торгуется достаточно высоко, и продолжить рост без передышек будет сложно.

И помните, рынок, как пластилин, постоянно меняет форму и направление, поэтому аналитики стараются ежедневно искать новые идеи, а мы будем стараться каждую неделю анализировать эти идеи и предоставлять вам независимый обзор.

В этот раз разберём идеи по ПАО «Московская биржа», «ТГК-1», «НК «Роснефть», «ММК», «РусГидро», ПАО «Сбербанк», Rusal, ПАО «Газпром» и TCS Group.

Вирус росту не помеха

Сразу несколько аналитиков рекомендуют покупать акции публичной площадки-монополиста для торговли различными финансовыми инструментами — Московской биржи (MOEX) с целью 231 руб. за акцию.

Основным аргументом является прогноз по росту прибыли в 2020 и 2021 гг. до уровня 26,3 млрд руб. и 33,3 млрд руб. соответственно. Кроме того, аналитики считают, что МосБиржа продолжит придерживаться текущей тенденции по выплате дивидендов в размере 90% чистой прибыли.

Действительно, биржа завершила прошлый год на мажорной ноте. Год к году обороты торгов на российском фондовом рынке выросли на 92%, рынок деривативов оказался на втором месте, показав рост на 58%. Количество клиентов увеличилось до 8,8 млн — за прошедший год на биржу пришло 5 млн человек, то есть почти в два раза больше, чем за все предыдущие года.

Такой приток инвесторов и их средств позволит Московской бирже показать сильные финансовые результаты, что соответствует инвестиционной идее. Кроме того, эмитент славится высоким процентом доли чистой прибыли, распределяемой в виде дивидендов.

Но, кроме возможной прибыли, инвесторов могут подстерегать и риски. Основной из них — возможное IPO Санкт-Петербургской биржи (СПб).

Ранее СПб опубликовала новую стратегию развития на 2021–2023 гг., согласно которой группа планирует проведение IPO с оценкой не менее 1 млрд долл. Ориентировочная дата — 2022 год, но всегда существует возможность более раннего размещения. Риск в данном случае заключается в том, что Московская биржа перестанет быть монополистом, и часть инвесторов может снизить долю в эмитенте, что приведёт к снижению капитализации компании.

Вторым риском является отсутствие причин для переоценки компании инвесторами в сторону увеличения. А значит, сложно ожидать значительного роста котировок.

Таким образом, по итогам текущего года Московская биржа, скорее всего, обгонит российские индексы, что делает покупку её бумаг отличной инвестиционной идеей. Однако я бы снизил целевую цену до 200 руб., так как единственным драйвером роста может стать увеличение дивидендов компании на фоне растущих доходов.

Инвесторам «ТГК» придётся варить кашу из топора

В начале января аналитическое кредитное рейтинговое агентство (АКРА) повысило рейтинг «ТГК-1» (TGKA) с АА до АА+. Как видно из отчёта агентства, переоценка произошла на фоне увеличения значимости компании для «Газпрома».

На этом фоне аналитики решили купить акции «ТГК-1» с целью 0,013314 руб. за штуку. Но решение оказалось поспешным, так как компания имеет множество рисков и проблем.

Во-первых, «ТГК-1» ждёт постепенное снижение выручки из-за окончания срока договора о предоставлении мощности (ДПМ) — похожую картину мы уже наблюдали в «Мосэнерго». Рост тарифов на коммунальные услуги будет не в силах изменить ситуацию. Снижение финансовых показателей приведёт к уменьшению размера дивидендов, в результате чего привлекательность акций в глазах инвесторов снизится.

Во-вторых, износ оборудования и сетей «ТГК-1» велик, и на его модернизацию требуются средства, которые компании придётся искать в собственных закромах.

В-третьих, по состоянию на конец 2020 года общий размер долга за тепловую энергию перед «ТГК-1» достиг 10 млрд руб., при размере общего долга самой компании 17,3 млрд. Такая ситуация длится уже не первый год, что говорит о невозможности менеджмента компании повлиять на неё.

Таким образом, покупка акций «ТГК-1» неудачная инвестиционная идея. Но если смотреть на ситуацию в разрезе «Газпром энергохолдинг» (ГЭХ), то я бы присмотрелся к «ОГК-2».

Пора взять «Роснефть» на абордаж

Аналитики решили пересмотреть прогнозную цену акций «Роснефти» (ROSN) в связи с планами по созданию нефтедобывающего кластера на Таймыре — «Восток Ойл». По предварительным оценкам реализация проекта способна принести около 2% к ВВП России, а объём ежегодной добычи может составить 115 млн тонн. В итоге, аналитики закладывают в акцию апсайд 26% с целевой ценой 596 руб. за акцию.

Дополнительными драйверами для роста могут стать постройка СПГ-завода в Арктике, мощностью 35 млрд тонн, и налоговые льготы, которые будут применимы к новым месторождениям, а налог на добычу полезных ископаемых (НДПИ) на первые 16 лет будет отменён.

Действительно, «Роснефть» на протяжении прошлого года держалась лучше остальных нефтегазовых бумаг. От крупных просадок бумагу удерживал бай-бэк, проводимый менеджментом, но сейчас эффект от обратного выкупа угасает, так как в компании заявили о его невыгодности на фоне растущих котировок.

Вместе с этим с 2020 года негативный эффект от курсовых разниц по инструментам хеджирования перестаёт учитываться, что может прибавить к прибыли компании 146 млрд руб. в год, что также поспособствует росту котировок. Напомню, в 2014 году на фоне девальвации рубля «Роснефть» была вынуждена признать накопленный убыток от переоценки инструментов хеджирования, которая в период с 2014 до 2019 гг. составляла примерно 146 млрд руб. в год.

Но при инвестировании в компанию есть и несколько рисков, которые необходимо учитывать инвесторам.

Во-первых, «Роснефть» постоянно наращивает долговые обязательства, что может негативно сказаться на переоценке компании инвесторами.

Во-вторых, над «Роснефтью» висит дамоклов меч, в частности, существует высокий риск введения новых санкций со стороны США. Конечно, уход «Роснефти» из Венесуэлы и снижение доли государства в компании снижают эти риски. Но на текущий момент США не приняли никаких ответных действий, то есть уже введённые санкции не были отменены, поэтому не стоит исключать и введения новых.

С технической точки зрения, акция подходит к важному сопротивлению — историческому максимуму, и вполне возможно, что последует фиксация прибыли.

Рис. 1. Акции ПАО «НК «Роснефть» на МосБирже октябрь 2019 г. — январь 2021 г.

Таким образом, инвесторам стоит присмотреться к данной инвестиционной идее, так как СПГ-завод в Арктике и «Восток Ойл» могут привести к переоценке стоимости «Роснефти». Вместе с этим риск введения новых санкций, снижение темпов обратного выкупа, рост долговой нагрузки и техническая картина вынуждают более тщательно выбирать точку входа в позицию и использовать стоп-лосс. Я бы предпочёл дождаться уровня 480–490 руб. для набора позиции.

Бизнес-план там балом правит

Аналитики воодушевились бизнес-планом «РусГидро» (HYDR), который предполагает рост чистой прибыли на 43% — до 47,86 млрд руб. — за счёт окончания бумажных списаний после ввода планово убыточных энергоблоков на Дальнем Востоке. А к 2025 году предполагается рост чистой прибыли в два раза, а EBITDA на 30%, что, конечно, позитивно скажется на дивидендных выплатах. Также, с 2021 года компания планирует увеличить дивидендные выплаты до 25 млрд руб. в год с текущих 15–16 млрд.

Дополнительным драйвером в текущем году станет изменение дивидендной политики, согласно которой «РусГидро» платит 50% от чистой прибыли по МСФО. А чтобы защитить инвесторов от списаний, совет директоров утвердил, что размер средств, направленных на дивиденды, должен быть не менее прошлого года. Но по итогам 2019 г. компания направила на дивиденды 15,7 млрд руб., на 200 млн руб. меньше, чем в прошлом году. То есть после обновления дивидендной политики компания сразу же нарушила её. Данный шаг можно списать на особенность прошлого года — коронакризис.

Одним из рисков для инвестора является снижение прибыли из-за обесценивания основных средств и форварда с «ВТБ». И если с первым покончено, согласно бизнес-плану, то со вторым дела обстоят иначе. Напомню, в конце 2016 года Владимир Путин одобрил вариант с подписанием форвардного контракта между «ВТБ» и «РусГидро», согласно которому банк получает 13% долю энергохолдинга, заплатив 40 млрд руб. за допэмиссию и ещё 15 млрд руб. за пакет казначейских акций. «РусГидро» взамен будет платить проценты на сумму контракта за вычетом дивидендов, а на момент окончания форварда должны будут компенсировать «ВТБ» разницу между реальной и номинальной стоимостью акции (если стоимость одной акции «РусГидро» будет ниже 1 руб.).

Форвардный контракт завершится как раз в 2025 году, и можно только гадать, будет цена за акцию выше или ниже номинала. Поэтому риск для компании существует до сих пор. Но я уверен, что менеджмент «РусГидро» будет стараться изо всех сил повысить стоимость акции выше номинала, чтобы не только не платить «ВТБ» разницу, но и получить компенсацию от последнего.

Таким образом, у «РусГидро» действительно есть шанс на рост. Аналитики не указали цель по бумаге и не обозначили апсайд. Но к концу текущего года котировки вполне могут достигнуть 0,994 руб. за акцию.

Аналитики говорят — покупаем комбинат

Аналитики предлагают купить акции «Магнитогорского металлургического комбината» (MAGN) с целью 77,1 руб. за штуку, ожидая, что именно он станет бенефициаром на фоне начала фазы циклического роста металлургической отрасли.

Если сравнивать компанию с аналогами по мультипликаторам, она выглядит недооценённой. Это позволяет рассчитывать на догоняющий рост, особенно учитывая дивидендную политику, согласно которой на дивиденды направляется 100% свободного денежного потока.

«ММК» является сильной металлургической компанией, большая часть продукции которой имеет высокую добавленную стоимость. Но долгое время рост компании сдерживался слабой обеспеченностью группы собственными ресурсами, то есть чистая прибыль компании зависела не только от цен на сталь, но и от цен на железную руду и коксующийся уголь. На текущий момент на внутреннем рынке наблюдается избыток сырья (руды и угля), что приводит к снижению его стоимости. А при растущей цене на стальную продукцию как на внутреннем, так и на экспортном рынке незамедлительно последует рост котировок компании.

«ММК» действительно достойный кандидат для включения в портфель. Кроме благоприятной конъюнктуры на рынке стали, котировки компании может поддержать включение в индекс MSCI, из которого группа была исключена в ноябре. Над возвращением в индекс команда комбината уже работает, что следует из заявления IR-группы «ММК».

С технической точки зрения, хочется дождаться снятия перекупленности в виде отката или консолидации. Внизу компания может протестировать уровни 53,8 и 48,9 руб.

Рис. 2. Акции ПАО «ММК» на МосБирже октябрь 2019 г. — январь 2021 г.

Даёшь 327 рублей за «Сбер»

Аналитики рекомендуют покупать акции банка с самой большой в России экосистемой — «Сбербанка» (SBER), аргументируя это сильными финансовыми результатами по итогам III квартала и позитивными ожиданиями от отчётности за IV квартал 2020.

Прошлый год не дал акциям «Сбербанка» вырасти на фоне роста резервов под обесценивание кредитного портфеля и риска повышения доли невозвратных или просроченных кредитов. Но, несмотря на неблагоприятную ситуацию на рынке труда и растущую инфляцию, доля просроченных кредитов практически не изменилась.

Поддержать котировки «Сбербанка» может сохранение уровня выплат дивидендов в размере 50% от чистой прибыли по МСФО. В прошлом году банк выплатил рекордные дивиденды в размере 18,7 руб. на оба типа акций.

Согласно консенсус-прогнозу Bloomberg, чистая прибыль в 2020 году составит 718,2 млрд руб., что сопоставимо с 15,9 руб. дивидендов на акцию каждого типа — обыкновенную и привилегированную.

Вместе с этим на стоимость «Сбера» может давить введение системы быстрых платежей (СБП), отмена платы за сервисное обслуживание терминалов эквайринга и онлайн-касс, а также признание банка монополистом со стороны ФАС. Всё это может оказать негативное влияние на комиссионные доходы. Однако рост прибыли от членов экосистемы и растущее ипотечное кредитование на фоне субсидирования, а также снижение ставок по кредитам и ипотеке могут компенсировать снижение комиссионных доходов и обеспечить рост процентных.

С технической точки зрения, обыкновенная акция находится в восходящем канале и недавно пыталась обновить исторический максимум, но штурм не удался. В итоге акция отскочила. Для меня оптимальным уровнем для покупок выступает 244 руб.

Рис. 3. Акции ПАО «Сбербанк» на МосБирже 2015–2021 гг.

У «РУСАЛА» есть потенциал

«РУСАЛ» (RUAL) является одним из крупнейших производителей первичного алюминия и глинозёма в мире. История компании богата негативными событиями: попытки банкротства, периоды нерентабельности производства, длительные переговоры по реструктуризации долгов, санкции против Олега Дерипаски. Однако компания смогла остаться на плаву.

И сейчас, когда идёт новая фаза роста цен на алюминий, аналитики предлагают покупать акции объединённой компании с целью 61,81 руб. за штуку. Аргументами выступают растущая цена на алюминий, рост производственных результатов, недооценённость по мультипликаторам и прогнозный рост выручки.

В мае прошлого года цены на алюминий начали повышаться благодаря снижению производственных мощностей в мире и, как следствие, сокращению предложения на рынке, а также благодаря снятию части ковидных ограничений и росту деловой активности.

Рис. 4. Акции Rusal 1995–2020 гг. Источник: tradingeconomics.com

Скорее всего, рост цен на сырьё продолжится и в 2021 году, триггером выступит восстановление мировой экономики.

Вместе с этим у «РУСАЛА» имеется огромная долговая нагрузка, которую компания обслуживает благодаря дивидендам от «Норникеля». Но всё хорошее заканчивается, и акционерное соглашение между компаниями кончится в 2022 г. Тогда, возможно, «Норникелю» наконец удастся снизить размер дивидендов и направить появившиеся средства на инвестиции в модернизацию производства. В этом случае существует риск, что «РУСАЛ» станет вторым «Мечелом».

Да, соглашение заканчивается только в 2022 г., но уже в течение этого года Владимир Потанин может делать резкие заявления на этот счёт. В итоге в акциях может наблюдаться высокая волатильность.

Рис. 5. Акции Rusal на МосБирже апрель 2017 г. — январь 2021 г.

Технически акция находится в затяжном боковике, но вполне вероятно, что рост цен на алюминий способен вывести бумагу из консолидации. Поэтому к «РУСАЛу» стоит присмотреться, но, учитывая риски, необходимо ограничивать возможный убыток с помощью стоп-лосса.

Газ растёт, покупаем «Газпром»

Цены на газ в Европе начинают восстанавливаться вслед за растущими ценами на азиатском рынке. На фоне этого, по мнению аналитиков, вырастет и «Газпром» (GAZP). Целевая цена по инвестиционной идее находится на уровне 257,64 руб. за акцию.

Рост цен на газ обусловлен холодной зимой и снижением запасов газа в хранилищах. Кроме того, объём поступаемого в Европу СПГ сократился почти в два раза. Газ уходит в Азию. Это вполне логично, учитывая разницу в ценах: спотовые цены на СПГ в Азии находятся выше 1100 долл. за тысячу кубометров, в Европе за такое же количество дают всего около 300 долл., а максимальная цена в Испании — 646 долл. На фоне снижения конкуренции у «Газпрома» есть все шансы нарастить долю рынка.

Такая разница в стоимости не случайна, и не стоит ждать столь высоких цен и в Европе. Причина — в логистической особенности: в течение суток только два танкера могут пройти через Панамский канал, остальным приходится ждать около 13 суток. Конечно, можно использовать менее короткий путь, но это ещё увеличит издержки компаний на логистику. Поэтому рост европейских цен на газ хотя бы до половины уровня азиатских цен позволит «Газпрому» существенно нарастить выручку.

Дополнительным стрессом или триггером для компании может стать «Северный поток-2». С одной стороны, США могут ввести санкции против него, что уже было неоднократно сделано. С другой стороны, Германия просит Байдена не лезть в дела Европы, и это может не только профилактировать введение новых санкций, но и привести к снятию уже существующих, что будет очень позитивно воспринято инвесторами.

Таким образом, в акциях «Газпрома» есть апсайд, и цель аналитиков вполне достижима.

Рис. 6. Акции ПАО «Газпром» на МосБирже октябрь 2019 г. — январь 2021 г.

«Тинькофф»: пан или пропал

Идею с акциями TCS Group (TCSG) я оставил напоследок, так как цель по ней уже почти достигнута. Из 20% апсайда осталось всего 6% (целевая цена 3450 руб. за акцию). Аргументами идеи стали включение акций компании в индекс MSCI Russia в мае и публикация стратегии на 2021–2023 гг.

Но на днях появилась информация, что TCS могут включить в индекс уже при ближайшей ребалансировке, то есть в феврале. Причиной стало недавнее ралли расписок, которые обеспечили достаточный рост капитализации для перехода из MSCI малой капитализации в основной индекс. Рыночная капитализация на момент пересчёта индекса должна быть 6,9 млрд долл. На текущий момент она составляет почти 8,8 млрд долл., так что у компании есть все шансы на попадание в индекс. Включение в индекс направит в бумагу по предварительным оценкам около 200 млн долл. (при доле в индексе 2,7%), что в 15 раз выше внутридневного оборота за последние три месяца.

Дополнительным драйвером стала переоценка компании инвесторами на фоне конвертации акций класса В (1 акция = 10 голосов) в акции класса А (1 акция = 1 голос). Переоценка связана с тем, что теперь мнение всех акционеров будет учтено, и решение текущих или будущих проблем будет более эффективным.

Кроме того, Олег Тиньков заявил, что банк будет развивать собственную экосистему, что может принести дополнительную прибыль.

Идея с TCSG, скорее всего, сработает, и котировки достигнут 3450 руб. за расписку. Однако бумага торгуется достаточно высоко, и продолжить рост без передышек будет сложно.

И помните, рынок, как пластилин, постоянно меняет форму и направление, поэтому аналитики стараются ежедневно искать новые идеи, а мы будем стараться каждую неделю анализировать эти идеи и предоставлять вам независимый обзор.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба