11 февраля 2021 T-Investments Городилов Михаил

Сегодня у нас умеренно спекулятивная идея: взять акции производителя оборудования для сложной электроники Teradyne (NASDAQ: TER), чтобы заработать на ожидающемся росте заказов для компании.

Потенциал роста и срок действия: 17% за 18 месяцев без учета дивидендов; 10% годовых на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем сейчас по 128,27 $.

Эту идею предложил наш читатель Дмитрий Назимов в комментариях к обзору Renewable Energy Group. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания проектирует и производит оборудование для тестирования сложной электроники и предоставляет услуги в этой сфере. Под этим определением следует понимать не только оценку качества самой продукции, но и повышение продуктивности труда на заводе в ходе производства означенной электроники.

Согласно годовому отчету, выручку компании можно поделить на четыре сегмента.

Полупроводники. 68% от общей выручки. Это товары и услуги в сфере производства полупроводниковой продукции для таких компаний, как IBM, Qualcomm и пр. Итоговая маржа сегмента до вычета налогов — 26,85%.

Автоматизация промышленности. 13% от общей выручки. Если вы подумали про роботов, которые работают на заводах и складах, то не ошиблись. Итоговая маржа тут отрицательная: убытки превышают выручку почти на 2%.

Системные тесты. 13% от общей выручки. Это оборудование и услуги для аэрокосмической и оборонной промышленности, а также конкретных решений для производства полупроводниковой продукции, которые решили не считать в первом сегменте. Итоговая маржа — 32,52%.

Беспроводные тесты. 6% от общей выручки. Это оборудование и услуги для тестирования и настройки подключенных устройств: планшетов, смартфонов, ноутбуков, интернета вещей. Итоговая маржа — 22,63%.

При желании на выручку компании можно посмотреть под другим углом:

82,3% — продажи товаров. Валовая маржа — 41,44% от выручки сегмента.

17,7% — продажи услуг. Валовая маржа — 42,5% от выручки сегмента.

Большую часть выручки компания делает за пределами США.

Распределение выручки по странам

Аргументы в пользу компании

Те же, что и у Avnet. Мы публиковали инвестидею по компании, работающей в смежной сфере, и большая часть аргументов в ее пользу будет релевантна и в случае Teradyne.

В мире нехватка полупроводников при росте спроса. Соответственно, ключевые клиенты компании будут загружены работой и, в свою очередь, загрузят заказами Teradyne. Отчет за минувший квартал у компании был замечательный, а еще она ожидает рекордных продаж в 1 квартале 2021.

Компанию вполне могут купить в рамках консолидации отрасли. Кроме крупных сделок типа тех, что совершают Nvidia и AMD, есть череда сделок помельче — типа покупки компании Dialog Semiconductor, поставщиков Apple. У Teradyne не самая маленькая, но и не самая большая капитализация — около 21,3 млрд долларов. Teradyne — это прибыльное и высокомаржинальное предприятие, так что вариант с покупкой компании вполне вероятен: это не безумно дорогое и очень хорошее вложение.

Есть и другие плюсы. От Avnet компания отличается в лучшую сторону наличием прибыли и приемлемой ценой: P / E — 29,94. Все это в сумме повышает вероятность покупки Teradyne крупной компанией и увеличивает ее привлекательность в глазах рядовых инвесторов. Последние будут стремиться отыграть тему нехватки полупроводников на бирже и будут искать тех, кто может на этом заработать. Так что акциям Teradyne есть куда расти.

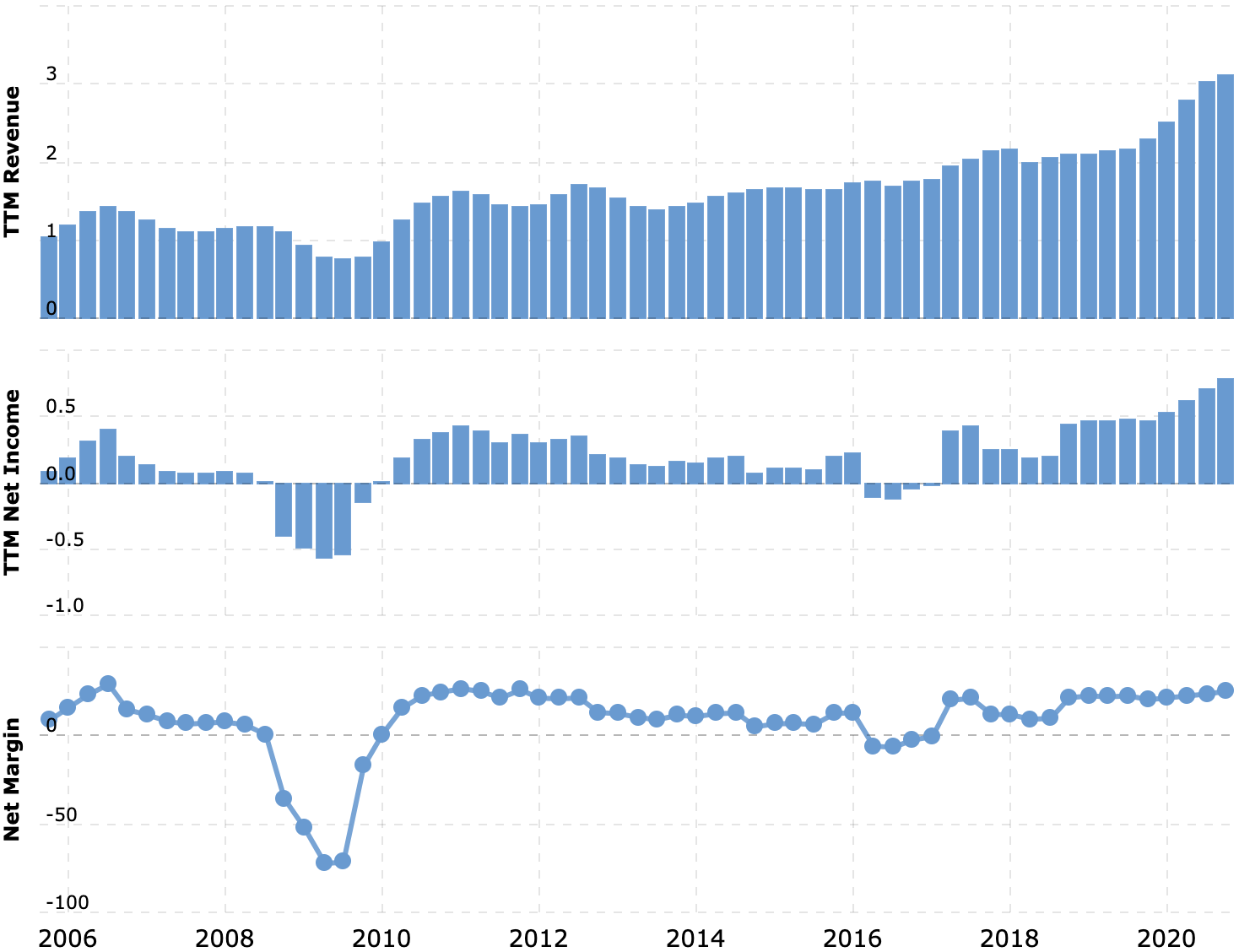

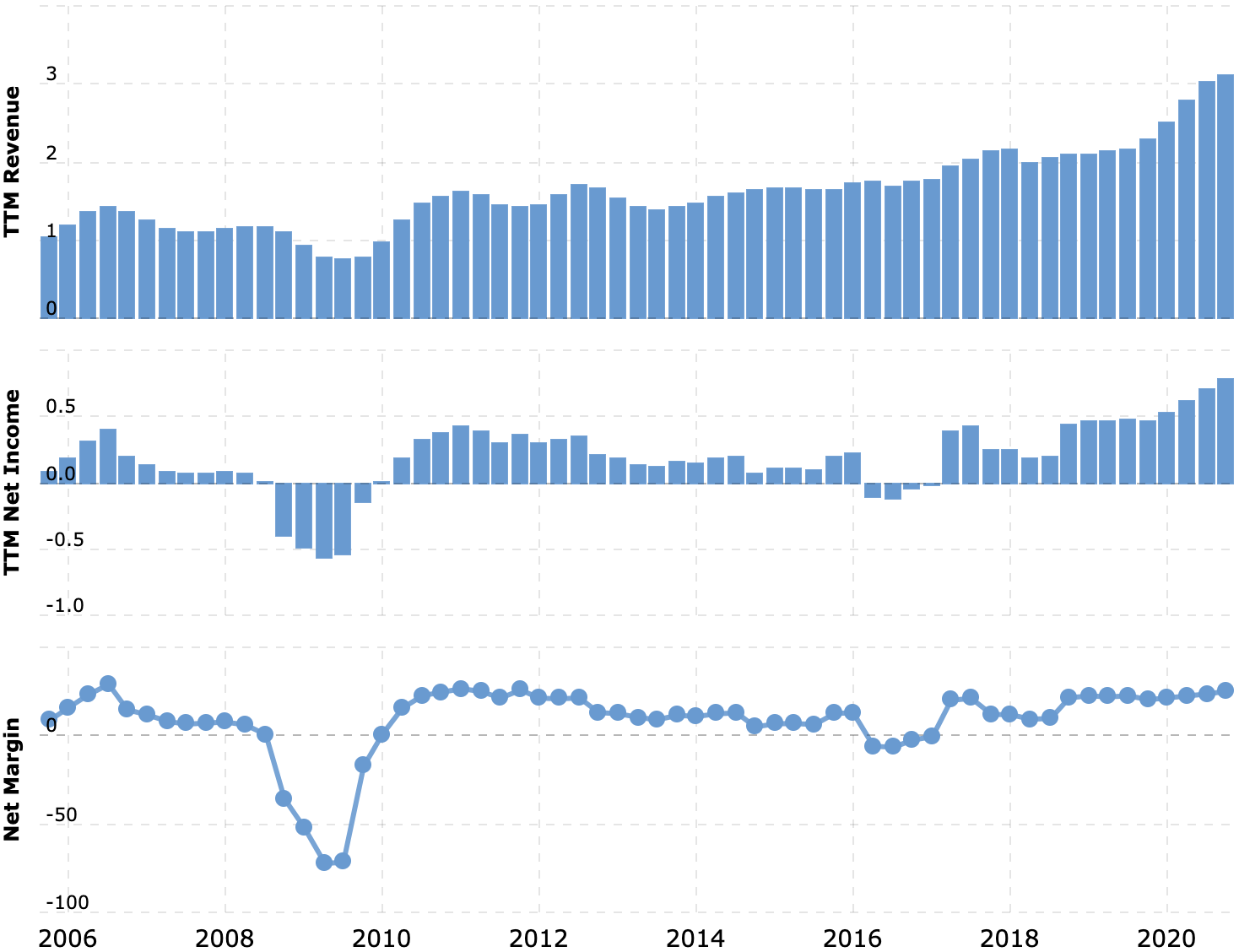

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Концентрация — дело такое. Согласно годовому отчету, 5 крупнейших клиентов компании в сумме дают 27% всей выручки. Крупнейшим выступает находящийся под санкциями китайский Huawei с 11%, еще 10% дает Taiwan Semiconductor Manufacturing. Какие-то нарушения в работе с этими клиентами могут испортить отчетность компании.

Любители дивидендов могут все испортить. Компания платит 40 центов дивидендов на акцию в год, что с текущей стоимостью акций 128,27 $ дает «захватывающие дух» 0,31% годовых. Это, конечно, вызовет восторг всех считающих, что «деньги должны работать», но на выплаты у компании уходит 64 млн долларов в год. Компания может рассчитывать на более чем 1,5 млрд долларов. Это с лихвой покрывает 1,44 млрд долгов, из которых только 671,84 млн нужно закрыть в течение года.

Но все же стоит держать в уме вероятность сокращения выплат, из-за чего акции могут упасть.

Эта музыка не будет длиться вечно. Рынок полупроводников отличается большой конкурентностью, и через какое-то неопределенное время там вновь наступит кризис перепроизводства, и это будет означать некоторое снижение спроса на продукцию компании. Важно понимать, что в этой инвестидее мы планируем заработать на текущем аврале в отрасли, но аврал не будет длиться бесконечно.

Что в итоге

Берем акции сейчас по 128,27 $, а дальше два варианта действий:

Акции вырастут до 150 $ за 18 месяцев, после чего мы их сможем продать. Такой уровень вполне достижим в течение этого срока, несмотря на то, что акции находятся вблизи от исторических максимумов. Этот бизнес очень прибылен и эффективен, а его оценка на бирже относительно невысока — заметно меньше, чем в среднем по S&P 500. Так что обновление исторических максимумов тут будет вполне оправданным.

Держать акции следующие 15 лет в горе и радости. Понятно, что тут будут взлеты и падения, которые зависят от ситуации в секторе полупроводников, но на длительных промежутках этот бизнес будет достаточно стабильно приносить прибыль акционерам, что должно сказаться на котировках. Более того, сейчас компания тратит на дивиденды меньше 9% от прибыли — в будущем она может увеличить выплаты, от чего акции могут вырасти за счет наплыва любителей «инвестировать под дивы».

Покупка компании кем-то крупнее возможна в обоих случаях, но ее вероятность возрастает на длительных дистанциях. На всякий случай лучше следить за новостями на сайте компании: вдруг отменят дивиденды. Не думаю, что акции от такого драматически упадут, но лучше все же быть к этому готовыми.

Потенциал роста и срок действия: 17% за 18 месяцев без учета дивидендов; 10% годовых на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем сейчас по 128,27 $.

Эту идею предложил наш читатель Дмитрий Назимов в комментариях к обзору Renewable Energy Group. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания проектирует и производит оборудование для тестирования сложной электроники и предоставляет услуги в этой сфере. Под этим определением следует понимать не только оценку качества самой продукции, но и повышение продуктивности труда на заводе в ходе производства означенной электроники.

Согласно годовому отчету, выручку компании можно поделить на четыре сегмента.

Полупроводники. 68% от общей выручки. Это товары и услуги в сфере производства полупроводниковой продукции для таких компаний, как IBM, Qualcomm и пр. Итоговая маржа сегмента до вычета налогов — 26,85%.

Автоматизация промышленности. 13% от общей выручки. Если вы подумали про роботов, которые работают на заводах и складах, то не ошиблись. Итоговая маржа тут отрицательная: убытки превышают выручку почти на 2%.

Системные тесты. 13% от общей выручки. Это оборудование и услуги для аэрокосмической и оборонной промышленности, а также конкретных решений для производства полупроводниковой продукции, которые решили не считать в первом сегменте. Итоговая маржа — 32,52%.

Беспроводные тесты. 6% от общей выручки. Это оборудование и услуги для тестирования и настройки подключенных устройств: планшетов, смартфонов, ноутбуков, интернета вещей. Итоговая маржа — 22,63%.

При желании на выручку компании можно посмотреть под другим углом:

82,3% — продажи товаров. Валовая маржа — 41,44% от выручки сегмента.

17,7% — продажи услуг. Валовая маржа — 42,5% от выручки сегмента.

Большую часть выручки компания делает за пределами США.

Распределение выручки по странам

Аргументы в пользу компании

Те же, что и у Avnet. Мы публиковали инвестидею по компании, работающей в смежной сфере, и большая часть аргументов в ее пользу будет релевантна и в случае Teradyne.

В мире нехватка полупроводников при росте спроса. Соответственно, ключевые клиенты компании будут загружены работой и, в свою очередь, загрузят заказами Teradyne. Отчет за минувший квартал у компании был замечательный, а еще она ожидает рекордных продаж в 1 квартале 2021.

Компанию вполне могут купить в рамках консолидации отрасли. Кроме крупных сделок типа тех, что совершают Nvidia и AMD, есть череда сделок помельче — типа покупки компании Dialog Semiconductor, поставщиков Apple. У Teradyne не самая маленькая, но и не самая большая капитализация — около 21,3 млрд долларов. Teradyne — это прибыльное и высокомаржинальное предприятие, так что вариант с покупкой компании вполне вероятен: это не безумно дорогое и очень хорошее вложение.

Есть и другие плюсы. От Avnet компания отличается в лучшую сторону наличием прибыли и приемлемой ценой: P / E — 29,94. Все это в сумме повышает вероятность покупки Teradyne крупной компанией и увеличивает ее привлекательность в глазах рядовых инвесторов. Последние будут стремиться отыграть тему нехватки полупроводников на бирже и будут искать тех, кто может на этом заработать. Так что акциям Teradyne есть куда расти.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Концентрация — дело такое. Согласно годовому отчету, 5 крупнейших клиентов компании в сумме дают 27% всей выручки. Крупнейшим выступает находящийся под санкциями китайский Huawei с 11%, еще 10% дает Taiwan Semiconductor Manufacturing. Какие-то нарушения в работе с этими клиентами могут испортить отчетность компании.

Любители дивидендов могут все испортить. Компания платит 40 центов дивидендов на акцию в год, что с текущей стоимостью акций 128,27 $ дает «захватывающие дух» 0,31% годовых. Это, конечно, вызовет восторг всех считающих, что «деньги должны работать», но на выплаты у компании уходит 64 млн долларов в год. Компания может рассчитывать на более чем 1,5 млрд долларов. Это с лихвой покрывает 1,44 млрд долгов, из которых только 671,84 млн нужно закрыть в течение года.

Но все же стоит держать в уме вероятность сокращения выплат, из-за чего акции могут упасть.

Эта музыка не будет длиться вечно. Рынок полупроводников отличается большой конкурентностью, и через какое-то неопределенное время там вновь наступит кризис перепроизводства, и это будет означать некоторое снижение спроса на продукцию компании. Важно понимать, что в этой инвестидее мы планируем заработать на текущем аврале в отрасли, но аврал не будет длиться бесконечно.

Что в итоге

Берем акции сейчас по 128,27 $, а дальше два варианта действий:

Акции вырастут до 150 $ за 18 месяцев, после чего мы их сможем продать. Такой уровень вполне достижим в течение этого срока, несмотря на то, что акции находятся вблизи от исторических максимумов. Этот бизнес очень прибылен и эффективен, а его оценка на бирже относительно невысока — заметно меньше, чем в среднем по S&P 500. Так что обновление исторических максимумов тут будет вполне оправданным.

Держать акции следующие 15 лет в горе и радости. Понятно, что тут будут взлеты и падения, которые зависят от ситуации в секторе полупроводников, но на длительных промежутках этот бизнес будет достаточно стабильно приносить прибыль акционерам, что должно сказаться на котировках. Более того, сейчас компания тратит на дивиденды меньше 9% от прибыли — в будущем она может увеличить выплаты, от чего акции могут вырасти за счет наплыва любителей «инвестировать под дивы».

Покупка компании кем-то крупнее возможна в обоих случаях, но ее вероятность возрастает на длительных дистанциях. На всякий случай лучше следить за новостями на сайте компании: вдруг отменят дивиденды. Не думаю, что акции от такого драматически упадут, но лучше все же быть к этому готовыми.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба