Если вы завершили 2020 год с прибылью по операциям с ценными бумагами и (или) производными финансовыми инструментами (ПФИ), то самое время вспомнить об убытках прошлых лет и уменьшить сумму налога на прибыль. Для этого потребуется заполнить декларацию 3-НДФЛ за 2020 год. Как это сделать в программе «Декларация», расскажем в статье.

Программу можно скачать на сайте ФНС.

Прежде чем переходить к заполнению декларации, проверьте, есть ли у вас право на применение вычета по переносу убытков. Подробнее об этом читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Также вы можете заполнить и подать декларацию в ЛКН. Как это сделать, читайте в статье «3-НДФЛ: переносим убытки прошлых лет на 2020 год в личном кабинете налогоплательщика».

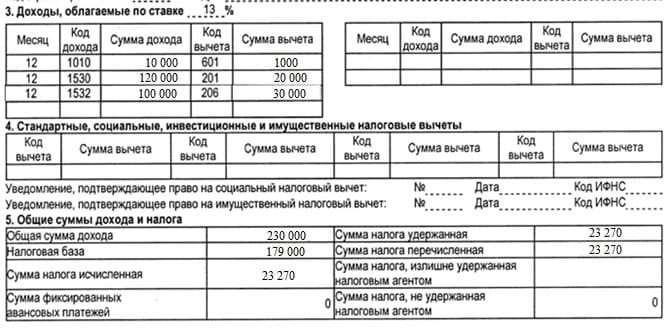

Так как для применения данного налогового вычета прибыль необходимо уменьшить на сумму убытка, то декларацию нужно представлять именно за прибыльный год. Для этого потребуется справка 2-НДФЛ за 2020 год.

Также понадобится налоговый регистр, из которого можно узнать сумму убытка. Например, в налоговом регистре (справке об убытках) от АО «Открытие Брокер» в разделе 3.4.1 содержится информация об убытках, которые подлежат переносу.

Согласно налоговому регистру, в 2019 году был получен убыток по операциям с обращающимися ценными бумагами в размере 60 000 руб.

На основании этих документов заполняется декларация 3-НДФЛ в программе «Декларация».

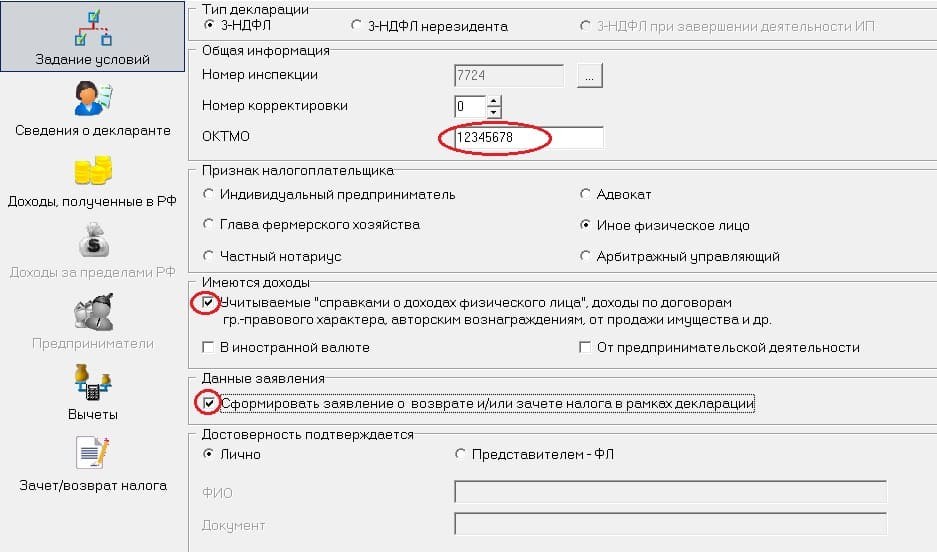

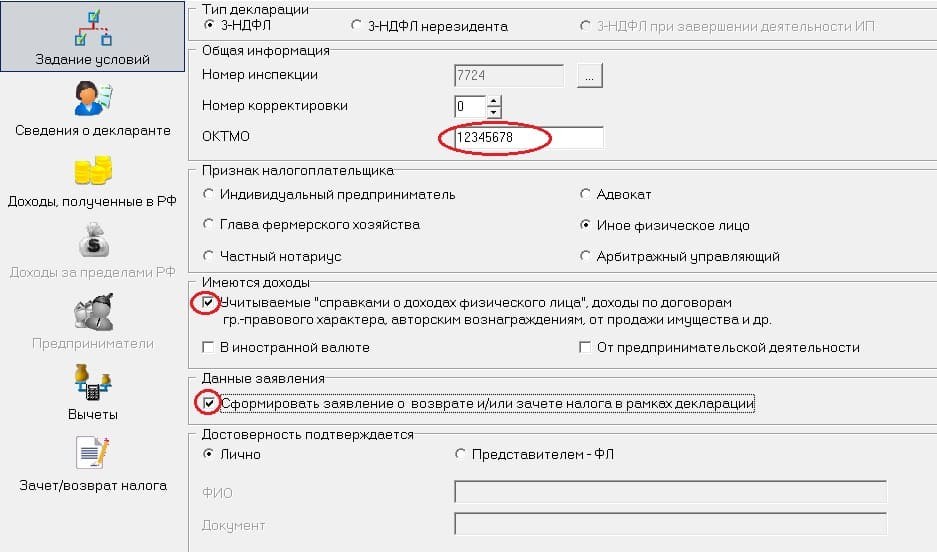

Во вкладке «Задание условий» необходимо указать код налоговой инспекции и отметить тип декларации — 3-НДФЛ.

Так как декларация подаётся для возврата налога, необходимо указать тот ОКТМО, который прописан в первом разделе справки 2-НДФЛ.

Заполнение декларации происходит на основании справки 2-НДФЛ — эту информацию следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Поскольку цель подачи декларации — получение налогового вычета и возврат налога, необходимо отметить «Сформировать заявление о возврате и/или зачёте налога в рамках декларации».

Если декларация представляется непосредственно налогоплательщиком, то следует отметить поле «Лично». Если декларация будет сдана представителем, потребуется вписать его ФИО и реквизиты нотариально заверенной доверенности.

Если вы не знаете код, то вам поможет сервис ФНС России.

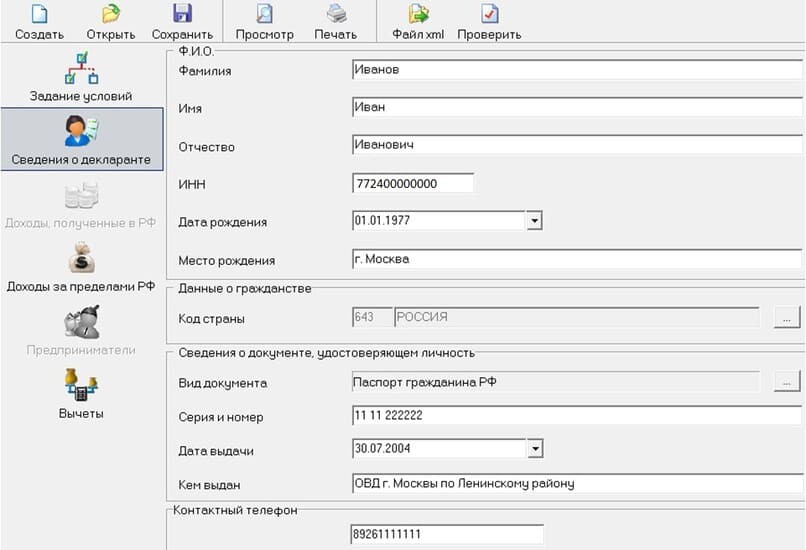

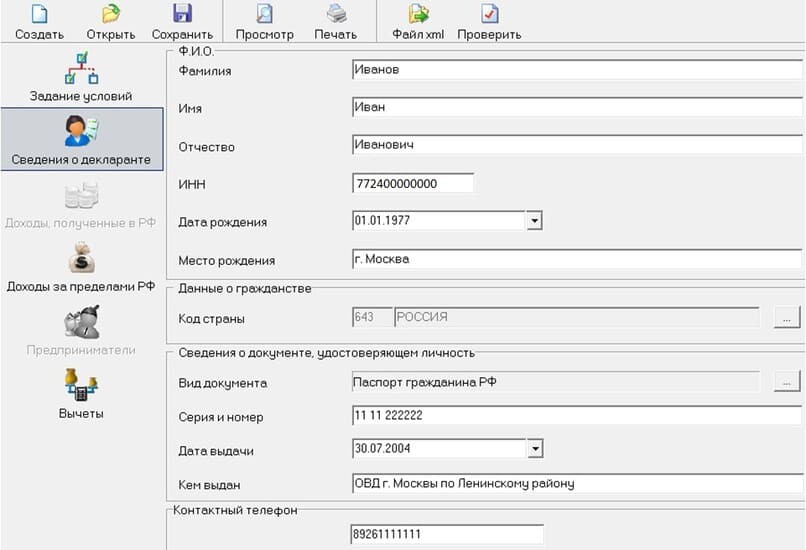

Во вкладке «Сведения о декларанте» указываются персональные данные физлица.

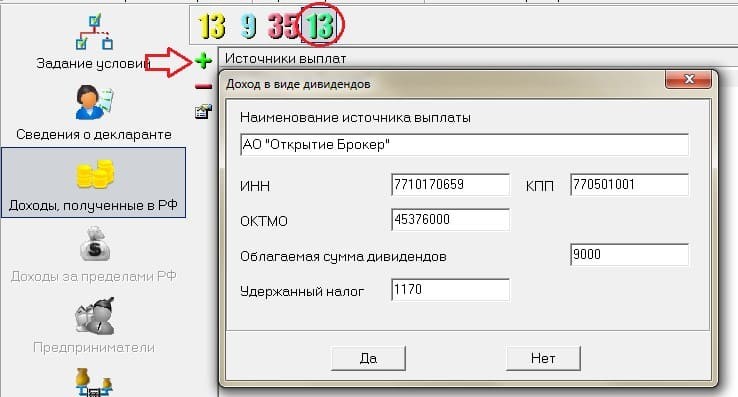

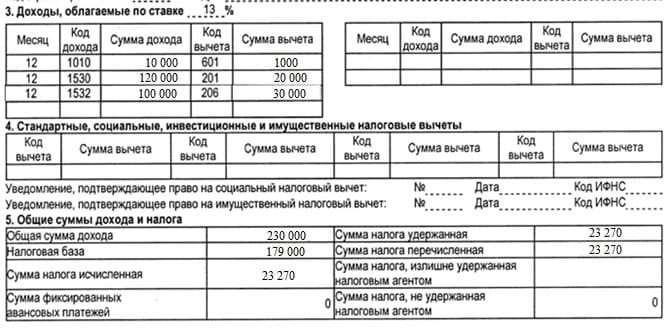

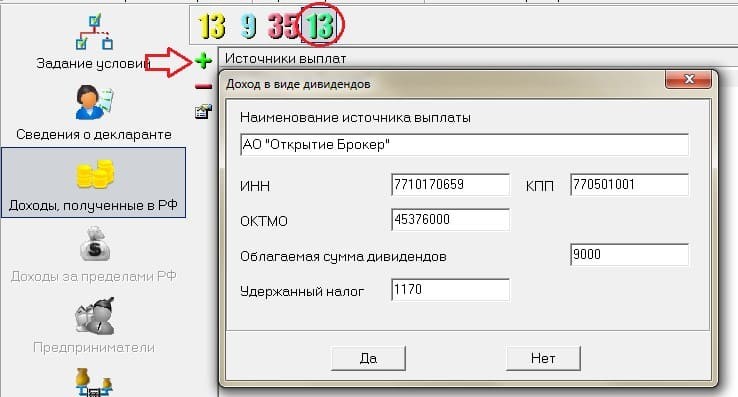

Во вкладке «Доходы, полученные в РФ» следует выбрать зелёную ставку налога 13% и добавить источник выплат, нажав «+„. Именно эта зелёная ставка предусмотрена для отражения дивидендов. Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки. Поскольку дивиденды — отдельный вид доходов, то налог по ним необходимо рассчитать отдельно.

В нашем примере сумма удержанного НДФЛ по дивидендам за 2020 год составила 1 170 руб. ((10 000 руб. — 1 000 руб.) * 13%).

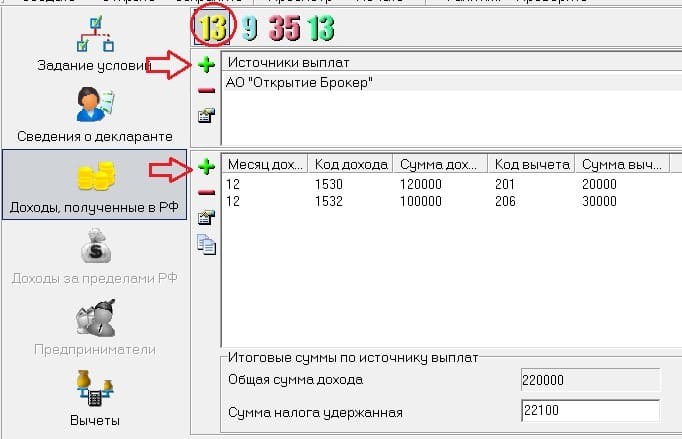

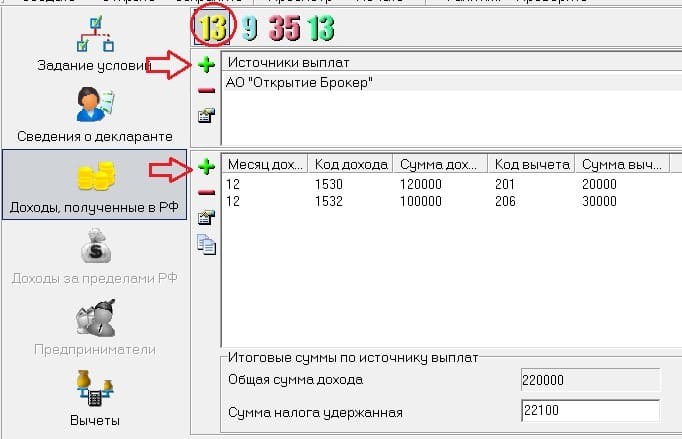

После выбираем жёлтую ставку налога 13% и добавляем источник выплат, нажав “+». Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ и проставить сумму удержанного налога (без учёта дивидендов).

Согласно справке, сумма налога составила 22 100 руб. (220 000 — 20 000 — 30 000) * 13%).

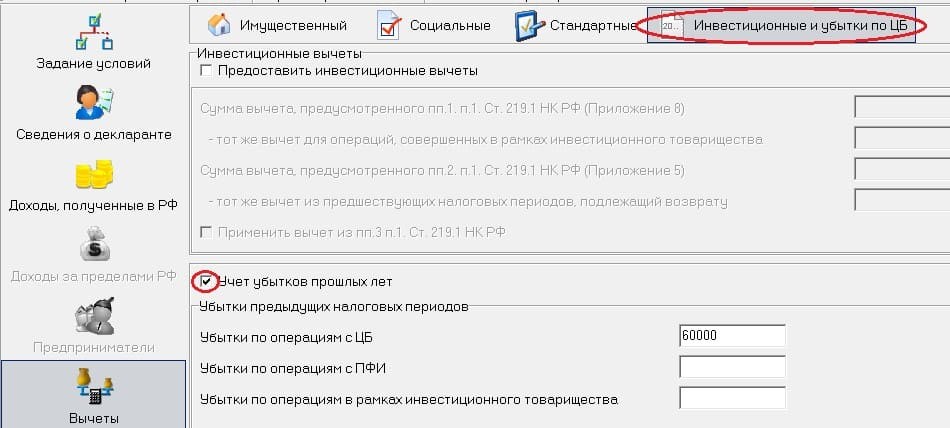

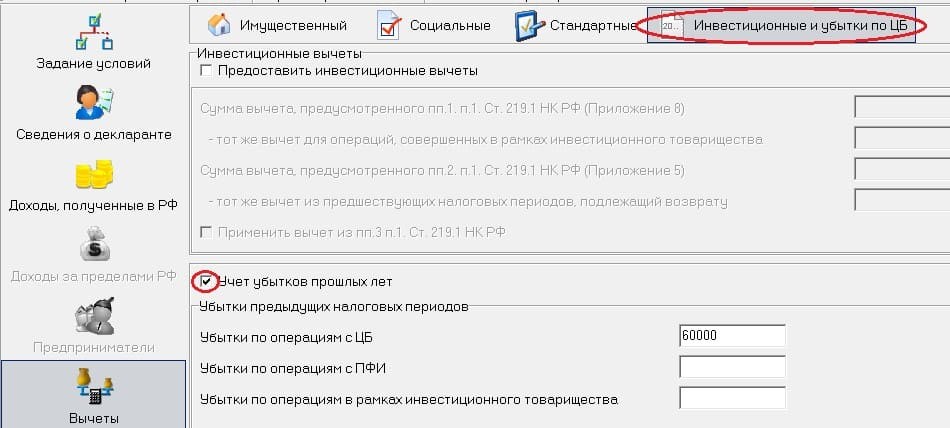

Далее во вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки», а ниже проставить сумму убытка.

Декларация готова. По закону, можно вернуть 13% от суммы убытка. Дохода по ценным бумагам за 2020 год хватило, чтобы полностью перенести убыток за 2019 год. Поэтому из бюджета будет возвращено 7 800 руб. (60 000 * 13%).

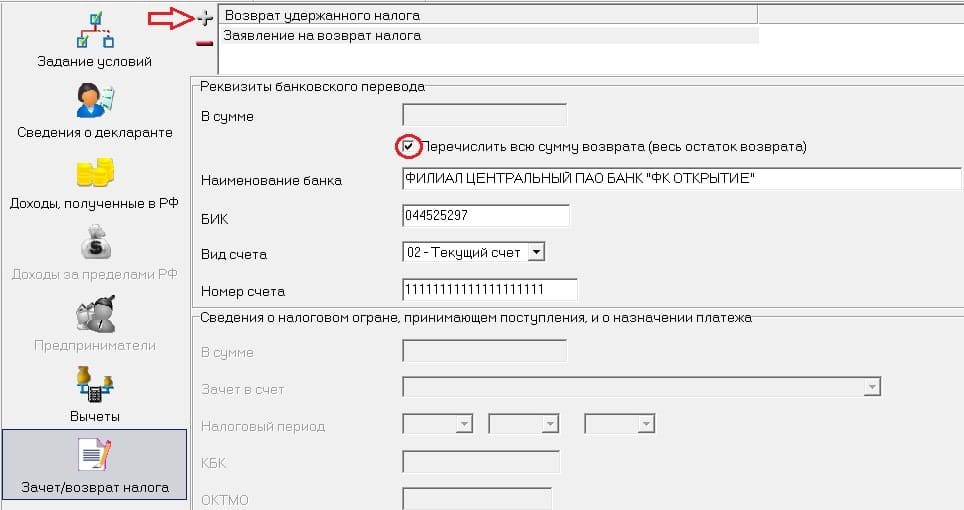

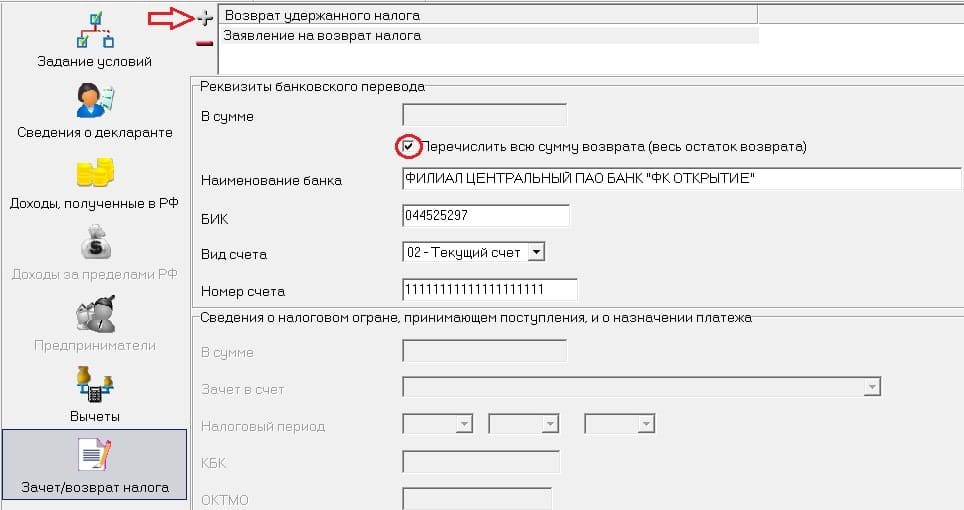

Далее программа предложит сформировать заявление на возврат налога. Предположим, что задолженности по другим налогам нет, поэтому можно заявить, чтобы вся сумма была перечислена по указанным реквизитам.

Теперь декларацию можно распечатать и приложить комплект подтверждающих документов. К ним относятся:

справка 2-НДФЛ за прибыльный год — следует запросить у брокера;

справка о сумме убытка — это налоговый регистр на доходы лиц по операциям с ценными бумагами и производными финансовыми инструментами;

брокерский отчёт — налоговый инспектор, помимо справки о сумме убытка, вправе запросить брокерские отчёты, которые подтверждают сумму понесённого убытка;

договор о брокерском обслуживании и заявление о присоединении к регламенту.

Распечатайте два экземпляра декларации — один экземпляр вы сдадите, а второй вместе с отметками инспектора оставите у себя как подтверждение того, что вы представили документы.

Программу можно скачать на сайте ФНС.

Прежде чем переходить к заполнению декларации, проверьте, есть ли у вас право на применение вычета по переносу убытков. Подробнее об этом читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Также вы можете заполнить и подать декларацию в ЛКН. Как это сделать, читайте в статье «3-НДФЛ: переносим убытки прошлых лет на 2020 год в личном кабинете налогоплательщика».

Так как для применения данного налогового вычета прибыль необходимо уменьшить на сумму убытка, то декларацию нужно представлять именно за прибыльный год. Для этого потребуется справка 2-НДФЛ за 2020 год.

Также понадобится налоговый регистр, из которого можно узнать сумму убытка. Например, в налоговом регистре (справке об убытках) от АО «Открытие Брокер» в разделе 3.4.1 содержится информация об убытках, которые подлежат переносу.

Согласно налоговому регистру, в 2019 году был получен убыток по операциям с обращающимися ценными бумагами в размере 60 000 руб.

На основании этих документов заполняется декларация 3-НДФЛ в программе «Декларация».

Во вкладке «Задание условий» необходимо указать код налоговой инспекции и отметить тип декларации — 3-НДФЛ.

Так как декларация подаётся для возврата налога, необходимо указать тот ОКТМО, который прописан в первом разделе справки 2-НДФЛ.

Заполнение декларации происходит на основании справки 2-НДФЛ — эту информацию следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Поскольку цель подачи декларации — получение налогового вычета и возврат налога, необходимо отметить «Сформировать заявление о возврате и/или зачёте налога в рамках декларации».

Если декларация представляется непосредственно налогоплательщиком, то следует отметить поле «Лично». Если декларация будет сдана представителем, потребуется вписать его ФИО и реквизиты нотариально заверенной доверенности.

Если вы не знаете код, то вам поможет сервис ФНС России.

Во вкладке «Сведения о декларанте» указываются персональные данные физлица.

Во вкладке «Доходы, полученные в РФ» следует выбрать зелёную ставку налога 13% и добавить источник выплат, нажав «+„. Именно эта зелёная ставка предусмотрена для отражения дивидендов. Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки. Поскольку дивиденды — отдельный вид доходов, то налог по ним необходимо рассчитать отдельно.

В нашем примере сумма удержанного НДФЛ по дивидендам за 2020 год составила 1 170 руб. ((10 000 руб. — 1 000 руб.) * 13%).

После выбираем жёлтую ставку налога 13% и добавляем источник выплат, нажав “+». Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ и проставить сумму удержанного налога (без учёта дивидендов).

Согласно справке, сумма налога составила 22 100 руб. (220 000 — 20 000 — 30 000) * 13%).

Далее во вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки», а ниже проставить сумму убытка.

Декларация готова. По закону, можно вернуть 13% от суммы убытка. Дохода по ценным бумагам за 2020 год хватило, чтобы полностью перенести убыток за 2019 год. Поэтому из бюджета будет возвращено 7 800 руб. (60 000 * 13%).

Далее программа предложит сформировать заявление на возврат налога. Предположим, что задолженности по другим налогам нет, поэтому можно заявить, чтобы вся сумма была перечислена по указанным реквизитам.

Теперь декларацию можно распечатать и приложить комплект подтверждающих документов. К ним относятся:

справка 2-НДФЛ за прибыльный год — следует запросить у брокера;

справка о сумме убытка — это налоговый регистр на доходы лиц по операциям с ценными бумагами и производными финансовыми инструментами;

брокерский отчёт — налоговый инспектор, помимо справки о сумме убытка, вправе запросить брокерские отчёты, которые подтверждают сумму понесённого убытка;

договор о брокерском обслуживании и заявление о присоединении к регламенту.

Распечатайте два экземпляра декларации — один экземпляр вы сдадите, а второй вместе с отметками инспектора оставите у себя как подтверждение того, что вы представили документы.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба