Если вы владели ценной бумагой более трёх лет, то можно освободить от обложения НДФЛ положительный финансовый результат, полученный от её реализации (погашения).

Сумма вычета, которая предоставляется за календарный год, ограничена. Согласно Налоговому кодексу, её максимальный размер можно подсчитать, умножив 3 млн руб. на количество полных лет нахождения проданных ценных бумаг в собственности.

Данный вычет можно получить двумя способами:

Через брокера в год реализации (погашения) ценных бумаг.

Для этого следует подать заявление профучастнику в том же году, в котором происходит продажа ценных бумаг.

Как это сделать в АО «Открытие Брокер», мы рассматривали в статье «Как получить вычет по долгосрочному владению ценными бумагами через брокера?».

Через налоговую инспекцию в течение трёх лет по истечении календарного года, в котором были реализованы (погашены) ценные бумаги.

Для этого потребуется заполнить декларацию 3-НДФЛ. Как это сделать, если ценные бумаги были проданы в 2020 г., расскажем ниже.

Пример

Иванов Иван Иванович в 2020 г. получал доходы по брокерскому счёту. Согласно справке 2-НДФЛ, были получены доходы на фондовом и срочном рынках.

В том числе г-н Иванов в 2020 г. продал акции «Газпрома», которыми владел более трёх лет и которые подпадают под условия получения вычета по долгосрочному владению ценными бумагами. Расходы на приобретение составили 100 000 руб., доходы от продажи – 300 000 руб. Таким образом, Иван Иванович вправе рассчитывать на освобождение положительного финансового результата в размере 200 000 руб. при применении данного налогового вычета. Иван Иванович не подал заявление брокеру для получения вычета в течение 2020 г., поэтому в 2021 г. он подаёт декларацию в налоговую инспекцию через личный кабинет налогоплательщика.

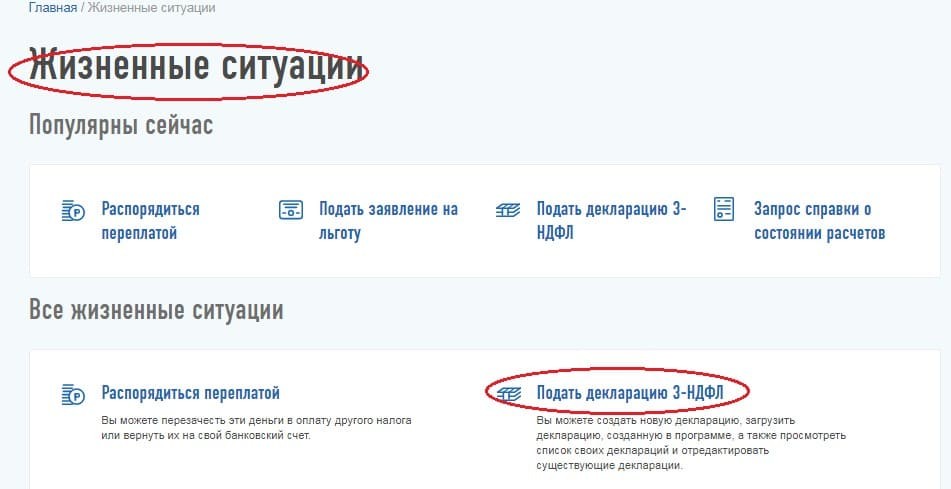

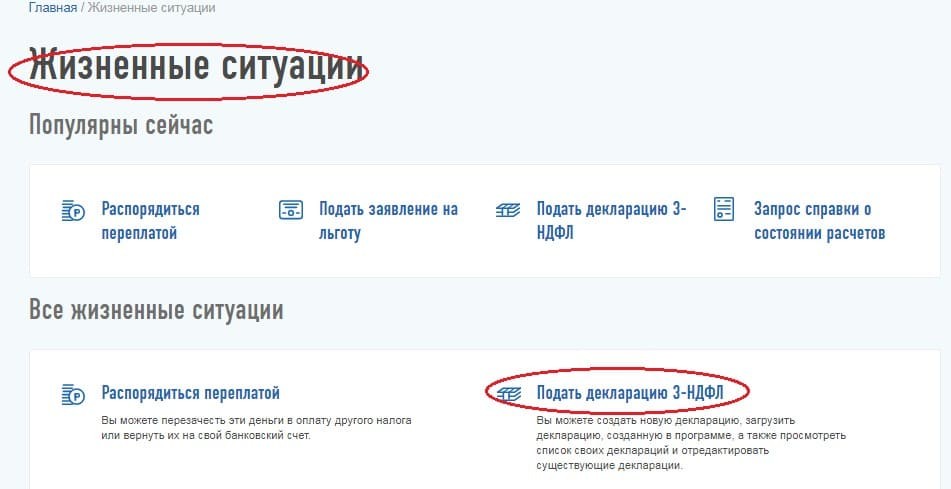

В основном меню необходимо выбрать пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

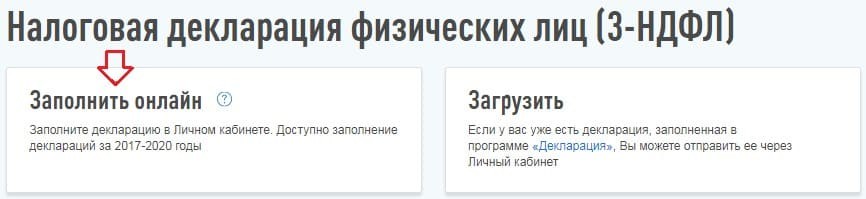

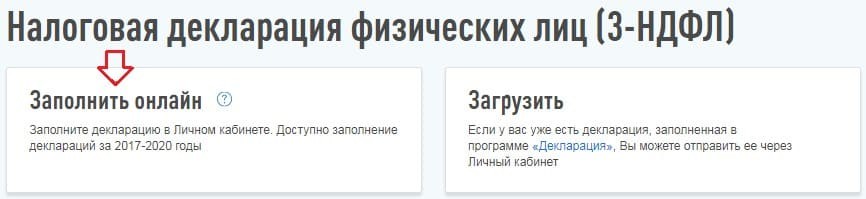

Далее выбирается способ заполнения декларации.

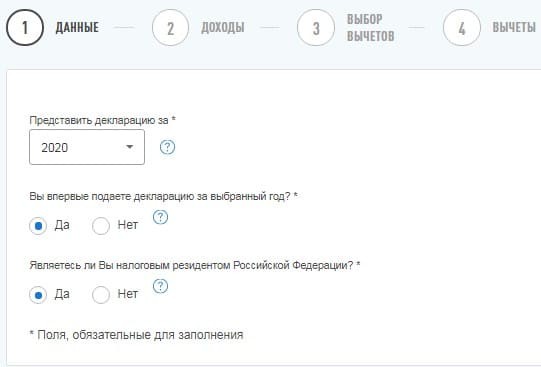

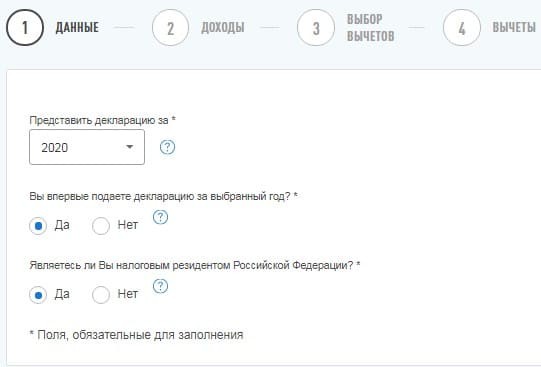

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2020 год впервые, это нужно указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если справка уже загружена в ЛКН, то сведения подтянутся автоматически. Следует проверить, верны ли данные, так как на практике бывают ошибки.

Если источников дохода было несколько, то программа автоматически использует все справки 2-НДФЛ. Однако, согласно Налоговому кодексу, в декларации можно не отражать тот доход, с которого налог полностью удержан, если его не применяют для получения налоговых вычетов. Подробнее об этом читайте в статье «Нужно ли в декларации 3-НДФЛ указывать все доходы?». Таким образом, если необходимо получить только вычет по долгосрочному владению ценными бумагами, то, например, справку 2-НДФЛ от работодателя можно удалить.

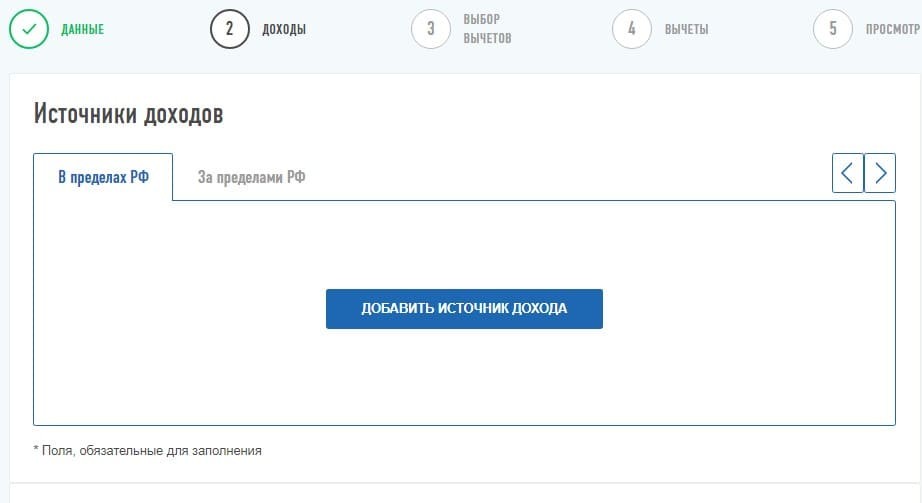

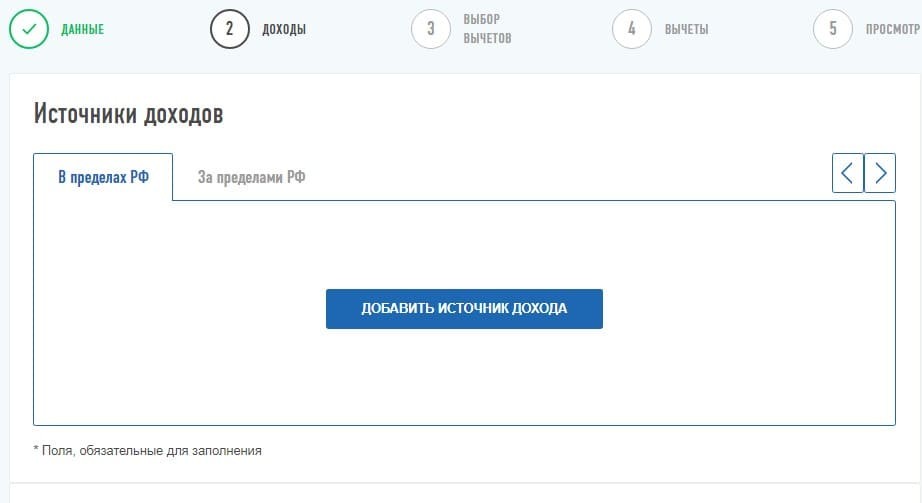

Если информация из справки 2-НДФЛ за 2020 год ещё не выгружена в ЛКН или сведения подтягиваются некорректно, следует перенести данные вручную, нажав кнопку «Добавить источник дохода».

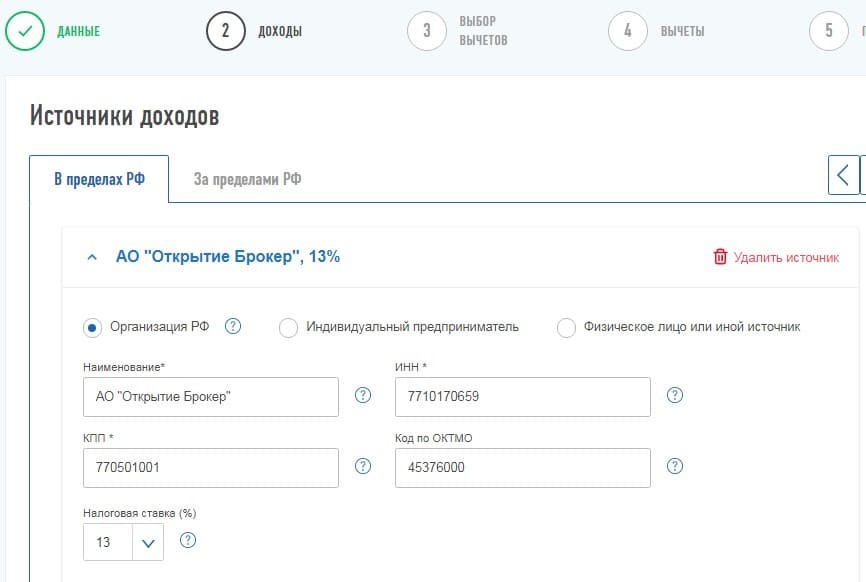

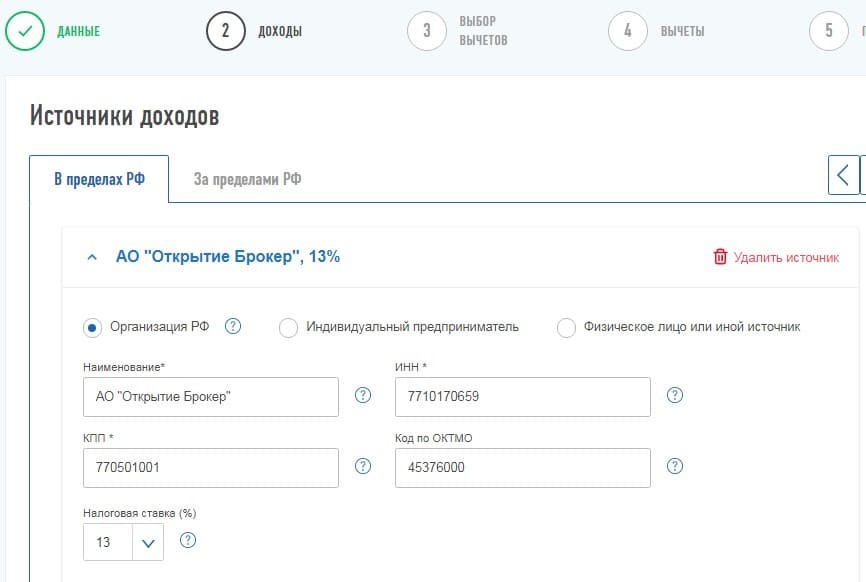

После этого из первого раздела справки 2-НДФЛ переносится информация о налоговом агенте.

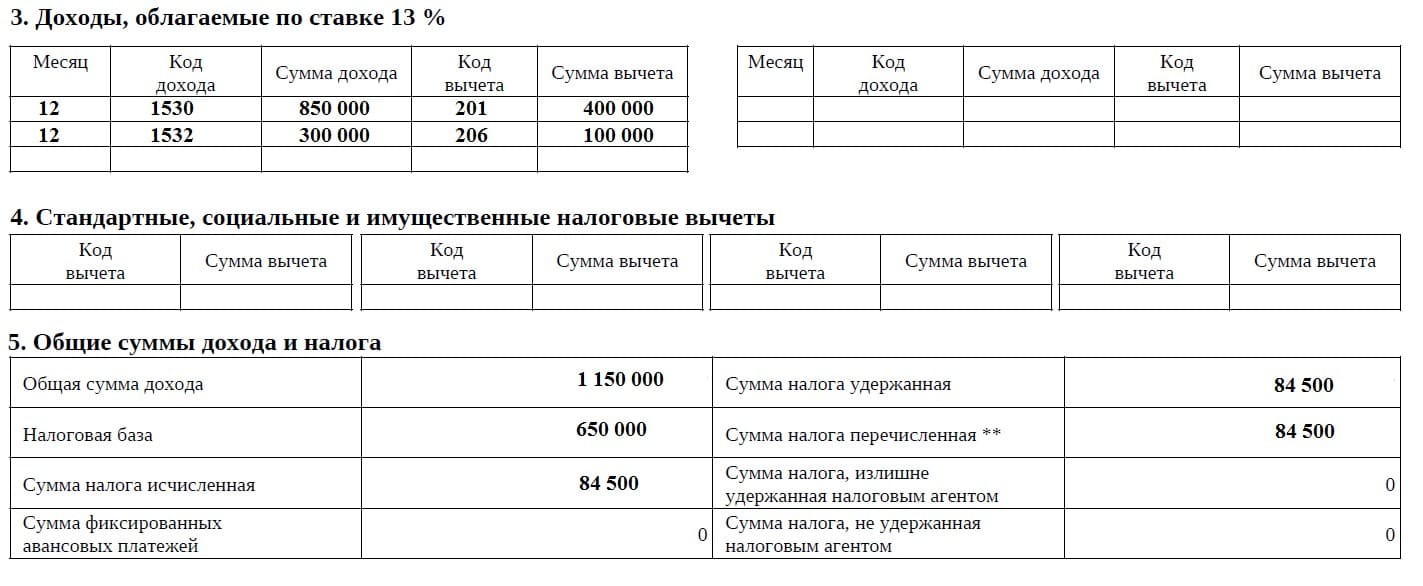

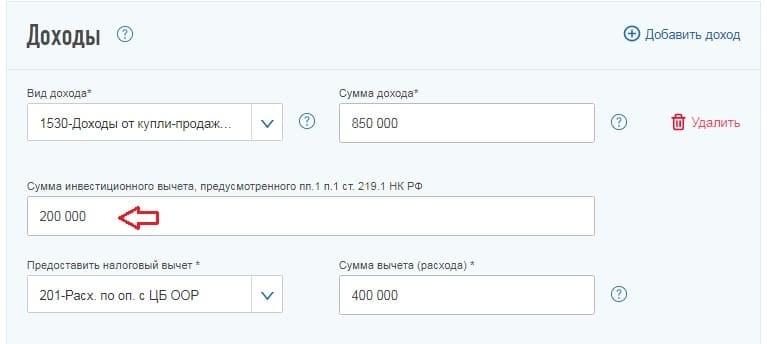

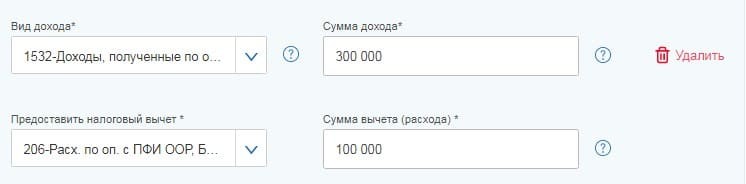

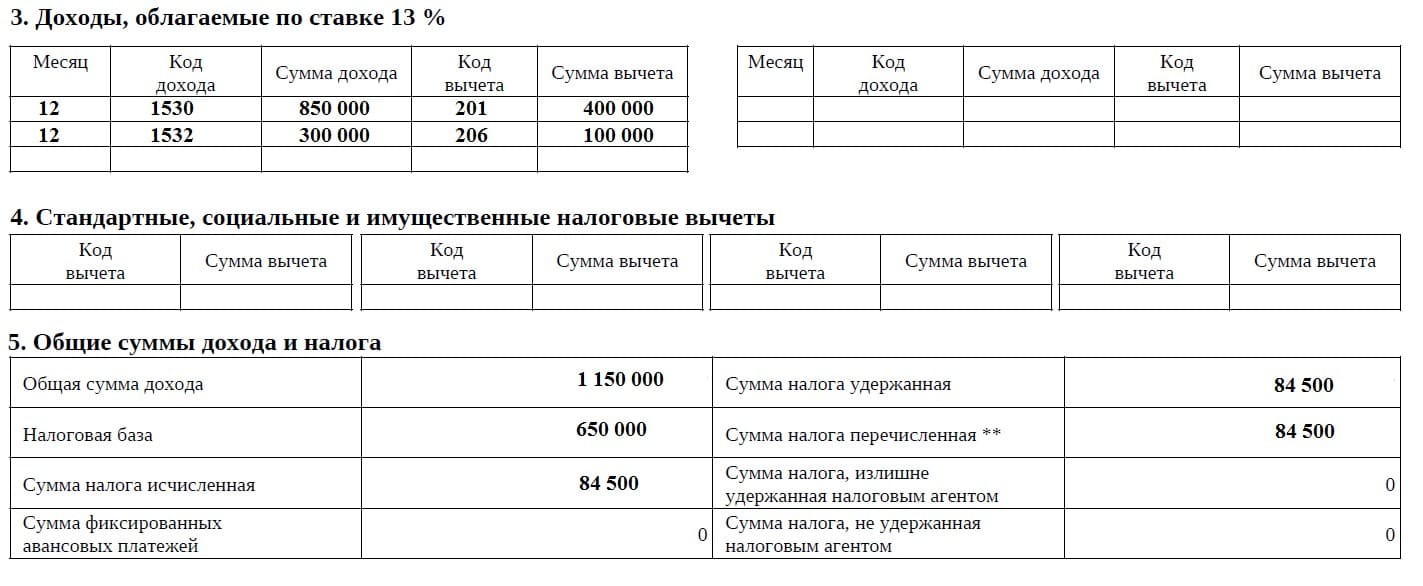

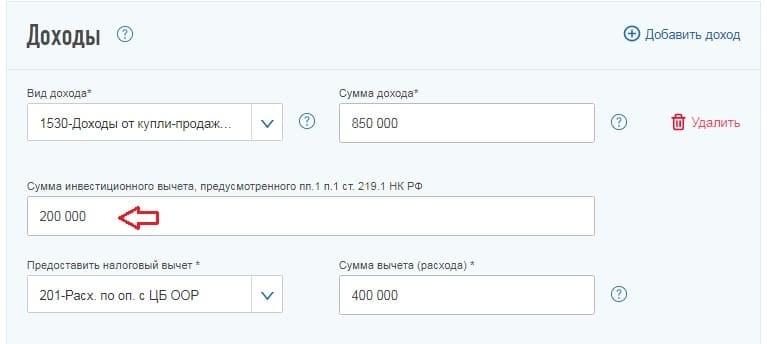

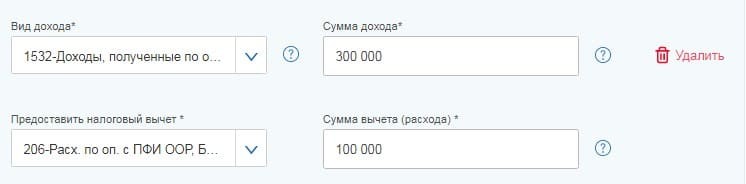

Далее необходимо перенести данные из третьего раздела справки 2-НДФЛ.

По коду дохода 1530 отражаются доходы от операций с обращающимися ценными бумагами. Именно к этому виду дохода применяется налоговый вычет по долгосрочному владению.

У Иванова И.И. доход по коду 1530 составил 200 000 руб.

Каждый новый код дохода вводится через кнопку «Добавить доход».

Когда вся информация о доходах перенесена, а ниже автоматически подсчитана общая сумма дохода и налогооблагаемая база, то потребуется указать удержанную сумму налога. Её можно узнать из пятого раздела справки 2-НДФЛ.

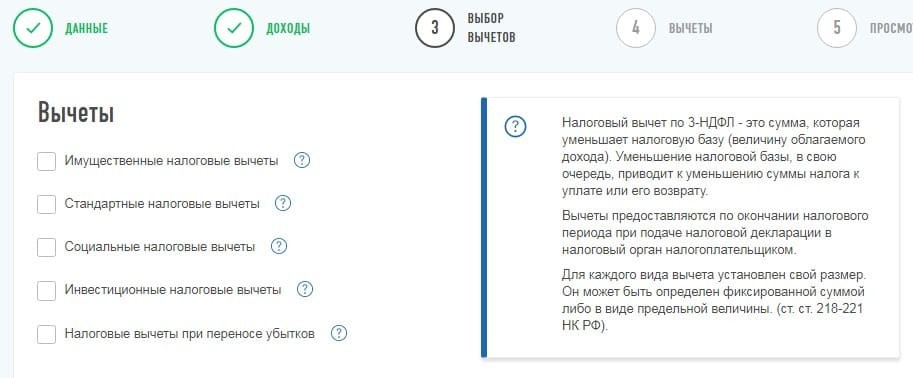

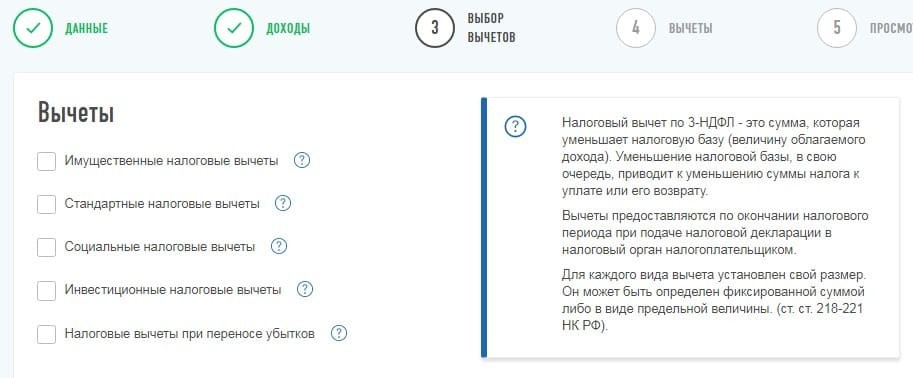

После этого следует нажать кнопку «Далее» и перейти на вкладку «Вычеты». В разделе есть вычет «Инвестиционные налоговые вычеты», но если выбрать его, то в дальнейшем будет предложен только вычет на взносы на ИИС (индивидуальный инвестиционный счёт), а не вычет по долгосрочному владению. Поэтому данную вкладку нужно оставить пустой.

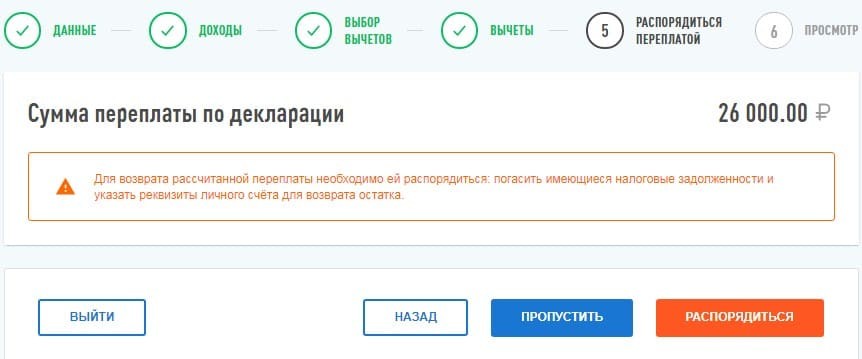

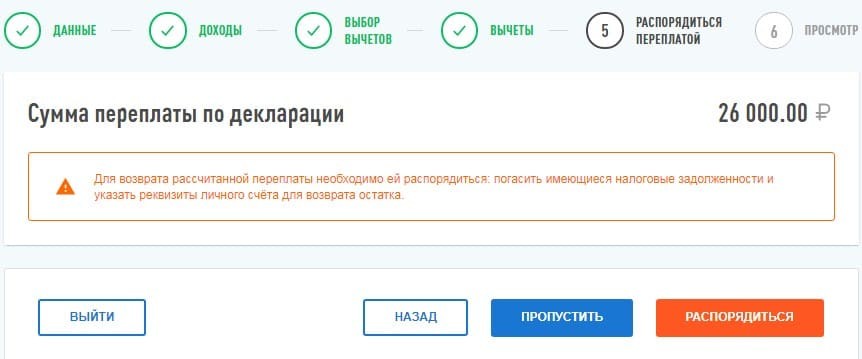

Согласно законодательству, если на момент получения вычета присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или другим налогам, то будет возвращена только разница после погашения всех задолженностей. Об этом нововведении читайте в статье «Инспекция может вернуть излишне уплаченный НДФЛ не полностью».

Следующий раздел покажет наличие или отсутствие задолженностей. Также в нём будет указана итоговая сумма, которую можно вернуть. Для этого потребуется нажать кнопку «Распорядиться».

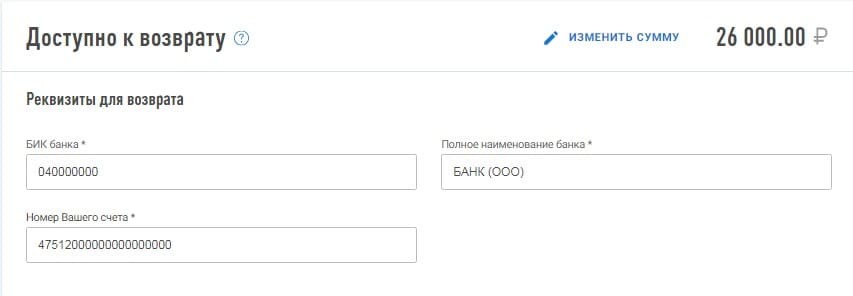

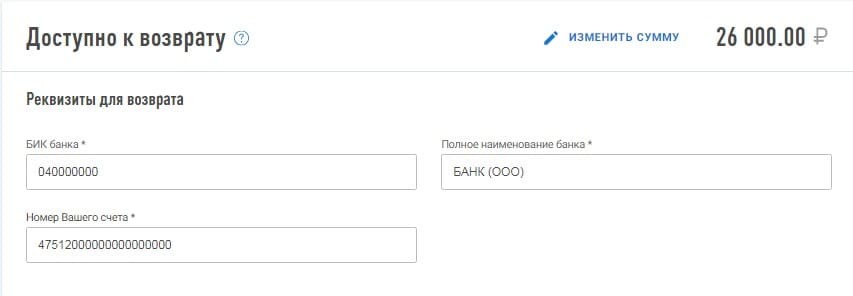

Далее необходимо указать личные банковские реквизиты, по которым будут перечислены денежные средства.

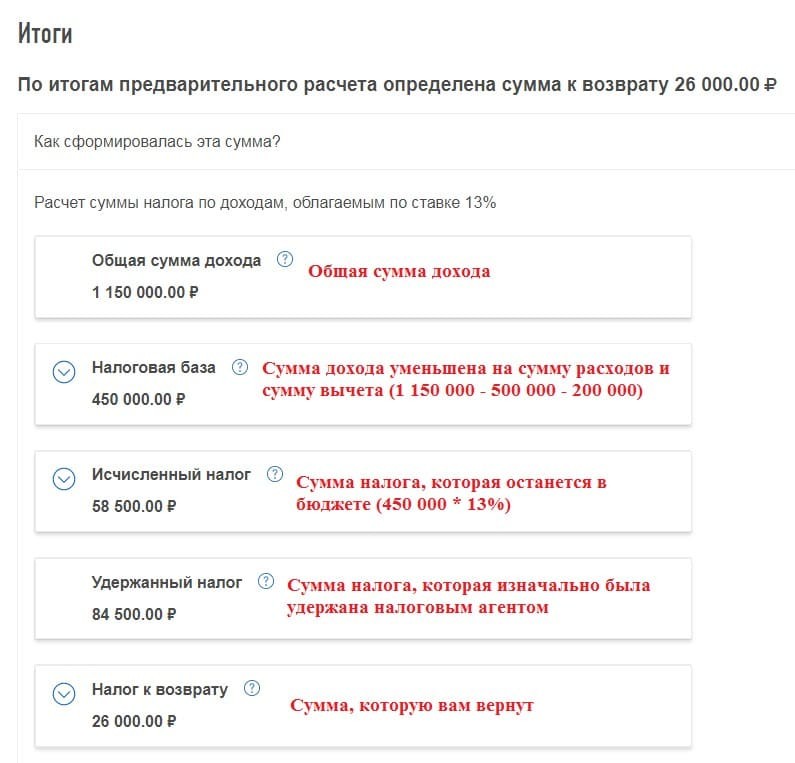

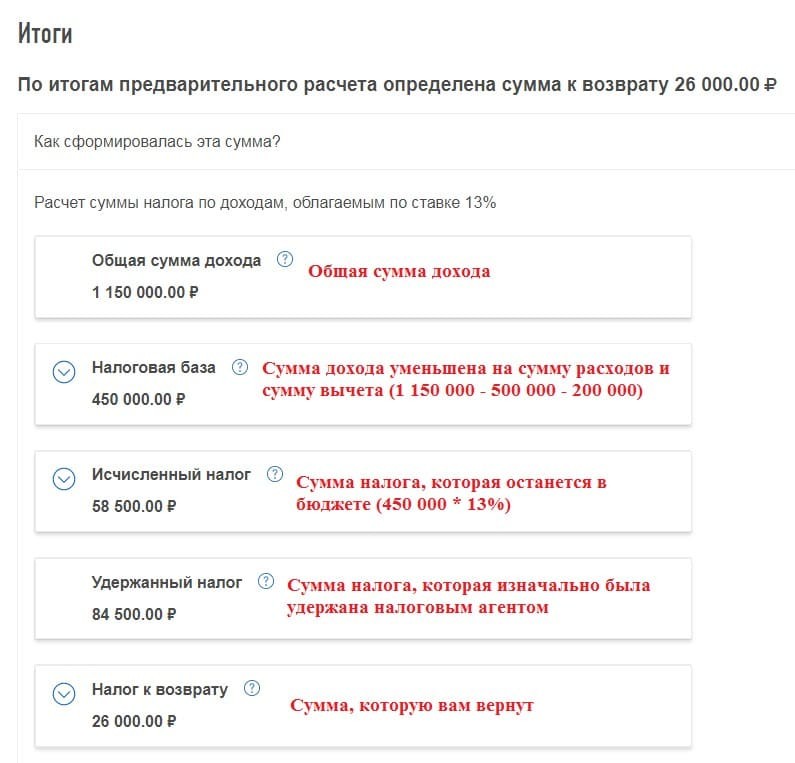

После этого сервис перенаправит на итоговую вкладку, где будет показана информация по возврату налога.

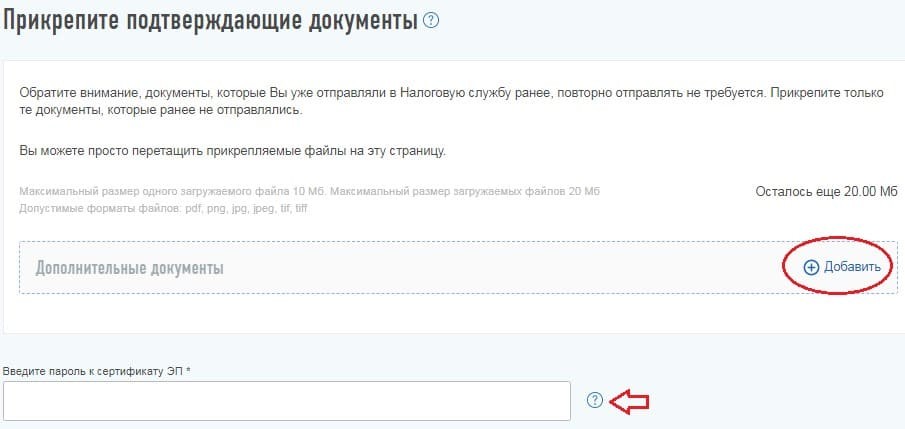

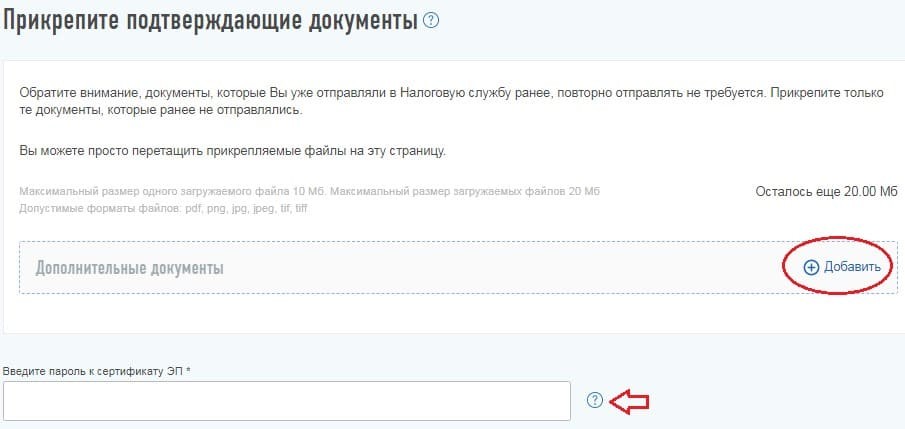

Ниже необходимо прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет. К таким документам могут относиться:

заявление о присоединении к регламенту;

договор на брокерское обслуживание;

справка 2-НДФЛ за год, в котором были проданы (погашены) ценные бумаги;

брокерские отчёты. Подтверждают срок нахождения реализованных ценных бумаг в собственности, а также правильность расчёта налогового вычета (цена приобретения, цена продажи). Отчёты нужны за несколько лет, начиная с года приобретения ценной бумаги и до года её реализации.

Когда документы будут приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию редактировать уже нельзя.

Сумма вычета, которая предоставляется за календарный год, ограничена. Согласно Налоговому кодексу, её максимальный размер можно подсчитать, умножив 3 млн руб. на количество полных лет нахождения проданных ценных бумаг в собственности.

Данный вычет можно получить двумя способами:

Через брокера в год реализации (погашения) ценных бумаг.

Для этого следует подать заявление профучастнику в том же году, в котором происходит продажа ценных бумаг.

Как это сделать в АО «Открытие Брокер», мы рассматривали в статье «Как получить вычет по долгосрочному владению ценными бумагами через брокера?».

Через налоговую инспекцию в течение трёх лет по истечении календарного года, в котором были реализованы (погашены) ценные бумаги.

Для этого потребуется заполнить декларацию 3-НДФЛ. Как это сделать, если ценные бумаги были проданы в 2020 г., расскажем ниже.

Пример

Иванов Иван Иванович в 2020 г. получал доходы по брокерскому счёту. Согласно справке 2-НДФЛ, были получены доходы на фондовом и срочном рынках.

В том числе г-н Иванов в 2020 г. продал акции «Газпрома», которыми владел более трёх лет и которые подпадают под условия получения вычета по долгосрочному владению ценными бумагами. Расходы на приобретение составили 100 000 руб., доходы от продажи – 300 000 руб. Таким образом, Иван Иванович вправе рассчитывать на освобождение положительного финансового результата в размере 200 000 руб. при применении данного налогового вычета. Иван Иванович не подал заявление брокеру для получения вычета в течение 2020 г., поэтому в 2021 г. он подаёт декларацию в налоговую инспекцию через личный кабинет налогоплательщика.

В основном меню необходимо выбрать пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

Далее выбирается способ заполнения декларации.

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2020 год впервые, это нужно указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если справка уже загружена в ЛКН, то сведения подтянутся автоматически. Следует проверить, верны ли данные, так как на практике бывают ошибки.

Если источников дохода было несколько, то программа автоматически использует все справки 2-НДФЛ. Однако, согласно Налоговому кодексу, в декларации можно не отражать тот доход, с которого налог полностью удержан, если его не применяют для получения налоговых вычетов. Подробнее об этом читайте в статье «Нужно ли в декларации 3-НДФЛ указывать все доходы?». Таким образом, если необходимо получить только вычет по долгосрочному владению ценными бумагами, то, например, справку 2-НДФЛ от работодателя можно удалить.

Если информация из справки 2-НДФЛ за 2020 год ещё не выгружена в ЛКН или сведения подтягиваются некорректно, следует перенести данные вручную, нажав кнопку «Добавить источник дохода».

После этого из первого раздела справки 2-НДФЛ переносится информация о налоговом агенте.

Далее необходимо перенести данные из третьего раздела справки 2-НДФЛ.

По коду дохода 1530 отражаются доходы от операций с обращающимися ценными бумагами. Именно к этому виду дохода применяется налоговый вычет по долгосрочному владению.

У Иванова И.И. доход по коду 1530 составил 200 000 руб.

Каждый новый код дохода вводится через кнопку «Добавить доход».

Когда вся информация о доходах перенесена, а ниже автоматически подсчитана общая сумма дохода и налогооблагаемая база, то потребуется указать удержанную сумму налога. Её можно узнать из пятого раздела справки 2-НДФЛ.

После этого следует нажать кнопку «Далее» и перейти на вкладку «Вычеты». В разделе есть вычет «Инвестиционные налоговые вычеты», но если выбрать его, то в дальнейшем будет предложен только вычет на взносы на ИИС (индивидуальный инвестиционный счёт), а не вычет по долгосрочному владению. Поэтому данную вкладку нужно оставить пустой.

Согласно законодательству, если на момент получения вычета присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или другим налогам, то будет возвращена только разница после погашения всех задолженностей. Об этом нововведении читайте в статье «Инспекция может вернуть излишне уплаченный НДФЛ не полностью».

Следующий раздел покажет наличие или отсутствие задолженностей. Также в нём будет указана итоговая сумма, которую можно вернуть. Для этого потребуется нажать кнопку «Распорядиться».

Далее необходимо указать личные банковские реквизиты, по которым будут перечислены денежные средства.

После этого сервис перенаправит на итоговую вкладку, где будет показана информация по возврату налога.

Ниже необходимо прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет. К таким документам могут относиться:

заявление о присоединении к регламенту;

договор на брокерское обслуживание;

справка 2-НДФЛ за год, в котором были проданы (погашены) ценные бумаги;

брокерские отчёты. Подтверждают срок нахождения реализованных ценных бумаг в собственности, а также правильность расчёта налогового вычета (цена приобретения, цена продажи). Отчёты нужны за несколько лет, начиная с года приобретения ценной бумаги и до года её реализации.

Когда документы будут приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию редактировать уже нельзя.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба