3 июня 2021 ProfitGate

«Инфляционное давление создает повышенные ценовые риски для казначейских облигаций и акций» из-за реакции ФРС.

Билл Гросс снова даёт прогнозы, теперь он вышел на пенсию из Janus Henderson Investors, к которому он присоединился после ухода из Pimco, соучредителем которой он был. Но кое-что из того, что он сказал в своей передовой статье в «Financial Times», было точным, и эти предсказания были бы забавными, если бы не были такими серьезными.

Давно свергнутый король облигаций начинает с того, что: «Единственными королями и королевами облигаций за последние полвека с тех пор, как в начале 1970-х годов предоставлялись кредиты на основе золотого стандарта, были председатели Федеральной резервной системы США».

По его словам, ни один из других королей облигаций на протяжении десятилетий не обладал достаточной огневой мощью, чтобы действительно сдвинуть рынок с мертвой точки. «Председатель ФРС с боеприпасами мировой валюты восседает на денежном троне последние 50 лет».

Но исторические усилия Джерома Пауэлла по печатанию денег с целью выручить каждого держателя активов заставили Гросса задуматься, «раскрыл ли он потенциал хаотичных будущих экономических и рыночных результатов».

Вдобавок ко всему этому действует Казначейство США с его «невообразимым размером бюджетным дефицитом для мирного времени», к которому ФРС теперь «вынуждена приспосабливаться» в своей денежно-кредитной политике.

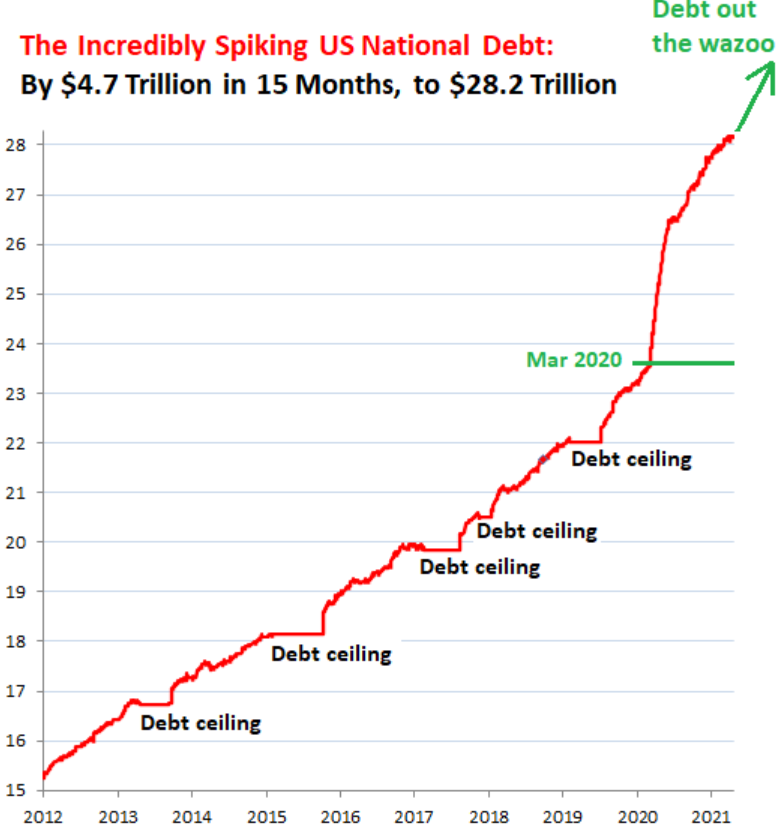

Итак, это невероятный рост государственного долга США, который сейчас составляет 28,2 триллиона долларов, из которых ФРС приобрела 5,1 триллиона долларов - более половины из них с марта 2020 года:

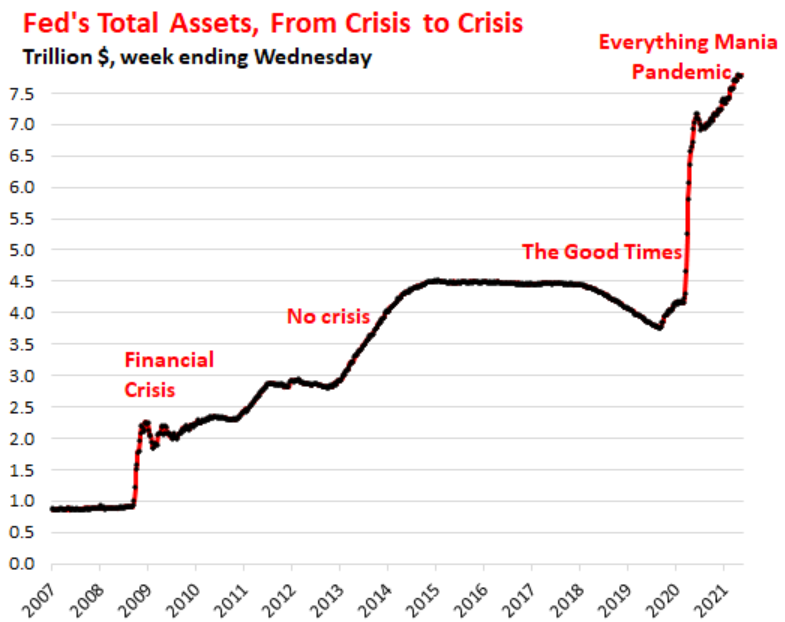

Включая другие активы, которые приобрел ФРС, такие как 2,2 триллиона долларов в MBS, общие активы на балансе ФРС резко выросли до 7,9 триллиона долларов:

Проблемы - это инфляция и доллар. ФРС уже заявила, что будет исходить из того, что инфляция является «временной», и будет позволять ей расти до тех пор, пока не решит, что инфляция не временна. Самый низкий показатель инфляции потребительских цен ФРС вырос до трех десятилетних максимумов, даже без эффекта низкой базы 2020 года.

ФРС также не устает повторять, что если она решит, что инфляция не является преходящей, у нее есть инструменты, чтобы с ней бороться. Поэтому Гросс спрашивает, как долго они будут держать педаль утопленной до упора?

«Даже энтузиасты политики ФРС должны задаться вопросом, являются ли сотни криптовалют [ну, я имею в виду более 5000] или бум средств приобретения специального назначения [SPAC] результатом продолжающихся финансовых инноваций или результатом дешевых и обильных кредитов, вызываемых дефицитом расходов и любезным председателем ФРС », - говорит Гросс.

И этот вопрос - является ли эта «бушующая мания» практически на всех рынках, как ее называет Дракенмиллер, результатом политики ФРС - ну, «Пауэлл даже не признает, что задаётся вопросами, пока Covid не будет под контролем и занятость не вернётся к историческим нормам ».

Но эти исторические «нормы» могут оказаться незамеченными, учитывая все изменения, произошедшие во время пандемии, включая работу из дома, говорит Гросс. Так что же такое новая норма? Как долго может продолжаться такая политика ФРС и Казначейства США, прежде чем доллар «утонет»?

Он проводит нас через сверхнизкую доходность по облигациям и отрицательную доходность по облигациям в некоторых странах, что делает ценные бумаги казначейства США более привлекательными для них. Рост инфляции повсюду приводит к отрицательной реальной доходности.

Учитывая, что ФРС покупает казначейские облигации со скоростью почти 1 триллион долларов в год, а председатели ФРС являются единственными королями облигаций, «неудивительно, - говорит Гросс, - что доходность 10-летних казначейских облигаций составляет 1,65%».

Но это может длиться недолго: эти рыночные спекуляции «зависят от стабильности доллара и последовательности обещания Пауэлла сохранять неизменными краткосрочные ставки в обозримом будущем», - говорит Гросс. Но «в какой-то момент в следующие несколько месяцев надежды на это, вероятно, будут подорваны, поскольку инфляционное давление представляет собой возрастающие ценовые риски для казначейских облигаций и акций».

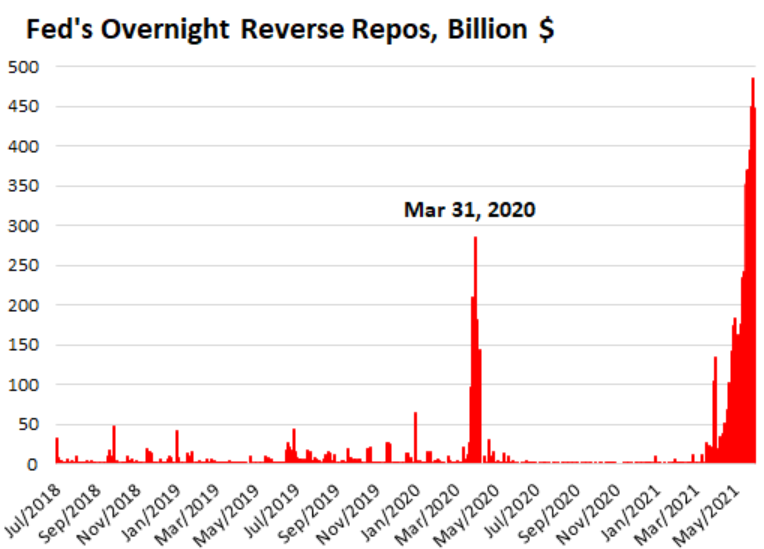

Покупки активов ФРС уже создали так много ликвидности, в результате чего банковские резервы увеличились более чем вдвое за год до 3,8 триллиона долларов, что ликвидность сейчас идет наперекосяк, и ФРС лихорадочно пытается контролировать ее, продавая казначейские ценные бумаги и за наличные через обратное репо «овернайт», что снижает ликвидность рынка.

Только сегодня утром ФРС продала казначейские ценные бумаги на 448 миллиардов долларов через ночные обратные репо, поскольку наступила и аннулирована пятничная ночная обратная сделка репо на 478 миллиардов долларов. Это немного ниже рекордного показателя в 485 миллиардов долларов по сделкам обратного РЕПО в прошлый четверг, срок погашения и отмены которых наступил в пятницу.

Таким образом, ФРС не может продолжать свою текущую политику нулевой процентной ставки и покупки активов, которые создают дополнительные банковские резервы, говорит Гросс. Когда ФРС начинает сокращать свою политику, активы, которые поддерживаются низкой доходностью, такие как 10-летние казначейские облигации и акции - «независимо от потенциала роста в 2021 и 2022 годах», - говорит Гросс, - будут расплачиваться, ведь они потеряют эту поддержку:

«Деньги были мусором в течение многих лет, но вскоре они могут стать единственным убежищем для инвесторов, пресыщенных разумными ожиданиями постоянно низкой доходности и поддерживаемых королями облигаций», - заключает Гросс.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба