Исторические данные говорят, что S&P 500 может стоять на пороге серьезной коррекции, но пока индекс игнорирует и эту статистику, и ухудшение макроэкономических данных по США, и перспективы скорого сокращения программы покупки активов.

В понедельник S&P 500 достиг 53-го в этом году рекордного значения, и история говорит о том, что сильного роста рынка акций США до конца года больше ждать не стоит. По данным Dow Jones Market Data, за последние 100 лет имели место 7 эпизодов, когда индекс ставил 50 и больше исторических рекордов. Тогда средний и медианный годовой рост S&P 500 составил 23% и 21,27% соответственно (в разбросе от +11.39% в 2014 году до +37,11% в 1928 году).

В этом году S&P 500 вырос уже на 20,67%, что оставляет малый задел для дальнейшего роста как минимум, с точки зрения истории. Кроме того, слабым может оказаться и 2022 год: данные Dow Jones Market Data говорят о том, что средний и медианный результаты S&P 500 на следующий год после 50 рекордных максимумов составили -0,23% и -3,48% соответственно.

7 эпизодов — слишком малая выборка, а прошлые результаты, как известно, не гарантируют будущих. Однако есть и другие тревожные сигналы для рынка акций США.

За последние 20 лет имели место пять эпизодов роста S&P 500 примерно на 100%, включая нынешний. После этого во всех четырех предыдущих случаях индекс показывал либо заметную коррекцию (2011 и 2015–2016 годы), либо настоящий обвал (2008–2009 и 2020 годы).

В июле FINRA зафиксировала первое в этом бычьем цикле (с марта 2020 года) снижение маржинального долга, т. е. объема заемных средств, которые инвесторы используют для покупки акций. Этот индикатор начал расти в апреле 2020 года, т. е. с некоторым опозданием относительно S&P 500, и за период по конец июня он увеличился на 84%. Динамика маржинального долга имеет высокую историческую корреляцию с рынком акций США, поэтому его снижение также является довольно медвежьим фактором для S&P 500.

Впрочем, весь этот потенциальный негатив пока не оказывает на индекс никакого влияния. Последняя 5-процентная коррекция S&P 500 имела место почти полгода назад (середина февраля — начало марта), и индекс закрыл ростом четыре из шести последних недель, а также семь последних месяцев подряд.

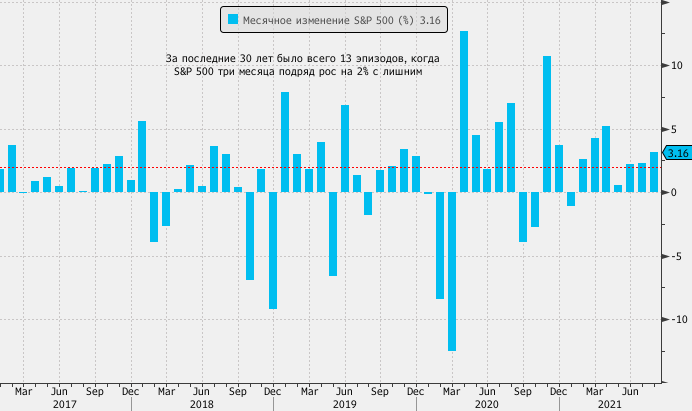

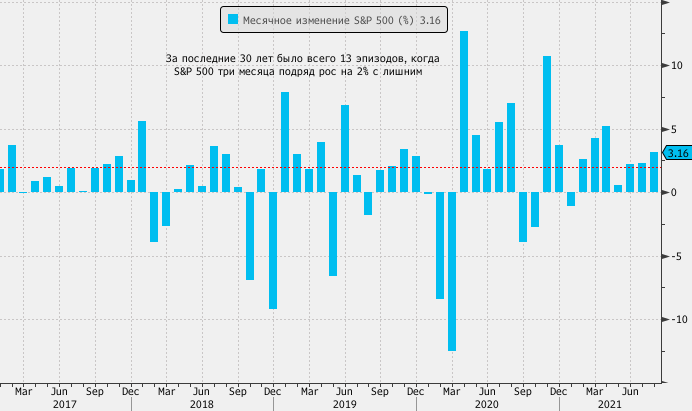

В августе S&P 500 третий месяц подряд растет на 2% с лишним, и, по данным Instinet, за последние 30 лет было зафиксировано лишь 13 подобных случаев. Все это происходит на фоне ухудшения макроэкономической статистики по США и ожиданий скорого сокращения программы покупки активов со стороны ФРС.

Сила американского фондового рынка объясняется дешевой ликвидностью и отсутствием очевидных инвестиционных альтернатив: доходность облигаций не дотягивает до дивидендной доходности акций, а товарные активы, включая золото и серебро, не генерируют денежного потока.

В понедельник S&P 500 достиг 53-го в этом году рекордного значения, и история говорит о том, что сильного роста рынка акций США до конца года больше ждать не стоит. По данным Dow Jones Market Data, за последние 100 лет имели место 7 эпизодов, когда индекс ставил 50 и больше исторических рекордов. Тогда средний и медианный годовой рост S&P 500 составил 23% и 21,27% соответственно (в разбросе от +11.39% в 2014 году до +37,11% в 1928 году).

В этом году S&P 500 вырос уже на 20,67%, что оставляет малый задел для дальнейшего роста как минимум, с точки зрения истории. Кроме того, слабым может оказаться и 2022 год: данные Dow Jones Market Data говорят о том, что средний и медианный результаты S&P 500 на следующий год после 50 рекордных максимумов составили -0,23% и -3,48% соответственно.

7 эпизодов — слишком малая выборка, а прошлые результаты, как известно, не гарантируют будущих. Однако есть и другие тревожные сигналы для рынка акций США.

За последние 20 лет имели место пять эпизодов роста S&P 500 примерно на 100%, включая нынешний. После этого во всех четырех предыдущих случаях индекс показывал либо заметную коррекцию (2011 и 2015–2016 годы), либо настоящий обвал (2008–2009 и 2020 годы).

В июле FINRA зафиксировала первое в этом бычьем цикле (с марта 2020 года) снижение маржинального долга, т. е. объема заемных средств, которые инвесторы используют для покупки акций. Этот индикатор начал расти в апреле 2020 года, т. е. с некоторым опозданием относительно S&P 500, и за период по конец июня он увеличился на 84%. Динамика маржинального долга имеет высокую историческую корреляцию с рынком акций США, поэтому его снижение также является довольно медвежьим фактором для S&P 500.

Впрочем, весь этот потенциальный негатив пока не оказывает на индекс никакого влияния. Последняя 5-процентная коррекция S&P 500 имела место почти полгода назад (середина февраля — начало марта), и индекс закрыл ростом четыре из шести последних недель, а также семь последних месяцев подряд.

В августе S&P 500 третий месяц подряд растет на 2% с лишним, и, по данным Instinet, за последние 30 лет было зафиксировано лишь 13 подобных случаев. Все это происходит на фоне ухудшения макроэкономической статистики по США и ожиданий скорого сокращения программы покупки активов со стороны ФРС.

Сила американского фондового рынка объясняется дешевой ликвидностью и отсутствием очевидных инвестиционных альтернатив: доходность облигаций не дотягивает до дивидендной доходности акций, а товарные активы, включая золото и серебро, не генерируют денежного потока.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба