28 сентября 2021 banki.ru Макаров Дмитрий

Облигации — достаточно популярный инструмент у российских инвесторов. Так, по данным Московской биржи, в августе частные инвесторы вложили более 83 млрд рублей в облигации на Мосбирже — гораздо больше, чем в акции (28 млрд рублей) и биржевые фонды (13,8 млрд рублей). Такая популярность объясняется относительной простотой и невысокими рисками этого финансового инструмента: как и в случае с банковским депозитом, владелец может получать регулярные выплаты. Однако существуют и бескупонные облигации, которые таких выплат не подразумевают. Давайте разберемся, чем они могут быть интересны инвестору.

Что такое бескупонные облигации

Итак, что же такое бескупонная облигация? Это, как и все облигации, долговая бумага, но в отличие от стандартных облигаций она не дает инвестору возможности получать купонные выплаты. При этом так же, как и обычная облигация, она имеет такие параметры, как номинальная стоимость (сумма, которая выплачивается инвестору при погашении облигации), дата погашения, кредитный рейтинг. Данная информация, как правило, доступна в мобильных приложениях для розничных инвесторов, в скринерах (например, в скринере Московской биржи), а рейтинги публикуются на сайтах рейтинговых агентств.

Доходность по бескупонным облигациям

Доход инвестора по бескупонным облигациям формируется за счет разницы между ценой покупки и ценой продажи облигации (или ценой ее погашения, если инвестор дождался этого момента). При этом отсутствие купонов не означает, что бескупонная облигация будет менее прибыльной, чем обычные. Дело в том, что она размещается по цене ниже номинала. Например, цена номинала составляет 1 000 рублей, при этом облигация размещается с 20-процентным дисконтом. В результате инвестор покупает ее за 800 рублей, а при погашении получает 1 000 рублей, его заработок составит 200 рублей. Из-за размещения с дисконтом такие облигации еще называют дисконтными.

Сравнительная доходность облигаций с похожим сроком погашения (данные Московской биржи от 16 сентября 2021 года)

Как видно на данной диаграмме, бескупонная облигация не уступает по доходности купонным облигациям с похожим сроком обращения (в случае отсутствия события досрочного погашения, в результате которого доходность может быть меньше ожидаемой инвестором и отображаемой на диаграмме). При этом купон по обычным облигациям будет дополнительно облагаться налогом в 13%, что может привести к снижению доходности.

Особенности бескупонных облигаций

На западных биржах, в отличие от России, бескупонная облигация — широко распространенный инструмент. Классический пример — казначейские облигации США. Как известно, инвесторы зачастую считают такие государственные облигации США одними из самых надежных, они встречаются в портфелях как розничных, так и институциональных инвесторов по всему миру. Бескупонные государственные облигации также выпускаются в Германии, Индии, Японии, Корее и Канаде.

На Московской бирже торгуется всего три выпуска бескупонных облигаций. Многие российские инвесторы, скорее всего, не знают, на что стоит обращать внимание при покупке этих инструментов. Вот их несколько особенностей.

1. Доходность бескупонной облигации зависит от ее рыночной цены. Важно знать, что чем больше срок погашения облигации, тем сильнее ее цена будет реагировать на изменение ключевой ставки. Причем если ставка растет, то цена облигации будет падать. Дело в том, что при росте ставки купоны вновь выпущенных облигаций будут иметь большую доходность, и для того, чтобы компенсировать разницу в доходности с купонными облигациями, цена бескупонных облигаций падает. А чем больше разрыв между ценой такой облигации и ценой номинала, тем выше прибыль инвестора. И наоборот: если ставка падает, то цена бескупонной облигации растет.

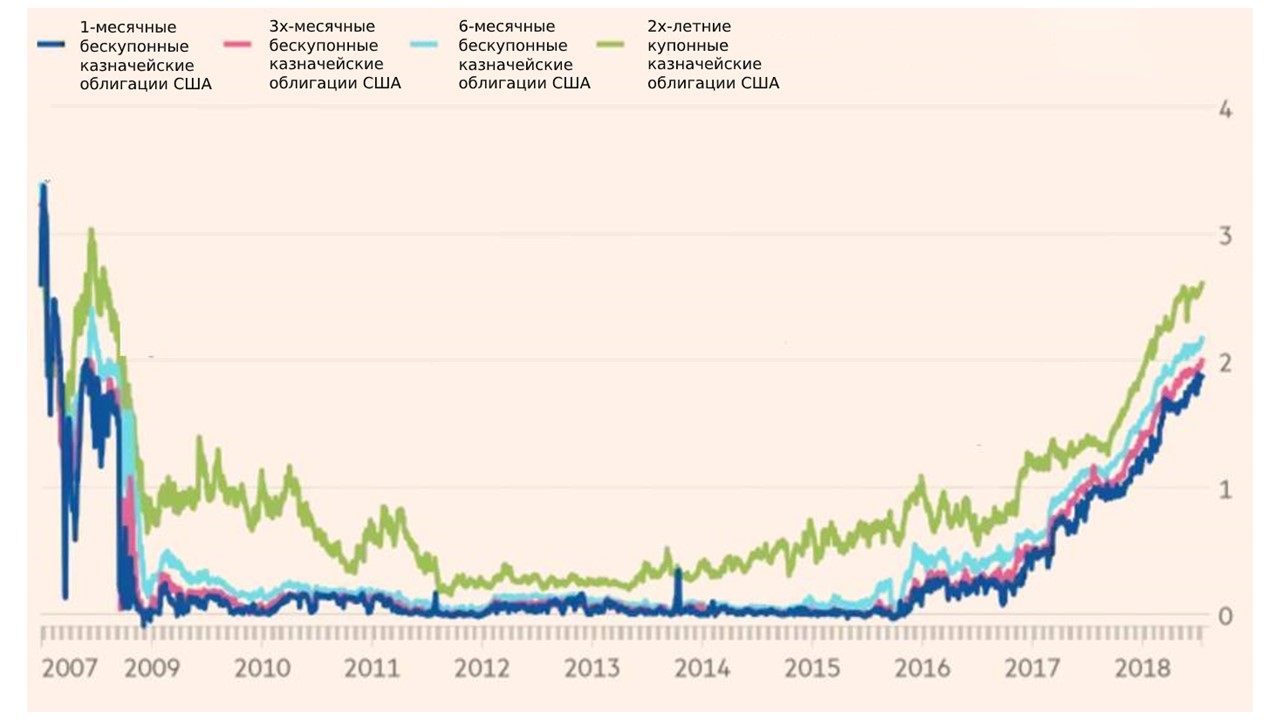

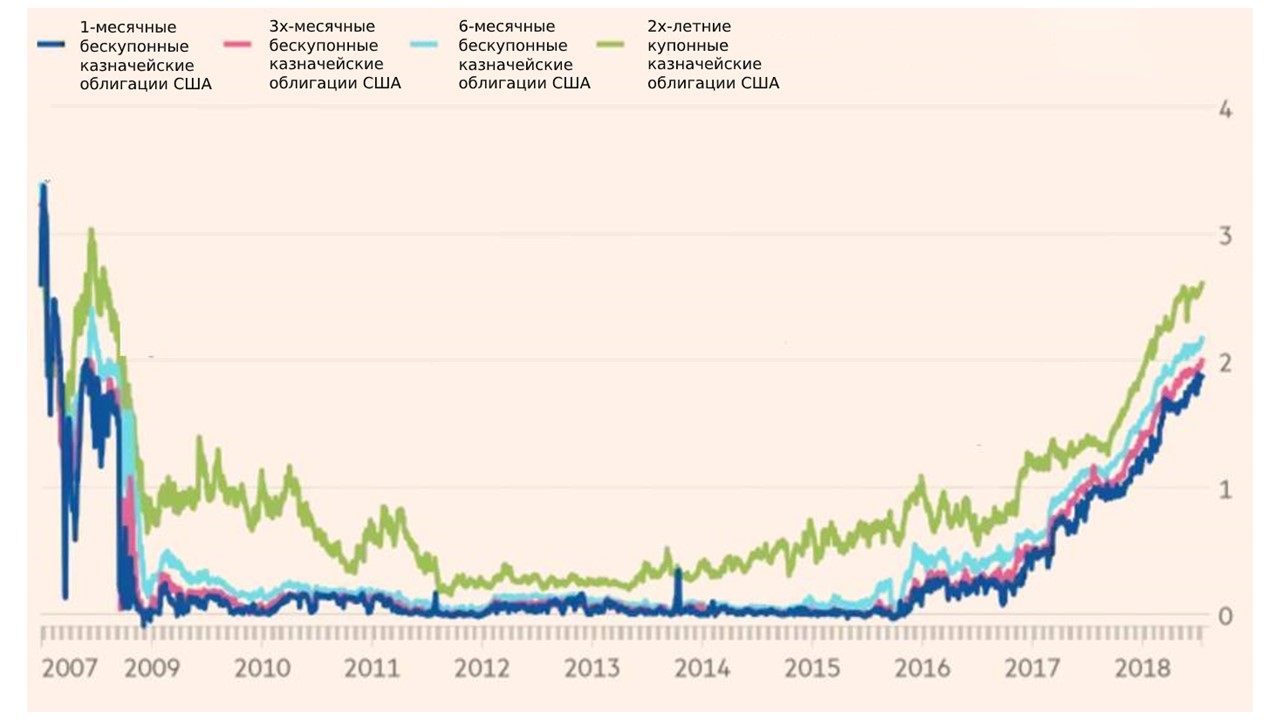

Как реагировала доходность государственных облигаций США на ужесточение монетарной политики ФРС в 2016—2018 годах (в % годовых)

На графике изображены доходности государственных облигаций США (месячные, трехмесячные, шестимесячные бескупонные и двухлетние купонные). Доходность краткосрочных бескупонных облигаций повышалась по мере того, как ФРС США ужесточала монетарную политику (повышала ключевую ставку). В 2018 году доходность по трехмесячным бескупонным государственным облигациям США превысила 2%, что на тот момент было выше дивидендной доходности акций индекса S&P 500.

2. Как правило, биржевую дисконтную облигацию можно продать на рынке в любое время при условии наличия спроса. Однако стоит учесть, что чем ближе дата погашения, тем меньше дисконт. Цена дисконтной облигации также зависит от оценки рынком кредитоспособности эмитента и движения доходностей на рынке.

3. Если купить дисконтную облигацию на брокерский счет и продержать ее три года, то можно получить налоговый вычет на прибыль в порядке, предусмотренном Налоговым кодексом РФ, — до 3 млн рублей в год. На сделки с купонными облигациями такой вычет также распространяется, но он не затрагивает купонный доход, только доход от купли-продажи. Напомним, что с 2021 года купоны по всем облигациям облагаются НДФЛ по ставке 13% или 15% (в части, превышающей доход выше 5 млн рублей за налоговый период). Наиболее выгодными бескупонными облигациями для долгосрочного владения можно назвать облигации с максимально долгим сроком до погашения, ведь чем он дальше, тем больше доходность по такой облигации.

Налоговый вычет также можно получить, купив бескупонную облигацию на индивидуальный инвестиционный счет (ИИС).

Дисконтные бескупонные облигации — несложный инструмент, принципы работы которого понятны даже инвесторам с небольшим опытом работы на фондовом рынке. К тому же у него есть такое популярное преимущество, как возможность получить налоговый вычет с прибыли. Думаю, с учетом растущего интереса к ценным бумагам в России такие инструменты будут все чаще встречаться как в портфелях розничных инвесторов, так и в списке ценных бумаг, выпущенных российскими эмитентами.

Что такое бескупонные облигации

Итак, что же такое бескупонная облигация? Это, как и все облигации, долговая бумага, но в отличие от стандартных облигаций она не дает инвестору возможности получать купонные выплаты. При этом так же, как и обычная облигация, она имеет такие параметры, как номинальная стоимость (сумма, которая выплачивается инвестору при погашении облигации), дата погашения, кредитный рейтинг. Данная информация, как правило, доступна в мобильных приложениях для розничных инвесторов, в скринерах (например, в скринере Московской биржи), а рейтинги публикуются на сайтах рейтинговых агентств.

Доходность по бескупонным облигациям

Доход инвестора по бескупонным облигациям формируется за счет разницы между ценой покупки и ценой продажи облигации (или ценой ее погашения, если инвестор дождался этого момента). При этом отсутствие купонов не означает, что бескупонная облигация будет менее прибыльной, чем обычные. Дело в том, что она размещается по цене ниже номинала. Например, цена номинала составляет 1 000 рублей, при этом облигация размещается с 20-процентным дисконтом. В результате инвестор покупает ее за 800 рублей, а при погашении получает 1 000 рублей, его заработок составит 200 рублей. Из-за размещения с дисконтом такие облигации еще называют дисконтными.

Сравнительная доходность облигаций с похожим сроком погашения (данные Московской биржи от 16 сентября 2021 года)

Как видно на данной диаграмме, бескупонная облигация не уступает по доходности купонным облигациям с похожим сроком обращения (в случае отсутствия события досрочного погашения, в результате которого доходность может быть меньше ожидаемой инвестором и отображаемой на диаграмме). При этом купон по обычным облигациям будет дополнительно облагаться налогом в 13%, что может привести к снижению доходности.

Особенности бескупонных облигаций

На западных биржах, в отличие от России, бескупонная облигация — широко распространенный инструмент. Классический пример — казначейские облигации США. Как известно, инвесторы зачастую считают такие государственные облигации США одними из самых надежных, они встречаются в портфелях как розничных, так и институциональных инвесторов по всему миру. Бескупонные государственные облигации также выпускаются в Германии, Индии, Японии, Корее и Канаде.

На Московской бирже торгуется всего три выпуска бескупонных облигаций. Многие российские инвесторы, скорее всего, не знают, на что стоит обращать внимание при покупке этих инструментов. Вот их несколько особенностей.

1. Доходность бескупонной облигации зависит от ее рыночной цены. Важно знать, что чем больше срок погашения облигации, тем сильнее ее цена будет реагировать на изменение ключевой ставки. Причем если ставка растет, то цена облигации будет падать. Дело в том, что при росте ставки купоны вновь выпущенных облигаций будут иметь большую доходность, и для того, чтобы компенсировать разницу в доходности с купонными облигациями, цена бескупонных облигаций падает. А чем больше разрыв между ценой такой облигации и ценой номинала, тем выше прибыль инвестора. И наоборот: если ставка падает, то цена бескупонной облигации растет.

Как реагировала доходность государственных облигаций США на ужесточение монетарной политики ФРС в 2016—2018 годах (в % годовых)

На графике изображены доходности государственных облигаций США (месячные, трехмесячные, шестимесячные бескупонные и двухлетние купонные). Доходность краткосрочных бескупонных облигаций повышалась по мере того, как ФРС США ужесточала монетарную политику (повышала ключевую ставку). В 2018 году доходность по трехмесячным бескупонным государственным облигациям США превысила 2%, что на тот момент было выше дивидендной доходности акций индекса S&P 500.

2. Как правило, биржевую дисконтную облигацию можно продать на рынке в любое время при условии наличия спроса. Однако стоит учесть, что чем ближе дата погашения, тем меньше дисконт. Цена дисконтной облигации также зависит от оценки рынком кредитоспособности эмитента и движения доходностей на рынке.

3. Если купить дисконтную облигацию на брокерский счет и продержать ее три года, то можно получить налоговый вычет на прибыль в порядке, предусмотренном Налоговым кодексом РФ, — до 3 млн рублей в год. На сделки с купонными облигациями такой вычет также распространяется, но он не затрагивает купонный доход, только доход от купли-продажи. Напомним, что с 2021 года купоны по всем облигациям облагаются НДФЛ по ставке 13% или 15% (в части, превышающей доход выше 5 млн рублей за налоговый период). Наиболее выгодными бескупонными облигациями для долгосрочного владения можно назвать облигации с максимально долгим сроком до погашения, ведь чем он дальше, тем больше доходность по такой облигации.

Налоговый вычет также можно получить, купив бескупонную облигацию на индивидуальный инвестиционный счет (ИИС).

Дисконтные бескупонные облигации — несложный инструмент, принципы работы которого понятны даже инвесторам с небольшим опытом работы на фондовом рынке. К тому же у него есть такое популярное преимущество, как возможность получить налоговый вычет с прибыли. Думаю, с учетом растущего интереса к ценным бумагам в России такие инструменты будут все чаще встречаться как в портфелях розничных инвесторов, так и в списке ценных бумаг, выпущенных российскими эмитентами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба