«ПИК — специализированный застройщик» (MCX: PIKK) — крупнейшая в России компания в сфере недвижимости, значительно превосходящая конкурентов по объему текущего строительства и ввода жилья.

О компании

В отчетности компания выделяет пять операционных сегментов бизнеса.

Девелопмент и строительство. До 2021 года компания считала девелопмент и строительство двумя отдельными сегментами, а теперь объединила их в один. Сюда входит основная деятельность ПИК СЗ по возведению и реализации жилых домов, объектов инфраструктуры и коммерческой недвижимости, комплексному освоению территорий. Большая часть строительства осуществляется компанией в Московском регионе, есть также проекты в Санкт-Петербурге, Калуге, Екатеринбурге, Ярославле и других — суммарно в 14 регионах. В основном ПИК СЗ возводит жилые дома в массовом сегменте.

Еще компания занимается подрядными строительными услугами — так называемым fee development. То есть владелец земли нанимает ПИК СЗ по контракту для строительных работ.

Эксплуатация. Компания занимается управлением недвижимостью в 20 регионах России через крупнейшую в стране управляющую компанию «ПИК-Комфорт». Общая площадь домов под управлением — более 50 млн квадратных метров. Это совершенно другой формат бизнеса по сравнению с сегментом «девелопмент и строительство» — он приносит регулярную выручку с одних и тех же объектов.

Индустриальный сегмент. Компания производит стройматериалы и компоненты для строительства, IoT-устройства, занимается сборкой панельных зданий.

Проптэк. Компания предоставляет сервисы по ремонту, сдаче в аренду, выкупу и продаже недвижимости на вторичном рынке.

Прочие виды деятельности. Иные виды деятельности, например арендные услуги.

Компания вертикально интегрированная: сама разрабатывает технологии строительства, производит на домостроительных комбинатах части, используемые в строительстве, строит, продает, управляет уже готовыми домами. По структуре выручки видно, что подавляющую часть денег она зарабатывает на девелопменте и строительстве.

Несмотря на масштаб бизнеса, его показатели постоянно растут: ПИК СЗ реализует все больше недвижимости как в натуральном, так и в денежном выражении. Такая же динамика наблюдается по договорам fee development.

Подавляющая часть недвижимости реализуется в Московском регионе: по итогам первого полугодия 2021 года на его долю пришлось 87% в натуральном выражении и 93% — в стоимостном. Стоит отметить, что доля ипотечных сделок постоянно растет и уже достигла 79%.

У ПИК СЗ крупнейший в России земельный банк, который в последние пару лет значительно вырос, что дает компании возможность каждый год запускать по несколько новых проектов, вводить десятки новых корпусов суммарной площадью близкой или даже превышающей 2 млн квадратных метров.

Лучше всего развитие компании видно по динамике активов: за последние четыре года они выросли в четыре раза — до 917 млрд рублей.

Количество новых проектов, корпусов и их площадь по годам

Объем текущего строительства и ввода жилья за 2021 год крупнейших девелоперов России, млн м²

Объем реализации недвижимости и сумма по договорам по регионам за первое полугодие 2021 года

Структура выручки компании по операционным сегментам за первое полугодие 2021 года

Объем реализации недвижимости и сумма по договорам по годам

Объем реализации недвижимости и сумма по договорам fee-development по годам

Доля ипотечных сделок по годам

Земельный банк компании по годам, млн м²

Оценка активов компании по годам, млрд рублей

История и акционерный капитал

Компания была основана в 1994 году Юрием Жуковым и Кириллом Писаревым как «Первая ипотечная компания». В 2000-х были приобретены несколько заводов по производству стройматериалов и компонентов для строительства. В 2007 году компания стала публичной, ее ценные бумаги стали торговаться на биржах Москвы и Лондона.

Мировой финансовый кризис 2008 года тяжело ударил по компании, итогом чего стала потеря контроля над ней основателями в 2009 году. Крупным акционером стал Сулейман Керимов. Но в 2013 году он продал свою долю, а крупными акционерами стали структуры Сергея Гордеева, Александра Мамута и Микаила Шишханова.

В 2016 году компания значительно увеличилась, купив конкурента — компанию «Мортон» — у купившего ее незадолго до этого Сергея Гордеева, который еще в 2014 году стал президентом и председателем правления ПИК. А в 2017 году он получил контроль над компанией, выкупив пакеты акций Александра Мамута и Микаила Шишханова. Его доля в акционерном капитале превысила 74%.

В том же 2017 году компания выкупила свои глобальные депозитарные расписки (ГДР), проведя делистинг с Лондонской фондовой биржи, а затем продала пакет ГДР, соответствующий 7,6% акционерного капитала, банку ВТБ. Одновременно был заключен беспоставочный финансовый инструмент, о котором мы говорили выше. В 2019 году ВТБ увеличил долю в компании в три раза.

Таким образом, по итогам первого полугодия 2021 года у компании есть контролирующий акционер — глава компании Сергей Гордеев; крупный миноритарий в лице банка ВТБ; еще 17,62% акций находятся в свободном обращении.

В марте 2021 года компания немного переименовалась: сменила название с «Группа компаний ПИК» на «ПИК — специализированный застройщик», а должность главы компании сменилась с президента на генерального директора.

А в самом начале октября 2021 года компания провела SPO — вторичное размещение акций, продав около 28,5 млн ценных бумаг за примерно 36 млрд рублей. Из вырученных средств 11,6 млрд рублей планируется потратить до конца месяца на выкуп ГДР у банка ВТБ, остальные же — на погашение долга и расширение бизнеса. Попутно должно увеличиться количество акций в свободном обращении.

Структура акционерного капитала компании по итогам первого полугодия 2021 года

Новые точки роста

ПИК СЗ не почивает на лаврах лидерства в отрасли: компания не только наращивает объемы строительства, но и пробует заняться смежными направлениями для дальнейшего увеличения бизнеса и его диверсификации.

Начинается международная экспансия. Первый проект — 30-этажный дом бизнес-класса в центре столицы Филиппин Манилы. Еще появляются проекты в Индии.

Новые бренды. Представлены новые бренды Forma и Mono для жилья бизнес- и премиум-класса.

Новые сегменты. Планируется выход в совершенно новые для компании сегменты — строительство загородных домов и индустриальных парков.

Модульное строительство. Компания активно развивает технологии модульного строительства. Планируется запуск заводов в Москве, Санкт-Петербурге и Маниле, которые будут производить модули. За счет их использования предполагается снизить себестоимость, повысить качество и существенно сократить сроки строительства. В начале октября 2021 года компания собирается начать строительство первого девятиэтажного дома по этой технологии с ожидаемой продолжительностью сборки всего лишь две недели. ПИК СЗ в презентации для инвесторов обозначил такую амбициозную цель, как мировое лидерство компании в области модульного строительства к концу 2023 года с долей 20% и объемом возводимой недвижимости с использованием этой технологии 2 млн квадратных метров.

Новый сервис. Запущен сервис Kvarta — технологическая платформа как для клиентов, так и для других девелоперов. Это экосистема, сочетающая в себе удобства цифровизации, множества услуг и маркетплейса. Предполагается, что с ее помощью клиенты смогут покупать и арендовать квартиры, а небольшие девелоперы — получать полный пакет услуг, в частности проектное финансирование, а также возможность продажи квартир с небольшими затратами. Амбициозная цель сервиса — доля 25% рынка первичной продажи жилья к 2025 году.

Будущая экосистема Kvarta. Источник: презентация компании, стр. 34

Финансовые показатели

На первый взгляд, выручка и чистая прибыль компании показывают прекрасную растущую динамику. Но если внимательно изучить финансовую отчетность, то окажется, что у компании есть беспоставочные финансовые инструменты, стоимость которых регулярно переоценивается в зависимости от котировок акций. А так как котировки в последнее время растут, то возникают финансовые доходы, которые несколько искажают чистую прибыль. Если скорректировать ее на этот показатель, то динамика все равно будет отличной, но будет наблюдаться некоторое падение чистой прибыли по итогам первого полугодия 2021 года.

Чистый долг компании также растет, что не очень хорошо, но объяснимо, так как ПИК СЗ много инвестирует в развитие бизнеса.

Финансовые результаты ПИК СЗ по годам, млрд рублей

Дивиденды и дивидендная политика

В 2017 году была принята дивидендная политика компании, согласно которой планировалось выплачивать дивиденды раз в полгода в размере не менее 30% чистого потока денежных средств от операционной деятельности. Но в реальности компания несколько лет подряд выплачивала фиксированную сумму 22,71 Р на акцию раз в год.

В 2021 году компания приняла новую дивидендную политику с похожей формулой выплат: дважды в год не менее 30%, но теперь — от чистой прибыли по МСФО, скорректированной на неденежные доходы.

В мае 2021 года были объявлены дивиденды сразу за 2020 год и первый квартал 2021 года, итоговая сумма оказалась почти в два раза больше, чем обычно, — 45,22 Р на акцию. Дивидендная доходность этой «двойной» выплаты составила около 4,5%.

Дивиденды компании, рублей на акцию

Почему акции могут вырасти

Растущий лидер отрасли. Бизнес ПИК СЗ активно развивается по всем направлениям: объем реализации недвижимости растет как в квадратных метрах, так и в рублях, увеличивается диверсификация по сегментам и географии строительства. Внедряются инновации для его удешевления и ускорения. Появились новые подразделения роста, которые в будущем даже могут быть выведены на IPO.

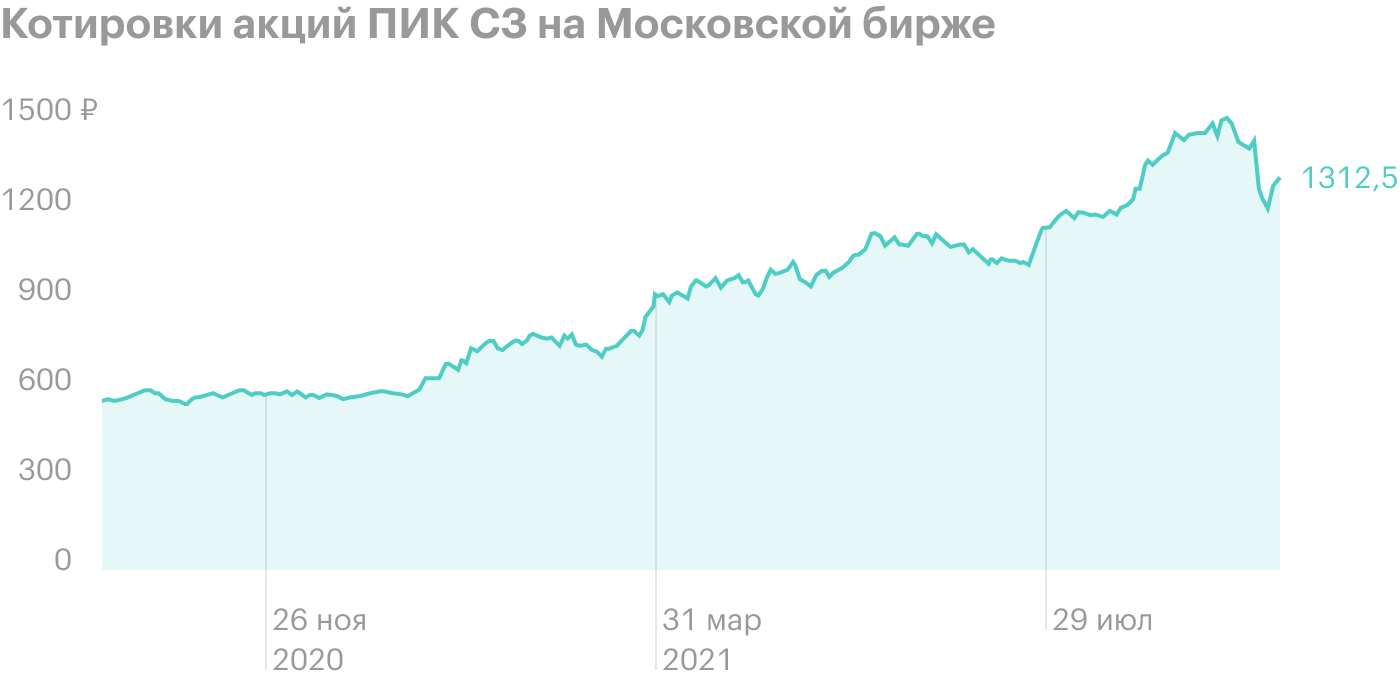

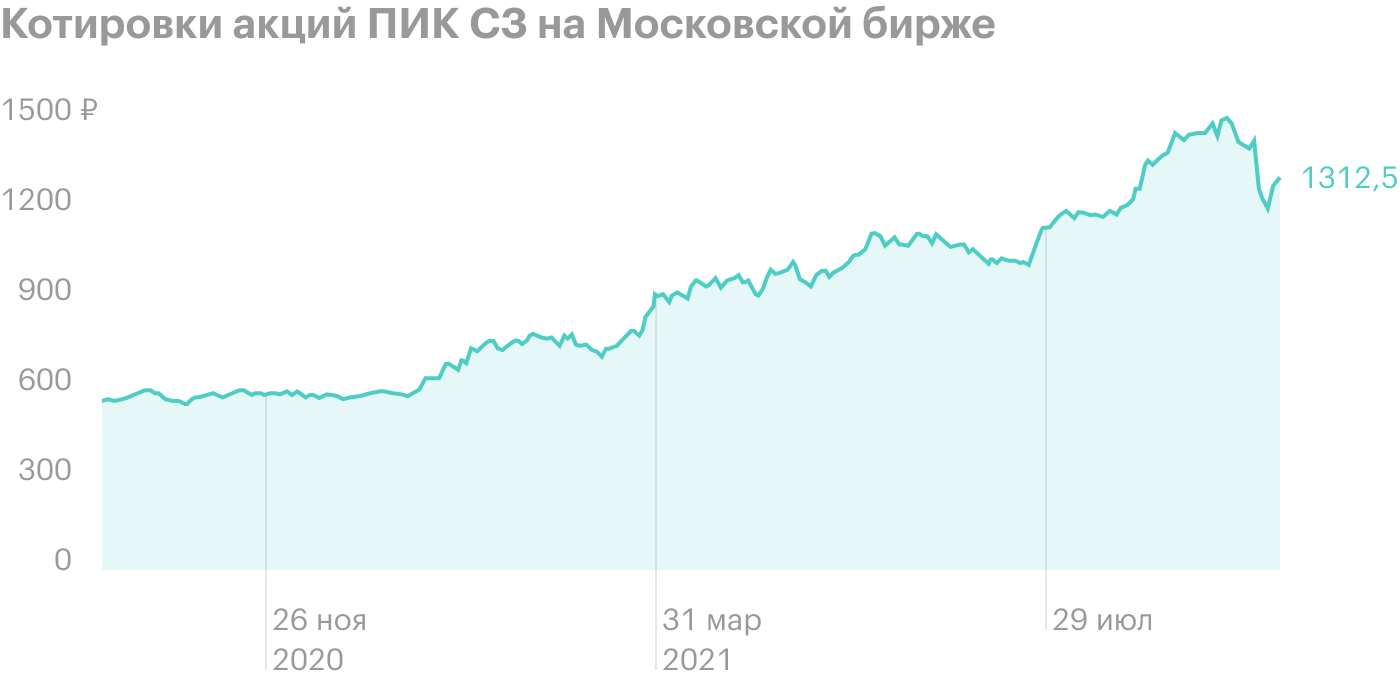

В последнее время котировки акций компании значительно выросли, но это во многом просто отражение операционных и финансовых успехов бизнеса. Да, компания торгуется по мультипликатору P / E дороже, чем пару лет назад, и дороже большинства конкурентов, но в целом это отражает высокую эффективность бизнеса ПИК СЗ, его лидерство в отрасли и перспективы.

Возможный позитив от SPO. Проведенное SPO несет несколько потенциальных выгод ПИК СЗ. Во-первых, часть вырученных денег планируется пустить на погашение долга, сильно выросшего в последнее время.

Во-вторых, это должно увеличить ликвидность акций за счет большего их количества в свободном обращении. К тому же компанию еще в августе называли кандидатом на включение в один из основных биржевых индексов на российские акции MSCI Russia, после SPO вероятность этого еще повысилась. Факт включения может также быть позитивным для котировок акций компании.

Начало соблюдения дивидендной политики. Если ПИК СЗ начнет регулярно соблюдать свою дивидендную политику, это повысит прозрачность компании и предсказуемость размера дивидендов для ее акционеров, что увеличит ее привлекательность и может стать еще одной причиной роста котировок.

Почему акции могут упасть

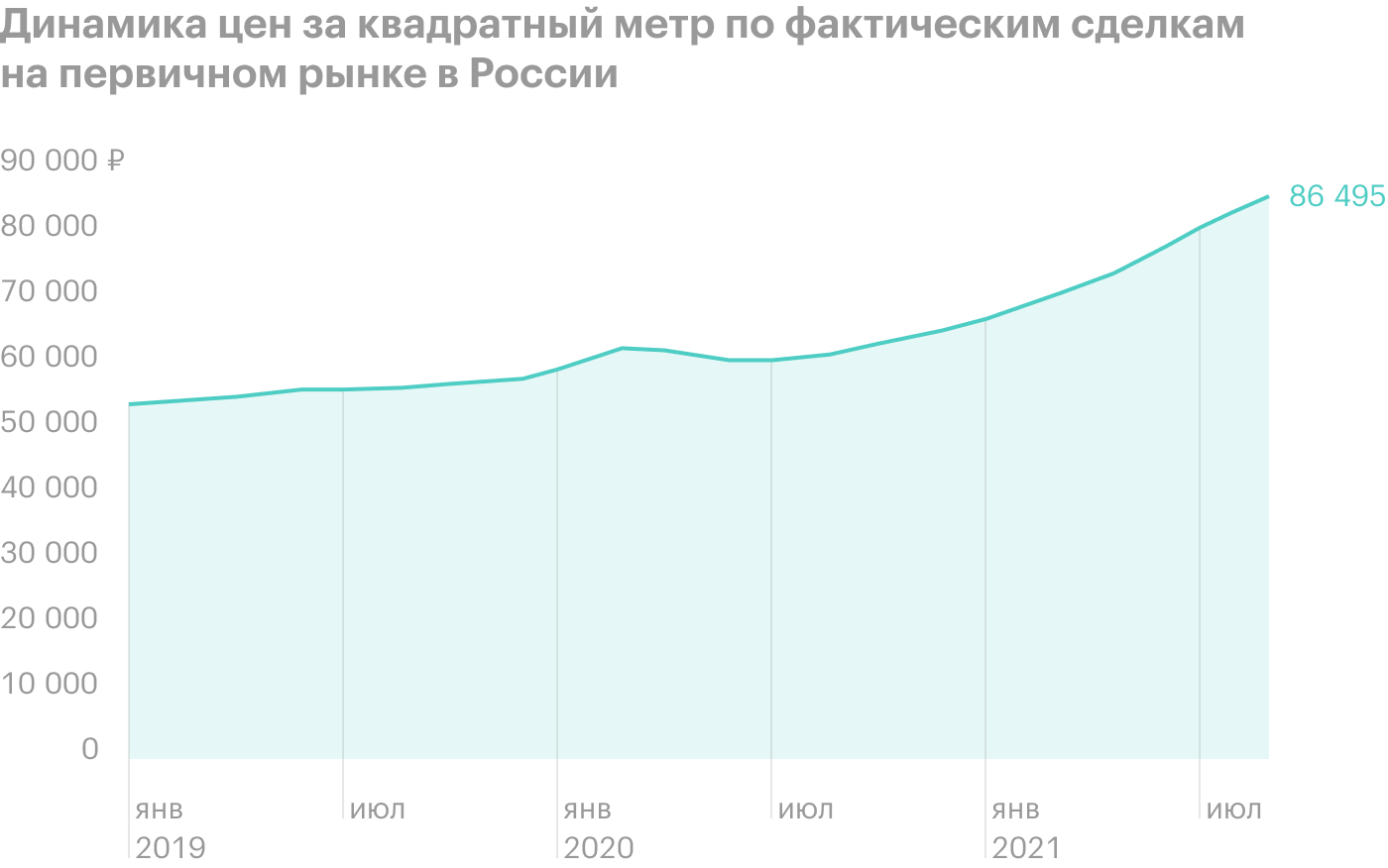

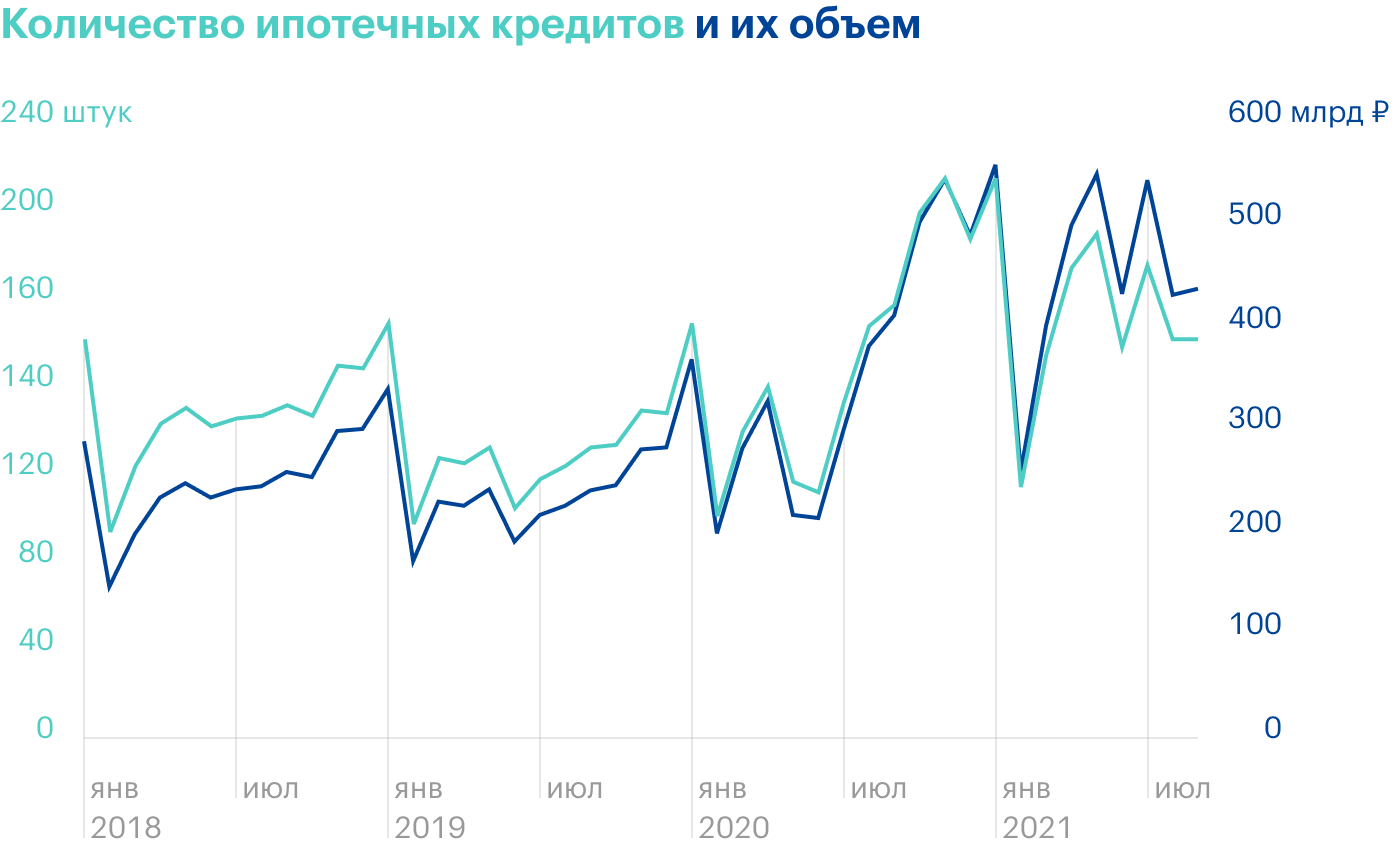

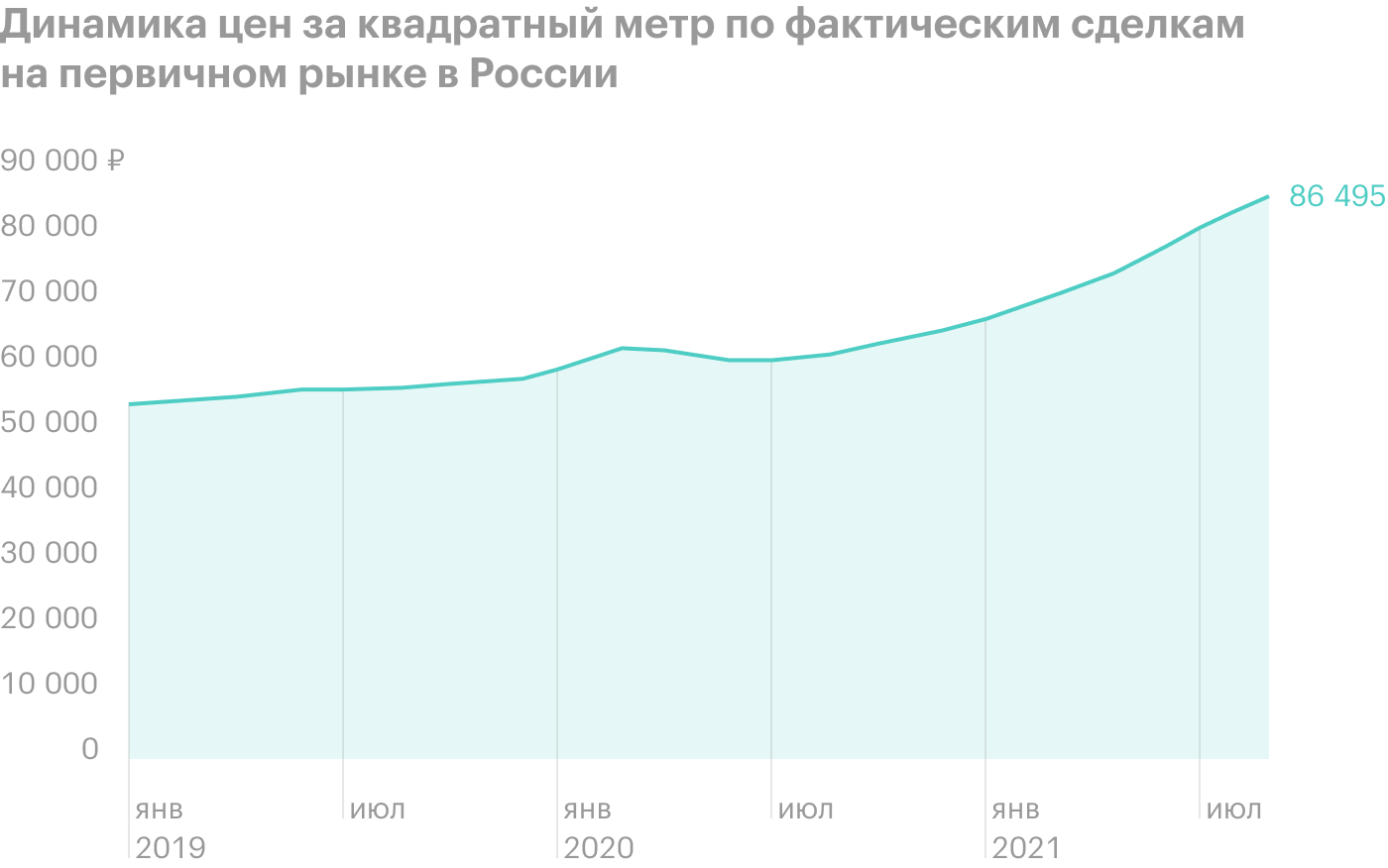

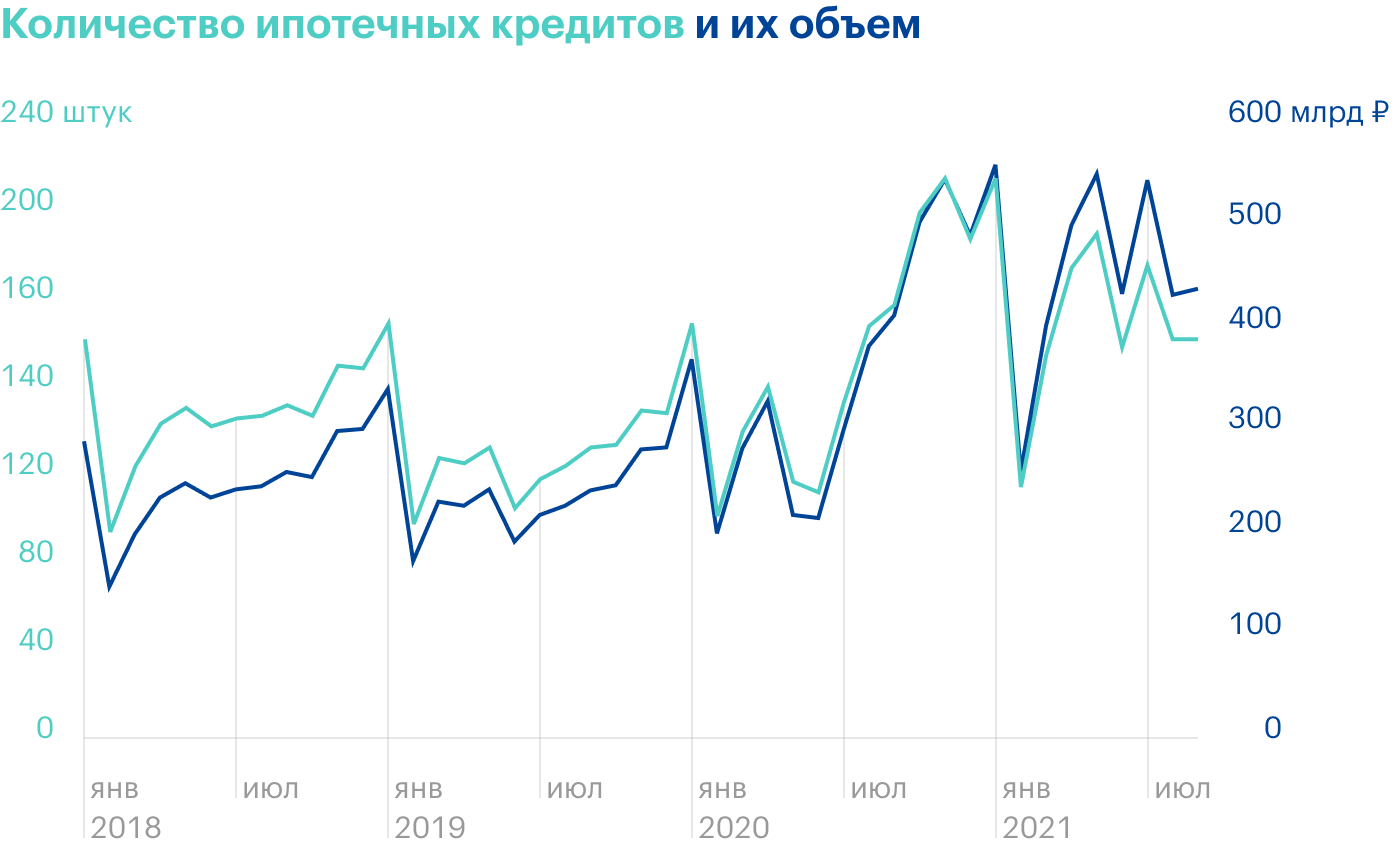

Ухудшение конъюнктуры. В 2020 году и первой половине 2021 года в строительной отрасли была крайне благоприятная конъюнктура: исторически низкое значение ключевой ставки ЦБ РФ, введение субсидируемой государством льготной ипотеки, возросший спрос на жилье из-за появления в жизни большого количества людей удаленного формата работы. Все это привело к сильному росту продаж жилья и росту цен на него.

Кажется, что конъюнктура достигла апогея и теперь будет только ухудшаться, — и у этого предположения есть сразу несколько предпосылок:

возросшая инфляция уменьшает реальные располагаемые доходы населения и делает жилье менее доступным;

из-за инфляции же увеличиваются расходы девелоперов на стройматериалы и оплату труда. В итоге или снизится маржинальность бизнеса, или при перекладывании роста цен на конечного покупателя пострадает спрос;

с целью обуздания инфляции ЦБ РФ начал поднимать ключевую ставку: если большую часть 2020 года она была на уровне 4,25%, то в сентябре 2021 года она была поднята уже до 6,75%, и это не предел. А это, в свою очередь, причина повышения процентов по кредитам и в частности ипотекам;

программу льготной ипотеки продлили, но на менее выгодных условиях.

А вместе с ухудшением конъюнктуры могут пострадать финансовые показатели девелоперов и в частности ПИК СЗ, что негативно скажется на котировках.

Возможные проблемы с новыми направлениями бизнеса. Компания активно развивает новые направления бизнеса, диверсифицирует его. Если все пойдет успешно, то это будет хорошим подспорьем для компании, но здесь есть и риски: возможно, у компании не получится реализовать свои амбициозные планы, а большие инвестиции обернутся только лишь убытками.

Мультипликаторы публичных российских девелоперов за первое полугодие 2021 года

Мультипликаторы ПИК СЗ по годам

В итоге

ПИК СЗ — лидер строительного рынка России. Бизнес компании уверенно растет, за ним растут финансовые показатели и котировки акций. Не последнюю роль в этом сыграла хорошая конъюнктура в секторе недвижимости в последние полтора года.

Компания не останавливается на достигнутом: ищет новые точки роста и диверсификации бизнеса, увеличивает количество акций в свободном обращении, принимает новую дивидендную политику. Вместе с тем конъюнктура в отрасли, скорее всего, прошла свой пик, а инвестиции могут не дать результата и стать просто тратой денег.

Отдельно хочется обратить внимание на то, что акции ПИК СЗ не коррелируют с рынком, что видно по значению бета-коэффициента, равному 0,02.

О компании

В отчетности компания выделяет пять операционных сегментов бизнеса.

Девелопмент и строительство. До 2021 года компания считала девелопмент и строительство двумя отдельными сегментами, а теперь объединила их в один. Сюда входит основная деятельность ПИК СЗ по возведению и реализации жилых домов, объектов инфраструктуры и коммерческой недвижимости, комплексному освоению территорий. Большая часть строительства осуществляется компанией в Московском регионе, есть также проекты в Санкт-Петербурге, Калуге, Екатеринбурге, Ярославле и других — суммарно в 14 регионах. В основном ПИК СЗ возводит жилые дома в массовом сегменте.

Еще компания занимается подрядными строительными услугами — так называемым fee development. То есть владелец земли нанимает ПИК СЗ по контракту для строительных работ.

Эксплуатация. Компания занимается управлением недвижимостью в 20 регионах России через крупнейшую в стране управляющую компанию «ПИК-Комфорт». Общая площадь домов под управлением — более 50 млн квадратных метров. Это совершенно другой формат бизнеса по сравнению с сегментом «девелопмент и строительство» — он приносит регулярную выручку с одних и тех же объектов.

Индустриальный сегмент. Компания производит стройматериалы и компоненты для строительства, IoT-устройства, занимается сборкой панельных зданий.

Проптэк. Компания предоставляет сервисы по ремонту, сдаче в аренду, выкупу и продаже недвижимости на вторичном рынке.

Прочие виды деятельности. Иные виды деятельности, например арендные услуги.

Компания вертикально интегрированная: сама разрабатывает технологии строительства, производит на домостроительных комбинатах части, используемые в строительстве, строит, продает, управляет уже готовыми домами. По структуре выручки видно, что подавляющую часть денег она зарабатывает на девелопменте и строительстве.

Несмотря на масштаб бизнеса, его показатели постоянно растут: ПИК СЗ реализует все больше недвижимости как в натуральном, так и в денежном выражении. Такая же динамика наблюдается по договорам fee development.

Подавляющая часть недвижимости реализуется в Московском регионе: по итогам первого полугодия 2021 года на его долю пришлось 87% в натуральном выражении и 93% — в стоимостном. Стоит отметить, что доля ипотечных сделок постоянно растет и уже достигла 79%.

У ПИК СЗ крупнейший в России земельный банк, который в последние пару лет значительно вырос, что дает компании возможность каждый год запускать по несколько новых проектов, вводить десятки новых корпусов суммарной площадью близкой или даже превышающей 2 млн квадратных метров.

Лучше всего развитие компании видно по динамике активов: за последние четыре года они выросли в четыре раза — до 917 млрд рублей.

Количество новых проектов, корпусов и их площадь по годам

Объем текущего строительства и ввода жилья за 2021 год крупнейших девелоперов России, млн м²

Объем реализации недвижимости и сумма по договорам по регионам за первое полугодие 2021 года

Структура выручки компании по операционным сегментам за первое полугодие 2021 года

Объем реализации недвижимости и сумма по договорам по годам

Объем реализации недвижимости и сумма по договорам fee-development по годам

Доля ипотечных сделок по годам

Земельный банк компании по годам, млн м²

Оценка активов компании по годам, млрд рублей

История и акционерный капитал

Компания была основана в 1994 году Юрием Жуковым и Кириллом Писаревым как «Первая ипотечная компания». В 2000-х были приобретены несколько заводов по производству стройматериалов и компонентов для строительства. В 2007 году компания стала публичной, ее ценные бумаги стали торговаться на биржах Москвы и Лондона.

Мировой финансовый кризис 2008 года тяжело ударил по компании, итогом чего стала потеря контроля над ней основателями в 2009 году. Крупным акционером стал Сулейман Керимов. Но в 2013 году он продал свою долю, а крупными акционерами стали структуры Сергея Гордеева, Александра Мамута и Микаила Шишханова.

В 2016 году компания значительно увеличилась, купив конкурента — компанию «Мортон» — у купившего ее незадолго до этого Сергея Гордеева, который еще в 2014 году стал президентом и председателем правления ПИК. А в 2017 году он получил контроль над компанией, выкупив пакеты акций Александра Мамута и Микаила Шишханова. Его доля в акционерном капитале превысила 74%.

В том же 2017 году компания выкупила свои глобальные депозитарные расписки (ГДР), проведя делистинг с Лондонской фондовой биржи, а затем продала пакет ГДР, соответствующий 7,6% акционерного капитала, банку ВТБ. Одновременно был заключен беспоставочный финансовый инструмент, о котором мы говорили выше. В 2019 году ВТБ увеличил долю в компании в три раза.

Таким образом, по итогам первого полугодия 2021 года у компании есть контролирующий акционер — глава компании Сергей Гордеев; крупный миноритарий в лице банка ВТБ; еще 17,62% акций находятся в свободном обращении.

В марте 2021 года компания немного переименовалась: сменила название с «Группа компаний ПИК» на «ПИК — специализированный застройщик», а должность главы компании сменилась с президента на генерального директора.

А в самом начале октября 2021 года компания провела SPO — вторичное размещение акций, продав около 28,5 млн ценных бумаг за примерно 36 млрд рублей. Из вырученных средств 11,6 млрд рублей планируется потратить до конца месяца на выкуп ГДР у банка ВТБ, остальные же — на погашение долга и расширение бизнеса. Попутно должно увеличиться количество акций в свободном обращении.

Структура акционерного капитала компании по итогам первого полугодия 2021 года

Новые точки роста

ПИК СЗ не почивает на лаврах лидерства в отрасли: компания не только наращивает объемы строительства, но и пробует заняться смежными направлениями для дальнейшего увеличения бизнеса и его диверсификации.

Начинается международная экспансия. Первый проект — 30-этажный дом бизнес-класса в центре столицы Филиппин Манилы. Еще появляются проекты в Индии.

Новые бренды. Представлены новые бренды Forma и Mono для жилья бизнес- и премиум-класса.

Новые сегменты. Планируется выход в совершенно новые для компании сегменты — строительство загородных домов и индустриальных парков.

Модульное строительство. Компания активно развивает технологии модульного строительства. Планируется запуск заводов в Москве, Санкт-Петербурге и Маниле, которые будут производить модули. За счет их использования предполагается снизить себестоимость, повысить качество и существенно сократить сроки строительства. В начале октября 2021 года компания собирается начать строительство первого девятиэтажного дома по этой технологии с ожидаемой продолжительностью сборки всего лишь две недели. ПИК СЗ в презентации для инвесторов обозначил такую амбициозную цель, как мировое лидерство компании в области модульного строительства к концу 2023 года с долей 20% и объемом возводимой недвижимости с использованием этой технологии 2 млн квадратных метров.

Новый сервис. Запущен сервис Kvarta — технологическая платформа как для клиентов, так и для других девелоперов. Это экосистема, сочетающая в себе удобства цифровизации, множества услуг и маркетплейса. Предполагается, что с ее помощью клиенты смогут покупать и арендовать квартиры, а небольшие девелоперы — получать полный пакет услуг, в частности проектное финансирование, а также возможность продажи квартир с небольшими затратами. Амбициозная цель сервиса — доля 25% рынка первичной продажи жилья к 2025 году.

Будущая экосистема Kvarta. Источник: презентация компании, стр. 34

Финансовые показатели

На первый взгляд, выручка и чистая прибыль компании показывают прекрасную растущую динамику. Но если внимательно изучить финансовую отчетность, то окажется, что у компании есть беспоставочные финансовые инструменты, стоимость которых регулярно переоценивается в зависимости от котировок акций. А так как котировки в последнее время растут, то возникают финансовые доходы, которые несколько искажают чистую прибыль. Если скорректировать ее на этот показатель, то динамика все равно будет отличной, но будет наблюдаться некоторое падение чистой прибыли по итогам первого полугодия 2021 года.

Чистый долг компании также растет, что не очень хорошо, но объяснимо, так как ПИК СЗ много инвестирует в развитие бизнеса.

Финансовые результаты ПИК СЗ по годам, млрд рублей

Дивиденды и дивидендная политика

В 2017 году была принята дивидендная политика компании, согласно которой планировалось выплачивать дивиденды раз в полгода в размере не менее 30% чистого потока денежных средств от операционной деятельности. Но в реальности компания несколько лет подряд выплачивала фиксированную сумму 22,71 Р на акцию раз в год.

В 2021 году компания приняла новую дивидендную политику с похожей формулой выплат: дважды в год не менее 30%, но теперь — от чистой прибыли по МСФО, скорректированной на неденежные доходы.

В мае 2021 года были объявлены дивиденды сразу за 2020 год и первый квартал 2021 года, итоговая сумма оказалась почти в два раза больше, чем обычно, — 45,22 Р на акцию. Дивидендная доходность этой «двойной» выплаты составила около 4,5%.

Дивиденды компании, рублей на акцию

Почему акции могут вырасти

Растущий лидер отрасли. Бизнес ПИК СЗ активно развивается по всем направлениям: объем реализации недвижимости растет как в квадратных метрах, так и в рублях, увеличивается диверсификация по сегментам и географии строительства. Внедряются инновации для его удешевления и ускорения. Появились новые подразделения роста, которые в будущем даже могут быть выведены на IPO.

В последнее время котировки акций компании значительно выросли, но это во многом просто отражение операционных и финансовых успехов бизнеса. Да, компания торгуется по мультипликатору P / E дороже, чем пару лет назад, и дороже большинства конкурентов, но в целом это отражает высокую эффективность бизнеса ПИК СЗ, его лидерство в отрасли и перспективы.

Возможный позитив от SPO. Проведенное SPO несет несколько потенциальных выгод ПИК СЗ. Во-первых, часть вырученных денег планируется пустить на погашение долга, сильно выросшего в последнее время.

Во-вторых, это должно увеличить ликвидность акций за счет большего их количества в свободном обращении. К тому же компанию еще в августе называли кандидатом на включение в один из основных биржевых индексов на российские акции MSCI Russia, после SPO вероятность этого еще повысилась. Факт включения может также быть позитивным для котировок акций компании.

Начало соблюдения дивидендной политики. Если ПИК СЗ начнет регулярно соблюдать свою дивидендную политику, это повысит прозрачность компании и предсказуемость размера дивидендов для ее акционеров, что увеличит ее привлекательность и может стать еще одной причиной роста котировок.

Почему акции могут упасть

Ухудшение конъюнктуры. В 2020 году и первой половине 2021 года в строительной отрасли была крайне благоприятная конъюнктура: исторически низкое значение ключевой ставки ЦБ РФ, введение субсидируемой государством льготной ипотеки, возросший спрос на жилье из-за появления в жизни большого количества людей удаленного формата работы. Все это привело к сильному росту продаж жилья и росту цен на него.

Кажется, что конъюнктура достигла апогея и теперь будет только ухудшаться, — и у этого предположения есть сразу несколько предпосылок:

возросшая инфляция уменьшает реальные располагаемые доходы населения и делает жилье менее доступным;

из-за инфляции же увеличиваются расходы девелоперов на стройматериалы и оплату труда. В итоге или снизится маржинальность бизнеса, или при перекладывании роста цен на конечного покупателя пострадает спрос;

с целью обуздания инфляции ЦБ РФ начал поднимать ключевую ставку: если большую часть 2020 года она была на уровне 4,25%, то в сентябре 2021 года она была поднята уже до 6,75%, и это не предел. А это, в свою очередь, причина повышения процентов по кредитам и в частности ипотекам;

программу льготной ипотеки продлили, но на менее выгодных условиях.

А вместе с ухудшением конъюнктуры могут пострадать финансовые показатели девелоперов и в частности ПИК СЗ, что негативно скажется на котировках.

Возможные проблемы с новыми направлениями бизнеса. Компания активно развивает новые направления бизнеса, диверсифицирует его. Если все пойдет успешно, то это будет хорошим подспорьем для компании, но здесь есть и риски: возможно, у компании не получится реализовать свои амбициозные планы, а большие инвестиции обернутся только лишь убытками.

Мультипликаторы публичных российских девелоперов за первое полугодие 2021 года

Мультипликаторы ПИК СЗ по годам

В итоге

ПИК СЗ — лидер строительного рынка России. Бизнес компании уверенно растет, за ним растут финансовые показатели и котировки акций. Не последнюю роль в этом сыграла хорошая конъюнктура в секторе недвижимости в последние полтора года.

Компания не останавливается на достигнутом: ищет новые точки роста и диверсификации бизнеса, увеличивает количество акций в свободном обращении, принимает новую дивидендную политику. Вместе с тем конъюнктура в отрасли, скорее всего, прошла свой пик, а инвестиции могут не дать результата и стать просто тратой денег.

Отдельно хочется обратить внимание на то, что акции ПИК СЗ не коррелируют с рынком, что видно по значению бета-коэффициента, равному 0,02.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба