HubSpot (NYSE: HUBS) — американская CRM-система. Ее выручка и котировки сильно выросли благодаря карантину. Но есть ли смысл надеяться на дальнейший рост акций?

На чем зарабатывают

HubSpot предоставляет комплекс решений для управления продажами, маркетингом, а также техподдержкой. У компании есть бесплатные версии большей части ее ПО, но полная версия, то есть наиболее полезная, стоит денег, и там есть градации доступа: в зависимости от масштабности решаемых задач меняется стоимость подписки.

Вот ее основные программные решения:

Marketing Hub — управление маркетинговыми процессами. Это SEO, автоматизация продвижения и рассылок, маркетинг в социальных сетях, а также отчетность и аналитика в этой области.

Sales Hub — программное обеспечение для оптимизации операций, связанных с продажами.

Service Hub — это управление отношениями с имеющимися клиентами: чаты, сбор обратной связи.

CMS Hub — это набор программных инструментов для оптимизации онлайн-контента и его управления.

Operations Hub — управление бизнес-операциями, которые связаны с обработкой клиентских данных.

Согласно годовому отчету компании, ее выручка делится так:

Подписка — 96,6%. Это, собственно, пользование программным обеспечением HubSpot: как отдельными программами, так и пакетом. Валовая маржа сегмента — 84,68% от его выручки.

Профессиональные услуги и другое — 3,4%. Услуги по обучению персонала компаний-клиентов работе с программным обеспечением HubSpot, а также услуги по сопровождению бизнес-операций клиентов, пользующихся ПО HubSpot. Сегмент убыточный — себестоимость оказания этих услуг почти на 21% выше всей выручки сегмента.

Выручка компании по странам и регионам:

США — 43%.

Страны Европы — 27,61%.

Азиатско-Тихоокеанский регион — 8,02%.

Другие страны в Америках — 21,37%.

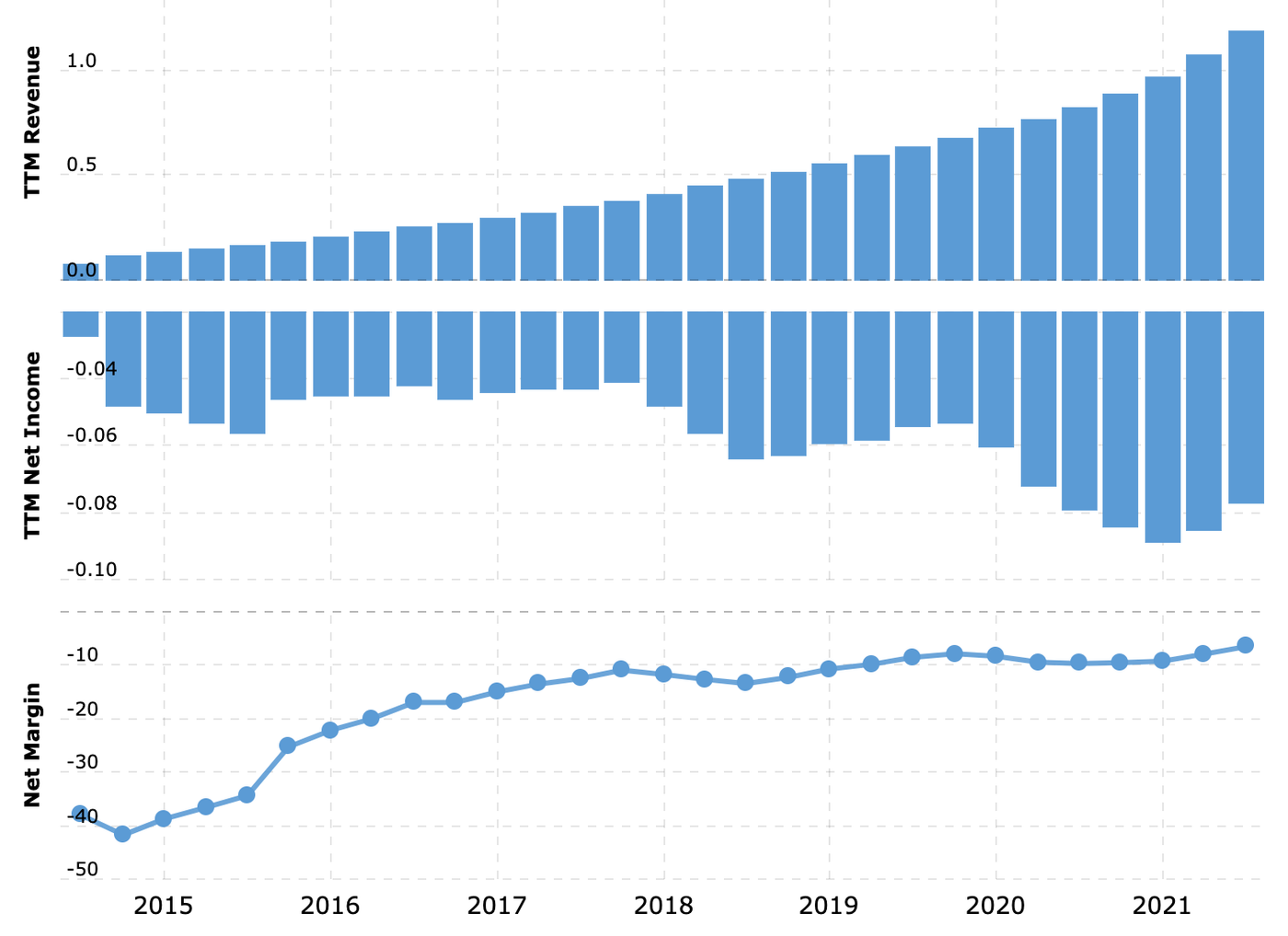

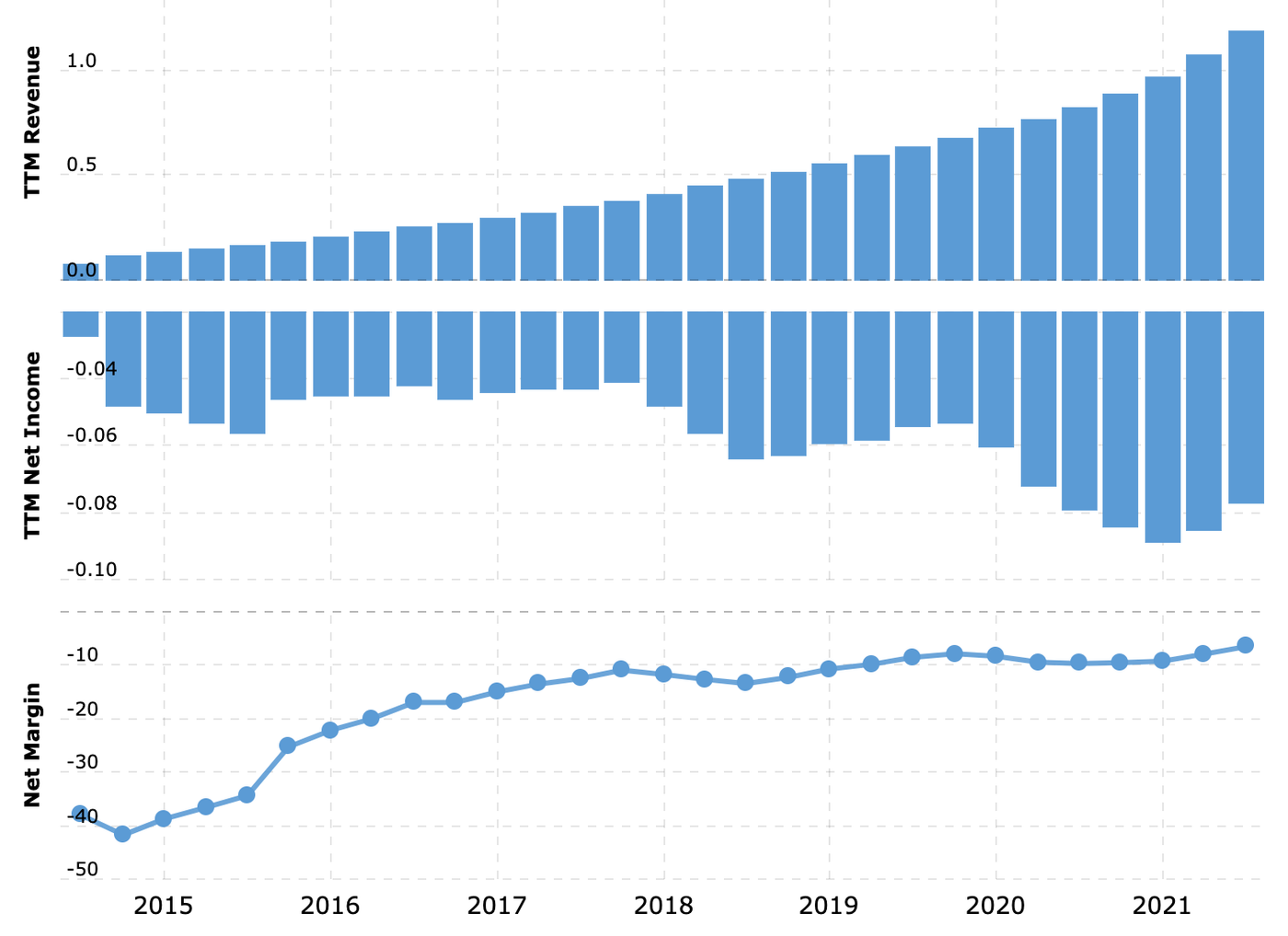

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Все то же самое, но с перламутровыми пуговицами. Со времени нашей сверхуспешной инвестидеи, вышедшей весной 2020, когда акции выросли на 323% всего за полтора года, компания неплохо нарастила показатели выручки и маржинальности бизнеса, пусть пока и не вышла на прибыль.

Еще она нарастила количество клиентов и общий объем возобновляемой выручки — это делает ее бизнес более стабильным. Как и раньше, ни один из клиентов не дает ей больше 1% выручки, что защищает ее бизнес от серьезных потерь в случае ухода кого-то из клиентов.

Так что все сильные стороны компания сохранила и развила — налицо несомненный прогресс. Нет причин считать, что в обозримом будущем рост компании прекратится: бесконечная пандемия создает бесконечный запрос на цифровизацию и перенесение деятельности в онлайн, что продолжит поддерживать бизнес компании.

Справедливости ради отмечу, что у HubSpot были неплохие перспективы даже без пандемии, поскольку компании и так были мотивированы активно тратиться на развитие цифровой части своего бизнеса — просто ради снижения издержек и повышения продуктивности труда.

Могут купить. В ноябре 2021 года появились сообщения, что компанию может купить Amazon. Сейчас сложно сказать, насколько эти слухи обоснованны и состоится ли покупка.

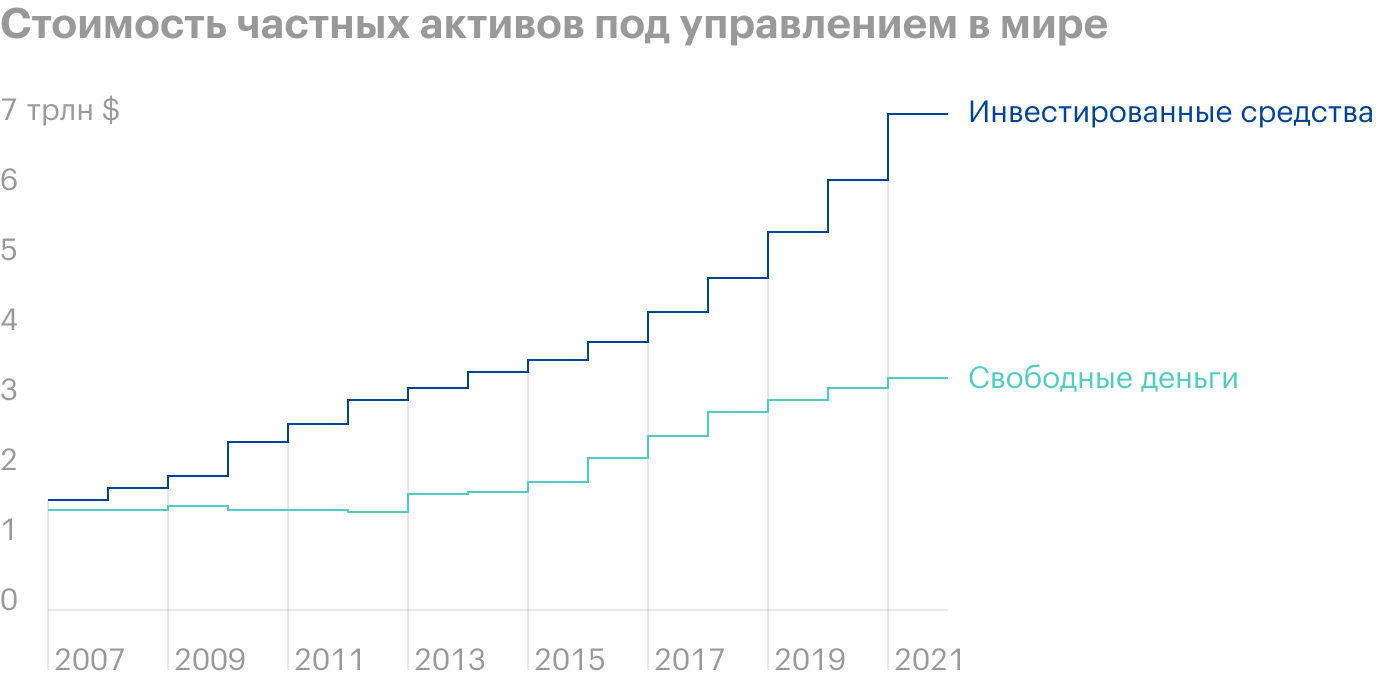

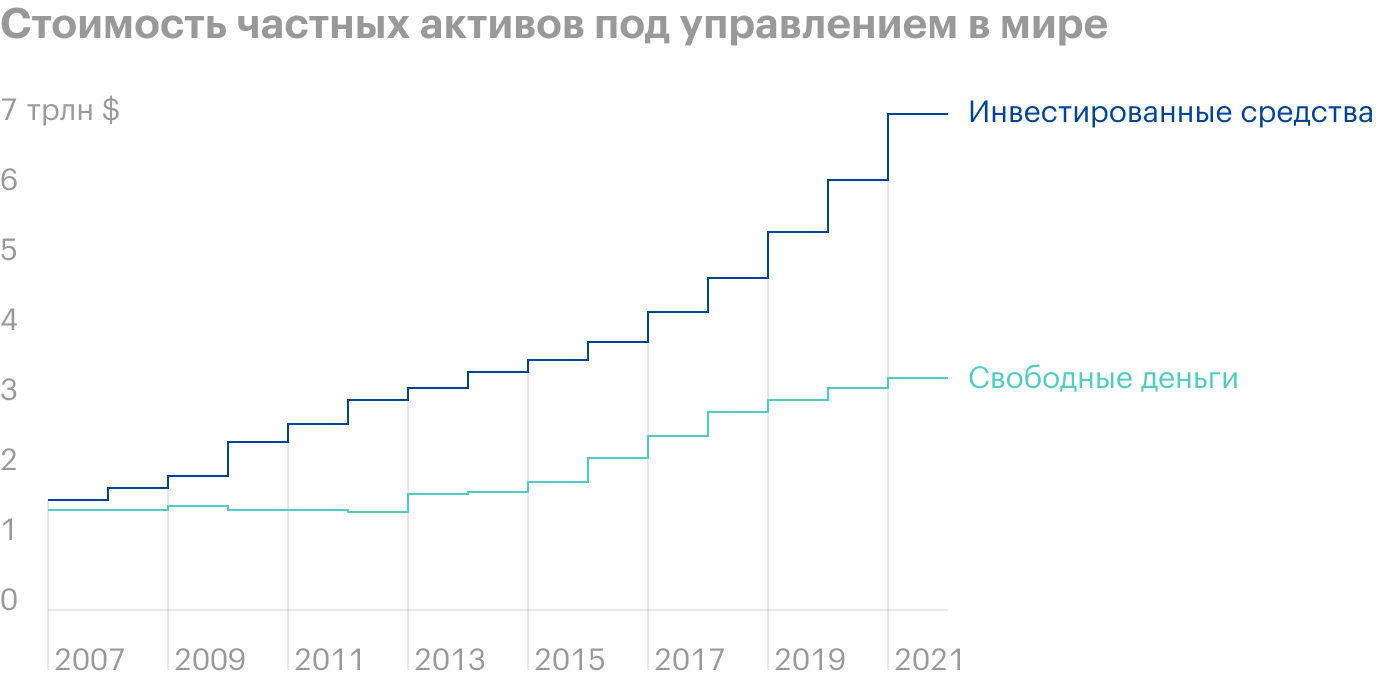

В теории HubSpot вполне может быть куплена — если и не Amazon, то кем-то из частных фондов: в распоряжении последних много свободных средств и сильно давление инвесторов, ждущих, что деньги будут тратиться с целью получить результат лучше основных биржевых индексов.

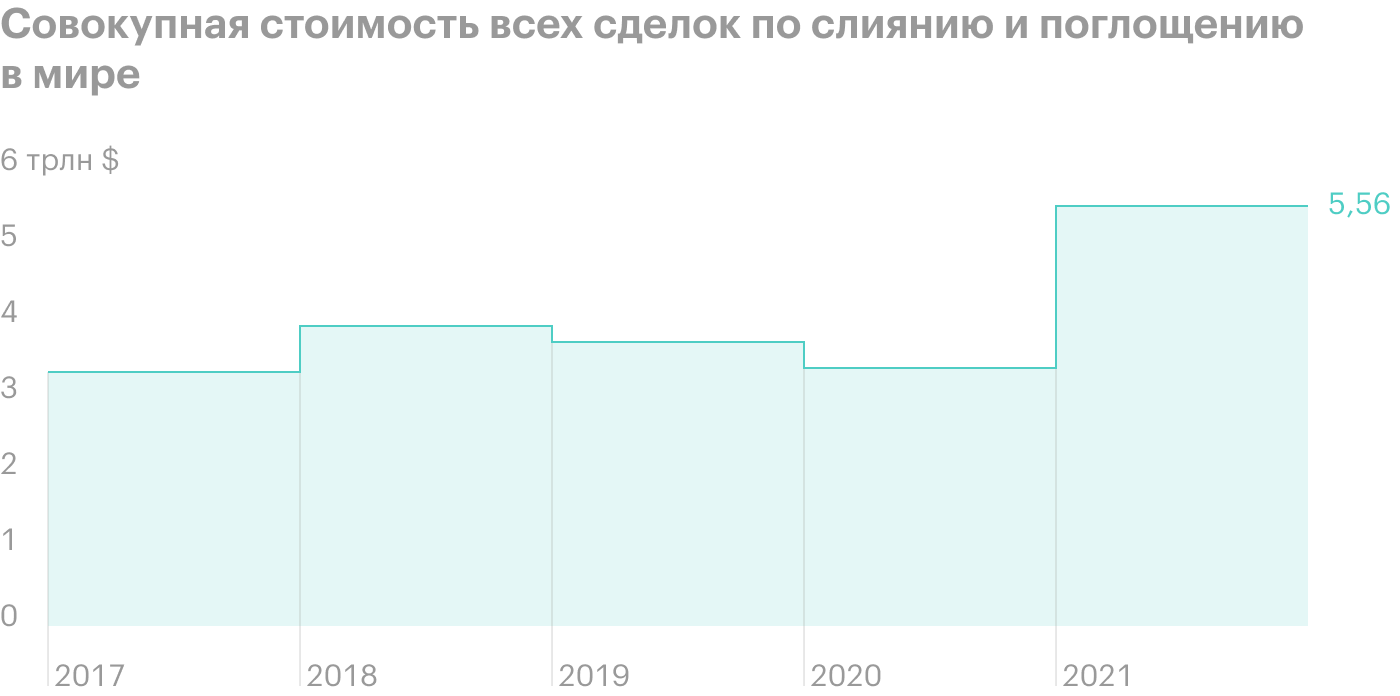

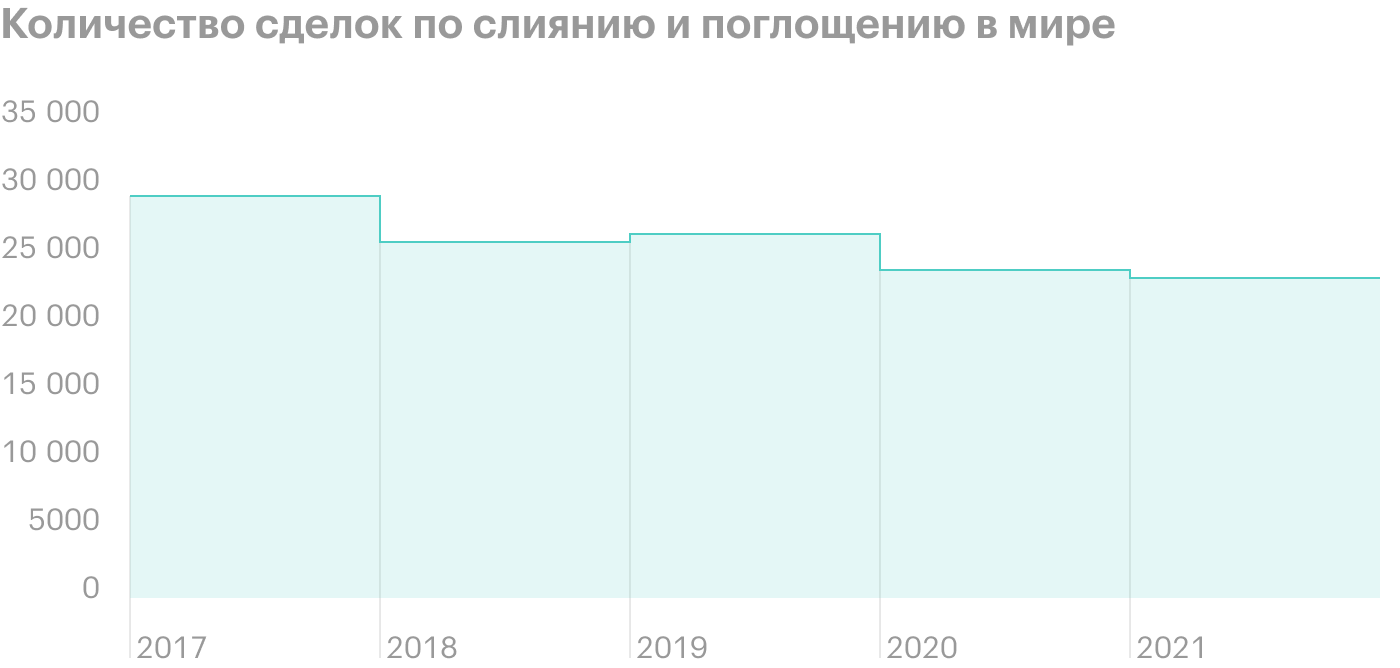

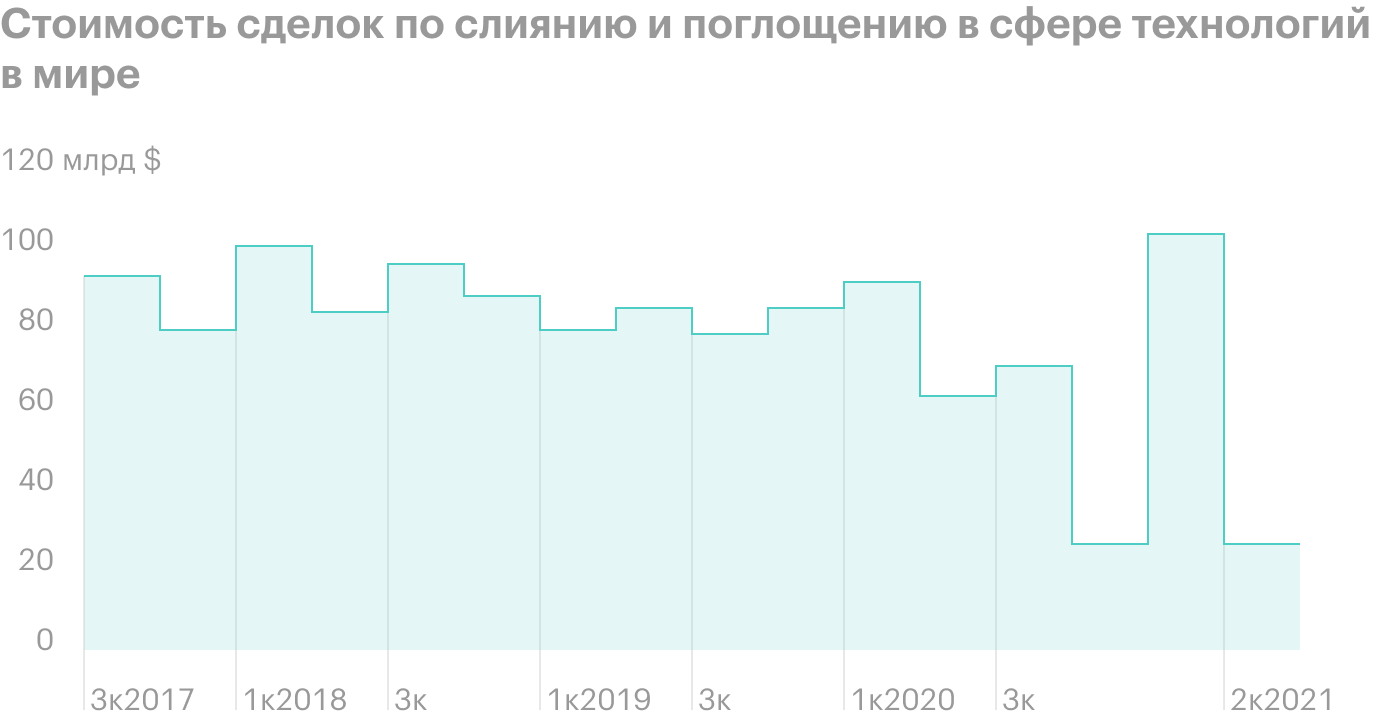

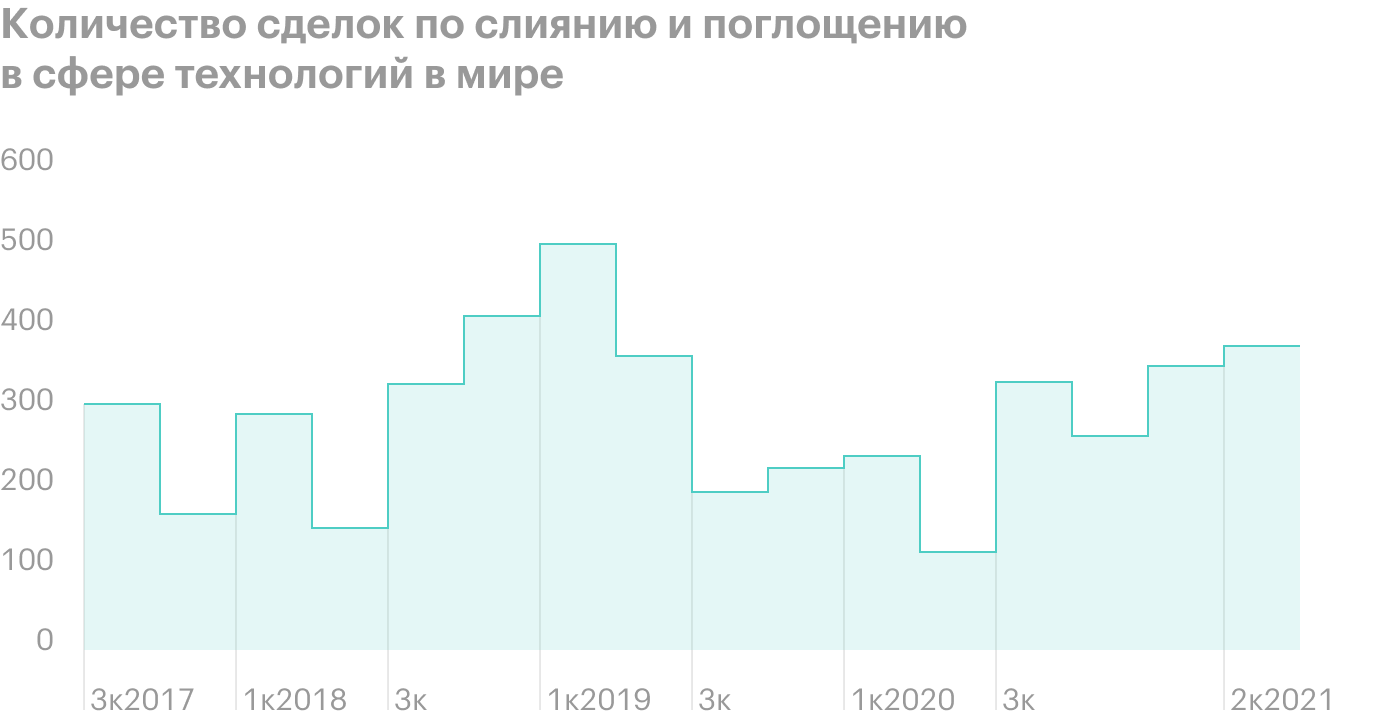

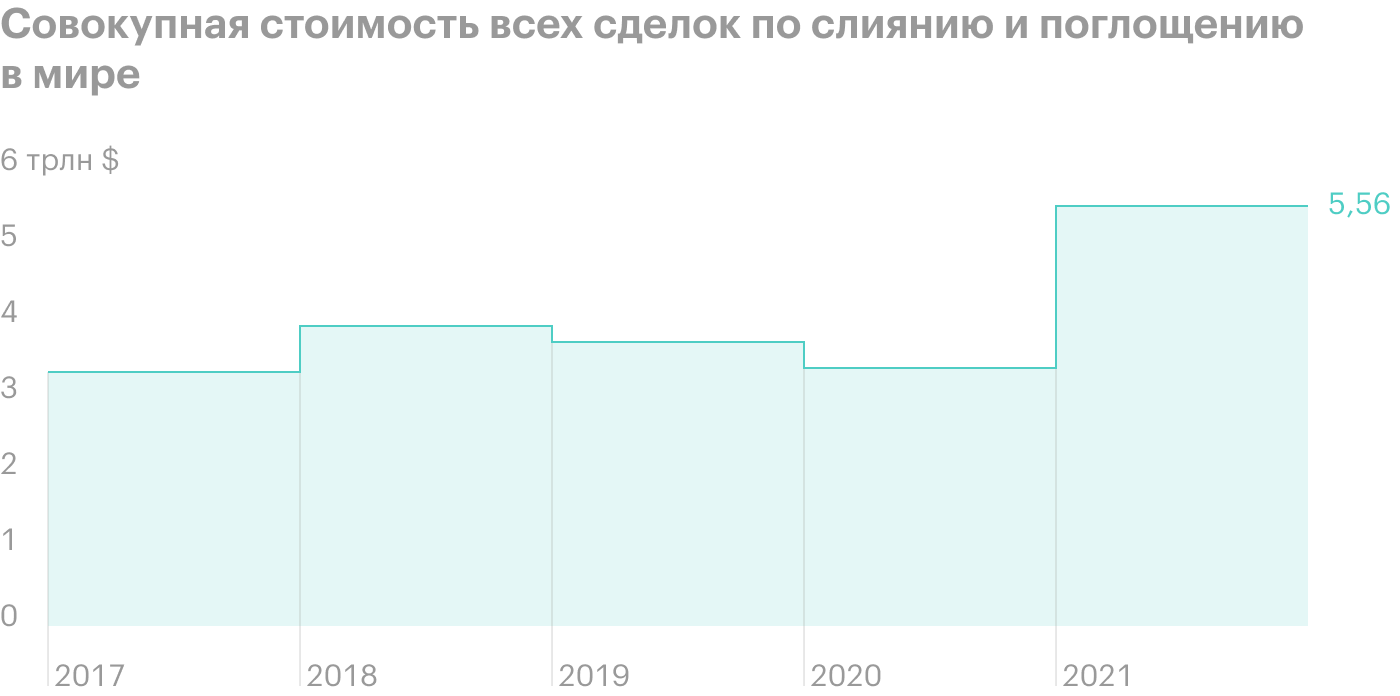

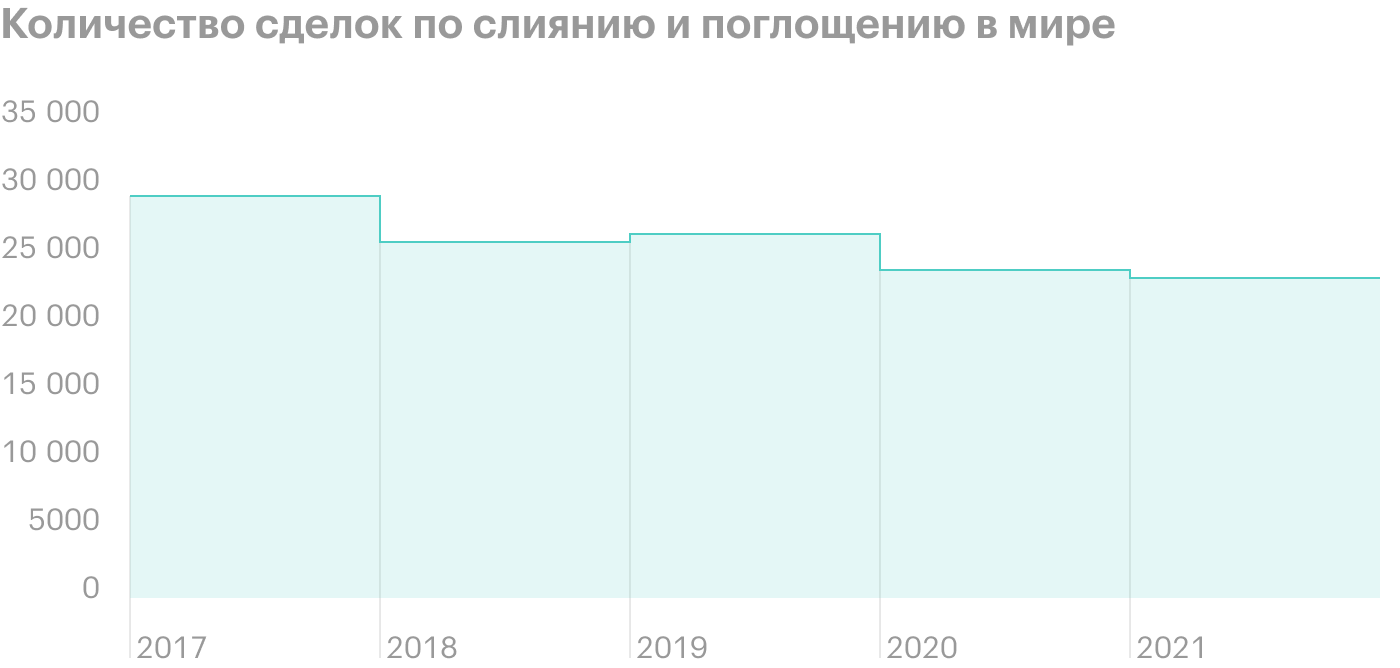

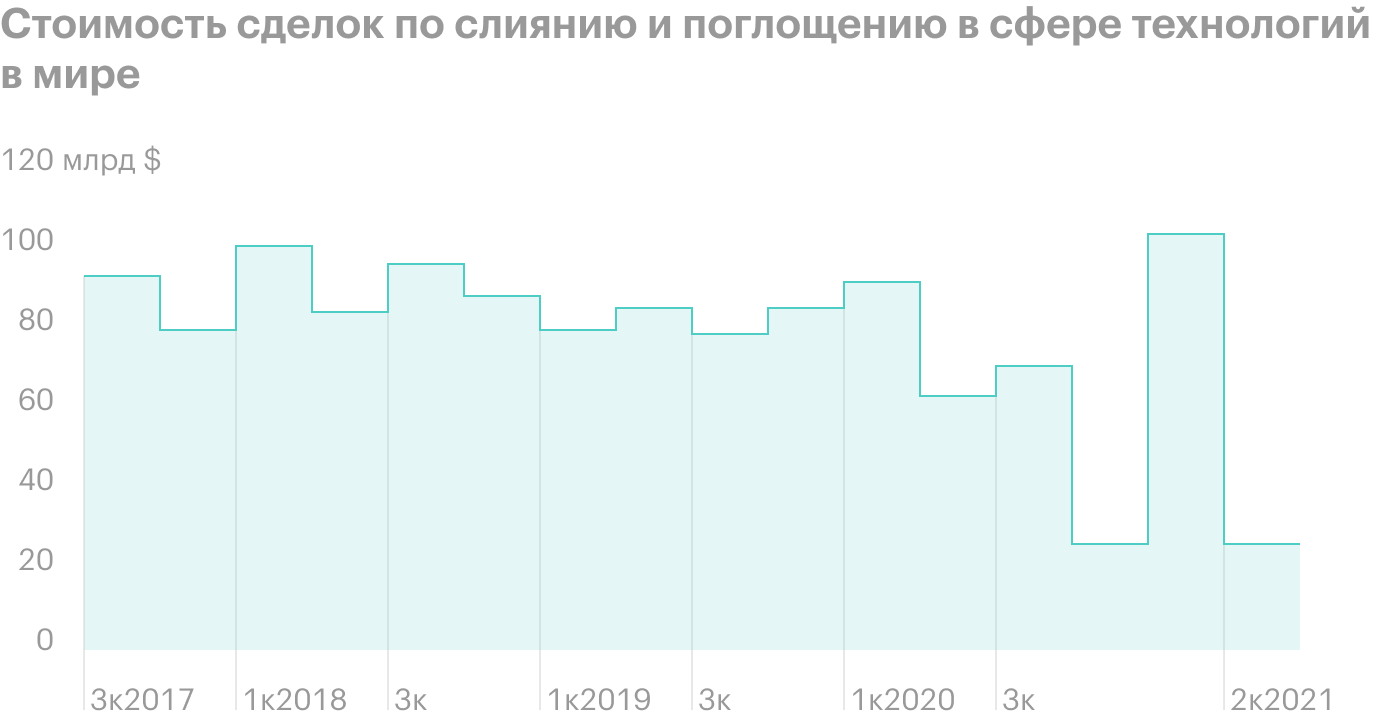

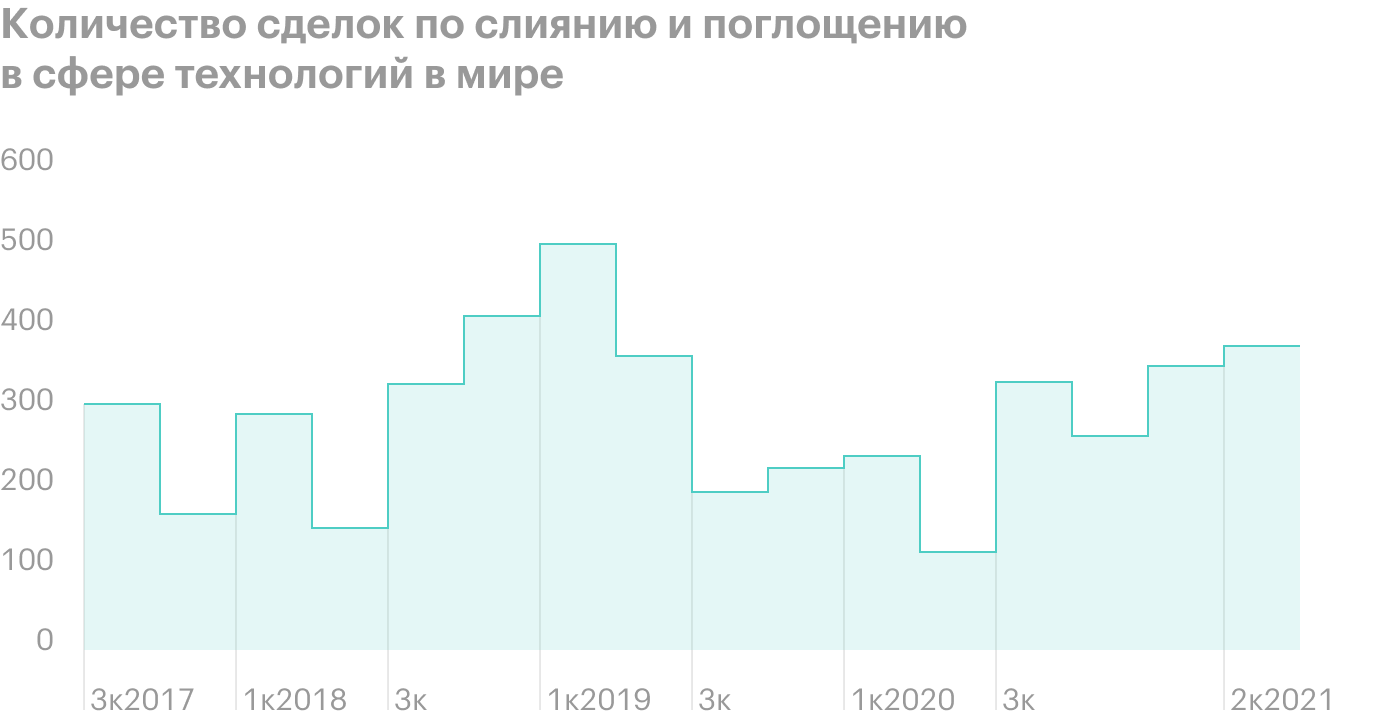

Общемировой объем сделок по слиянию и поглощению нынче весьма высок, так что HubSpot действительно может быть куплена, хотя здесь есть свои тонкие моменты.

Что может помешать

Но все-таки уже не то. Как говорил Гераклит, в одну и ту же реку нельзя войти дважды. Сейчас компания стоит в абсолютных цифрах очень дорого — почти 32 млрд долларов.

Ее убыточность не так сильно бросалась в глаза, когда капитализация была меньше 10 млрд: на тот момент к HubSpot можно было подходить с мерками стартапа. Но после роста ее акций почти в четыре раза за эти полтора года встает вопрос, насколько нынешняя цена компании оправданна — ведь выручка компании за тот же срок выросла даже не в два раза, а меньше. Еще стоит учитывать, что компания все еще убыточная, а это располагает к серьезной волатильности этих акций.

Могут не купить. Компания стоит дорого как в абсолютных, так и в относительных цифрах — P / S около 26. В технологическом секторе при покупке обычно не скупятся, но все же стоимость многих убыточных стартапов часто колеблется в пределах 10—15 млрд долларов.

HubSpot при стоимости в 32 млрд даст новым владельцам не так много — большой вопрос, получится ли оптимизировать компанию после покупки, чтобы получить из нее рентабельный бизнес.

Что касается возможности приобретения ее Amazon, следует помнить о том, что в Amazon сидят крайне прижимистые господа — дороже 14 млрд они никогда ничего не покупали.

У киностудии MGM Amazon вместе с ее производственными мощностями купила за 8,45 млрд каталог из 4 тысяч фильмов и 17 тысяч серий. Это невероятно выгодная сделка, если вспомнить, что конкурирующие стриминговые сервисы Disney и Netflix тратят безумные деньги на создание собственных библиотек контента.

Даже простое партнерство с Affirm Amazon заключила в обмен на разорительную для Affirm сделку, в ходе которой акционеры последней могут потерять до нескольких миллиардов долларов.

С учетом этого я бы не стал надеяться, что Amazon купит HubSpot по текущим расценкам: уж слишком дорого она стоит и слишком мало даст ее приобретение.

Крупнейшие сделки Amazon по покупке других компаний. Источник: Visual Capitalist

Резюме

HubSpot — это очень интересная компания, которая еще не исчерпала потенциал роста выручки. Но ее текущая оценка показывает, что у инвесторов существуют неоправданно завышенные ожидания относительно нее: HubSpot стоит как серьезная прибыльная компания, оставаясь, по сути, убыточным стартапом.

По этой же причине покупка компании кем-то со значительной премией к текущей цене акций будет крайне маловероятна — хотя этот вариант нельзя исключать полностью. В общем, стоит задумываться о покупке компании только после падения ее акций раза в два.

На чем зарабатывают

HubSpot предоставляет комплекс решений для управления продажами, маркетингом, а также техподдержкой. У компании есть бесплатные версии большей части ее ПО, но полная версия, то есть наиболее полезная, стоит денег, и там есть градации доступа: в зависимости от масштабности решаемых задач меняется стоимость подписки.

Вот ее основные программные решения:

Marketing Hub — управление маркетинговыми процессами. Это SEO, автоматизация продвижения и рассылок, маркетинг в социальных сетях, а также отчетность и аналитика в этой области.

Sales Hub — программное обеспечение для оптимизации операций, связанных с продажами.

Service Hub — это управление отношениями с имеющимися клиентами: чаты, сбор обратной связи.

CMS Hub — это набор программных инструментов для оптимизации онлайн-контента и его управления.

Operations Hub — управление бизнес-операциями, которые связаны с обработкой клиентских данных.

Согласно годовому отчету компании, ее выручка делится так:

Подписка — 96,6%. Это, собственно, пользование программным обеспечением HubSpot: как отдельными программами, так и пакетом. Валовая маржа сегмента — 84,68% от его выручки.

Профессиональные услуги и другое — 3,4%. Услуги по обучению персонала компаний-клиентов работе с программным обеспечением HubSpot, а также услуги по сопровождению бизнес-операций клиентов, пользующихся ПО HubSpot. Сегмент убыточный — себестоимость оказания этих услуг почти на 21% выше всей выручки сегмента.

Выручка компании по странам и регионам:

США — 43%.

Страны Европы — 27,61%.

Азиатско-Тихоокеанский регион — 8,02%.

Другие страны в Америках — 21,37%.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

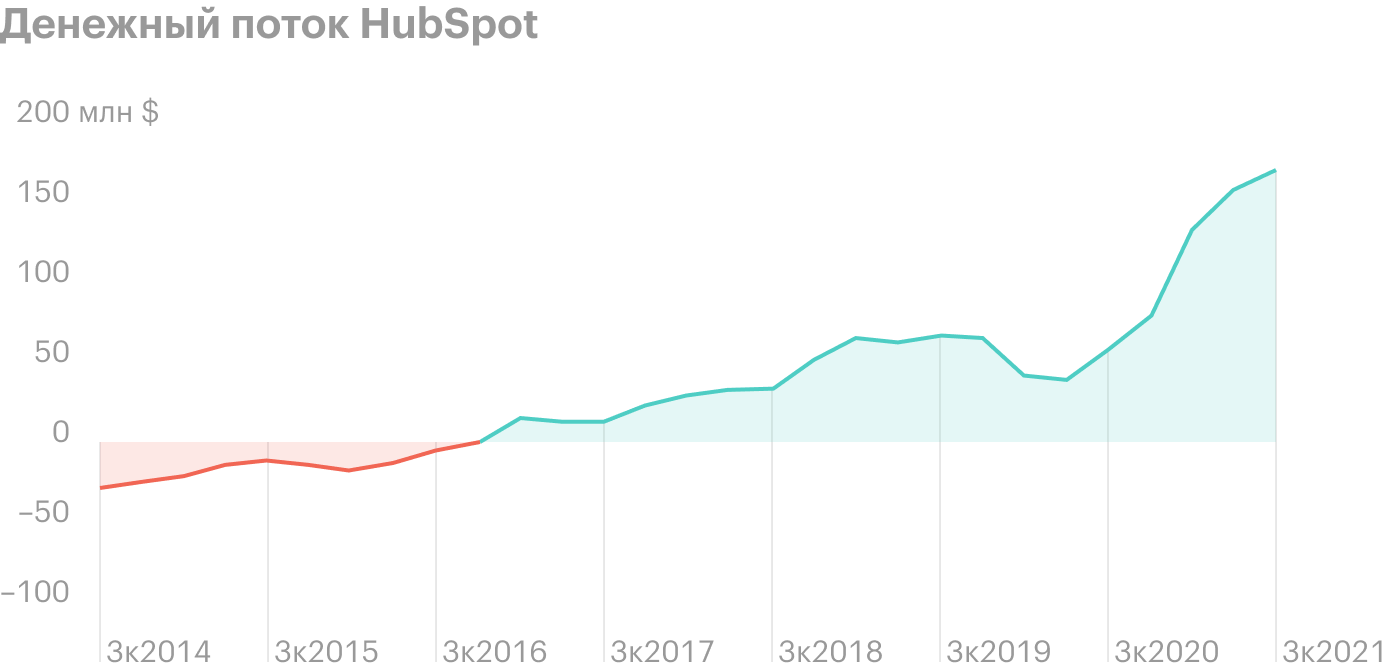

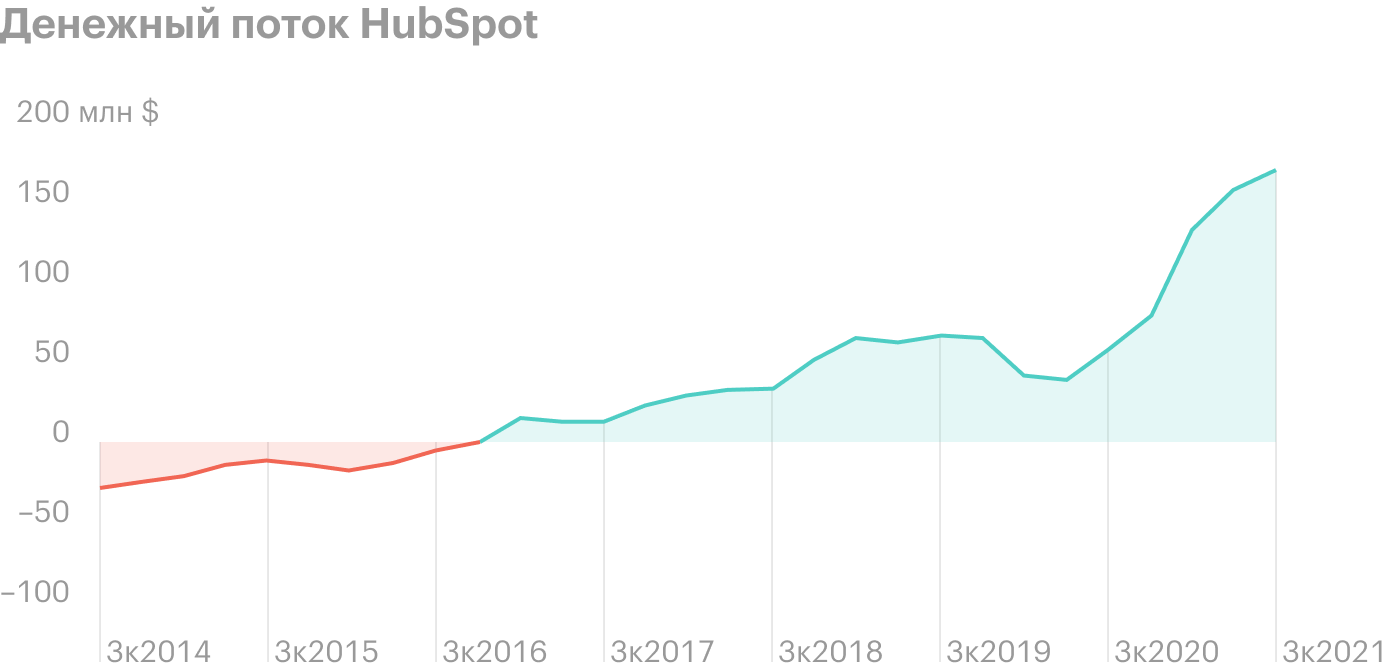

Все то же самое, но с перламутровыми пуговицами. Со времени нашей сверхуспешной инвестидеи, вышедшей весной 2020, когда акции выросли на 323% всего за полтора года, компания неплохо нарастила показатели выручки и маржинальности бизнеса, пусть пока и не вышла на прибыль.

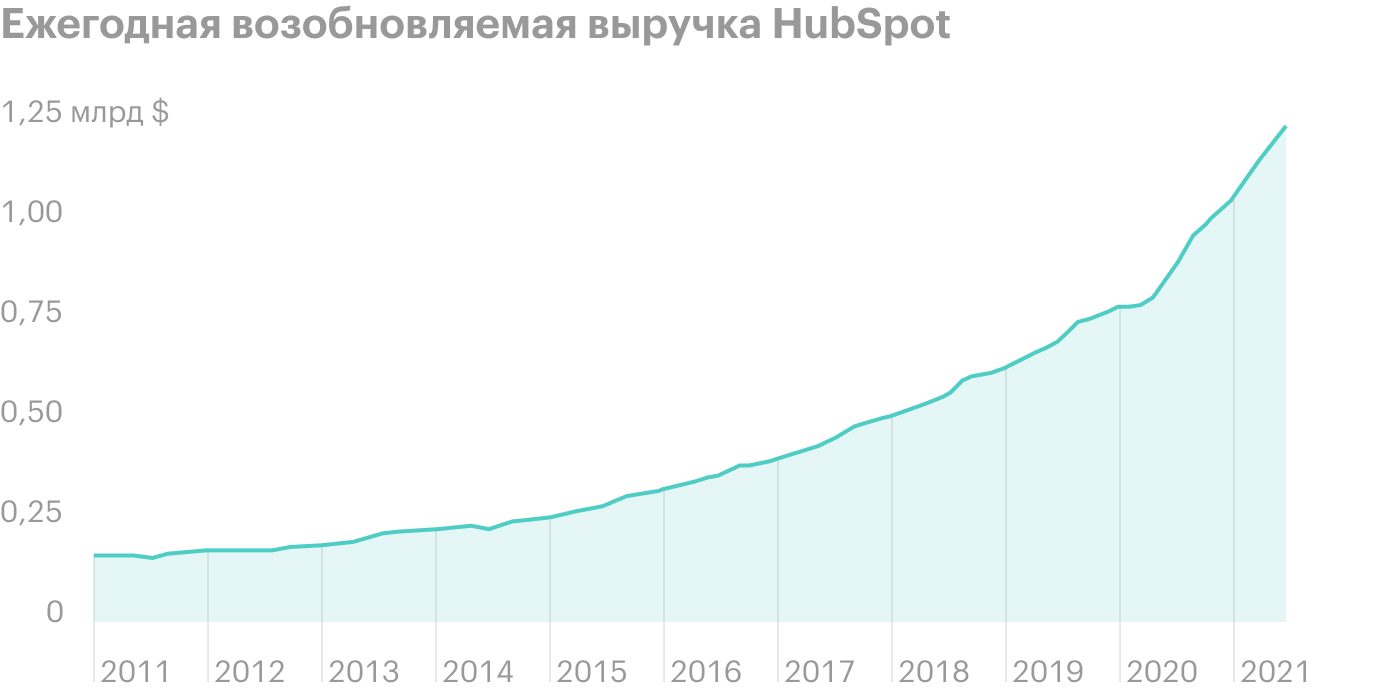

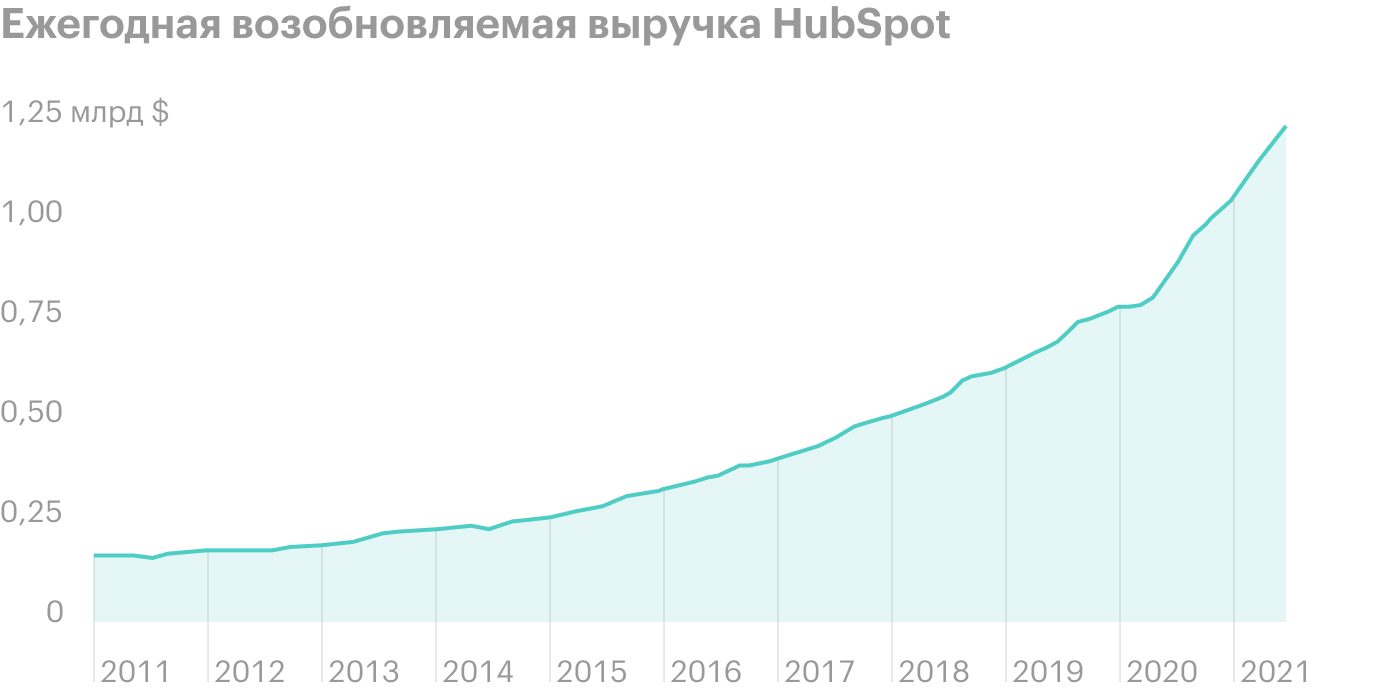

Еще она нарастила количество клиентов и общий объем возобновляемой выручки — это делает ее бизнес более стабильным. Как и раньше, ни один из клиентов не дает ей больше 1% выручки, что защищает ее бизнес от серьезных потерь в случае ухода кого-то из клиентов.

Так что все сильные стороны компания сохранила и развила — налицо несомненный прогресс. Нет причин считать, что в обозримом будущем рост компании прекратится: бесконечная пандемия создает бесконечный запрос на цифровизацию и перенесение деятельности в онлайн, что продолжит поддерживать бизнес компании.

Справедливости ради отмечу, что у HubSpot были неплохие перспективы даже без пандемии, поскольку компании и так были мотивированы активно тратиться на развитие цифровой части своего бизнеса — просто ради снижения издержек и повышения продуктивности труда.

Могут купить. В ноябре 2021 года появились сообщения, что компанию может купить Amazon. Сейчас сложно сказать, насколько эти слухи обоснованны и состоится ли покупка.

В теории HubSpot вполне может быть куплена — если и не Amazon, то кем-то из частных фондов: в распоряжении последних много свободных средств и сильно давление инвесторов, ждущих, что деньги будут тратиться с целью получить результат лучше основных биржевых индексов.

Общемировой объем сделок по слиянию и поглощению нынче весьма высок, так что HubSpot действительно может быть куплена, хотя здесь есть свои тонкие моменты.

Что может помешать

Но все-таки уже не то. Как говорил Гераклит, в одну и ту же реку нельзя войти дважды. Сейчас компания стоит в абсолютных цифрах очень дорого — почти 32 млрд долларов.

Ее убыточность не так сильно бросалась в глаза, когда капитализация была меньше 10 млрд: на тот момент к HubSpot можно было подходить с мерками стартапа. Но после роста ее акций почти в четыре раза за эти полтора года встает вопрос, насколько нынешняя цена компании оправданна — ведь выручка компании за тот же срок выросла даже не в два раза, а меньше. Еще стоит учитывать, что компания все еще убыточная, а это располагает к серьезной волатильности этих акций.

Могут не купить. Компания стоит дорого как в абсолютных, так и в относительных цифрах — P / S около 26. В технологическом секторе при покупке обычно не скупятся, но все же стоимость многих убыточных стартапов часто колеблется в пределах 10—15 млрд долларов.

HubSpot при стоимости в 32 млрд даст новым владельцам не так много — большой вопрос, получится ли оптимизировать компанию после покупки, чтобы получить из нее рентабельный бизнес.

Что касается возможности приобретения ее Amazon, следует помнить о том, что в Amazon сидят крайне прижимистые господа — дороже 14 млрд они никогда ничего не покупали.

У киностудии MGM Amazon вместе с ее производственными мощностями купила за 8,45 млрд каталог из 4 тысяч фильмов и 17 тысяч серий. Это невероятно выгодная сделка, если вспомнить, что конкурирующие стриминговые сервисы Disney и Netflix тратят безумные деньги на создание собственных библиотек контента.

Даже простое партнерство с Affirm Amazon заключила в обмен на разорительную для Affirm сделку, в ходе которой акционеры последней могут потерять до нескольких миллиардов долларов.

С учетом этого я бы не стал надеяться, что Amazon купит HubSpot по текущим расценкам: уж слишком дорого она стоит и слишком мало даст ее приобретение.

Крупнейшие сделки Amazon по покупке других компаний. Источник: Visual Capitalist

Резюме

HubSpot — это очень интересная компания, которая еще не исчерпала потенциал роста выручки. Но ее текущая оценка показывает, что у инвесторов существуют неоправданно завышенные ожидания относительно нее: HubSpot стоит как серьезная прибыльная компания, оставаясь, по сути, убыточным стартапом.

По этой же причине покупка компании кем-то со значительной премией к текущей цене акций будет крайне маловероятна — хотя этот вариант нельзя исключать полностью. В общем, стоит задумываться о покупке компании только после падения ее акций раза в два.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба