Netflix представил отчетность за 4 квартал и полный 2021 год: выручка Netflix за год выросла на 19% до $29.7 миллиардов, в то время как операционная прибыль выросла на 35% до $6,2 миллиарда. Компания завершила год с 222 млн платных подписчиков, добавив 8,3 млн в 4 квартале при росте на 9% г/г. За весь 2021 год прирост подписчиков составил 18 млн против 37 млн в 2020 году. Выручка в 4 квартале выросла на 16% в годовом исчислении до $7,7 млрд, в соответствии с консенсус-прогнозом аналитиков, а средняя выручка на подписку (ARM) выросла на 7% г/г. Операционная маржа за 4 квартал составила 8,2%, что на 6 п.п меньше, чем в 4 квартале 20 года. В результате операционная маржа за весь год составила 21% по сравнению с 18% в 2020 году и выше изначального прогноза менеджмента на уровне 20%. Скорректированная прибыль на акцию (EPS) за 2021 год выросла на 35% до $10,75, а в 4 квартале составила $1,56 против $1,76 годом ранее.

За весь 2021 год FCF составил -$159 млн, в соответствии с ожиданиями руководства на уровне безубыточности.

Согласно прогнозу менеджмента, в 1 квартале 22 рост количества подписчиков составит 2,5 млн. Ожидается, что в 2022 году операционная маржа будет в диапазоне 19%-20%. Прогнозируется положительный свободный денежный поток в течение всего 2022 года и далее.

Комментарий «Открытие Research»

Антон Руденок, «Открытие инвестиции», международный рынок акций

«Руководство немного переоценило перспективы роста подписок в 4 квартале, число которых составило 8,3 млн по сравнению с 8,5 млн в 4 квартале прошлого года, ожидания были также на уровне 8,5 млн.

Но, по словам СFO Спенсера Ньюмана, никаких структурных изменений не произошло — „бизнес был здоровым, удержание пользователей высоким, а уровень оттока (churn rate) упал“.

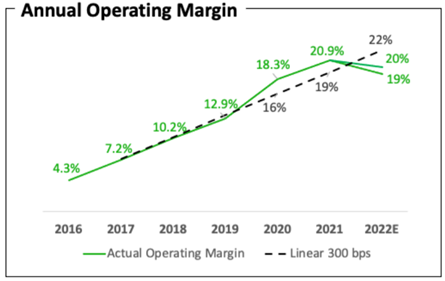

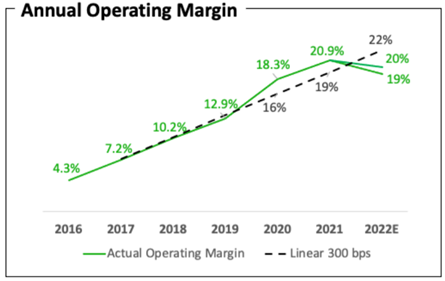

Снижение операционной маржи в 4 квартале было ожидаемым, учитывая большой ассортимент выходящего контента. Важно также понимать, что NFLX не хеджирует свою валютную выручку, а, учитывая укрепление доллара к большинству мировых валют, ожидается, что это будет оказывать негативное влияние на операционную маржинальность и в 22 году примерно на 2 п.п. Как видно из приведенной ниже диаграммы, за последние два года маржа NFLX опережает линейную прогрессию, и ее темп составляет около 400 б.п. в год. Таким образом, цель менеджмента последовательно увеличивать операционную маржу в среднем на 300 б.п. в год не изменилась.

Стоит отметить, что сервис NFLX продолжает расти во всем мире, и более 80% платных подписчиков в 2021 году поступили из-за пределов североамериканского региона UCAN, который добавил 1,2 млн подписок в 4 квартале 21 года (по сравнению с 0,9 млн в прошлом году), что стало самым сильным квартальным ростом в этом регионе с первых дней COVID. В APAC подписчики выросли на 2,6 млн (по сравнению с 2,0 млн в предыдущем квартале) при сильном росте в Японии и Индии. Регион EMEA показал крупнейший вклад в увеличение в 4 квартале (3,5 млн против 4,5 млн в предыдущем году) и LATAM добавил 1,0 млн против 1,2 млн в прошлом году.

По мере того, как база подписок продолжает расти, очевидно, что будет наблюдаться существенная волатильность в абсолютных цифрах по сравнению с прогнозом.

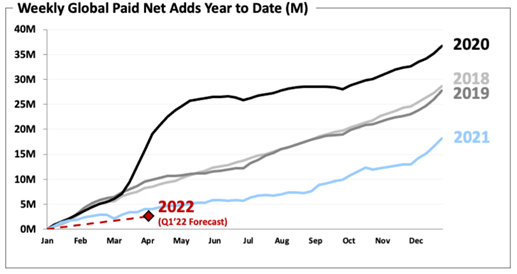

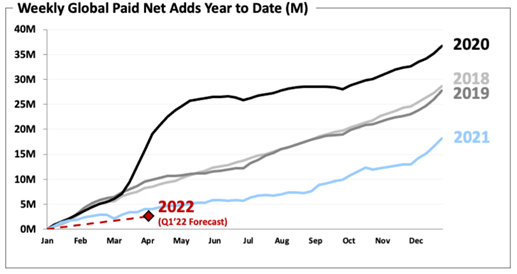

В 1 квартале 22 года прогноз менеджмента по увеличению подписчиков на 2,5 млн по сравнению с 4,0 млн в предыдущем квартале, вероятно, послужил основным разочарованием для инвесторов, поскольку вызывает беспокойство в отношении долгосрочной траектории роста.

Однако, по словам менеджмента, это связано с тем, что выход нового контента запланирован именно на конец квартала, а также с макроэкономическими трудностями в LATAM и общим воздействием пандемии, из-за которой около 10 млн подписок дополнительно было оформлено в 20 году. Таким образом, пандемия, конечно, создает неровный рост, затрудняя прогнозирование, и для нормализации этого роста потребуется, вероятно, 1–2 года.

В декабре компания снизила цены на подписку в Индии по всем четырем планам. Индия довольно уникальна, потому что цены на платное телевидение очень низкие (около $3 на семью), таким образом компенсацией снижения цен будет рост подписок и захват рынка. С января 22 года компания повысила цены в Северной Америке. Кроме того, NFLX продолжает повышать цены в Мексике, Бразилии, Аргентине. По мере роста базы растет и выручка на подписку, что позволяет компании продолжать инвестировать в контент, захватывая рынок, и далее продолжать повышать цены. Такая стратегия увеличивает барьеры для конкурентов, дает компании ценовую власть, способствуя экономике масштаба продолжать улучшать прибыльность. Ближайший конкурент по количеству подписчиков, Disney (около 180 млн), имеет специфический контент и, скорее, является дополнением NFLX, а Amazon и Apple все еще являются догоняющими игроками, как по объему затрат на контент, так и по росту подписчиков.

Корейский сериал „Игра в кальмара“, вышедший в конце 3 квартала, стал глобальным феноменом, за первые четыре недели показав 1,65 миллиарда часов просмотров, и сейчас является крупнейшим сериалом за всю историю NFLX. В 2021 году также большой успех и популярность показали фильмы „Красное уведомление“ и „Не смотри наверх“, а Netflix стал самой оскароносной киностудией 2021 года. За эти годы мы узнали, что большие хиты могут прийти из любой точки мира с основной целью в первую очередь взволновать аудиторию в родной стране. Это доказывает, что отличный региональный контент может развлечь глобальную аудиторию.

Даже в мире неопределенности и растущей конкуренции мы с оптимизмом смотрим на долгосрочные перспективы роста NFLX, поскольку видео-стриминг вытесняет линейное ТВ по всему миру. По оценкам компании, в мире насчитывается около 900 млн домохозяйств (искл. — Китай), которые смотрят ТВ. NFLX остается доминирующим игроком в этой отрасли, сохраняя огромные возможности для наращивания как количества подписчиков, так и средней выручки на подписку. Ясность траектории дальнейшего роста подписчиков, на наш взгляд, появится во II полугодии, поскольку II квартал является сезонно слабым для NFLX. Мы снижаем нашу целевую цену с $642 до $578, отражая динамику бизнеса после отчетности, но сохраняем рейтинг „Покупать“».

У нас есть актуальная идея на покупку акций Netflix с целью $578.

Динамика акций

C начала года акции Netflix снизились на 34,02%, а индекс S&P 500 — на 7,73%. За 12 месяцев бумаги компании подешевели на 29,67%, а за последние 5 лет подорожали на 186,80%.

Рекомендации

По акциям Netflix 29 рекомендаций «покупать», 5 — «продавать», 17 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет составляет $531,26, что на 33,7% выше текущей цены ($397,50).

За весь 2021 год FCF составил -$159 млн, в соответствии с ожиданиями руководства на уровне безубыточности.

Согласно прогнозу менеджмента, в 1 квартале 22 рост количества подписчиков составит 2,5 млн. Ожидается, что в 2022 году операционная маржа будет в диапазоне 19%-20%. Прогнозируется положительный свободный денежный поток в течение всего 2022 года и далее.

Комментарий «Открытие Research»

Антон Руденок, «Открытие инвестиции», международный рынок акций

«Руководство немного переоценило перспективы роста подписок в 4 квартале, число которых составило 8,3 млн по сравнению с 8,5 млн в 4 квартале прошлого года, ожидания были также на уровне 8,5 млн.

Но, по словам СFO Спенсера Ньюмана, никаких структурных изменений не произошло — „бизнес был здоровым, удержание пользователей высоким, а уровень оттока (churn rate) упал“.

Снижение операционной маржи в 4 квартале было ожидаемым, учитывая большой ассортимент выходящего контента. Важно также понимать, что NFLX не хеджирует свою валютную выручку, а, учитывая укрепление доллара к большинству мировых валют, ожидается, что это будет оказывать негативное влияние на операционную маржинальность и в 22 году примерно на 2 п.п. Как видно из приведенной ниже диаграммы, за последние два года маржа NFLX опережает линейную прогрессию, и ее темп составляет около 400 б.п. в год. Таким образом, цель менеджмента последовательно увеличивать операционную маржу в среднем на 300 б.п. в год не изменилась.

Стоит отметить, что сервис NFLX продолжает расти во всем мире, и более 80% платных подписчиков в 2021 году поступили из-за пределов североамериканского региона UCAN, который добавил 1,2 млн подписок в 4 квартале 21 года (по сравнению с 0,9 млн в прошлом году), что стало самым сильным квартальным ростом в этом регионе с первых дней COVID. В APAC подписчики выросли на 2,6 млн (по сравнению с 2,0 млн в предыдущем квартале) при сильном росте в Японии и Индии. Регион EMEA показал крупнейший вклад в увеличение в 4 квартале (3,5 млн против 4,5 млн в предыдущем году) и LATAM добавил 1,0 млн против 1,2 млн в прошлом году.

По мере того, как база подписок продолжает расти, очевидно, что будет наблюдаться существенная волатильность в абсолютных цифрах по сравнению с прогнозом.

В 1 квартале 22 года прогноз менеджмента по увеличению подписчиков на 2,5 млн по сравнению с 4,0 млн в предыдущем квартале, вероятно, послужил основным разочарованием для инвесторов, поскольку вызывает беспокойство в отношении долгосрочной траектории роста.

Однако, по словам менеджмента, это связано с тем, что выход нового контента запланирован именно на конец квартала, а также с макроэкономическими трудностями в LATAM и общим воздействием пандемии, из-за которой около 10 млн подписок дополнительно было оформлено в 20 году. Таким образом, пандемия, конечно, создает неровный рост, затрудняя прогнозирование, и для нормализации этого роста потребуется, вероятно, 1–2 года.

В декабре компания снизила цены на подписку в Индии по всем четырем планам. Индия довольно уникальна, потому что цены на платное телевидение очень низкие (около $3 на семью), таким образом компенсацией снижения цен будет рост подписок и захват рынка. С января 22 года компания повысила цены в Северной Америке. Кроме того, NFLX продолжает повышать цены в Мексике, Бразилии, Аргентине. По мере роста базы растет и выручка на подписку, что позволяет компании продолжать инвестировать в контент, захватывая рынок, и далее продолжать повышать цены. Такая стратегия увеличивает барьеры для конкурентов, дает компании ценовую власть, способствуя экономике масштаба продолжать улучшать прибыльность. Ближайший конкурент по количеству подписчиков, Disney (около 180 млн), имеет специфический контент и, скорее, является дополнением NFLX, а Amazon и Apple все еще являются догоняющими игроками, как по объему затрат на контент, так и по росту подписчиков.

Корейский сериал „Игра в кальмара“, вышедший в конце 3 квартала, стал глобальным феноменом, за первые четыре недели показав 1,65 миллиарда часов просмотров, и сейчас является крупнейшим сериалом за всю историю NFLX. В 2021 году также большой успех и популярность показали фильмы „Красное уведомление“ и „Не смотри наверх“, а Netflix стал самой оскароносной киностудией 2021 года. За эти годы мы узнали, что большие хиты могут прийти из любой точки мира с основной целью в первую очередь взволновать аудиторию в родной стране. Это доказывает, что отличный региональный контент может развлечь глобальную аудиторию.

Даже в мире неопределенности и растущей конкуренции мы с оптимизмом смотрим на долгосрочные перспективы роста NFLX, поскольку видео-стриминг вытесняет линейное ТВ по всему миру. По оценкам компании, в мире насчитывается около 900 млн домохозяйств (искл. — Китай), которые смотрят ТВ. NFLX остается доминирующим игроком в этой отрасли, сохраняя огромные возможности для наращивания как количества подписчиков, так и средней выручки на подписку. Ясность траектории дальнейшего роста подписчиков, на наш взгляд, появится во II полугодии, поскольку II квартал является сезонно слабым для NFLX. Мы снижаем нашу целевую цену с $642 до $578, отражая динамику бизнеса после отчетности, но сохраняем рейтинг „Покупать“».

У нас есть актуальная идея на покупку акций Netflix с целью $578.

Динамика акций

C начала года акции Netflix снизились на 34,02%, а индекс S&P 500 — на 7,73%. За 12 месяцев бумаги компании подешевели на 29,67%, а за последние 5 лет подорожали на 186,80%.

Рекомендации

По акциям Netflix 29 рекомендаций «покупать», 5 — «продавать», 17 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет составляет $531,26, что на 33,7% выше текущей цены ($397,50).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба