25 января 2022 Открытие Шульгин Михаил

Российские фондовые индексы завершили небольшим ростом основную сессию вторника, 25 января.

На 19:10 мск:

Индекс МосБиржи — 3 258,74 п. (+0,7%), с нач. года -14,0%

Индекс РТС — 1 296,80 п. (+0,7%), с нач. года -18,7%

Индекс MSCI EM — 1 222,16 п. (-1,78%), с нач. года -0,8%

Stoxx Europe 600 — 459,73 п. (+0,74%), с нач. года -5,8%

DAX — 15 109,37 п. (+0,65%), с нач. года -4,9%

FTSE 100 — 7 367,52 п. (+0,96%), с нач. года -0,5%

Индекс МосБиржи закрылся по итогам основной сессии на 24,1% ниже достигнутого 14 октября 2021 года рекордного максимума на уровне 4292,68 п. За последние 52 недели рублевый индекс упал на 4,1%, а индекс Stoxx Europe 600 за тот же период прибавил 13%.

Европейские фондовые площадки демонстрировали сегодня позитивную динамику. Цены на нефть после коррекции в понедельник пытались уйти выше $87/барр., найдя ранее прочную поддержку на уровне $86/барр. (Brent). Однако американский фондовый рынок ушел в красную зону. Это сократило оптимизм на торгах в Европе и подпортило вечерний финал основной сессии на российском рынке.

Brent накануне продемонстрировал самое существенное внутридневное снижение в 2022 году, которое происходило на фоне роста курса доллара. При этом индекс доллара во вторник продолжил рост, но это не помешало подрасти нефтяным котировкам. Спрос на нефть остается сильным на фоне быстро распространяемого, но менее опасного омикрон-штамма. Обычно запасы растут в начале года, но участники рынка не исключают, что уровень запасов в Северном полушарии к летнему автомобильному сезону будет слишком низким, что может стимулировать дальнейший рост цен. Геополитическая напряженность между США и Россией также подстегивает рост цен.

На 19:10 мск:

Brent, $/бар. — 87,53 (+1,46%), с нач. года +12,5%

WTI, $/бар. — 84,65 (+1,61%), с нач. года +12,6%

Urals, $/бар. — 88,54 (+1,81%), с нач. года +15,3%

Золото, $/тр. унц. — 1 846,78 (+0,20%), с нач. года +1,0%

Серебро, $/тр. унц. — 23,72 (-0,98%), с нач. года +2,9%

Алюминий, $/т — 3 028,50 (-0,23%), с нач. года +7,9%

Медь, $/т — 9 728,00 (+1,43%), с нач. года +0,1%

Никель, $/т — 22 404,00 (+0,38%). с нач. года +7,9%

Новостной фон вокруг «украинского вопроса» оставался напряженным. Канада на время вывозит семьи своих дипломатов c Украины. Ранее аналогичные решения приняли США и Великобритания. Здесь мы видим согласованные действия союзников, которые дают понять, что дела обстоят очень серьезно. По крайней мере, на иностранных инвесторов это оказывает определенный эффект. Продолжается педалирование темпы отключения России от SWIFT. Премьер-министр Великобритании Борис Джонсон сказал, что обсуждает с США возможность отключения российской финансовой системы от этой глобальной сети обмена сообщениями. Также стало известно, что США ведут переговоры с крупными мировыми производителями энергоносителей, чтобы оценить их готовность и возможности перенаправить поставки в Европу в случае вторжения РФ на Украину. Россия меж тем проводит на своей территории учения в Южном и Западном федеральных округах. Таким образом, пока настоящие пушки молчат, «информационные пушки» в лице СМИ и «новости-снаряды», вылетающие из-под пера журналистов, продолжают свою работу по максимальному накалу страстей вокруг вот-вот еще чуть-чуть и уже скоро нападающей на Украину страшной России.

В нашей сегодняшней аналитической записке мы обозначили ряд причин, по которым мы считаем, что российский нефтегазовый сектор не занимает центральное место в фокусе возможных жестких санкций, которые страны Запада грозятся применить к России в случае ее военного вторжения на территорию Украины. Во-первых, в целом санкции по смыслу призваны ограничить возможность долгосрочного развития России в попытке оставить ее именно сырьевым придатком. Поэтому мешать транспортировать энергоносители в рамках этой концепции не совсем логично. Во-вторых, история санкций с 2014 года сообщает о том, что рестрикции не имели должного эффекта. Согласно исследованию МВФ за 2019 год, санкции, примененные к РФ с 2014 года, снизили темпы роста ВВП на 0,2%, а снижение цен на нефть — сократило темпы роста ВВП на 0,6%. В-третьих, санкции непосредственно к нефтегазовому сектору выглядят трудными для реализации, поскольку РФ остается крупнейшим поставщиком энергии в Европу и Китай.

Нефтегазовый сектор выглядит излишне дешево, поскольку форвардный мультипликатор P/E для группы российских нефтяников с ощутимым весом в индексе МосБиржи и достаточной ликвидностью для крупной покупки (4,35х) практически в 2 раза ниже аналогичного показателя, рассчитанного в целом для международной группы представителей отрасли.

У нас есть актуальная инвестиционная идея в акциях «Лукойла» (цель 7995 руб.), а также идея в префах «Татнефти» (цель 541 руб.) и акциях «Газпрома» (цель 404 руб.).

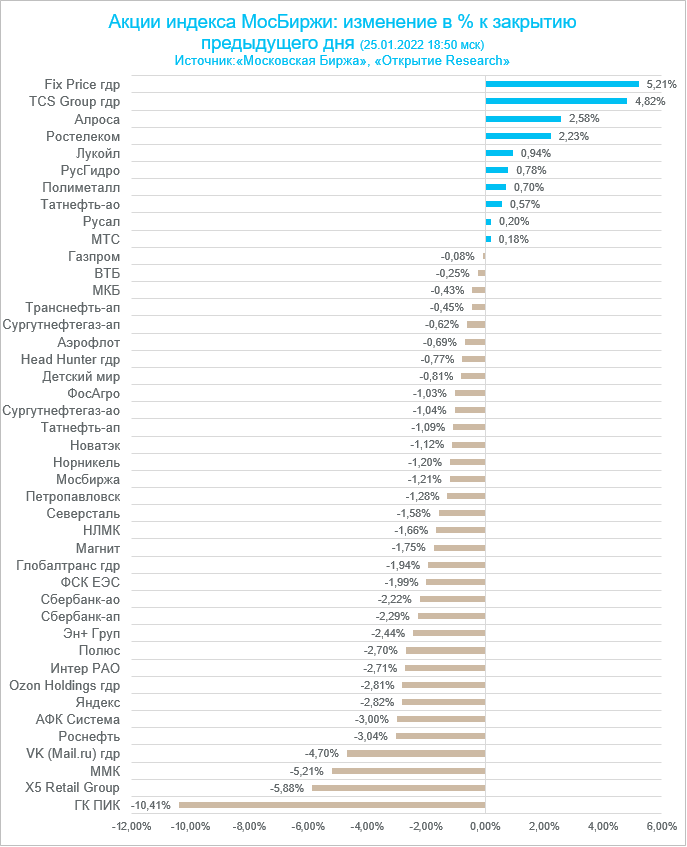

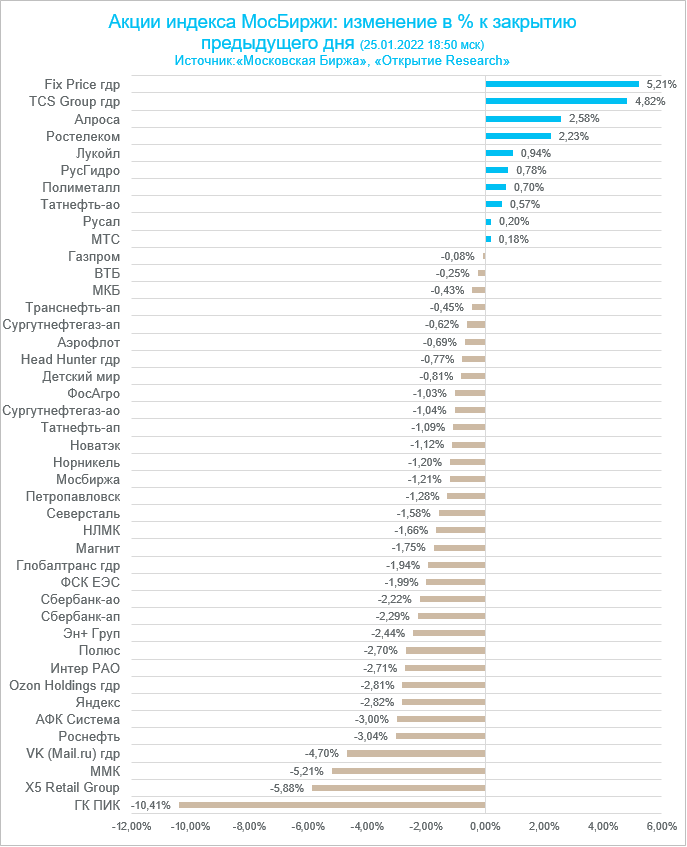

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам основной сессии. Строительный сектор упал на 4,5% и стал аутсайдером дня (-10,3% с начала года). Телекомы выросли на 2,7% и это лучший результат вторника (-10% с начала года).

Из 43 бумаг индекса МосБиржи 10 подорожали по итогам основной сессии и 33 потеряли в цене.

Дивидендная доходность за 12 месяцев составляет 7%. Индекс торгуется с коэффициентом 6,2 к прибыли за прошедший год и с коэффициентом 4,6 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составила 48,7 трлн рублей.

Корпоративные новости

Компании продолжают делиться с инвесторами операционными результатами перед началом сезона публикации финансовой отчетности. Сегодня свои отчеты публиковали «Детский мир» и «Группа ЛСР».

Общий объем продаж «Детского мира» в 4 квартале 2021 г. вырос на 8,5% г/г до 53,3 млрд руб. Однако общие сопоставимые продажи в 4 квартале снизились на 2,3% г/г. Чистая выручка группы в отчетном квартале увеличилась на 6,3% г/г до 47,3 млрд руб.

Стоимость заключенных новых договоров девелопера «ЛСР» в 2021 г. составила 96 млрд руб., а объем продаж составил 613 тыс. квадратных метров.

Внешний фон

США

Рынок акций США заметно снижался несмотря на вчерашний разворот. Инвесторы продолжают заметно нервничать накануне завтрашнего заседания ФРС.

Динамика рынка акций США говорит о продолжающейся переоценке рисков более быстрого и масштабного ужесточения денежно-кредитной политики в США, которое может спровоцировать замедление экономического роста. Инвесторы довольно долго игнорировали подобные перспективы, поэтому сейчас в спешке делают то, что должны были бы растянуть на более длительный период времени. Аналитики Goldman Sachs отмечают, что прогнозы компаний из S&P 500 пока «разочаровывают», а информация, озвучиваемая их руководством во время квартальных отчетов, «тревожит».

Рынок акций США продолжает нервничать накануне заседания ФРС

На 19:10 мск:

S&P 500 — 4 324,18 п. (-1,95%), с нач. года -9,3%

VIX — 33,71 п. (+3,81 пт), с нач. года +16,49 пт

MSCI World — 3 005,52 п. (-0,65%), с нач. года -7,0%

Валютный рынок

Доллар укреплялся против большинства валют Большой десятки. Индекс доллара максимума с 7 января, при этом индекс уже второй день подряд находится в плюсе с начала года. Несмотря на минорную динамику на американском фондовом рынке бегства от рискованных активов больше не наблюдается. Тем не менее спрос на защитные валюты остается высоким. Стабильными к доллару оставались иена, фунт и канадский доллар. Банк Канады, как и ФРС завтра объявит итоги своего заседания по денежно-кредитной политике. Консенсус-оценка аналитиков подразумевает, что ставка в Канаде останется на уровне 0,25%. Однако рынок свопов с вероятностью 70% подразумевает, что она может быть повышена.

Рубль подешевел к доллару, несмотря на позитивную динамику нефтяных котировок. При этом в сегменте валют развивающихся рынков рубль больше не был аутсайдером и смотрелся середнячком среди 24 представителей ЕМ. Стоимость 5-летних CDS на Россию (стоимость страховки от дефолта) оставалась выше 250 пунктов после роста накануне до максимумов с середины 2016 года на уровне 255,7 п. Одномесячная вмененная волатильность курса USDRUB оставалась на уровне 21%. История показывает, что при значении показателя выше 20% Банк России начинает принимать меры по стабилизации волатильности. Накануне ЦБ принял решение поставить на паузу ежедневные покупки валюты и золота в рамках бюджетного правила.

Стоимость хеджирования остается очень высокой по историческим меркам. Трехмесячный показатель Risk Reversal для USDRUB, который отражает разницу в ценах опционов Call и Put на USDRUB, достигал сегодня 7,3. Это совсем немного ниже максимума марта 2020 года на уровне 7,49, который был сформирован в период крайней турбулентности мировых финансовых рынков из-за неопределенностей, которые формировало появление пандемии.

На 19:10 мск:

EUR/USD — 1,1273 (-0,44%), с начала года -0,9%

GBP/USD — 1,3479 (-0,04%), с начала года -0,4%

USD/JPY — 113,89 (-0,03%), с начала года -1,0%

Индекс доллара — 96,16 (+0,25%), с начала года +0,5%

USD/RUB — 79,2324 (+0,85%), с начала года +5,4%

EUR/RUB — 89,328 (+0,41%), с начала года +4,5%

На 19:10 мск:

Индекс МосБиржи — 3 258,74 п. (+0,7%), с нач. года -14,0%

Индекс РТС — 1 296,80 п. (+0,7%), с нач. года -18,7%

Индекс MSCI EM — 1 222,16 п. (-1,78%), с нач. года -0,8%

Stoxx Europe 600 — 459,73 п. (+0,74%), с нач. года -5,8%

DAX — 15 109,37 п. (+0,65%), с нач. года -4,9%

FTSE 100 — 7 367,52 п. (+0,96%), с нач. года -0,5%

Индекс МосБиржи закрылся по итогам основной сессии на 24,1% ниже достигнутого 14 октября 2021 года рекордного максимума на уровне 4292,68 п. За последние 52 недели рублевый индекс упал на 4,1%, а индекс Stoxx Europe 600 за тот же период прибавил 13%.

Европейские фондовые площадки демонстрировали сегодня позитивную динамику. Цены на нефть после коррекции в понедельник пытались уйти выше $87/барр., найдя ранее прочную поддержку на уровне $86/барр. (Brent). Однако американский фондовый рынок ушел в красную зону. Это сократило оптимизм на торгах в Европе и подпортило вечерний финал основной сессии на российском рынке.

Brent накануне продемонстрировал самое существенное внутридневное снижение в 2022 году, которое происходило на фоне роста курса доллара. При этом индекс доллара во вторник продолжил рост, но это не помешало подрасти нефтяным котировкам. Спрос на нефть остается сильным на фоне быстро распространяемого, но менее опасного омикрон-штамма. Обычно запасы растут в начале года, но участники рынка не исключают, что уровень запасов в Северном полушарии к летнему автомобильному сезону будет слишком низким, что может стимулировать дальнейший рост цен. Геополитическая напряженность между США и Россией также подстегивает рост цен.

На 19:10 мск:

Brent, $/бар. — 87,53 (+1,46%), с нач. года +12,5%

WTI, $/бар. — 84,65 (+1,61%), с нач. года +12,6%

Urals, $/бар. — 88,54 (+1,81%), с нач. года +15,3%

Золото, $/тр. унц. — 1 846,78 (+0,20%), с нач. года +1,0%

Серебро, $/тр. унц. — 23,72 (-0,98%), с нач. года +2,9%

Алюминий, $/т — 3 028,50 (-0,23%), с нач. года +7,9%

Медь, $/т — 9 728,00 (+1,43%), с нач. года +0,1%

Никель, $/т — 22 404,00 (+0,38%). с нач. года +7,9%

Новостной фон вокруг «украинского вопроса» оставался напряженным. Канада на время вывозит семьи своих дипломатов c Украины. Ранее аналогичные решения приняли США и Великобритания. Здесь мы видим согласованные действия союзников, которые дают понять, что дела обстоят очень серьезно. По крайней мере, на иностранных инвесторов это оказывает определенный эффект. Продолжается педалирование темпы отключения России от SWIFT. Премьер-министр Великобритании Борис Джонсон сказал, что обсуждает с США возможность отключения российской финансовой системы от этой глобальной сети обмена сообщениями. Также стало известно, что США ведут переговоры с крупными мировыми производителями энергоносителей, чтобы оценить их готовность и возможности перенаправить поставки в Европу в случае вторжения РФ на Украину. Россия меж тем проводит на своей территории учения в Южном и Западном федеральных округах. Таким образом, пока настоящие пушки молчат, «информационные пушки» в лице СМИ и «новости-снаряды», вылетающие из-под пера журналистов, продолжают свою работу по максимальному накалу страстей вокруг вот-вот еще чуть-чуть и уже скоро нападающей на Украину страшной России.

В нашей сегодняшней аналитической записке мы обозначили ряд причин, по которым мы считаем, что российский нефтегазовый сектор не занимает центральное место в фокусе возможных жестких санкций, которые страны Запада грозятся применить к России в случае ее военного вторжения на территорию Украины. Во-первых, в целом санкции по смыслу призваны ограничить возможность долгосрочного развития России в попытке оставить ее именно сырьевым придатком. Поэтому мешать транспортировать энергоносители в рамках этой концепции не совсем логично. Во-вторых, история санкций с 2014 года сообщает о том, что рестрикции не имели должного эффекта. Согласно исследованию МВФ за 2019 год, санкции, примененные к РФ с 2014 года, снизили темпы роста ВВП на 0,2%, а снижение цен на нефть — сократило темпы роста ВВП на 0,6%. В-третьих, санкции непосредственно к нефтегазовому сектору выглядят трудными для реализации, поскольку РФ остается крупнейшим поставщиком энергии в Европу и Китай.

Нефтегазовый сектор выглядит излишне дешево, поскольку форвардный мультипликатор P/E для группы российских нефтяников с ощутимым весом в индексе МосБиржи и достаточной ликвидностью для крупной покупки (4,35х) практически в 2 раза ниже аналогичного показателя, рассчитанного в целом для международной группы представителей отрасли.

У нас есть актуальная инвестиционная идея в акциях «Лукойла» (цель 7995 руб.), а также идея в префах «Татнефти» (цель 541 руб.) и акциях «Газпрома» (цель 404 руб.).

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам основной сессии. Строительный сектор упал на 4,5% и стал аутсайдером дня (-10,3% с начала года). Телекомы выросли на 2,7% и это лучший результат вторника (-10% с начала года).

Из 43 бумаг индекса МосБиржи 10 подорожали по итогам основной сессии и 33 потеряли в цене.

Дивидендная доходность за 12 месяцев составляет 7%. Индекс торгуется с коэффициентом 6,2 к прибыли за прошедший год и с коэффициентом 4,6 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составила 48,7 трлн рублей.

Корпоративные новости

Компании продолжают делиться с инвесторами операционными результатами перед началом сезона публикации финансовой отчетности. Сегодня свои отчеты публиковали «Детский мир» и «Группа ЛСР».

Общий объем продаж «Детского мира» в 4 квартале 2021 г. вырос на 8,5% г/г до 53,3 млрд руб. Однако общие сопоставимые продажи в 4 квартале снизились на 2,3% г/г. Чистая выручка группы в отчетном квартале увеличилась на 6,3% г/г до 47,3 млрд руб.

Стоимость заключенных новых договоров девелопера «ЛСР» в 2021 г. составила 96 млрд руб., а объем продаж составил 613 тыс. квадратных метров.

Внешний фон

США

Рынок акций США заметно снижался несмотря на вчерашний разворот. Инвесторы продолжают заметно нервничать накануне завтрашнего заседания ФРС.

Динамика рынка акций США говорит о продолжающейся переоценке рисков более быстрого и масштабного ужесточения денежно-кредитной политики в США, которое может спровоцировать замедление экономического роста. Инвесторы довольно долго игнорировали подобные перспективы, поэтому сейчас в спешке делают то, что должны были бы растянуть на более длительный период времени. Аналитики Goldman Sachs отмечают, что прогнозы компаний из S&P 500 пока «разочаровывают», а информация, озвучиваемая их руководством во время квартальных отчетов, «тревожит».

Рынок акций США продолжает нервничать накануне заседания ФРС

На 19:10 мск:

S&P 500 — 4 324,18 п. (-1,95%), с нач. года -9,3%

VIX — 33,71 п. (+3,81 пт), с нач. года +16,49 пт

MSCI World — 3 005,52 п. (-0,65%), с нач. года -7,0%

Валютный рынок

Доллар укреплялся против большинства валют Большой десятки. Индекс доллара максимума с 7 января, при этом индекс уже второй день подряд находится в плюсе с начала года. Несмотря на минорную динамику на американском фондовом рынке бегства от рискованных активов больше не наблюдается. Тем не менее спрос на защитные валюты остается высоким. Стабильными к доллару оставались иена, фунт и канадский доллар. Банк Канады, как и ФРС завтра объявит итоги своего заседания по денежно-кредитной политике. Консенсус-оценка аналитиков подразумевает, что ставка в Канаде останется на уровне 0,25%. Однако рынок свопов с вероятностью 70% подразумевает, что она может быть повышена.

Рубль подешевел к доллару, несмотря на позитивную динамику нефтяных котировок. При этом в сегменте валют развивающихся рынков рубль больше не был аутсайдером и смотрелся середнячком среди 24 представителей ЕМ. Стоимость 5-летних CDS на Россию (стоимость страховки от дефолта) оставалась выше 250 пунктов после роста накануне до максимумов с середины 2016 года на уровне 255,7 п. Одномесячная вмененная волатильность курса USDRUB оставалась на уровне 21%. История показывает, что при значении показателя выше 20% Банк России начинает принимать меры по стабилизации волатильности. Накануне ЦБ принял решение поставить на паузу ежедневные покупки валюты и золота в рамках бюджетного правила.

Стоимость хеджирования остается очень высокой по историческим меркам. Трехмесячный показатель Risk Reversal для USDRUB, который отражает разницу в ценах опционов Call и Put на USDRUB, достигал сегодня 7,3. Это совсем немного ниже максимума марта 2020 года на уровне 7,49, который был сформирован в период крайней турбулентности мировых финансовых рынков из-за неопределенностей, которые формировало появление пандемии.

На 19:10 мск:

EUR/USD — 1,1273 (-0,44%), с начала года -0,9%

GBP/USD — 1,3479 (-0,04%), с начала года -0,4%

USD/JPY — 113,89 (-0,03%), с начала года -1,0%

Индекс доллара — 96,16 (+0,25%), с начала года +0,5%

USD/RUB — 79,2324 (+0,85%), с начала года +5,4%

EUR/RUB — 89,328 (+0,41%), с начала года +4,5%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба