3 февраля 2022 | НЛМК Лебедев Константин

Всем, привет, вот и вышел очередной фин. отчет за 4-й квартал по НЛМК и пришло время сверить свои расчеты с фактическими показателями за 4-й квартал.

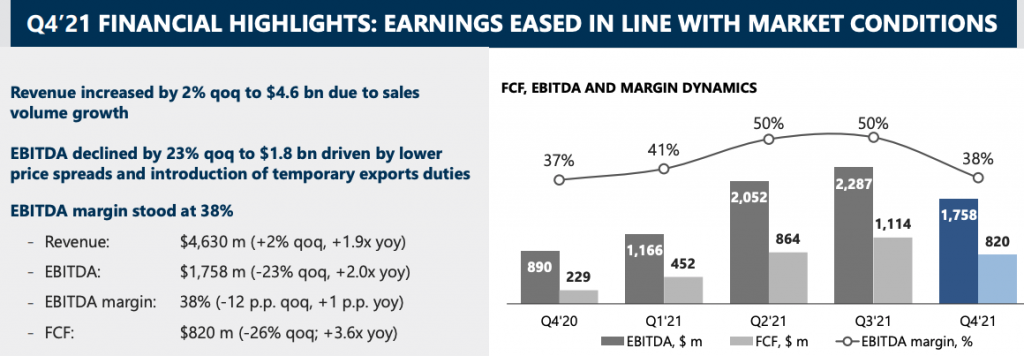

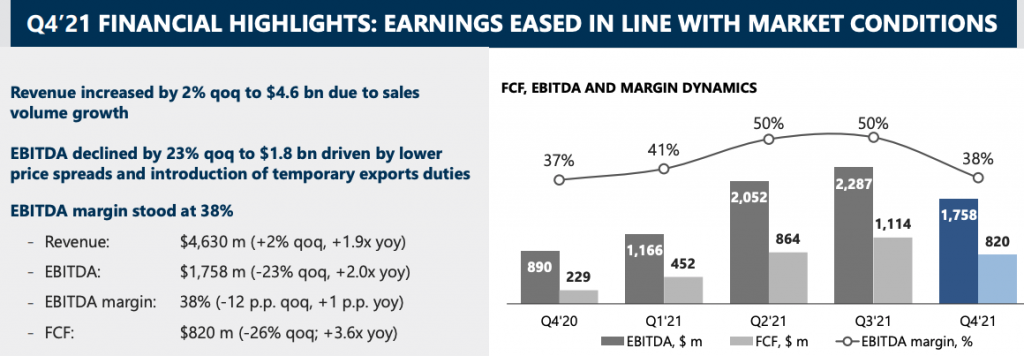

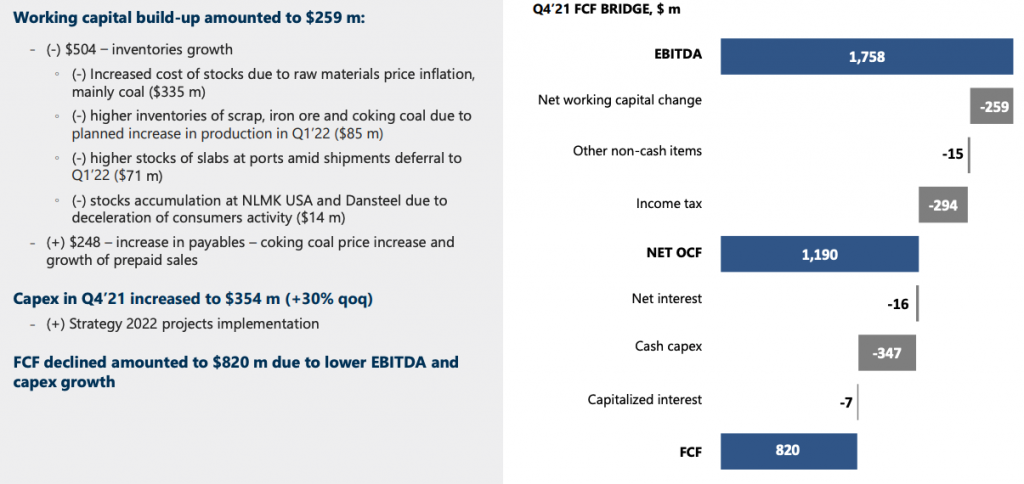

Группа НЛМК (LSE, MOEX: NLMK) сообщает, что в 4 кв. 2021 г. показатель EBITDA составил $1,8 млрд, рентабельность EBITDA достигла 38%. Свободный денежный поток (СДП) составил $0,8 млрд. Совет директоров рекомендовал утвердить дивиденды за 4 кв. 2021 г. в сумме 12,18 руб./акцию (113% СДП).

Что подразумевает выплату $93 млн. компенсации сверкапекса или 113% от FCF, при каком то давольно щедром курсе доллара 80 руб. 12,18/(820*1,113/5993,23)

Сравним с тем, что было рассчитано мной 30-го ноября за 3-и месяца до публикации фин. показателей и расчет от 22-го января с учетом операционных показателей.

Расчет фин. показатели за 4-й квартал 2021 от 30-го ноября

Q4`21 Выручка — $4128 млн. погрешность -12,1% (4300*960)

Q4`21 EBITDA — $1857 млн. погрешность +5,6% (4300*432)

Q4`21 FCF — $1117 млн. погрешность +36% (1857-340-150-450+200)

Q4`21 Дивиденд — 13,4 руб. погрешность 10% (1117/5993,23*72 без компенсации сверх CAPEX`а)

Расчет фин. показатели за 4-й квартал 2021 от 22-го января

Q4`21 Выручка — $4284 млн. погрешность -7,5% (4463*960)

Q4`21 EBITDA — $2115 млн. погрешность +20,3% (4463*474)

Q4`21 FCF — $1375 млн. погрешность +59,6% (1857-340-150-450+200)

Q4`21 Дивиденд — 17,4 руб. погрешность +43% (1375/5993,23*76 без компенсации сверх CAPEX`а)

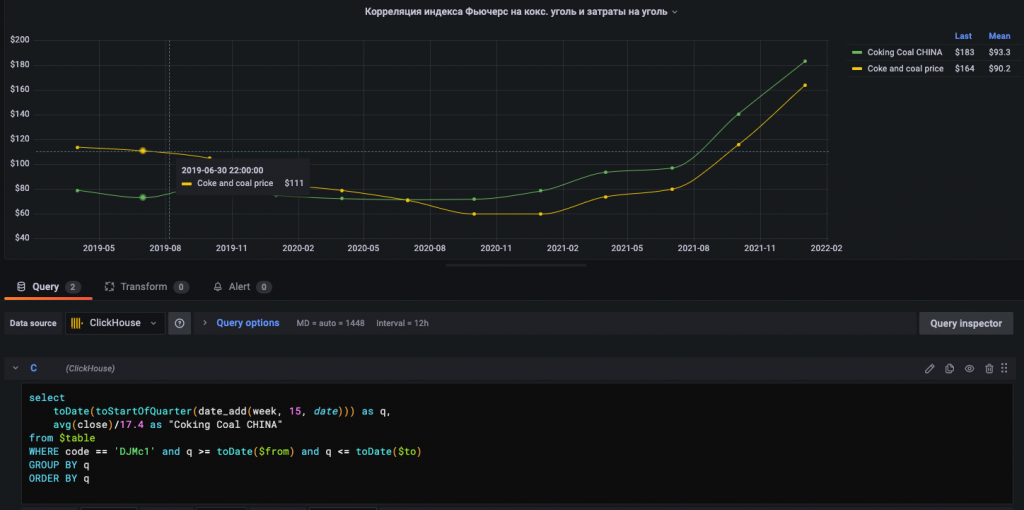

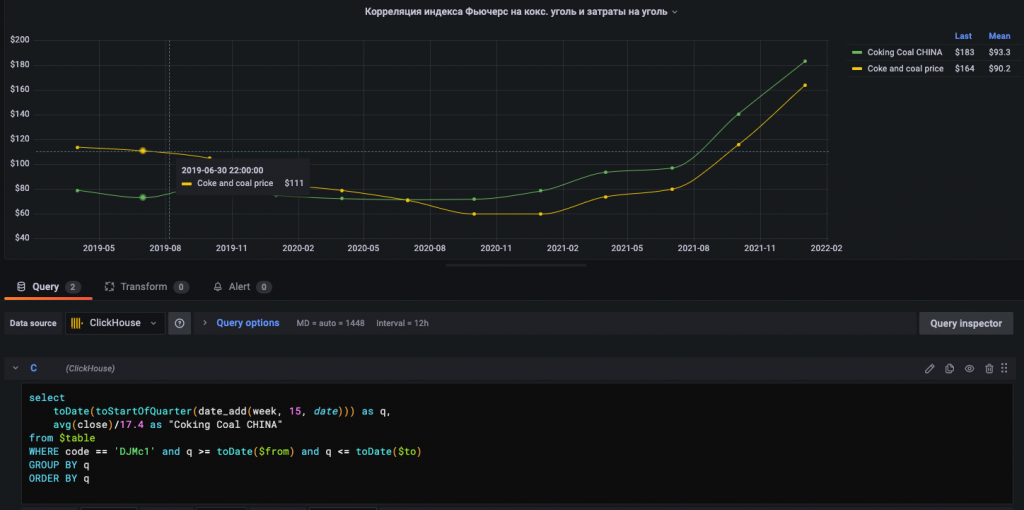

Значительная погрешность обусловленно одним общим фактором волатильности цен на Уголь

1. Так как лаг контрактных цен к мировым индексам оказался больше, чем предполагал ранее на 1 месяц.

То правильно было считать, так

И в первом прогнозе, такой детской ошибки не было, а во второй был из-за спешки, но было отражено в рисках

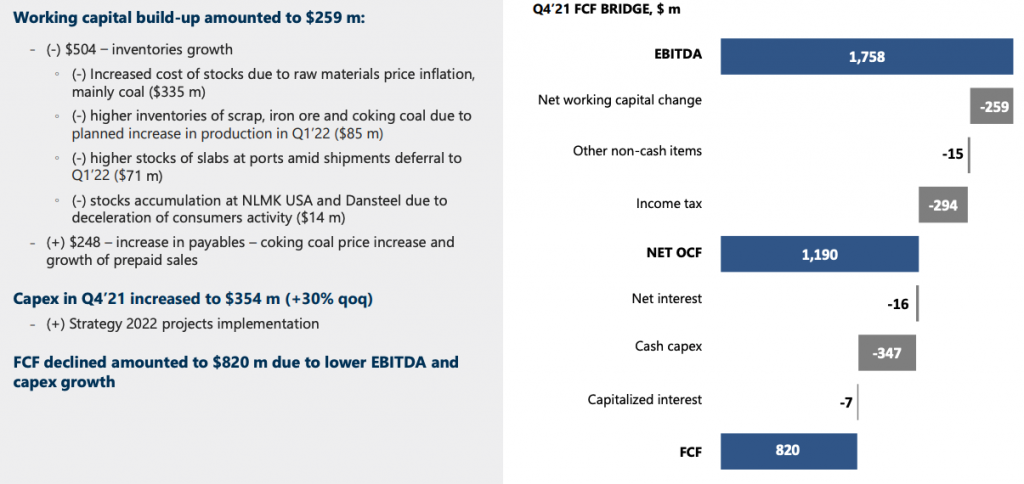

2. Недооценил существительное влияние стоимости угля на инвентаризационные запасы в оборотном капитале, которые увеличились на $335 млн., а я прогнозировал уменьшение оборотного капитала на $200 млн.

Это то над чем следует поработать в следующий раз, но тут нужны сложные расчеты, которые требуют значительных временных затрат, но есть идея, как это можно посчитать через корреляцию.

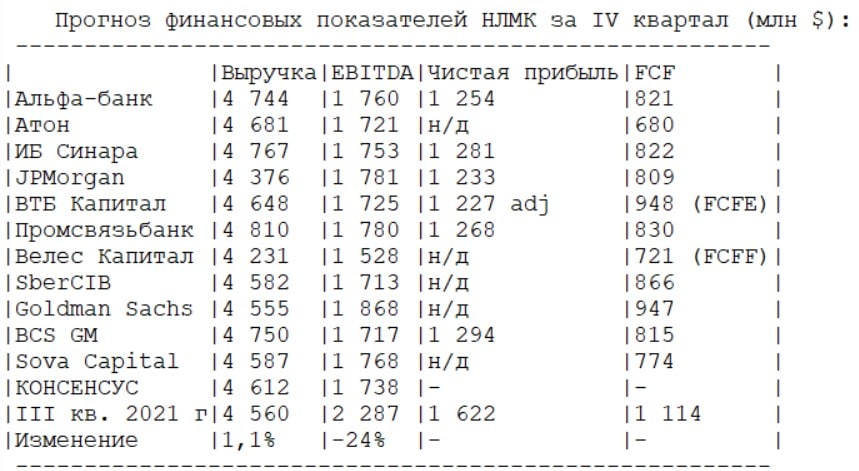

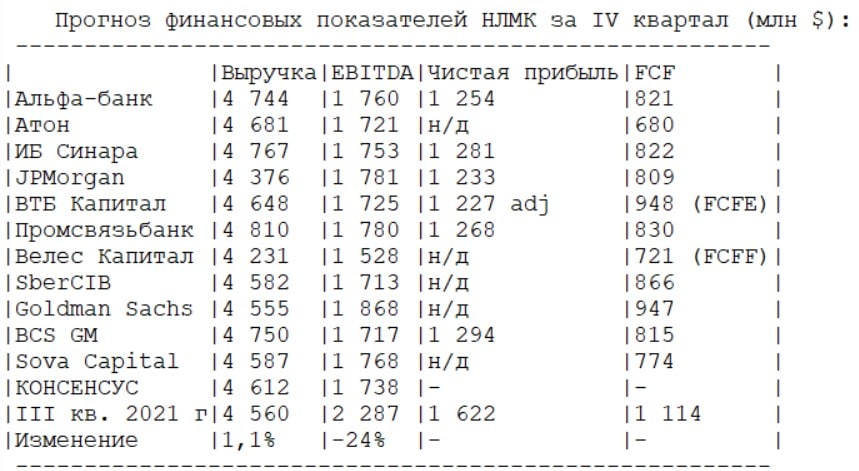

Что прогнозировали многоуважаемые «профессионалы» ? (Которые не публикуют свои расчет)

Видно, что мой прогноз был традиционны более оптимистичным, но тем не менее я не рекомендовал покупать акции прямо «сейчас», а рекомендовал дождаться фин. отчета

На smart-lab.ru/q/NLMK/dividend/ был прогноз 12 руб. очень близкий к фактическом, кажется менеджмент прислушался к ожиданиям инвест домов и рекомендовал дивиденды ровно по ожиданиям за счет компенсации сверхкапекса.

Так же не совсем оправдалась идея прикупить акций в момент публикации рекомендованных дивидендов.

Так как за минуту до публикации цена выросла почти на 0,7%, а первые сообщения появились только через минуту

Но это уже исправленное сообщение, так как первое было не совсем информативное:

СД — «НЛМК»: ДИВИДЕНДЫ = 46,84 рубля, ДД: 21.50%

И нужно было время, что бы еще перейти по ссылке: www.e-disclosure.ru/portal/event.aspx?EventId=mpcM6RhkTUqN74y8DJ6zQA-B-B

И понять, что это годовой дивиденд, а квартальный другой.

Всем гибкости и терпения, если хочется больше постов с примерами расчетов, то незабываем лайкать!

Группа НЛМК (LSE, MOEX: NLMK) сообщает, что в 4 кв. 2021 г. показатель EBITDA составил $1,8 млрд, рентабельность EBITDA достигла 38%. Свободный денежный поток (СДП) составил $0,8 млрд. Совет директоров рекомендовал утвердить дивиденды за 4 кв. 2021 г. в сумме 12,18 руб./акцию (113% СДП).

Что подразумевает выплату $93 млн. компенсации сверкапекса или 113% от FCF, при каком то давольно щедром курсе доллара 80 руб. 12,18/(820*1,113/5993,23)

Сравним с тем, что было рассчитано мной 30-го ноября за 3-и месяца до публикации фин. показателей и расчет от 22-го января с учетом операционных показателей.

Расчет фин. показатели за 4-й квартал 2021 от 30-го ноября

Q4`21 Выручка — $4128 млн. погрешность -12,1% (4300*960)

Q4`21 EBITDA — $1857 млн. погрешность +5,6% (4300*432)

Q4`21 FCF — $1117 млн. погрешность +36% (1857-340-150-450+200)

Q4`21 Дивиденд — 13,4 руб. погрешность 10% (1117/5993,23*72 без компенсации сверх CAPEX`а)

Расчет фин. показатели за 4-й квартал 2021 от 22-го января

Q4`21 Выручка — $4284 млн. погрешность -7,5% (4463*960)

Q4`21 EBITDA — $2115 млн. погрешность +20,3% (4463*474)

Q4`21 FCF — $1375 млн. погрешность +59,6% (1857-340-150-450+200)

Q4`21 Дивиденд — 17,4 руб. погрешность +43% (1375/5993,23*76 без компенсации сверх CAPEX`а)

Значительная погрешность обусловленно одним общим фактором волатильности цен на Уголь

1. Так как лаг контрактных цен к мировым индексам оказался больше, чем предполагал ранее на 1 месяц.

То правильно было считать, так

И в первом прогнозе, такой детской ошибки не было, а во второй был из-за спешки, но было отражено в рисках

2. Недооценил существительное влияние стоимости угля на инвентаризационные запасы в оборотном капитале, которые увеличились на $335 млн., а я прогнозировал уменьшение оборотного капитала на $200 млн.

Это то над чем следует поработать в следующий раз, но тут нужны сложные расчеты, которые требуют значительных временных затрат, но есть идея, как это можно посчитать через корреляцию.

Что прогнозировали многоуважаемые «профессионалы» ? (Которые не публикуют свои расчет)

Видно, что мой прогноз был традиционны более оптимистичным, но тем не менее я не рекомендовал покупать акции прямо «сейчас», а рекомендовал дождаться фин. отчета

На smart-lab.ru/q/NLMK/dividend/ был прогноз 12 руб. очень близкий к фактическом, кажется менеджмент прислушался к ожиданиям инвест домов и рекомендовал дивиденды ровно по ожиданиям за счет компенсации сверхкапекса.

Так же не совсем оправдалась идея прикупить акций в момент публикации рекомендованных дивидендов.

Так как за минуту до публикации цена выросла почти на 0,7%, а первые сообщения появились только через минуту

Но это уже исправленное сообщение, так как первое было не совсем информативное:

СД — «НЛМК»: ДИВИДЕНДЫ = 46,84 рубля, ДД: 21.50%

И нужно было время, что бы еще перейти по ссылке: www.e-disclosure.ru/portal/event.aspx?EventId=mpcM6RhkTUqN74y8DJ6zQA-B-B

И понять, что это годовой дивиденд, а квартальный другой.

Всем гибкости и терпения, если хочется больше постов с примерами расчетов, то незабываем лайкать!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба