Не все налогоплательщики пользуются льготой, предлагаемой государством в виде вычетов. Так они упускают возможность вернуть часть уплаченных налогов, считая, что для заполнения декларации требуются специальные знания. Однако возвращаемая сумма может быть существенной прибавкой к основному доходу, поэтому заполнять и подавать декларацию 3-НДФЛ рекомендуется каждый год.

Чтобы подать декларацию онлайн, без посещения налоговой инспекции, необходимо совершить несколько действий в личном кабинете налогоплательщика. Основная информация, которая уже имеется в личном кабинете, добавляется в форму автоматически — паспортные данные, номер налоговой инспекции и пр.). Остаётся только указать, какие расходы были понесены и какие доходы получены.

За какими вычетами я обращаюсь в налоговую службу?

Заполняя декларацию 3-НДФЛ, чаще всего я указываю следующие типы вычетов:

инвестиционный вычет;

социальный вычет на образование ребёнка;

социальный вычет на лечение.

Получить возврат по этим типам вычета можно в течение трёх лет после понесённых расходов. Нужно учитывать, что налоговый орган проверяет декларацию три месяца, поэтому чем раньше она подана, тем быстрее вам вернутся излишне уплаченные денежные средства. Обычно в налоговую службу обращаются в начале года, но какого-то определённого периода для подачи декларации с целью вычета нет.

Пакет документов для подтверждения затрат

Прежде чем приступить к заполнению декларации, следует собрать пакет документов, которые дают право на получение вычета. Без них налоговая инспекция откажет в возврате средств.

Чтобы подтвердить пополнение индивидуального инвестиционного счёта (ИИС), нужно предоставить:

договор об открытии ИИС;

квитанции, которые свидетельствуют о внесении денежных средств на ИИС.

Если договор был прикреплён в рамках другой декларационной кампании, то вновь его прилагать не нужно.

В течение года записывайте, когда и какую сумму вы переводили на ИИС. Так будет проще найти необходимые квитанции.

Документами, которые подтверждают оплату обучения ребёнка, являются:

свидетельство о рождении ребёнка;

договор с образовательным учреждением;

лицензия образовательного учреждения;

квитанция об оплате.

Подтверждением трат на лечение будут:

договор с лечебным учреждением;

лицензия медицинского учреждения;

справка об оплате медицинских услуг с кодом 1, выданная медицинским учреждением, которое оказало услугу.

Кроме того, если вы заполняете декларацию за прошлый год в январе–марте, то потребуется приложить справку 2-НДФЛ. Налоговая служба получит информацию о вашем доходе только в апреле, когда организации сдадут отчётность. Если подавать декларацию после апреля, то справку 2-НДФЛ можно не предоставлять.

Как заполнить декларацию в личном кабинете на сайте налоговой?

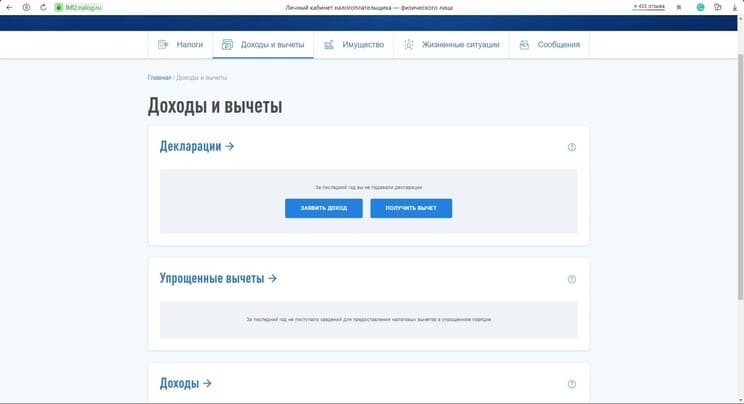

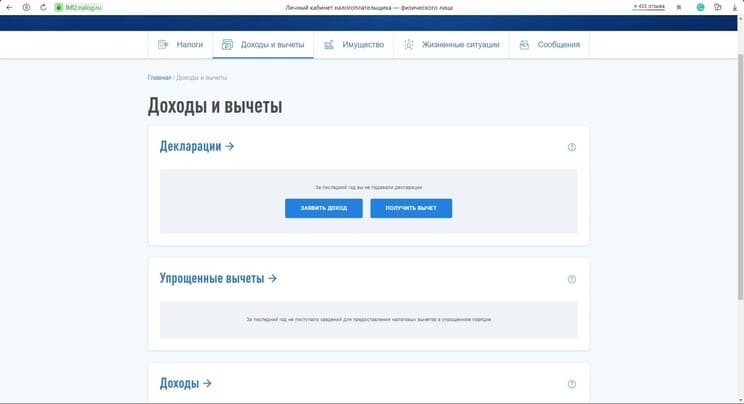

Зайдите во вкладку «Доходы и вычеты» и нажмите «Получить вычет».

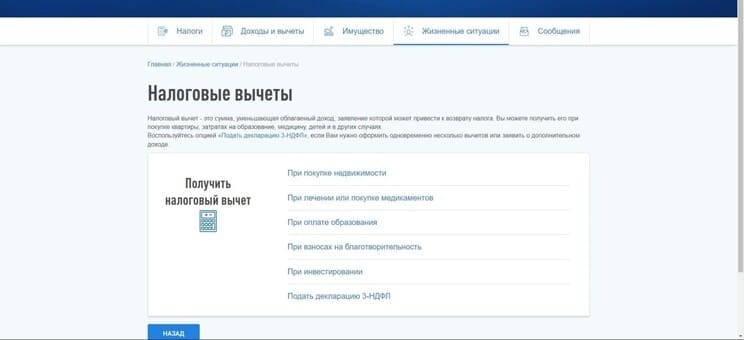

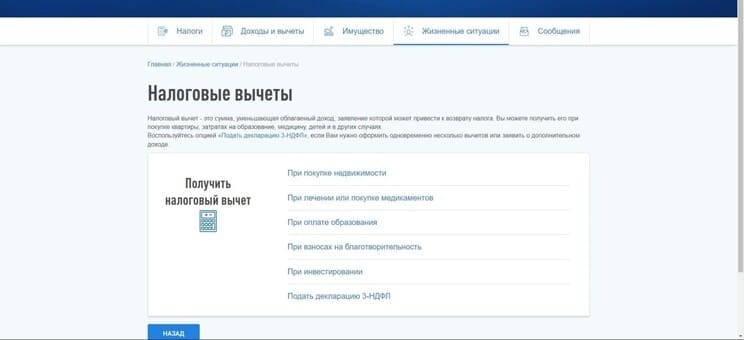

В появившемся окне будут перечислены случаи для обращения за вычетом. Также будет текст с гиперссылкой «Подать декларацию 3-НДФЛ», на неё и следует нажать.

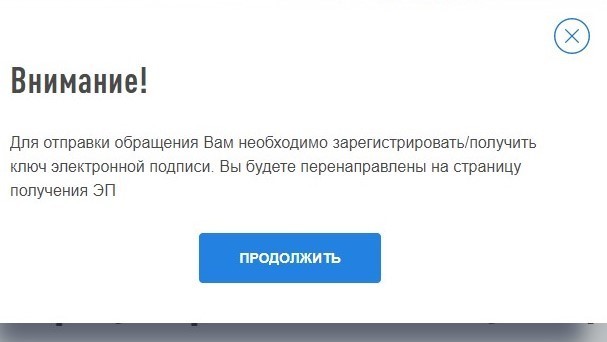

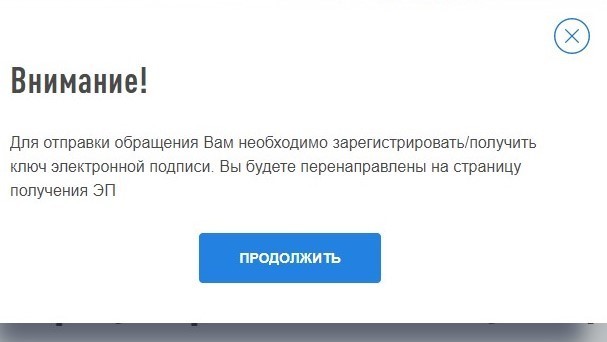

Если ранее вы не заполняли электронную декларацию, то программа предложит получить ключ электронно-цифровой подписи. Он необходим для подписания документа.

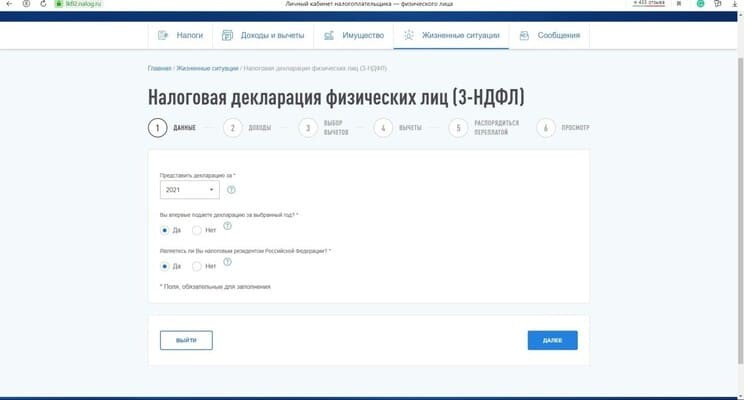

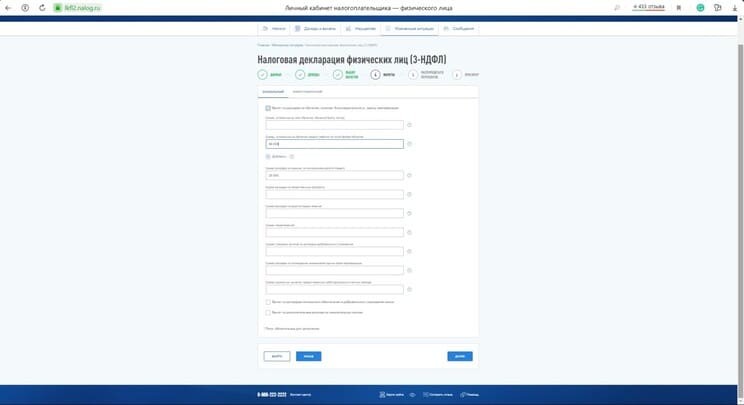

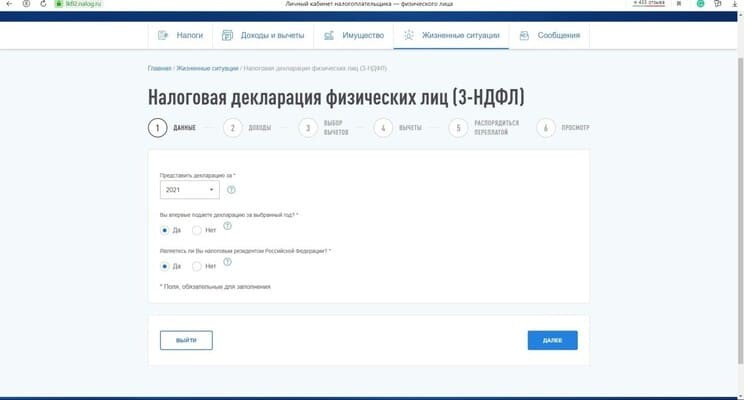

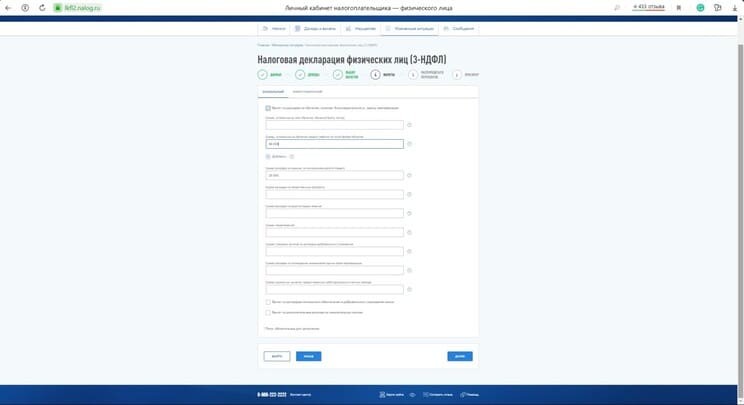

После получения ключа появится доступ к заполнению декларации. Необходимо отметить, за какой год вы подаёте декларацию, и подтвердить, что являетесь резидентом РФ.

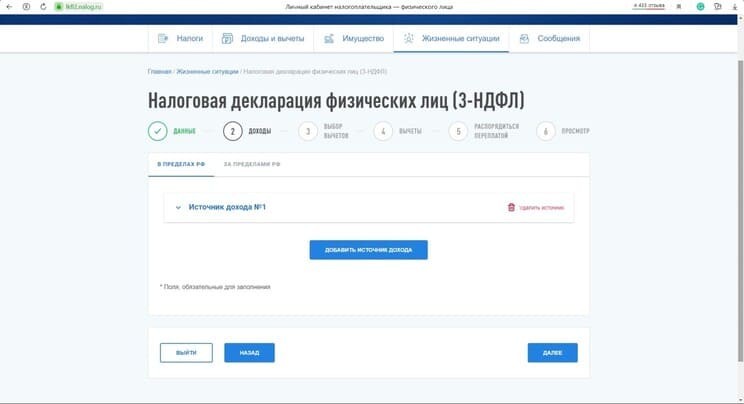

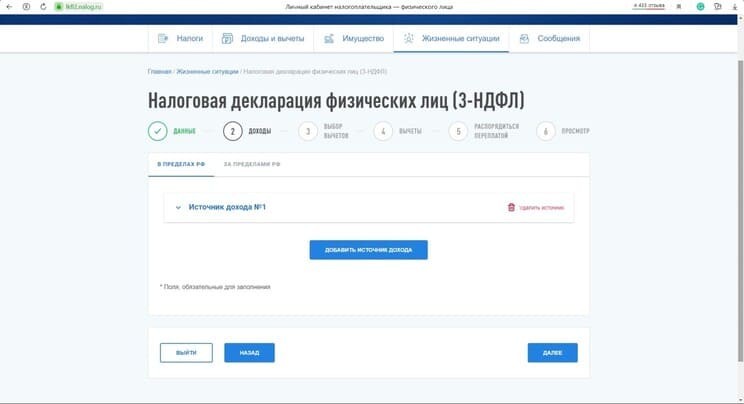

Во втором окне укажите источники дохода. Эта информация содержится в справке 2-НДФЛ.

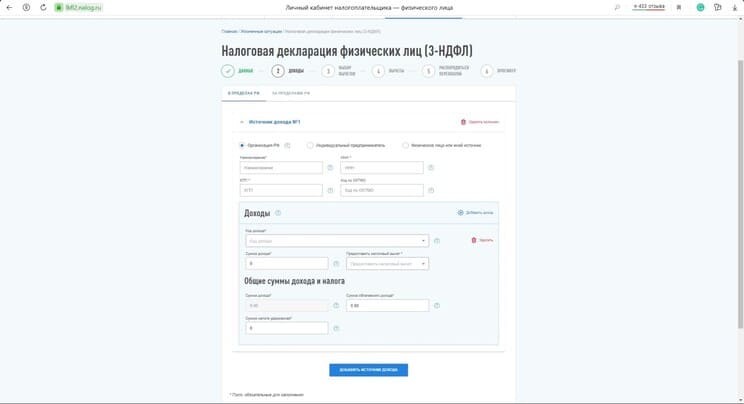

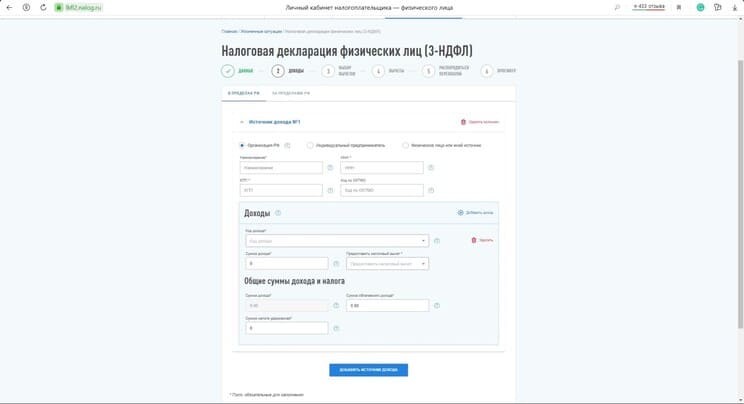

В раскрывающемся списке необходимо заполнить поля о данных организации, которая является источником дохода: наименование, ИНН, КПП и ОКТМО. При заполнении поля «Доходы» нужно суммировать все поступления по кодам.

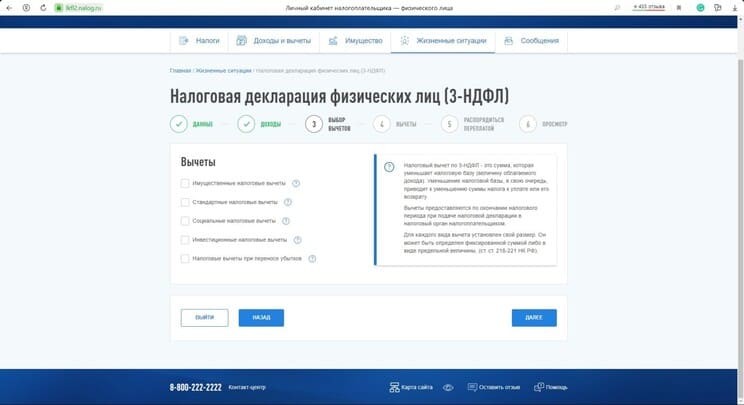

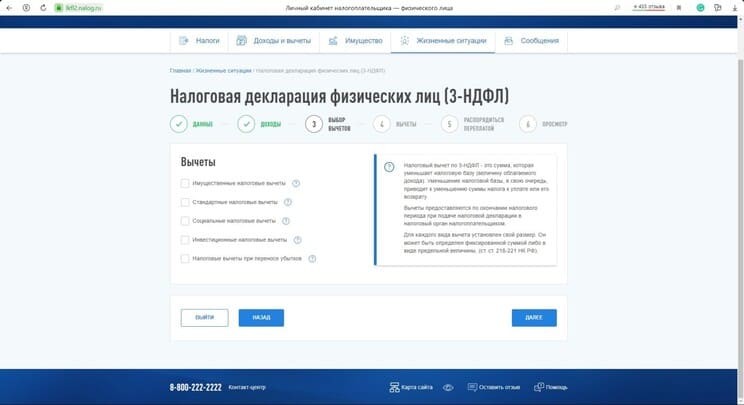

Затем следует выбрать тип вычета. Отметьте галочкой те виды вычетов, за которыми обращаетесь. Например, социальный налоговый вычет и инвестиционный налоговый вычет.

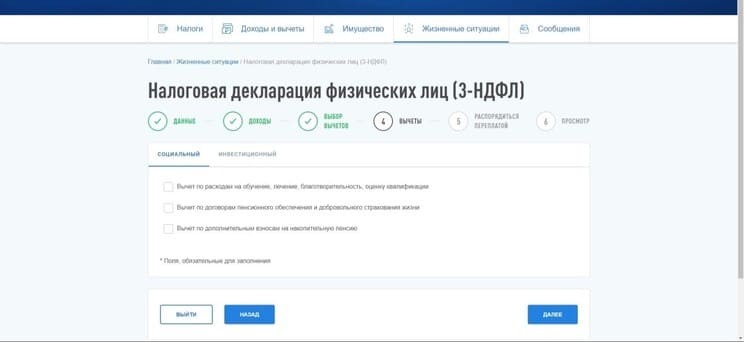

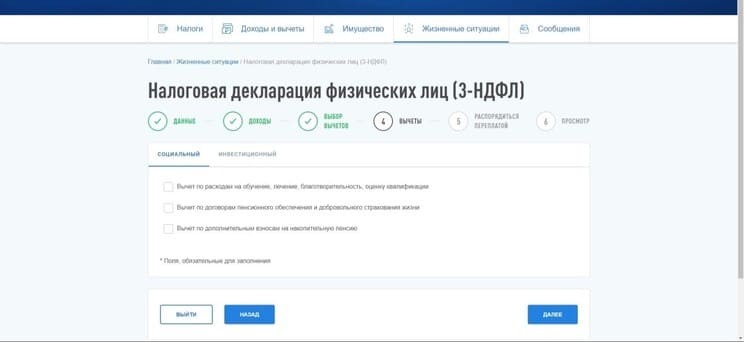

Если вы выбрали социальный вычет, то в следующем окне укажите тип расходов — на обучение, на добровольное страхование или за дополнительные взносы на накопительную пенсию.

В следующем окне нужно внести суммы, потраченные на лечение и обучение. Эти расходы также суммируются. Например, если у вас сохранилось три договора после посещения стоматологии, то необходимо сложить все понесённые расходы и указать эту сумму.

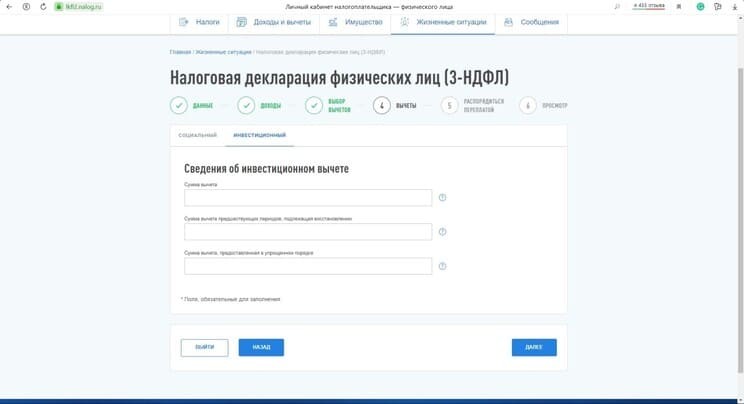

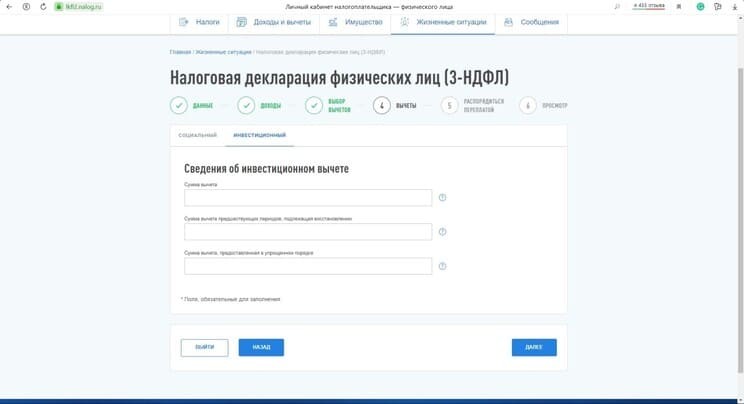

Переходим во вкладку «Инвестиционный», где необходимо указать информацию о сумме средств, внесённых на ИИС.

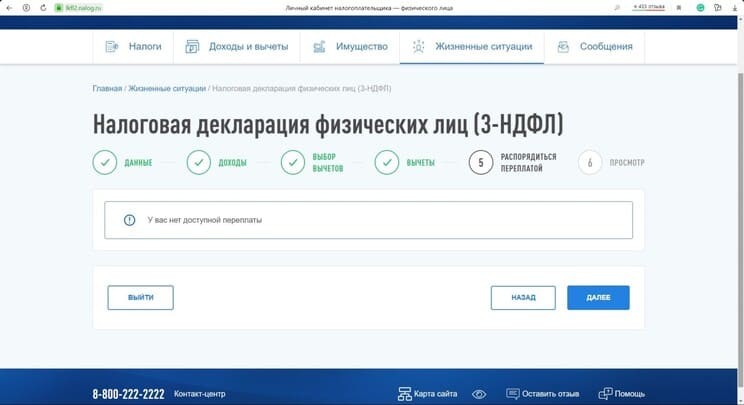

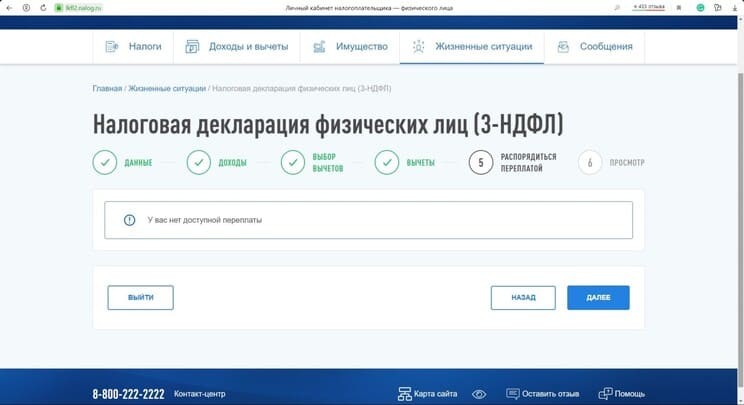

В окне «Распорядиться переплатой» укажите реквизиты, по которым вы хотите получить денежные средства после проверки декларации.

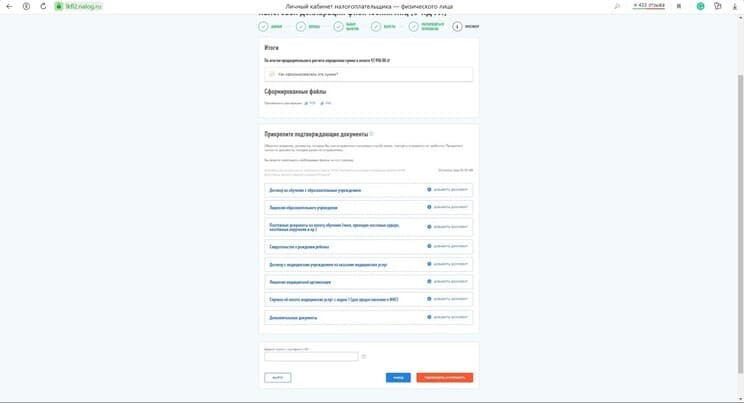

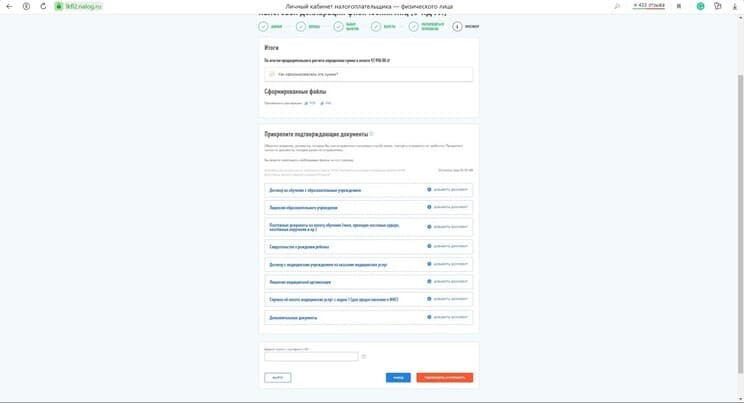

В последнем окне нужно прикрепить отсканированные документы, которые подтверждают понесённые расходы. Если файл документа слишком большой, то его можно сжать в режиме онлайн. Учтите, что прикрепить можно только PDF-файлы. Перевести документы в нужный формат можно также в режиме онлайн.

Когда вы нажмёте кнопку «Подтвердить и отправить», декларация уйдёт в налоговый орган. После отправки её нельзя редактировать, но можно будет сформировать вторую версию декларации, уточнённую.

Какую максимальную сумму можно получить?

При заполнении декларации на сайте обычно не возникает сложностей — вся работа включает в себя одиннадцать шагов. Нужно заранее подготовить документы и в случае необходимости преобразовать их в нужный формат. Чем раньше вы подадите декларацию, тем быстрее получите вычет, поэтому заполнять её можно уже в январе.

Уже в процессе заполнения вы увидите, какая сумма подлежит возврату из бюджета. В моём случае это 38 171 руб. Но если бы траты составили максимально возможные, которые предусмотрены в этих ситуациях, то:

при внесении денежных средств на ИИС в размере 400 000 руб. можно вернуть 52 000 руб.;

максимально возможный вычет на лечение составляет 120 000 руб., из них можно вернуть 15 600 руб.;

максимально возможный вычет на обучение ребёнка составляет 50 000 руб., сумма возврата составит 6500 руб.

Таким образом, заявив инвестиционный и социальный вычеты, максимально можно получить 74 100 руб.

Чтобы подать декларацию онлайн, без посещения налоговой инспекции, необходимо совершить несколько действий в личном кабинете налогоплательщика. Основная информация, которая уже имеется в личном кабинете, добавляется в форму автоматически — паспортные данные, номер налоговой инспекции и пр.). Остаётся только указать, какие расходы были понесены и какие доходы получены.

За какими вычетами я обращаюсь в налоговую службу?

Заполняя декларацию 3-НДФЛ, чаще всего я указываю следующие типы вычетов:

инвестиционный вычет;

социальный вычет на образование ребёнка;

социальный вычет на лечение.

Получить возврат по этим типам вычета можно в течение трёх лет после понесённых расходов. Нужно учитывать, что налоговый орган проверяет декларацию три месяца, поэтому чем раньше она подана, тем быстрее вам вернутся излишне уплаченные денежные средства. Обычно в налоговую службу обращаются в начале года, но какого-то определённого периода для подачи декларации с целью вычета нет.

Пакет документов для подтверждения затрат

Прежде чем приступить к заполнению декларации, следует собрать пакет документов, которые дают право на получение вычета. Без них налоговая инспекция откажет в возврате средств.

Чтобы подтвердить пополнение индивидуального инвестиционного счёта (ИИС), нужно предоставить:

договор об открытии ИИС;

квитанции, которые свидетельствуют о внесении денежных средств на ИИС.

Если договор был прикреплён в рамках другой декларационной кампании, то вновь его прилагать не нужно.

В течение года записывайте, когда и какую сумму вы переводили на ИИС. Так будет проще найти необходимые квитанции.

Документами, которые подтверждают оплату обучения ребёнка, являются:

свидетельство о рождении ребёнка;

договор с образовательным учреждением;

лицензия образовательного учреждения;

квитанция об оплате.

Подтверждением трат на лечение будут:

договор с лечебным учреждением;

лицензия медицинского учреждения;

справка об оплате медицинских услуг с кодом 1, выданная медицинским учреждением, которое оказало услугу.

Кроме того, если вы заполняете декларацию за прошлый год в январе–марте, то потребуется приложить справку 2-НДФЛ. Налоговая служба получит информацию о вашем доходе только в апреле, когда организации сдадут отчётность. Если подавать декларацию после апреля, то справку 2-НДФЛ можно не предоставлять.

Как заполнить декларацию в личном кабинете на сайте налоговой?

Зайдите во вкладку «Доходы и вычеты» и нажмите «Получить вычет».

В появившемся окне будут перечислены случаи для обращения за вычетом. Также будет текст с гиперссылкой «Подать декларацию 3-НДФЛ», на неё и следует нажать.

Если ранее вы не заполняли электронную декларацию, то программа предложит получить ключ электронно-цифровой подписи. Он необходим для подписания документа.

После получения ключа появится доступ к заполнению декларации. Необходимо отметить, за какой год вы подаёте декларацию, и подтвердить, что являетесь резидентом РФ.

Во втором окне укажите источники дохода. Эта информация содержится в справке 2-НДФЛ.

В раскрывающемся списке необходимо заполнить поля о данных организации, которая является источником дохода: наименование, ИНН, КПП и ОКТМО. При заполнении поля «Доходы» нужно суммировать все поступления по кодам.

Затем следует выбрать тип вычета. Отметьте галочкой те виды вычетов, за которыми обращаетесь. Например, социальный налоговый вычет и инвестиционный налоговый вычет.

Если вы выбрали социальный вычет, то в следующем окне укажите тип расходов — на обучение, на добровольное страхование или за дополнительные взносы на накопительную пенсию.

В следующем окне нужно внести суммы, потраченные на лечение и обучение. Эти расходы также суммируются. Например, если у вас сохранилось три договора после посещения стоматологии, то необходимо сложить все понесённые расходы и указать эту сумму.

Переходим во вкладку «Инвестиционный», где необходимо указать информацию о сумме средств, внесённых на ИИС.

В окне «Распорядиться переплатой» укажите реквизиты, по которым вы хотите получить денежные средства после проверки декларации.

В последнем окне нужно прикрепить отсканированные документы, которые подтверждают понесённые расходы. Если файл документа слишком большой, то его можно сжать в режиме онлайн. Учтите, что прикрепить можно только PDF-файлы. Перевести документы в нужный формат можно также в режиме онлайн.

Когда вы нажмёте кнопку «Подтвердить и отправить», декларация уйдёт в налоговый орган. После отправки её нельзя редактировать, но можно будет сформировать вторую версию декларации, уточнённую.

Какую максимальную сумму можно получить?

При заполнении декларации на сайте обычно не возникает сложностей — вся работа включает в себя одиннадцать шагов. Нужно заранее подготовить документы и в случае необходимости преобразовать их в нужный формат. Чем раньше вы подадите декларацию, тем быстрее получите вычет, поэтому заполнять её можно уже в январе.

Уже в процессе заполнения вы увидите, какая сумма подлежит возврату из бюджета. В моём случае это 38 171 руб. Но если бы траты составили максимально возможные, которые предусмотрены в этих ситуациях, то:

при внесении денежных средств на ИИС в размере 400 000 руб. можно вернуть 52 000 руб.;

максимально возможный вычет на лечение составляет 120 000 руб., из них можно вернуть 15 600 руб.;

максимально возможный вычет на обучение ребёнка составляет 50 000 руб., сумма возврата составит 6500 руб.

Таким образом, заявив инвестиционный и социальный вычеты, максимально можно получить 74 100 руб.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба