25 марта 2022 ЦентроКредит

Премия за риск поставок из России снизилась на прошлой неделе, поскольку экспорт металлов продолжал расти, а некоторые заголовки указывают на прогресс в достижении деэскалации геополитического конфликта. Цены на медь, алюминий и цинк резко упали с максимумов начала марта и сейчас вернулись в пределах ~5% от уровней, существовавших до эскалации геополитической напряженности. Цены на никель резко упали в первые два дня после возобновления торгов.

Мы по-прежнему предполагаем следующие цены на базовые металлы во 2 квартале 2022 года: 10 650 долл./т на медь, 3550 долл./т на алюминий, 26 500 долл./т на никель и 3650 долл./т на цинк, которые предусматривают сохраняющуюся премию за риск, связанную с российскими поставками, но без существенных сбоев.

Рассматривая возможность полной деэскалации, мы ожидаем в дальнейшем незначительного снижения цен в силу фундаментальных показателей металлов. Мы предполагаем, что при полном сценарии деэскалации конфликта цены на медь могут упасть до 9 800 долларов за тонну, в то время как цены на алюминий, возможно, упадут до 3 100 долларов за тонну. Мы также ожидаем снижение цен на цинк до 3400 долларов за тонну. Отсюда, краткосрочная ценовая траектория в рамках данного сценария, скорее всего, будет определяться уровнем китайского спроса.

В связи с небольшим снижением риска поставок из России внимание на этой неделе вновь переключилось на Китай, который сталкивается с одной из крупнейших проблем, связанных с пандемией коронавируса.

Несмотря на более благоприятный для роста поворот в макроэкономической политике, спрос на цветные металлы в Китае с начала года был относительно слабым. Макроэкономическая политика, проводимая в январе-феврале, была отражена в отчетных данных, которые показали значительный рост, включая сильный рост промышленного производства (+7,5% г/г) и заметное ускорение роста инвестиций в основной капитал, который вырос на 12,2% г/г в январе-феврале против 2,0% г/г в декабре. Тем не менее, запасы, похоже, достигают пика после их сезонного роста, и мы по-прежнему считаем, что более благоприятная налогово-бюджетная и денежно-кредитная политика будет продолжать оказывать влияние на сильный базовый фон для спроса на цветные металлы в Китае во 2 квартале, когда перерабатывающая промышленность действительно должна набирать обороты. Основным риском остается пандемия коронавируса и, в частности, продолжающаяся приверженность Китая политике нулевого COVID.

Если рассматривать провинции Китая, в которых в настоящее время наблюдается рост заболеваемости, стоит упомянуть, что на них приходится значительная часть промышленности цветных металлов, что в совокупности составляет около 50–60% от объема спроса на первичное использование цветных металлов. Исходя из данных предположений, мы считаем, что около 200 тыс. тонн спроса на алюминий, 70 тыс. тонн спроса на медь, 10 тыс. тонн спроса на никель и около 30 тыс. тонн спроса на цинк могут оказаться под угрозой за неделю ограничений.

Однако, наиболее значительным риском в ближайшей перспективе остается возможность более широкомасштабных общенациональных ограничений, похожих на те, что мы наблюдали в Китае на ранних стадиях пандемии.

Напоминаем, что в условиях жесткой изоляции в начале 2020 года спрос на медь в Китае упал почти на 20% в годовом исчислении в 1 квартале 2020 года (-530 тыс. тонн), в то время как спрос на алюминий сократился почти на 1 млн тонн (-11%). Рынок никеля не пострадал в такой значительной степени, снизившись всего на 8% в годовом исчислении в 1 квартале 2020 года (~25 тыс. тонн), в то время как спрос на цинк в Китае снизился на 275 тыс. тонн в годовом исчислении (на 17% ниже, чем годом ранее).

Очевидно, что возможная повсеместная блокировка в Китае изменит условия на рынке в ближайшей перспективе. Хотя цены могут отреагировать не так быстро и значительно, как в начале 2020 года (-20%), учитывая, что остальной мир, скорее всего, продолжит действовать в значительной степени без колебаний, мы думаем, что мы все еще можем легко увидеть резкую коррекцию цен на базовые металлы в сторону понижения на 10%. При этом резкое изменение цен, скорее всего, будет кратковременным, и цены, скорее всего, останутся волатильными. За полной блокировкой, вероятно, последует заметный рост спроса в Китае, вызванный стимулированием.

Рассмотрим основные тенденции на рынках базовых металлов.

Медь: Спрос на рынке меди со стороны производителей кондиционеров оказался слабее, чем предполагалось. Слабый спрос со стороны сектора недвижимости привел к более высоким, чем ожидалось, запасам производителей кондиционеров, и это в сочетании с волатильностью цен на медь привело к тому, что они не решаются пополнять запасы сырья, такого как медь. Общие видимые запасы меди в Китае в настоящее время выросли и превысили 500 тыс. тонн. При этом запасы катодной меди по-прежнему более чем на 275 тыс. тонн ниже, чем в среднем за 5 лет. Ожидания относительно устойчивого спроса во 2 квартале по-прежнему остаются высокими.

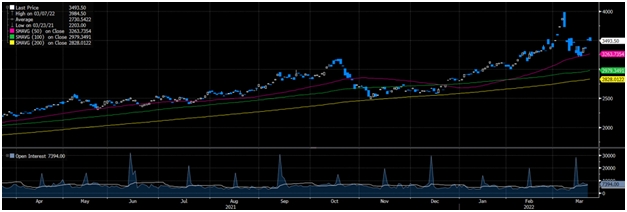

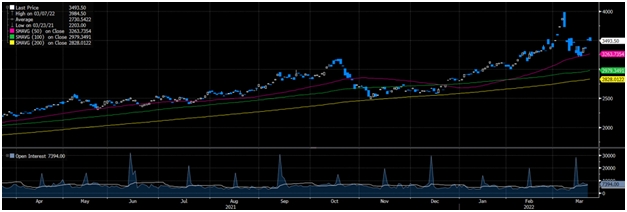

Цены на медь

Алюминий: Как и в случае с медью, спрос на алюминий в строительном секторе в Китае снизился в последнее время, а высокие цены и повышенная волатильность также привели к снижению количества потребителей. Внутренние запасы достигли максимума на прошлой неделе. Более того, начался активный рост возобновления производственных мощностей. С начала года по февраль в провинции Юньнань уже восстановлено более 600 тыс. тонн плавильных мощностей в год, что превышает ожидания относительно возобновления/наращивания мощностей в провинции.

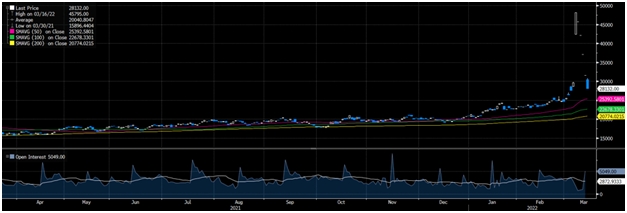

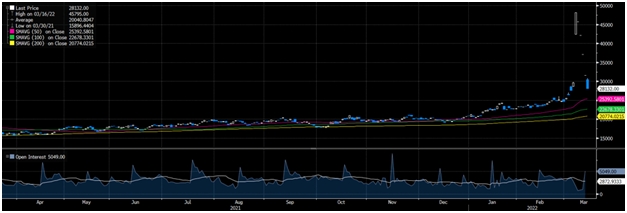

Цены на алюминий

Никель: Внутренний спрос Китая на никель также был слабым с начала года. Производство нержавеющей стали в Китае в январе и феврале составило около 2,3 млн тонн, или на 10–20% меньше по сравнению с аналогичным периодом прошлого года. Тем не менее, активность завода по производству нержавеющей стали, похоже, значительно возросла в этом месяце, и планируется, что общий объем производства нержавеющей стали вырастет примерно до 3 млн тонн. Это будет означать самый высокий уровень производства нержавеющей стали с апреля прошлого года, но более высокие цены на никель, пока они сохраняются, остаются проблемой в будущем.

Цены на никель

Цинк: Из основных металлов, которые мы рассматриваем, спрос на цинк в Китае является наиболее неопределенным. Показатели загрузки заводов по производству оцинкованной стали были более низкими, чем обычно, в связи с февральской Олимпиадой, а также ограничениями, связанными с коронавирусом. Как и в случае с другими недрагоценными металлами, потребители не решаются пополнять запасы по предполагаемым высоким и волатильным ценам и в настоящее время располагают очень ограниченными запасами. Это привело к увеличению внутренних запасов цинка выше среднего за последние шесть недель несмотря на то, что импорт цинка, как сообщается, был намного ниже, чем годом ранее.

Цены на цинк

Мы по-прежнему предполагаем следующие цены на базовые металлы во 2 квартале 2022 года: 10 650 долл./т на медь, 3550 долл./т на алюминий, 26 500 долл./т на никель и 3650 долл./т на цинк, которые предусматривают сохраняющуюся премию за риск, связанную с российскими поставками, но без существенных сбоев.

Рассматривая возможность полной деэскалации, мы ожидаем в дальнейшем незначительного снижения цен в силу фундаментальных показателей металлов. Мы предполагаем, что при полном сценарии деэскалации конфликта цены на медь могут упасть до 9 800 долларов за тонну, в то время как цены на алюминий, возможно, упадут до 3 100 долларов за тонну. Мы также ожидаем снижение цен на цинк до 3400 долларов за тонну. Отсюда, краткосрочная ценовая траектория в рамках данного сценария, скорее всего, будет определяться уровнем китайского спроса.

В связи с небольшим снижением риска поставок из России внимание на этой неделе вновь переключилось на Китай, который сталкивается с одной из крупнейших проблем, связанных с пандемией коронавируса.

Несмотря на более благоприятный для роста поворот в макроэкономической политике, спрос на цветные металлы в Китае с начала года был относительно слабым. Макроэкономическая политика, проводимая в январе-феврале, была отражена в отчетных данных, которые показали значительный рост, включая сильный рост промышленного производства (+7,5% г/г) и заметное ускорение роста инвестиций в основной капитал, который вырос на 12,2% г/г в январе-феврале против 2,0% г/г в декабре. Тем не менее, запасы, похоже, достигают пика после их сезонного роста, и мы по-прежнему считаем, что более благоприятная налогово-бюджетная и денежно-кредитная политика будет продолжать оказывать влияние на сильный базовый фон для спроса на цветные металлы в Китае во 2 квартале, когда перерабатывающая промышленность действительно должна набирать обороты. Основным риском остается пандемия коронавируса и, в частности, продолжающаяся приверженность Китая политике нулевого COVID.

Если рассматривать провинции Китая, в которых в настоящее время наблюдается рост заболеваемости, стоит упомянуть, что на них приходится значительная часть промышленности цветных металлов, что в совокупности составляет около 50–60% от объема спроса на первичное использование цветных металлов. Исходя из данных предположений, мы считаем, что около 200 тыс. тонн спроса на алюминий, 70 тыс. тонн спроса на медь, 10 тыс. тонн спроса на никель и около 30 тыс. тонн спроса на цинк могут оказаться под угрозой за неделю ограничений.

Однако, наиболее значительным риском в ближайшей перспективе остается возможность более широкомасштабных общенациональных ограничений, похожих на те, что мы наблюдали в Китае на ранних стадиях пандемии.

Напоминаем, что в условиях жесткой изоляции в начале 2020 года спрос на медь в Китае упал почти на 20% в годовом исчислении в 1 квартале 2020 года (-530 тыс. тонн), в то время как спрос на алюминий сократился почти на 1 млн тонн (-11%). Рынок никеля не пострадал в такой значительной степени, снизившись всего на 8% в годовом исчислении в 1 квартале 2020 года (~25 тыс. тонн), в то время как спрос на цинк в Китае снизился на 275 тыс. тонн в годовом исчислении (на 17% ниже, чем годом ранее).

Очевидно, что возможная повсеместная блокировка в Китае изменит условия на рынке в ближайшей перспективе. Хотя цены могут отреагировать не так быстро и значительно, как в начале 2020 года (-20%), учитывая, что остальной мир, скорее всего, продолжит действовать в значительной степени без колебаний, мы думаем, что мы все еще можем легко увидеть резкую коррекцию цен на базовые металлы в сторону понижения на 10%. При этом резкое изменение цен, скорее всего, будет кратковременным, и цены, скорее всего, останутся волатильными. За полной блокировкой, вероятно, последует заметный рост спроса в Китае, вызванный стимулированием.

Рассмотрим основные тенденции на рынках базовых металлов.

Медь: Спрос на рынке меди со стороны производителей кондиционеров оказался слабее, чем предполагалось. Слабый спрос со стороны сектора недвижимости привел к более высоким, чем ожидалось, запасам производителей кондиционеров, и это в сочетании с волатильностью цен на медь привело к тому, что они не решаются пополнять запасы сырья, такого как медь. Общие видимые запасы меди в Китае в настоящее время выросли и превысили 500 тыс. тонн. При этом запасы катодной меди по-прежнему более чем на 275 тыс. тонн ниже, чем в среднем за 5 лет. Ожидания относительно устойчивого спроса во 2 квартале по-прежнему остаются высокими.

Цены на медь

Алюминий: Как и в случае с медью, спрос на алюминий в строительном секторе в Китае снизился в последнее время, а высокие цены и повышенная волатильность также привели к снижению количества потребителей. Внутренние запасы достигли максимума на прошлой неделе. Более того, начался активный рост возобновления производственных мощностей. С начала года по февраль в провинции Юньнань уже восстановлено более 600 тыс. тонн плавильных мощностей в год, что превышает ожидания относительно возобновления/наращивания мощностей в провинции.

Цены на алюминий

Никель: Внутренний спрос Китая на никель также был слабым с начала года. Производство нержавеющей стали в Китае в январе и феврале составило около 2,3 млн тонн, или на 10–20% меньше по сравнению с аналогичным периодом прошлого года. Тем не менее, активность завода по производству нержавеющей стали, похоже, значительно возросла в этом месяце, и планируется, что общий объем производства нержавеющей стали вырастет примерно до 3 млн тонн. Это будет означать самый высокий уровень производства нержавеющей стали с апреля прошлого года, но более высокие цены на никель, пока они сохраняются, остаются проблемой в будущем.

Цены на никель

Цинк: Из основных металлов, которые мы рассматриваем, спрос на цинк в Китае является наиболее неопределенным. Показатели загрузки заводов по производству оцинкованной стали были более низкими, чем обычно, в связи с февральской Олимпиадой, а также ограничениями, связанными с коронавирусом. Как и в случае с другими недрагоценными металлами, потребители не решаются пополнять запасы по предполагаемым высоким и волатильным ценам и в настоящее время располагают очень ограниченными запасами. Это привело к увеличению внутренних запасов цинка выше среднего за последние шесть недель несмотря на то, что импорт цинка, как сообщается, был намного ниже, чем годом ранее.

Цены на цинк

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба