26 марта 2022 investing.com Халепа Евгений

Риторика членов ФРС и лично Пауэлла становится все более ястребиной – перспектива двузначных цифр инфляции никого не устраивает. Пока ФРС решает, насколько повысить ставку и сокращать ли баланс, метрики денежного рынка США выглядят следующим образом.

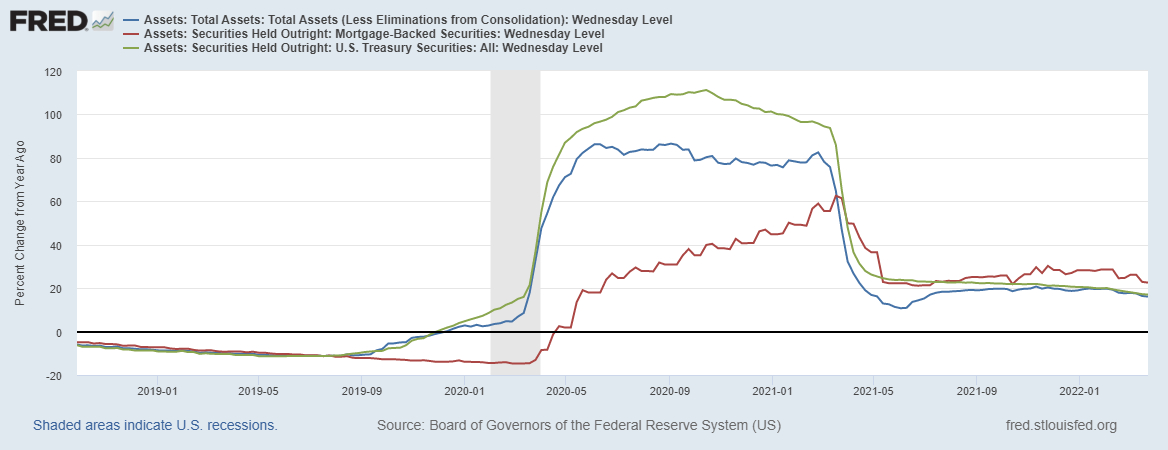

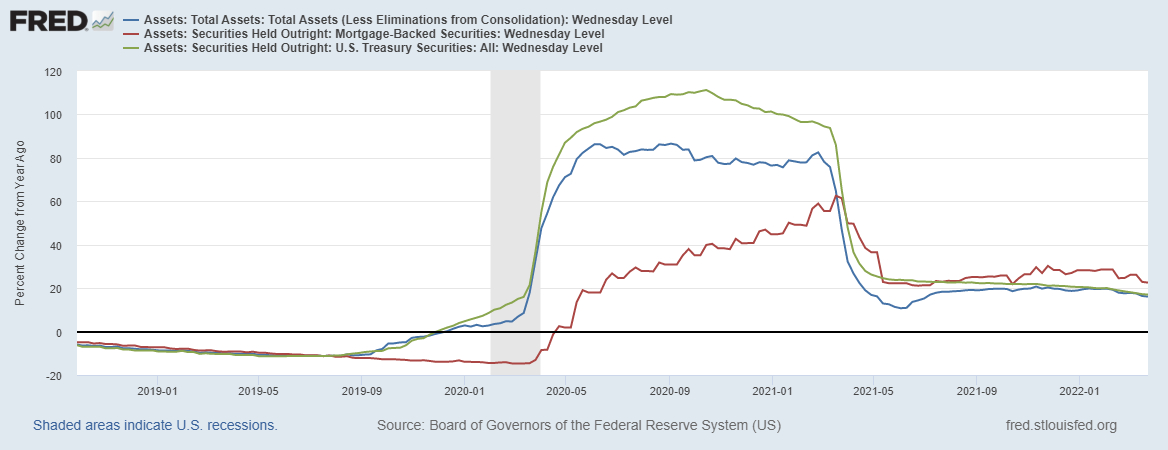

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 8 млрд долларов:

Баланс ФРС

Синяя линия – баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным, сокращение относительно прошлого года пока незначительное. Пауэлл не раз утверждал, что баланс ФРС больше, чем нужно, – а значит, сокращение баланса не за горами.

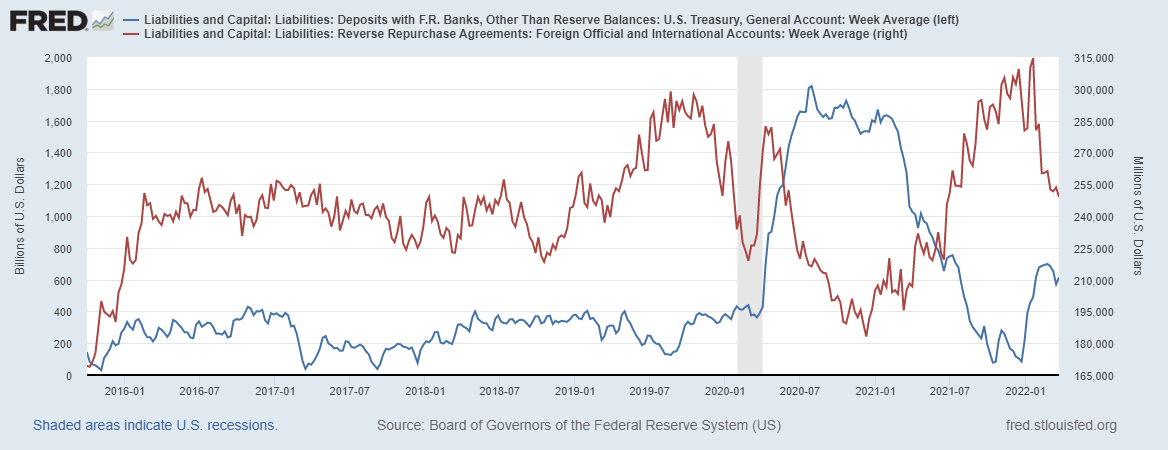

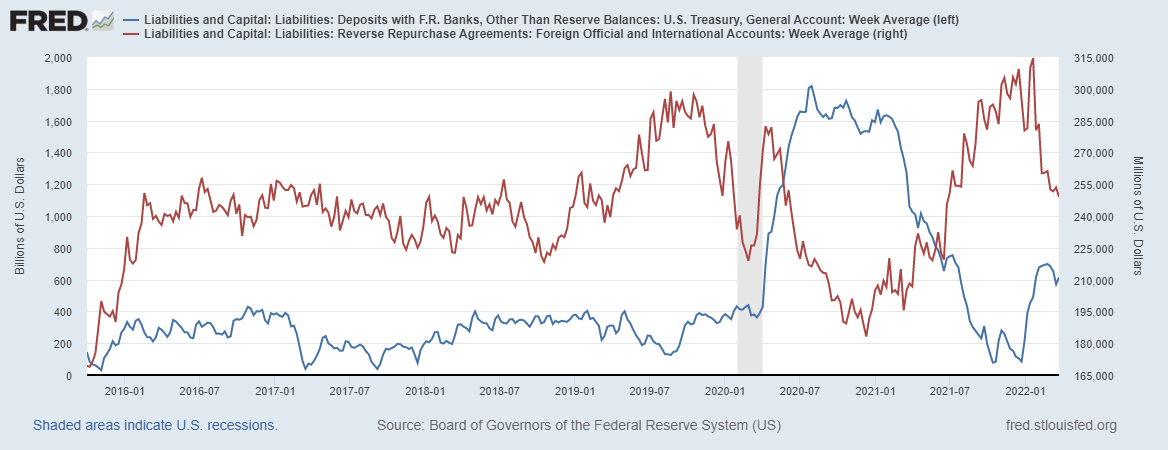

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

Абсорбция ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю). На текущей неделе объем средств на счете вырос на 34 млрд долларов. Минфин локально приостановил цикл наращивания счета, достигнув лимита в 750 млрд долларов в начале весны.

Красная линия – дневные РЕПО для нерезидентов; на прошлой неделе спрос на доллары со стороны нерезидентов продолжал сокращаться – вероятней всего, это обусловлено ростом ставок, который повлечет снижение спроса на трежерис.

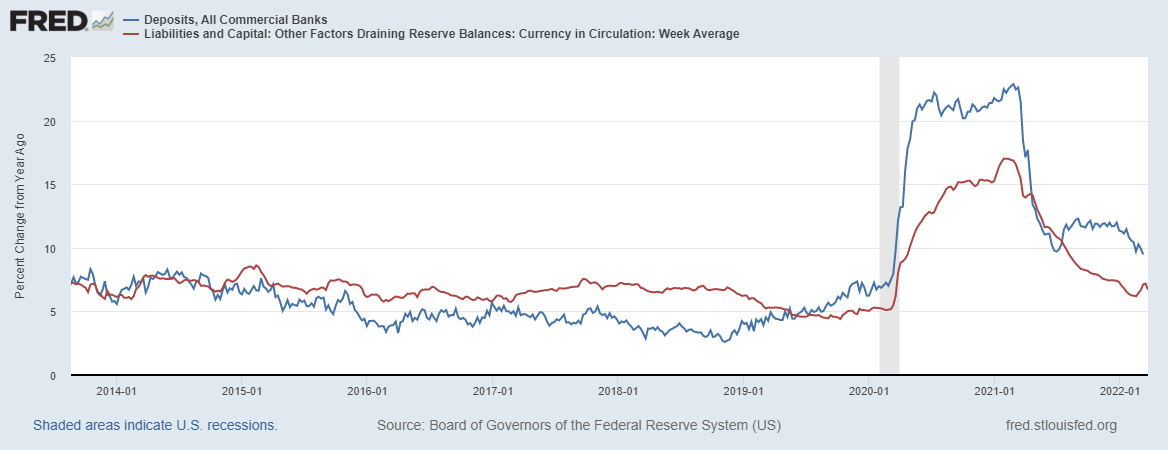

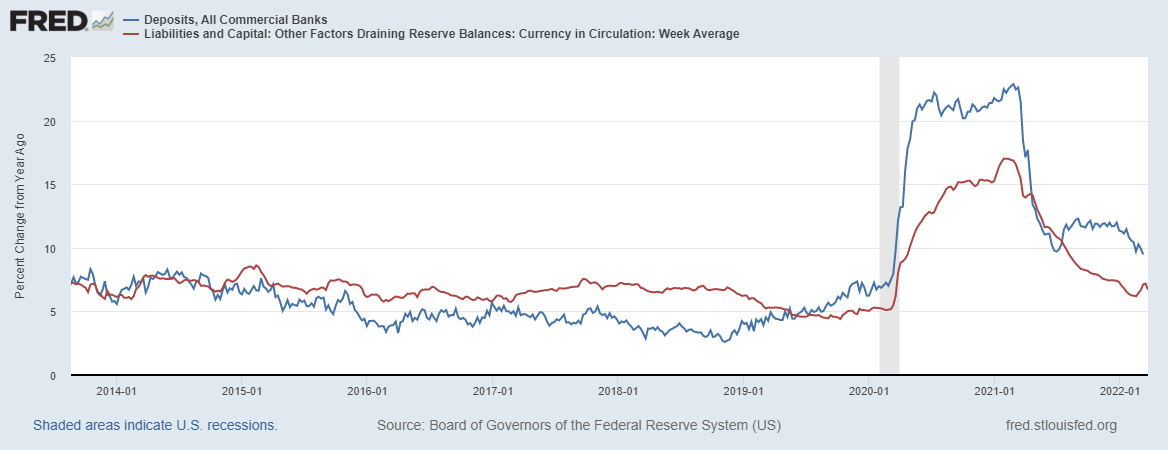

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом: депозиты в коммерческих банках выросли на 12 млрд долларов, а наличность выросла на 3 млрд долларов:

Долларовая ликвидность

Красная линия – показатель наличных денег в обращении; нанесен от года к году. В течение нескольких прошлых недель наблюдался рост относительно прошлого года; здесь стоит отметить снижение базы прошлого года, что отчасти поддерживает годовые темпы роста.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике. Последние полгода мы наблюдаем боковую динамику; на текущий момент по данному показателю наблюдается снижение к минимуму прошлого года.

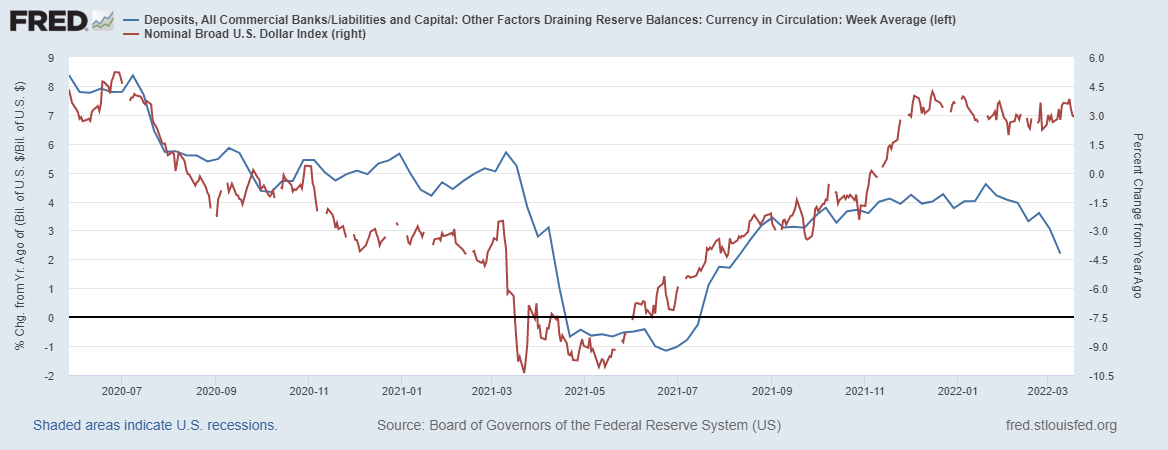

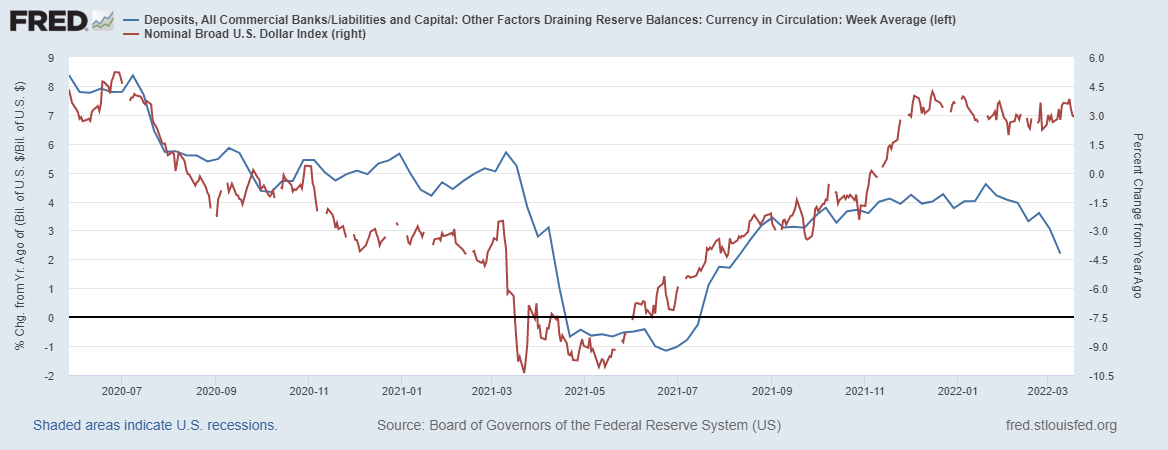

Дивергенция в динамике вышерассмотренных показателей сокращается, что оказывает давление на доллар и не позволяет ему внятно перейти в уверенно растущий тренд:

Банковский мультипликатор

Синяя линия – это отношение депозитов к наличным деньгам; по сути – если отбросить нюансы – это один из денежных мультипликаторов. И мы видим, что показатель остается выше нуля, но локально динамика нисходящая, что, как минимум, не дает доллару сильно вырасти на фоне геополитических рисков.

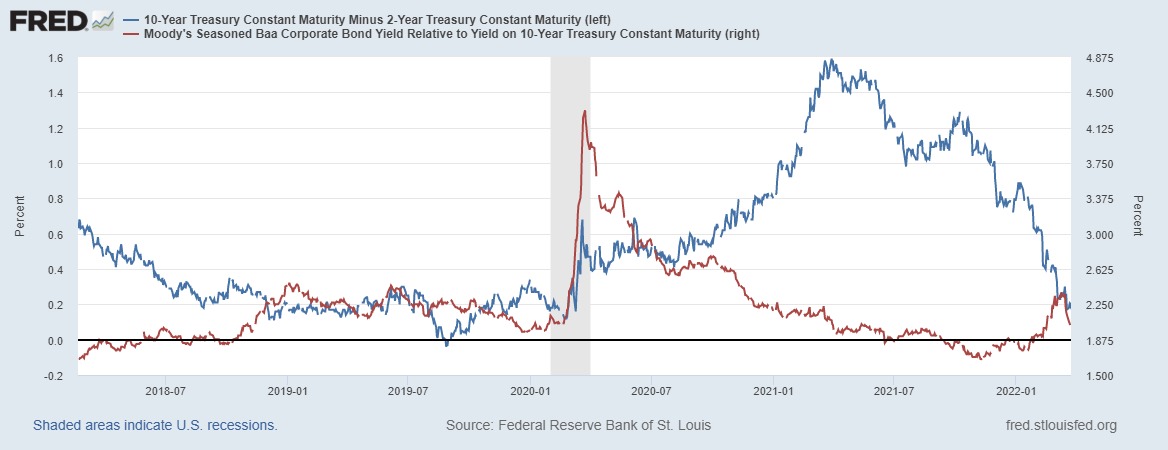

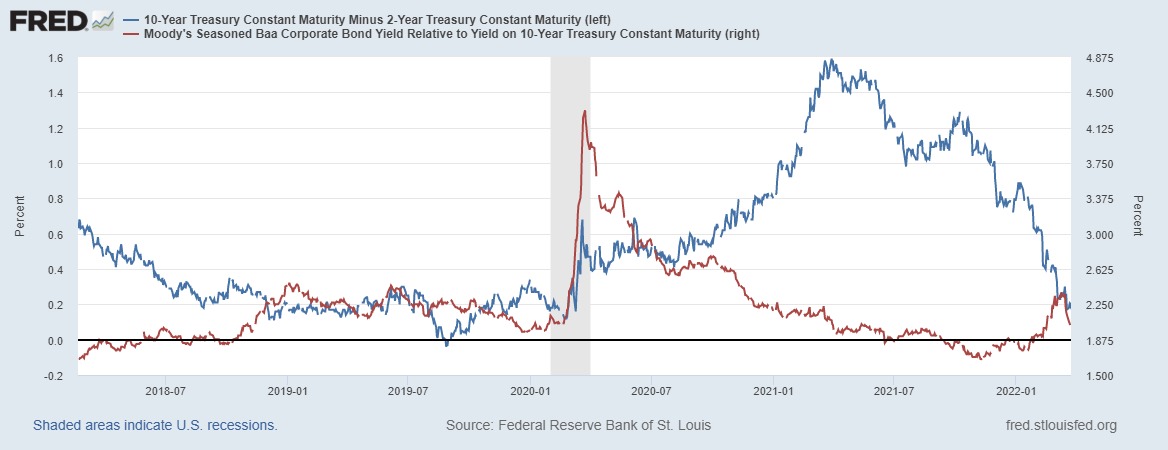

По традиции, перейдем к обзору дифференциалов ставок:

Ставки

Синяя линия – это спред между ставками 10-летних и 2-летних трежерис: мы видим, что данный показатель уже подошел к посткризисным минимумам; на текущий момент темпы снижения замедлились. То есть кривая доходности в США продолжает уплощаться, что обычно приводит к рецессии и финансовому кризису.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис: ситуация на рынке корпоративного долга на неделе значительно улучшилась, что не может не радовать.

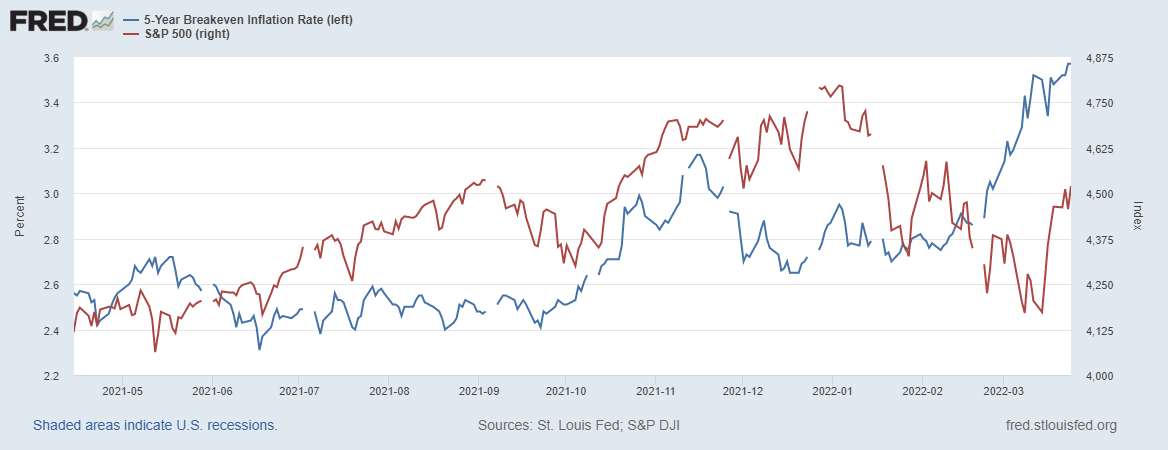

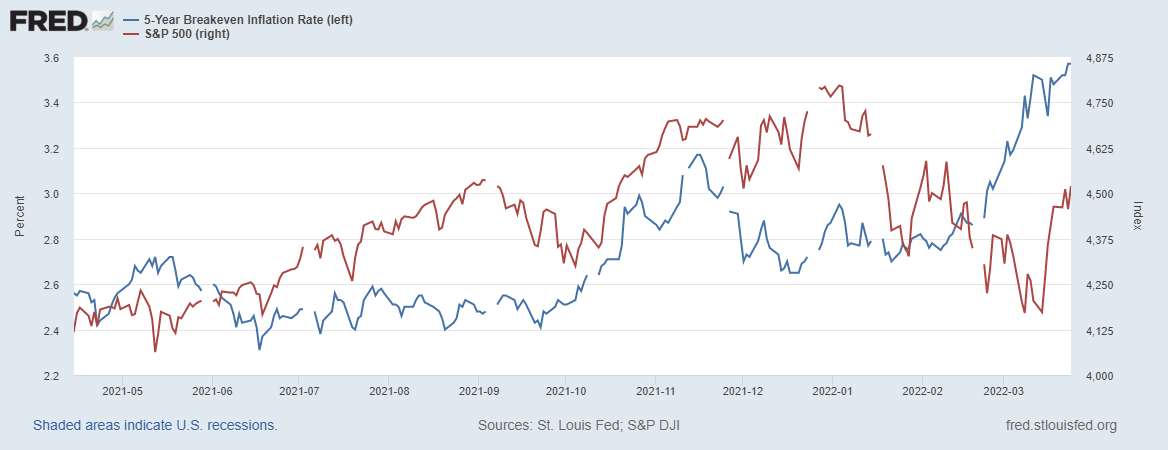

Завершаем обзор анализом ожидаемой инфляции и ее динамики на текущей неделе, а также ситуации с S&P 500:

Ожидаемая инфляция и S&P500

Синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель переписал текущие и 20-летние максимумы.

Красная линия – индекс S&P 500; здесь мы наблюдаем неплохую корреляцию между показателями: на сегодня фондовый рынок растет синхронно с ожидаемой инфляцией, но едва ли это можно оценить как позитивный момент.

Вывод

Можно отметить слабый спрос на доллар внутри финансовой системы США; нерезиденты также не проявляют к нему особого интереса – но мы-то знаем, что в скором времени предложение доллара начнет сокращаться, поскольку ФРС начнет изымать ликвидность.

Ситуация со ставками немного успокоилась, но уплощение кривой доходности выглядит нехорошо и сигнализирует об ухудшении финансовых условий в США, и мы только в начале пути.

Инфляционные ожидания продолжают активно расти и стимулировать расходы, цены на сырье и прочие активы. Здесь следует понимать, что инструменты ФРС весьма ограничены, поскольку одними только монетарными усилиями, без рецессии, такую высокую инфляцию не сбить.

Пока все выглядит не слишком опасно – однако процессы развиваются быстро, и вполне возможно, что ФРС подтолкнет участников рынка к распродаже рисковых активов.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 8 млрд долларов:

Баланс ФРС

Синяя линия – баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным, сокращение относительно прошлого года пока незначительное. Пауэлл не раз утверждал, что баланс ФРС больше, чем нужно, – а значит, сокращение баланса не за горами.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

Абсорбция ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю). На текущей неделе объем средств на счете вырос на 34 млрд долларов. Минфин локально приостановил цикл наращивания счета, достигнув лимита в 750 млрд долларов в начале весны.

Красная линия – дневные РЕПО для нерезидентов; на прошлой неделе спрос на доллары со стороны нерезидентов продолжал сокращаться – вероятней всего, это обусловлено ростом ставок, который повлечет снижение спроса на трежерис.

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом: депозиты в коммерческих банках выросли на 12 млрд долларов, а наличность выросла на 3 млрд долларов:

Долларовая ликвидность

Красная линия – показатель наличных денег в обращении; нанесен от года к году. В течение нескольких прошлых недель наблюдался рост относительно прошлого года; здесь стоит отметить снижение базы прошлого года, что отчасти поддерживает годовые темпы роста.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике. Последние полгода мы наблюдаем боковую динамику; на текущий момент по данному показателю наблюдается снижение к минимуму прошлого года.

Дивергенция в динамике вышерассмотренных показателей сокращается, что оказывает давление на доллар и не позволяет ему внятно перейти в уверенно растущий тренд:

Банковский мультипликатор

Синяя линия – это отношение депозитов к наличным деньгам; по сути – если отбросить нюансы – это один из денежных мультипликаторов. И мы видим, что показатель остается выше нуля, но локально динамика нисходящая, что, как минимум, не дает доллару сильно вырасти на фоне геополитических рисков.

По традиции, перейдем к обзору дифференциалов ставок:

Ставки

Синяя линия – это спред между ставками 10-летних и 2-летних трежерис: мы видим, что данный показатель уже подошел к посткризисным минимумам; на текущий момент темпы снижения замедлились. То есть кривая доходности в США продолжает уплощаться, что обычно приводит к рецессии и финансовому кризису.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис: ситуация на рынке корпоративного долга на неделе значительно улучшилась, что не может не радовать.

Завершаем обзор анализом ожидаемой инфляции и ее динамики на текущей неделе, а также ситуации с S&P 500:

Ожидаемая инфляция и S&P500

Синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель переписал текущие и 20-летние максимумы.

Красная линия – индекс S&P 500; здесь мы наблюдаем неплохую корреляцию между показателями: на сегодня фондовый рынок растет синхронно с ожидаемой инфляцией, но едва ли это можно оценить как позитивный момент.

Вывод

Можно отметить слабый спрос на доллар внутри финансовой системы США; нерезиденты также не проявляют к нему особого интереса – но мы-то знаем, что в скором времени предложение доллара начнет сокращаться, поскольку ФРС начнет изымать ликвидность.

Ситуация со ставками немного успокоилась, но уплощение кривой доходности выглядит нехорошо и сигнализирует об ухудшении финансовых условий в США, и мы только в начале пути.

Инфляционные ожидания продолжают активно расти и стимулировать расходы, цены на сырье и прочие активы. Здесь следует понимать, что инструменты ФРС весьма ограничены, поскольку одними только монетарными усилиями, без рецессии, такую высокую инфляцию не сбить.

Пока все выглядит не слишком опасно – однако процессы развиваются быстро, и вполне возможно, что ФРС подтолкнет участников рынка к распродаже рисковых активов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба