ResMed (NYSE: RMD) — это американский производитель медицинского оборудования. Компания считается лидером в своей нише. Но стоит она очень дорого, что вызывает опасения касательно устойчивости ее котировок.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Компания делает железо и программное обеспечение в основном в сфере борьбы с сонным апноэ и различными респираторными заболеваниями. Еще компания делает аппараты для лечения и диагностики разных легочных и связанных с ними проблем.

Так выглядят устройства компании. Источник: ResMed

Маски ResMed разных форм. Источник: презентация Resmed, слайд 14

Структура выручки компании, согласно ее годовому отчету, такая:

Устройства — 50,36%.

Маски и другие аксессуары, которые подсоединяются к этим устройствам, — 37,94%. Как это выглядит, можно было увидеть в последнем «Человеке-пауке»: такую использовал Хэппи (Джон Фавро). Первые два сегмента в целом представляют собой одну и ту же категорию: маски нужны для устройств, а устройства — для масок. Операционная маржа объединенного сегмента — 36,72% от его выручки.

Облачное ПО — 11,7%. Сбор и анализ данных с устройств компании, а также ПО для управления медицинским предприятием. Операционная маржа сегмента — 24,9% от его выручки.

В США компания делает 61,39% выручки, остальное — в других, неназванных странах.

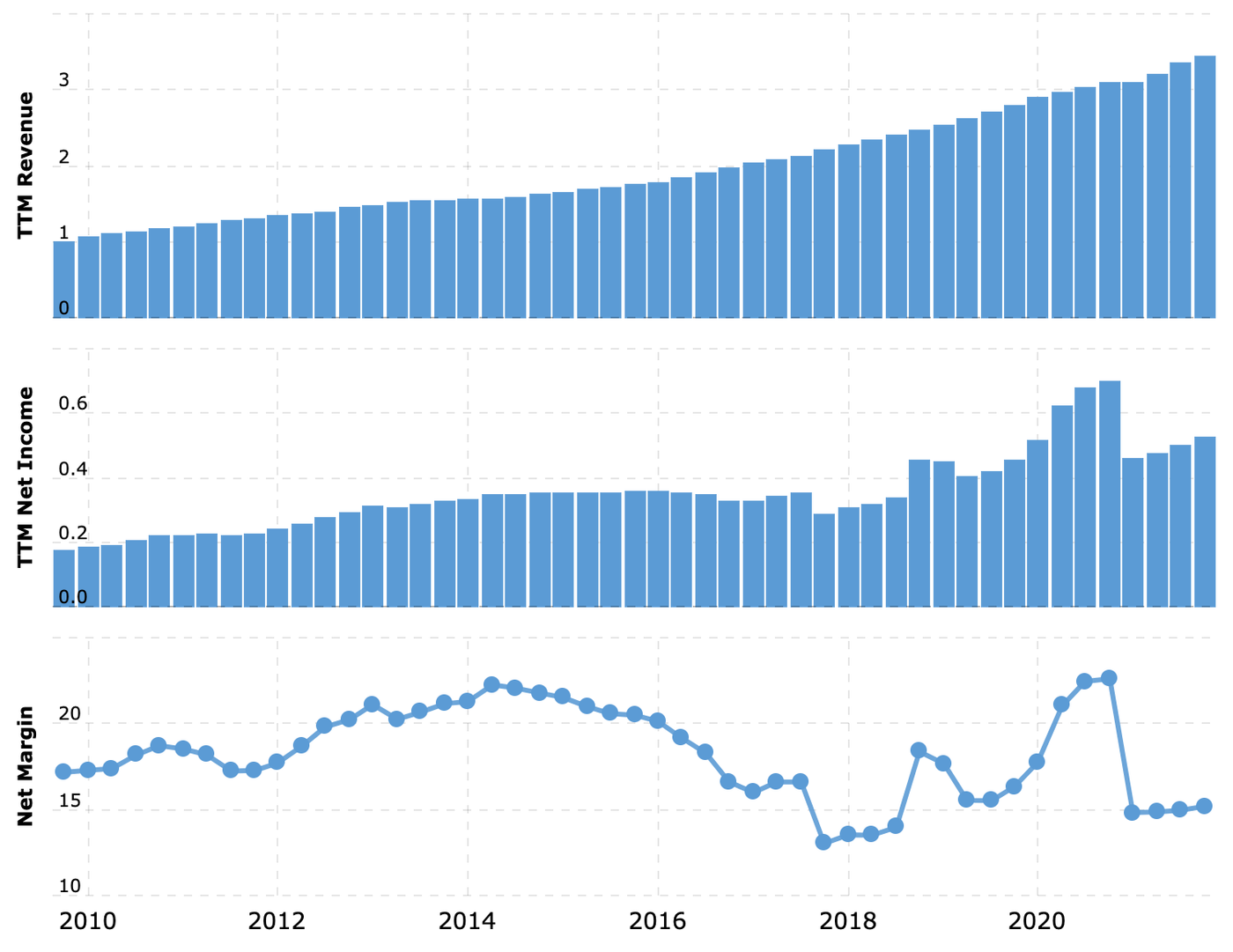

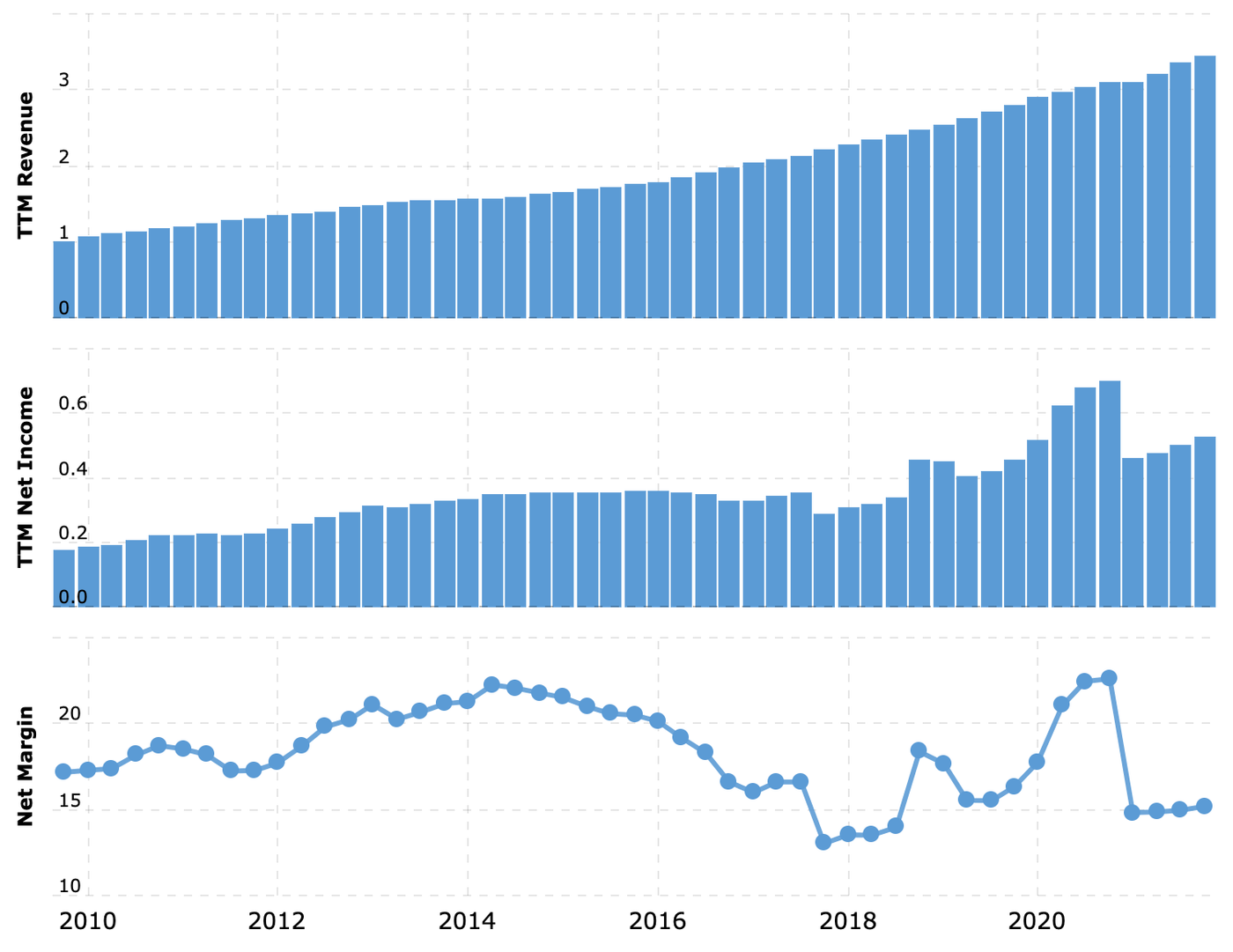

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Есть чем гордиться. Компания выступает лидером в своей нише по количеству публикаций — 1096 из общего количества в 1996, — что указывает на преимущество в НИОКР. У нее довольно большой потенциальный рынок: 936 млн людей, страдающих от сонного апноэ, 380 млн человек, страдающих от хронической обструктивной болезни легких, и 330 млн человек с астмой.

В плане достижений тут все тоже очень неплохо: больше 16 млн устройств, подключенных к облачному сервису, и 18,5 млн пациентов на обслуживании в облачной системе мониторинга AirView.

В общем, с точки зрения бизнеса компания выглядит очень перспективной.

Стремление к чистоте. Компания последние несколько лет упорно работает над снижением своего долгового бремени, что не может не радовать в условиях подорожания кредитов.

Сверху — сумма задолженностей компании в миллиардах долларов по кварталам. Снизу — изменение суммы задолженности по кварталам в процентах. Источник: Macrotrends

Что может помешать

Сами подумайте. Логистические проблемы, которые нынче терзают многие предприятия, будут неизбежно портить отчетность компании.

Цена. Компания стоит непомерных денег: P / S у нее 9,9, а P / E — 65,34. Инвесторы, очевидно, выдали компании огромный кредит доверия, но не факт, что компания его оправдает.

Это делает ее котировки весьма уязвимыми: напрашивается коррекция. В абсолютных числах компания стоит относительно дешево: у нее капитализация 35,01 млрд. Но, я думаю, инвесторов текущая цена будет отпугивать.

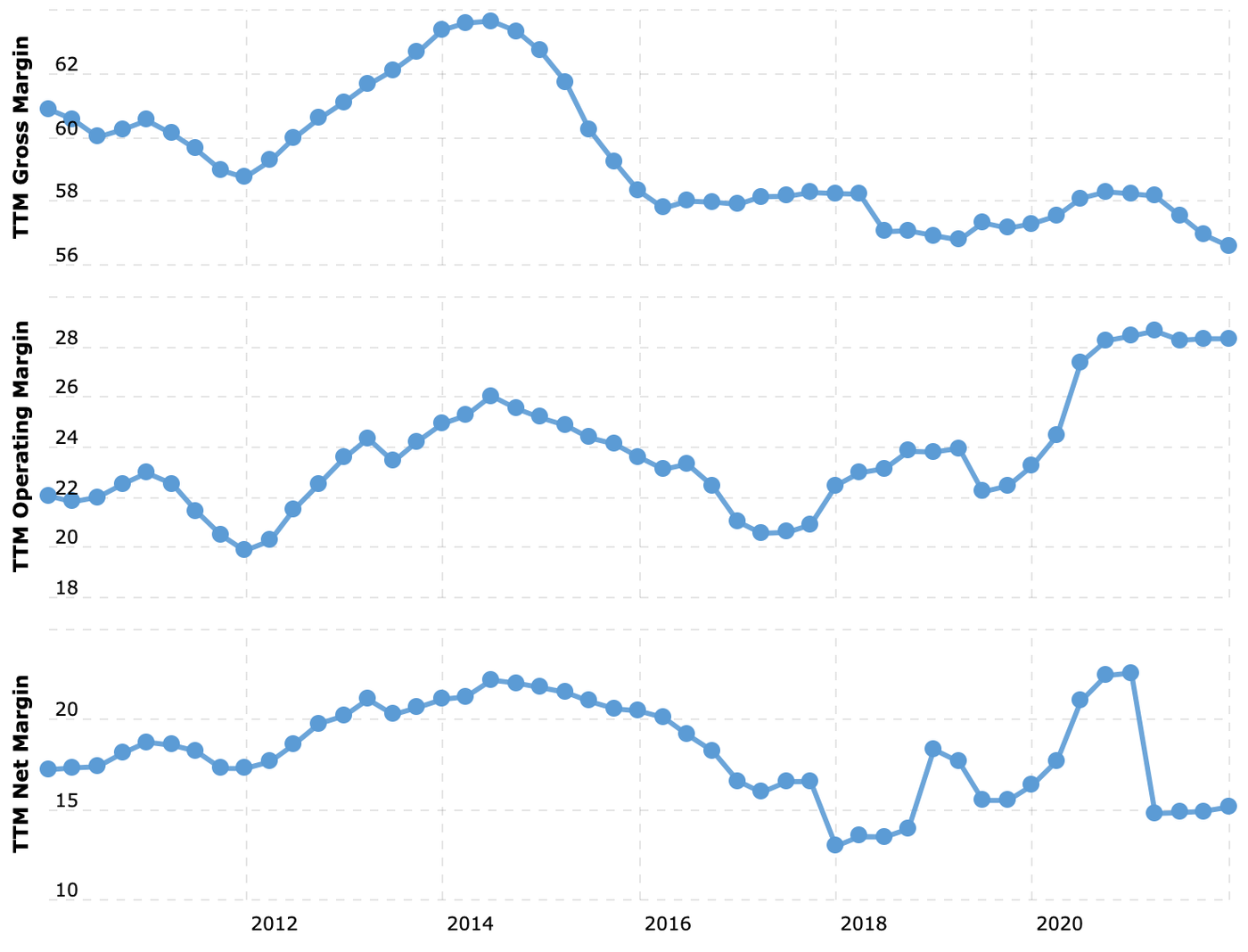

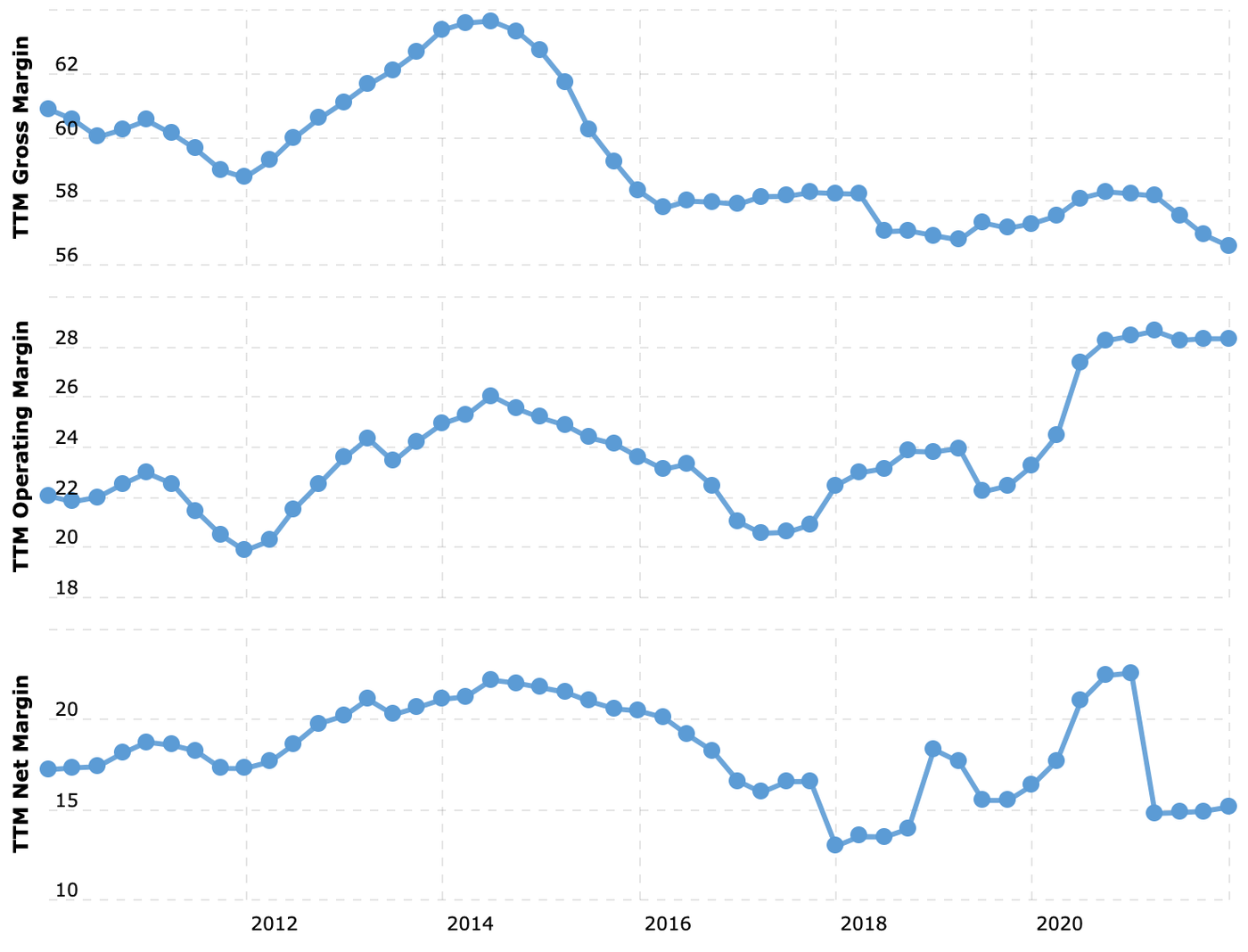

Показатели маржинальности бизнеса компании в процентах от выручки за последние 12 месяцев. Валовая, операционная и итоговая маржа. Источник: Macrotrends

Резюме

В конце декабря 2020 скрепя сердце, когда акции были на исторических максимумах, я взял их по цене 212,42 $ с прицелом на то, что кто-нибудь купит компанию за следующие два года по цене акций 260 $. В итоге ее никто не купил, а уже в сентябре 2021 ее акции стоили 297 $.

Стоит ли брать эти акции сейчас, сложно сказать: они стоят несколько дешевле — примерно 239 $. Но стоит компания недешево, пусть и занимает интересную нишу. 28 апреля у нее выходит отчет за этот квартал, так что я бы посмотрел на сам отчет и, что не менее важно, на реакцию инвесторов на него.

Еще стоит знать, что компания платит 1,68 $ дивидендов на акцию в год, что дает примерно 0,7% годовых. Не думаю, что даже полная их отмена приведет к падению котировок.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Компания делает железо и программное обеспечение в основном в сфере борьбы с сонным апноэ и различными респираторными заболеваниями. Еще компания делает аппараты для лечения и диагностики разных легочных и связанных с ними проблем.

Так выглядят устройства компании. Источник: ResMed

Маски ResMed разных форм. Источник: презентация Resmed, слайд 14

Структура выручки компании, согласно ее годовому отчету, такая:

Устройства — 50,36%.

Маски и другие аксессуары, которые подсоединяются к этим устройствам, — 37,94%. Как это выглядит, можно было увидеть в последнем «Человеке-пауке»: такую использовал Хэппи (Джон Фавро). Первые два сегмента в целом представляют собой одну и ту же категорию: маски нужны для устройств, а устройства — для масок. Операционная маржа объединенного сегмента — 36,72% от его выручки.

Облачное ПО — 11,7%. Сбор и анализ данных с устройств компании, а также ПО для управления медицинским предприятием. Операционная маржа сегмента — 24,9% от его выручки.

В США компания делает 61,39% выручки, остальное — в других, неназванных странах.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Есть чем гордиться. Компания выступает лидером в своей нише по количеству публикаций — 1096 из общего количества в 1996, — что указывает на преимущество в НИОКР. У нее довольно большой потенциальный рынок: 936 млн людей, страдающих от сонного апноэ, 380 млн человек, страдающих от хронической обструктивной болезни легких, и 330 млн человек с астмой.

В плане достижений тут все тоже очень неплохо: больше 16 млн устройств, подключенных к облачному сервису, и 18,5 млн пациентов на обслуживании в облачной системе мониторинга AirView.

В общем, с точки зрения бизнеса компания выглядит очень перспективной.

Стремление к чистоте. Компания последние несколько лет упорно работает над снижением своего долгового бремени, что не может не радовать в условиях подорожания кредитов.

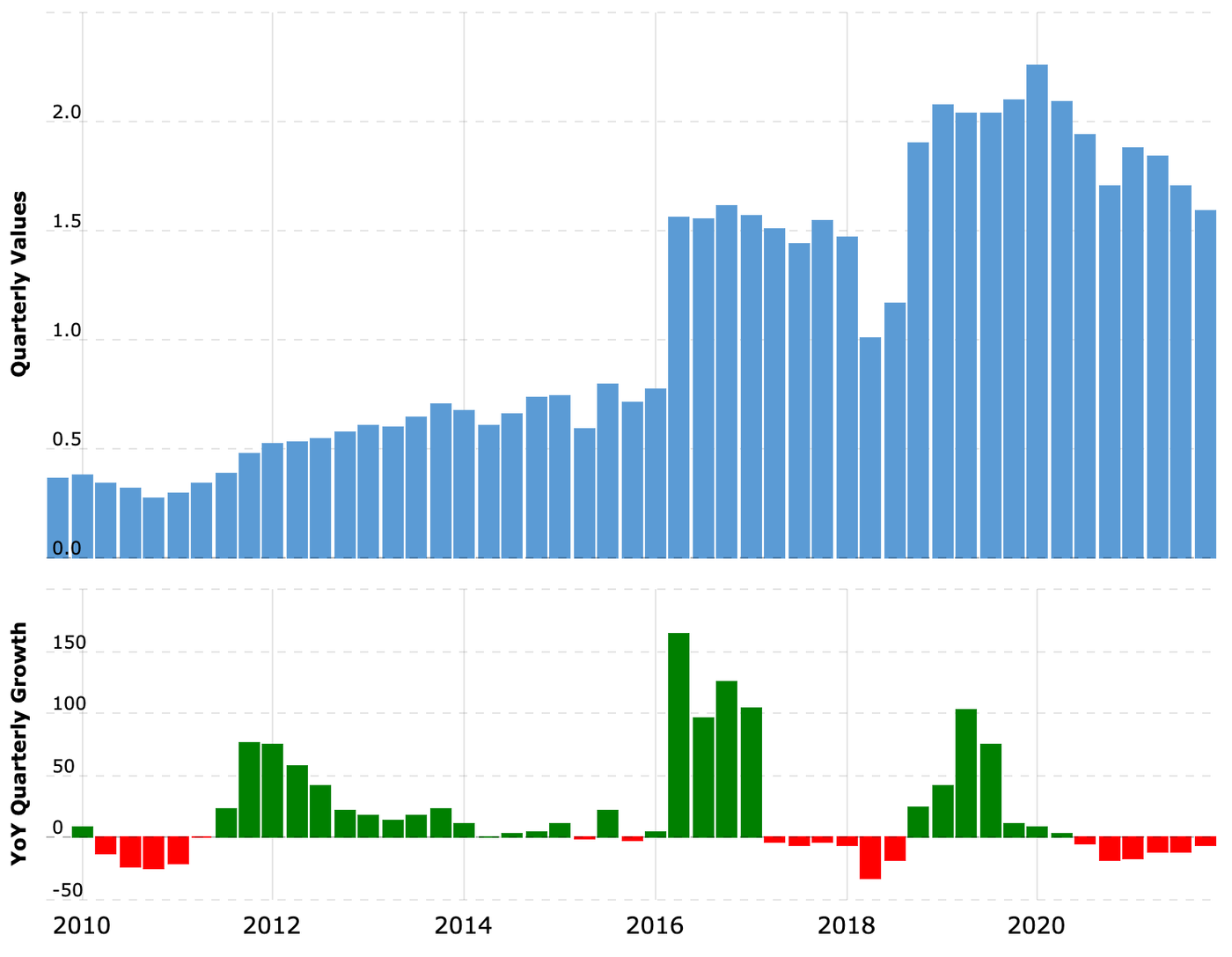

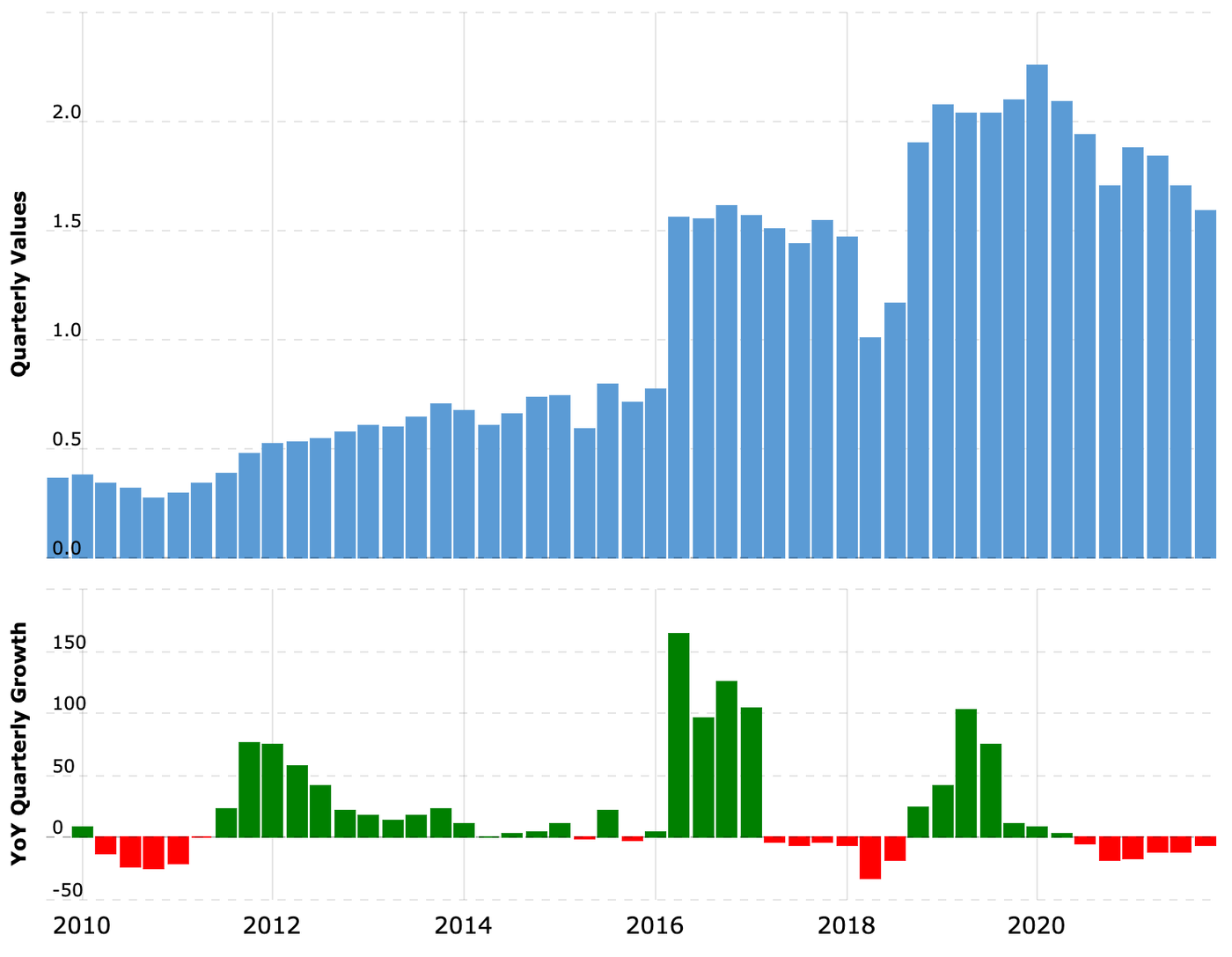

Сверху — сумма задолженностей компании в миллиардах долларов по кварталам. Снизу — изменение суммы задолженности по кварталам в процентах. Источник: Macrotrends

Что может помешать

Сами подумайте. Логистические проблемы, которые нынче терзают многие предприятия, будут неизбежно портить отчетность компании.

Цена. Компания стоит непомерных денег: P / S у нее 9,9, а P / E — 65,34. Инвесторы, очевидно, выдали компании огромный кредит доверия, но не факт, что компания его оправдает.

Это делает ее котировки весьма уязвимыми: напрашивается коррекция. В абсолютных числах компания стоит относительно дешево: у нее капитализация 35,01 млрд. Но, я думаю, инвесторов текущая цена будет отпугивать.

Показатели маржинальности бизнеса компании в процентах от выручки за последние 12 месяцев. Валовая, операционная и итоговая маржа. Источник: Macrotrends

Резюме

В конце декабря 2020 скрепя сердце, когда акции были на исторических максимумах, я взял их по цене 212,42 $ с прицелом на то, что кто-нибудь купит компанию за следующие два года по цене акций 260 $. В итоге ее никто не купил, а уже в сентябре 2021 ее акции стоили 297 $.

Стоит ли брать эти акции сейчас, сложно сказать: они стоят несколько дешевле — примерно 239 $. Но стоит компания недешево, пусть и занимает интересную нишу. 28 апреля у нее выходит отчет за этот квартал, так что я бы посмотрел на сам отчет и, что не менее важно, на реакцию инвесторов на него.

Еще стоит знать, что компания платит 1,68 $ дивидендов на акцию в год, что дает примерно 0,7% годовых. Не думаю, что даже полная их отмена приведет к падению котировок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба