20 мая 2022 investing.com Казарелла Франческо

Вчера я выступал на мероприятии TOLEXPO, которое Borsa Italiana провела в Милане, и имел возможность поговорить со множеством инвесторов.

Настроения в целом находились в диапазоне между страхом и неуверенностью со здоровой долей пессимизма. Нашлись и те, кто склонен докупать на текущей просадке, но таких оказалось меньшинство.

Тем не менее, важно понимать контекст сложившейся ситуации.

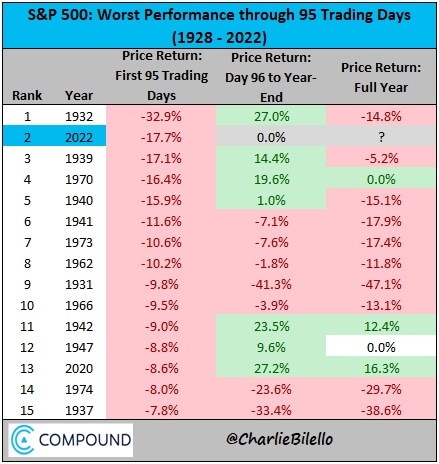

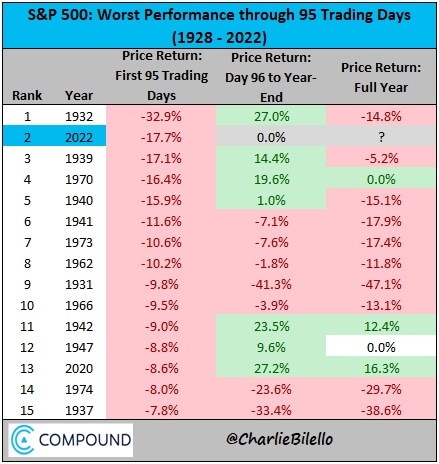

Фондовый рынок в лице индекса S&P 500 с начала года потерял 18,16%; фактически, более слабые результаты были зафиксированы лишь единожды.

Худшие первые 95 торговых дней S&P 500

Источник: CharlieBilello

Важно определить для самих себя, считаем мы стакан наполовину пустым, или же наполовину полным. Одни сделают акцент на том, насколько все плохо, тогда как другие сосредоточатся на открывающихся возможностях.

Лично я отношусь ко второй группе, но делаю это по определенной причине: моя стратегия предполагает проведение первого серьезного анализа эффективности портфеля только в 2030 году. Скорее всего, это не последний кризис, с которым я столкнусь.

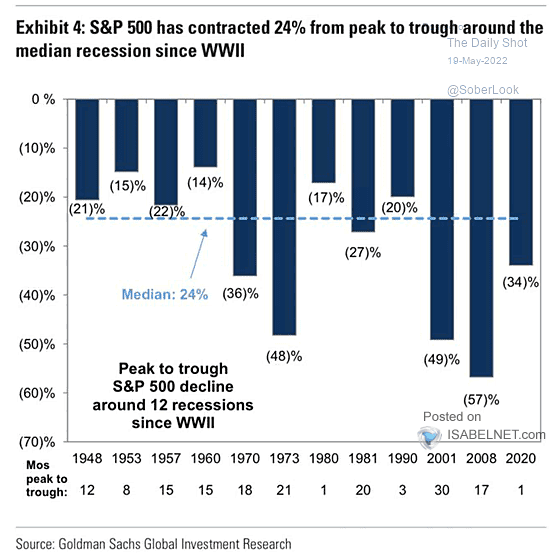

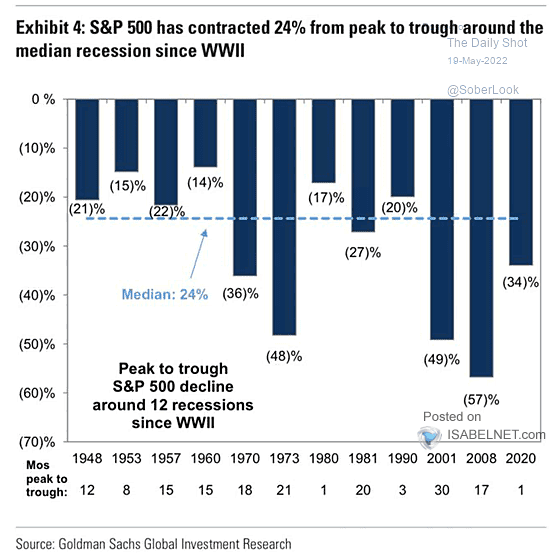

Сейчас все заговорили о рецессии, но я помню, что средняя просадка в подобные периоды рецессии составляет 24%. Разумным подходом будет исходить из того, что текущая распродажа обойдется рынку примерно в 25-30% (хотя были периоды и похуже).

Масштабы распродаж S&P 500 в периоды рецессий

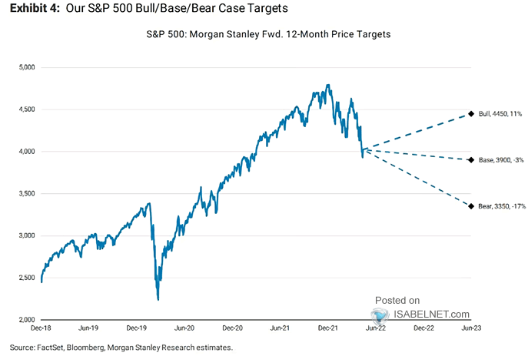

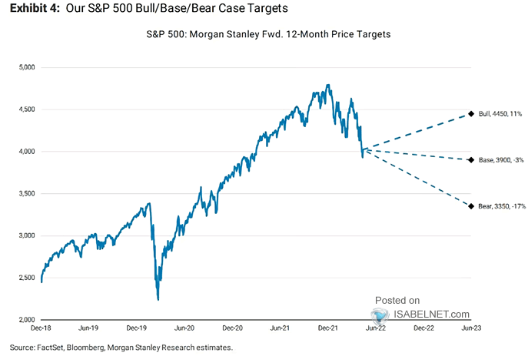

Недавно эксперты Morgan Stanley опубликовали три сценария (реалистичный, пессимистичный и оптимистичный) для S&P 500 на следующие 12 месяцев. Согласно представленному ниже графику, возможные исходы варьируются между 17-процентной просадкой и 11-процентным ростом.

Повторюсь: лично я считаю прогнозы подобного типа чем-то сродни болтовне в баре, поскольку будущее нельзя предсказать.

Более практичным подходом будет выработка стратегий, которые можно применить в случае фактической реализации каждого из сценариев.

Оценки Morgan Stanley

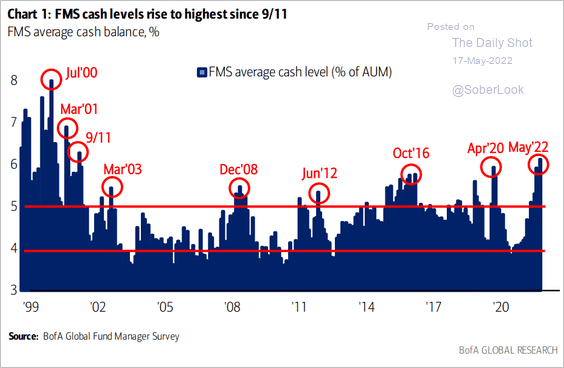

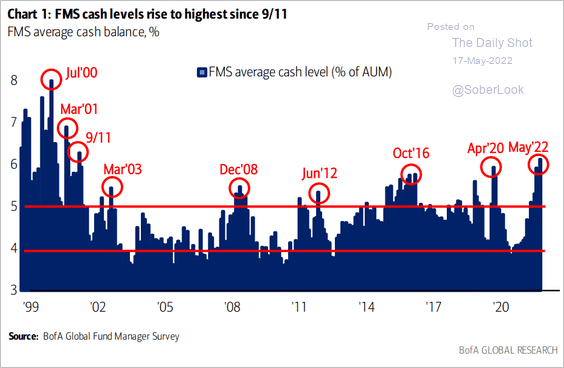

Стоит также отметить, что даже после 18-процентной распродажи доля денежных средств в портфелях инвесторов превышает не только значения, зафиксированные до пандемии, но и уровни времен кризиса ипотечного кредитования.

Доля денежных средств в портфелях

Это еще раз показывает, что инвесторы склонны следовать за трендом. Свободные денежные средства, вероятно, представляют собой высвобожденную из убыточных позиций ликвидность, которую инвесторы боятся вновь пускать в оборот.

Меня лишь удивляет, что на бирже люди делают противоположное тому, что обычно делают в магазине, покупая на хаях (по самой высокой цене) и продавая на минимумах ("со скидкой").

Противоречие, не имеющее себе равных в человеческом поведении, должно заставить нас задуматься о том, как часто разочаровывающие результаты являются следствием их поступков, а не виной рынка.

До скорого!

Настроения в целом находились в диапазоне между страхом и неуверенностью со здоровой долей пессимизма. Нашлись и те, кто склонен докупать на текущей просадке, но таких оказалось меньшинство.

Тем не менее, важно понимать контекст сложившейся ситуации.

Фондовый рынок в лице индекса S&P 500 с начала года потерял 18,16%; фактически, более слабые результаты были зафиксированы лишь единожды.

Худшие первые 95 торговых дней S&P 500

Источник: CharlieBilello

Важно определить для самих себя, считаем мы стакан наполовину пустым, или же наполовину полным. Одни сделают акцент на том, насколько все плохо, тогда как другие сосредоточатся на открывающихся возможностях.

Лично я отношусь ко второй группе, но делаю это по определенной причине: моя стратегия предполагает проведение первого серьезного анализа эффективности портфеля только в 2030 году. Скорее всего, это не последний кризис, с которым я столкнусь.

Сейчас все заговорили о рецессии, но я помню, что средняя просадка в подобные периоды рецессии составляет 24%. Разумным подходом будет исходить из того, что текущая распродажа обойдется рынку примерно в 25-30% (хотя были периоды и похуже).

Масштабы распродаж S&P 500 в периоды рецессий

Недавно эксперты Morgan Stanley опубликовали три сценария (реалистичный, пессимистичный и оптимистичный) для S&P 500 на следующие 12 месяцев. Согласно представленному ниже графику, возможные исходы варьируются между 17-процентной просадкой и 11-процентным ростом.

Повторюсь: лично я считаю прогнозы подобного типа чем-то сродни болтовне в баре, поскольку будущее нельзя предсказать.

Более практичным подходом будет выработка стратегий, которые можно применить в случае фактической реализации каждого из сценариев.

Оценки Morgan Stanley

Стоит также отметить, что даже после 18-процентной распродажи доля денежных средств в портфелях инвесторов превышает не только значения, зафиксированные до пандемии, но и уровни времен кризиса ипотечного кредитования.

Доля денежных средств в портфелях

Это еще раз показывает, что инвесторы склонны следовать за трендом. Свободные денежные средства, вероятно, представляют собой высвобожденную из убыточных позиций ликвидность, которую инвесторы боятся вновь пускать в оборот.

Меня лишь удивляет, что на бирже люди делают противоположное тому, что обычно делают в магазине, покупая на хаях (по самой высокой цене) и продавая на минимумах ("со скидкой").

Противоречие, не имеющее себе равных в человеческом поведении, должно заставить нас задуматься о том, как часто разочаровывающие результаты являются следствием их поступков, а не виной рынка.

До скорого!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба