Рынки нефти, природного газа и угля уверенно отбились от минимумов 2020 года. В апреле того года истекающий фьючерс NYMEX на нефть WTI упал до невиданных ранее минус 40,32 доллара за баррель, тогда как фьючерсы на нефть марки Brent опустились к минимумам текущего столетия в 16 долларов за баррель. Энергетический уголь с поставкой в Роттердам подешевел до 38,45 доллара за тонну, а природный газ упал к 25-летнему минимуму в 1,44 доллара за млн британских тепловых единиц уже в июне 2020 года.

С тех пор рынки восстановились, а нефть и газ смогли вернуться к значениям 2008 года. Уголь и нефтепродукты и вовсе переписали рекордные максимумы.

На этом фоне естественным образом выросла прибыль компаний, добывающих углеводороды, что позволило их акциям вернуться в лидеры фондового рынка (который в целом сейчас переживает не лучшие времена) после долгих лет отставания.

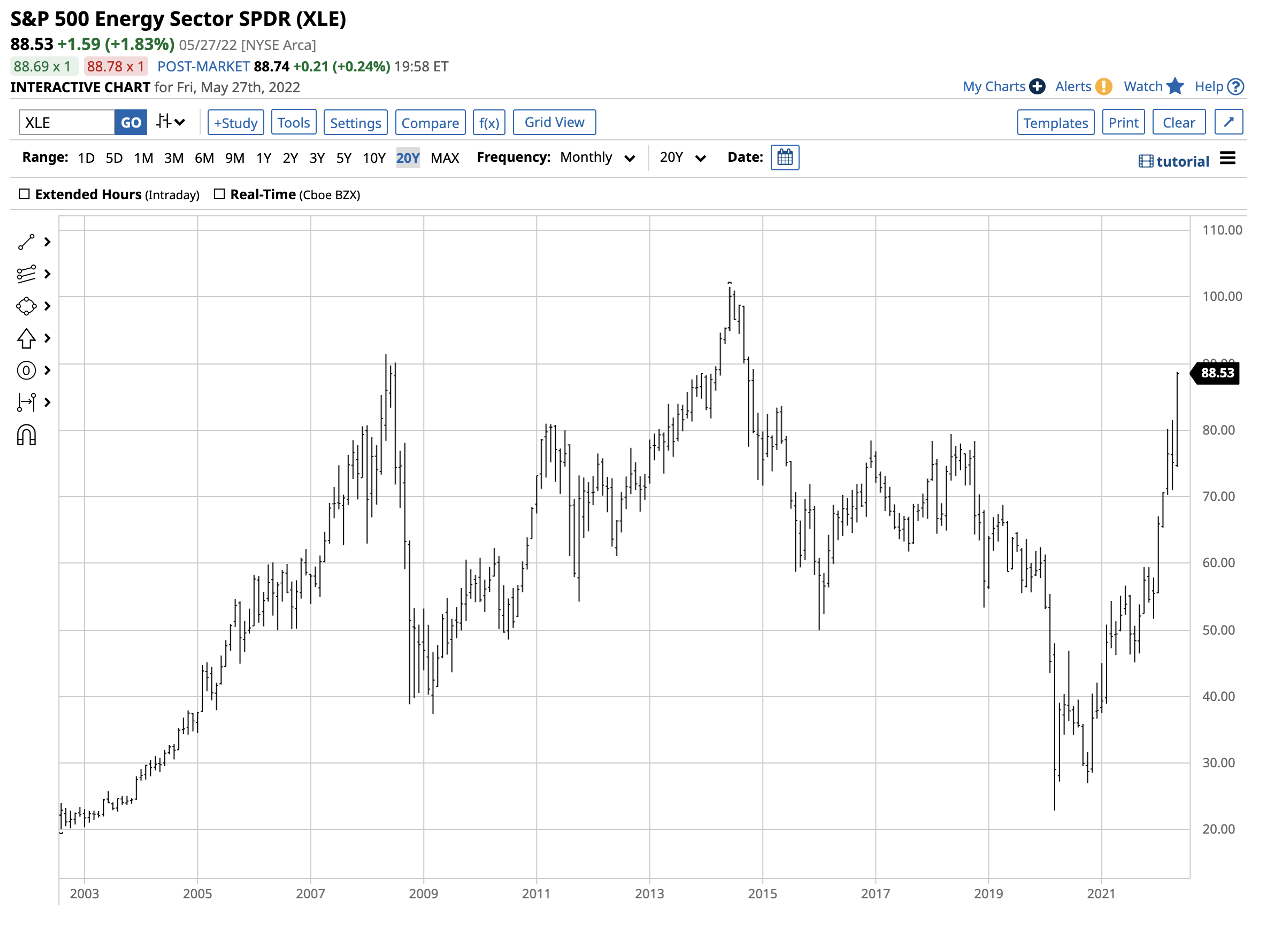

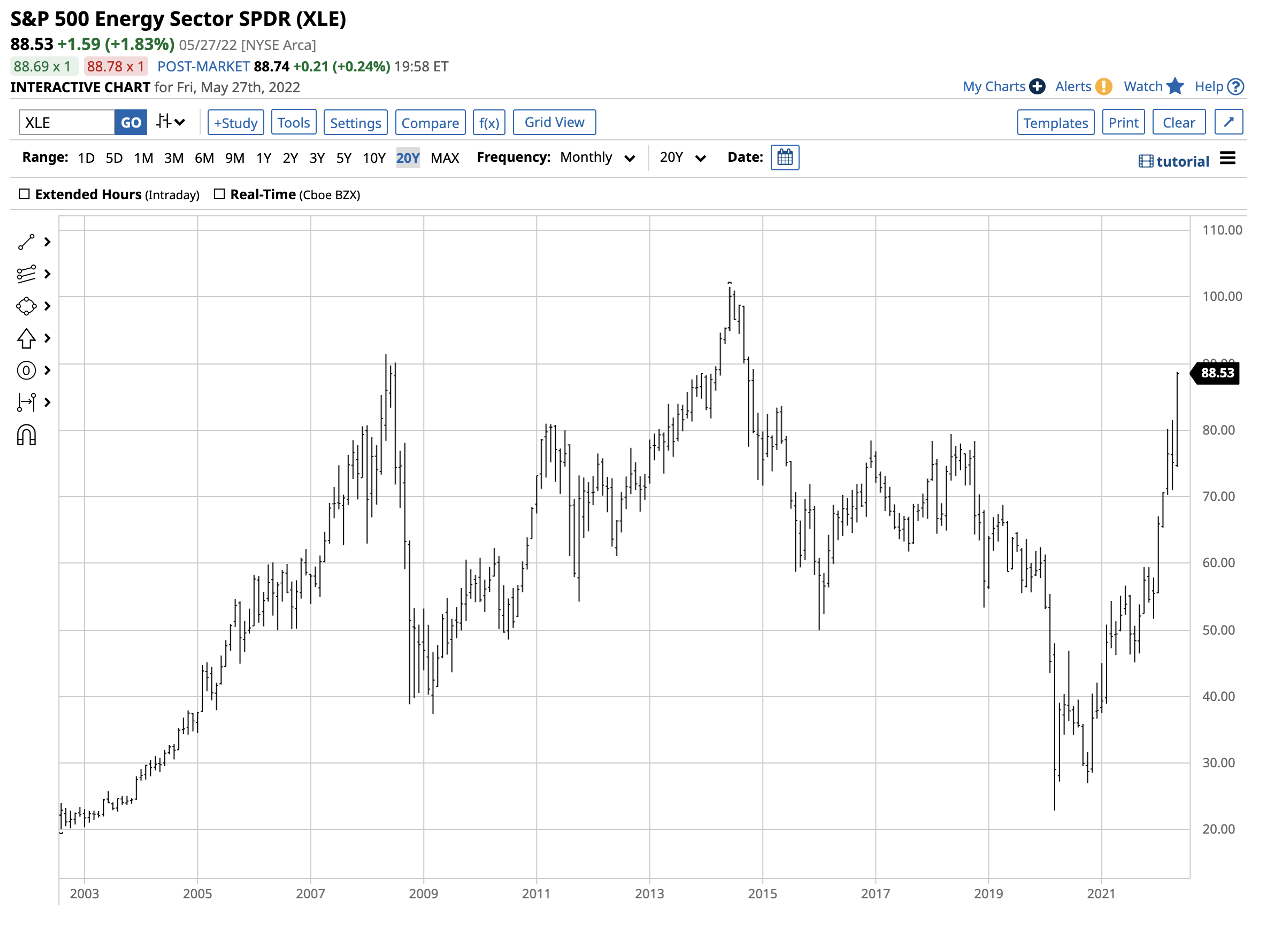

Биржевой фонд S&P 500 Energy Sector SPDR (NYSE:XLE) объединяет бумаги ведущих традиционных энергетических компаний США. Он доказал свою способность противостоять давлению, с которым в 2022 году столкнулся рынок. В прошлом энергетический сектор падал вслед за рынком, но 2022 год оказался особенным.

Уверенное ралли 2022 года

В марте 2020 года XLE опустился к минимумам августа 2003 года в 22,88 доллара, после чего начал формировать серию растущих экстремумов.

На графике можно проследить ралли этого ETF сектора традиционной энергетики. В марте 2022 года XLE преодолел максимум мая 2018 года. Торги 2021 года завершились на отметке 55,50 доллара, что более чем вдвое превысило цены минимумов марта 2020 года, а к 27 мая 2022 года XLE прибавил 59,9%, достигнув 88,77 доллара.

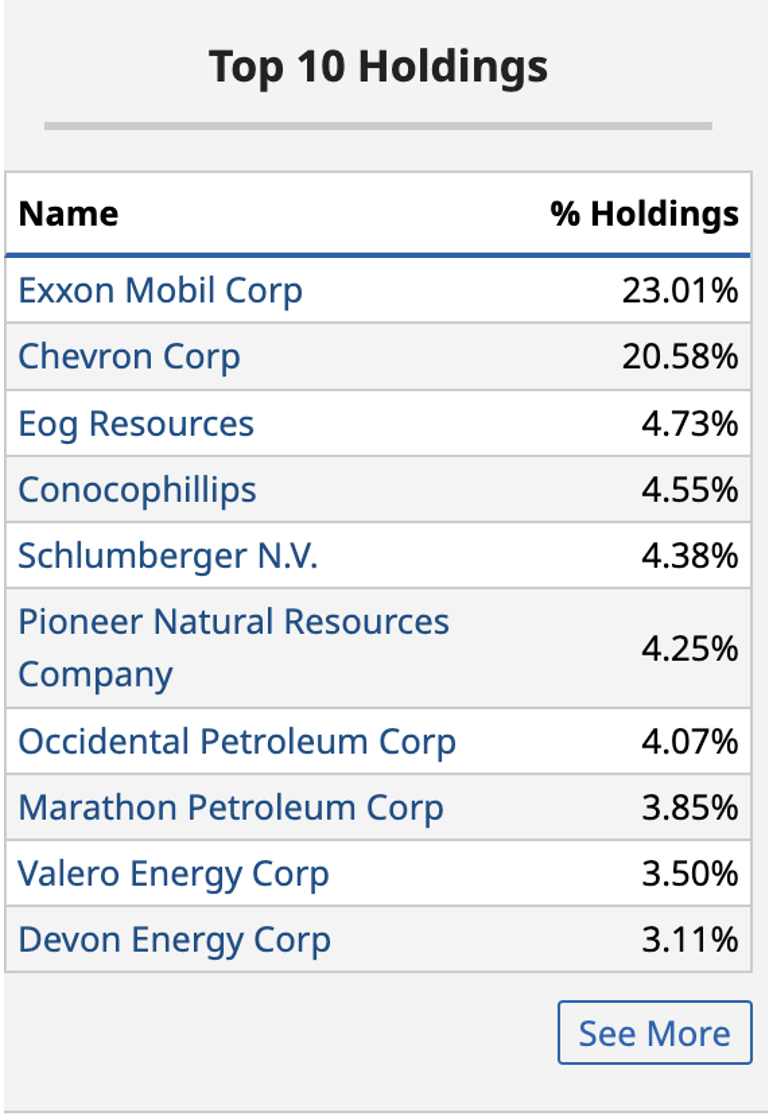

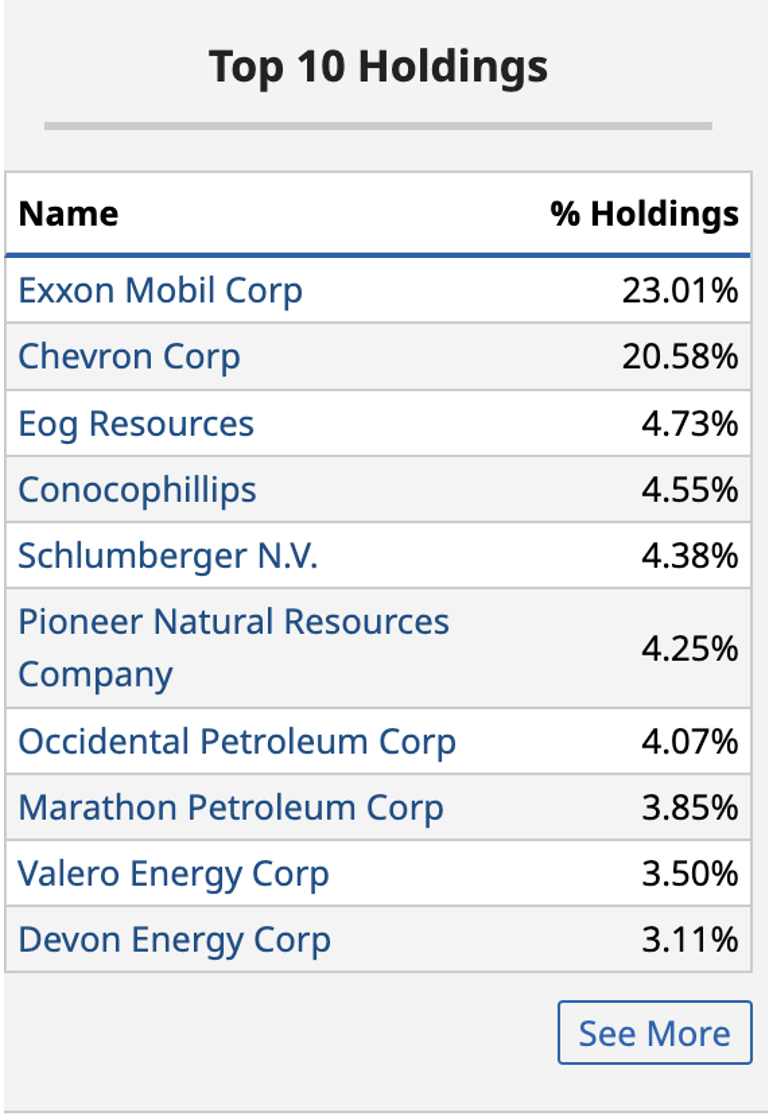

Портфель XLE состоит из бумаг ведущих нефтегазовых компаний, список которых возглавляют:

Более 43,5% средств ETF инвестированы в ведущие интегрированные нефтегазовые компании США в лице Exxon Mobile (NYSE:XOM) и Chevron (NYSE:CVX).

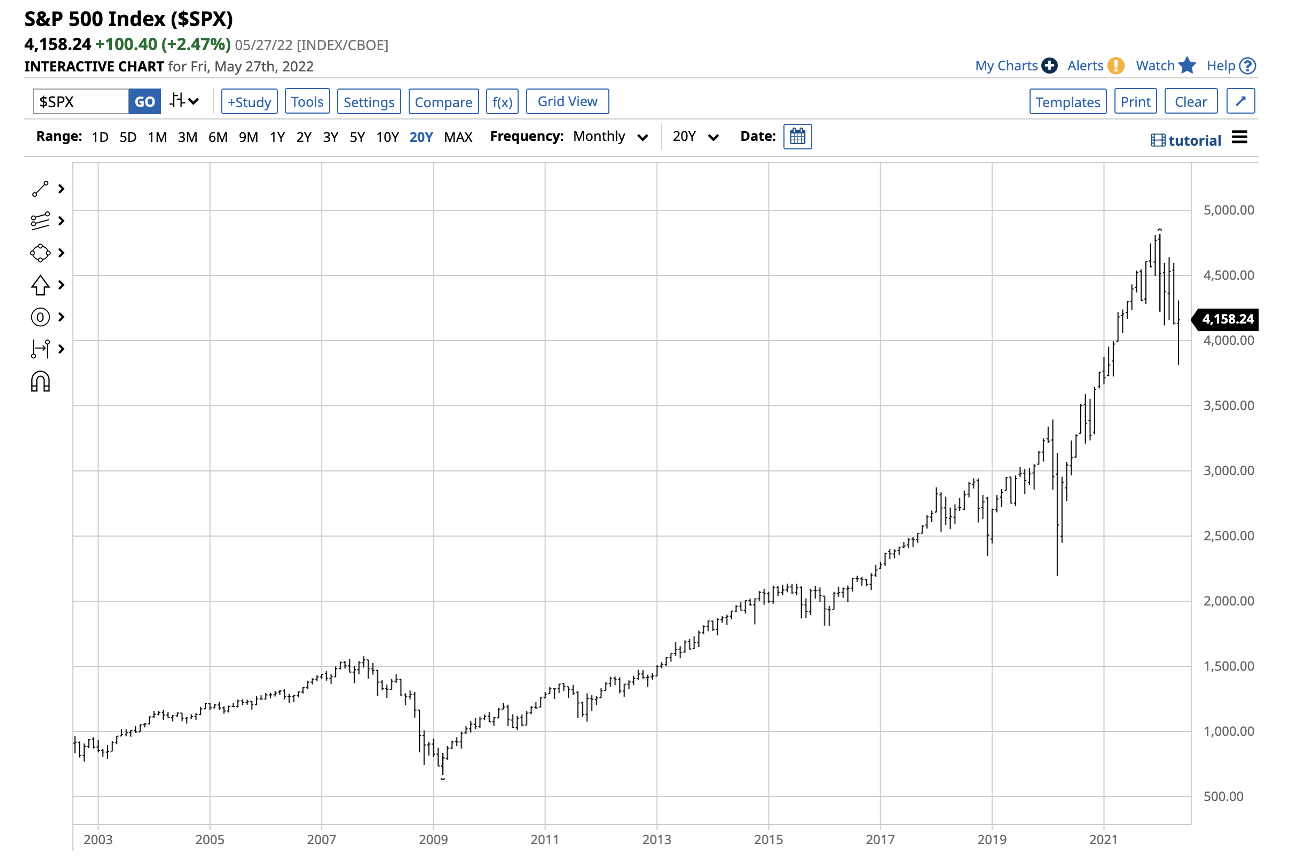

Обвал фондового рынка

Текущее ралли XLE выглядит особенно впечатляющим на фоне падения ведущих индексов США.

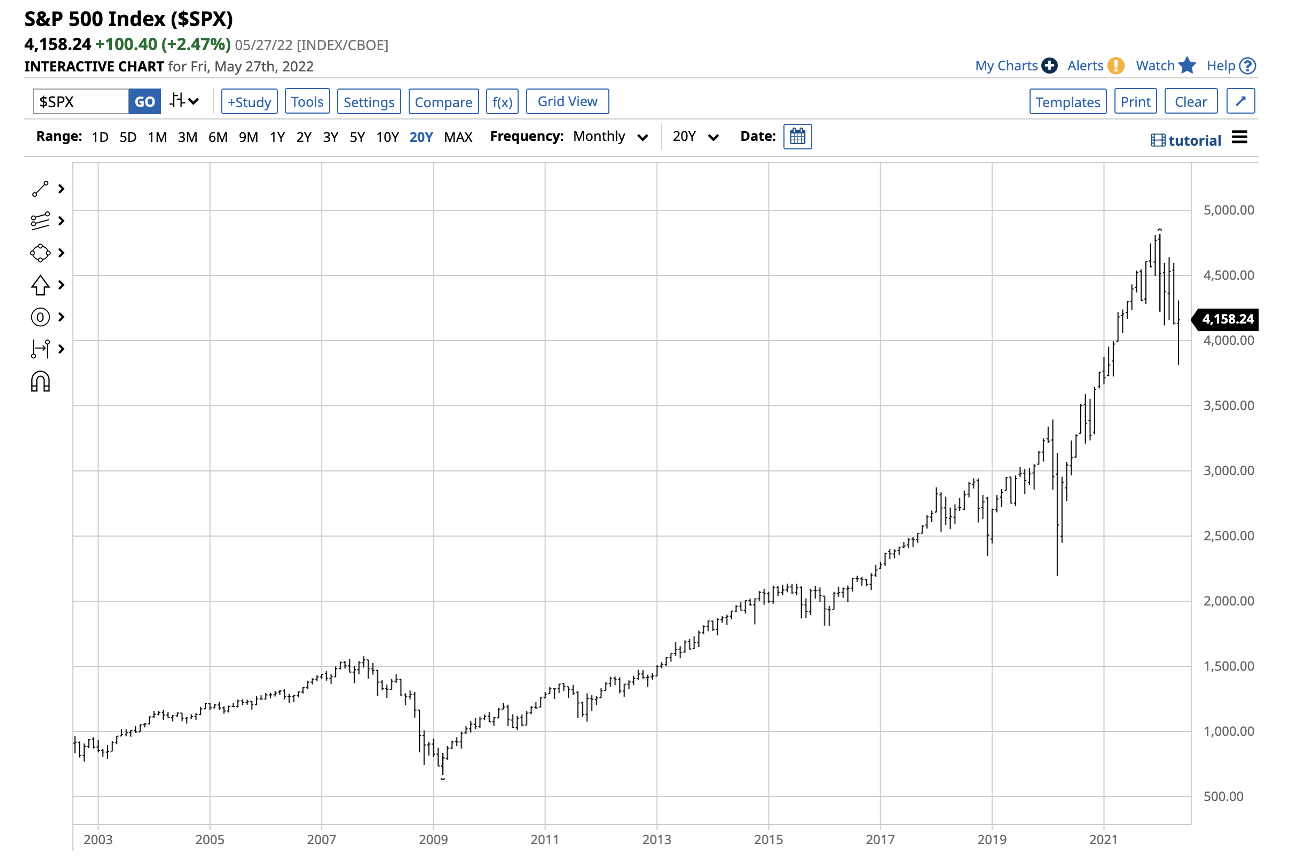

Представленный выше график демонстрирует распродажу S&P 500 — самого диверсифицированного индекса американского рынка. Начало года он встретил на отметке 4766,18, а торги 27 мая завершились на 4158,24, что соответствует падению на 12,8%. При этом у высокотехнологичного NASDAQ Composite и индекса компаний с малой капитализацией Russell 2000 дела шли еще хуже. Энергетика стала «тихой гаванью» для инвесторов, спасающихся от шторма на фондовом рынке.

Растущие ставки и доллар обычно оказывают давление на энергетический сектор

Сложилось так, что рост процентных ставок и укрепление доллара США оказывают давление сырьевые товары, включая энергоносители. Высокая ключевая ставка снижает доступность капитала и повышает альтернативные издержки содержания товарных запасов. Доллар США остается мировой резервной валютой, и именно в нем номинировано большинство видов сырья. Таким образом, укрепление доллара делает сырье более дорогим для держателей других валют.

Однако 2022 год в некотором смысле уникален. Растущая инфляция повышает себестоимость производства, а украинский конфликт превратил нефть и газ в оружие экономической войны между Россией и блоком США-Европа. В результате нефть и природный газ выросли в цене.

Нефть WTI, которая встретила 2022 год на отметке 75,21 доллара, с тех пор прибавила 54,5% и к 30 мая достигла 116,17 доллара за баррель.

Что касается природного газа, то за истекший период текущего года цены выросли более чем на 133% (с 3,73 до 8,70 доллара за миллион британских тепловых единиц).

Контракты NYMEX на сырую нефть достигли локального максимума в $130,50 за баррель в марте, а фьючерсы на природный газ выросли до $9,447 на прошлой неделе. Рекордным максимумом для нефти WTI остается отметка 2008 года в 147,27 доллара, а для природного газа — уровень 2005 года в 15,78 доллара.

Техническая картина также оказывает поддержку «бычьему» тренду энергоносителей. В то время как сырая нефть и природный газ еще не приблизились к своим пикам, нефтепродукты смогли переписать рекордные максимумы (равно как и цены на европейском и азиатском рынках природного газа).

«Зеленая» энергетическая политика выступает сдерживающим фактором

«Зеленая» повестка Администрации США призвана поддержать поставщиков энергии из альтернативных и возобновляемых источников, что, в свою очередь, оказало давление на традиционные энергетические компании. В марте 2020 года США добывали рекордные 13,2 млн баррелей нефти в сутки. По данным Управления энергетической информации США, по состоянию на 20 мая нефтедобыча оценивалась в 11,9 млн баррелей в сутки. Энергетическая политика США направлена на решение проблемы изменения климата, но мир по-прежнему нуждается в углеводородах.

Между тем, политика США вернула власть над ценообразованием нефтяного рынка в руки ОПЕК+ (влиятельным членом которой является Россия). Тогда как в марте 2020 года США были ведущим производителем нефти в мире, сейчас эстафету приняли Эр-Рияд и Москва. Зависимость Европы от поставок природного газа из России позволяет Москве использовать энергоносители в качестве оружия в экономическом конфликте с Западом.

В последние недели капитализация Saudi Aramco (TADAWUL:2222), которая торгуется на фондовой бирже Саудовской Аравии, превзошла стоимость Apple (NASDAQ:AAPL).

Сдвиг в энергетической политике США существенно повысил порог вхождения в отрасль, оставив рынок в руках уже устоявшихся интегрированных нефтегазовых компаний.

3 драйвера дальнейшего роста XLE

По состоянию на 27 мая XLE торговался в восходящем тренде. Следующим техническим уровнем на пути ETF станет рекордный максимум 2014 года в $101,52. XLE управляет 41,728 миллиардами долларов, а владельцев ежедневно сменяют в среднем 37,2 миллиона его акций.

Фонд взимает комиссию за управление капиталом в размере 0,10% и выплачивает акционерам 2,52 доллара на акцию в год, предлагая доходность в 2,85%. XLE — идеальный выбор на падающем фондовом рынке, поскольку обеспечивает как прирост капитала, так и относительную высокий пассивный доход.

Можно выделить три фактора, которые подталкивают XLE к максимумам 2014 года:

Цены на нефть и газ способны бросить вызов своим рекордным максимумам;

Украинский кризис сделал нефть и газ оружием в экономическом противостоянии. ОПЕК и Россия, вероятно, продолжат оказывать давление на американских и европейских потребителей при помощи высоких цен;

Мир все еще нуждается в нефти и газе, а на переход к возобновляемой энергии уйдут десятилетия.

Все это делает XLE привлекательным активом на падающем рынке. «Бычьи» и «медвежьи» движения редко бывают прямолинейными, и коррекции могут быть весьма жесткими. Я буду докупать XLE на просадках, поскольку динамика цен на нефть и газ создает благоприятный фон для дальнейшего роста ETF.

С тех пор рынки восстановились, а нефть и газ смогли вернуться к значениям 2008 года. Уголь и нефтепродукты и вовсе переписали рекордные максимумы.

На этом фоне естественным образом выросла прибыль компаний, добывающих углеводороды, что позволило их акциям вернуться в лидеры фондового рынка (который в целом сейчас переживает не лучшие времена) после долгих лет отставания.

Биржевой фонд S&P 500 Energy Sector SPDR (NYSE:XLE) объединяет бумаги ведущих традиционных энергетических компаний США. Он доказал свою способность противостоять давлению, с которым в 2022 году столкнулся рынок. В прошлом энергетический сектор падал вслед за рынком, но 2022 год оказался особенным.

Уверенное ралли 2022 года

В марте 2020 года XLE опустился к минимумам августа 2003 года в 22,88 доллара, после чего начал формировать серию растущих экстремумов.

На графике можно проследить ралли этого ETF сектора традиционной энергетики. В марте 2022 года XLE преодолел максимум мая 2018 года. Торги 2021 года завершились на отметке 55,50 доллара, что более чем вдвое превысило цены минимумов марта 2020 года, а к 27 мая 2022 года XLE прибавил 59,9%, достигнув 88,77 доллара.

Портфель XLE состоит из бумаг ведущих нефтегазовых компаний, список которых возглавляют:

Более 43,5% средств ETF инвестированы в ведущие интегрированные нефтегазовые компании США в лице Exxon Mobile (NYSE:XOM) и Chevron (NYSE:CVX).

Обвал фондового рынка

Текущее ралли XLE выглядит особенно впечатляющим на фоне падения ведущих индексов США.

Представленный выше график демонстрирует распродажу S&P 500 — самого диверсифицированного индекса американского рынка. Начало года он встретил на отметке 4766,18, а торги 27 мая завершились на 4158,24, что соответствует падению на 12,8%. При этом у высокотехнологичного NASDAQ Composite и индекса компаний с малой капитализацией Russell 2000 дела шли еще хуже. Энергетика стала «тихой гаванью» для инвесторов, спасающихся от шторма на фондовом рынке.

Растущие ставки и доллар обычно оказывают давление на энергетический сектор

Сложилось так, что рост процентных ставок и укрепление доллара США оказывают давление сырьевые товары, включая энергоносители. Высокая ключевая ставка снижает доступность капитала и повышает альтернативные издержки содержания товарных запасов. Доллар США остается мировой резервной валютой, и именно в нем номинировано большинство видов сырья. Таким образом, укрепление доллара делает сырье более дорогим для держателей других валют.

Однако 2022 год в некотором смысле уникален. Растущая инфляция повышает себестоимость производства, а украинский конфликт превратил нефть и газ в оружие экономической войны между Россией и блоком США-Европа. В результате нефть и природный газ выросли в цене.

Нефть WTI, которая встретила 2022 год на отметке 75,21 доллара, с тех пор прибавила 54,5% и к 30 мая достигла 116,17 доллара за баррель.

Что касается природного газа, то за истекший период текущего года цены выросли более чем на 133% (с 3,73 до 8,70 доллара за миллион британских тепловых единиц).

Контракты NYMEX на сырую нефть достигли локального максимума в $130,50 за баррель в марте, а фьючерсы на природный газ выросли до $9,447 на прошлой неделе. Рекордным максимумом для нефти WTI остается отметка 2008 года в 147,27 доллара, а для природного газа — уровень 2005 года в 15,78 доллара.

Техническая картина также оказывает поддержку «бычьему» тренду энергоносителей. В то время как сырая нефть и природный газ еще не приблизились к своим пикам, нефтепродукты смогли переписать рекордные максимумы (равно как и цены на европейском и азиатском рынках природного газа).

«Зеленая» энергетическая политика выступает сдерживающим фактором

«Зеленая» повестка Администрации США призвана поддержать поставщиков энергии из альтернативных и возобновляемых источников, что, в свою очередь, оказало давление на традиционные энергетические компании. В марте 2020 года США добывали рекордные 13,2 млн баррелей нефти в сутки. По данным Управления энергетической информации США, по состоянию на 20 мая нефтедобыча оценивалась в 11,9 млн баррелей в сутки. Энергетическая политика США направлена на решение проблемы изменения климата, но мир по-прежнему нуждается в углеводородах.

Между тем, политика США вернула власть над ценообразованием нефтяного рынка в руки ОПЕК+ (влиятельным членом которой является Россия). Тогда как в марте 2020 года США были ведущим производителем нефти в мире, сейчас эстафету приняли Эр-Рияд и Москва. Зависимость Европы от поставок природного газа из России позволяет Москве использовать энергоносители в качестве оружия в экономическом конфликте с Западом.

В последние недели капитализация Saudi Aramco (TADAWUL:2222), которая торгуется на фондовой бирже Саудовской Аравии, превзошла стоимость Apple (NASDAQ:AAPL).

Сдвиг в энергетической политике США существенно повысил порог вхождения в отрасль, оставив рынок в руках уже устоявшихся интегрированных нефтегазовых компаний.

3 драйвера дальнейшего роста XLE

По состоянию на 27 мая XLE торговался в восходящем тренде. Следующим техническим уровнем на пути ETF станет рекордный максимум 2014 года в $101,52. XLE управляет 41,728 миллиардами долларов, а владельцев ежедневно сменяют в среднем 37,2 миллиона его акций.

Фонд взимает комиссию за управление капиталом в размере 0,10% и выплачивает акционерам 2,52 доллара на акцию в год, предлагая доходность в 2,85%. XLE — идеальный выбор на падающем фондовом рынке, поскольку обеспечивает как прирост капитала, так и относительную высокий пассивный доход.

Можно выделить три фактора, которые подталкивают XLE к максимумам 2014 года:

Цены на нефть и газ способны бросить вызов своим рекордным максимумам;

Украинский кризис сделал нефть и газ оружием в экономическом противостоянии. ОПЕК и Россия, вероятно, продолжат оказывать давление на американских и европейских потребителей при помощи высоких цен;

Мир все еще нуждается в нефти и газе, а на переход к возобновляемой энергии уйдут десятилетия.

Все это делает XLE привлекательным активом на падающем рынке. «Бычьи» и «медвежьи» движения редко бывают прямолинейными, и коррекции могут быть весьма жесткими. Я буду докупать XLE на просадках, поскольку динамика цен на нефть и газ создает благоприятный фон для дальнейшего роста ETF.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба