15 июня 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам вторника, 14 июня, несмотря на продолжающееся укрепление рубля.

На 19:00 мск:

Индекс МосБиржи — 2 289,75 п. (+0,19%), с нач. года -39,5%

Индекс РТС — 1 272,97 п. (+0,33%), с нач. года -20,2%

Дивидендная доходность индекса МосБиржи составляет 8,2 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Управление по контролю за иностранными активами США (OFAC) обновило лицензию, срок действия которой истекал 24 июня. Теперь же лицензия будет действовать до 5 декабря текущего года. Лицензия разрешает операции со Сбербанком, ВТБ, банком «Открытие», Альфа-банком, Совкомбанком или их дочерними структурами, а также с ВЭБом и ЦБ РФ по финансированию добычи, транспортировки, сжижения нефти или газа, производства других источников энергии (угля, урана и ВИЭ).

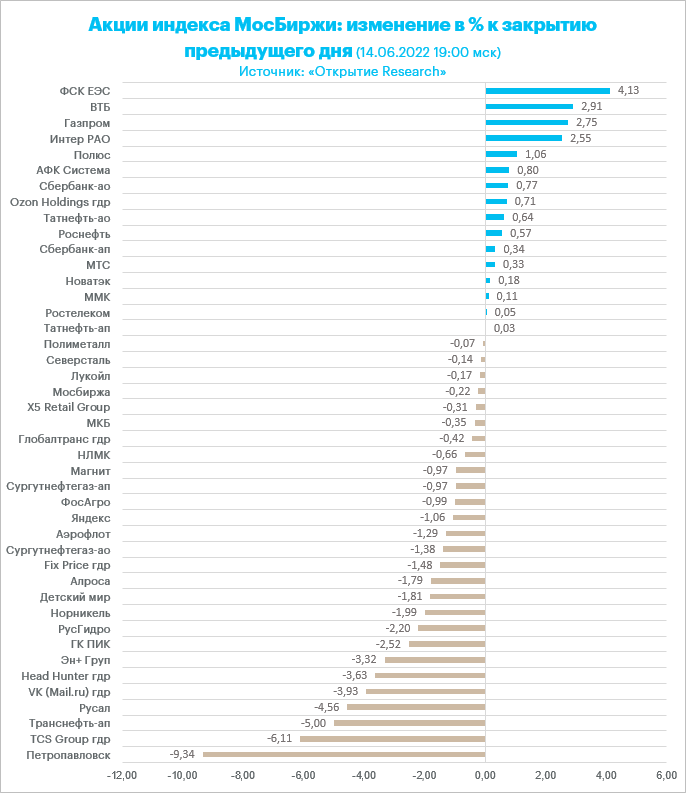

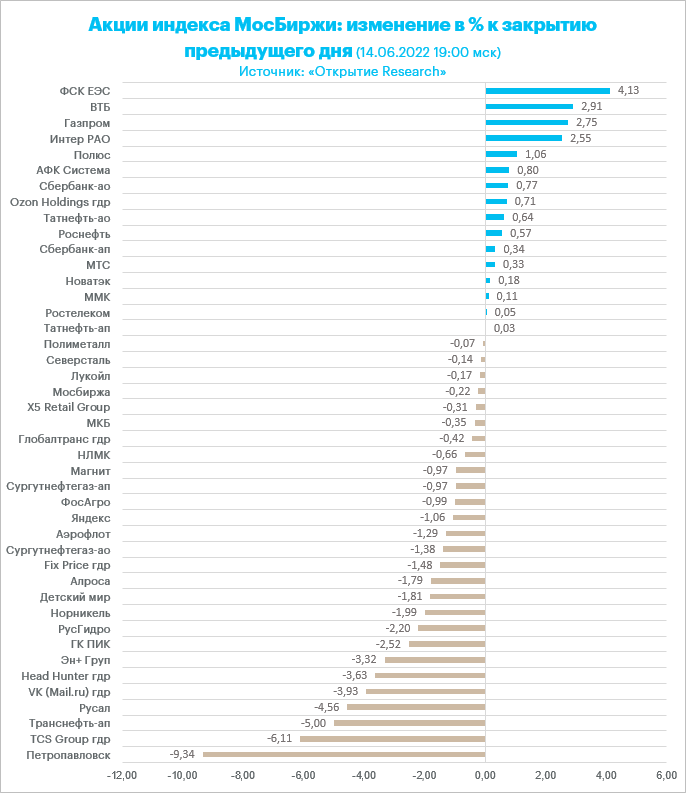

Итоги российского рынка

Во вторник росли

Акции «Газпрома» прибавили в цене в преддверии годового собрания акционеров.

Лучше всех себя чувствовали компании отраслевого индекса «Электроэнергетики». Акции «Юнипро» подорожали на 21,7% (лидеры по темпам среди всех акций Мосбиржи) на новостях о том, что финская Fortum до 21 июня собирает обязывающие предложения по продаже своих российских активов генкомпаний «Фортум» и «Юнипро». Сделка должна быть закрыта до 1 июля. На покупку активов могут претендовать «Интер РАО», структуры «Газпрома» и СУЭК.

Также в список лидеров роста затесались бумаги ВТБ и Сбербанка, которые снизили ипотечные ставки. с 20 июня жилищные кредиты клиентам ВТБ будут доступны по ставке 10,5%. Условия действуют как для новостроек, так и для вторичного рынка. В «Сбере» ставка в рамках базовой программы теперь также начинается от 10,5% годовых. Послабления американских санкций против списка кредиторов также позитивно отразилось на котировках акций.

Во вторник дешевели

«Петропавловск» вновь аутсайдер не только списка индексных акций, но и среди всех бумаг российских эмитентов на Мосбирже. Опасения в отношении финансового состояния компании продолжают давить на бумагу.

В списке аутсайдеров мы привычно после санкций к YHL видим депозитарные расписки российских компаний.

К ним добавили представители цветной металлургии, которым трудно игнорировать ситуацию в черной металлургии, где объемы производства в 2022 году могут сократиться на 15% (более чем на 11 млн тонн), до 59,6 млн тонн, прогнозирует НЛМК. При этом во втором полугодии выпуск упадет на 26% (более чем на 9 млн тонн, до 26,3 млн тонн) к аналогичному периоду прошлого года. В первом полугодии, когда будет выпущено 33,3 млн тонн стальной продукции, спад составит 6% к первому полугодию 2021 года. Максимальным в годовом выражении будет спад производства горячекатаного проката (на 29%, до 10,7 млн тонн). Производство сортового проката сократится за год на 15%, до 17,5 млн тонн. Выпуск полуфабрикатов упадет за год на 6%, до 14,9 млн тонн. Ожидается, что загрузка металлургических мощностей в РФ в 2022 году составит 73% против 87% в 2021 году, в том числе во втором полугодии текущего года — около 65%, сообщил представитель НЛМК. Как отметил Алексей Павлов, PhD, главный аналитик «Открытие инвестиции» по российскому рынку, с озвученными трендами спорить сложно. В текущем году мы увидим и сокращение экспорта стальной продукции из-за санкций, и падение спроса на внутреннем рынке на фоне экономического шока. В этом контексте можно напомнить, что в конце прошлой недели РБК со ссылкой на источники в отрасли сообщал о падении цен на сталь на внутреннем рынке на 20–40% с начала марта и формировании здесь устойчивого профицита предложения. Таким образом, очевидно, что текущий год для российских сталеваров окажется непростым, их финансовые показатели существенно снизятся, и на значительный дивиденд здесь рассчитывать уже не приходится.

Корпоративные новости

Акционеры ритейлера «Лента» в ходе годового собрания приняли решение не распределять прибыль по итогам 2021 года, дивиденды за прошлый год не выплачивать.

Акционеры «Русагро» утвердили возможность делистинга GDR компании с Лондонской фондовой биржи, а также возможность размещения бумаг на другой международной площадке.

Грузооборот морских портов РФ в январе—мае 2022 г. составил 340,7 млн тонн и остался на уровне аналогичного периода прошлого года, свидетельствует статистика Ассоциации морских торговых портов. Перевалка сухих грузов сократилась на 6,3% до 155 млн тонн, но перевалка наливных грузов увеличилась на 6% до 185,7 млн тонн. Наиболее заметное снижение по сухим грузам: уголь (-6,8%), контейнеры (-17,2%), зерно (-9,8%), черные металлы (-11,5%). Однако подскочила перевалка минеральных удобрений (+8,1%) и руды (+26,9%). Наиболее заметное снижение по наливным: нефтепродукты (-7,7%), а вот нефть (+14,5%), газ (+8,8%) и пищевые грузы (+6,6%) выросли.

По итогам дня из 43 акций индекса МосБиржи: 16 подорожали и 27 подешевели.

18,6 % компаний индекса торгуются выше своей 50-дневной МА, 20,9 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Внешний фон

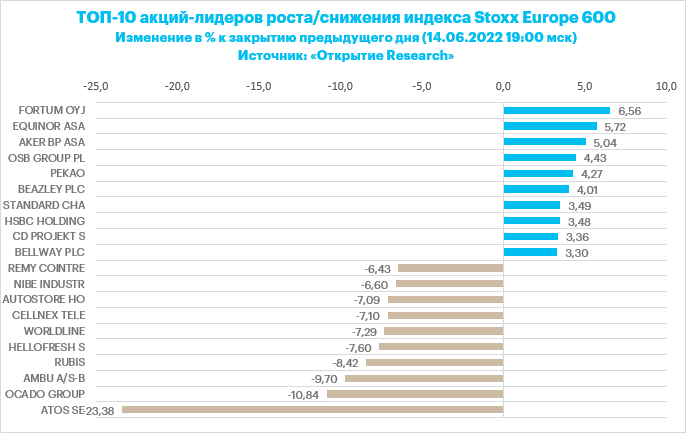

Европейские акции подешевели во вторник. Панъевропейский индекс Stoxx Europe 600 за 4 торговых дня упал почти на 8%. У нас самое низкое закрытие дня с марта 2021 года. Драйвер снижения прежний – статистика указывает на высокую инфляцию, а мировые центральные банки, в попытке обуздать инфляцию, могут спровоцировать рецессию в экономике. В остальном падение пытается нащупать дно в преддверии решения ФРС по ставкам вечером в среду. Еще неделю тому назад мало кто мог подумать, что рынок будет всерьез закладывать в котировки вероятность повышения ставки в июне на 75 б.п., а также аналогичный шаг в июле. Но именно это мы сейчас наблюдаем, поэтому фондовым рынкам будет трудно найти опору.

Скорее всего, по итогам заседания ФРС на рынок придет долгожданная коррекция. Даже если Федрезерв будет звучать еще более агрессивно в отношении перспектив ДКП, устранение неопределенности позитивно скажется на европейском и американском фондовом рынке.

На 19:00 мск:

Индекс MSCI EM — 1 016,46 п. (-3,62%), с нач. года -17,5%

Stoxx Europe 600 — 407,32 п. (-1,26%), с нач. года -16,5%

DAX — 13 304,39 п. (-0,91%), с нач. года -16,2%

FTSE 100 — 7 187,46 п. (-0,25%), с нач. года -2,9%

Американские фондовые индексы торговались без единой динамики: DJIA и Nasdaq были в красной зоне, однако индекс S&P 500 периодически выбивался в зону положительных значений. Доллар укреплялся против большинства основных валют, следя за динамикой доходностей трежерис. Доходность облигаций Казначейства США стабилизировалась после резкого взлета в течение двух предыдущих торговых дней. Доходность двухлеток составляла 3,39%, а доходность десятилеток составляла 3,42%. Мы видели, что доходности на среднем и дальнем конце росли чуть быстрее. В результате кривая доходность становилась менее плоской. Это нашло позитивное отражение в некоторых акциях и позволяло индексу широкого рынка бороться за реализацию роста по итогам дня.

Индекс цен производителей в США в мае вырос на 0,8% м/м и 10,8% г/г. Показатель оказался чуть ниже прогнозов, в отличие от опубликованного в пятницу индекса потребительских цен, который неожиданно подскочил до 8,6% г/г, хотя ожидалось замедление в мае с 8,4% г/г до 8,3% г/г.

Теперь JPMorgan и Wells Fargo входят в число банков, которые ожидают завтра повышение ставки на 75 б.п. Если они окажутся правы, то это будет самое значительное повышение с 1994 года. Согласно ежемесячному опросу Bank of America, беспокойства инвесторов в отношении стагфляции достигли самого высокого уровня с финансового кризиса 2008 года. Ожидания роста глобальной экономики упали до рекордно минимального значения.

Опыт подсказывает, что такие периоды обычно являются очень неплохой точкой входа, когда большая масса участников рынка подавлена и деморализована. Не исключено, что рынок по традиции сильно сгущает краски, опасаясь рецессии. Замедление экономической экспансии, которое позволит взять под контроль ценовое давление, может опрокинуть доходность трежерис, оказывая давление на доллар и стимулируя возвращение аппетита к риску на фондовом рынке.

На 19:10 мск:

S&P 500 — 3 747,57 п. (-0,05%), с нач. года -21,4%

VIX — 32,84 п. (-1.18 пт), с нач. года +15.62 пт

MSCI World — 2 545,05 п. (-3,66%), с нач. года -21,2%

Цены на нефть возобновили ралли. Котировки Brent в какой-то момент поднимались выше 125/барр. Но к вечеру уши ниже этого психологического уровня. Однако от закрытия понедельника фьючерсы торговались в плюсе. Министр нефти Ливии сообщил, что добыча в стране упала примерно на 1,1 млн баррелей в день. Это означает, что Ливия сейчас добывает около 100 тыс. б/д.

Это драйвер роста. А драйвер давления на цены: риск восстановления карантинов в Китае. Власти в Пекине вновь проводят массовое тестирование после вспышки заражения в ночном клубе.

ОПЕК сегодня сохранила прогноз роста спроса на нефть в 2022 году на уровне 3,4 млн б/д до 100,3 млн б/д. Однако Картель понизил прогноз роста предложения на 250 тыс. до 2,1 млн б/д.

На 19:10 мск:

Brent, $/бар. — 123,69 (+1,16%), с нач. года +59,0%

WTI, $/бар. — 122,10 (+0,97%), с нач. года +62,3%

Urals, $/бар. — 89,65 (+1,89%), с нач. года +16,7%

Золото, $/тр. унц. — 1 811,16 (-0,45%), с нач. года -1,0%

Серебро, $/тр. унц. — 20,91 (-0,78%), с нач. года -9,2%

Алюминий, $/т — 2 570,00 (+2,59%), с нач. года -8,5%

Медь, $/т — 9 216,50 (+1,15%), с нач. года -5,2%

Никель, $/т — 25 225,00 (-0,03%). с нач. года +21,5%

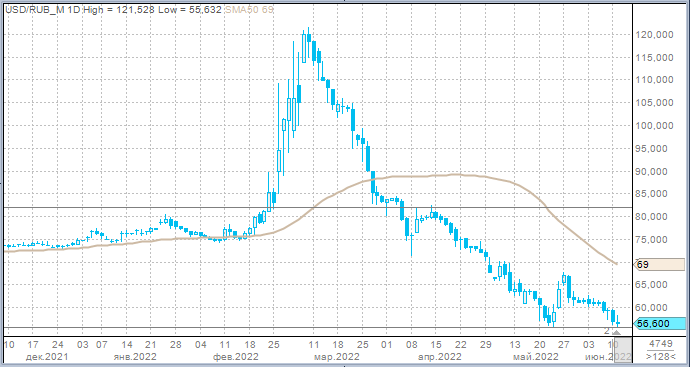

Российский рубль

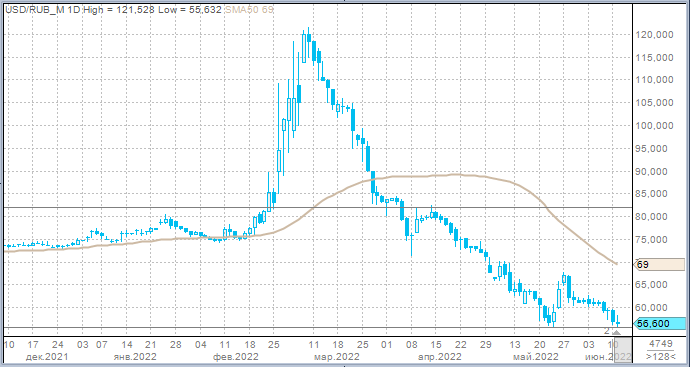

Рубль во вторник укрепился против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль, третий день выше 100 млрд рублей. Во вторник показатель составил 125,2 млрд рублей по сравнению с 133,5 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 66,7 млрд рублей в предыдущий день. Здесь мы уже 9 дней видим объемы ниже 100 млрд рублей, хотя в период с 19 по 31 мая мы привыкли к объемам выше 100 млрд.

Торговый объем в паре юань/рубль составил 30,4 млрд рублей против 19 млрд рублей в предыдущий день. Показатель близок к абсолютному рекорду 33,5 млрд рублей, который был сформирован по итогам торгов 27 мая.

Цены на нефть во второй половине дня отодвигались от ранее достигнутых внутридневных максимумов. При этом доллар уверенно дорожал против конкурентов на международном рынке. Это стимулировал рубль к завершению торгов в валютной секции Мосбиржи вернуть доллару часть достижений и завершить день в скромном плюсе.

Отметим резкое повышение объемов по китайскому юаню. Конечно, это отражает тренд на сокращение доли иностранных валют недружественных стран. Напомним, утром Московская Биржа сообщила, что с 14 июня из-за санкций Швейцарии против РФ (страна присоединилась к 6-му пакету санкций ЕС в пятницу) приостанавливаются торги швейцарским франком. Ограничения коснутся инструментов спот и своп по валютным парам «швейцарский франк — российский рубль» (CHFRUB) и «доллар США — швейцарский франк» (USDCHF) в биржевом и внебиржевом режимах.

В других валютах, кроме китайского юаня мы никаких достойных внимания увеличения объемов не наблюдали.

На 19:10 мск:

EUR/USD — 1,0415 (+0,06%), с начала года -8,4%

GBP/USD — 1,1996 (-1,14%), с начала года -11,4%

USD/JPY — 134,94 (+0,39%), с начала года +17,3%

Индекс доллара — 105,414 (+0,32%), с начала года +10,2%

USD/RUB (Мосбиржа) — 56,6 (-0,35%), с начала года -24,7%

EUR/RUB (Мосбиржа) — 59,15 (-1,58%), с начала года -30,8%

На 19:00 мск:

Индекс МосБиржи — 2 289,75 п. (+0,19%), с нач. года -39,5%

Индекс РТС — 1 272,97 п. (+0,33%), с нач. года -20,2%

Дивидендная доходность индекса МосБиржи составляет 8,2 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Управление по контролю за иностранными активами США (OFAC) обновило лицензию, срок действия которой истекал 24 июня. Теперь же лицензия будет действовать до 5 декабря текущего года. Лицензия разрешает операции со Сбербанком, ВТБ, банком «Открытие», Альфа-банком, Совкомбанком или их дочерними структурами, а также с ВЭБом и ЦБ РФ по финансированию добычи, транспортировки, сжижения нефти или газа, производства других источников энергии (угля, урана и ВИЭ).

Итоги российского рынка

Во вторник росли

Акции «Газпрома» прибавили в цене в преддверии годового собрания акционеров.

Лучше всех себя чувствовали компании отраслевого индекса «Электроэнергетики». Акции «Юнипро» подорожали на 21,7% (лидеры по темпам среди всех акций Мосбиржи) на новостях о том, что финская Fortum до 21 июня собирает обязывающие предложения по продаже своих российских активов генкомпаний «Фортум» и «Юнипро». Сделка должна быть закрыта до 1 июля. На покупку активов могут претендовать «Интер РАО», структуры «Газпрома» и СУЭК.

Также в список лидеров роста затесались бумаги ВТБ и Сбербанка, которые снизили ипотечные ставки. с 20 июня жилищные кредиты клиентам ВТБ будут доступны по ставке 10,5%. Условия действуют как для новостроек, так и для вторичного рынка. В «Сбере» ставка в рамках базовой программы теперь также начинается от 10,5% годовых. Послабления американских санкций против списка кредиторов также позитивно отразилось на котировках акций.

Во вторник дешевели

«Петропавловск» вновь аутсайдер не только списка индексных акций, но и среди всех бумаг российских эмитентов на Мосбирже. Опасения в отношении финансового состояния компании продолжают давить на бумагу.

В списке аутсайдеров мы привычно после санкций к YHL видим депозитарные расписки российских компаний.

К ним добавили представители цветной металлургии, которым трудно игнорировать ситуацию в черной металлургии, где объемы производства в 2022 году могут сократиться на 15% (более чем на 11 млн тонн), до 59,6 млн тонн, прогнозирует НЛМК. При этом во втором полугодии выпуск упадет на 26% (более чем на 9 млн тонн, до 26,3 млн тонн) к аналогичному периоду прошлого года. В первом полугодии, когда будет выпущено 33,3 млн тонн стальной продукции, спад составит 6% к первому полугодию 2021 года. Максимальным в годовом выражении будет спад производства горячекатаного проката (на 29%, до 10,7 млн тонн). Производство сортового проката сократится за год на 15%, до 17,5 млн тонн. Выпуск полуфабрикатов упадет за год на 6%, до 14,9 млн тонн. Ожидается, что загрузка металлургических мощностей в РФ в 2022 году составит 73% против 87% в 2021 году, в том числе во втором полугодии текущего года — около 65%, сообщил представитель НЛМК. Как отметил Алексей Павлов, PhD, главный аналитик «Открытие инвестиции» по российскому рынку, с озвученными трендами спорить сложно. В текущем году мы увидим и сокращение экспорта стальной продукции из-за санкций, и падение спроса на внутреннем рынке на фоне экономического шока. В этом контексте можно напомнить, что в конце прошлой недели РБК со ссылкой на источники в отрасли сообщал о падении цен на сталь на внутреннем рынке на 20–40% с начала марта и формировании здесь устойчивого профицита предложения. Таким образом, очевидно, что текущий год для российских сталеваров окажется непростым, их финансовые показатели существенно снизятся, и на значительный дивиденд здесь рассчитывать уже не приходится.

Корпоративные новости

Акционеры ритейлера «Лента» в ходе годового собрания приняли решение не распределять прибыль по итогам 2021 года, дивиденды за прошлый год не выплачивать.

Акционеры «Русагро» утвердили возможность делистинга GDR компании с Лондонской фондовой биржи, а также возможность размещения бумаг на другой международной площадке.

Грузооборот морских портов РФ в январе—мае 2022 г. составил 340,7 млн тонн и остался на уровне аналогичного периода прошлого года, свидетельствует статистика Ассоциации морских торговых портов. Перевалка сухих грузов сократилась на 6,3% до 155 млн тонн, но перевалка наливных грузов увеличилась на 6% до 185,7 млн тонн. Наиболее заметное снижение по сухим грузам: уголь (-6,8%), контейнеры (-17,2%), зерно (-9,8%), черные металлы (-11,5%). Однако подскочила перевалка минеральных удобрений (+8,1%) и руды (+26,9%). Наиболее заметное снижение по наливным: нефтепродукты (-7,7%), а вот нефть (+14,5%), газ (+8,8%) и пищевые грузы (+6,6%) выросли.

По итогам дня из 43 акций индекса МосБиржи: 16 подорожали и 27 подешевели.

18,6 % компаний индекса торгуются выше своей 50-дневной МА, 20,9 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

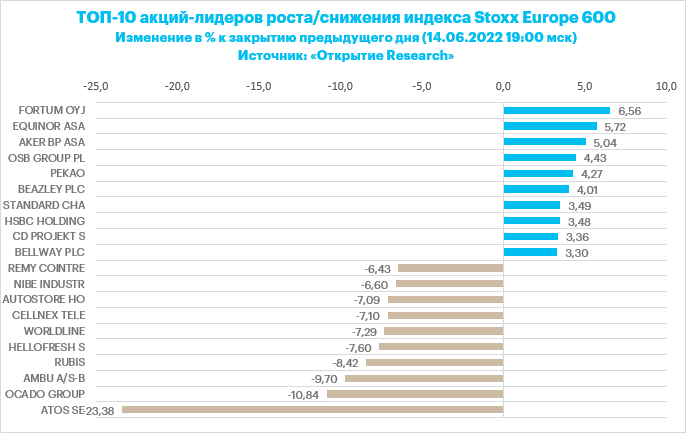

Внешний фон

Европейские акции подешевели во вторник. Панъевропейский индекс Stoxx Europe 600 за 4 торговых дня упал почти на 8%. У нас самое низкое закрытие дня с марта 2021 года. Драйвер снижения прежний – статистика указывает на высокую инфляцию, а мировые центральные банки, в попытке обуздать инфляцию, могут спровоцировать рецессию в экономике. В остальном падение пытается нащупать дно в преддверии решения ФРС по ставкам вечером в среду. Еще неделю тому назад мало кто мог подумать, что рынок будет всерьез закладывать в котировки вероятность повышения ставки в июне на 75 б.п., а также аналогичный шаг в июле. Но именно это мы сейчас наблюдаем, поэтому фондовым рынкам будет трудно найти опору.

Скорее всего, по итогам заседания ФРС на рынок придет долгожданная коррекция. Даже если Федрезерв будет звучать еще более агрессивно в отношении перспектив ДКП, устранение неопределенности позитивно скажется на европейском и американском фондовом рынке.

На 19:00 мск:

Индекс MSCI EM — 1 016,46 п. (-3,62%), с нач. года -17,5%

Stoxx Europe 600 — 407,32 п. (-1,26%), с нач. года -16,5%

DAX — 13 304,39 п. (-0,91%), с нач. года -16,2%

FTSE 100 — 7 187,46 п. (-0,25%), с нач. года -2,9%

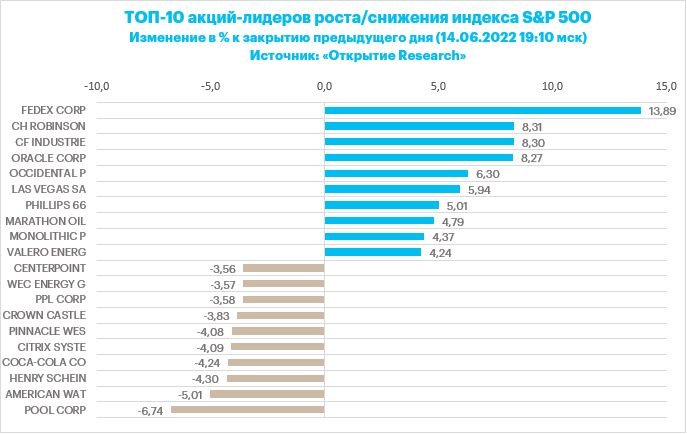

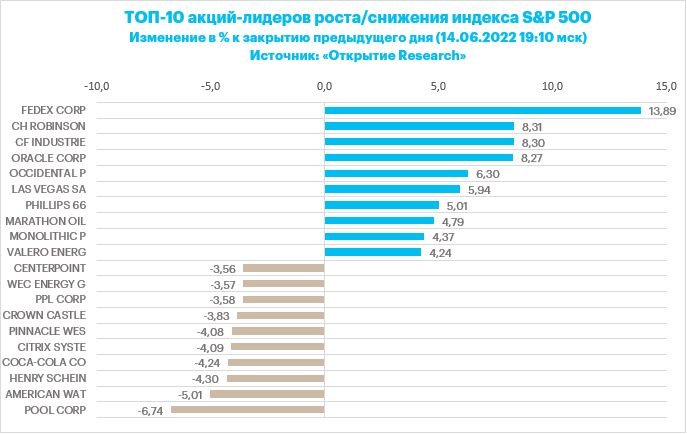

Американские фондовые индексы торговались без единой динамики: DJIA и Nasdaq были в красной зоне, однако индекс S&P 500 периодически выбивался в зону положительных значений. Доллар укреплялся против большинства основных валют, следя за динамикой доходностей трежерис. Доходность облигаций Казначейства США стабилизировалась после резкого взлета в течение двух предыдущих торговых дней. Доходность двухлеток составляла 3,39%, а доходность десятилеток составляла 3,42%. Мы видели, что доходности на среднем и дальнем конце росли чуть быстрее. В результате кривая доходность становилась менее плоской. Это нашло позитивное отражение в некоторых акциях и позволяло индексу широкого рынка бороться за реализацию роста по итогам дня.

Индекс цен производителей в США в мае вырос на 0,8% м/м и 10,8% г/г. Показатель оказался чуть ниже прогнозов, в отличие от опубликованного в пятницу индекса потребительских цен, который неожиданно подскочил до 8,6% г/г, хотя ожидалось замедление в мае с 8,4% г/г до 8,3% г/г.

Теперь JPMorgan и Wells Fargo входят в число банков, которые ожидают завтра повышение ставки на 75 б.п. Если они окажутся правы, то это будет самое значительное повышение с 1994 года. Согласно ежемесячному опросу Bank of America, беспокойства инвесторов в отношении стагфляции достигли самого высокого уровня с финансового кризиса 2008 года. Ожидания роста глобальной экономики упали до рекордно минимального значения.

Опыт подсказывает, что такие периоды обычно являются очень неплохой точкой входа, когда большая масса участников рынка подавлена и деморализована. Не исключено, что рынок по традиции сильно сгущает краски, опасаясь рецессии. Замедление экономической экспансии, которое позволит взять под контроль ценовое давление, может опрокинуть доходность трежерис, оказывая давление на доллар и стимулируя возвращение аппетита к риску на фондовом рынке.

На 19:10 мск:

S&P 500 — 3 747,57 п. (-0,05%), с нач. года -21,4%

VIX — 32,84 п. (-1.18 пт), с нач. года +15.62 пт

MSCI World — 2 545,05 п. (-3,66%), с нач. года -21,2%

Цены на нефть возобновили ралли. Котировки Brent в какой-то момент поднимались выше 125/барр. Но к вечеру уши ниже этого психологического уровня. Однако от закрытия понедельника фьючерсы торговались в плюсе. Министр нефти Ливии сообщил, что добыча в стране упала примерно на 1,1 млн баррелей в день. Это означает, что Ливия сейчас добывает около 100 тыс. б/д.

Это драйвер роста. А драйвер давления на цены: риск восстановления карантинов в Китае. Власти в Пекине вновь проводят массовое тестирование после вспышки заражения в ночном клубе.

ОПЕК сегодня сохранила прогноз роста спроса на нефть в 2022 году на уровне 3,4 млн б/д до 100,3 млн б/д. Однако Картель понизил прогноз роста предложения на 250 тыс. до 2,1 млн б/д.

На 19:10 мск:

Brent, $/бар. — 123,69 (+1,16%), с нач. года +59,0%

WTI, $/бар. — 122,10 (+0,97%), с нач. года +62,3%

Urals, $/бар. — 89,65 (+1,89%), с нач. года +16,7%

Золото, $/тр. унц. — 1 811,16 (-0,45%), с нач. года -1,0%

Серебро, $/тр. унц. — 20,91 (-0,78%), с нач. года -9,2%

Алюминий, $/т — 2 570,00 (+2,59%), с нач. года -8,5%

Медь, $/т — 9 216,50 (+1,15%), с нач. года -5,2%

Никель, $/т — 25 225,00 (-0,03%). с нач. года +21,5%

Российский рубль

Рубль во вторник укрепился против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль, третий день выше 100 млрд рублей. Во вторник показатель составил 125,2 млрд рублей по сравнению с 133,5 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 66,7 млрд рублей в предыдущий день. Здесь мы уже 9 дней видим объемы ниже 100 млрд рублей, хотя в период с 19 по 31 мая мы привыкли к объемам выше 100 млрд.

Торговый объем в паре юань/рубль составил 30,4 млрд рублей против 19 млрд рублей в предыдущий день. Показатель близок к абсолютному рекорду 33,5 млрд рублей, который был сформирован по итогам торгов 27 мая.

Цены на нефть во второй половине дня отодвигались от ранее достигнутых внутридневных максимумов. При этом доллар уверенно дорожал против конкурентов на международном рынке. Это стимулировал рубль к завершению торгов в валютной секции Мосбиржи вернуть доллару часть достижений и завершить день в скромном плюсе.

Отметим резкое повышение объемов по китайскому юаню. Конечно, это отражает тренд на сокращение доли иностранных валют недружественных стран. Напомним, утром Московская Биржа сообщила, что с 14 июня из-за санкций Швейцарии против РФ (страна присоединилась к 6-му пакету санкций ЕС в пятницу) приостанавливаются торги швейцарским франком. Ограничения коснутся инструментов спот и своп по валютным парам «швейцарский франк — российский рубль» (CHFRUB) и «доллар США — швейцарский франк» (USDCHF) в биржевом и внебиржевом режимах.

В других валютах, кроме китайского юаня мы никаких достойных внимания увеличения объемов не наблюдали.

На 19:10 мск:

EUR/USD — 1,0415 (+0,06%), с начала года -8,4%

GBP/USD — 1,1996 (-1,14%), с начала года -11,4%

USD/JPY — 134,94 (+0,39%), с начала года +17,3%

Индекс доллара — 105,414 (+0,32%), с начала года +10,2%

USD/RUB (Мосбиржа) — 56,6 (-0,35%), с начала года -24,7%

EUR/RUB (Мосбиржа) — 59,15 (-1,58%), с начала года -30,8%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба