15 июня 2022 Открытие Лукичева Оксана

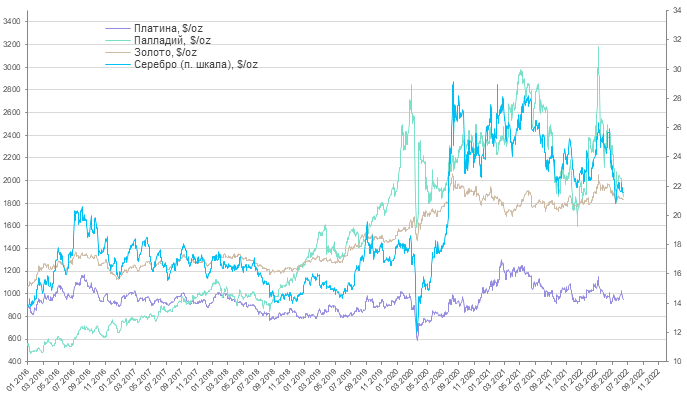

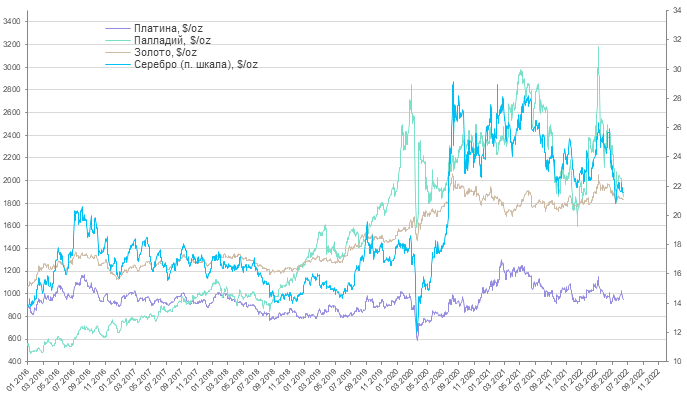

Цены на рынке драгоценных металлов в прошедший период снижались под влиянием сокращения ликвидности в финансовой системе на фоне ожидаемого ужесточения монетарной политики в ответ на высокий уровень инфляции. Курс доллара США укреплялся, а доходности казначейских облигаций - росли. Значительное падение фондового рынка поддерживало интерес инвесторов к диверсификации в защитные активы. Потребительские цены в США в мае выросли на 8,6% г/г, вопреки ожидавшемуся замедлению инфляции. Это породило волну распродаж в рисковых активах. Сформировались ожидания повышения процентной ставки ФРС США сразу на 0,75%. Более резкое повышение ставки усиливает вероятность рецессии в экономике.

Текущая неделя пройдет под знаком заседания ФРС США, начавшегося 14 июня. Также состоятся заседания Банка Англии и Банка Японии. Общая тенденция – курс на ужесточение денежно-кредитной политики и снижение ликвидности в финансовой системе мира.

Июньское заседание ФРС США стартовало 14 июня, результат по ставке и дальнейшему ужесточению денежно-кредитной политики будет объявлен 15 июня. Первоначально ожидалось, что ставка будет повышена на 0,5% в ходе июньского и июльского заседания. Но ускорение роста инфляции до максимального уровня с 1981 г. заставило участников рынка пересмотреть ожидания.

Банки JPMorgan и Goldman Sachs предположили, что ФРС США повысит ставку в ходе июньского заседания сразу на 0,75% для большего сдерживания роста цен, хотя также есть вероятность повышения и на 1,0%. Данные CME FedWatch свидетельствуют, что с вероятностью 95,3% на июньском заседании регулятор повысит процентные ставки до 1,5-1,75%, а с вероятностью 89,7% на июльском заседании повысит ставки до 2,25-2,5%. Кроме того, рост баланса ФРС США с июня начнет сокращаться.

ЕЦБ по итогам прошедшего 9 июня заседания сохранил процентные ставки без изменения. Однако, совет управляющих банка планирует повысить процентные ставки на 0,25% на июльском заседании, говорилось в пресс-релизе банка. Далее планируется повышение ставки в сентябре, но его темпы будут зависеть от темпов инфляции. После сентября ЕЦБ намерен повышать ставку постепенно, но устойчивыми темпами. Чистый выкуп активов в рамках программы Asset Purchase Programme (APP) прекратится 1 июля 2022 г.

Предварительные ожидания показывают, что Банк Японии увеличит объем выкупа государственных облигаций на фоне роста их доходности. Банк планирует приобрести бумаги со сроком обращения 1-3 года на 625 млрд иен ($4,65 млрд), а также трехлетние и пятилетние бонды на аналогичную сумму (прирост составит 31,6% к более ранним ожиданиям). Кроме того, сумма выкупа облигаций с погашением через 5-10 лет будет увеличена до 800 млрд иен с 500 млрд иен. Также Банк Японии планирует выкупить бонды со сроком обращения 10-25 лет в объеме 250 млрд иен, с более долгим периодом обращения - на 150 млрд иен. Цель увеличения выкупа – поддержание уровня доходностей вблизи целевых 0% и не выше 0,25% годовых.

Спрос на физические металлы в Азии в прошедший период снижался. В Индии дисконты на покупку золота упали до максимума за последние семь недель и составили $10 за унцию против $9 за унцию на прошлой неделе. Внутренние цены оставались на рекордно высоком уровне, на фоне чего розничный спрос снижался. В июне традиционно спрос остается сезонно слабым.

В Китае золото предлагалось с дисконтом в $0,5-1,5 за унцию. Новые опасения по поводу распространения COVID-19 удерживают покупателей от покупки золота. Население с осторожностью относится к перспективам и расходам. Средние объемы торгов золотом на Шанхайской бирже SGE в июне упали до минимального значения с начала года.

В Гонконге в прошедший период золото продавалось с дисконтом в $1,8 за унцию, в Сингапуре – с премией в $1,2-1,6 за унцию. В Японии премия составила $0,5 за унцию.

Цены на золото в прошедший период вырастали до $1 880/унц, после чего понизились до уровня $1 820/унц. Значительный рост доходностей казначейских облигаций и укрепление курса доллара оказывали негативное влияние на цену металла. Резкое падение на фондовом рынке поддерживало интерес инвесторов к защитным активам. Однако, инвестиционный спрос в золоте все же сокращался.

По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 23-й неделе, закончившейся 10 июня, составило 3,5 тонны. Общий уровень запасов в ETF составляет 3 812,8 тонны золота. Снижение запасов наблюдалось в европейских ETF, запасы в североамериканских и азиатских ETF выросли. В мае 2022 г. отток средств из золотых ETF составил 53,2 тонны, а с начала 2 кв. 2022 г. – 10,3 тонны. При этом с начала года по конец мая приток средств в золотые ETF составил 262,4 тонны.

В апреле центральные банки стали нетто-покупателями золота, приобретя 19,4 тонны металла. Покупку золота в резервы производили Банк Узбекистана (+8,7 тонны), Банк Казахстана (+5,3 тонны), Банк Турции (+5,6 тонны), Банк Индии (+0,9 тонны). Крупнейшими покупателями с начала года стали центральные банки Египта и Турции. Небольшие продажи наблюдались со стороны центральных банков Германии, Мексики и Чехии. Глава центрального банка Чехии заявил, что банку необходимо увеличить объем золота в резервах с текущих 11 тонн до 100 тонн в течение нескольких лет, т.к. это хорошо для диверсификации.

Цены на серебро на прошедшей неделе в корреляции с рынком золота понизились от $22,0/унц до $21,0/унц. Соотношение цен между золотом и серебром составляло 86,10 (среднее значение за 5 лет — 79,50), усиливая перепроданность серебра относительно золота. Соотношение платина/серебро составило 44,2 (среднее значение за 5 лет — 57).

Цены на платину в прошедший период понизились от $1 009/унц до $922/унц под влиянием общих негативных тенденций, усиленных специфическими факторами в виде сообщений из Китая о продолжающемся распространении COVID-19 и тестировании в новых районах Шанхая. Отмечается постепенный и устойчивый рост объемов торгов платиной в Шанхае на бирже SGE с начала 2022 г.

Всемирный совет по инвестициям в платину (WPIC) понизил прогноз избытка платины в 2022 г. на 3,8% до 627 тыс. унций в связи с вероятным ухудшением предложения на 4,9% г/г до 7,78 млн унций. При этом потребление платины по оценке продолжит расти за счет замены палладия и роста использования в водородной энергетике. Избыток платины на мировом рынке хрупок и может перейти в дефицит, если российский металл перестанет попадать на рынок.

Цены на палладий в прошедший период опустились от $1 949/унц до минимального уровня с конца 2021 г. – $1 792/унц. Спред между золотом и платиной составил $880/унц, между палладием и платиной – $910/унц. По данным Eurostat, в марте страны ЕС закупили 164 тыс. унций (около 4,6 тонны) российского палладия, основной объем поставки которого пришелся на Германию. Также поставки производились в Италию. Снижение спроса в текущий момент отрицательно отражается на ценах металла.

Как сообщила China Association of Automobile Manufacturers (CAAM), продажи автомобилей в Китае в мае сократились на 12,6% г/г до 1,86 млн единиц, что также на 57,6% больше, чем в апреле 2022 г. За пять месяцев этого года продажи автомобилей в Китае сократились на 12,2% г/г.

Европейский парламент (ЕП) проголосовал в поддержку предложения Еврокомиссии, направленного на достижение в ЕС нулевого уровня выбросов к 2035 г. для легковых автомобилей и легких грузовиков. ЕП поддержал пересмотр норм по улучшению выбросов CO2 для этих двух категорий автомашин. Это означает, что к 2035 г. в таких автомобилях не будет использоваться ископаемое топливо. Принятый текст представляет собой мандат на переговоры Европарламента с государствами-членами ЕС и выражает поддержку предложения Еврокомиссии по сокращению к 2035 г. на 100% выбросов для легковых автомобилей и легких грузовиков. Следующим этапом на пути к этой цели должны стать переговоры Европарламента с государствами-членами ЕС.

Текущая неделя пройдет под знаком заседания ФРС США, начавшегося 14 июня. Также состоятся заседания Банка Англии и Банка Японии. Общая тенденция – курс на ужесточение денежно-кредитной политики и снижение ликвидности в финансовой системе мира.

Июньское заседание ФРС США стартовало 14 июня, результат по ставке и дальнейшему ужесточению денежно-кредитной политики будет объявлен 15 июня. Первоначально ожидалось, что ставка будет повышена на 0,5% в ходе июньского и июльского заседания. Но ускорение роста инфляции до максимального уровня с 1981 г. заставило участников рынка пересмотреть ожидания.

Банки JPMorgan и Goldman Sachs предположили, что ФРС США повысит ставку в ходе июньского заседания сразу на 0,75% для большего сдерживания роста цен, хотя также есть вероятность повышения и на 1,0%. Данные CME FedWatch свидетельствуют, что с вероятностью 95,3% на июньском заседании регулятор повысит процентные ставки до 1,5-1,75%, а с вероятностью 89,7% на июльском заседании повысит ставки до 2,25-2,5%. Кроме того, рост баланса ФРС США с июня начнет сокращаться.

ЕЦБ по итогам прошедшего 9 июня заседания сохранил процентные ставки без изменения. Однако, совет управляющих банка планирует повысить процентные ставки на 0,25% на июльском заседании, говорилось в пресс-релизе банка. Далее планируется повышение ставки в сентябре, но его темпы будут зависеть от темпов инфляции. После сентября ЕЦБ намерен повышать ставку постепенно, но устойчивыми темпами. Чистый выкуп активов в рамках программы Asset Purchase Programme (APP) прекратится 1 июля 2022 г.

Предварительные ожидания показывают, что Банк Японии увеличит объем выкупа государственных облигаций на фоне роста их доходности. Банк планирует приобрести бумаги со сроком обращения 1-3 года на 625 млрд иен ($4,65 млрд), а также трехлетние и пятилетние бонды на аналогичную сумму (прирост составит 31,6% к более ранним ожиданиям). Кроме того, сумма выкупа облигаций с погашением через 5-10 лет будет увеличена до 800 млрд иен с 500 млрд иен. Также Банк Японии планирует выкупить бонды со сроком обращения 10-25 лет в объеме 250 млрд иен, с более долгим периодом обращения - на 150 млрд иен. Цель увеличения выкупа – поддержание уровня доходностей вблизи целевых 0% и не выше 0,25% годовых.

Спрос на физические металлы в Азии в прошедший период снижался. В Индии дисконты на покупку золота упали до максимума за последние семь недель и составили $10 за унцию против $9 за унцию на прошлой неделе. Внутренние цены оставались на рекордно высоком уровне, на фоне чего розничный спрос снижался. В июне традиционно спрос остается сезонно слабым.

В Китае золото предлагалось с дисконтом в $0,5-1,5 за унцию. Новые опасения по поводу распространения COVID-19 удерживают покупателей от покупки золота. Население с осторожностью относится к перспективам и расходам. Средние объемы торгов золотом на Шанхайской бирже SGE в июне упали до минимального значения с начала года.

В Гонконге в прошедший период золото продавалось с дисконтом в $1,8 за унцию, в Сингапуре – с премией в $1,2-1,6 за унцию. В Японии премия составила $0,5 за унцию.

Цены на золото в прошедший период вырастали до $1 880/унц, после чего понизились до уровня $1 820/унц. Значительный рост доходностей казначейских облигаций и укрепление курса доллара оказывали негативное влияние на цену металла. Резкое падение на фондовом рынке поддерживало интерес инвесторов к защитным активам. Однако, инвестиционный спрос в золоте все же сокращался.

По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 23-й неделе, закончившейся 10 июня, составило 3,5 тонны. Общий уровень запасов в ETF составляет 3 812,8 тонны золота. Снижение запасов наблюдалось в европейских ETF, запасы в североамериканских и азиатских ETF выросли. В мае 2022 г. отток средств из золотых ETF составил 53,2 тонны, а с начала 2 кв. 2022 г. – 10,3 тонны. При этом с начала года по конец мая приток средств в золотые ETF составил 262,4 тонны.

В апреле центральные банки стали нетто-покупателями золота, приобретя 19,4 тонны металла. Покупку золота в резервы производили Банк Узбекистана (+8,7 тонны), Банк Казахстана (+5,3 тонны), Банк Турции (+5,6 тонны), Банк Индии (+0,9 тонны). Крупнейшими покупателями с начала года стали центральные банки Египта и Турции. Небольшие продажи наблюдались со стороны центральных банков Германии, Мексики и Чехии. Глава центрального банка Чехии заявил, что банку необходимо увеличить объем золота в резервах с текущих 11 тонн до 100 тонн в течение нескольких лет, т.к. это хорошо для диверсификации.

Цены на серебро на прошедшей неделе в корреляции с рынком золота понизились от $22,0/унц до $21,0/унц. Соотношение цен между золотом и серебром составляло 86,10 (среднее значение за 5 лет — 79,50), усиливая перепроданность серебра относительно золота. Соотношение платина/серебро составило 44,2 (среднее значение за 5 лет — 57).

Цены на платину в прошедший период понизились от $1 009/унц до $922/унц под влиянием общих негативных тенденций, усиленных специфическими факторами в виде сообщений из Китая о продолжающемся распространении COVID-19 и тестировании в новых районах Шанхая. Отмечается постепенный и устойчивый рост объемов торгов платиной в Шанхае на бирже SGE с начала 2022 г.

Всемирный совет по инвестициям в платину (WPIC) понизил прогноз избытка платины в 2022 г. на 3,8% до 627 тыс. унций в связи с вероятным ухудшением предложения на 4,9% г/г до 7,78 млн унций. При этом потребление платины по оценке продолжит расти за счет замены палладия и роста использования в водородной энергетике. Избыток платины на мировом рынке хрупок и может перейти в дефицит, если российский металл перестанет попадать на рынок.

Цены на палладий в прошедший период опустились от $1 949/унц до минимального уровня с конца 2021 г. – $1 792/унц. Спред между золотом и платиной составил $880/унц, между палладием и платиной – $910/унц. По данным Eurostat, в марте страны ЕС закупили 164 тыс. унций (около 4,6 тонны) российского палладия, основной объем поставки которого пришелся на Германию. Также поставки производились в Италию. Снижение спроса в текущий момент отрицательно отражается на ценах металла.

Как сообщила China Association of Automobile Manufacturers (CAAM), продажи автомобилей в Китае в мае сократились на 12,6% г/г до 1,86 млн единиц, что также на 57,6% больше, чем в апреле 2022 г. За пять месяцев этого года продажи автомобилей в Китае сократились на 12,2% г/г.

Европейский парламент (ЕП) проголосовал в поддержку предложения Еврокомиссии, направленного на достижение в ЕС нулевого уровня выбросов к 2035 г. для легковых автомобилей и легких грузовиков. ЕП поддержал пересмотр норм по улучшению выбросов CO2 для этих двух категорий автомашин. Это означает, что к 2035 г. в таких автомобилях не будет использоваться ископаемое топливо. Принятый текст представляет собой мандат на переговоры Европарламента с государствами-членами ЕС и выражает поддержку предложения Еврокомиссии по сокращению к 2035 г. на 100% выбросов для легковых автомобилей и легких грузовиков. Следующим этапом на пути к этой цели должны стать переговоры Европарламента с государствами-членами ЕС.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба