22 июня 2022 Открытие Шульгин Михаил

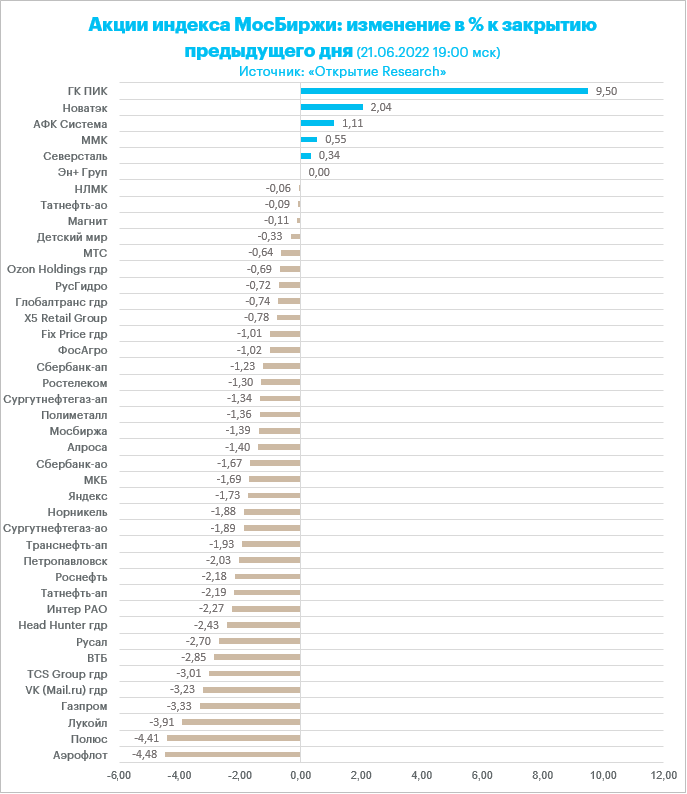

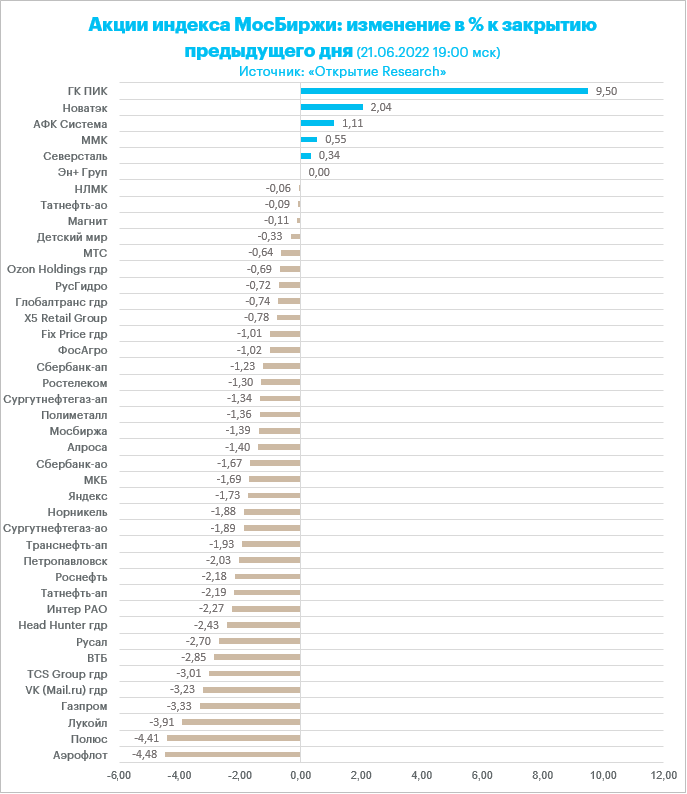

Российские акции подешевели по итогам торгов во вторник, 21 июня. Рублевый индекс не смог удержаться выше своей 50-дневной скользящей средней, а также не смог закрепиться выше 2400 пунктов.

На 19:00 мск:

Индекс МосБиржи — 2 358,81 п. (-1,90%), с нач. года -37,7%

Индекс РТС — 1 379,97 п. (+1,65%), с нач. года -13,5%

Дивидендная доходность индекса МосБиржи составляет 7,8 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Госдума приняла закон о легализации параллельного импорта. Он защищает от административной и уголовной ответственности российские компании, которые ввозят товары на территорию страны без разрешения правообладателей. «Яндекс маркет» создает подразделение, которое займется в том числе ввозом продукции по параллельному импорту. Компания ищет новые каналы поставок, бытовой техники, электроинструментов, электроники, товаров для здоровья, и расширяет направление прямого импорта. Собственными поставками с помощью параллельного импорта планирует заниматься и Ozon, сообщал накануне «Коммерсант». Wildberries, говорит, что компания начнет заниматься параллельным импортом самостоятельно в случае возникновения дефицита каких-либо товаров. Однако пока ритейлер рассчитывает, что ввоз полностью обеспечат продавцы площадки.

Итоги российского рынка

Акции «Газпрома» продемонстрировали максимальное внутридневное снижение за полтора месяца. Минфин внес в Госдуму проект закона, согласно которому Газпром должен будет уплатить в виде НДПИ за сентябрь-ноябрь 2022 г. дополнительно 416 млрд руб. Обоснование – высокие цены на газ. Это, по сути, аналог налога на непредвиденную сверхприбыль. Однако в российской практике корректировки Налогового кодекса вступают в силу только в следующем после принятия году. Либо это положение изменится, либо налог будет начислен только в 2023 г. По оценке Алексея Кокина, главного аналитика по нефтегазовому сектору «Открытие Инвестиции», негативное влияние этого изъятия на EBITDA 2022 г. может снизить показатель на 7%-8%. Дополнительный налог составляет 33,5% от рекомендованных дивидендных выплат за 2021 год. За 2022 г. мы прогнозируем такой же объем дивидендов. Предложение Минфина не учитывает, что объемы экспорта Газпрома в ЕС быстро снижаются – в последние дни темпы падения составляют около 70% год к году. По китайскому направлению рост цен значительно медленнее, чем по европейскому. Скорее всего, на выплату дивидендов за 2021 г. этот законопроект не повлияет, хотя повышается вероятность, что ГОСА отклонит рекомендацию совета директоров по дивиденду. У нас есть актуальная инвестидея по акциям «Газпрома», цель 333,8 руб.

Акции Росбанка подешевели во вторник. Кредитор с 4 июля начинает взимать с физлиц комиссию за обслуживание валютных счетов. Ежемесячная комиссия в размере 0,5% будет сниматься за обслуживание счетов клиентов в евро и долларах, если сумма на них будет превышать 10 тыс. в этих валютах. По общедоступной информации известно, что подобные изменения уже произошли или произойдут в ближайшее время в других банках РФ, заявили в Росбанке. Напомним, в понедельник бумаги Росбанка были в лидерах роста. «Интеррос капитал» объявил оферту для миноритариев Росбанка на выкуп акций банка за 115 рублей за бумагу. Всего компания готовится выкупить 483,093 тыс. акций. Следовательно, на выкуп акций «Интеррос» может потратить 55,5 млн рублей. Котировки взлетали в понедельник выше 128 рублей, но закрылись на уровне 114 рублей – чуть ниже оферты.

При этом акции девелоперов провели торги вторника весьма позитивно. Бумаги строительных компаний продолжают отыгрывать позитив со стороны анонсированного еще в пятницу президентом РФ снижения ставки по льготной ипотеке с 9% до 7%. То есть здесь все вернулось «на круги своя». В постпандемийном мире льготная ипотечная ставка стала серьезным драйвером роста рынка недвижимости. Президент на сегодняшнем заседании президиума Госсовета, посвященном стратегии развития строительной отрасли и жилищно-коммунального хозяйства до 2030 года, поручил правительству финансово поддержать регионы в строительстве жилья, которое будет сдаваться внаем с возможностью последующего выкупа. Очевидно, что правительство делает большую ставку на рынок недвижимости, собирается поддерживать игроков отрасли, что позитивно сказывается на акциях строительных компаний.

Акции АФК «Системы» также позитивно смотрелись во вторник. Мы считаем, что основной фактор раскрытия акционерной стоимости «Системы» – вывод на фондовый рынок ее непубличных «дочек» через механизм публичного размещения акций (IPO). Ожидаемые IPO «Биннофарм Групп», «Медси» и агрохолдинга «Степь» на горизонте от одного года должны стать дополнительным мощным драйвером роста акций АФК «Система» в долгосрочной перспективе. По мере снижения ключевой ставки ЦБ РФ стоимость обслуживание долга АФК продолжит сокращаться, что позволит корпорации вернуться к полноценной дивидендной политике. У нас есть актуальная инвестидея по акциям «Системы», цель 20 руб.

По итогам дня из 42 акций индекса МосБиржи: 5 подорожали и 36 подешевели.

39,5 % компаний индекса торгуются выше своей 50-дневной МА, 23,3 % торгуются выше своей 100-дневной МА, 14,0 % торгуются выше своей 200-дневной МА.

Внешний фон

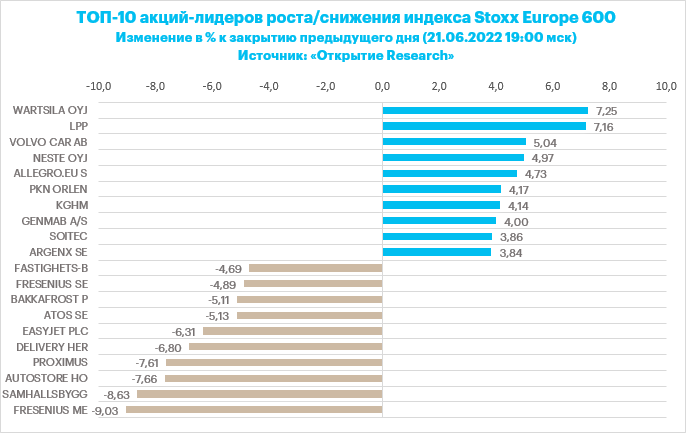

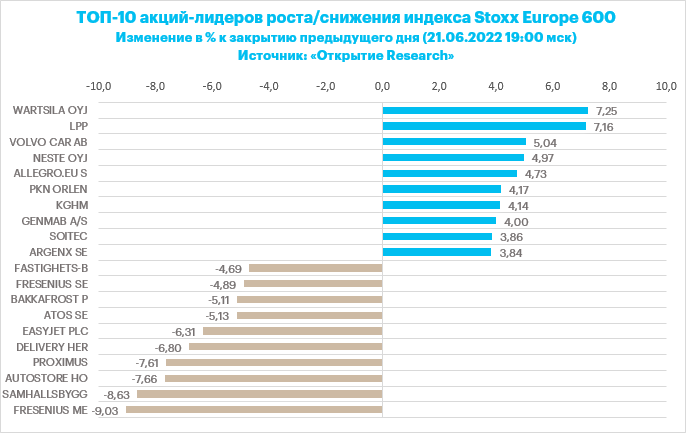

Рынок акций Европы закрыл ростом третий день подряд. За последние две недели фондовый индекс Stoxx Europe 600 снизился почти на 10%, и теперь его форвардный коэффициент «цена/прибыль» опустился в область 11,5х, тогда как среднее значение данного индикатора за последние десять лет составляет около 14,5х.

Иными словами, по историческим меркам рынок акций Европы выглядит довольно дешевым, но на то есть причина в виде высокой инфляции, которая вынуждает ведущие мировые центробанки, включая ЕЦБ, ужесточать денежно-кредитную политику. Кроме того, аналитики в Европе и США только начинают понижать прогнозы по прибыли корпораций, поэтому текущие значения форвардных коэффициентов «цена/прибыль» могут и резко вырасти. Пока в этом году Stoxx Europe 600 закрывал снижением всем месяцы, кроме марта.

Бумаги авиастроительной компании Airbus теряли около 1%, хотя днем росли на 1% с лишним на новостях о том, что бюджетный авиаперевозчик EasyJet купит 56 самолётов A320neo. Акции британского онлайн продавца Ocado теряли более 3% на сообщении, что компания намерена провести допэмиссию акций. Под давлением были бумаги испанских генерирующих компаний на новостях о том, что власти страны намерены ввести новый налог на сверхприбыль энергетиков.

На 19:00 мск:

Индекс MSCI EM — 1 000,42 п. (-0,42%), с нач. года -18,8%

Stoxx Europe 600 — 408,58 п. (+0,35%), с нач. года -16,2%

DAX — 13 292,40 п. (+0,20%), с нач. года -16,3%

FTSE 100 — 7 152,05 п. (+0,42%), с нач. года -3,4%

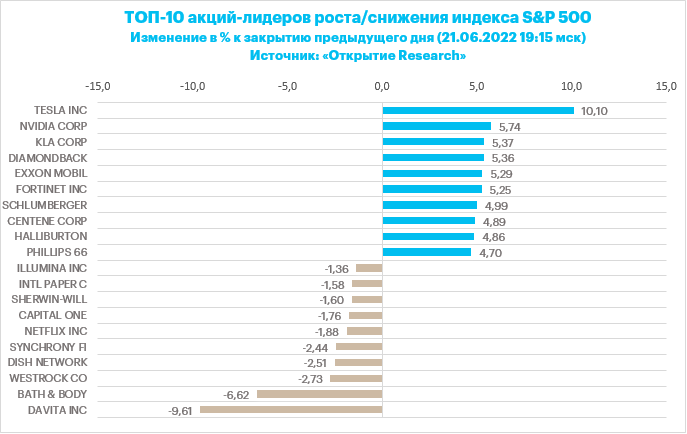

В первой половине торговой сессии вторника, 21 июня, рынок акций США уверенно рос после длинных выходных (вчера торги на биржах США не проводились из-за праздника). На прошлой неделе S&P 500 снизился на 5,8%, что стало наихудшим результатом с марта 2020 года, потеряв почти $2 трлн капитализации.

Теперь инвесторам стоит обратить внимание на некоторые технические факторы. Во-первых, S&P 500 закрыл сессию пятницы примерно на 12%, 16% и 20% ниже своих 50-, 100- и 200-дневных МА соответственно, что говорит о сильной перепроданности индекса. Кроме того, в пятницу состоялась квартальная экспирация фьючерсов и опционов, и теперь, когда это событие осталось позади, рынок акций США может показать лучшую динамику.

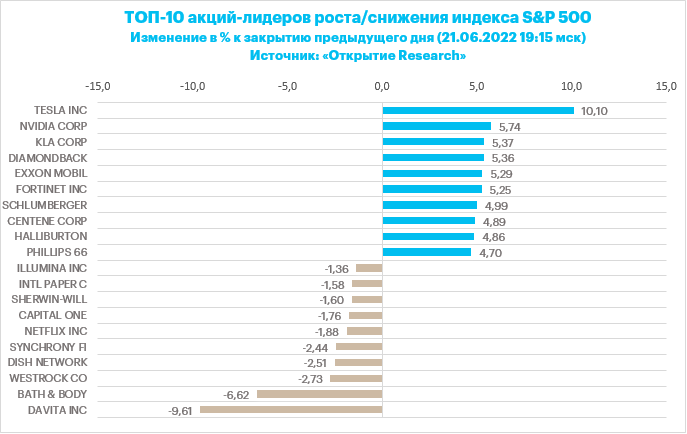

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:20 мск росли все 11 основных секторов индекса. Наилучшую динамику показывали энергетика (+4,69%), производство товаров длительного пользования (+3,31%) и IT (+3,22%). Отставали ЖКХ (+0,90%), производство товаров первой необходимости (+1,08%) и производство материалов (+1,67%).

Индекс национальной активности ФРБ Чикаго снизился в мае до 0,01 п. (восьмимесячный минимум) с 0,40 п. Негативное давление на показатель оказали индикаторы промышленности, личного потребления и рынка жилья, а поддержку ему оказали индикаторы занятости, продаж, заказов и запасов.

Продажи на вторичном рынке жилья США в мае снизились до 5,41 млн в годовом выражении (минимум с июня 2020 года и четвертое снижение подряд) с 5,6 млн, в соответствиии с консенсус-прогнозом на уровне 5,4 млн. Рост ставок по ипотеке и высокие цены оказывают давление на рынок.

На 19:10 мск:

S&P 500 — 3 757,92 п. (+2,26%), с нач. года -21,2%

VIX — 30,28 п. (-0.75 пт), с нач. года +13.06 пт

MSCI World — 2 494,99 п. (+0,37%), с нач. года -22,8%

Вечером вторника нефть Brent дорожала примерно на 1%, хотя утром рост достигал почти 3%. На рынке энергоносителей продолжают доминировать две темы: медвежий фактор в виде усиливающихся рисков рецессии и бычий фактор в виде дефицита предложения.

Ведущая трейдинговая компания Vitol Group сообщила, что спрос на нефть в Китае восстанавливается после смягчения ограничительных мер. Этот тренд создает перспективы сохранения рыночного дисбаланса, который, вероятно, будет поддерживать котировки черного золота и дальше.

Кроме того, особенного прогресса в переговорах по иранской ядерной программе пока не наблюдается, а добыча нефти в Ливии остается нестабильной. Поэтому пока источники черного золота, которые могли бы заместить российские поставки, продолжают быть неочевидными.

На 19:10 мск:

Brent, $/бар. — 114,34 (+0,18%), с нач. года +47,0%

WTI, $/бар. — 110,61 (+0,96%), с нач. года +47,1%

Urals, $/бар. — 79,80 (+0,16%), с нач. года +3,9%

Золото, $/тр. унц. — 1 834,91 (-0,21%), с нач. года +0,3%

Серебро, $/тр. унц. — 21,73 (-0,06%), с нач. года -5,7%

Алюминий, $/т — 2 526,00 (+2,59%), с нач. года -10,0%

Медь, $/т — 8 986,00 (+1,15%), с нач. года -7,6%

Никель, $/т — 25 920,00 (-0,03%). с нач. года +24,9%

Российский рубль

Доллар обновил 7-летний минимум к рублю, впервые с июня 2015 года курс опустился ниже 54 рублей. Евро по отношению к рублю впервые с мая 2015 года упал в район 56,40. Курс юаня к рублю впервые опустился до 8,13.

Сейчас крайне затруднительно найти факторы, которые могли бы спровоцировать ослабление российской валюты. Сильный торговый баланс продолжает формировать избыточное предложение валюты в рамках июньского налогового периода. Цены на нефть могли оказаться сдерживающим рубль фактором, однако они на этой неделе демонстрируют позитивную динамику.

На горизонте маячат комиссии за валютные депозиты юрлиц, которые позволят формировать квазиотрицательные ставки по таким вкладам, выталкивая бизнес, как минимум из долларов и евро, как максимум — совсем из любых валют.

Стимулируют девалютизацию экономических агентов также новости о том, что Росбанк с июля начинает взимать с физлиц комиссию за обслуживание валютных счетов (не вкладов) с отсылкой к тому, что скоро так поступят все банки, а также новости о том, что Сбербанк и ВТБ перестали предоставлять возможность валютных переводов между российскими банками, предлагая в качестве альтернативы конвертировать средства в рубли и уже в рублях переводить.

В текущих условиях снижение ключевой ставки является ожидаемым событием, но проблему крепкого рубля ставка на уровне 9% или 8,5% не решает. Очевидно, что правительству нужно думать в направлении возвращения бюджетного правила. По словам главы Счетной палаты Алексея Кудрина, это может быть новое некое специальное агентство, которое не под санкциями, которое могло бы выходить на рынок для покупок валют, скорее всего, китайского юаня. Вероятно, пока не удалось преодолеть некоторые препоны политического характера, иначе это было бы реализовано уже сейчас.

Как мы отмечали ранее, в условиях, когда масштабные покупки доллара и евро на рынке со стороны Банка России невозможны, он ничем не ограничен в операциях с юанем. Впрочем, эффективность и этого инструмента может быть невелика: оборот рынка юань/рубль с расчетами завтра практически в 20 раз меньше оборота рынка в долларах и евро. Гипотетически это могло бы подстегнуть рынок к увеличению спроса на доллары США для их конвертации в юани и последующей продажи Банку России. Однако эта схема — в целом рабочая в нормальных условиях — имеет существенный изъян и может быть нестабильной: все операции с долларами США и евро проходят через корсчета американских и европейских банков, и могут задерживаться, возвращаться или вовсе застревать в службах комплаенса.

На 19:10 мск:

EUR/USD — 1,0533 (+0,21%), с начала года -7,4%

GBP/USD — 1,2265 (+0,10%), с начала года -9,4%

USD/JPY — 136,26 (+0,88%), с начала года +18,4%

Индекс доллара — 104,37 (-0,32%), с начала года +9,1%

USD/RUB (Мосбиржа) — 53,775 (-3,33%), с начала года -28,5%

EUR/RUB (Мосбиржа) — 56,26 (-4,40%), с начала года -34,2%

На 19:00 мск:

Индекс МосБиржи — 2 358,81 п. (-1,90%), с нач. года -37,7%

Индекс РТС — 1 379,97 п. (+1,65%), с нач. года -13,5%

Дивидендная доходность индекса МосБиржи составляет 7,8 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Госдума приняла закон о легализации параллельного импорта. Он защищает от административной и уголовной ответственности российские компании, которые ввозят товары на территорию страны без разрешения правообладателей. «Яндекс маркет» создает подразделение, которое займется в том числе ввозом продукции по параллельному импорту. Компания ищет новые каналы поставок, бытовой техники, электроинструментов, электроники, товаров для здоровья, и расширяет направление прямого импорта. Собственными поставками с помощью параллельного импорта планирует заниматься и Ozon, сообщал накануне «Коммерсант». Wildberries, говорит, что компания начнет заниматься параллельным импортом самостоятельно в случае возникновения дефицита каких-либо товаров. Однако пока ритейлер рассчитывает, что ввоз полностью обеспечат продавцы площадки.

Итоги российского рынка

Акции «Газпрома» продемонстрировали максимальное внутридневное снижение за полтора месяца. Минфин внес в Госдуму проект закона, согласно которому Газпром должен будет уплатить в виде НДПИ за сентябрь-ноябрь 2022 г. дополнительно 416 млрд руб. Обоснование – высокие цены на газ. Это, по сути, аналог налога на непредвиденную сверхприбыль. Однако в российской практике корректировки Налогового кодекса вступают в силу только в следующем после принятия году. Либо это положение изменится, либо налог будет начислен только в 2023 г. По оценке Алексея Кокина, главного аналитика по нефтегазовому сектору «Открытие Инвестиции», негативное влияние этого изъятия на EBITDA 2022 г. может снизить показатель на 7%-8%. Дополнительный налог составляет 33,5% от рекомендованных дивидендных выплат за 2021 год. За 2022 г. мы прогнозируем такой же объем дивидендов. Предложение Минфина не учитывает, что объемы экспорта Газпрома в ЕС быстро снижаются – в последние дни темпы падения составляют около 70% год к году. По китайскому направлению рост цен значительно медленнее, чем по европейскому. Скорее всего, на выплату дивидендов за 2021 г. этот законопроект не повлияет, хотя повышается вероятность, что ГОСА отклонит рекомендацию совета директоров по дивиденду. У нас есть актуальная инвестидея по акциям «Газпрома», цель 333,8 руб.

Акции Росбанка подешевели во вторник. Кредитор с 4 июля начинает взимать с физлиц комиссию за обслуживание валютных счетов. Ежемесячная комиссия в размере 0,5% будет сниматься за обслуживание счетов клиентов в евро и долларах, если сумма на них будет превышать 10 тыс. в этих валютах. По общедоступной информации известно, что подобные изменения уже произошли или произойдут в ближайшее время в других банках РФ, заявили в Росбанке. Напомним, в понедельник бумаги Росбанка были в лидерах роста. «Интеррос капитал» объявил оферту для миноритариев Росбанка на выкуп акций банка за 115 рублей за бумагу. Всего компания готовится выкупить 483,093 тыс. акций. Следовательно, на выкуп акций «Интеррос» может потратить 55,5 млн рублей. Котировки взлетали в понедельник выше 128 рублей, но закрылись на уровне 114 рублей – чуть ниже оферты.

При этом акции девелоперов провели торги вторника весьма позитивно. Бумаги строительных компаний продолжают отыгрывать позитив со стороны анонсированного еще в пятницу президентом РФ снижения ставки по льготной ипотеке с 9% до 7%. То есть здесь все вернулось «на круги своя». В постпандемийном мире льготная ипотечная ставка стала серьезным драйвером роста рынка недвижимости. Президент на сегодняшнем заседании президиума Госсовета, посвященном стратегии развития строительной отрасли и жилищно-коммунального хозяйства до 2030 года, поручил правительству финансово поддержать регионы в строительстве жилья, которое будет сдаваться внаем с возможностью последующего выкупа. Очевидно, что правительство делает большую ставку на рынок недвижимости, собирается поддерживать игроков отрасли, что позитивно сказывается на акциях строительных компаний.

Акции АФК «Системы» также позитивно смотрелись во вторник. Мы считаем, что основной фактор раскрытия акционерной стоимости «Системы» – вывод на фондовый рынок ее непубличных «дочек» через механизм публичного размещения акций (IPO). Ожидаемые IPO «Биннофарм Групп», «Медси» и агрохолдинга «Степь» на горизонте от одного года должны стать дополнительным мощным драйвером роста акций АФК «Система» в долгосрочной перспективе. По мере снижения ключевой ставки ЦБ РФ стоимость обслуживание долга АФК продолжит сокращаться, что позволит корпорации вернуться к полноценной дивидендной политике. У нас есть актуальная инвестидея по акциям «Системы», цель 20 руб.

По итогам дня из 42 акций индекса МосБиржи: 5 подорожали и 36 подешевели.

39,5 % компаний индекса торгуются выше своей 50-дневной МА, 23,3 % торгуются выше своей 100-дневной МА, 14,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Рынок акций Европы закрыл ростом третий день подряд. За последние две недели фондовый индекс Stoxx Europe 600 снизился почти на 10%, и теперь его форвардный коэффициент «цена/прибыль» опустился в область 11,5х, тогда как среднее значение данного индикатора за последние десять лет составляет около 14,5х.

Иными словами, по историческим меркам рынок акций Европы выглядит довольно дешевым, но на то есть причина в виде высокой инфляции, которая вынуждает ведущие мировые центробанки, включая ЕЦБ, ужесточать денежно-кредитную политику. Кроме того, аналитики в Европе и США только начинают понижать прогнозы по прибыли корпораций, поэтому текущие значения форвардных коэффициентов «цена/прибыль» могут и резко вырасти. Пока в этом году Stoxx Europe 600 закрывал снижением всем месяцы, кроме марта.

Бумаги авиастроительной компании Airbus теряли около 1%, хотя днем росли на 1% с лишним на новостях о том, что бюджетный авиаперевозчик EasyJet купит 56 самолётов A320neo. Акции британского онлайн продавца Ocado теряли более 3% на сообщении, что компания намерена провести допэмиссию акций. Под давлением были бумаги испанских генерирующих компаний на новостях о том, что власти страны намерены ввести новый налог на сверхприбыль энергетиков.

На 19:00 мск:

Индекс MSCI EM — 1 000,42 п. (-0,42%), с нач. года -18,8%

Stoxx Europe 600 — 408,58 п. (+0,35%), с нач. года -16,2%

DAX — 13 292,40 п. (+0,20%), с нач. года -16,3%

FTSE 100 — 7 152,05 п. (+0,42%), с нач. года -3,4%

В первой половине торговой сессии вторника, 21 июня, рынок акций США уверенно рос после длинных выходных (вчера торги на биржах США не проводились из-за праздника). На прошлой неделе S&P 500 снизился на 5,8%, что стало наихудшим результатом с марта 2020 года, потеряв почти $2 трлн капитализации.

Теперь инвесторам стоит обратить внимание на некоторые технические факторы. Во-первых, S&P 500 закрыл сессию пятницы примерно на 12%, 16% и 20% ниже своих 50-, 100- и 200-дневных МА соответственно, что говорит о сильной перепроданности индекса. Кроме того, в пятницу состоялась квартальная экспирация фьючерсов и опционов, и теперь, когда это событие осталось позади, рынок акций США может показать лучшую динамику.

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:20 мск росли все 11 основных секторов индекса. Наилучшую динамику показывали энергетика (+4,69%), производство товаров длительного пользования (+3,31%) и IT (+3,22%). Отставали ЖКХ (+0,90%), производство товаров первой необходимости (+1,08%) и производство материалов (+1,67%).

Индекс национальной активности ФРБ Чикаго снизился в мае до 0,01 п. (восьмимесячный минимум) с 0,40 п. Негативное давление на показатель оказали индикаторы промышленности, личного потребления и рынка жилья, а поддержку ему оказали индикаторы занятости, продаж, заказов и запасов.

Продажи на вторичном рынке жилья США в мае снизились до 5,41 млн в годовом выражении (минимум с июня 2020 года и четвертое снижение подряд) с 5,6 млн, в соответствиии с консенсус-прогнозом на уровне 5,4 млн. Рост ставок по ипотеке и высокие цены оказывают давление на рынок.

На 19:10 мск:

S&P 500 — 3 757,92 п. (+2,26%), с нач. года -21,2%

VIX — 30,28 п. (-0.75 пт), с нач. года +13.06 пт

MSCI World — 2 494,99 п. (+0,37%), с нач. года -22,8%

Вечером вторника нефть Brent дорожала примерно на 1%, хотя утром рост достигал почти 3%. На рынке энергоносителей продолжают доминировать две темы: медвежий фактор в виде усиливающихся рисков рецессии и бычий фактор в виде дефицита предложения.

Ведущая трейдинговая компания Vitol Group сообщила, что спрос на нефть в Китае восстанавливается после смягчения ограничительных мер. Этот тренд создает перспективы сохранения рыночного дисбаланса, который, вероятно, будет поддерживать котировки черного золота и дальше.

Кроме того, особенного прогресса в переговорах по иранской ядерной программе пока не наблюдается, а добыча нефти в Ливии остается нестабильной. Поэтому пока источники черного золота, которые могли бы заместить российские поставки, продолжают быть неочевидными.

На 19:10 мск:

Brent, $/бар. — 114,34 (+0,18%), с нач. года +47,0%

WTI, $/бар. — 110,61 (+0,96%), с нач. года +47,1%

Urals, $/бар. — 79,80 (+0,16%), с нач. года +3,9%

Золото, $/тр. унц. — 1 834,91 (-0,21%), с нач. года +0,3%

Серебро, $/тр. унц. — 21,73 (-0,06%), с нач. года -5,7%

Алюминий, $/т — 2 526,00 (+2,59%), с нач. года -10,0%

Медь, $/т — 8 986,00 (+1,15%), с нач. года -7,6%

Никель, $/т — 25 920,00 (-0,03%). с нач. года +24,9%

Российский рубль

Доллар обновил 7-летний минимум к рублю, впервые с июня 2015 года курс опустился ниже 54 рублей. Евро по отношению к рублю впервые с мая 2015 года упал в район 56,40. Курс юаня к рублю впервые опустился до 8,13.

Сейчас крайне затруднительно найти факторы, которые могли бы спровоцировать ослабление российской валюты. Сильный торговый баланс продолжает формировать избыточное предложение валюты в рамках июньского налогового периода. Цены на нефть могли оказаться сдерживающим рубль фактором, однако они на этой неделе демонстрируют позитивную динамику.

На горизонте маячат комиссии за валютные депозиты юрлиц, которые позволят формировать квазиотрицательные ставки по таким вкладам, выталкивая бизнес, как минимум из долларов и евро, как максимум — совсем из любых валют.

Стимулируют девалютизацию экономических агентов также новости о том, что Росбанк с июля начинает взимать с физлиц комиссию за обслуживание валютных счетов (не вкладов) с отсылкой к тому, что скоро так поступят все банки, а также новости о том, что Сбербанк и ВТБ перестали предоставлять возможность валютных переводов между российскими банками, предлагая в качестве альтернативы конвертировать средства в рубли и уже в рублях переводить.

В текущих условиях снижение ключевой ставки является ожидаемым событием, но проблему крепкого рубля ставка на уровне 9% или 8,5% не решает. Очевидно, что правительству нужно думать в направлении возвращения бюджетного правила. По словам главы Счетной палаты Алексея Кудрина, это может быть новое некое специальное агентство, которое не под санкциями, которое могло бы выходить на рынок для покупок валют, скорее всего, китайского юаня. Вероятно, пока не удалось преодолеть некоторые препоны политического характера, иначе это было бы реализовано уже сейчас.

Как мы отмечали ранее, в условиях, когда масштабные покупки доллара и евро на рынке со стороны Банка России невозможны, он ничем не ограничен в операциях с юанем. Впрочем, эффективность и этого инструмента может быть невелика: оборот рынка юань/рубль с расчетами завтра практически в 20 раз меньше оборота рынка в долларах и евро. Гипотетически это могло бы подстегнуть рынок к увеличению спроса на доллары США для их конвертации в юани и последующей продажи Банку России. Однако эта схема — в целом рабочая в нормальных условиях — имеет существенный изъян и может быть нестабильной: все операции с долларами США и евро проходят через корсчета американских и европейских банков, и могут задерживаться, возвращаться или вовсе застревать в службах комплаенса.

На 19:10 мск:

EUR/USD — 1,0533 (+0,21%), с начала года -7,4%

GBP/USD — 1,2265 (+0,10%), с начала года -9,4%

USD/JPY — 136,26 (+0,88%), с начала года +18,4%

Индекс доллара — 104,37 (-0,32%), с начала года +9,1%

USD/RUB (Мосбиржа) — 53,775 (-3,33%), с начала года -28,5%

EUR/RUB (Мосбиржа) — 56,26 (-4,40%), с начала года -34,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба