24 июня 2022 Открытие Шульгин Михаил

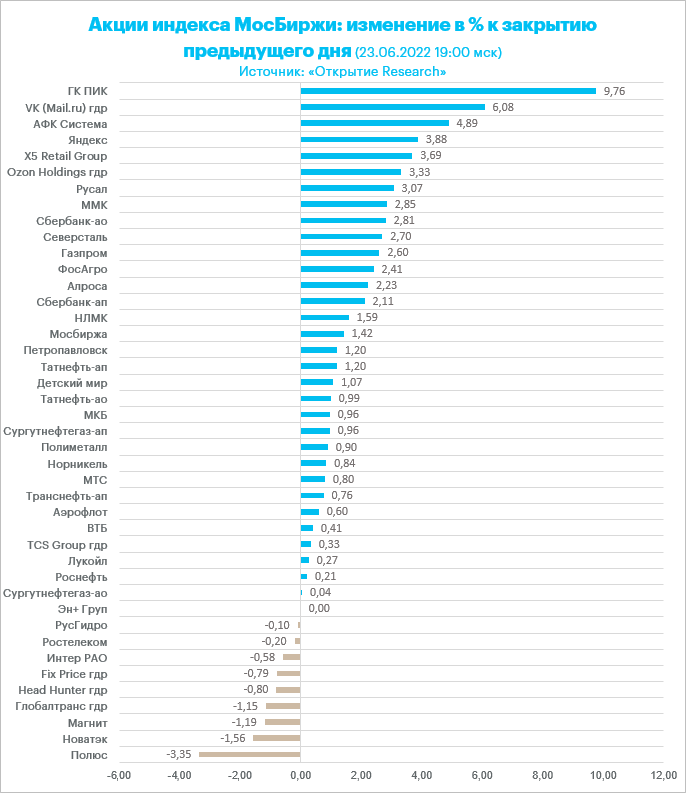

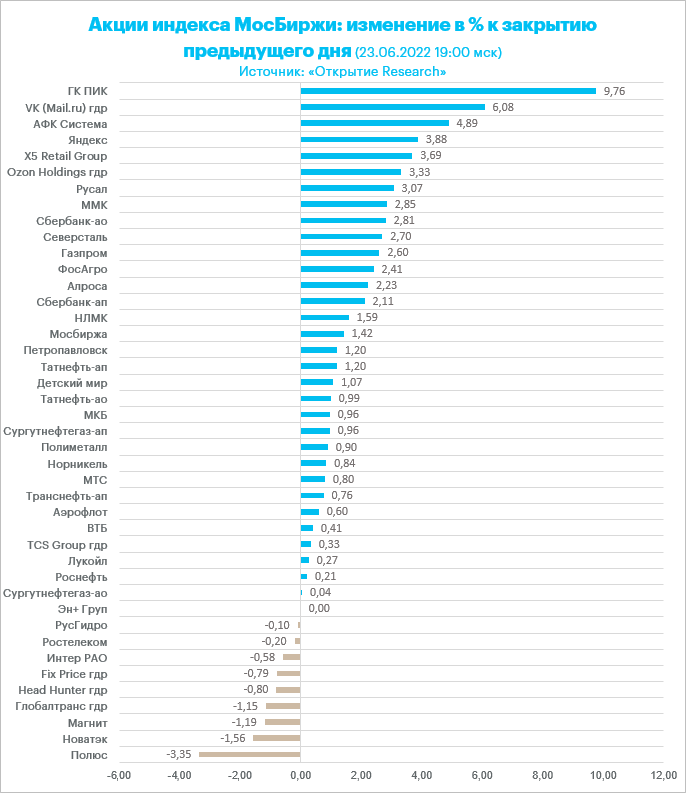

Российские акции выросли по итогам торгов в четверг, 23 июня. Технически позитивным моментом является закрытие рублевого индекса выше 2400 пунктов и выше 50-дневной скользящей средней линии. В рамках сформированного в мае и июне коридора сохраняется потенциал роста до 2500 пунктов. Позитивно, что Банк России сигнализирует об имеющемся пространстве для снижения ключевой ставки, поскольку это сокращает рублевую доходность и повышает привлекательность акций. Фондовый рынок делает ставку на рынок недвижимости, который на фоне потенциала роста ипотеки будет вытаскивать экономику. Позитивно, что Санкт-петербургская площадка ведет работу над расширением количества иностранных государств, акциями которых можно будет торговать. В целом рост мы видели не на каком-то явно позитивном факторе, а как раз на отсутствии новых негативных драйверов.

На 19:00 мск:

Индекс МосБиржи — 2 404,54 п. (+1,31%), с нач. года -36,5%

Индекс РТС — 1 416,41 п. (+0,93%), с нач. года -11,2%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,1 к прибыли за прошедший год (P/E) и с коэффициентом 3,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

В нефтегазовом секторе рокировка. Плюсовавший ранее «Новатэк» оказался единственным подешевевшим компонентом отраслевого индекса. Наоборот, «Газпром» и бумаги «Татнефти», которые были ранее под давлением, в четверг уверенно подрастали.

Среди «Электроэнергетиков», которые стали единственным подешевевшим сегодня сектором, в лидерах были префы «Россетей», а в аутсайдерах акции «Юнипро», которые в среду активно плюсовали вместе с «Интер РАО».

В «Телекомах» в лидерах роста были акции МТС. Акционеры МТС утвердили дивиденды по итогам 2021 года в размере 33,85 руб. на акцию. Ростелеком стал единственной потерявшей в цене (-0,2%) бумагой в секторе.

Среди компонентов индекса «Металлов и добычи» более 3% прибавил «Русал». Также активно дорожали «Алроса» и сталевары.

Производство стали в России в январе - мае текущего года составило 31 млн тонн, что на 2,3% меньше, чем годом ранее, следует из отчета World Steel Association. По статистике пока все выглядит не так плохо, как предполагалось пару недель назад, когда стало известно, что НЛМК прогнозирует снижение выпуска продукции предприятий черной металлургии РФ в 2022 году на 15%. Однако в НЛМК считают, что наиболее сильное снижение ожидается во втором полугодии, когда производство упадет на 9 млн тонн (на 26%) в сравнении со вторым полугодием 2021 года. Так что, время, возможно, еще не пришло. Напомним, Россия больше не публикует официальную статистику о производстве стали.

Базовый прогноз «Открытие Research» также предполагает снижение производства стали на уровне 15% г/г. Основным фактором снижения выступает увеличение конкуренции среди сталелитейных компаний на внутреннем рынке в условиях, когда экспорт невозможен, как в случае с «Северсталью», или практически нерентабелен. По нашим оценкам, поставки на внешние рынки по итогам первого полугодия снизятся на 12-15% г/г, в целом в 2022 г. мы ожидаем сокращения экспорта на 25-30% г/г.

При этом золотодобытчик «Полюс» подешевел на фоне снижения цен на золото. Фоном на бумагу давят риски того, что российское золото в 7-м пакете санкций ЕС может оказаться под рестрикциями. Какими – пока непонятно. Неопределенность нервирует. Также напомним, что стоимость реализации золота для компании определяется исходя из мировых цен в долларах США. Печально на фоне ралли укрепления рубля. Также в минусе были префы и обычка «Мечела» (потеряли более 1%), а также «Распадская».

В финансовом секторе второй день подряд более двух процентов прибавляют акции Сбербанка. Как и девелоперы, эти бумаги выглядят бенефициарами льготной ипотеки. В минусе только «СПБ Биржа» и QIWI.

В потребительском секторе уверенно плюсовал X5 Retail. В среду на месте лидера был «Магнит», но сегодня эти бумаги были в группе аутсайдеров вместе с расписками GEMC, AGRO, FIXP и OKEY.

В отраслевом индексе «Химии и нефтехимии» по-прежнему инвесторов радуют бумаги «ФосАгро», которые в мае не смогли уверенно закрепиться выше 8000 рублей и теперь снова вернулись к тестированию этого психологического сопротивления. «Акрон» в четверг в лидерах снижения, хотя вчера вместе с «ФосАгро» бумага активно «двигалась на север».

В IT-секторе в уверенном плюсе были только бумаги VK и «Яндекса», которые намереваются вернуться к майской идее закрепиться выше 1750 руб. В целом внутри сектора только расписки HeadHunter были под давлением.

В строительном секторе праздник, очень приличный рост всех девелоперов. Во главе ГК «ПИК».

В транспортном секторе ДВМП и «Совкомфлот» прибавили более 1%, а НМТП и Globaltrans потеряли более 1%.

По итогам дня из 42 акций индекса МосБиржи: 32 подорожали и 9 подешевели, 1 не изменилась. Акционеры «Эн+ Груп» на годовом собрании решили не выплачивать дивиденды по итогам прошлого года, стало известно вечером. Именно эту бумага и закрыла день с нулем.

37,2 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Внешний фон

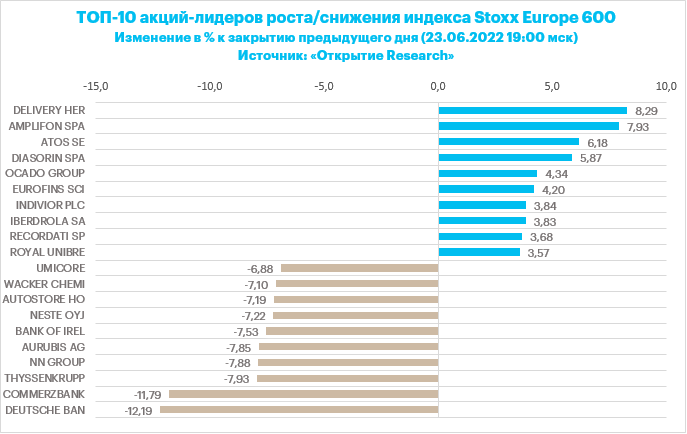

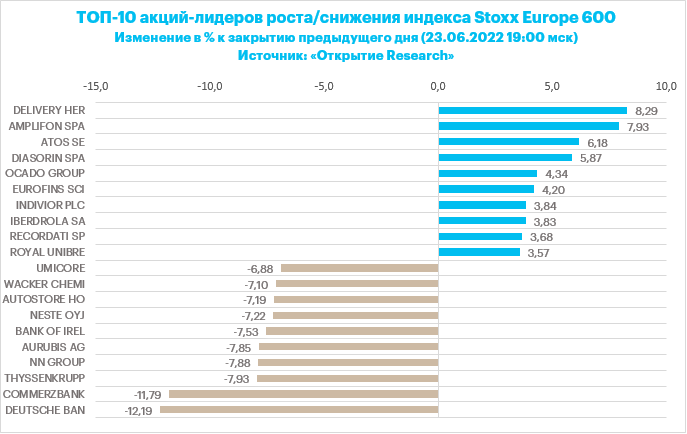

В начале торговой сессии четверга Stoxx Europe 600 обновил годовой минимум на фоне публикации слабых цифр по индексам деловой активности еврозоны за июнь. В частности, индекс PMI в производственной сфере опустился до минимального значения за последние 22 месяца. Быстрое снижение новых заказов сигнализирует о том, что данные за июль так же вряд ли порадуют.

Наилучшую динамику в Европе, как и в США, показывали защитные сектора, тогда как циклические отставали.

Тем не менее аналитики смотрят в будущее с оптимизмом: средний прогноз опрошенных агентством Bloomberg экспертов предполагает, что Stoxx Europe 600 закончит год на отметке 467 п., что подразумевает рост с закрытия вторника примерно на 14%. При этом данный прогноз предполагает, что индекс все равно снизится по итогам года.

Стратеги Societe Generale полагают, что следующий квартал может оказаться волатильным, но несмотря на это рынок уже должен быть недалеко ото дна.

Стратеги Bank of America считают, что цикл ужесточения денежно-кредитной политики в США уже полностью учтен в ценах, и данный фактор должен в дальнейшем поддержать рынок акций Европы.

По данным Bloomberg, компания Рэя Далио Bridgewater Associates увеличила медвежьи ставки на акции европейских компаний примерно до 9 млрд евро с 1,5 млрд евро по состоянию на начало июня. В частности, был увеличен объем коротких позиций в бумагах Bayer, Allianz, Santander и BASF, кроме того, были открыты новые «шорты» в бумагах SAP, Siemens и Adidas.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 11,8 % компаний индекса торгуются выше своей 50-дневной МА, 16,2 % торгуются выше своей 100-дневной МА, 18,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 993,59 п. (-2,30%), с нач. года -19,4%

Stoxx Europe 600 — 402,40 п. (-0,82%), с нач. года -17,5%

DAX — 12 912,59 п. (-1,76%), с нач. года -18,7%

FTSE 100 — 7 020,45 п. (-0,97%), с нач. года -5,2%

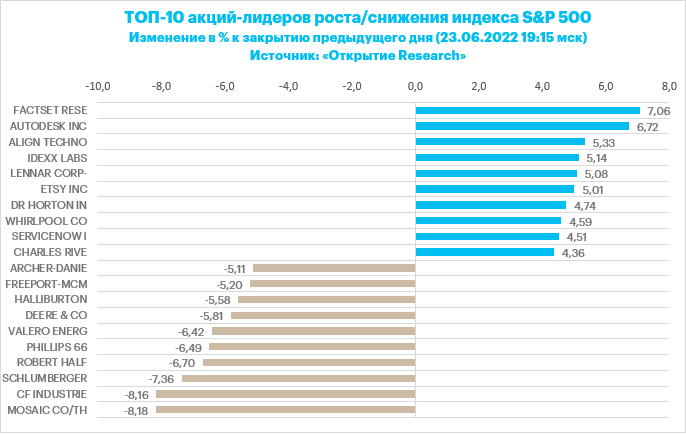

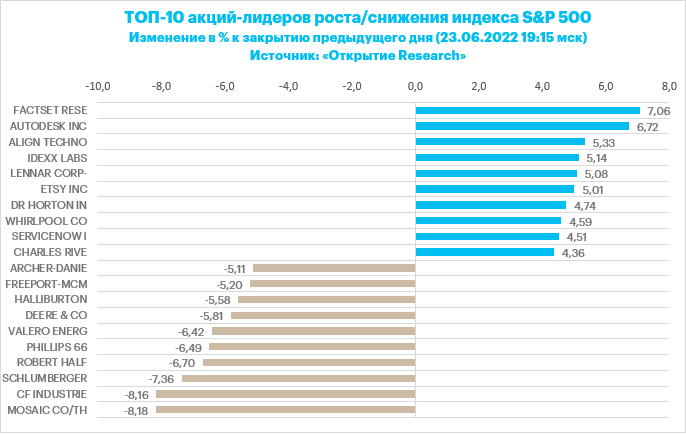

В первой половине торговой сессии четверга, 23 июня, рынок акций США умеренно рос на фоне заметного снижения доходности гособлигаций США и ожиданий по ставкам. Интересно, что эти два показателя сформировали пик 14 и 15 июня соответственно, то есть за день и в день заседания FOMC, на котором ставки были повышены сразу на 0,75% впервые с 1994 года. S&P 500 нащупал дно чуть позже, а именно 16—17 июня.

Макроэкономическая статистика ухудшается, подтверждая обоснованность опасений того, что быстрое и масштабное повышение ставок ФРС и другими ведущими мировыми центробанками может подтолкнуть экономики США и мира к рецессии.

Сегодня — второй день выступления главы ФРС Джерома Пауэлла в Конгрессе США. Вчера он не сказал ничего принципиально нового, но признал, что мягкая посадка экономики США выглядит «очень непростым» делом. В настоящий момент фьючерсы на ставку по федеральным фондам учитывают в котировках ее рост к концу года до 3,43%, тогда как 15 июня данный показатель достигал 3,78%.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 6,2 % компаний индекса торгуются выше своей 50-дневной МА, 9,4 % торгуются выше своей 100-дневной МА, 17,2 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 767,38 п. (+0,20%), с нач. года -21,0%

VIX — 29,17 п. (+0.22 пт), с нач. года +11.95 пт

MSCI World — 2 537,26 п. (-0,24%), с нач. года -21,5%

Цены на нефть сортов Brent и WTI сегодня консолидировались внутри диапазонов среды. Недавний резкие движения котировок черного золота были во многом обусловлены снижением ликвидности: в частности, по данным Bloomberg, открытый интерес в наиболее активных фьючерсах снизился в последние дни до минимальных уровней с 2015 года.

Снижение открытого интереса обычно говорит о неуверенности рынка относительно дальнейшей динамики цен. Это неудивительно, учитывая, что экономисты Citigroup и Deutsche Bank видят 50-процентную вероятность того, что мировая экономика скатится в рецессию.

На 19:10 мск:

Brent, $/бар. — 110,01 (-1,55%), с нач. года +41,4%

WTI, $/бар. — 104,20 (-1,87%), с нач. года +38,5%

Urals, $/бар. — 75,66 (+0,25%), с нач. года -1,5%

Золото, $/тр. унц. — 1 833,53 (-0,23%), с нач. года +0,2%

Серебро, $/тр. унц. — 21,23 (-0,87%), с нач. года -7,9%

Алюминий, $/т — 2 473,50 (+2,59%), с нач. года -11,9%

Медь, $/т — 8 389,00 (+1,15%), с нач. года -13,7%

Никель, $/т — 24 000,00 (-0,03%). с нач. года +15,6%

Российский рубль

На международном валютном рынке сегодня отмечался повышенный спрос на защитные валюты: доллар, франк и иену. На Мосбирже доллар подорожал к рублю, при этом российская валюта продолжила укрепление против евро и юаня.

Торговый объем в паре доллар/рубль составил 122,2 млрд рублей по сравнению с 98,1 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 34,6 млрд рублей против 38,5 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 24,2 млрд рублей против 25,6 млрд рублей в предыдущий день.

Рубль вырос к евро на самом низком объеме с 16 мая. И это в рамках налогового периода. Очевидно, что повышенные объемы торгов, которые наблюдались с 19 по 31 мая, когда показатели превышали 100 млрд рублей в день, были обусловлены платежами по схеме «газ за рубли». Платежи прошли – объемы ушли. Почти трехкратное сокращение.

В объемах по юаню у нас тоже, в своем роде маленький, но исторический рекорд – впервые 5 торговых дней подряд объемы выше 20 млрд рублей. Здесь мы видим четкую тенденцию на увеличение торговой активности.

Российские власти разрабатывают, на наш взгляд, странное решение по сдерживанию укрепления рубля. Российские компании, фактически, хотят заставить оставлять внешнюю выручку на зарубежных счетах.

«У нас существенные послабления по продаже валютной выручки. У нас сейчас, в частности, готовится проект указа президента, в соответствии с которым требование по репатриации валютной выручки будет распространяться на тот объем валютной выручки, который нуждается в обязательной продаже», - сообщил первый зампред ЦБ РФ Владимир Чистюхин на Чебоксарском экономическом форуме. «Если обязательная продажа равна нулю, как это сегодня установлено, то значит, и репатриация осуществляться не должна».

Однако, на наш взгляд, это равносильно тому, что продажи российского сырья будут осуществляться бесплатно. Риски заморозки и последующей конфискации зарубежных активов отечественных компаний крайне велики, чтобы рассчитывать на зарубежные счета. Гораздо рациональней было бы затребовать оплату в китайских юанях, индийских рупиях и золоте в связи с форс-мажорными обстоятельствами. В последствии эти валюты могли бы использоваться для увеличения импорта.

На 19:10 мск:

EUR/USD — 1,0514 (-0,49%), с начала года -7,5%

GBP/USD — 1,2235 (-0,25%), с начала года -9,6%

USD/JPY — 134,76 (-1,10%), с начала года +17,1%

Индекс доллара — 104,57 (+0,36%), с начала года +9,3%

USD/RUB (Мосбиржа) — 53,465 (+0,59%), с начала года -28,9%

EUR/RUB (Мосбиржа) — 56,2025 (-0,39%), с начала года -34,2%

На 19:00 мск:

Индекс МосБиржи — 2 404,54 п. (+1,31%), с нач. года -36,5%

Индекс РТС — 1 416,41 п. (+0,93%), с нач. года -11,2%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,1 к прибыли за прошедший год (P/E) и с коэффициентом 3,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

В нефтегазовом секторе рокировка. Плюсовавший ранее «Новатэк» оказался единственным подешевевшим компонентом отраслевого индекса. Наоборот, «Газпром» и бумаги «Татнефти», которые были ранее под давлением, в четверг уверенно подрастали.

Среди «Электроэнергетиков», которые стали единственным подешевевшим сегодня сектором, в лидерах были префы «Россетей», а в аутсайдерах акции «Юнипро», которые в среду активно плюсовали вместе с «Интер РАО».

В «Телекомах» в лидерах роста были акции МТС. Акционеры МТС утвердили дивиденды по итогам 2021 года в размере 33,85 руб. на акцию. Ростелеком стал единственной потерявшей в цене (-0,2%) бумагой в секторе.

Среди компонентов индекса «Металлов и добычи» более 3% прибавил «Русал». Также активно дорожали «Алроса» и сталевары.

Производство стали в России в январе - мае текущего года составило 31 млн тонн, что на 2,3% меньше, чем годом ранее, следует из отчета World Steel Association. По статистике пока все выглядит не так плохо, как предполагалось пару недель назад, когда стало известно, что НЛМК прогнозирует снижение выпуска продукции предприятий черной металлургии РФ в 2022 году на 15%. Однако в НЛМК считают, что наиболее сильное снижение ожидается во втором полугодии, когда производство упадет на 9 млн тонн (на 26%) в сравнении со вторым полугодием 2021 года. Так что, время, возможно, еще не пришло. Напомним, Россия больше не публикует официальную статистику о производстве стали.

Базовый прогноз «Открытие Research» также предполагает снижение производства стали на уровне 15% г/г. Основным фактором снижения выступает увеличение конкуренции среди сталелитейных компаний на внутреннем рынке в условиях, когда экспорт невозможен, как в случае с «Северсталью», или практически нерентабелен. По нашим оценкам, поставки на внешние рынки по итогам первого полугодия снизятся на 12-15% г/г, в целом в 2022 г. мы ожидаем сокращения экспорта на 25-30% г/г.

При этом золотодобытчик «Полюс» подешевел на фоне снижения цен на золото. Фоном на бумагу давят риски того, что российское золото в 7-м пакете санкций ЕС может оказаться под рестрикциями. Какими – пока непонятно. Неопределенность нервирует. Также напомним, что стоимость реализации золота для компании определяется исходя из мировых цен в долларах США. Печально на фоне ралли укрепления рубля. Также в минусе были префы и обычка «Мечела» (потеряли более 1%), а также «Распадская».

В финансовом секторе второй день подряд более двух процентов прибавляют акции Сбербанка. Как и девелоперы, эти бумаги выглядят бенефициарами льготной ипотеки. В минусе только «СПБ Биржа» и QIWI.

В потребительском секторе уверенно плюсовал X5 Retail. В среду на месте лидера был «Магнит», но сегодня эти бумаги были в группе аутсайдеров вместе с расписками GEMC, AGRO, FIXP и OKEY.

В отраслевом индексе «Химии и нефтехимии» по-прежнему инвесторов радуют бумаги «ФосАгро», которые в мае не смогли уверенно закрепиться выше 8000 рублей и теперь снова вернулись к тестированию этого психологического сопротивления. «Акрон» в четверг в лидерах снижения, хотя вчера вместе с «ФосАгро» бумага активно «двигалась на север».

В IT-секторе в уверенном плюсе были только бумаги VK и «Яндекса», которые намереваются вернуться к майской идее закрепиться выше 1750 руб. В целом внутри сектора только расписки HeadHunter были под давлением.

В строительном секторе праздник, очень приличный рост всех девелоперов. Во главе ГК «ПИК».

В транспортном секторе ДВМП и «Совкомфлот» прибавили более 1%, а НМТП и Globaltrans потеряли более 1%.

По итогам дня из 42 акций индекса МосБиржи: 32 подорожали и 9 подешевели, 1 не изменилась. Акционеры «Эн+ Груп» на годовом собрании решили не выплачивать дивиденды по итогам прошлого года, стало известно вечером. Именно эту бумага и закрыла день с нулем.

37,2 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Внешний фон

В начале торговой сессии четверга Stoxx Europe 600 обновил годовой минимум на фоне публикации слабых цифр по индексам деловой активности еврозоны за июнь. В частности, индекс PMI в производственной сфере опустился до минимального значения за последние 22 месяца. Быстрое снижение новых заказов сигнализирует о том, что данные за июль так же вряд ли порадуют.

Наилучшую динамику в Европе, как и в США, показывали защитные сектора, тогда как циклические отставали.

Тем не менее аналитики смотрят в будущее с оптимизмом: средний прогноз опрошенных агентством Bloomberg экспертов предполагает, что Stoxx Europe 600 закончит год на отметке 467 п., что подразумевает рост с закрытия вторника примерно на 14%. При этом данный прогноз предполагает, что индекс все равно снизится по итогам года.

Стратеги Societe Generale полагают, что следующий квартал может оказаться волатильным, но несмотря на это рынок уже должен быть недалеко ото дна.

Стратеги Bank of America считают, что цикл ужесточения денежно-кредитной политики в США уже полностью учтен в ценах, и данный фактор должен в дальнейшем поддержать рынок акций Европы.

По данным Bloomberg, компания Рэя Далио Bridgewater Associates увеличила медвежьи ставки на акции европейских компаний примерно до 9 млрд евро с 1,5 млрд евро по состоянию на начало июня. В частности, был увеличен объем коротких позиций в бумагах Bayer, Allianz, Santander и BASF, кроме того, были открыты новые «шорты» в бумагах SAP, Siemens и Adidas.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 11,8 % компаний индекса торгуются выше своей 50-дневной МА, 16,2 % торгуются выше своей 100-дневной МА, 18,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 993,59 п. (-2,30%), с нач. года -19,4%

Stoxx Europe 600 — 402,40 п. (-0,82%), с нач. года -17,5%

DAX — 12 912,59 п. (-1,76%), с нач. года -18,7%

FTSE 100 — 7 020,45 п. (-0,97%), с нач. года -5,2%

В первой половине торговой сессии четверга, 23 июня, рынок акций США умеренно рос на фоне заметного снижения доходности гособлигаций США и ожиданий по ставкам. Интересно, что эти два показателя сформировали пик 14 и 15 июня соответственно, то есть за день и в день заседания FOMC, на котором ставки были повышены сразу на 0,75% впервые с 1994 года. S&P 500 нащупал дно чуть позже, а именно 16—17 июня.

Макроэкономическая статистика ухудшается, подтверждая обоснованность опасений того, что быстрое и масштабное повышение ставок ФРС и другими ведущими мировыми центробанками может подтолкнуть экономики США и мира к рецессии.

Сегодня — второй день выступления главы ФРС Джерома Пауэлла в Конгрессе США. Вчера он не сказал ничего принципиально нового, но признал, что мягкая посадка экономики США выглядит «очень непростым» делом. В настоящий момент фьючерсы на ставку по федеральным фондам учитывают в котировках ее рост к концу года до 3,43%, тогда как 15 июня данный показатель достигал 3,78%.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 6,2 % компаний индекса торгуются выше своей 50-дневной МА, 9,4 % торгуются выше своей 100-дневной МА, 17,2 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 767,38 п. (+0,20%), с нач. года -21,0%

VIX — 29,17 п. (+0.22 пт), с нач. года +11.95 пт

MSCI World — 2 537,26 п. (-0,24%), с нач. года -21,5%

Цены на нефть сортов Brent и WTI сегодня консолидировались внутри диапазонов среды. Недавний резкие движения котировок черного золота были во многом обусловлены снижением ликвидности: в частности, по данным Bloomberg, открытый интерес в наиболее активных фьючерсах снизился в последние дни до минимальных уровней с 2015 года.

Снижение открытого интереса обычно говорит о неуверенности рынка относительно дальнейшей динамики цен. Это неудивительно, учитывая, что экономисты Citigroup и Deutsche Bank видят 50-процентную вероятность того, что мировая экономика скатится в рецессию.

На 19:10 мск:

Brent, $/бар. — 110,01 (-1,55%), с нач. года +41,4%

WTI, $/бар. — 104,20 (-1,87%), с нач. года +38,5%

Urals, $/бар. — 75,66 (+0,25%), с нач. года -1,5%

Золото, $/тр. унц. — 1 833,53 (-0,23%), с нач. года +0,2%

Серебро, $/тр. унц. — 21,23 (-0,87%), с нач. года -7,9%

Алюминий, $/т — 2 473,50 (+2,59%), с нач. года -11,9%

Медь, $/т — 8 389,00 (+1,15%), с нач. года -13,7%

Никель, $/т — 24 000,00 (-0,03%). с нач. года +15,6%

Российский рубль

На международном валютном рынке сегодня отмечался повышенный спрос на защитные валюты: доллар, франк и иену. На Мосбирже доллар подорожал к рублю, при этом российская валюта продолжила укрепление против евро и юаня.

Торговый объем в паре доллар/рубль составил 122,2 млрд рублей по сравнению с 98,1 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 34,6 млрд рублей против 38,5 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 24,2 млрд рублей против 25,6 млрд рублей в предыдущий день.

Рубль вырос к евро на самом низком объеме с 16 мая. И это в рамках налогового периода. Очевидно, что повышенные объемы торгов, которые наблюдались с 19 по 31 мая, когда показатели превышали 100 млрд рублей в день, были обусловлены платежами по схеме «газ за рубли». Платежи прошли – объемы ушли. Почти трехкратное сокращение.

В объемах по юаню у нас тоже, в своем роде маленький, но исторический рекорд – впервые 5 торговых дней подряд объемы выше 20 млрд рублей. Здесь мы видим четкую тенденцию на увеличение торговой активности.

Российские власти разрабатывают, на наш взгляд, странное решение по сдерживанию укрепления рубля. Российские компании, фактически, хотят заставить оставлять внешнюю выручку на зарубежных счетах.

«У нас существенные послабления по продаже валютной выручки. У нас сейчас, в частности, готовится проект указа президента, в соответствии с которым требование по репатриации валютной выручки будет распространяться на тот объем валютной выручки, который нуждается в обязательной продаже», - сообщил первый зампред ЦБ РФ Владимир Чистюхин на Чебоксарском экономическом форуме. «Если обязательная продажа равна нулю, как это сегодня установлено, то значит, и репатриация осуществляться не должна».

Однако, на наш взгляд, это равносильно тому, что продажи российского сырья будут осуществляться бесплатно. Риски заморозки и последующей конфискации зарубежных активов отечественных компаний крайне велики, чтобы рассчитывать на зарубежные счета. Гораздо рациональней было бы затребовать оплату в китайских юанях, индийских рупиях и золоте в связи с форс-мажорными обстоятельствами. В последствии эти валюты могли бы использоваться для увеличения импорта.

На 19:10 мск:

EUR/USD — 1,0514 (-0,49%), с начала года -7,5%

GBP/USD — 1,2235 (-0,25%), с начала года -9,6%

USD/JPY — 134,76 (-1,10%), с начала года +17,1%

Индекс доллара — 104,57 (+0,36%), с начала года +9,3%

USD/RUB (Мосбиржа) — 53,465 (+0,59%), с начала года -28,9%

EUR/RUB (Мосбиржа) — 56,2025 (-0,39%), с начала года -34,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба