25 июня 2022 Открытие Шульгин Михаил

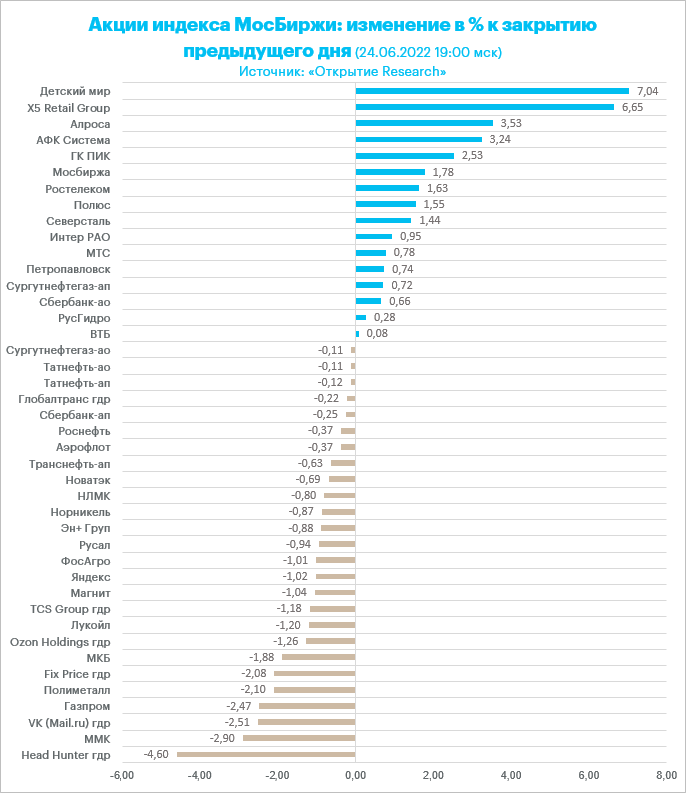

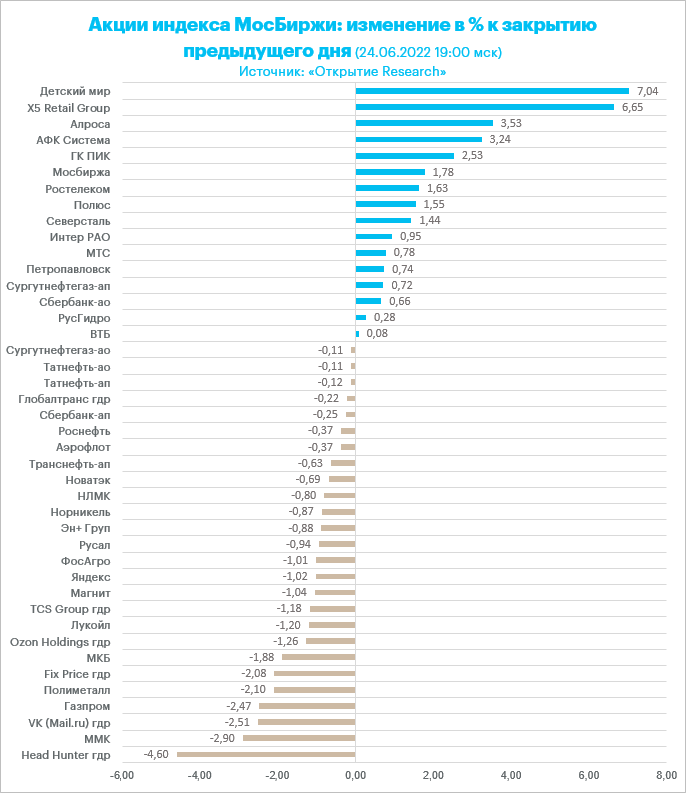

Российские акции подешевели по итогам пятницы, 24 июня. Тем не менее вторая неделя подряд завершается пусть скромным, но ростом. Позитивно, что пятница завершилась выше 50-дневной скользящей средней линии. Потенциал тестирования 2500 п. по рублевому индексу сохраняется.

На следующей неделе будут в фокусе ГОСА «Газпрома», «Сургутнефтегаза» и ОГК-2. Ожидается, что акционеры утвердят предложение СД дивиденды.

Совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат составит 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

18 мая совет директоров «Сургутнефтегаза» рекомендовал собранию акционеров утвердить дивиденды за 2021 г. в размере 0,8 руб. на обыкновенную и 4,73 руб. на привилегированную акцию соответственно.

Совет директоров «ОГК-2» 31 мая рекомендовал выплатить дивиденды за 2021 г. в размере 0,09655 руб. на одну акцию, следует из раскрытия компании.

На 19:00 мск:

Индекс МосБиржи — 2 391,51 п. (-0,54%), с нач. года -36,9%

Индекс РТС — 1 414,96 п. (-0,10%), с нач. года -11,3%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Министерство экономики ФРГ анализирует возможность использования части активов газопроводной системы «Северный поток 2» для приема СПГ, сообщило в пятницу издание Spiegel. Речь идет об изъятии части трубопроводной системы, которая находится во внутренних водах Германии, отделении ее от остальной части трубопровода и подключении к плавучему терминалу СПГ. Газопровод уже соединен с газотранспортной сетью ФРГ, и газ по нему может быть доставлен до юга страны. Новость оказала давление на котировки «Газпрома» в пятницу, которые и так в ТОП-3 лидеров снижения среди индексных акций по итогам недели.

Напомним, Минфин на этой неделе внес в Госдуму проект закона, согласно которому Газпром должен будет уплатить в виде НДПИ за сентябрь-ноябрь 2022 г. дополнительно 416 млрд руб. По оценке Алексея Кокина, главного аналитика по нефтегазовому сектору «Открытие Инвестиции», негативное влияние этого изъятия на EBITDA 2022 г. может снизить показатель на 7%-8%. Дополнительный налог составляет 33,5% от рекомендованных дивидендных выплат за 2021 год. За 2022 г. мы прогнозируем такой же объем дивидендов. Предложение Минфина не учитывает, что объемы экспорта Газпрома в ЕС быстро снижаются – в последние дни темпы падения составляют около 70% год к году. По китайскому направлению рост цен значительно медленнее, чем по европейскому. Скорее всего, на выплату дивидендов за 2021 г. этот законопроект не повлияет, хотя повышается вероятность, что ГОСА отклонит рекомендацию совета директоров по дивиденду. У нас есть актуальная инвестидея по акциям «Газпрома», цель 333,8 руб.

Ранее компания Siemens Energy не смогла вернуть «Газпрому»" после капитального ремонта турбину с компрессорной станции «Портовая» из-за санкций Канады. Подрядчик также не может приступить к плановому техобслуживанию других турбин на станции. В результате «Газпром» был вынужден сократить прокачку газа по «Северному потоку». В июле «Северный поток» полностью остановит транспортировку в связи с плановым техническим обслуживанием, и это еще больше усугубит нехватку газа на рынке.

Германия могла бы продержаться без российского газа около двух месяцев, если бы ее хранилища были полностью заполнены, отметил глава энергетического регулятора страны Клаус Мюллер. Однако хранилища заполнены только на 58%.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

В нефтегазовом секторе в плюсе в пятницу оказался только преф «Сургутнефтегаза», а «Газпром» и «Лукойл» были в лидерах снижения.

Среди «Электроэнергетиков», символически подешевевших на 0,01%, в лидерах была обычка «Россетей», ФСК и «Юнипро», при этом более чем на 1% упала только Россети ЦП.

Компания «Русатом Инфраструктурные решения» (РИ)Р недавно в рамках оферты выкупила у миноритариев «Квадры» 12,55% акций энергокомпании. По итогам оферты доля РИР в «Квадре» выросла с 82,47% до 95,02%. Это предполагает возможным делистинг компании. Текущие условия продажи достаточно привлекательные, поэтому полагаем, что инвесторам с низкой толерантностью к риску имеет смысл выйти из бумаг компании.

В «Телекомах» в лидерах роста были акции «Ростелекома» и МТС. Упали в секторе только префы МГТС-4.

Среди компонентов индекса «Металлов и добычи» более 5% прибавил «Мечел», который накануне был в аутсайдерах. Также плюсовала «Алроса» и «Распадская». Подешевели бумаги ММК, золотодобытчики Polymetal, «Селигдар», представители цветной металлургии «Русал» и «Норникель». Акционеры «Русала» на годовом собрании 23 июня проголосовали против выплаты дивидендов за 2021 год

В финансовом секторе отметим третий день подряд рост обыкновенных акций Сбербанка. Более 1% потеряли в цене только МКБ и расписки TCS Group. «Тинькофф инвестиции» с 4 июля вводят комиссию в размере 1% в месяц по счетам в долларах, евро и фунтах стерлингов при превышении на них суммы в 10 тысяч долларов, евро и фунтов стерлингов соответственно.

В потребительском секторе более чем на 7% подскочили акции «Детского мира», а также более чем на 6,6% расписки X5 Retail. Каких-либо особенных новостей по «Детскому миру» отметить нельзя, но объем составил почти 398 млн рублей. Это максимум с 24 марта. FIVE также подскочил без новостей, объем составил 123 млн. Здесь ничего экстраординарного.

В отраслевом индексе «Химии и нефтехимии» подросли «Оргсинтез» и «Акрон», а вот бумаги «ФосАгро», которые так и не смогли успешно атаковать ключевой уровень 8000 рублей, на фоне фиксации прибыли подешевели.

В IT-секторе все бумаги завершили день в минусе. Более 4% потеряли расписки HeadHunter.

В строительном секторе на этой неделе праздник, очень приличный рост всех девелоперов. В пятницу в лидерах был «Самолет». Группа «Самолет» объявила 24 июня операционные результаты и ключевые финансовые показатели за пять месяцев 2022 года и дала прогноз на 2023 год. Группа продолжает демонстрировать впечатляющие результаты. При этом планы менеджмента также очень амбициозны: EBITDA на уровне 70 млрд руб. по итогам 2022 года подразумевает рост показателя более чем в 2 раза к прошлогоднему. При этом, вероятно, на фоне возможного сокращения реальных доходов граждан девелоперу придется жертвовать маржой для поддержания продаж в долгосрочной перспективе.

В транспортном секторе «Совкомфлот» прибавил более 3%, а ДВМП потерял более 1%.

По итогам дня из 42 акций индекса МосБиржи: 16 подорожали и 26 подешевели.

39,5 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Внешний фон

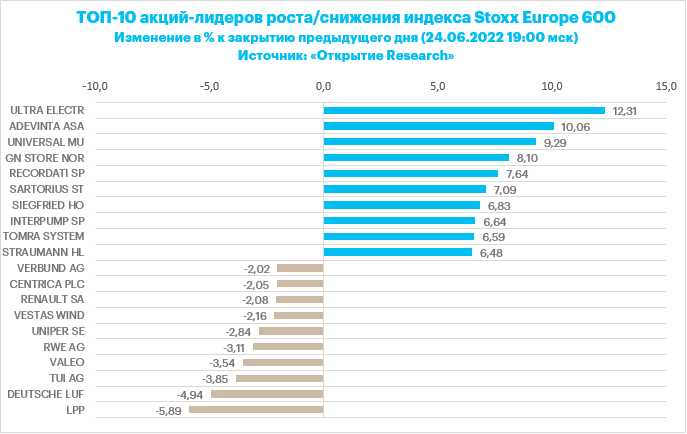

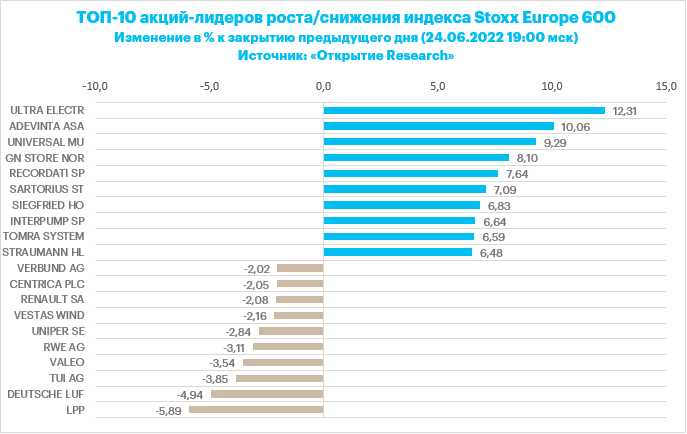

Благодаря сегодняшнему мощному росту из области годовых минимумов Stoxx Europe 600 закрывает ростом первую неделю из последних четырех. Инвесторов привлекает нормализация мультипликаторов, которая стала следствием затяжного падения рынка, снижение доходностей гособлигаций и сильная перепроданность. Форвардный мультипликатор «цена/прибыль» Stoxx Europe 600 в настоящий момент составляет около 11,5х, что является самым низким значением с марта 2020 года.

Тем не менее некоторые опасения внушает расширение спредов между номинированными в евро высокодоходными облигациями инвестиционного уровня и гособлигациями примерно до 2%. Исторически такой уровень ассоциируется с масштабным кризисным событием, вроде начала пандемии Covid-19, европейским долговым кризисом 2011 года или мировым финансовым кризисом 2008 года.

По данным стратегов Bank of America, которые ссылаются на анализ, проведенный EPFR Global, европейские фонды акций фиксируют чистый отток капитала уже 19 недель подряд. В последний отчетный период этот показатель составил $1,1 млрд.

Стратеги банка отмечают, что рецессионный сценарий предполагает снижение индекса Stoxx Europe 600 еще на 10%. В таком случае наихудшую динамику, по их мнению, покажут акции банков, энергетических компаний и автопроизводителей, а наиболее устойчивыми окажутся защитные сектора.

Акции немецкого онлайн-ритейлера Zalando рухнули на открытии рынка на 18% после понижения прогноза по прибыли, однако к концу сессии отыграли почти все потери. Бумаги британской Ultra Electronics Holdings росли на 12% на новостях о том, что правительство страны склоняется к тому, чтобы одобрить покупку компании со стороны Cobham.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,9 к прибыли за прошедший год (P/E) и с коэффициентом 11,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 11,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,8 % торгуются выше своей 100-дневной МА, 16,8 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 995,34 п. (+0,18%), с нач. года -19,2%

Stoxx Europe 600 — 412,93 п. (+2,62%), с нач. года -15,3%

DAX — 13 118,13 п. (+1,59%), с нач. года -17,4%

FTSE 100 — 7 208,81 п. (+2,68%), с нач. года -2,6%

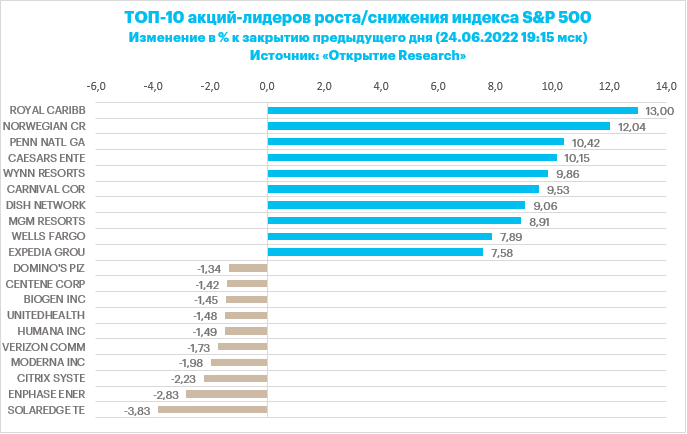

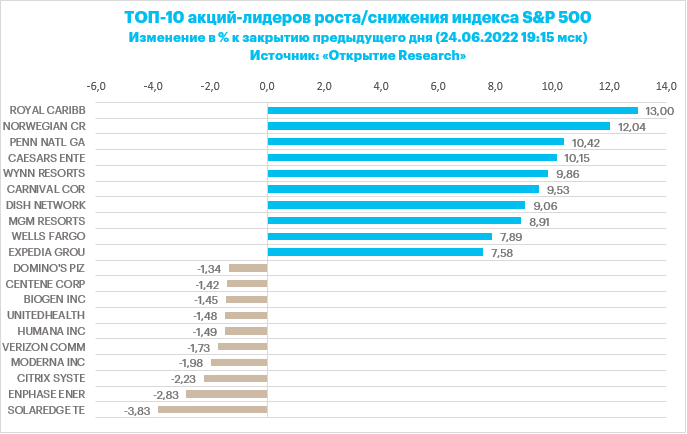

В первой половине торговой сессии пятницы, 24 июня, рынок акций США уверенно рос, продолжая тенденцию предыдущих дней.

Продолжающийся отскок S&P 500 из области годовых минимумов выглядит логичным: после недавнего снижения рынка его мультипликаторы вернулись к более привычным историческим значениям, нефть и промышленные металлы заметно подешевели, сократив инфляционные ожидания, а доходности гособлигаций снижаются вместе с ожиданиями по ставкам.

Бычий «case» дополнительно усиливается перепроданностью фондовых индексов и экстремально медвежьими рыночными настроениями. Кроме того, двухдневное выступление главы ФРС Джерома Пауэлла в Конгрессе США осталось позади, так что и этот фактор неопределенности больше не довлеет над рынком.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,1 % компаний индекса торгуются выше своей 50-дневной МА, 12,4 % торгуются выше своей 100-дневной МА, 20,0 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 887,67 п. (+2,42%), с нач. года -18,4%

VIX — 27,30 п. (-1.75 пт), с нач. года +10.08 пт

MSCI World — 2 549,05 п. (+0,46%), с нач. года -21,1%

Цены на нефть закрывают волатильную неделю примерно в нулях. Последние две недели оказались для сырья в целом и для черного золота в частности очень непростыми, т.к. инвесторы переоценивали риски рецессии в сторону повышения, что спровоцировало заметное снижение большинства товарных активов.

Тем не менее кривая фьючерсов на нефть Brent остается в устойчивой бэквордации, что говорит о сохраняющемся дефиците. В частности, ближайший (августовский) фьючерс торгуется примерно на $13 за баррель выше контракта с поставкой через полгода и на $20 выше контракта с поставкой через год.

По данным Bloomberg, загруженность дорог Китая заметно выросла после снятия локдаунов, что является позитивным фактором для рынка. А вот воздушный трафик в стране показывает более слабую динамику, чем в других регионах мира.

Агентство также отмечает, что азиатские покупатели нефти продолжают платить высокие премии за физическую нефть, несмотря на недавнюю слабость фьючерсного рынка.

На 19:10 мск:

Brent, $/бар. — 112,49 (+2,22%), с нач. года +44,6%

WTI, $/бар. — 107,04 (+2,66%), с нач. года +42,3%

Urals, $/бар. — 78,60 (+4,31%), с нач. года +2,4%

Золото, $/тр. унц. — 1 827,62 (+0,27%), с нач. года -0,1%

Серебро, $/тр. унц. — 21,19 (+1,14%), с нач. года -8,0%

Алюминий, $/т — 2 453,00 (+2,59%), с нач. года -12,6%

Медь, $/т — 8 348,50 (+1,15%), с нач. года -14,1%

Никель, $/т — 22 350,00 (-0,03%). с нач. года +7,7%

Российский рубль

Рубль укрепился к доллару и евро в пятницу, но подешевел к юаню.

Торговый объем в паре доллар/рубль составил 90,3 млрд рублей по сравнению с 122,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 43,6 млрд рублей против 34,6 млрд рублей (самый низкий объем с 16 мая) в предыдущий день.

Торговый объем в паре юань/рубль составил 24,7 млрд рублей против 24,2 млрд рублей в предыдущий день. Исторический рекорд – впервые 6 торговых дней подряд объемы выше 20 млрд рублей.

Налоговый период продолжает более существенно поддерживать российскую валюту. Понедельник и вторник следующей недели будут пиковыми днями июньского периода. Цены на нефть не смогли упасть на этой неделе ниже $110/барр. (Brent), несмотря на риски глобального замедления экономики. Газ в Европе торговался выше 1400 долларов за тыс. кубометров. Сырье остается дорогим и пока сулить высокий приток валюты в страну в контексте сильного торгового баланса.

На 19:10 мск:

EUR/USD — 1,0543 (+0,19%), с начала года -7,3%

GBP/USD — 1,2275 (+0,12%), с начала года -9,3%

USD/JPY — 135,13 (+0,13%), с начала года +17,4%

Индекс доллара — 104,237 (-0,19%), с начала года +9,0%

USD/RUB (Мосбиржа) — 53,4 (-0,12%), с начала года -29,0%

EUR/RUB (Мосбиржа) — 56,0725 (-0,23%), с начала года -34,4%

На следующей неделе будут в фокусе ГОСА «Газпрома», «Сургутнефтегаза» и ОГК-2. Ожидается, что акционеры утвердят предложение СД дивиденды.

Совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат составит 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

18 мая совет директоров «Сургутнефтегаза» рекомендовал собранию акционеров утвердить дивиденды за 2021 г. в размере 0,8 руб. на обыкновенную и 4,73 руб. на привилегированную акцию соответственно.

Совет директоров «ОГК-2» 31 мая рекомендовал выплатить дивиденды за 2021 г. в размере 0,09655 руб. на одну акцию, следует из раскрытия компании.

На 19:00 мск:

Индекс МосБиржи — 2 391,51 п. (-0,54%), с нач. года -36,9%

Индекс РТС — 1 414,96 п. (-0,10%), с нач. года -11,3%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Министерство экономики ФРГ анализирует возможность использования части активов газопроводной системы «Северный поток 2» для приема СПГ, сообщило в пятницу издание Spiegel. Речь идет об изъятии части трубопроводной системы, которая находится во внутренних водах Германии, отделении ее от остальной части трубопровода и подключении к плавучему терминалу СПГ. Газопровод уже соединен с газотранспортной сетью ФРГ, и газ по нему может быть доставлен до юга страны. Новость оказала давление на котировки «Газпрома» в пятницу, которые и так в ТОП-3 лидеров снижения среди индексных акций по итогам недели.

Напомним, Минфин на этой неделе внес в Госдуму проект закона, согласно которому Газпром должен будет уплатить в виде НДПИ за сентябрь-ноябрь 2022 г. дополнительно 416 млрд руб. По оценке Алексея Кокина, главного аналитика по нефтегазовому сектору «Открытие Инвестиции», негативное влияние этого изъятия на EBITDA 2022 г. может снизить показатель на 7%-8%. Дополнительный налог составляет 33,5% от рекомендованных дивидендных выплат за 2021 год. За 2022 г. мы прогнозируем такой же объем дивидендов. Предложение Минфина не учитывает, что объемы экспорта Газпрома в ЕС быстро снижаются – в последние дни темпы падения составляют около 70% год к году. По китайскому направлению рост цен значительно медленнее, чем по европейскому. Скорее всего, на выплату дивидендов за 2021 г. этот законопроект не повлияет, хотя повышается вероятность, что ГОСА отклонит рекомендацию совета директоров по дивиденду. У нас есть актуальная инвестидея по акциям «Газпрома», цель 333,8 руб.

Ранее компания Siemens Energy не смогла вернуть «Газпрому»" после капитального ремонта турбину с компрессорной станции «Портовая» из-за санкций Канады. Подрядчик также не может приступить к плановому техобслуживанию других турбин на станции. В результате «Газпром» был вынужден сократить прокачку газа по «Северному потоку». В июле «Северный поток» полностью остановит транспортировку в связи с плановым техническим обслуживанием, и это еще больше усугубит нехватку газа на рынке.

Германия могла бы продержаться без российского газа около двух месяцев, если бы ее хранилища были полностью заполнены, отметил глава энергетического регулятора страны Клаус Мюллер. Однако хранилища заполнены только на 58%.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

В нефтегазовом секторе в плюсе в пятницу оказался только преф «Сургутнефтегаза», а «Газпром» и «Лукойл» были в лидерах снижения.

Среди «Электроэнергетиков», символически подешевевших на 0,01%, в лидерах была обычка «Россетей», ФСК и «Юнипро», при этом более чем на 1% упала только Россети ЦП.

Компания «Русатом Инфраструктурные решения» (РИ)Р недавно в рамках оферты выкупила у миноритариев «Квадры» 12,55% акций энергокомпании. По итогам оферты доля РИР в «Квадре» выросла с 82,47% до 95,02%. Это предполагает возможным делистинг компании. Текущие условия продажи достаточно привлекательные, поэтому полагаем, что инвесторам с низкой толерантностью к риску имеет смысл выйти из бумаг компании.

В «Телекомах» в лидерах роста были акции «Ростелекома» и МТС. Упали в секторе только префы МГТС-4.

Среди компонентов индекса «Металлов и добычи» более 5% прибавил «Мечел», который накануне был в аутсайдерах. Также плюсовала «Алроса» и «Распадская». Подешевели бумаги ММК, золотодобытчики Polymetal, «Селигдар», представители цветной металлургии «Русал» и «Норникель». Акционеры «Русала» на годовом собрании 23 июня проголосовали против выплаты дивидендов за 2021 год

В финансовом секторе отметим третий день подряд рост обыкновенных акций Сбербанка. Более 1% потеряли в цене только МКБ и расписки TCS Group. «Тинькофф инвестиции» с 4 июля вводят комиссию в размере 1% в месяц по счетам в долларах, евро и фунтах стерлингов при превышении на них суммы в 10 тысяч долларов, евро и фунтов стерлингов соответственно.

В потребительском секторе более чем на 7% подскочили акции «Детского мира», а также более чем на 6,6% расписки X5 Retail. Каких-либо особенных новостей по «Детскому миру» отметить нельзя, но объем составил почти 398 млн рублей. Это максимум с 24 марта. FIVE также подскочил без новостей, объем составил 123 млн. Здесь ничего экстраординарного.

В отраслевом индексе «Химии и нефтехимии» подросли «Оргсинтез» и «Акрон», а вот бумаги «ФосАгро», которые так и не смогли успешно атаковать ключевой уровень 8000 рублей, на фоне фиксации прибыли подешевели.

В IT-секторе все бумаги завершили день в минусе. Более 4% потеряли расписки HeadHunter.

В строительном секторе на этой неделе праздник, очень приличный рост всех девелоперов. В пятницу в лидерах был «Самолет». Группа «Самолет» объявила 24 июня операционные результаты и ключевые финансовые показатели за пять месяцев 2022 года и дала прогноз на 2023 год. Группа продолжает демонстрировать впечатляющие результаты. При этом планы менеджмента также очень амбициозны: EBITDA на уровне 70 млрд руб. по итогам 2022 года подразумевает рост показателя более чем в 2 раза к прошлогоднему. При этом, вероятно, на фоне возможного сокращения реальных доходов граждан девелоперу придется жертвовать маржой для поддержания продаж в долгосрочной перспективе.

В транспортном секторе «Совкомфлот» прибавил более 3%, а ДВМП потерял более 1%.

По итогам дня из 42 акций индекса МосБиржи: 16 подорожали и 26 подешевели.

39,5 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Внешний фон

Благодаря сегодняшнему мощному росту из области годовых минимумов Stoxx Europe 600 закрывает ростом первую неделю из последних четырех. Инвесторов привлекает нормализация мультипликаторов, которая стала следствием затяжного падения рынка, снижение доходностей гособлигаций и сильная перепроданность. Форвардный мультипликатор «цена/прибыль» Stoxx Europe 600 в настоящий момент составляет около 11,5х, что является самым низким значением с марта 2020 года.

Тем не менее некоторые опасения внушает расширение спредов между номинированными в евро высокодоходными облигациями инвестиционного уровня и гособлигациями примерно до 2%. Исторически такой уровень ассоциируется с масштабным кризисным событием, вроде начала пандемии Covid-19, европейским долговым кризисом 2011 года или мировым финансовым кризисом 2008 года.

По данным стратегов Bank of America, которые ссылаются на анализ, проведенный EPFR Global, европейские фонды акций фиксируют чистый отток капитала уже 19 недель подряд. В последний отчетный период этот показатель составил $1,1 млрд.

Стратеги банка отмечают, что рецессионный сценарий предполагает снижение индекса Stoxx Europe 600 еще на 10%. В таком случае наихудшую динамику, по их мнению, покажут акции банков, энергетических компаний и автопроизводителей, а наиболее устойчивыми окажутся защитные сектора.

Акции немецкого онлайн-ритейлера Zalando рухнули на открытии рынка на 18% после понижения прогноза по прибыли, однако к концу сессии отыграли почти все потери. Бумаги британской Ultra Electronics Holdings росли на 12% на новостях о том, что правительство страны склоняется к тому, чтобы одобрить покупку компании со стороны Cobham.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,9 к прибыли за прошедший год (P/E) и с коэффициентом 11,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 11,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,8 % торгуются выше своей 100-дневной МА, 16,8 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 995,34 п. (+0,18%), с нач. года -19,2%

Stoxx Europe 600 — 412,93 п. (+2,62%), с нач. года -15,3%

DAX — 13 118,13 п. (+1,59%), с нач. года -17,4%

FTSE 100 — 7 208,81 п. (+2,68%), с нач. года -2,6%

В первой половине торговой сессии пятницы, 24 июня, рынок акций США уверенно рос, продолжая тенденцию предыдущих дней.

Продолжающийся отскок S&P 500 из области годовых минимумов выглядит логичным: после недавнего снижения рынка его мультипликаторы вернулись к более привычным историческим значениям, нефть и промышленные металлы заметно подешевели, сократив инфляционные ожидания, а доходности гособлигаций снижаются вместе с ожиданиями по ставкам.

Бычий «case» дополнительно усиливается перепроданностью фондовых индексов и экстремально медвежьими рыночными настроениями. Кроме того, двухдневное выступление главы ФРС Джерома Пауэлла в Конгрессе США осталось позади, так что и этот фактор неопределенности больше не довлеет над рынком.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,1 % компаний индекса торгуются выше своей 50-дневной МА, 12,4 % торгуются выше своей 100-дневной МА, 20,0 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 887,67 п. (+2,42%), с нач. года -18,4%

VIX — 27,30 п. (-1.75 пт), с нач. года +10.08 пт

MSCI World — 2 549,05 п. (+0,46%), с нач. года -21,1%

Цены на нефть закрывают волатильную неделю примерно в нулях. Последние две недели оказались для сырья в целом и для черного золота в частности очень непростыми, т.к. инвесторы переоценивали риски рецессии в сторону повышения, что спровоцировало заметное снижение большинства товарных активов.

Тем не менее кривая фьючерсов на нефть Brent остается в устойчивой бэквордации, что говорит о сохраняющемся дефиците. В частности, ближайший (августовский) фьючерс торгуется примерно на $13 за баррель выше контракта с поставкой через полгода и на $20 выше контракта с поставкой через год.

По данным Bloomberg, загруженность дорог Китая заметно выросла после снятия локдаунов, что является позитивным фактором для рынка. А вот воздушный трафик в стране показывает более слабую динамику, чем в других регионах мира.

Агентство также отмечает, что азиатские покупатели нефти продолжают платить высокие премии за физическую нефть, несмотря на недавнюю слабость фьючерсного рынка.

На 19:10 мск:

Brent, $/бар. — 112,49 (+2,22%), с нач. года +44,6%

WTI, $/бар. — 107,04 (+2,66%), с нач. года +42,3%

Urals, $/бар. — 78,60 (+4,31%), с нач. года +2,4%

Золото, $/тр. унц. — 1 827,62 (+0,27%), с нач. года -0,1%

Серебро, $/тр. унц. — 21,19 (+1,14%), с нач. года -8,0%

Алюминий, $/т — 2 453,00 (+2,59%), с нач. года -12,6%

Медь, $/т — 8 348,50 (+1,15%), с нач. года -14,1%

Никель, $/т — 22 350,00 (-0,03%). с нач. года +7,7%

Российский рубль

Рубль укрепился к доллару и евро в пятницу, но подешевел к юаню.

Торговый объем в паре доллар/рубль составил 90,3 млрд рублей по сравнению с 122,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 43,6 млрд рублей против 34,6 млрд рублей (самый низкий объем с 16 мая) в предыдущий день.

Торговый объем в паре юань/рубль составил 24,7 млрд рублей против 24,2 млрд рублей в предыдущий день. Исторический рекорд – впервые 6 торговых дней подряд объемы выше 20 млрд рублей.

Налоговый период продолжает более существенно поддерживать российскую валюту. Понедельник и вторник следующей недели будут пиковыми днями июньского периода. Цены на нефть не смогли упасть на этой неделе ниже $110/барр. (Brent), несмотря на риски глобального замедления экономики. Газ в Европе торговался выше 1400 долларов за тыс. кубометров. Сырье остается дорогим и пока сулить высокий приток валюты в страну в контексте сильного торгового баланса.

На 19:10 мск:

EUR/USD — 1,0543 (+0,19%), с начала года -7,3%

GBP/USD — 1,2275 (+0,12%), с начала года -9,3%

USD/JPY — 135,13 (+0,13%), с начала года +17,4%

Индекс доллара — 104,237 (-0,19%), с начала года +9,0%

USD/RUB (Мосбиржа) — 53,4 (-0,12%), с начала года -29,0%

EUR/RUB (Мосбиржа) — 56,0725 (-0,23%), с начала года -34,4%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба