28 июня 2022 Открытие Лукичева Оксана

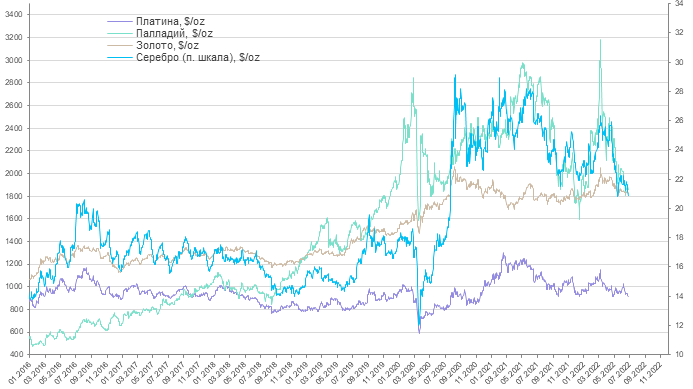

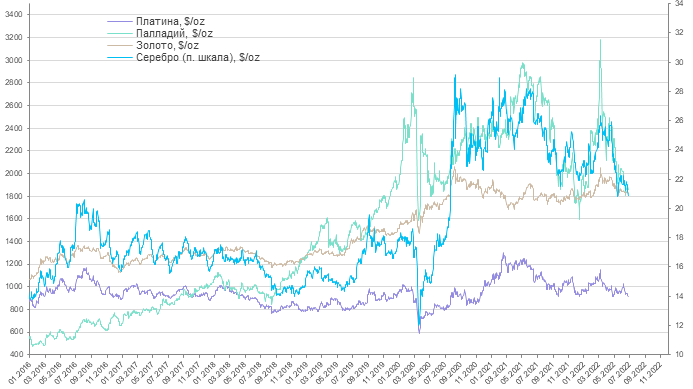

Цены на драгоценные металлы на прошедшей неделе снижались, т.к. выступление главы ФРС США Джерома Пауэлла вселило в рынки уверенность в возможное смягчение позиции регулятора. На этом фоне курс доллара США ослабел, доходности облигаций снизились, а фондовый рынок продемонстрировал уверенную восстановительную динамику. Интерес инвесторов к защитным активам несколько понизился, хотя рынок золота оставался устойчивым. Геополитические риски оставались высокими, что стабильно обеспечивает защитные активы дополнительной поддержкой.

Текущая неделя пройдет под знаком публикации значимой экономической статистики и многочисленных выступлений представителей регуляторов, что повысит волатильность на рынках драгоценных металлов. Индексы деловой активности в промышленности могут указать на первые признаки замедления экономики.

В выступлении в комитете по финансовым услугам Палаты представителей Конгресса США глава ФРС Джером Пауэлл подчеркнул, что американская экономика остается сильной, а рецессия является возможным последствием нормализации денежно-кредитной политики, но не преднамеренной целью. Соответственно, главной целью регулятора остается борьба с инфляцией и ФРС приложит усилия для ее замедления. Рынок счел его выступление более мирным и нашел намеки на вероятно более мягкую политику, чем ожидалось ранее.

Президент ФРБ Чикаго Чарльз Эванс сообщил о том, что хотел бы видеть ставку в диапазоне 3,25-3,5% до конца года и около 3,8% в 2023 г. Президент ФРБ Сент-Луиса Джеймс Буллард считает, что ФРС будет поднимать базовую ставку быстрее, чем обычно, чтобы взять под контроль инфляцию. По его мнению, разговоры о возможной рецессии в экономике США являются преждевременными. Потребительские расходы и американский рынок труда остаются довольно сильными и пока нет сигналов начавшегося спада в экономике. Президент ФРБ Ричмонда Ричард Баркин отметил, что еще одно повышение базисной ставки на 0,5% или 0,75% в июле кажется разумным.

Банк Goldman Sachs видит растущую вероятность рецессии в США и оптимистично оценивает перспективы замедления инфляции. При этом базовый сценарий вовсе не предусматривает рецессии, но предполагает рост экономики темпами ниже трендовых. Банк оценивает шансы на рецессию в США в следующие 12 месяцев как 1 к 3, а в следующие два года – 50:50. Процентная ставка ожидается на уровне 3,25-3,5% к концу 2022 г. В 2023 г. повышений ставки не ожидается.

По мнению экономистов Citigroup, шансы на вхождение мировой экономики в рецессию приближаются к 50%. Кризис предложения продолжает толкать вверх инфляцию и ослаблять экономический рост, при том, что центробанки активно поднимают ставки, а спрос на потребительские товары снижается. Мировая экономика, по оценке Citigroup, вырастет на 3% в 2022 г. и на 2,8% в 2023 г. Рецессия, если она все же случится, вероятно, будет «самой заурядной», с повышением безработицы на несколько процентных пунктов и снижением ВВП в течение пары кварталов.

В целом, все сходятся во мнении, что если американской экономике и грозит рецессия, то она будет «мягкой», мало сопоставимой с кризисом 2008 года или схлопыванием пузыря dot-com в начале ненулевых.

Анализ, проведенный экспертами ЕЦБ, показал, что европейскую экономику не ожидает стагфляция, подобная ситуации 70-х годов, когда отмечалась устойчиво высокая инфляция при замедлении темпов экономического роста и повышении безработицы. Эксперты ЕЦБ по-прежнему ожидают увеличения экономической активности в регионе в следующем году и замедления темпов инфляции до целевого показателя в 2% во втором полугодии 2023 г.

Из опубликованного на прошлой неделе протокола июньского заседания Банка Японии следует, что регулятор видит признаки оживления экономики страны несмотря на негативное влияние Covid-19 и высокие цены на сырье. При этом отмечается сохраняющаяся неопределенность и готовность принять дополнительные стимулирующие меры в случае необходимости.

Спрос на физические металлы в Азии в прошедший период оставался активным. В Индии дисконты на покупку золота составили $8 за унцию против $6 за унцию на прошлой неделе. Розничные покупки оставались слабыми в связи с завершением сезона свадеб.

В Китае золото предлагалось с премиями $2,0-3,0 за унцию, спрос начал восстанавливаться на фоне опасений по поводу экономического роста. Средние объемы торгов золотом на Шанхайской бирже SGE также продолжали восстанавливаться.

В Гонконге в прошедший период золото продавалось в диапазоне -$1,8/+$1,8 за унцию, в Сингапуре – с премией в $1,2-1,7 за унцию, в Японии – с дисконтом в $0,5 за унцию.

Данные швейцарской таможни показали, что экспорт золота из страны в мае 2022 г. вырос на 55,1% м/м и 28,2 г/г до 105,5 тонн. Наибольшие отгрузки наблюдались в Индию – 35,7 тонн (рост в 5 раз м/м), Китай импортировал около 10 тонн (-37% м/м), Гонконг – около 3 тонн (рост в 31,5 раз м/м).

Нашумевшей новостью стало сообщение, что Швейцария в мае произвела импорт золота из России в размере 3,1 тонн (около 2% от общего объема импорта в страну в мае) после полной остановки поставок в марте-апреле 2022 г. До этого максимальные объемы были завезены из России в декабре 2021 г. (4,6 тонн) и январе 2022 г. (4,0 тонны). Почти все золото было зарегистрировано таможней как предназначенное для аффинажа или другой обработки, что указывает на то, что поставка производилась на один из аффинажных заводов страны.

На этом фоне G7 поднял вопрос о запрете импорта золота из России в ЕС. Дополнительных разъяснений пока не поступало, но пострадавшими могут быть аффинажные заводы в Германии и потенциально в Швейцарии. Однако, пока неизвестно, каким точно локациям будет запрещено завозить российский металл для переплавки в собственные слитки. Отзыв статуса Good Delivery у российских аффинажных заводов и санкции к крупнейшим банкам-экспортерам золота ранее лишил возможности поставлять российские слитки напрямую в Лондон.

Цены на золото в прошедший период двигались в боковом тренде с небольшими колебаниями в диапазоне $1 846 – 1 823/унц, уверенно шагнув вниз в начале новой недели. Продолжение роста на фондовом рынке ограничивало спрос на металл как на защиту от нестабильности. Переток средств в фондовый рынок из рынка золота возобновился.

По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 25-й неделе, закончившейся 24 июня, составило 18,8 тонн. Общий уровень запасов в ETF составляет 3 799,3 тонны золота. Снижение запасов наблюдалось в европейских и североамериканских ETF, запасы в азиатских ETF выросли.

Ограничение экспорта золота из России не оказывало влияния на цены, т.к. с учетом отзыва статуса Good Delivery у российских аффинажных заводов, металл уже перестал поступать напрямую на лондонский рынок. Однако в долгосрочном периоде этот фактор все же может сыграть позитивную роль для рынка физического золота, особенно, если спрос начнет расти на фоне ухода экономики в стагфляцию, а на рынке образуется дефицит.

Согласно данным Департамента промышленности, науки, энергетики и ресурсов правительства Австралии (DISER), мировое предложение золота в 2022 г. вырастет на 2,7% до 4791 тонн г/г. Предложение золотого лома составит 1127 тонн (-2,0% г/г), но более низкие поставки золотого лома будут компенсированы увеличением добычи. Мировая добыча золота в 2022 г. увеличится на 3,7% г/г до 3692 тонн за счет увеличения добычи в Австралии, Канаде, США и Папуа-Новой Гвинее (ПНГ).

После 2022 г. мировое предложение золота, по прогнозам, будет падать в среднем на 0,7% в год и достигнет 4630 тонн в 2027 г. Причиной падения будет снижение объемов переработки золота. Ожидается, что предложение золотого лома будет сокращаться в среднем на 4,6% в год в течение прогнозируемого периода до 888 тонн в 2027 г., поскольку более низкие цены на золото будут препятствовать продажам золота на основных рынках потребления ювелирных изделий, таких как Китай и Индия.

При этом добыча будет расти до 2024 г., достигнув 3767 тонн, а затем упадет до 3737 тонн в 2027 г. Сохранение строгих экологических норм и консолидация отрасли приведет к падению производства золота в Китае в течение прогнозируемого периода. Санкции против российских золотодобытчиков также могут оказать негативное влияние на добычу в длительной перспективе.

В DISER сообщили, что снижение добычи в последние два года прогнозируемого периода будет связано с закрытием нерентабельных золотых приисков во многих частях мира, добавив, что рентабельность будет снижена из-за роста производственных затрат и снижения цен.

Цены на серебро на прошедшей неделе снижались от $21,68/унц до $20,72/унц, после чего подросли до $21,28/унц. Соотношение цен между золотом и серебром составляло 85,80 (среднее значение за 5 лет — 79,50), указывая на перепроданность серебра относительно золота. Соотношение платина/серебро составило 42,44 (среднее значение за 5 лет — 57).

Цены на платину в прошедший период упали от $940/унц до $895/унц, пройдя вниз сильный уровень поддержки $900/унц. Спрос на платину продолжает снижаться, а предложение пока остается бесперебойным. Компания Anglo American Platinum подписала пятилетнее соглашение о заработной плате с профсоюзами ЮАР.

Продажи тяжелых грузовиков в США во 2 кв. 2022 г. упали на 7,5% г/г, а количество заказов снизилось на 46%. Падение продаж грозит потерей 30% спроса на платину в США и 4% мирового потребления платины.

Продажи ювелирных изделий из платины в Китае в 1 кв. 2022 г. снизились на 20% г/г из-за падения розничного потребления на фоне карантинных ограничений. Китайский рынок ювелирных изделий из платины составляет 45% мирового рынка ювелирных изделий из платины. Оценки показывают продолжение падения во 2 кв. 2022 г. и далее.

Цены на палладий резко выросли от $1 858/унц до $1 938/унц, после чего понизились до $1871/унц, сохраняя высокую волатильность. Спред между золотом и платиной составил $914/унц, между палладием и платиной – $950/унц.

Предубеждение относительно использования российского палладия создало постоянный дисбаланс между спотовыми ценами в Лондоне и фьючерсными ценами в Нью-Йорке из-за риска получения слитков из России при поставке на бирже. Спрос на российский палладий, однако, сохраняется: Швейцария импортировала небольшое количество палладия из России в апреле и мае 2022 г.

Компания «Норильский никель» подтвердила первоначальный производственный прогноз на 2022 г., несмотря на перебои в снабжении необходимым оборудованием и комплектующими из-за ухода западных компаний из России и локдауна в Китае. Производство платины запланировано на уровне 604-667 тыс. унций, палладия – на уровне 2,451-2,708 млн унций. Планы на 2023 г. компания обещает определить осенью 2022 г.

Текущая неделя пройдет под знаком публикации значимой экономической статистики и многочисленных выступлений представителей регуляторов, что повысит волатильность на рынках драгоценных металлов. Индексы деловой активности в промышленности могут указать на первые признаки замедления экономики.

В выступлении в комитете по финансовым услугам Палаты представителей Конгресса США глава ФРС Джером Пауэлл подчеркнул, что американская экономика остается сильной, а рецессия является возможным последствием нормализации денежно-кредитной политики, но не преднамеренной целью. Соответственно, главной целью регулятора остается борьба с инфляцией и ФРС приложит усилия для ее замедления. Рынок счел его выступление более мирным и нашел намеки на вероятно более мягкую политику, чем ожидалось ранее.

Президент ФРБ Чикаго Чарльз Эванс сообщил о том, что хотел бы видеть ставку в диапазоне 3,25-3,5% до конца года и около 3,8% в 2023 г. Президент ФРБ Сент-Луиса Джеймс Буллард считает, что ФРС будет поднимать базовую ставку быстрее, чем обычно, чтобы взять под контроль инфляцию. По его мнению, разговоры о возможной рецессии в экономике США являются преждевременными. Потребительские расходы и американский рынок труда остаются довольно сильными и пока нет сигналов начавшегося спада в экономике. Президент ФРБ Ричмонда Ричард Баркин отметил, что еще одно повышение базисной ставки на 0,5% или 0,75% в июле кажется разумным.

Банк Goldman Sachs видит растущую вероятность рецессии в США и оптимистично оценивает перспективы замедления инфляции. При этом базовый сценарий вовсе не предусматривает рецессии, но предполагает рост экономики темпами ниже трендовых. Банк оценивает шансы на рецессию в США в следующие 12 месяцев как 1 к 3, а в следующие два года – 50:50. Процентная ставка ожидается на уровне 3,25-3,5% к концу 2022 г. В 2023 г. повышений ставки не ожидается.

По мнению экономистов Citigroup, шансы на вхождение мировой экономики в рецессию приближаются к 50%. Кризис предложения продолжает толкать вверх инфляцию и ослаблять экономический рост, при том, что центробанки активно поднимают ставки, а спрос на потребительские товары снижается. Мировая экономика, по оценке Citigroup, вырастет на 3% в 2022 г. и на 2,8% в 2023 г. Рецессия, если она все же случится, вероятно, будет «самой заурядной», с повышением безработицы на несколько процентных пунктов и снижением ВВП в течение пары кварталов.

В целом, все сходятся во мнении, что если американской экономике и грозит рецессия, то она будет «мягкой», мало сопоставимой с кризисом 2008 года или схлопыванием пузыря dot-com в начале ненулевых.

Анализ, проведенный экспертами ЕЦБ, показал, что европейскую экономику не ожидает стагфляция, подобная ситуации 70-х годов, когда отмечалась устойчиво высокая инфляция при замедлении темпов экономического роста и повышении безработицы. Эксперты ЕЦБ по-прежнему ожидают увеличения экономической активности в регионе в следующем году и замедления темпов инфляции до целевого показателя в 2% во втором полугодии 2023 г.

Из опубликованного на прошлой неделе протокола июньского заседания Банка Японии следует, что регулятор видит признаки оживления экономики страны несмотря на негативное влияние Covid-19 и высокие цены на сырье. При этом отмечается сохраняющаяся неопределенность и готовность принять дополнительные стимулирующие меры в случае необходимости.

Спрос на физические металлы в Азии в прошедший период оставался активным. В Индии дисконты на покупку золота составили $8 за унцию против $6 за унцию на прошлой неделе. Розничные покупки оставались слабыми в связи с завершением сезона свадеб.

В Китае золото предлагалось с премиями $2,0-3,0 за унцию, спрос начал восстанавливаться на фоне опасений по поводу экономического роста. Средние объемы торгов золотом на Шанхайской бирже SGE также продолжали восстанавливаться.

В Гонконге в прошедший период золото продавалось в диапазоне -$1,8/+$1,8 за унцию, в Сингапуре – с премией в $1,2-1,7 за унцию, в Японии – с дисконтом в $0,5 за унцию.

Данные швейцарской таможни показали, что экспорт золота из страны в мае 2022 г. вырос на 55,1% м/м и 28,2 г/г до 105,5 тонн. Наибольшие отгрузки наблюдались в Индию – 35,7 тонн (рост в 5 раз м/м), Китай импортировал около 10 тонн (-37% м/м), Гонконг – около 3 тонн (рост в 31,5 раз м/м).

Нашумевшей новостью стало сообщение, что Швейцария в мае произвела импорт золота из России в размере 3,1 тонн (около 2% от общего объема импорта в страну в мае) после полной остановки поставок в марте-апреле 2022 г. До этого максимальные объемы были завезены из России в декабре 2021 г. (4,6 тонн) и январе 2022 г. (4,0 тонны). Почти все золото было зарегистрировано таможней как предназначенное для аффинажа или другой обработки, что указывает на то, что поставка производилась на один из аффинажных заводов страны.

На этом фоне G7 поднял вопрос о запрете импорта золота из России в ЕС. Дополнительных разъяснений пока не поступало, но пострадавшими могут быть аффинажные заводы в Германии и потенциально в Швейцарии. Однако, пока неизвестно, каким точно локациям будет запрещено завозить российский металл для переплавки в собственные слитки. Отзыв статуса Good Delivery у российских аффинажных заводов и санкции к крупнейшим банкам-экспортерам золота ранее лишил возможности поставлять российские слитки напрямую в Лондон.

Цены на золото в прошедший период двигались в боковом тренде с небольшими колебаниями в диапазоне $1 846 – 1 823/унц, уверенно шагнув вниз в начале новой недели. Продолжение роста на фондовом рынке ограничивало спрос на металл как на защиту от нестабильности. Переток средств в фондовый рынок из рынка золота возобновился.

По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 25-й неделе, закончившейся 24 июня, составило 18,8 тонн. Общий уровень запасов в ETF составляет 3 799,3 тонны золота. Снижение запасов наблюдалось в европейских и североамериканских ETF, запасы в азиатских ETF выросли.

Ограничение экспорта золота из России не оказывало влияния на цены, т.к. с учетом отзыва статуса Good Delivery у российских аффинажных заводов, металл уже перестал поступать напрямую на лондонский рынок. Однако в долгосрочном периоде этот фактор все же может сыграть позитивную роль для рынка физического золота, особенно, если спрос начнет расти на фоне ухода экономики в стагфляцию, а на рынке образуется дефицит.

Согласно данным Департамента промышленности, науки, энергетики и ресурсов правительства Австралии (DISER), мировое предложение золота в 2022 г. вырастет на 2,7% до 4791 тонн г/г. Предложение золотого лома составит 1127 тонн (-2,0% г/г), но более низкие поставки золотого лома будут компенсированы увеличением добычи. Мировая добыча золота в 2022 г. увеличится на 3,7% г/г до 3692 тонн за счет увеличения добычи в Австралии, Канаде, США и Папуа-Новой Гвинее (ПНГ).

После 2022 г. мировое предложение золота, по прогнозам, будет падать в среднем на 0,7% в год и достигнет 4630 тонн в 2027 г. Причиной падения будет снижение объемов переработки золота. Ожидается, что предложение золотого лома будет сокращаться в среднем на 4,6% в год в течение прогнозируемого периода до 888 тонн в 2027 г., поскольку более низкие цены на золото будут препятствовать продажам золота на основных рынках потребления ювелирных изделий, таких как Китай и Индия.

При этом добыча будет расти до 2024 г., достигнув 3767 тонн, а затем упадет до 3737 тонн в 2027 г. Сохранение строгих экологических норм и консолидация отрасли приведет к падению производства золота в Китае в течение прогнозируемого периода. Санкции против российских золотодобытчиков также могут оказать негативное влияние на добычу в длительной перспективе.

В DISER сообщили, что снижение добычи в последние два года прогнозируемого периода будет связано с закрытием нерентабельных золотых приисков во многих частях мира, добавив, что рентабельность будет снижена из-за роста производственных затрат и снижения цен.

Цены на серебро на прошедшей неделе снижались от $21,68/унц до $20,72/унц, после чего подросли до $21,28/унц. Соотношение цен между золотом и серебром составляло 85,80 (среднее значение за 5 лет — 79,50), указывая на перепроданность серебра относительно золота. Соотношение платина/серебро составило 42,44 (среднее значение за 5 лет — 57).

Цены на платину в прошедший период упали от $940/унц до $895/унц, пройдя вниз сильный уровень поддержки $900/унц. Спрос на платину продолжает снижаться, а предложение пока остается бесперебойным. Компания Anglo American Platinum подписала пятилетнее соглашение о заработной плате с профсоюзами ЮАР.

Продажи тяжелых грузовиков в США во 2 кв. 2022 г. упали на 7,5% г/г, а количество заказов снизилось на 46%. Падение продаж грозит потерей 30% спроса на платину в США и 4% мирового потребления платины.

Продажи ювелирных изделий из платины в Китае в 1 кв. 2022 г. снизились на 20% г/г из-за падения розничного потребления на фоне карантинных ограничений. Китайский рынок ювелирных изделий из платины составляет 45% мирового рынка ювелирных изделий из платины. Оценки показывают продолжение падения во 2 кв. 2022 г. и далее.

Цены на палладий резко выросли от $1 858/унц до $1 938/унц, после чего понизились до $1871/унц, сохраняя высокую волатильность. Спред между золотом и платиной составил $914/унц, между палладием и платиной – $950/унц.

Предубеждение относительно использования российского палладия создало постоянный дисбаланс между спотовыми ценами в Лондоне и фьючерсными ценами в Нью-Йорке из-за риска получения слитков из России при поставке на бирже. Спрос на российский палладий, однако, сохраняется: Швейцария импортировала небольшое количество палладия из России в апреле и мае 2022 г.

Компания «Норильский никель» подтвердила первоначальный производственный прогноз на 2022 г., несмотря на перебои в снабжении необходимым оборудованием и комплектующими из-за ухода западных компаний из России и локдауна в Китае. Производство платины запланировано на уровне 604-667 тыс. унций, палладия – на уровне 2,451-2,708 млн унций. Планы на 2023 г. компания обещает определить осенью 2022 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба