1 июля 2022 Открытие Шульгин Михаил

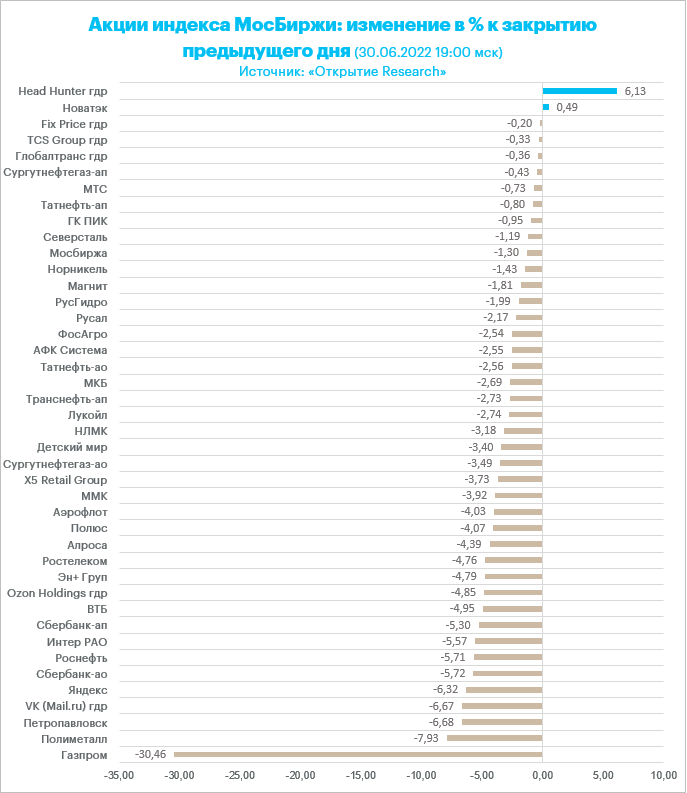

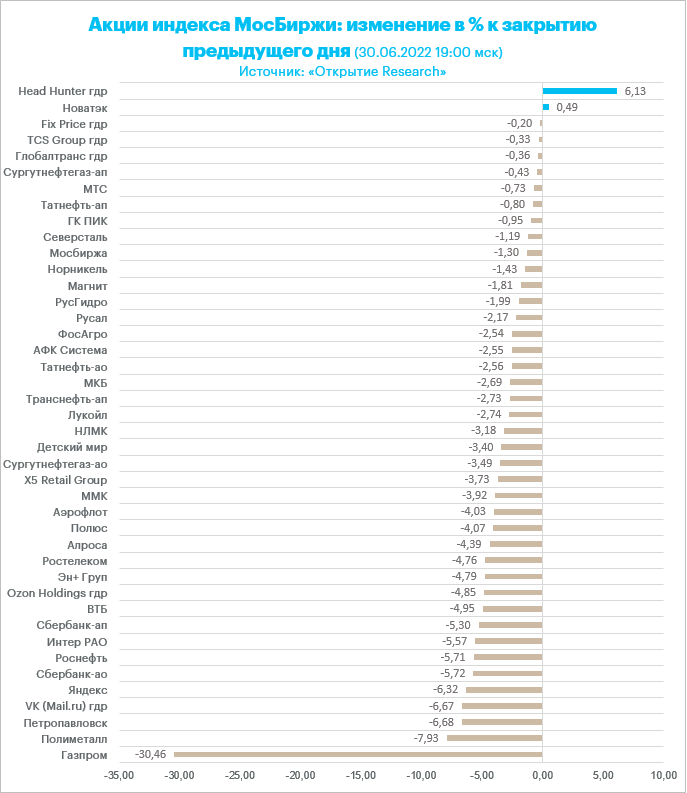

Российские акции подешевели по итогам четверга, 30 июня. История с дивидендами «Газпрома» сильно подпортила итоги последнего торгового дня месяца, квартала и полугодия. В результате в июне рублевый индекс снизился на 6,4%. При этом индекс РТС благодаря укреплению рубля завершил месяц ростом на 11,33%.

На 19:00 мск:

Индекс МосБиржи — 2 204,85 п. (-7,30%), с нач. года -41,8%

Индекс РТС — 1 345,01 п. (-4,81%), с нач. года -15,7%

Дивидендная доходность индекса МосБиржи составляет 8,3 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

С 1 июля 2022 года физические лица — российские резиденты имеют право в течение календарного месяца перевести со своего счета в российском банке на свой счет за рубежом или другому человеку не более 1 млн долларов США или такую же сумму в эквиваленте в другой иностранной валюте. Аналогичный порог установлен и для переводов физических лиц — резидентов из дружественных государств. Ранее ограничения по этим операциям составляли 150 тыс. долларов США. Лимиты по переводам повышены в связи с устойчивым положением на внутреннем валютном рынке.

Акционеры «Газпрома» на заочном годовом собрании 30 июня не приняли решение о выплате дивидендов по итогам 2021 года. Напомним, совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат мог бы составить 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

Дополнительный НДПИ, который Минфин предлагает изъять за сентябрь—ноябрь 2022 г., составлял 33,5% от предложенных дивидендных выплат за 2021 г. Однако эта выплата пришлась бы на 2023 год. Сейчас государство фактически отказалось от получения 624 млрд руб., в том числе напрямую — 472 млрд руб. (остальное — через «Роснефтегаз» и «Росгазификацию»). Вместо этого бюджет получит от «Газпрома» через несколько месяцев дополнительно 416 млрд руб. в виде НДПИ на газ.

Подготовка к зиме обычно не выходит за рамки сезонных мероприятий, таких как заполнение ПХГ в России. Это не та строка бюджета корпорации, на которую менеджмент обращает особое внимание. То, что сейчас подготовка к зиме называется в числе причин для невыплаты дивидендов, может указывать на сценарий прекращения поставок в ЕС, по крайней мере, по главному направлению — «Северному потоку». Не исключена остановка маршрута через Украину и Словакию. В этом сценарии (без СП и Украины-Словакии) не будет практической возможности удержать выручку на уровне зимы 2021–22 гг. Цены на газ не могут расти бесконечно, т. к. наступает реакция спроса.

В худшем варианте «Газпром» становится компанией, потерявшей основной рынок (ЕС) и неимеющей возможности в ближайшие два года увеличить поставки на другие рынки.

Целевую цену и рекомендацию по акциям «Газпрома» мы ставим на пересмотр.

Вечером стало известно, что «Газпром» в сентябре-ноябре доплатит НДПИ на общую сумму почти 1,25 трлн рублей – то есть примерно столько же, сколько планировал распределить между акционерами в виде дивидендов (1,244 трлн руб.).

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня. По итогам июня только «Телкомы» (+7,7%), отраслевой индекс «Химии и нефтехимии» (+8,1%) и строительный сектор (+26,9%) оказались в плюсе. Лидером снижения в июне стал индекс «Металлов и добычи» (-15,11%).

В нефтегазовом секторе в лидерах снижения были бумаги «Газпрома». В ходе торгов акции компании достигали минимума с февраля на уровне 200 рублей за бумагу. Это отражало падение внутри дня на 32,8%. К закрытию цена составила 207 рублей за акцию. Все бумаги в секторе оказались под давлением, кроме «Новатэка». «Новатэк», который до этого 5 дней подтверждал, что пробитое в июне сопротивление 1000 руб. теперь является прочной поддержкой, нашел в себе силы продвинуться выше и стал лидером роста в секторе.

Среди «Электроэнергетиков» все компоненты индекса ушли в глубокий минус, в символическом плюсе осталась «Квадра». Акции ОГК-2, как и большинство компаний сектора, просела более чем на 5%. ГОСА должно было состояться 29 июня, но результаты еще не объявлены и в свете ситуации с «Газпромом» это оказывает давление на котировки. Напомним, совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат может составить 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

В «Телекомах» в минусе все эмитенты. Меньше остальных потеряли в цене акции МТС. В лидерах снижения обычка «Ростелекома». Годовое собрание акционеров «Ростелекома» должно было состояться 30 июня 2022 года. 30 мая совет директоров рекомендовал годовому собранию акционеров утвердить выплату дивидендов по итогам 2021 года в размере 4,56 рубля на каждую обыкновенную и привилегированную акции.

Среди компонентов индекса «Металлов и добычи» в плюсе день завершили только обыкновенные акции «Мечела». Золотодобытчики и «Алроса» в лидерах снижения. Сталевары в середине, но просели довольно значительно.

В финансовом секторе в лидерах снижения были обычка и префы Сбербанка. Подешевели более чем на 5%. Почти 5% потеряли акции ВТБ.

В потребительском секторе почти на 1% выросли в цене расписки MD Medical. Остальные компоненты в минусе. Бумаги «Мать и дитя» выглядят перспективно с точки зрения долгосрочного портфеля инвестора. Очевидно, что платежеспособная категория российских граждан будет теперь меньше лечиться за границей. Компания может извлечь выгоду из «полузакрытого занавеса».

В отраслевом индексе «Химии и нефтехимии» в плюсе оказались только бумаги НКНХ. «Акрон» - лидер снижения в секторе. «ФосАгро» снова торгуется ниже 8000 рублей. За этот уровень была активная борьба. Еще вчера была надежда, что борьба оказалась успешной.

В IT-секторе подешевели все бумаги, кроме расписок HeadHunter, которые стали лидерами роста среди индексных акций. VK, «Яндекс» и «Озон» в лидерах снижения.

В строительном секторе наименьшая просадка по итогам дня среди всех отраслевых индексов. В плюсе порядка 1,5% оказались акции «Самолета». Акции девелопера подросли вопреки динамике всего рынка в ожидании подтверждения собранием акционеров дивидендов за I квартал в размере 41 руб. на акцию.

В транспортном секторе «Совкомфлот» и «Аэрофлот» потеряли около 4%, все бумаги сектора в минусе.

По итогам дня из 42 акций индекса МосБиржи: 2 подорожали и 40 подешевели.

46,5 % компаний индекса торгуются выше своей 50-дневной МА, 27,9 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Корпоративные новости

Акционеры золотодобытчика "Высочайший" (GV Gold) на годовом собрании в четверг утвердили решение не выплачивать финальные дивиденды за 2021 год и за I квартал текущего года.

Акционеры автомобильного грузоперевозчика Globaltruck утвердили рекомендацию не выплачивать дивиденды за 2021 год, следует из сообщения компании. Чистую прибыль по РСБУ за 2021 год в размере 12,5 млн рублей акционеры оставили нераспределенной.

Акционеры «ГАЗ» на годовом собрании 29 июня утвердили рекомендацию совета директоров группы не выплачивать дивиденды за 2021 год.

Дочерняя компания «ЛУКОЙЛа», ООО «ЛУКОЙЛ-Коми», купила у ООО «Газпром добыча Краснодар» 49% в совместном предприятии ООО «Лаявожнефтегаз», доведя свою долю до 50%, сообщил «Газпром».

Акционеры Сбербанка на годовом собрании приняли решение чистую прибыль за 2021 год не распределять, дивиденды на обыкновенные и привилегированные акции не выплачивать.

Акционеры «Роснефти» на годовом собрании одобрили рекордные суммарные дивиденды за 2021 год в размере 41,66 рубля на акцию, из них на финальные приходится 23,63 рубля на акцию. Общая сумма средств, направляемая на выплату дивидендов, составит 441,5 млрд рублей, что соответствует 50% чистой прибыли по МСФО, относящейся к акционерам компании.

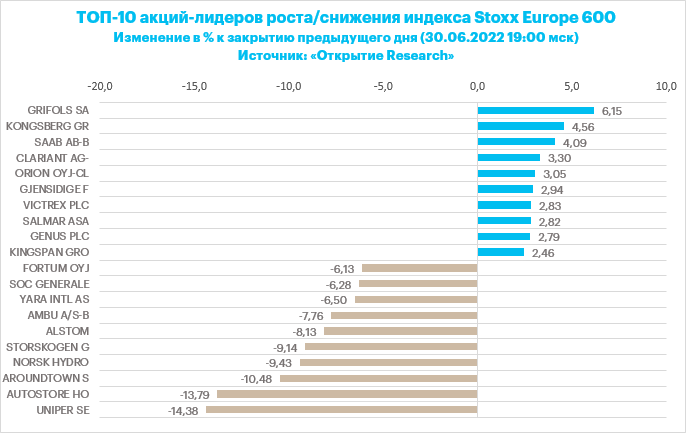

Внешний фон

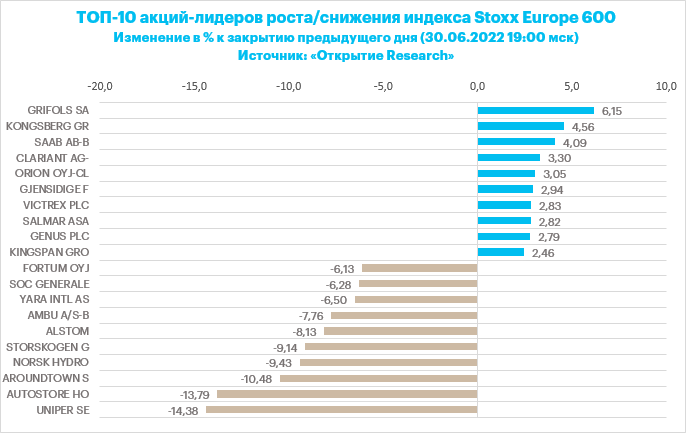

Stoxx Europe 600 заметно снизился в четверг на фоне общего ухудшения рыночных настроений, закрыв наихудшее полугодие с 2008 года в области годовых минимумов. В минус ушли все сектора индекса, а самую слабую динамику показали автомобильный сектор и основные ресурсы.

Акции Uniper снижались на 15% с лишним, опустившись до пятилетнего минимума на новостях о том, что компании может потребоваться финансовая помощь со стороны правительства Германии на фоне сокращения поставок природного газа из РФ. Кроме того, сегодня выяснилось, что безработица в стране в июне подскочила до 5,3% с 5,0% в мае, что может являться следствием деградации экономических связей с РФ.

Европа страдает от тех же проблем, что и США, где высокая инфляция вынуждает ФРС быстро повышать процентные ставки и тем самым усиливать риски рецессии. Однако в отличие от Европы США самодостаточны в плане энергетической безопасности и не зависят от поставок газа из России.

Акции SAP SE теряли 3,5%: Exane BNP Paribas понизил рейтинг бумаг до «нейтрального уровня», отметив риски для бизнеса компании на фоне общего пересмотра расходов на программное обеспечение.

На 19:00 мск:

Индекс MSCI EM — 1 013,20 п. (-1,64%), с нач. года -17,8%

Stoxx Europe 600 — 407,20 п. (-1,50%), с нач. года -16,5%

DAX — 12 783,77 п. (-1,69%), с нач. года -19,5%

FTSE 100 — 7 169,28 п. (-1,96%), с нач. года -3,2%

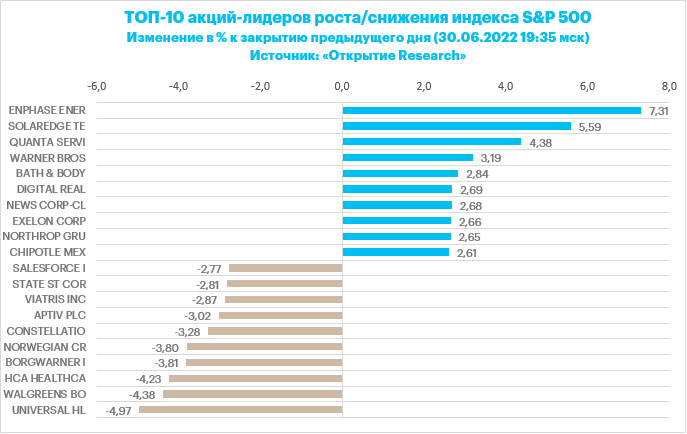

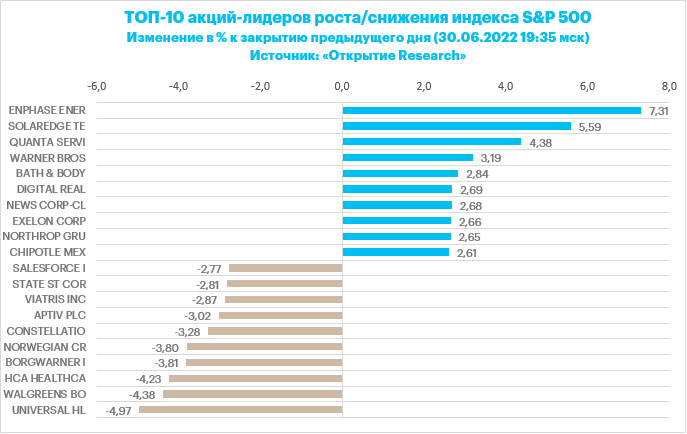

В первой половине торговой сессии четверга, 30 июня, S&P 500 заметно снижался, готовясь закрыть худший квартал с марта 2020 года.

Доходность 10-летних гособлигаций США снизилась в область 3,00% с максимумов середины месяца около 3,50%, однако этот фактор, пока не внушает инвесторам на рынке акций США достаточного оптимизма. Вероятно, дело в ухудшении макроэкономической статистики, которое говорит об усилении рисков рецессии.

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:15 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали ЖКХ (+0,64%), энергетика (-0,20%) и производство товаров первой необходимости (-0,62%). Главными аутсайдерами выступали производство товаров длительного пользования (-3,40%), телекомы (-2,58%) и ИТ (-2,45%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 14,9 % компаний индекса торгуются выше своей 50-дневной МА, 14,9 % торгуются выше своей 100-дневной МА, 23,0 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 814,77 п. (-0,11%), с нач. года -20,0%

VIX — 28,86 п. (+0.7 пт), с нач. года +11.64 пт

MSCI World — 2 574,45 п. (-0,38%), с нач. года -20,3%

Цены на нефть заметно снижались, развивая начатый в среду даунтренд.

Как и ожидалось, ОПЕК+ одобрила очередное увеличение добычи нефти в августе (+0,648 млн б/с), в результате чего на рынок должен вернуться весь объем черного золота, который альянс убрал весной 2020 года (9,7 млн б/с). Однако это решение во многом носит символический характер, так как большинство участников ОПЕК+, за исключением Саудовской Аравии и других стран Персидского залива, не имеет возможности увеличить добычу.

Президент США Джо Байден сообщил, что попросит своих союзников в Персидском заливе увеличить добычу нефти во время своей поездки в этот регион в июле. По его словам, он не планирует обращаться напрямую к руководству Саудовской Аравии, так как более подходящей инстанцией для этой просьбы является Совет сотрудничества арабских государств Персидского залива.

Средний объем добычи нефти в РФ в первые 29 дней июня составил 10,71 млн б/с, пишет Bloomberg со ссылкой на данные ЦДУ-ТЭК. Это на 4,7% больше, чем в мае, но все еще ниже, чем до начала специальной военной операции.

Турция три месяца подряд продолжает увеличивать импорт нефти, в апреле покупка сырья выросла на 13,1% к марту и превысила 3 млн тонн, что на 15,5% выше аналогичного периода прошлого года. Об этом свидетельствуют данные совета по регулированию энергетического рынка страны (EPDK).

Крупнейшим поставщиком нефти в Турцию в апреле по-прежнему оставался Ирак, который снизил отгрузку на 13,4% к предыдущему месяцу, до 1,1 млн тонн. При этом Россия нарастила поставки в 3,3 раза, до 1 млн тонн, вплотную приблизившись к лидеру. Казахстан, сократив объем в 2,5 раза, до 234 тыс. тонн, переместился на третье место, ненамного обогнав Саудовскую Аравию с 224 тыс. тонн.

На 19:10 мск:

Brent, $/бар. — 115,25 (-0,87%), с нач. года +48,2%

WTI, $/бар. — 107,73 (-1,87%), с нач. года +43,2%

Urals, $/бар. — 82,16 (-1,52%), с нач. года +7,0%

Золото, $/тр. унц. — 1 810,57 (-0,39%), с нач. года -1,0%

Серебро, $/тр. унц. — 20,41 (-1,62%), с нач. года -11,4%

Алюминий, $/т — 2 441,00 (+2,59%), с нач. года -13,1%

Медь, $/т — 8 263,50 (+1,15%), с нач. года -15,0%

Никель, $/т — 22 750,00 (-0,03%). с нач. года +9,6%

Российский рубль

Рубль по итогам четверга укрепился против основных конкурентов.

Торговый объем в паре доллар/рубль составил 132,7 млрд рублей по сравнению с 142,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 47,7 млрд рублей против 60,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 34,7 млрд рублей против 31,9 млрд рублей в предыдущий день. Объем оказался максимальным с 27 мая (33,5 млрд рублей). Тогда это был абсолютный исторический рекорд.

Рынок наблюдает за дискуссией между Минфином, ЦБ и Минэкономразвития и видит, что у властей нет эффективного решения, чтобы остановить укрепление рубля. Поэтому мы видим, что российская валюта возобновила укрепление. При этом стоит отметить, что заметно растут объемы торгов китайским юанем. Возможно, это отражает начало более эффективной реализации параллельного импорта. Хороший первый звоночек для тех, кто ждет, когда же рубль возобновит ослабление.

Вечером стало известно, что Банк России существенно повысил лимит на перевод средств за рубеж.

Подкомиссия правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ 21 июня приняла решение разрешить экспортерам зачислять полученную от нерезидентов по внешнеторговым договорам валюту на свои счета за рубежом без обязательного возврата ее в уполномоченные банки. Обязательной репатриации в течение 120 дней подлежит только выручка по контрактам на поставку сырья.

Эти послабления позитивны, но пока без бюджетного правила рубль остановить будет крайне затруднительно, пока не оживится импорт.

Банк России опубликовал данные по платежному балансу за 1 квартал 2022 года. Профицит счета текущих операций составил $68,384 млрд ( в 1 кв. 2021 г. было $22,5 млрд). Это оказалось выше предварительной оценки, которую регулятор публиковал ранее ($58,2 млрд). Активное сальдо товаров и услуг составило $77,654 млрд. Это также выше первоначальной оценки $66,3 млрд. В прошлом году в 1 квартале показатель составил $25,8 млрд.

Экспорт в 1 квартале составил $166,91 млрд, а импорт всего $88,738 млрд. Экспорт превысил импорт в 1,9 раза. Экспорт в 1 квартале 2021 года составил $104,8 млрд (товаров и услуг), а импорт составил $79 млрд (товаров и услуг). Поэтому у нас экспорт вырос на 59%, а импорт в базисе год к году вырос на 12%.

Согласно таким цифрам, без бюджетного правила сбалансировать экспорт и импорт будет крайне затруднительно, если не сказать – невозможно.

На следующей неделе Правительство планирует рассмотреть вопросы, связанные с курсообразованием. Если будет найден механизм, с помощью которого можно будет начать интервенции против укрепления рубля в дружественных валютах, то курс USDRUB может в июле закрепиться выше 50,00.

На 19:10 мск:

EUR/USD — 1,0481 (+0,37%), с начала года -7,8%

GBP/USD — 1,2175 (+0,42%), с начала года -10,0%

USD/JPY — 135,63 (-0,70%), с начала года +17,9%

Индекс доллара — 104,759 (-0,33%), с начала года +9,5%

USD/RUB (Мосбиржа) — 51,45 (-3,36%), с начала года -31,6%

EUR/RUB (Мосбиржа) — 53,6875 (-4,13%), с начала года -37,2%

На 19:00 мск:

Индекс МосБиржи — 2 204,85 п. (-7,30%), с нач. года -41,8%

Индекс РТС — 1 345,01 п. (-4,81%), с нач. года -15,7%

Дивидендная доходность индекса МосБиржи составляет 8,3 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

С 1 июля 2022 года физические лица — российские резиденты имеют право в течение календарного месяца перевести со своего счета в российском банке на свой счет за рубежом или другому человеку не более 1 млн долларов США или такую же сумму в эквиваленте в другой иностранной валюте. Аналогичный порог установлен и для переводов физических лиц — резидентов из дружественных государств. Ранее ограничения по этим операциям составляли 150 тыс. долларов США. Лимиты по переводам повышены в связи с устойчивым положением на внутреннем валютном рынке.

Акционеры «Газпрома» на заочном годовом собрании 30 июня не приняли решение о выплате дивидендов по итогам 2021 года. Напомним, совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат мог бы составить 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

Дополнительный НДПИ, который Минфин предлагает изъять за сентябрь—ноябрь 2022 г., составлял 33,5% от предложенных дивидендных выплат за 2021 г. Однако эта выплата пришлась бы на 2023 год. Сейчас государство фактически отказалось от получения 624 млрд руб., в том числе напрямую — 472 млрд руб. (остальное — через «Роснефтегаз» и «Росгазификацию»). Вместо этого бюджет получит от «Газпрома» через несколько месяцев дополнительно 416 млрд руб. в виде НДПИ на газ.

Подготовка к зиме обычно не выходит за рамки сезонных мероприятий, таких как заполнение ПХГ в России. Это не та строка бюджета корпорации, на которую менеджмент обращает особое внимание. То, что сейчас подготовка к зиме называется в числе причин для невыплаты дивидендов, может указывать на сценарий прекращения поставок в ЕС, по крайней мере, по главному направлению — «Северному потоку». Не исключена остановка маршрута через Украину и Словакию. В этом сценарии (без СП и Украины-Словакии) не будет практической возможности удержать выручку на уровне зимы 2021–22 гг. Цены на газ не могут расти бесконечно, т. к. наступает реакция спроса.

В худшем варианте «Газпром» становится компанией, потерявшей основной рынок (ЕС) и неимеющей возможности в ближайшие два года увеличить поставки на другие рынки.

Целевую цену и рекомендацию по акциям «Газпрома» мы ставим на пересмотр.

Вечером стало известно, что «Газпром» в сентябре-ноябре доплатит НДПИ на общую сумму почти 1,25 трлн рублей – то есть примерно столько же, сколько планировал распределить между акционерами в виде дивидендов (1,244 трлн руб.).

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня. По итогам июня только «Телкомы» (+7,7%), отраслевой индекс «Химии и нефтехимии» (+8,1%) и строительный сектор (+26,9%) оказались в плюсе. Лидером снижения в июне стал индекс «Металлов и добычи» (-15,11%).

В нефтегазовом секторе в лидерах снижения были бумаги «Газпрома». В ходе торгов акции компании достигали минимума с февраля на уровне 200 рублей за бумагу. Это отражало падение внутри дня на 32,8%. К закрытию цена составила 207 рублей за акцию. Все бумаги в секторе оказались под давлением, кроме «Новатэка». «Новатэк», который до этого 5 дней подтверждал, что пробитое в июне сопротивление 1000 руб. теперь является прочной поддержкой, нашел в себе силы продвинуться выше и стал лидером роста в секторе.

Среди «Электроэнергетиков» все компоненты индекса ушли в глубокий минус, в символическом плюсе осталась «Квадра». Акции ОГК-2, как и большинство компаний сектора, просела более чем на 5%. ГОСА должно было состояться 29 июня, но результаты еще не объявлены и в свете ситуации с «Газпромом» это оказывает давление на котировки. Напомним, совет директоров «Газпрома» 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат может составить 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

В «Телекомах» в минусе все эмитенты. Меньше остальных потеряли в цене акции МТС. В лидерах снижения обычка «Ростелекома». Годовое собрание акционеров «Ростелекома» должно было состояться 30 июня 2022 года. 30 мая совет директоров рекомендовал годовому собранию акционеров утвердить выплату дивидендов по итогам 2021 года в размере 4,56 рубля на каждую обыкновенную и привилегированную акции.

Среди компонентов индекса «Металлов и добычи» в плюсе день завершили только обыкновенные акции «Мечела». Золотодобытчики и «Алроса» в лидерах снижения. Сталевары в середине, но просели довольно значительно.

В финансовом секторе в лидерах снижения были обычка и префы Сбербанка. Подешевели более чем на 5%. Почти 5% потеряли акции ВТБ.

В потребительском секторе почти на 1% выросли в цене расписки MD Medical. Остальные компоненты в минусе. Бумаги «Мать и дитя» выглядят перспективно с точки зрения долгосрочного портфеля инвестора. Очевидно, что платежеспособная категория российских граждан будет теперь меньше лечиться за границей. Компания может извлечь выгоду из «полузакрытого занавеса».

В отраслевом индексе «Химии и нефтехимии» в плюсе оказались только бумаги НКНХ. «Акрон» - лидер снижения в секторе. «ФосАгро» снова торгуется ниже 8000 рублей. За этот уровень была активная борьба. Еще вчера была надежда, что борьба оказалась успешной.

В IT-секторе подешевели все бумаги, кроме расписок HeadHunter, которые стали лидерами роста среди индексных акций. VK, «Яндекс» и «Озон» в лидерах снижения.

В строительном секторе наименьшая просадка по итогам дня среди всех отраслевых индексов. В плюсе порядка 1,5% оказались акции «Самолета». Акции девелопера подросли вопреки динамике всего рынка в ожидании подтверждения собранием акционеров дивидендов за I квартал в размере 41 руб. на акцию.

В транспортном секторе «Совкомфлот» и «Аэрофлот» потеряли около 4%, все бумаги сектора в минусе.

По итогам дня из 42 акций индекса МосБиржи: 2 подорожали и 40 подешевели.

46,5 % компаний индекса торгуются выше своей 50-дневной МА, 27,9 % торгуются выше своей 100-дневной МА, 9,3 % торгуются выше своей 200-дневной МА.

Корпоративные новости

Акционеры золотодобытчика "Высочайший" (GV Gold) на годовом собрании в четверг утвердили решение не выплачивать финальные дивиденды за 2021 год и за I квартал текущего года.

Акционеры автомобильного грузоперевозчика Globaltruck утвердили рекомендацию не выплачивать дивиденды за 2021 год, следует из сообщения компании. Чистую прибыль по РСБУ за 2021 год в размере 12,5 млн рублей акционеры оставили нераспределенной.

Акционеры «ГАЗ» на годовом собрании 29 июня утвердили рекомендацию совета директоров группы не выплачивать дивиденды за 2021 год.

Дочерняя компания «ЛУКОЙЛа», ООО «ЛУКОЙЛ-Коми», купила у ООО «Газпром добыча Краснодар» 49% в совместном предприятии ООО «Лаявожнефтегаз», доведя свою долю до 50%, сообщил «Газпром».

Акционеры Сбербанка на годовом собрании приняли решение чистую прибыль за 2021 год не распределять, дивиденды на обыкновенные и привилегированные акции не выплачивать.

Акционеры «Роснефти» на годовом собрании одобрили рекордные суммарные дивиденды за 2021 год в размере 41,66 рубля на акцию, из них на финальные приходится 23,63 рубля на акцию. Общая сумма средств, направляемая на выплату дивидендов, составит 441,5 млрд рублей, что соответствует 50% чистой прибыли по МСФО, относящейся к акционерам компании.

Внешний фон

Stoxx Europe 600 заметно снизился в четверг на фоне общего ухудшения рыночных настроений, закрыв наихудшее полугодие с 2008 года в области годовых минимумов. В минус ушли все сектора индекса, а самую слабую динамику показали автомобильный сектор и основные ресурсы.

Акции Uniper снижались на 15% с лишним, опустившись до пятилетнего минимума на новостях о том, что компании может потребоваться финансовая помощь со стороны правительства Германии на фоне сокращения поставок природного газа из РФ. Кроме того, сегодня выяснилось, что безработица в стране в июне подскочила до 5,3% с 5,0% в мае, что может являться следствием деградации экономических связей с РФ.

Европа страдает от тех же проблем, что и США, где высокая инфляция вынуждает ФРС быстро повышать процентные ставки и тем самым усиливать риски рецессии. Однако в отличие от Европы США самодостаточны в плане энергетической безопасности и не зависят от поставок газа из России.

Акции SAP SE теряли 3,5%: Exane BNP Paribas понизил рейтинг бумаг до «нейтрального уровня», отметив риски для бизнеса компании на фоне общего пересмотра расходов на программное обеспечение.

На 19:00 мск:

Индекс MSCI EM — 1 013,20 п. (-1,64%), с нач. года -17,8%

Stoxx Europe 600 — 407,20 п. (-1,50%), с нач. года -16,5%

DAX — 12 783,77 п. (-1,69%), с нач. года -19,5%

FTSE 100 — 7 169,28 п. (-1,96%), с нач. года -3,2%

В первой половине торговой сессии четверга, 30 июня, S&P 500 заметно снижался, готовясь закрыть худший квартал с марта 2020 года.

Доходность 10-летних гособлигаций США снизилась в область 3,00% с максимумов середины месяца около 3,50%, однако этот фактор, пока не внушает инвесторам на рынке акций США достаточного оптимизма. Вероятно, дело в ухудшении макроэкономической статистики, которое говорит об усилении рисков рецессии.

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 17:15 мск снижались 10 из 11 основных секторов индекса.

Наибольшую устойчивость показывали ЖКХ (+0,64%), энергетика (-0,20%) и производство товаров первой необходимости (-0,62%). Главными аутсайдерами выступали производство товаров длительного пользования (-3,40%), телекомы (-2,58%) и ИТ (-2,45%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 14,9 % компаний индекса торгуются выше своей 50-дневной МА, 14,9 % торгуются выше своей 100-дневной МА, 23,0 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 814,77 п. (-0,11%), с нач. года -20,0%

VIX — 28,86 п. (+0.7 пт), с нач. года +11.64 пт

MSCI World — 2 574,45 п. (-0,38%), с нач. года -20,3%

Цены на нефть заметно снижались, развивая начатый в среду даунтренд.

Как и ожидалось, ОПЕК+ одобрила очередное увеличение добычи нефти в августе (+0,648 млн б/с), в результате чего на рынок должен вернуться весь объем черного золота, который альянс убрал весной 2020 года (9,7 млн б/с). Однако это решение во многом носит символический характер, так как большинство участников ОПЕК+, за исключением Саудовской Аравии и других стран Персидского залива, не имеет возможности увеличить добычу.

Президент США Джо Байден сообщил, что попросит своих союзников в Персидском заливе увеличить добычу нефти во время своей поездки в этот регион в июле. По его словам, он не планирует обращаться напрямую к руководству Саудовской Аравии, так как более подходящей инстанцией для этой просьбы является Совет сотрудничества арабских государств Персидского залива.

Средний объем добычи нефти в РФ в первые 29 дней июня составил 10,71 млн б/с, пишет Bloomberg со ссылкой на данные ЦДУ-ТЭК. Это на 4,7% больше, чем в мае, но все еще ниже, чем до начала специальной военной операции.

Турция три месяца подряд продолжает увеличивать импорт нефти, в апреле покупка сырья выросла на 13,1% к марту и превысила 3 млн тонн, что на 15,5% выше аналогичного периода прошлого года. Об этом свидетельствуют данные совета по регулированию энергетического рынка страны (EPDK).

Крупнейшим поставщиком нефти в Турцию в апреле по-прежнему оставался Ирак, который снизил отгрузку на 13,4% к предыдущему месяцу, до 1,1 млн тонн. При этом Россия нарастила поставки в 3,3 раза, до 1 млн тонн, вплотную приблизившись к лидеру. Казахстан, сократив объем в 2,5 раза, до 234 тыс. тонн, переместился на третье место, ненамного обогнав Саудовскую Аравию с 224 тыс. тонн.

На 19:10 мск:

Brent, $/бар. — 115,25 (-0,87%), с нач. года +48,2%

WTI, $/бар. — 107,73 (-1,87%), с нач. года +43,2%

Urals, $/бар. — 82,16 (-1,52%), с нач. года +7,0%

Золото, $/тр. унц. — 1 810,57 (-0,39%), с нач. года -1,0%

Серебро, $/тр. унц. — 20,41 (-1,62%), с нач. года -11,4%

Алюминий, $/т — 2 441,00 (+2,59%), с нач. года -13,1%

Медь, $/т — 8 263,50 (+1,15%), с нач. года -15,0%

Никель, $/т — 22 750,00 (-0,03%). с нач. года +9,6%

Российский рубль

Рубль по итогам четверга укрепился против основных конкурентов.

Торговый объем в паре доллар/рубль составил 132,7 млрд рублей по сравнению с 142,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 47,7 млрд рублей против 60,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 34,7 млрд рублей против 31,9 млрд рублей в предыдущий день. Объем оказался максимальным с 27 мая (33,5 млрд рублей). Тогда это был абсолютный исторический рекорд.

Рынок наблюдает за дискуссией между Минфином, ЦБ и Минэкономразвития и видит, что у властей нет эффективного решения, чтобы остановить укрепление рубля. Поэтому мы видим, что российская валюта возобновила укрепление. При этом стоит отметить, что заметно растут объемы торгов китайским юанем. Возможно, это отражает начало более эффективной реализации параллельного импорта. Хороший первый звоночек для тех, кто ждет, когда же рубль возобновит ослабление.

Вечером стало известно, что Банк России существенно повысил лимит на перевод средств за рубеж.

Подкомиссия правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ 21 июня приняла решение разрешить экспортерам зачислять полученную от нерезидентов по внешнеторговым договорам валюту на свои счета за рубежом без обязательного возврата ее в уполномоченные банки. Обязательной репатриации в течение 120 дней подлежит только выручка по контрактам на поставку сырья.

Эти послабления позитивны, но пока без бюджетного правила рубль остановить будет крайне затруднительно, пока не оживится импорт.

Банк России опубликовал данные по платежному балансу за 1 квартал 2022 года. Профицит счета текущих операций составил $68,384 млрд ( в 1 кв. 2021 г. было $22,5 млрд). Это оказалось выше предварительной оценки, которую регулятор публиковал ранее ($58,2 млрд). Активное сальдо товаров и услуг составило $77,654 млрд. Это также выше первоначальной оценки $66,3 млрд. В прошлом году в 1 квартале показатель составил $25,8 млрд.

Экспорт в 1 квартале составил $166,91 млрд, а импорт всего $88,738 млрд. Экспорт превысил импорт в 1,9 раза. Экспорт в 1 квартале 2021 года составил $104,8 млрд (товаров и услуг), а импорт составил $79 млрд (товаров и услуг). Поэтому у нас экспорт вырос на 59%, а импорт в базисе год к году вырос на 12%.

Согласно таким цифрам, без бюджетного правила сбалансировать экспорт и импорт будет крайне затруднительно, если не сказать – невозможно.

На следующей неделе Правительство планирует рассмотреть вопросы, связанные с курсообразованием. Если будет найден механизм, с помощью которого можно будет начать интервенции против укрепления рубля в дружественных валютах, то курс USDRUB может в июле закрепиться выше 50,00.

На 19:10 мск:

EUR/USD — 1,0481 (+0,37%), с начала года -7,8%

GBP/USD — 1,2175 (+0,42%), с начала года -10,0%

USD/JPY — 135,63 (-0,70%), с начала года +17,9%

Индекс доллара — 104,759 (-0,33%), с начала года +9,5%

USD/RUB (Мосбиржа) — 51,45 (-3,36%), с начала года -31,6%

EUR/RUB (Мосбиржа) — 53,6875 (-4,13%), с начала года -37,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба