11 июля 2022 Bloomberg

Энергетический кризис, инфляция, ослабление евро — все в центре внимания. Блокировки в Китае также бросили тень на прибыль.

Надвигающаяся рецессия, безудержная инфляция, энергетический кризис в Европе и курс евро, почти достигший паритета с долларом: корпоративные доходы во всем мире столкнутся с огромным списком проблем в этом сезоне, которые могут стать еще одним поводом для сброса акций.

После бурного первого полугодия для мировых акций, когда стоимость акций сократилась на 18 триллионов долларов, инвесторы беспокоятся о том, сохранится ли прибыль или компании сократят прогнозы на фоне усиливающихся угроз спросу. Компании могут использовать суровую экономическую картину, чтобы быть еще более консервативными в отношении будущего.

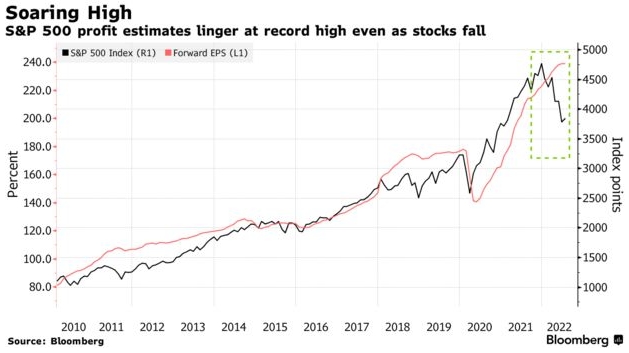

При необычном расхождении мнений аналитики с Уолл-стрит, по-видимому, считают, что компании в значительной степени находятся в сильной позиции, чтобы переложить более высокие расходы на потребителей, но стратеги — более осторожные после того, как до сих пор ошибались в своих прогнозах на 2022 год — не убеждены. У них есть много причин для сомнений, поскольку макроэкономический фон ухудшается на фоне роста цен, повышения процентных ставок и снижения потребительского доверия.

«Странно, что, когда все говорят о потенциальной рецессии, прогнозы аналитиков по доходам в последние несколько месяцев растут, а не снижаются», — сказала Аннека Треон, управляющий директор Van Lanschot Kempen. «Это просто не складывается, и именно поэтому этот сезон отчетности так важен с точки зрения нормы прибыли и комментариев руководства о последних тенденциях спроса, которые они наблюдают».

Ожидается, что энергетический сектор станет лидирующим, поскольку производители нефти, а также горнодобывающие компании выиграли от роста цен на фоне конфликта в Украине. Тем не менее прогнозы таких гигантов, как Exxon Mobil Corp. и Shell Plc, будут иметь решающее значение после того, как цены на нефть снова упадут примерно до 100 долларов за баррель. А для любого другого сектора более высокие цены на сырье означают более высокие счета за электроэнергию, что ухудшает общую картину доходов.

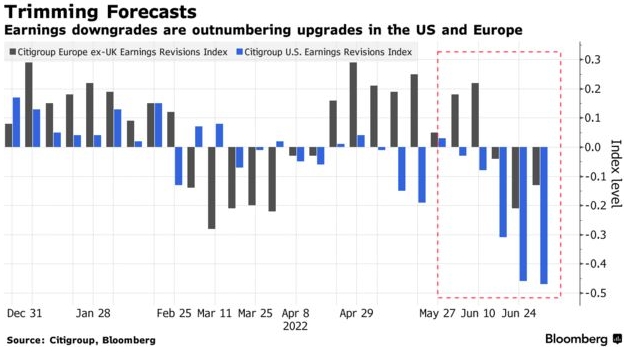

И хотя оценки чистой маржи все еще колеблются вблизи исторических максимумов, появляются трещины. Индекс Citigroup Inc. показывает, что глобальное снижение доходов в настоящее время опережает повышение с возрастающей скоростью.

Настроения среди фондовых трейдеров уже мрачные, вот пять вещей, за которыми инвесторы следят во втором квартале сезона отчетности, которые могут определить, будет ли отскок или падение до новых минимумов.

Ущерб от инфляции

Когда дело доходит до ценообразования, производители предметов роскоши находятся в хорошем положении благодаря устойчивому спросу, по данным Morgan Stanley, в котором говорится, что владелец Gucci Kering SA поднял некоторые цены в прошлом месяце на 7% по сравнению с февралем. Но это может оказаться под давлением, если комментарии руководства предполагают, что спад настроений приведет к снижению спроса, говорят стратеги.

Это беспокоит потребительский сектор. Барабанная дробь предупреждений о рецессии может в конечном итоге привести к изменению поведения домохозяйств, что ограничит ценовую власть и способность защищать прибыль. Некоторые инвесторы делают ставку на то, что технологические компании с мегакапитализацией с их огромными масштабами имеют больше возможностей для поддержания роста и преодоления давления.

По словам Марии Вейтмане, старшего стратега State Street Global Markets, поскольку потребители сокращают расходы, выбирая более дешевые продукты питания, которые изначально имеют более низкую маржу, компании, которые продают товары для массового рынка, вероятно, столкнутся с большими трудностями.

По словам Вейтмане, даже банкам, которые обычно выигрывают от роста реальной доходности, будет трудно, поскольку «плоская кривая доходности может свести на нет выгоды от повышения процентных ставок и удерживать чистую процентную маржу на низком уровне». Однако не все настроены по-медвежьи в этом секторе: в прошлом месяце топ-менеджеры Amundi SA и BlackRock Inc. заявили, что особенно привлекательны европейские банки.

Слово на букву Р

Поскольку падение акций совпало с недавним снижением доходности казначейских облигаций и более низкими ценами на нефть, инвесторы уже подготовились к периоду рецессии

Они могут быть заинтересованы в том, чтобы услышать, что компании говорят об оставшейся части года, но они уже копят деньги и прячутся в облигациях. Только за неделю до 6 июля в кеш ушло почти 63 миллиарда долларов, в то время как глобальные фонды акций выкупили 4,6 миллиарда долларов.

Кен Лангоне, глава Home Depot Inc. , заявил в среду, что США уже переживают рецессию, добавив свой голос к перечню аналоигчных взглядов.

«Некоторые компании могут использовать общее уныние как прикрытие для любых плохих новостей, которые скрываются в тени», — сказал Данни Хьюсон, финансовый аналитик AJ Bell.

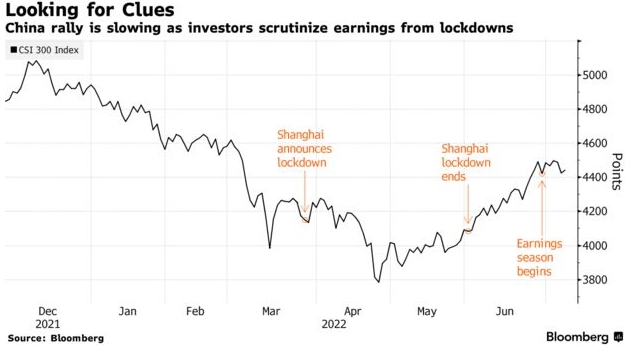

Китай

В Китае прогнозы десятков предварительных отчетов о доходах — в основном компаний, занимающихся производством материалов и энергии, — были положительными, но в этом сезоне ключевое значение будет иметь тщательное изучение областей, наиболее пострадавших от ограничений, связанных с вирусом. По словам аналитиков Haitong Securities, в том числе Сюнь Юйгена, оценки прибыли компаний, зарегистрированных на материке, были снижены в течение первых пяти месяцев года, что снижает предполагаемый рост прибыли в 2022 году с 31% до 22%.

По мнению аналитиков Northeast Securities, ожидается, что строительные материалы и сталь окажутся в числе отстающих из-за вялых продаж недвижимости и задержек в строительстве, в то время как потребительские компании также могут испытать большое влияние ограничений Covid.

Эти меры также затрагивают американские компании, в том числе Starbucks Corp. и Canada Goose Holdings Inc. В конце июня Nike Inc. дала пессимистичный прогноз на весь год, сославшись на закрытие предприятий в Китае. Меры, которые затрагивают заводы в Китае, также имеют волновой эффект в других местах, затрагивая цепочки поставок и доступность компонентов и сырья.

Энергетическая проблема Европы

Согласно данным Bloomberg Intelligence, прибыль энергетических компаний S&P 500, как ожидается, во втором квартале вырастет более чем в три раза. Это сопоставимо со средним показателем 4% для всех фирм S&P.

Хотя цены на нефть в последнее время снова упали, стратеги JPMorgan Chase & Co. и UBS Global Wealth Management сохраняют оптимизм в отношении сектора.

Но по мере того как Европа погружается в энергетический кризис на фоне сокращения поставок природного газа из России, предприятия, особенно в Германии, обеспокоены нехваткой электроэнергии по мере приближения зимы. Pictet Asset Management в этом месяце понизила рейтинг акций еврозоны из-за нехватки энергоресурсов.

Перспективы коммунальных служб региона также мрачны, и правительства принимают решительные меры. Франция национализирует ядерный гигант Electricite de France SA, а Германия ведет переговоры с газовой фирмой Uniper SE о пакете мер по спасению.

Дешевеющий евро

Падение евро может также привести к снижению доходов как европейских компаний с большим объемом импорта, так и американских фирм, которые полагаются на блок в плане поставок запчастей. Европейские компании, которые могут пострадать, включают в себя коммунальные услуги, путешествия и отдых, но экспортно-ориентированные отрасли, такие как автомобилестроение, промышленность и химическая промышленность, выиграют, по словам Йоахима Клемента, руководителя отдела стратегии, бухгалтерского учета и устойчивого развития в Liberum Capital.

Однако для экономики Германии, ориентированной на экспорт, попутный ветер может быть не таким выраженным из-за ее зависимости от цепочки поставок Китая, а также из-за ее циклического характера.

«Я боюсь, что преимущества более слабого евро будут омрачены ухудшением макроэкономических перспектив», — сказал Джеймс Ати, инвестиционный директор Abrdn.

Другой стороной торговли является доллар США. В этом году он вырос по сравнению со всеми основными аналогами, а индекс доллара Bloomberg вырос на 9%. Беспокойство по поводу движения валюты оказало давление на крупные технологические компании в США, в том числе на Microsoft Corp. , которая в прошлом месяце предупредила, что сильный доллар повредит ее прибыльности во втором квартале.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба