3 августа 2022 deflation.com | DXY

По мере роста ожиданий долговой дефляции центральные банки меняют свой тон. Европейский центральный банк 21 июля повысил учетную ставку на 50 базисных пунктов, что стало первым повышением с 2011 года и превысило ожидаемые многими 25 базисных пунктов (хотя фьючерсы на денежном рынке несколько учитывали это). Президент ЕЦБ Лагард заявила на пресс-конференции: «Мы гораздо более гибкие; в том, что мы не предлагаем какие-либо указания относительно направления политики». Другими словами, ЕЦБ, по сути, не в курсе того, что происходит, и поэтому он не хочет давать никаких прогнозов. Другие центральные банки, такие как Банк Канады, Банк Англии и Федеральная резервная система США, также отказываются от концепции опережающего прогнозирования также быстро, как в наши дни профессиональным игрокам в гольф запрещают свои туры. Почему и, что более важно, почему именно сейчас? Указание относительно направления политики определяется в Википедии как «инструмент, используемый центральным банком для осуществления своей власти в денежно-кредитной политике, чтобы влиять своими прогнозами на рыночные ожидания относительно будущих уровней процентных ставок». Это подводит итог довольно хорошо. Это убеждение в том, что если центральный банк заранее сообщит о том, что он собирается делать, и не преподнесет никаких сюрпризов, это принесет пользу экономике, поскольку люди и предприятия будут учитывать это при принятии текущих решений. Указание относительно направления политики превратилось в лексикон финансового рынка в первом десятилетии этого века. До этого идея о том, что центральный банк заранее сообщает о том, что он собирается делать, вызывала анафему. Тогда считалось, что «сила» центральных банков заключается в том, что они могут действовать (и действовали), не заявляя о каких-либо намерениях. ФРС Волкера подняла ставку в субботу вечером в 1979 году, а Банк Японии повысил ее 25 декабря 1989 года. Это не означает, что финансовые рынки были застигнуты врасплох (центральные банки следят за ценами на рынке денег и облигаций), но большая часть мира считала, что изменения денежно-кредитной политики были более неустойчивыми.

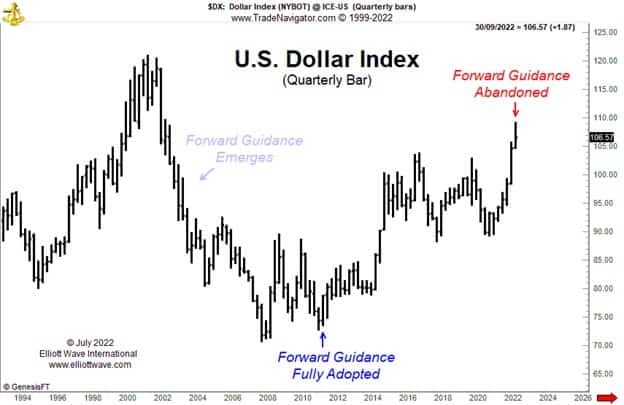

Обратите внимание на график ниже, показывающий индекс доллара США. Когда доллар США укрепляется, можно думать о росте ожиданий долговой дефляции. Поскольку большая часть долга в мире основана на долларах США, растущая обменная стоимость доллара увеличит это долговое бремя правительств и корпорациями, не базирующихся на долларах, которые выпускают в валюте США. Это серьезная причина, по которой, например, укрепление доллара США считается плохим для развивающихся рынков. Центральные банки этого не скажут (пока), но они счастливы, когда доллар не дорожает. Итак, интересно, что указания относительно направления политики стали популярными в период, когда доллар обесценивался, что все больше радовало центральные банки, а затем полностью было принято примерно в 2011 году, когда Марк Карни из Банка Канады хвалили за его столь удачное использование. Это было, когда доллар достиг дна. Теперь, после более чем десятилетней силы доллара США, усилившейся в этом году и вызывающей все большее недовольство центральных банков, они из кожи вон лезут, чтобы отказаться от когда-то волшебного инструмента. Еще в 2011 году обесценивание доллара США способствовало тому, что центральные банки чувствовали себя и выглядели хорошо. Сейчас верно обратное. Означает ли это, что, возможно, доллар США достиг своего пика и грядет очередной период обесценивания? Мы оставим этот анализ на другой раз, но будет интересно посмотреть, произойдет ли это. Тем не менее, мы можем заключить, что при столь сильном беспокойстве центральных банков растет вероятность заключения нового соглашения «в стиле Plaza Accord» для ослабления доллара США.

https://www.deflation.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба