8 сентября 2022 Открытие Шульгин Михаил

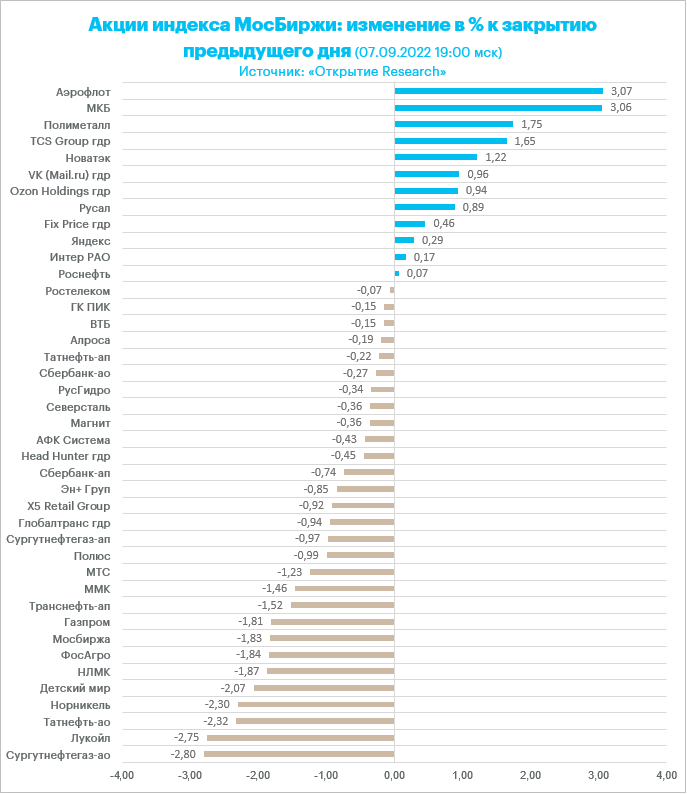

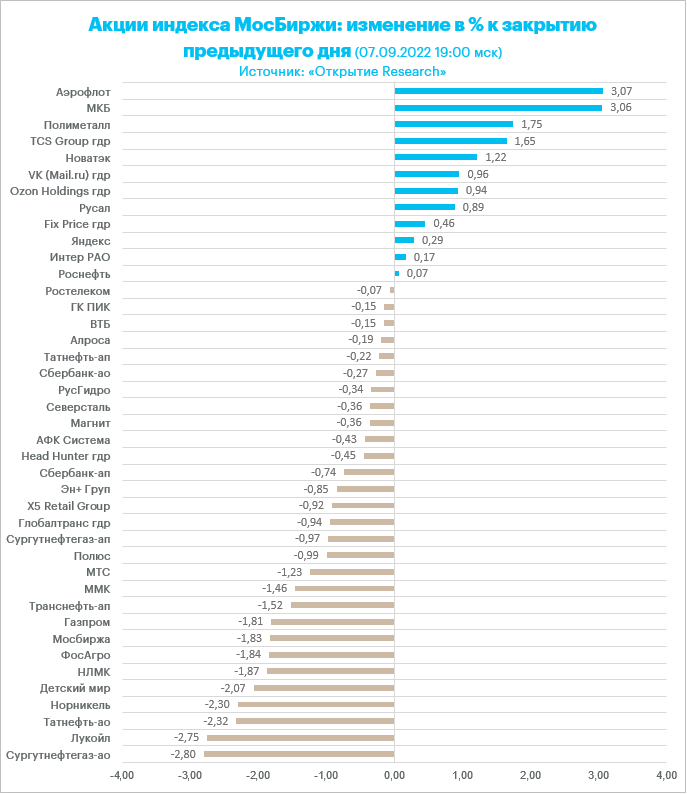

Российские акции подешевели по итогам торгов в среду, 7 сентября. Цены на нефть Brent упали ниже $89 за баррель, что негативно сказалось на динамике акций нефтяников, которые имеют большой вес в индексе МосБиржи. Также подешевели сталевары и представители цветной металлургии. При этом отскок цен на золото от поддержки $1700 за унцию оказал поддержку бумагам Polymetal. Цена газа в Европе (ближний контракт на индекс TTF упала ниже $2150 за 1000 кубометров). Акции «Газпрома» оказались под давлением продаж, а вот бумаги «Новатэка» удержались в плюсе благодаря корпоративным новостям и стали лидерами роста в нефтегазовом секторе (+1,2%).

Основным источником новостей был Восточный экономический форум. Рост в отдельных эмитентах связан с информацией, которая преимущественно поступала с ВЭФ.

Как мы отмечали ранее, технически мы можем увидеть возвращение рублевого индекса к 2280 п., что является текущим значением 100-дневной скользящей средней линии. В отсутствии явных позитивных драйверов для роста на российском рынке, где большую роль теперь играют частные инвесторы, коррекция может продолжиться. Наиболее вероятный драйвер роста – реализация коррекции, которая позволит сделать вывод, что акции смотрятся слишком дешево. Это, на наш взгляд, особенно верно в дивидендных акциях.

На 19:00 мск:

Индекс МосБиржи — 2 401,57 п. (-0,98%), с нач. года -36,6%

Индекс РТС — 1 243,70 п. (-0,70%), с нач. года -22,1%

Дивидендная доходность индекса МосБиржи составляет 5,4 %. Индекс торгуется с коэффициентом 3,9 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Еврокомиссия приняла решение предложить Совету ЕС по энергетике ввести потолок цен на российский газ. По словам главы Еврокомиссии Урсулы фон дер Ляйен, Евросоюз снизил импорт российского газа с 40% своего потребления в 2021 году до 9% в настоящий момент. По данным «Газпрома», с начала года страны Европейского союза сократили поставки российского газа на свой рынок на 48%, а с учетом Великобритании — на 49%. Попытки административно ограничить цену на газ в Европе при помощи установления «потолка цены» приведут только к новому росту его стоимости, заявил президент России Владимир Путин в рамках выступления на Восточном экономическом форуме. Президент намекнул, в случае формирования потолка цен Россия оставляет за собой право полностью прекратить поставки не только газа, но и нефти, угля, топочного мазута и т. д.

Корпоративные истории

Акции «Новатэка» выросли на 1,22% до 1178 руб. и стали лидерами роста в нефтегазовом секторе. Компания, по словам председателя правления Леонида Михельсона, уверена, что сохранит свою долю на российском рынке, несмотря на вероятность роста поставок внутри РФ со стороны «Газпрома». «Новатэк» намерен увеличить долю поставок газа в Азию. У нас есть актуальная идея по акциям компании, цель 1308,1 руб.

Акции «Роснефти» выросли на 0,1% до 375,95 руб. Владимир Путин в рамках ВЭФ сообщил, что компания достигла договоренностей о поставках нефти и нефтепродуктов в Монголию.

Акции «Аэрофлота» подорожали на 3,1% до 30,92 руб. В ходе торгов был сформирован 4-месячный максимум на уровне 32,22 руб. Торговый объем составил 1,17 млрд рублей — максимальное значение с 4 апреля. «Аэрофлот» и «Объединенная авиастроительная корпорация» подписали соглашение о поставке 339 самолетов в течение 2023—2030 гг.

Акции «Дальневосточного морского пароходства» (ДВМП) упали на 1,26% до 37,5 руб. Группа FESCO (головная компания ДВМП) не будет выплачивать дивиденды ближайшие несколько лет, сообщил председатель совета директоров группы Андрей Северилов в рамках ВЭФ. FESCO планирует инвестировать порядка 24 млрд рублей в развитие перевалочных мощностей «Владивостокского морского торгового порта» (ВМТП). Акции ДВМП с 29 августа выросли почти на 35%. Новость о дивидендах спровоцировала коррекцию. Однако компания намерена вкладывать средства в свое развитие, поэтому бумага смотрится привлекательно в долгосрочном горизонте.

Итоги российского рынка

Все 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Аутсайдером дня стал индекс «Химии и нефтехимии» (-1,3%). Лидером снижения в сектора стали акции «ФосАгро» (-1,84%), в которых мы снова наблюдаем разочарование неспособностью закрепиться выше ключевого уровня 8000 рублей. Давление на бумаги компании могла оказывать автоматическая конвертация расписок в акции. В целом считаем, что дальнейшие попытки снижения котировок будут стимулировать спрос на бумагу.

Лидером роста стал IT-сектор (+0,35%). Лучшие темпы в секторе (+1%) показали бумаги Softline. Расписки VK и Ozon также прибавили почти 1%. В красной зоне торги завершили расписки CIAN и HeadHunter.

По итогам дня из 41 акции индекса МосБиржи: 12 подорожали и 29 подешевели.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 76,2 % торгуются выше своей 100-дневной МА, 19,0 % торгуются выше своей 200-дневной МА.

Внешний фон

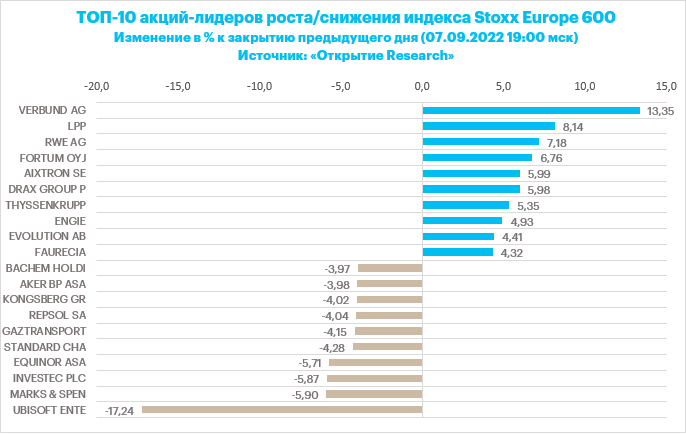

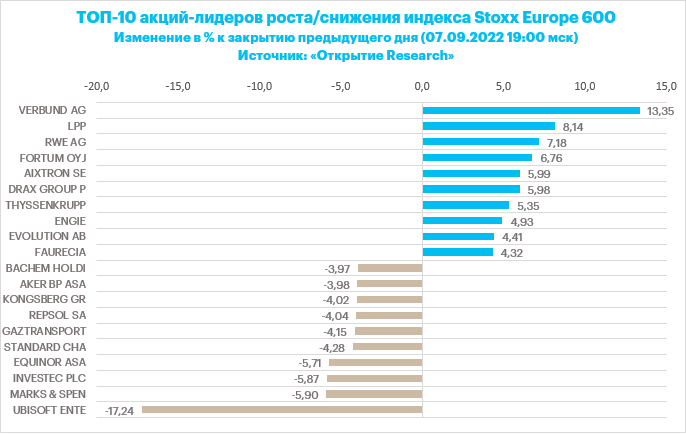

Вечером среды Stoxx Europe 600 продолжал консолидироваться в диапазоне предыдущих четырех торговых сессий. Примерно половина отраслевых индексов росла, а другая половина снижалась. Наилучшую динамику, как и в США, показывали ЖКХ и производство товаров длительного пользования, а также промышленность. Отставали энергетика, финансы и телекомы.

Сектор ЖКХ показывал максимальный рост с марта: Еврокомиссия рекомендовала странам-членам ЕС установить потолок стоимости электроэнергии для негазовых электростанций на уровне 200 евро за МВт·ч.

Акции ритейлеров находились под давлением, после негативных комментариев JPMorgan относительно Marks & Spencer Group Plc и Hennes & Mauritz AB. Банк полагает, что для европейских потребителей кризис уровня жизни «только начинается».

Завтра ЕЦБ может повысить ставки сразу на 0,75%, но в Европе, как и в США, инвесторы, возможно, уже смирились с перспективами дальнейшего неизбежного роста процентных ставок.

Стратеги Santander Asset Management видят возможности для поиска перспективных имен в секторах ИТ и энергетики. А стратеги Barclays видят предпосылки для дальнейшего снижения рынка акций Европы.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 26,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,7 % торгуются выше своей 100-дневной МА, 22,1 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 965,24 п. (-0,26%), с нач. года -21,7%

Stoxx Europe 600 — 412,01 п. (-0,57%), с нач. года -15,5%

DAX — 12 915,97 п. (+0,35%), с нач. года -18,7%

FTSE 100 — 7 237,83 п. (-0,86%), с нач. года -2,2%

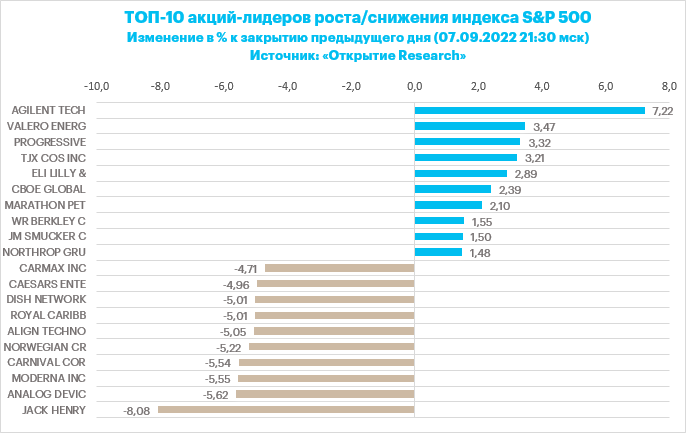

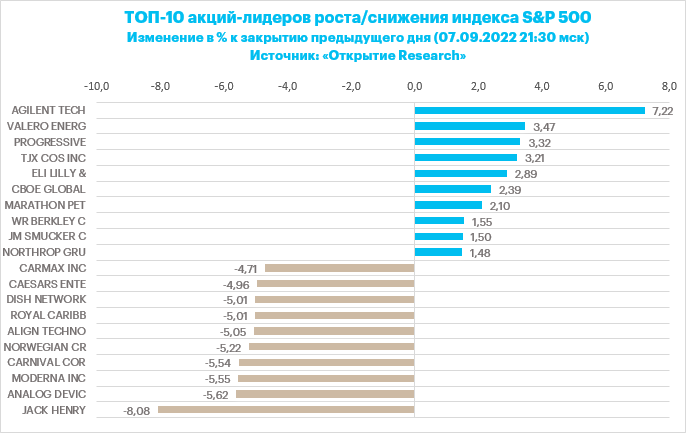

В первой половине торговой сессии среды, 7 сентября, S&P 500 рос впервые за последние три дня и во второй раз за последние восемь. Индекс явно пытается нащупать точку опоры выше 3900 п., и сегодня ему в этом помогает снижение доходностей гособлигаций США.

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:05 мск росли 10 из 11 основных секторов индекса.

Наилучшую динамику показывали ЖКХ (+1,75%), производство товаров длительного пользования (+1,13%) и телекомы (+0,55%). Отставали энергетика (-1,69%), промышленность (+0,12%) и здравоохранение (+0,13%).

Похоже, что инвесторы свыклись с мыслью о том, что 21 сентября ФРС, скорее всего, повысит ставки на 0,75%: сегодня утром фьючерсы на ставку по федеральным фондам оценивали вероятность такого события в 74%, а после открытия торговой сессии – уже в 82%. Тем не менее, как мы видим, S&P 500 пытается стабилизироваться после снижения последних трех недель.

Возможно, рынок ждет появления новых драйверов, которые могли бы уравновесить старые (перспективы дальнейшего роста процентных ставок, энергетический кризис в Европе, проблемы в Китае и рост курса доллара). В пятницу в Брюсселе пройдет встреча министров энергетики стран ЕС, на которой будут представлены предложения по борьбе с энергетическим кризисом, и, возможно, инвесторы ждут каких-то подвижек в этом направлении. Некоторого оптимизма может добавлять и новая волна снижения цен на нефть.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 33,6 % компаний индекса торгуются выше своей 50-дневной МА, 34,6 % торгуются выше своей 100-дневной МА, 27,8 % торгуются выше своей 200-дневной МА.

На 21:30 мск:

S&P 500 — 3 978,77 п. (+1,81%), с нач. года -16,5%

VIX — 24,62 п. (-2.29 пт), с нач. года +7.4 пт

MSCI World — 2 584,97 п. (-0,45%), с нач. года -20,0%

Нефть

Утром среды цены на нефть подросли, отыграв часть вчерашних потерь, после комментариев Владимира Путина о том, что Россия не будет поставлять в Европу «Ни газ…, ни нефть, ни уголь, ни топочный мазут», если «будут приниматься какие-то решения политического характера, противоречащие контрактам». Так, президент РФ прокомментировал перспективы установления потолка цен на российские нефть и газ.

Однако затем фьючерсы на нефть Brent без видимых причин отыграли этот рост и впервые с 3 февраля опустились ниже $89 за баррель. Вероятно, свою роль продолжают играть все те же факторы, которые давят на черное золото уже три месяца подряд.

Рынок опасается, что повышение процентных ставок ведущими ЦБ мира спровоцирует резкое замедление глобальной экономики и падение спроса на энергоносители. Определенные риски связаны и с Китаем, где продолжается кризис на рынке жилья, а Пекин упорно проводит политику нулевой терпимости к Covid.

Данные по изменению коммерческих запасов нефти и нефтепродуктов в США будут опубликованы завтра, т.е. на день позже обычного, т.к. в понедельник в стране отмечался День труда.

На 21:45 мск:

Brent, $/бар. — 88,02 (-5,18%), с нач. года +13,2%

WTI, $/бар. — 82,08 (-5,52%), с нач. года +9,1%

Urals, $/бар. — 67,46 (-6,94%), с нач. года -12,2%

Золото, $/тр. унц. — 1 715,20 (+0,77%), с нач. года -6,2%

Серебро, $/тр. унц. — 18,39 (+2,09%), с нач. года -20,2%

Алюминий, $/т — 2 235,00 (+2,59%), с нач. года -20,4%

Медь, $/т — 7 622,50 (+1,15%), с нач. года -21,6%

Никель, $/т — 21 580,00 (-0,03%) с нач. года +4,0%

Валютный рынок

Рубль укрепился против основных конкурентов в среду. Рост к евро и юаню был символическим. По отношению к доллару рубль вырос в цене более заметно.

Торговый объем в паре доллар/рубль составил 62,7 млрд рублей по сравнению с 70,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 36,4 млрд рублей против 38 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 37,2 млрд рублей против 41,5 млрд рублей в предыдущий день.

Доллар на внешнем рынке дешевел после достижения нового 20-летнего пика (DXY) на фоне позитивной динамики американских акций и снижения доходностей облигаций Казначейства США. Рубль воспользовался слабостью американской валюты на Forex.

Довольно необычно, что рубль проигнорировал серьезное снижение цен на нефть в среду (Brent потеряла в цене более 5%). Тем не менее в целом колебания в паре USDRUB остаются в рамках диапазона 58-62, который держится с 1 августа. Попытки уйти ниже 60 за доллар могут спровоцировать повышение спроса на валюту, если цены на нефть будут оставаться ниже $88 за баррель.

На 21:45 мск:

EUR/USD — 0,9988 (+0,85%), с начала года -12,2%

GBP/USD — 1,1506 (-0,12%), с начала года -15,0%

USD/JPY — 144,1 (+0,91%), с начала года +25,2%

Индекс доллара — 109,818 (-0,36%), с начала года +14,8%

USD/RUB (Мосбиржа) — 60,79 (-0,73%), с начала года -19,1%

EUR/RUB (Мосбиржа) — 60,4125 (-0,00%), с начала года -29,3%

Основным источником новостей был Восточный экономический форум. Рост в отдельных эмитентах связан с информацией, которая преимущественно поступала с ВЭФ.

Как мы отмечали ранее, технически мы можем увидеть возвращение рублевого индекса к 2280 п., что является текущим значением 100-дневной скользящей средней линии. В отсутствии явных позитивных драйверов для роста на российском рынке, где большую роль теперь играют частные инвесторы, коррекция может продолжиться. Наиболее вероятный драйвер роста – реализация коррекции, которая позволит сделать вывод, что акции смотрятся слишком дешево. Это, на наш взгляд, особенно верно в дивидендных акциях.

На 19:00 мск:

Индекс МосБиржи — 2 401,57 п. (-0,98%), с нач. года -36,6%

Индекс РТС — 1 243,70 п. (-0,70%), с нач. года -22,1%

Дивидендная доходность индекса МосБиржи составляет 5,4 %. Индекс торгуется с коэффициентом 3,9 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Еврокомиссия приняла решение предложить Совету ЕС по энергетике ввести потолок цен на российский газ. По словам главы Еврокомиссии Урсулы фон дер Ляйен, Евросоюз снизил импорт российского газа с 40% своего потребления в 2021 году до 9% в настоящий момент. По данным «Газпрома», с начала года страны Европейского союза сократили поставки российского газа на свой рынок на 48%, а с учетом Великобритании — на 49%. Попытки административно ограничить цену на газ в Европе при помощи установления «потолка цены» приведут только к новому росту его стоимости, заявил президент России Владимир Путин в рамках выступления на Восточном экономическом форуме. Президент намекнул, в случае формирования потолка цен Россия оставляет за собой право полностью прекратить поставки не только газа, но и нефти, угля, топочного мазута и т. д.

Корпоративные истории

Акции «Новатэка» выросли на 1,22% до 1178 руб. и стали лидерами роста в нефтегазовом секторе. Компания, по словам председателя правления Леонида Михельсона, уверена, что сохранит свою долю на российском рынке, несмотря на вероятность роста поставок внутри РФ со стороны «Газпрома». «Новатэк» намерен увеличить долю поставок газа в Азию. У нас есть актуальная идея по акциям компании, цель 1308,1 руб.

Акции «Роснефти» выросли на 0,1% до 375,95 руб. Владимир Путин в рамках ВЭФ сообщил, что компания достигла договоренностей о поставках нефти и нефтепродуктов в Монголию.

Акции «Аэрофлота» подорожали на 3,1% до 30,92 руб. В ходе торгов был сформирован 4-месячный максимум на уровне 32,22 руб. Торговый объем составил 1,17 млрд рублей — максимальное значение с 4 апреля. «Аэрофлот» и «Объединенная авиастроительная корпорация» подписали соглашение о поставке 339 самолетов в течение 2023—2030 гг.

Акции «Дальневосточного морского пароходства» (ДВМП) упали на 1,26% до 37,5 руб. Группа FESCO (головная компания ДВМП) не будет выплачивать дивиденды ближайшие несколько лет, сообщил председатель совета директоров группы Андрей Северилов в рамках ВЭФ. FESCO планирует инвестировать порядка 24 млрд рублей в развитие перевалочных мощностей «Владивостокского морского торгового порта» (ВМТП). Акции ДВМП с 29 августа выросли почти на 35%. Новость о дивидендах спровоцировала коррекцию. Однако компания намерена вкладывать средства в свое развитие, поэтому бумага смотрится привлекательно в долгосрочном горизонте.

Итоги российского рынка

Все 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Аутсайдером дня стал индекс «Химии и нефтехимии» (-1,3%). Лидером снижения в сектора стали акции «ФосАгро» (-1,84%), в которых мы снова наблюдаем разочарование неспособностью закрепиться выше ключевого уровня 8000 рублей. Давление на бумаги компании могла оказывать автоматическая конвертация расписок в акции. В целом считаем, что дальнейшие попытки снижения котировок будут стимулировать спрос на бумагу.

Лидером роста стал IT-сектор (+0,35%). Лучшие темпы в секторе (+1%) показали бумаги Softline. Расписки VK и Ozon также прибавили почти 1%. В красной зоне торги завершили расписки CIAN и HeadHunter.

По итогам дня из 41 акции индекса МосБиржи: 12 подорожали и 29 подешевели.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 76,2 % торгуются выше своей 100-дневной МА, 19,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером среды Stoxx Europe 600 продолжал консолидироваться в диапазоне предыдущих четырех торговых сессий. Примерно половина отраслевых индексов росла, а другая половина снижалась. Наилучшую динамику, как и в США, показывали ЖКХ и производство товаров длительного пользования, а также промышленность. Отставали энергетика, финансы и телекомы.

Сектор ЖКХ показывал максимальный рост с марта: Еврокомиссия рекомендовала странам-членам ЕС установить потолок стоимости электроэнергии для негазовых электростанций на уровне 200 евро за МВт·ч.

Акции ритейлеров находились под давлением, после негативных комментариев JPMorgan относительно Marks & Spencer Group Plc и Hennes & Mauritz AB. Банк полагает, что для европейских потребителей кризис уровня жизни «только начинается».

Завтра ЕЦБ может повысить ставки сразу на 0,75%, но в Европе, как и в США, инвесторы, возможно, уже смирились с перспективами дальнейшего неизбежного роста процентных ставок.

Стратеги Santander Asset Management видят возможности для поиска перспективных имен в секторах ИТ и энергетики. А стратеги Barclays видят предпосылки для дальнейшего снижения рынка акций Европы.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 26,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,7 % торгуются выше своей 100-дневной МА, 22,1 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 965,24 п. (-0,26%), с нач. года -21,7%

Stoxx Europe 600 — 412,01 п. (-0,57%), с нач. года -15,5%

DAX — 12 915,97 п. (+0,35%), с нач. года -18,7%

FTSE 100 — 7 237,83 п. (-0,86%), с нач. года -2,2%

В первой половине торговой сессии среды, 7 сентября, S&P 500 рос впервые за последние три дня и во второй раз за последние восемь. Индекс явно пытается нащупать точку опоры выше 3900 п., и сегодня ему в этом помогает снижение доходностей гособлигаций США.

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:05 мск росли 10 из 11 основных секторов индекса.

Наилучшую динамику показывали ЖКХ (+1,75%), производство товаров длительного пользования (+1,13%) и телекомы (+0,55%). Отставали энергетика (-1,69%), промышленность (+0,12%) и здравоохранение (+0,13%).

Похоже, что инвесторы свыклись с мыслью о том, что 21 сентября ФРС, скорее всего, повысит ставки на 0,75%: сегодня утром фьючерсы на ставку по федеральным фондам оценивали вероятность такого события в 74%, а после открытия торговой сессии – уже в 82%. Тем не менее, как мы видим, S&P 500 пытается стабилизироваться после снижения последних трех недель.

Возможно, рынок ждет появления новых драйверов, которые могли бы уравновесить старые (перспективы дальнейшего роста процентных ставок, энергетический кризис в Европе, проблемы в Китае и рост курса доллара). В пятницу в Брюсселе пройдет встреча министров энергетики стран ЕС, на которой будут представлены предложения по борьбе с энергетическим кризисом, и, возможно, инвесторы ждут каких-то подвижек в этом направлении. Некоторого оптимизма может добавлять и новая волна снижения цен на нефть.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 33,6 % компаний индекса торгуются выше своей 50-дневной МА, 34,6 % торгуются выше своей 100-дневной МА, 27,8 % торгуются выше своей 200-дневной МА.

На 21:30 мск:

S&P 500 — 3 978,77 п. (+1,81%), с нач. года -16,5%

VIX — 24,62 п. (-2.29 пт), с нач. года +7.4 пт

MSCI World — 2 584,97 п. (-0,45%), с нач. года -20,0%

Нефть

Утром среды цены на нефть подросли, отыграв часть вчерашних потерь, после комментариев Владимира Путина о том, что Россия не будет поставлять в Европу «Ни газ…, ни нефть, ни уголь, ни топочный мазут», если «будут приниматься какие-то решения политического характера, противоречащие контрактам». Так, президент РФ прокомментировал перспективы установления потолка цен на российские нефть и газ.

Однако затем фьючерсы на нефть Brent без видимых причин отыграли этот рост и впервые с 3 февраля опустились ниже $89 за баррель. Вероятно, свою роль продолжают играть все те же факторы, которые давят на черное золото уже три месяца подряд.

Рынок опасается, что повышение процентных ставок ведущими ЦБ мира спровоцирует резкое замедление глобальной экономики и падение спроса на энергоносители. Определенные риски связаны и с Китаем, где продолжается кризис на рынке жилья, а Пекин упорно проводит политику нулевой терпимости к Covid.

Данные по изменению коммерческих запасов нефти и нефтепродуктов в США будут опубликованы завтра, т.е. на день позже обычного, т.к. в понедельник в стране отмечался День труда.

На 21:45 мск:

Brent, $/бар. — 88,02 (-5,18%), с нач. года +13,2%

WTI, $/бар. — 82,08 (-5,52%), с нач. года +9,1%

Urals, $/бар. — 67,46 (-6,94%), с нач. года -12,2%

Золото, $/тр. унц. — 1 715,20 (+0,77%), с нач. года -6,2%

Серебро, $/тр. унц. — 18,39 (+2,09%), с нач. года -20,2%

Алюминий, $/т — 2 235,00 (+2,59%), с нач. года -20,4%

Медь, $/т — 7 622,50 (+1,15%), с нач. года -21,6%

Никель, $/т — 21 580,00 (-0,03%) с нач. года +4,0%

Валютный рынок

Рубль укрепился против основных конкурентов в среду. Рост к евро и юаню был символическим. По отношению к доллару рубль вырос в цене более заметно.

Торговый объем в паре доллар/рубль составил 62,7 млрд рублей по сравнению с 70,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 36,4 млрд рублей против 38 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 37,2 млрд рублей против 41,5 млрд рублей в предыдущий день.

Доллар на внешнем рынке дешевел после достижения нового 20-летнего пика (DXY) на фоне позитивной динамики американских акций и снижения доходностей облигаций Казначейства США. Рубль воспользовался слабостью американской валюты на Forex.

Довольно необычно, что рубль проигнорировал серьезное снижение цен на нефть в среду (Brent потеряла в цене более 5%). Тем не менее в целом колебания в паре USDRUB остаются в рамках диапазона 58-62, который держится с 1 августа. Попытки уйти ниже 60 за доллар могут спровоцировать повышение спроса на валюту, если цены на нефть будут оставаться ниже $88 за баррель.

На 21:45 мск:

EUR/USD — 0,9988 (+0,85%), с начала года -12,2%

GBP/USD — 1,1506 (-0,12%), с начала года -15,0%

USD/JPY — 144,1 (+0,91%), с начала года +25,2%

Индекс доллара — 109,818 (-0,36%), с начала года +14,8%

USD/RUB (Мосбиржа) — 60,79 (-0,73%), с начала года -19,1%

EUR/RUB (Мосбиржа) — 60,4125 (-0,00%), с начала года -29,3%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба