27 октября откроется книга заявок по облигациям ПАО «Селигдар» серии 001Р-01 общей суммой 3 млрд руб.

Ранее агентство «Эксперт РА» присвоило бумагам компании рейтинг ruA+ со стабильным прогнозом.

Параметры выпуска:

срок обращения: 3 года

купонный период: 182 дня

ориентир доходности: значение G-curve на сроке 3 года + не более 325–350 б.п.

оферта: не предусмотрена

ПАО «Селигдар» — один из ведущих золотодобывающих холдингов России и крупнейший производитель рудного олова в стране.

Входит в топ-10 золотодобывающих компаний России, в топ-5 крупнейших российских компаний по объёму запасов золота и в топ-5 мировых компаний по объёму запасов олова.

Согласно финансовой отчётности за последние 12 месяцев (LTM), на 30.06.2022 компания произвела 7,46 тонн золота и 2,8 тыс тонн олова в концентрате.

В I полугодии 2022 г. около 67% выручки обеспечил золотой дивизион и 33% — оловянный. Рентабельность EBITDA обоих дивизионов достаточно близка — 49,9% по золоту и 47,7% по олову. Соотношение чистого долга и EBITDA составляет 2,4. Из совокупного долга в размере 49,1 млрд руб. почти 28,6 млрд руб. приходится на заём в золоте (по сути — кредиторская задолженность, погашаемая продукцией компании) и 2,7 млрд руб. — на долг от связанных сторон. Чистый долг компании без учёта займа в золоте и долга от связанных сторон составляет 14,1 млрд руб., а соотношение такого долга к EBITDA составляет 0,8.

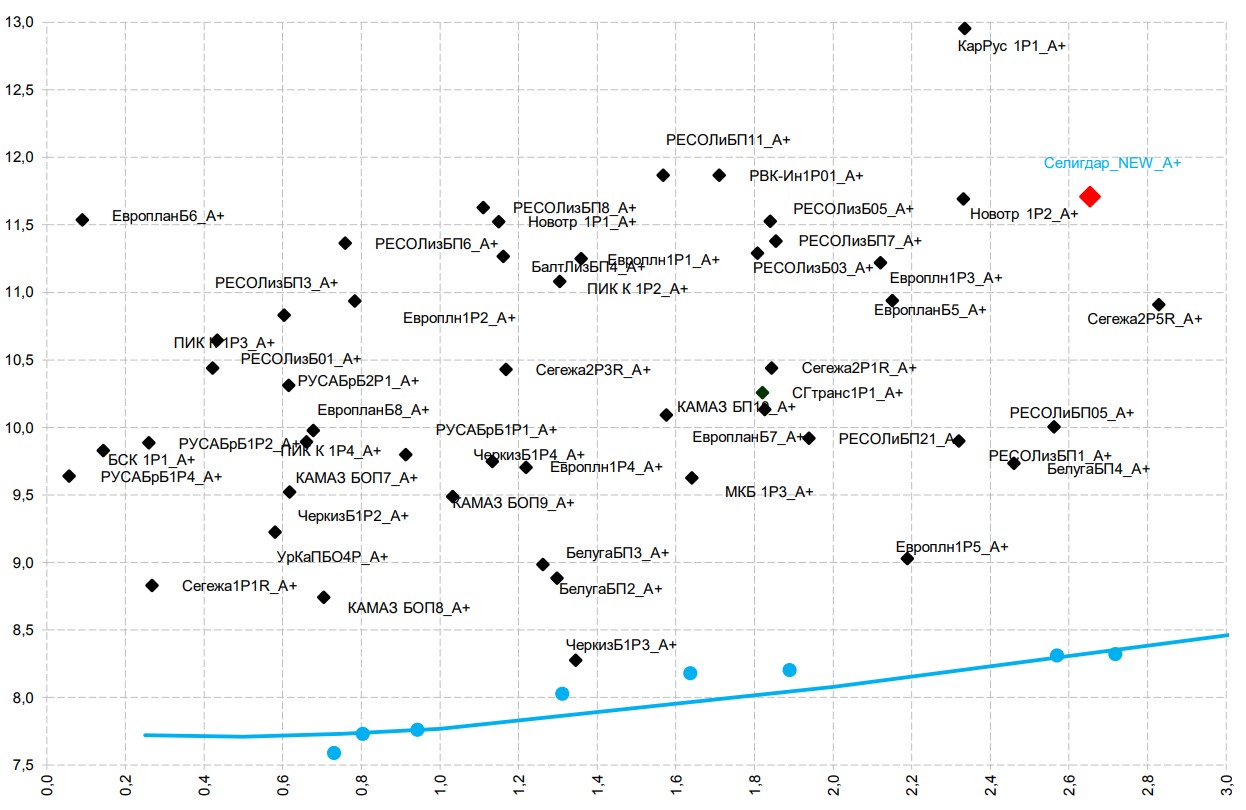

Значение g-curve (кривой по государственным ценным бумагам) на сроке три года на 21 октября составляет 8,46%, что означает ориентировочную доходность займа на уровне 11,71–11,96% годовых. При таком ориентире доходности выпуск предлагает премию примерно 80–179 б.п. к бумагам эмитентов с аналогичным кредитным рейтингом и сопоставимой дюрацией.

Учитывая озвученный ориентир доходности и высокое кредитное качество эмитента, считаем дебютный выпуск облигаций «Селигдара» привлекательным для инвестиций.

Облигации «СЕЛИГДАР» в сравнении с другими эмитентами

Ранее агентство «Эксперт РА» присвоило бумагам компании рейтинг ruA+ со стабильным прогнозом.

Параметры выпуска:

срок обращения: 3 года

купонный период: 182 дня

ориентир доходности: значение G-curve на сроке 3 года + не более 325–350 б.п.

оферта: не предусмотрена

ПАО «Селигдар» — один из ведущих золотодобывающих холдингов России и крупнейший производитель рудного олова в стране.

Входит в топ-10 золотодобывающих компаний России, в топ-5 крупнейших российских компаний по объёму запасов золота и в топ-5 мировых компаний по объёму запасов олова.

Согласно финансовой отчётности за последние 12 месяцев (LTM), на 30.06.2022 компания произвела 7,46 тонн золота и 2,8 тыс тонн олова в концентрате.

В I полугодии 2022 г. около 67% выручки обеспечил золотой дивизион и 33% — оловянный. Рентабельность EBITDA обоих дивизионов достаточно близка — 49,9% по золоту и 47,7% по олову. Соотношение чистого долга и EBITDA составляет 2,4. Из совокупного долга в размере 49,1 млрд руб. почти 28,6 млрд руб. приходится на заём в золоте (по сути — кредиторская задолженность, погашаемая продукцией компании) и 2,7 млрд руб. — на долг от связанных сторон. Чистый долг компании без учёта займа в золоте и долга от связанных сторон составляет 14,1 млрд руб., а соотношение такого долга к EBITDA составляет 0,8.

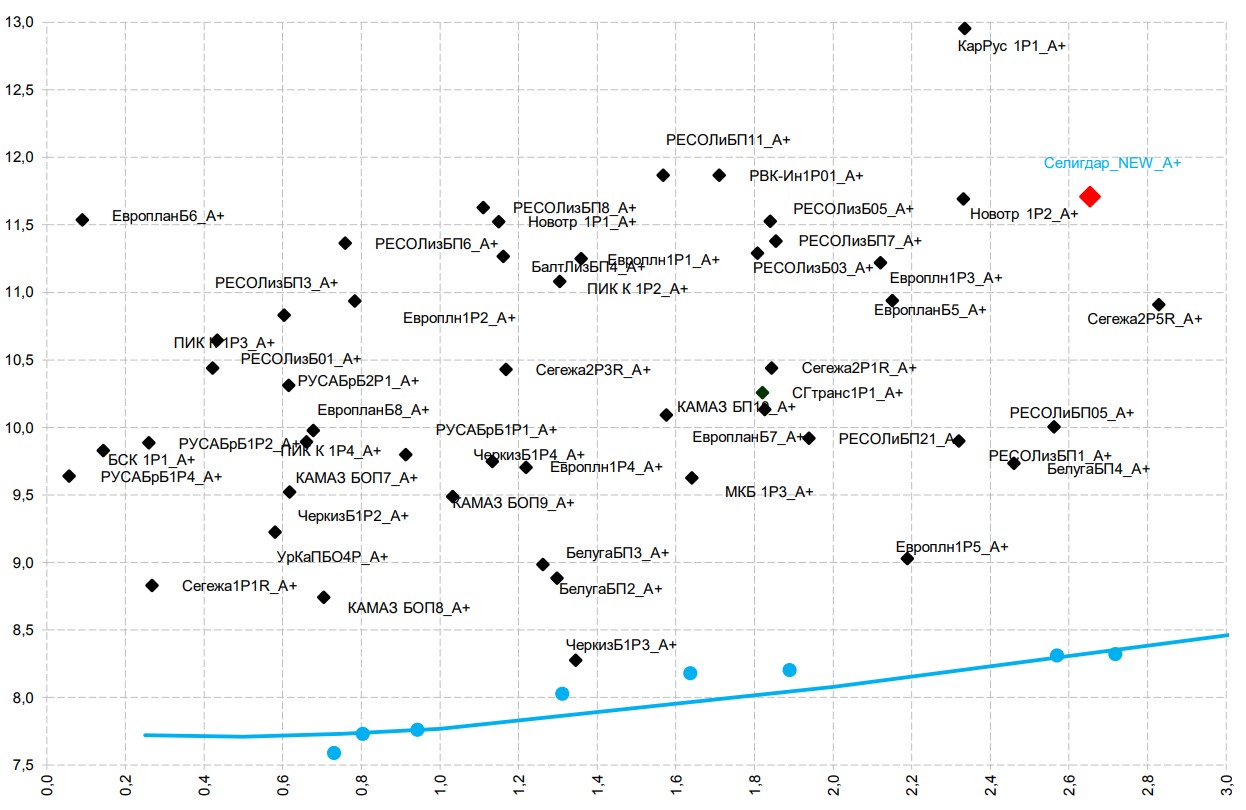

Значение g-curve (кривой по государственным ценным бумагам) на сроке три года на 21 октября составляет 8,46%, что означает ориентировочную доходность займа на уровне 11,71–11,96% годовых. При таком ориентире доходности выпуск предлагает премию примерно 80–179 б.п. к бумагам эмитентов с аналогичным кредитным рейтингом и сопоставимой дюрацией.

Учитывая озвученный ориентир доходности и высокое кредитное качество эмитента, считаем дебютный выпуск облигаций «Селигдара» привлекательным для инвестиций.

Облигации «СЕЛИГДАР» в сравнении с другими эмитентами

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба