Fix Price сегодня опубликовала результаты за 9 месяцев 2022 года. Как себя чувствует крупнейшая в России сеть магазинов низких фиксированных цен?

За квартал прибавилось 195 магазинов, все по изначальному плану компании.

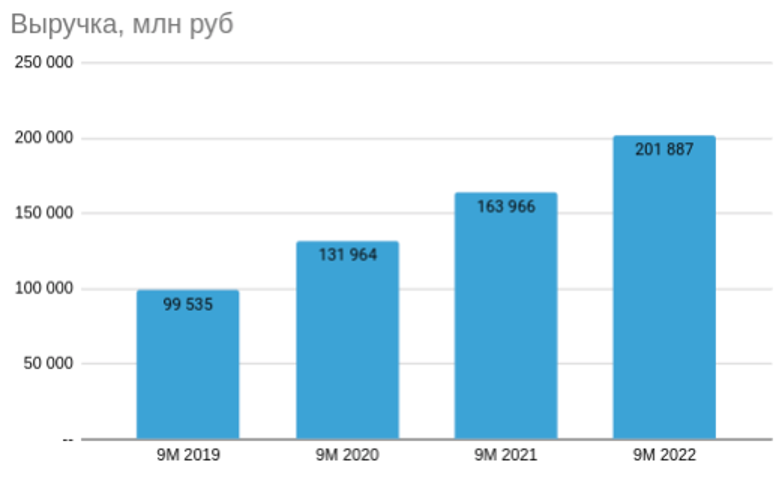

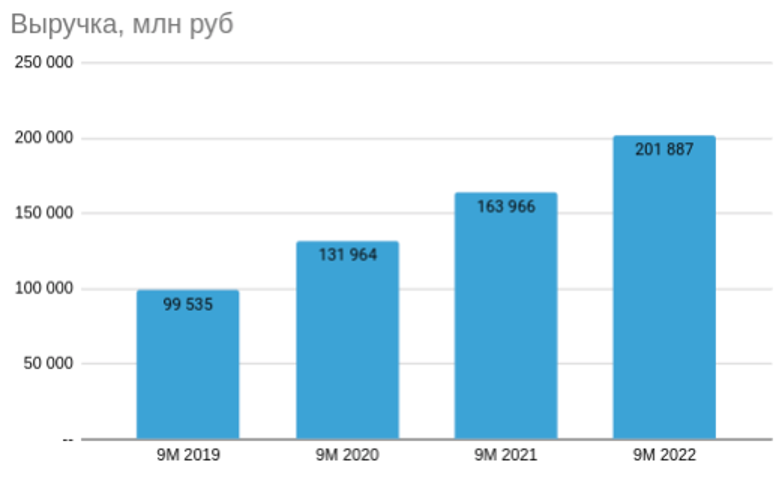

Рост выручки обгоняет инфляцию (+23,1% г/г за 9 месяцев 2022 года) за счет расширения сети магазинов и двузначного роста сопоставимых продаж.

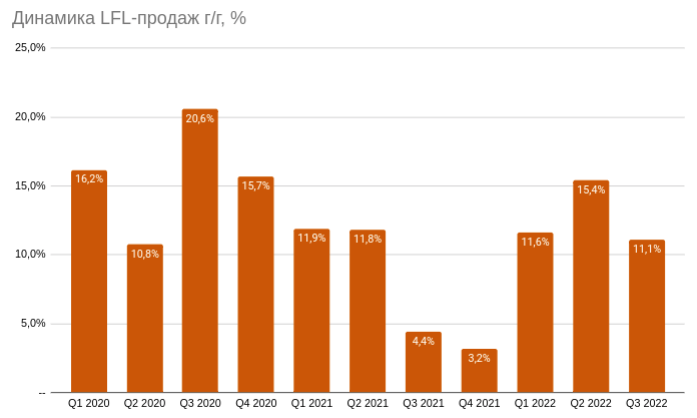

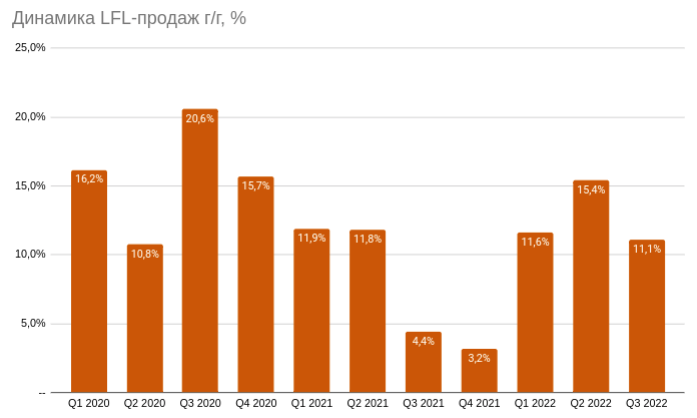

Сильный рост LFL продаж +12,9% в 3 квартале 2022 года (скорректированный на эффект укрепления рубля, 11,1% без учета корректировки) — очень достойный результат.

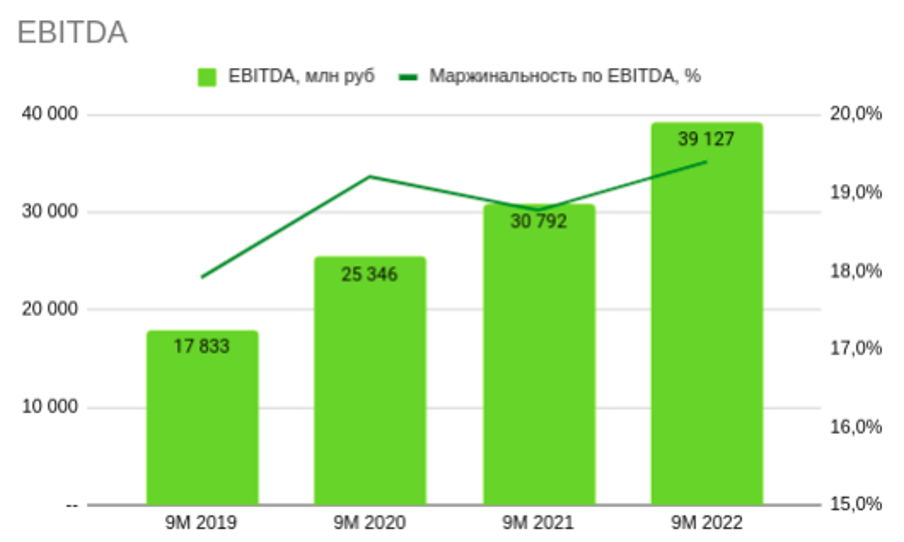

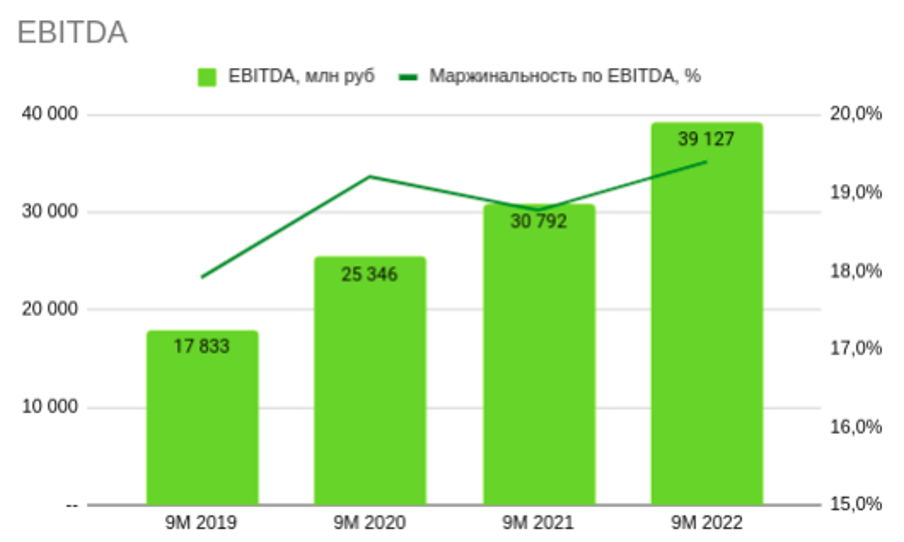

Маржинальность по EBITDA за 9М 2022 года на рекордно высоком уровне 19,4% (год назад было 18,8%)

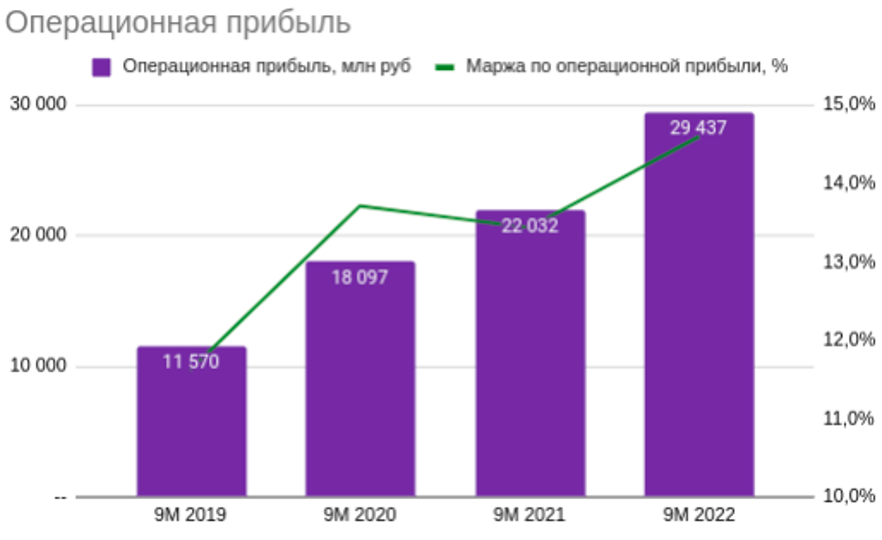

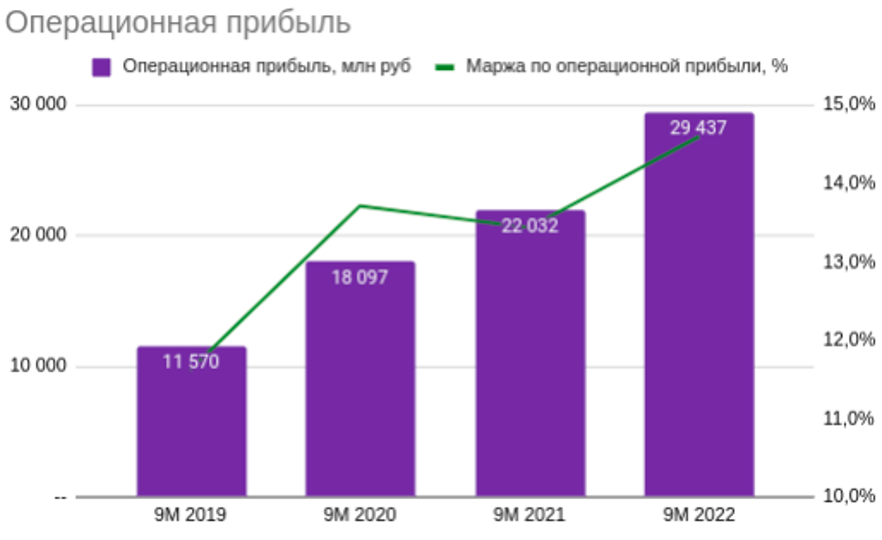

Маржа по операционной прибыли также показывает самые высокие уровни, если сравнивать с 2019-2021 годом в сопоставимых периодах (9 месяцев)

У компании выросли оборотные средства — с учетом текущей ситуации в логистике и подготовке к 4 кварталу (наиболее сильному из-за Нового Года) это, вероятно, правильное решение. Ключевой момент в том, чтобы у покупателя остался широкий ассортимент на фоне логистических трудностей и перестройки в экономике. Чистый торговый оборотный капитал составил 15,3 млрд рублей на 30 сентября 2022 года по сравнению с 4,6 млрд рублей по состоянию на 30 сентября 2021 года, при этом 30 июня 2022 года он составлял 18 млрд рублей.

Чистый долг снизился до 21,8 млрд рублей, а соотношение Чистого долга (без учета аренды) к EBITDA — до 0,2х. Фактически у компании нет долга. С учетом традиционно высокого свободного денежного потока — выглядит очень интересно.

На 30.06.22 чистый долг был 26,4 млрд рублей — за 3 месяца произошло весьма существенное снижение, что безусловно позитивно скажется на показателях в части снижения финансовых расходов.

Выводы:

👉 Выручка продолжает расти опережающими инфляцию темпами, все намеченные планы компания выполняет в срок, несмотря на сложную макроситуацию

👉 Fix Price продолжает эффективно использовать укрепление рубля с целью снижения себестоимости импортных товаров, что отражается в финансовых показателях компании

👉 Компания продолжает сохранять рекордно высокую рентабельность по чистой прибыли для представителей сектора “ритейл” — в 3 квартале она составила 10%.

👉 Долговая нагрузка позволяет совершать дальнейшую экспансию и уверенно смотреть в будущее при любых катаклизмах вокруг — инвесторам не стоит бояться высокой долговой нагрузки, в Fix Price она на текущий момент практически отсутствует.

👉 Растет количество участников программы лояльности темпами в 32,4% г/г. Численность достигла 20,4 млн человек. Средний чек у таких клиентов в 1,8 раз выше, чем у покупателей без карты лояльности.

Операционно бизнес выглядит очень привлекательно, компания занимает всю нишу магазинов низких фиксированных цен, что фактически исключает появление конкуренции. На этом фоне бумага Fix Price выглядит интересно и на текущих уровнях может быть весьма привлекательной инвестицией на перспективу.

За квартал прибавилось 195 магазинов, все по изначальному плану компании.

Рост выручки обгоняет инфляцию (+23,1% г/г за 9 месяцев 2022 года) за счет расширения сети магазинов и двузначного роста сопоставимых продаж.

Сильный рост LFL продаж +12,9% в 3 квартале 2022 года (скорректированный на эффект укрепления рубля, 11,1% без учета корректировки) — очень достойный результат.

Маржинальность по EBITDA за 9М 2022 года на рекордно высоком уровне 19,4% (год назад было 18,8%)

Маржа по операционной прибыли также показывает самые высокие уровни, если сравнивать с 2019-2021 годом в сопоставимых периодах (9 месяцев)

У компании выросли оборотные средства — с учетом текущей ситуации в логистике и подготовке к 4 кварталу (наиболее сильному из-за Нового Года) это, вероятно, правильное решение. Ключевой момент в том, чтобы у покупателя остался широкий ассортимент на фоне логистических трудностей и перестройки в экономике. Чистый торговый оборотный капитал составил 15,3 млрд рублей на 30 сентября 2022 года по сравнению с 4,6 млрд рублей по состоянию на 30 сентября 2021 года, при этом 30 июня 2022 года он составлял 18 млрд рублей.

Чистый долг снизился до 21,8 млрд рублей, а соотношение Чистого долга (без учета аренды) к EBITDA — до 0,2х. Фактически у компании нет долга. С учетом традиционно высокого свободного денежного потока — выглядит очень интересно.

На 30.06.22 чистый долг был 26,4 млрд рублей — за 3 месяца произошло весьма существенное снижение, что безусловно позитивно скажется на показателях в части снижения финансовых расходов.

Выводы:

👉 Выручка продолжает расти опережающими инфляцию темпами, все намеченные планы компания выполняет в срок, несмотря на сложную макроситуацию

👉 Fix Price продолжает эффективно использовать укрепление рубля с целью снижения себестоимости импортных товаров, что отражается в финансовых показателях компании

👉 Компания продолжает сохранять рекордно высокую рентабельность по чистой прибыли для представителей сектора “ритейл” — в 3 квартале она составила 10%.

👉 Долговая нагрузка позволяет совершать дальнейшую экспансию и уверенно смотреть в будущее при любых катаклизмах вокруг — инвесторам не стоит бояться высокой долговой нагрузки, в Fix Price она на текущий момент практически отсутствует.

👉 Растет количество участников программы лояльности темпами в 32,4% г/г. Численность достигла 20,4 млн человек. Средний чек у таких клиентов в 1,8 раз выше, чем у покупателей без карты лояльности.

Операционно бизнес выглядит очень привлекательно, компания занимает всю нишу магазинов низких фиксированных цен, что фактически исключает появление конкуренции. На этом фоне бумага Fix Price выглядит интересно и на текущих уровнях может быть весьма привлекательной инвестицией на перспективу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба