12 января 2023 T-Investments Джин Виктор

Хеджирование на финансовых рынках — одна из методик управления рисками. Она дает своего рода страховку от убытка.

Хеджированием пользуются и частные инвесторы, и крупные фонды. Некоторые из них так и называются — хедж-фонды. Они заведуют деньгами игроков с портфелями от 5 млн долларов. По состоянию на 2022 год крупнейшим хедж-фондом считается основанный Рэем Далио Bridgewater: под его управлением около 150 млрд долларов.

Портфельные менеджеры применяют хитрые стратегии и хеджируют активы с помощью производных инструментов — деривативов. Частным же инвесторам приходится «крутиться» самостоятельно, и зачастую защита портфеля сводится к открытию коротких позиций. А долгосрочным и пассивным инвесторам хеджирование обычно вообще не подходит: это сложно, опасно и подразумевает активное вмешательство в портфель.

Расскажем, что такое хеджирование и когда к нему стоит прибегнуть.

Что дает хеджирование

Слово происходит от английского hedge — ограда, изгородь. Хеджирование позволяет оградить капитал от риска сильной просадки, а именно компенсировать часть убытков при неблагоприятном сценарии.

Предположим, вы владеете акциями компании и планируете держать их дальше, но боитесь обвала. В этом случае можно «купить страховку» — поставить на то, что активы в скором времени упадут. Для этого вы открываете встречную позицию, которая на падающем рынке даст прибыль.

Если сценарий не реализуется, вы потеряете свою «ставку» — небольшую часть капитала, выделенную на хеджирующую позицию. Зато, если падение действительно случится, хедж компенсирует просадку по акциям.

Отличия от страхования. Хеджирование чем-то похоже на страхование на случай ДТП или порчи имущества. Мы тоже надеемся, что страховой случай не произойдет, хоть это и будет значить, что деньги на страховку потрачены впустую.

Но между страхованием и хеджированием есть разница. Страхование обычно предполагает плату кому-то другому за принятие риска, в то время как хеджирование — еще одна инвестиция, которая участвует в торговле. Хотя в некоторых случаях хеджирование очень напоминает страховку, например при покупке опционов.

Как правило, в случае хеджирования вы минимизируете риск убытков за счет отказа от возможной спекулятивной прибыли. Например, вы опасаетесь, что рубль будет слабеть и договариваетесь с продавцом купить у него юани через год по курсу 10 Р. То есть вы зафиксировали цену на будущее, устранив неопределенность и снизив риски. Но лишились возможности купить юань дешевле — если он, например, упадет до 8 Р.

При покупке страховки сохраняется возможность получения прибыли. Например, вы сделали платную бронь у застройщика на квартиру — 10 000 Р. Это позволило забронировать за собой конкретный объект за определенную цену. Но если цена упадет или появится более интересное предложение — лучше потерять бронь и купить вариант дешевле, получив выгоду.

Еще в случае со страховкой обычно нет посредников, тогда как хеджирование обычно — биржевая сделка. Но хеджирование может производиться и напрямую, без участия биржи, — как в случае с форвардными контрактами.

История хеджирования

Первые случаи хеджирования относятся еще к истории древней Месопотамии. С появлением бирж оно стало применяться и там.

Амстердамская биржа. Первая биржа открылась в Амстердаме в 17 веке, и что-то близкое к хеджированию наблюдалось в период так называемой тюльпаномании.

В то время Голландия переживала расцвет, и люди увлеклись выращиванием красивых цветов. Особенно ценились тюльпаны с экзотической окраской. Они цвели недолго и давали мало луковиц. Например, одну луковицу сорта Semper Augustus в 1636 году продали за 3000 гульденов — за эти деньги можно было купить 100 свиней.

По луковице нельзя определить, какой из нее вырастет цветок, поэтому изначально ими торговали только знатоки и только с весны по осень. Но потом появились спекулянты, которые покупали луковицы для перепродажи. Луковицы стали продавать зимой, когда они еще в земле. А покупатели могли страховать риски: они платили продавцу небольшую комиссию и могли не выкупать тюльпаны, если их потом не устраивали цены. По сути это хеджирование.

Тюльпаномания привела к первому задокументированному финансовому пузырю. В какой-то момент цены перестали расти, желающих купить тюльпаны стало меньше, и последовал обвал цен.

Так выглядел самый дорогой тюльпан в 1636 году. Такие цветы с экзотической окраской появлялись из-за вируса «пестрых листьев». Они были в дефиците и больше всего ценились на рынке. Источник: atlasobscura.com

Чикагская биржа. В середине 19 века Чикаго стал промышленным и коммерческим центром США. Сюда фермеры свозили зерно, яйца и мясо. Дилеры скупали эти товары и перепродавали в разные уголки страны.

То, что фермерам не удавалось продать или потребить в хозяйстве, приходилось выбрасывать. Это приводило к убыткам, часто — к неуплате долгов и конфискации земли банками.

Затем возникла новая схема: фермеры стали спрашивать дилеров, готовы ли те купить зерно по согласованной сегодня цене, которую они заплатят в будущем — при доставке через год. Обе стороны брали на себя обязательства: фермер — поставить нужный объем, продавец — купить по оговоренной цене. Это суть фьючерсного и форвардного контрактов.

Первые американские «хеджеры» на тарантасах в середине 19 века. Источник: cargill.com

Инструменты

Разберу самые распространенные инструменты хеджирования ценовых рисков.

Фьючерсные контракты — биржевые сделки по покупке или продаже базового актива в конкретную дату по оговоренной цене.

Эти контракты заключаются при участии посредника — биржи. Она выступает гарантом сделки и осуществляет клиринг — ежедневные корректировки контракта. Также биржа берет с покупателя небольшую сумму, чтобы быть уверенным, что он выполнит обязательства, — это называется гарантийное обеспечение.

На бирже торгуются фьючерсные контракты двух видов:

Поставочные — подразумевают непосредственную покупку и передачу товара после исполнения фьючерса.

Расчетные — товарообмен не происходит и продавец просто получает ценовую разницу между моментом покупки контракта и его исполнением.

Более подробно об этом инструменте можно почитать в нашей статье о фьючерсах.

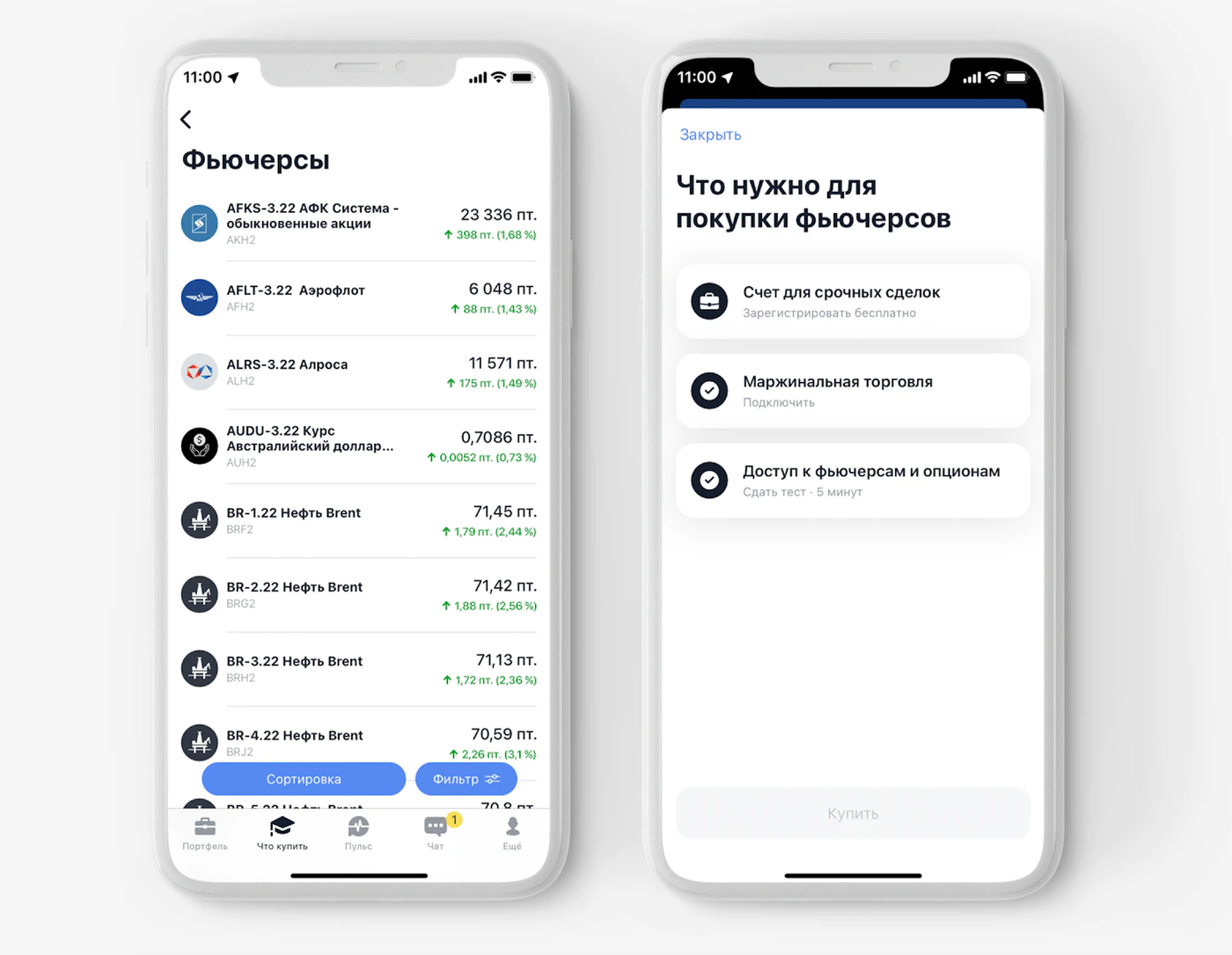

Чтобы получить доступ к торговле фьючерсами, нужно пройти тестирование от ЦБ и подключить в приложении маржинальную торговлю

Форвардные контракты — это сделки, предполагающие поставку актива в определенную дату по оговоренной цене. Такие контракты заключаются вне биржи и без участия посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован, чем во фьючерсах.

Стороны не могут изменить условия договора или расторгнуть его: контракт обязателен к выполнению.

Опционы — договоры, по которым покупатель опциона получает право, но не обязательство купить или продать базовый актив по оговоренной цене. Все такие сделки идут через биржу. Но, в отличие от фьючерсов, обязательства есть только у одного участника сделки, у второго — право.

Например, хеджирование пут-опционом происходит так: участники сделки договариваются, что покупатель опциона может, но не обязан продать базовый актив по заранее установленной цене, независимо от будущих котировок. То есть, покупая пут-опцион, инвестор фиксирует для себя текущую стоимость актива. В будущем, если котировки упадут, он сможет продать актив по прежней цене, будто падения не было.

Своп — это соглашение об обмене платежами, которое зависит от будущих цен активов или процентных ставок.

Например, фирма покупает доллары за рубли по текущему курсу. Одновременно она продает такое же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Такой тип хеджирования, например, использовался FinEx в фондах FXRW, FXRB, FXRD и FXMM. С целью хеджирования фонд заключал валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступали инвестиционные банки. Если рубль обесценивается, фонд платит банкам курсовую разницу, а если укрепляется — наоборот.

Отмечу, что в случае с FXRB одномесячные свопы вместе с падением цены еврооблигаций и ростом курса доллара привели к убытку по рублевому хеджу. В итоге фонд, по сути, обанкротился: чтобы покрыть убытки, активы пришлось распродать, причем в неудачный момент. Об этом у нас есть подробная статья.

Короткие позиции. Они же «шорты». Это когда инвестор занимает активы у брокера и продает их по текущей рыночной цене, а в будущем, когда котировки падают, выкупает активы дешевле. Активом могут быть ценные бумаги и фьючерсы.

Обратные ETF. Это как обычные ETF, только их котировки движутся зеркально. Например, если индекс акций растет, то обратный ETF, отслеживающий этот индекс, будет падать.

Основной плюс таких фондов — то, что это понятный инвестору инструмент, который просто добавляешь в портфель, как любую ценную бумагу. Подробности про такие ETF можно узнать в другой нашей статье.

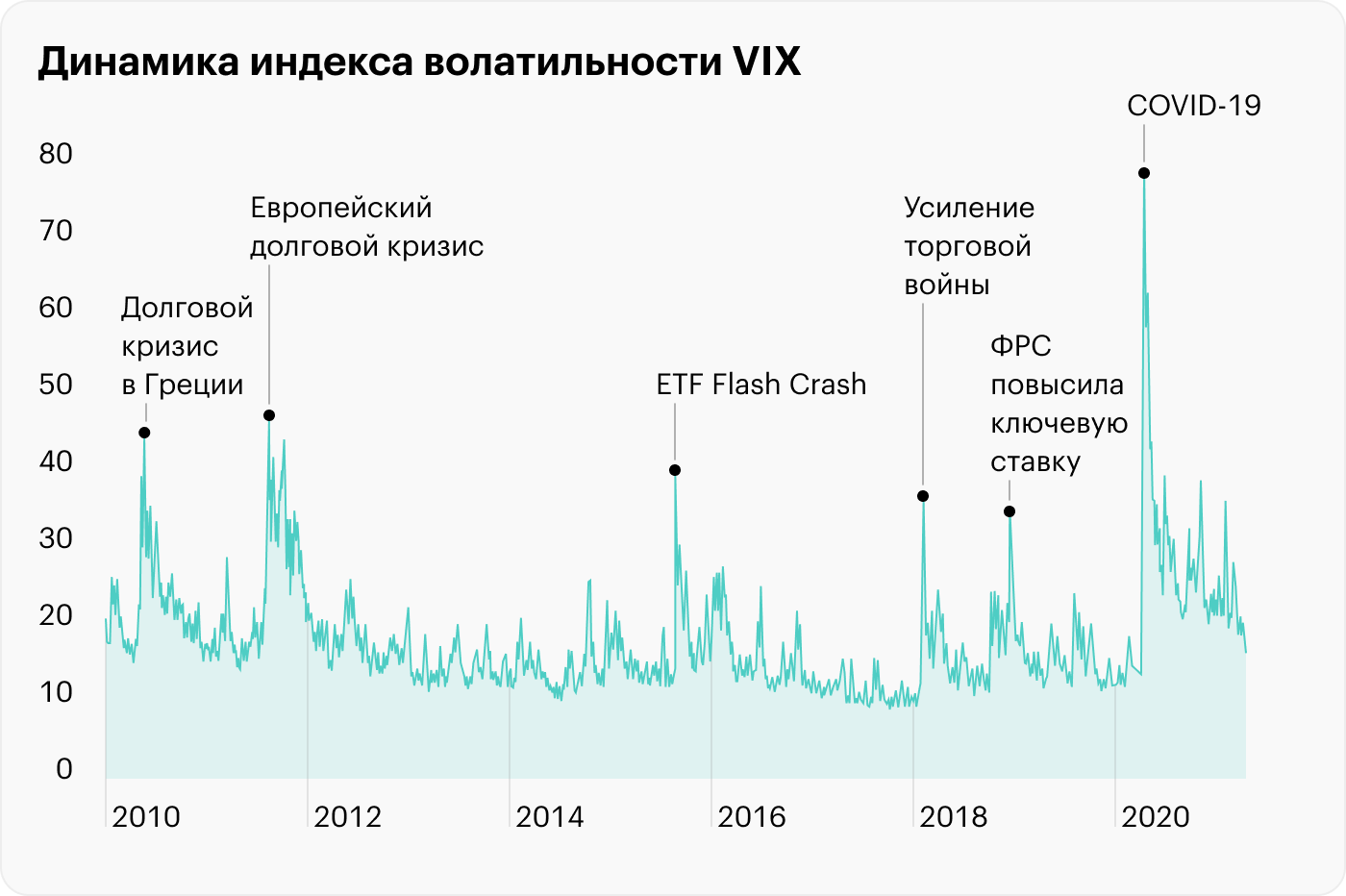

Вложение в индекс VIX. В качестве хеджирующего инструмента можно рассмотреть вложение в индекс волатильности VIX — его еще называют индексом страха, так как он отражает эмоции трейдеров. Если индекс растет, значит, участники рынка ожидают коррекции рынка или она уже происходит. У VIX отрицательная корреляция с S&P 500. Свои пики индекс достигает как раз в момент рыночного обвала и паники.

Торговать VIX можно через ETF и биржевые ноты (ETN), например iPath Series B S&P 500 VIX Short-Term Futures ETN (VXX) или ProShares Short VIX Short-Term Futures ETF (SVXY). Доступ к таким инструментам возможен через иностранного брокера.

Как и с другими видами хеджирования, вложение в индекс VIX — краткосрочное и тактическое решение. А удержание фондов на VIX длительное время влечет издержки.

VIX достигает пиков во время макроэкономических и геополитических потрясений, когда рынки падают. Например, в марте 2020 года из-за коронавируса мировые фондовые рынки упали и VIX достиг максимальных значений с 2010 года

Преимущества и недостатки хеджирования

Плюс — хеджирование бывает полезнее диверсификации. Оно помогает управлять рисками портфеля. Вот почему так получается.

Основной способ снизить риски при инвестировании — диверсификация: вы распределяете капитал по разным классам активов и тем самым страхуете себя от сильных падений. Если собрать активы, которые слабо взаимосвязаны друг с другом, то есть с низкой корреляцией, портфель меньше просядет на падающем рынке. Потери по одному активу компенсируются ростом или меньшей просадкой других.

Но диверсификация, в отличие от хеджирования, не дает полной компенсации убытков. Дело в том, что корреляция между многими инструментами положительная, в лучшем случае — околонулевая или минимально отрицательная.

Например, в период с сентября 2012 по сентябрь 2022 корреляция золота с рынком акций США была −0,02, а 20-летних казначейских облигаций США и рынка акций США — +0,03.

Как итог, даже хорошо диверсифицированный портфель просядет на падающем рынке, просто меньше.

В то же время хеджирование способно не только компенсировать падение, но даже дать прибыль. Так, открыв короткую позицию к акции, мы получаем инструмент с корреляцией −1 по отношению к базовому активу. Значит, падение акции приведет к сопоставимому росту хеджирующей позиции. А если зашортить фьючерс на акцию, можно получить прибыль за счет кредитного плеча.

При этом хеджирование нужно не только инвесторам и трейдерам, но и бизнесу. С помощью производных инструментов компании могут подстраховаться от риска того, что курс валюты изменится неблагоприятным образом или снизится цена добываемого сырья.

Минусы хеджирования. Как и любая страховка, хеджирование стоит денег. Поэтому его стараются использовать на коротких временных интервалах и только когда высок риск рыночной коррекции. Постоянно держать хедж в портфеле слишком накладно, это снизит его доходность.

Еще это сложный и зачастую недоступный новичкам инструмент. Всё, кроме открытия коротких позиций, доступно россиянам со статусом квалифицированного инвестора или через иностранного брокера. Неквалифицированные инвесторы могут получить доступ к производным инструментам, пройдя тестирование.

Наконец, хеджирование — это рискованный инструмент, который лучше подходит спекулянтам. Например, во фьючерсах зашито так называемое кредитное плечо, которое кратно увеличивает риски. Поэтому нужно активно управлять позицией, разбираться в техническом анализе, ставить ордера «стоп-лосс» и т. д.

Когда не стоит использовать хеджирование. Идеальное время хеджировать портфель от падения — в конце бычьего рынка и начале медвежьего. Но проблема в том, что тяжело угадать момент смены тренда. Иногда все признаки говорят о близком падении рынка, а оно происходит через год. Поэтому в инвестиционных портфелях с долгим горизонтом использование хеджирования неоправданно.

Об этом говорит исследование, в котором проверили эффективность защиты пут-опционами с 1986 по 2016 год. Оказалось, у такой стратегии ряд проблем, и главная — невозможность предсказать обвал, тем более что зачастую он не попадает в срок жизни опциона.

В исследовании сравнивались два портфеля:

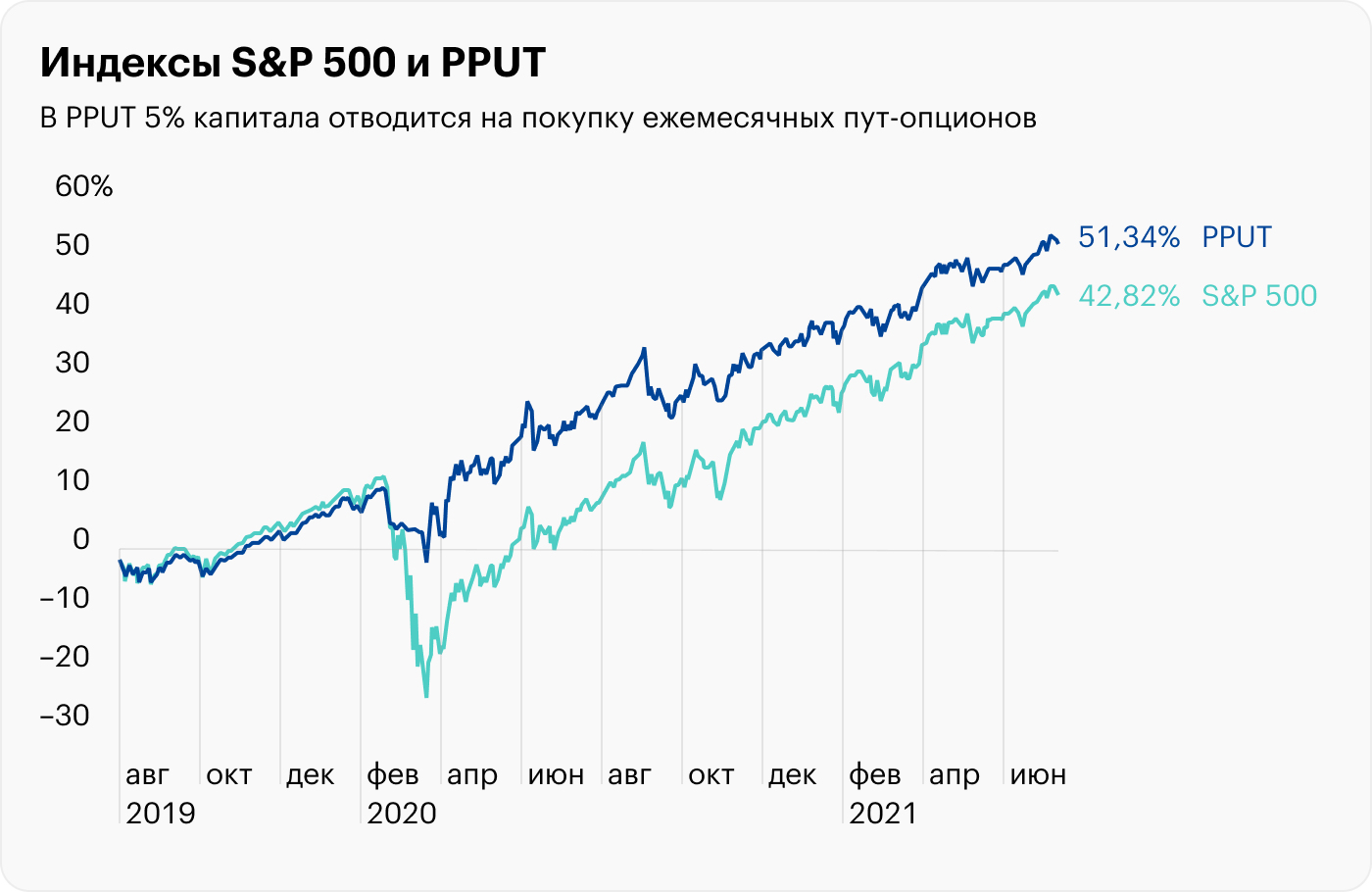

Индекс Cboe S&P 500 5% Put Protection, PPUT — портфель из акций S&P 500, в котором 5% капитала отводится на покупку ежемесячных пут-опционов — страховку от падения.

Портфель, который на 36,5% состоит из индекса S&P 500 и на 63,5% — из денег. Это соответствует ситуации, когда инвестор, предвидя падение, сокращает позицию в акциях и выходит в кэш.

В то время как индекс S&P 500 с 1986 по 2016 год дал среднегодовую доходность 5,8% сверх безрисковой ставки, рассматриваемые портфели показали лишь 2,5%. Под безрисковой ставкой обычно понимается доходность коротких казначейских облигаций.

При этом у второго портфеля защитные характеристики были лучше:

1% самых сильных обвалов на 20-дневных периодах равнялся −9,6% у первого портфеля (с защитой), а у второго было −6,6%;

на 250-дневных скользящих окнах у первого портфеля максимальная просадка достигала 32,1%, в то время как у второго — 20,9%;

статистически второй портфель слабее падал в 97% случаев на коротких горизонтах и в 100% случаев — на периодах более полугода.

Подведем итог: дожидаться обвала эффективнее, сократив долю акций и выйдя в кэш, а не хеджируясь. Последнее отлично проявит себя только в краткосрочной перспективе, если вы угадаете и рынок упадет в течение срока жизни пут-опциона. Например, если бы вы хеджировались пут-опционами в начале 2020 года, перед коронавирусным кризисом.

Во время мартовского обвала 2020 года пут-опционы позволили избежать сильной просадки по S&P 500. Также оно хорошо сработало еще в восьми медвежьих рынках с 1986 по 2016 год. Но хеджирование слишком дорого обходится в спокойные периоды, а это 93% времени. Поэтому для пассивных стратегий это не вариант и будет тормозить портфель во время роста рынка — впрочем, как и если постоянно держать 63,5% портфеля в деньгах. Источник: barchart.com

Стратегии и методы хеджирования

Есть разные виды хеджирования портфеля.

Прямое хеджирование. Это самый распространенный вариант, когда есть позиция в портфеле и вы открываете к ней зеркальную — как правило, меньшего размера, например с помощью короткой продажи или обратного ETF. Вы как бы торгуете одновременно одним и тем же активом в разных направлениях

В итоге на падающем рынке вы получаете частичную компенсацию и сглаживаете просадку портфеля — сглаживаете его волатильность. А если вы открыли равную по размеру хеджирующую позицию, то в теории можно зафиксировать стоимость капитала инвестора — на падающем рынке вы остаетесь при своих. Правда, нужно еще учитывать сопутствующие издержки и комиссии.

Перекрестное хеджирование — это когда актив в портфеле и базовый актив хеджа разнятся. Например, в портфеле российские голубые фишки, а хеджируетесь вы фьючерсом на индекс РТС.

Составное хеджирование. При таком варианте используется сразу несколько инструментов хеджирования, и за счет их диверсификации дополнительно снижаются риски. Например, для защиты портфеля с российскими акциями используют одновременно фьючерсы на индекс Мосбиржи и валютную пару «доллар — рубль».

Оптимальное соотношение хеджирующих инструментов считают по формулам, отталкиваясь от волатильности и корреляции активов.

Межотраслевое хеджирование. Когда страхуем портфель активами из разных отраслей, которые будут уравновешивать друг друга.

Например, можно использовать акции компаний, ориентированные на экспорт и на импорт товаров, или производные инструменты на такие акции. Если будет меняться динамика курса валют, один вид компаний будет проигрывать, другой — выигрывать.

Статический и динамический хедж. Первое предполагает разовое формирование защитной позиции, второе — когда хеджирующая позиция видоизменяется в процессе. Например, вы рассчитывали на падение актива, но он продолжил рост. Вероятность коррекции стала выше, поэтому вы увеличиваете долю хеджа, уже отталкиваясь от новой цены.

Как используют хеджирование на Форексе. Форекс — это валютный рынок, где при хеджировании важно понимать специфику валютных пар и их корреляции.

Например, валютные пары EUR/USD и USD/CHF коррелируют отрицательно и могут рассматриваться как хедж друг для друга. Хотя формально это не будет полноценным хеджем, ведь здесь нет корреляции −1. Но понятие часто используют в более широком смысле: это страхующая часть в портфеле, не обязательно с полностью отрицательной корреляцией.

Виды хеджирования

Хеджирование часто делят на виды по разным признакам.

По типу хеджирующих инструментов — страхование биржевыми или внебиржевыми контрактами, то есть форвардами. В первом случае участвует посредник в виде биржи: процесс надежнее, но издержки выше.

По типу контрагента, то есть хедж на стороне покупателя или продавца. В первом случае покупатель страхует себя от роста цены товара и ухудшения условий сделки. Во втором — продавец страхует себя от снижения цен.

По величине страхуемых рисков — полное или частичное хеджирование. Соответственно, мы страхуем портфель на всю сумму либо выборочно на меньшую величину. Например, если портфель на 100% состоял из акций, можно на 40% выйти в кэш, а оставшиеся 60% активов хеджировать. Причем не на весь объем позиции, а, скажем, на 20% от цены акций.

По отношению к времени заключения базовой сделки. Обычно это классический случай, когда инвестор хеджирует имеющиеся в его портфеле активы. Но бывает предвосхищающее хеджирование: хедж открывается заблаговременно, до момента покупки защищаемого актива — например, через поставочный фьючерс.

По типу актива. Бывает чистое хеджирование, когда открывается зеркальная позиция по тому же активу, что и базовый. Но часто используют перекрестное — посредством другого инструмента.

Как использовать хеджирование

Нет универсального способа выбрать вариант хеджирования портфеля. Нужно взвесить все за и против и сделать осознанный выбор. При этом придется решить, какую часть портфеля хеджировать.

Если ваш портфель хорошо диверсифицирован, можно сказать, что в определенной степени вы застрахованы. В этом случае можно обойтись меньшей страховкой.

С другой стороны, если вы вложили все деньги всего в несколько акций, хеджировать капитал надо на большую сумму. Также имеет смысл обезопасить себя, частично выйдя в кэш или добавив облигаций и золото.

Кроме того, важно понимать «бету» ваших акций — на сколько они более или менее волатильны, чем индекс. Если у вас высокорисковые акции, то хедж должен быть больше, если более консервативные — меньше.

Например, у нас портфель из российских акций стоимостью 1 млн рублей, а средняя «бета» портфеля — 0,8. Это значит, что при движении бенчмарка, в нашем случае индекса Мосбиржи, на 10% портфель сдвигается только на 8%. Он менее волатилен, поэтому для полного хеджирования достаточно 800 000 Р.

Еще нужно решить, как долго вы готовы удерживать хеджирующую позицию и сколько отдать за страховку. Например, стоимость хеджа можно уменьшить, если открыть комбинированную позицию по опционам: покупку опциона пут и продажу опциона колл. При продаже колл-опциона вы получаете премию, за счет которой покрываете стоимость хеджирования пут-опционами. Это так называемая стратегия collar, или «воротник».

Такая стратегия ограничивает потенциал роста портфеля. Если цена базового актива поднимется выше цены исполнения колл-опциона, проданный колл-опцион приведет к убыткам, которые съедят прибыль по портфелю.

Поэтому хеджирование — это всегда поиск компромисса в конкретном случае и для конкретного портфеля. При этом для долгосрочных и пассивных инвесторов оптимальный путь — диверсификация портфеля, а не хеджирование.

Запомнить

Хеджирование позволяет управлять рисками и смягчать последствия того, что цена актива изменилась в неблагоприятную сторону. Это похоже на обычную страховку, хотя механизм работы отличается.

Хеджирование изначально возникло на товарных рынках при работе с сырьем. Это способствовало торговле и ценообразованию, позволило сделать рынок стабильным и прогнозируемым.

Обычно это инструмент профессиональных управляющих, ведь для хеджирования зачастую используют сложные инструменты срочного рынка — деривативы. В России они доступны инвесторам, прошедшим тестирование от ЦБ, а также квалифицированным инвесторам или при выходе на биржу через иностранного брокера.

Хеджирование стоит денег, а обвал всегда происходит непредвиденно. Исследования показывают, что иногда выгоднее просто сокращать позиции и выходить в кэш.

Хеджирование, в отличие от диверсификации, позволяет полностью защитить портфель от просадки. Но для пассивных и долгосрочных инвесторов основной способ снизить риски — это диверсификация: она проще и за нее не надо платить.

Хеджированием пользуются и частные инвесторы, и крупные фонды. Некоторые из них так и называются — хедж-фонды. Они заведуют деньгами игроков с портфелями от 5 млн долларов. По состоянию на 2022 год крупнейшим хедж-фондом считается основанный Рэем Далио Bridgewater: под его управлением около 150 млрд долларов.

Портфельные менеджеры применяют хитрые стратегии и хеджируют активы с помощью производных инструментов — деривативов. Частным же инвесторам приходится «крутиться» самостоятельно, и зачастую защита портфеля сводится к открытию коротких позиций. А долгосрочным и пассивным инвесторам хеджирование обычно вообще не подходит: это сложно, опасно и подразумевает активное вмешательство в портфель.

Расскажем, что такое хеджирование и когда к нему стоит прибегнуть.

Что дает хеджирование

Слово происходит от английского hedge — ограда, изгородь. Хеджирование позволяет оградить капитал от риска сильной просадки, а именно компенсировать часть убытков при неблагоприятном сценарии.

Предположим, вы владеете акциями компании и планируете держать их дальше, но боитесь обвала. В этом случае можно «купить страховку» — поставить на то, что активы в скором времени упадут. Для этого вы открываете встречную позицию, которая на падающем рынке даст прибыль.

Если сценарий не реализуется, вы потеряете свою «ставку» — небольшую часть капитала, выделенную на хеджирующую позицию. Зато, если падение действительно случится, хедж компенсирует просадку по акциям.

Отличия от страхования. Хеджирование чем-то похоже на страхование на случай ДТП или порчи имущества. Мы тоже надеемся, что страховой случай не произойдет, хоть это и будет значить, что деньги на страховку потрачены впустую.

Но между страхованием и хеджированием есть разница. Страхование обычно предполагает плату кому-то другому за принятие риска, в то время как хеджирование — еще одна инвестиция, которая участвует в торговле. Хотя в некоторых случаях хеджирование очень напоминает страховку, например при покупке опционов.

Как правило, в случае хеджирования вы минимизируете риск убытков за счет отказа от возможной спекулятивной прибыли. Например, вы опасаетесь, что рубль будет слабеть и договариваетесь с продавцом купить у него юани через год по курсу 10 Р. То есть вы зафиксировали цену на будущее, устранив неопределенность и снизив риски. Но лишились возможности купить юань дешевле — если он, например, упадет до 8 Р.

При покупке страховки сохраняется возможность получения прибыли. Например, вы сделали платную бронь у застройщика на квартиру — 10 000 Р. Это позволило забронировать за собой конкретный объект за определенную цену. Но если цена упадет или появится более интересное предложение — лучше потерять бронь и купить вариант дешевле, получив выгоду.

Еще в случае со страховкой обычно нет посредников, тогда как хеджирование обычно — биржевая сделка. Но хеджирование может производиться и напрямую, без участия биржи, — как в случае с форвардными контрактами.

История хеджирования

Первые случаи хеджирования относятся еще к истории древней Месопотамии. С появлением бирж оно стало применяться и там.

Амстердамская биржа. Первая биржа открылась в Амстердаме в 17 веке, и что-то близкое к хеджированию наблюдалось в период так называемой тюльпаномании.

В то время Голландия переживала расцвет, и люди увлеклись выращиванием красивых цветов. Особенно ценились тюльпаны с экзотической окраской. Они цвели недолго и давали мало луковиц. Например, одну луковицу сорта Semper Augustus в 1636 году продали за 3000 гульденов — за эти деньги можно было купить 100 свиней.

По луковице нельзя определить, какой из нее вырастет цветок, поэтому изначально ими торговали только знатоки и только с весны по осень. Но потом появились спекулянты, которые покупали луковицы для перепродажи. Луковицы стали продавать зимой, когда они еще в земле. А покупатели могли страховать риски: они платили продавцу небольшую комиссию и могли не выкупать тюльпаны, если их потом не устраивали цены. По сути это хеджирование.

Тюльпаномания привела к первому задокументированному финансовому пузырю. В какой-то момент цены перестали расти, желающих купить тюльпаны стало меньше, и последовал обвал цен.

Так выглядел самый дорогой тюльпан в 1636 году. Такие цветы с экзотической окраской появлялись из-за вируса «пестрых листьев». Они были в дефиците и больше всего ценились на рынке. Источник: atlasobscura.com

Чикагская биржа. В середине 19 века Чикаго стал промышленным и коммерческим центром США. Сюда фермеры свозили зерно, яйца и мясо. Дилеры скупали эти товары и перепродавали в разные уголки страны.

То, что фермерам не удавалось продать или потребить в хозяйстве, приходилось выбрасывать. Это приводило к убыткам, часто — к неуплате долгов и конфискации земли банками.

Затем возникла новая схема: фермеры стали спрашивать дилеров, готовы ли те купить зерно по согласованной сегодня цене, которую они заплатят в будущем — при доставке через год. Обе стороны брали на себя обязательства: фермер — поставить нужный объем, продавец — купить по оговоренной цене. Это суть фьючерсного и форвардного контрактов.

Первые американские «хеджеры» на тарантасах в середине 19 века. Источник: cargill.com

Инструменты

Разберу самые распространенные инструменты хеджирования ценовых рисков.

Фьючерсные контракты — биржевые сделки по покупке или продаже базового актива в конкретную дату по оговоренной цене.

Эти контракты заключаются при участии посредника — биржи. Она выступает гарантом сделки и осуществляет клиринг — ежедневные корректировки контракта. Также биржа берет с покупателя небольшую сумму, чтобы быть уверенным, что он выполнит обязательства, — это называется гарантийное обеспечение.

На бирже торгуются фьючерсные контракты двух видов:

Поставочные — подразумевают непосредственную покупку и передачу товара после исполнения фьючерса.

Расчетные — товарообмен не происходит и продавец просто получает ценовую разницу между моментом покупки контракта и его исполнением.

Более подробно об этом инструменте можно почитать в нашей статье о фьючерсах.

Чтобы получить доступ к торговле фьючерсами, нужно пройти тестирование от ЦБ и подключить в приложении маржинальную торговлю

Форвардные контракты — это сделки, предполагающие поставку актива в определенную дату по оговоренной цене. Такие контракты заключаются вне биржи и без участия посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован, чем во фьючерсах.

Стороны не могут изменить условия договора или расторгнуть его: контракт обязателен к выполнению.

Опционы — договоры, по которым покупатель опциона получает право, но не обязательство купить или продать базовый актив по оговоренной цене. Все такие сделки идут через биржу. Но, в отличие от фьючерсов, обязательства есть только у одного участника сделки, у второго — право.

Например, хеджирование пут-опционом происходит так: участники сделки договариваются, что покупатель опциона может, но не обязан продать базовый актив по заранее установленной цене, независимо от будущих котировок. То есть, покупая пут-опцион, инвестор фиксирует для себя текущую стоимость актива. В будущем, если котировки упадут, он сможет продать актив по прежней цене, будто падения не было.

Своп — это соглашение об обмене платежами, которое зависит от будущих цен активов или процентных ставок.

Например, фирма покупает доллары за рубли по текущему курсу. Одновременно она продает такое же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Такой тип хеджирования, например, использовался FinEx в фондах FXRW, FXRB, FXRD и FXMM. С целью хеджирования фонд заключал валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступали инвестиционные банки. Если рубль обесценивается, фонд платит банкам курсовую разницу, а если укрепляется — наоборот.

Отмечу, что в случае с FXRB одномесячные свопы вместе с падением цены еврооблигаций и ростом курса доллара привели к убытку по рублевому хеджу. В итоге фонд, по сути, обанкротился: чтобы покрыть убытки, активы пришлось распродать, причем в неудачный момент. Об этом у нас есть подробная статья.

Короткие позиции. Они же «шорты». Это когда инвестор занимает активы у брокера и продает их по текущей рыночной цене, а в будущем, когда котировки падают, выкупает активы дешевле. Активом могут быть ценные бумаги и фьючерсы.

Например, в портфеле большая позиция акций «Газпрома». Инвестор опасается, что после плохого отчета котировки могут упасть, потянув весь портфель вниз. Но продавать акции и выходить в кэш он не хочет — например, чтобы не потерять льготу на долгосрочное владение, или боится не угадать с движением цены. Ведь на любой позитивной новости акции вместо падения могут взлететь, а инвестор будет вне позиции.

Поэтому инвестор продает фьючерсы на акции «Газпрома», открывая короткую позицию по ним. Если цена акций упадет, инвестор сможет получить примерно сопоставимую прибыль по проданным фьючерсам. А прибыль от хеджа частично или полностью компенсирует его бумажный убыток по акциям в портфеле.

Поэтому инвестор продает фьючерсы на акции «Газпрома», открывая короткую позицию по ним. Если цена акций упадет, инвестор сможет получить примерно сопоставимую прибыль по проданным фьючерсам. А прибыль от хеджа частично или полностью компенсирует его бумажный убыток по акциям в портфеле.

Обратные ETF. Это как обычные ETF, только их котировки движутся зеркально. Например, если индекс акций растет, то обратный ETF, отслеживающий этот индекс, будет падать.

Основной плюс таких фондов — то, что это понятный инвестору инструмент, который просто добавляешь в портфель, как любую ценную бумагу. Подробности про такие ETF можно узнать в другой нашей статье.

Вложение в индекс VIX. В качестве хеджирующего инструмента можно рассмотреть вложение в индекс волатильности VIX — его еще называют индексом страха, так как он отражает эмоции трейдеров. Если индекс растет, значит, участники рынка ожидают коррекции рынка или она уже происходит. У VIX отрицательная корреляция с S&P 500. Свои пики индекс достигает как раз в момент рыночного обвала и паники.

Торговать VIX можно через ETF и биржевые ноты (ETN), например iPath Series B S&P 500 VIX Short-Term Futures ETN (VXX) или ProShares Short VIX Short-Term Futures ETF (SVXY). Доступ к таким инструментам возможен через иностранного брокера.

Как и с другими видами хеджирования, вложение в индекс VIX — краткосрочное и тактическое решение. А удержание фондов на VIX длительное время влечет издержки.

VIX достигает пиков во время макроэкономических и геополитических потрясений, когда рынки падают. Например, в марте 2020 года из-за коронавируса мировые фондовые рынки упали и VIX достиг максимальных значений с 2010 года

Преимущества и недостатки хеджирования

Плюс — хеджирование бывает полезнее диверсификации. Оно помогает управлять рисками портфеля. Вот почему так получается.

Основной способ снизить риски при инвестировании — диверсификация: вы распределяете капитал по разным классам активов и тем самым страхуете себя от сильных падений. Если собрать активы, которые слабо взаимосвязаны друг с другом, то есть с низкой корреляцией, портфель меньше просядет на падающем рынке. Потери по одному активу компенсируются ростом или меньшей просадкой других.

Но диверсификация, в отличие от хеджирования, не дает полной компенсации убытков. Дело в том, что корреляция между многими инструментами положительная, в лучшем случае — околонулевая или минимально отрицательная.

Например, в период с сентября 2012 по сентябрь 2022 корреляция золота с рынком акций США была −0,02, а 20-летних казначейских облигаций США и рынка акций США — +0,03.

Как итог, даже хорошо диверсифицированный портфель просядет на падающем рынке, просто меньше.

В то же время хеджирование способно не только компенсировать падение, но даже дать прибыль. Так, открыв короткую позицию к акции, мы получаем инструмент с корреляцией −1 по отношению к базовому активу. Значит, падение акции приведет к сопоставимому росту хеджирующей позиции. А если зашортить фьючерс на акцию, можно получить прибыль за счет кредитного плеча.

При этом хеджирование нужно не только инвесторам и трейдерам, но и бизнесу. С помощью производных инструментов компании могут подстраховаться от риска того, что курс валюты изменится неблагоприятным образом или снизится цена добываемого сырья.

Минусы хеджирования. Как и любая страховка, хеджирование стоит денег. Поэтому его стараются использовать на коротких временных интервалах и только когда высок риск рыночной коррекции. Постоянно держать хедж в портфеле слишком накладно, это снизит его доходность.

Еще это сложный и зачастую недоступный новичкам инструмент. Всё, кроме открытия коротких позиций, доступно россиянам со статусом квалифицированного инвестора или через иностранного брокера. Неквалифицированные инвесторы могут получить доступ к производным инструментам, пройдя тестирование.

Наконец, хеджирование — это рискованный инструмент, который лучше подходит спекулянтам. Например, во фьючерсах зашито так называемое кредитное плечо, которое кратно увеличивает риски. Поэтому нужно активно управлять позицией, разбираться в техническом анализе, ставить ордера «стоп-лосс» и т. д.

Когда не стоит использовать хеджирование. Идеальное время хеджировать портфель от падения — в конце бычьего рынка и начале медвежьего. Но проблема в том, что тяжело угадать момент смены тренда. Иногда все признаки говорят о близком падении рынка, а оно происходит через год. Поэтому в инвестиционных портфелях с долгим горизонтом использование хеджирования неоправданно.

Об этом говорит исследование, в котором проверили эффективность защиты пут-опционами с 1986 по 2016 год. Оказалось, у такой стратегии ряд проблем, и главная — невозможность предсказать обвал, тем более что зачастую он не попадает в срок жизни опциона.

В исследовании сравнивались два портфеля:

Индекс Cboe S&P 500 5% Put Protection, PPUT — портфель из акций S&P 500, в котором 5% капитала отводится на покупку ежемесячных пут-опционов — страховку от падения.

Портфель, который на 36,5% состоит из индекса S&P 500 и на 63,5% — из денег. Это соответствует ситуации, когда инвестор, предвидя падение, сокращает позицию в акциях и выходит в кэш.

В то время как индекс S&P 500 с 1986 по 2016 год дал среднегодовую доходность 5,8% сверх безрисковой ставки, рассматриваемые портфели показали лишь 2,5%. Под безрисковой ставкой обычно понимается доходность коротких казначейских облигаций.

При этом у второго портфеля защитные характеристики были лучше:

1% самых сильных обвалов на 20-дневных периодах равнялся −9,6% у первого портфеля (с защитой), а у второго было −6,6%;

на 250-дневных скользящих окнах у первого портфеля максимальная просадка достигала 32,1%, в то время как у второго — 20,9%;

статистически второй портфель слабее падал в 97% случаев на коротких горизонтах и в 100% случаев — на периодах более полугода.

Подведем итог: дожидаться обвала эффективнее, сократив долю акций и выйдя в кэш, а не хеджируясь. Последнее отлично проявит себя только в краткосрочной перспективе, если вы угадаете и рынок упадет в течение срока жизни пут-опциона. Например, если бы вы хеджировались пут-опционами в начале 2020 года, перед коронавирусным кризисом.

Во время мартовского обвала 2020 года пут-опционы позволили избежать сильной просадки по S&P 500. Также оно хорошо сработало еще в восьми медвежьих рынках с 1986 по 2016 год. Но хеджирование слишком дорого обходится в спокойные периоды, а это 93% времени. Поэтому для пассивных стратегий это не вариант и будет тормозить портфель во время роста рынка — впрочем, как и если постоянно держать 63,5% портфеля в деньгах. Источник: barchart.com

Стратегии и методы хеджирования

Есть разные виды хеджирования портфеля.

Прямое хеджирование. Это самый распространенный вариант, когда есть позиция в портфеле и вы открываете к ней зеркальную — как правило, меньшего размера, например с помощью короткой продажи или обратного ETF. Вы как бы торгуете одновременно одним и тем же активом в разных направлениях

В итоге на падающем рынке вы получаете частичную компенсацию и сглаживаете просадку портфеля — сглаживаете его волатильность. А если вы открыли равную по размеру хеджирующую позицию, то в теории можно зафиксировать стоимость капитала инвестора — на падающем рынке вы остаетесь при своих. Правда, нужно еще учитывать сопутствующие издержки и комиссии.

Перекрестное хеджирование — это когда актив в портфеле и базовый актив хеджа разнятся. Например, в портфеле российские голубые фишки, а хеджируетесь вы фьючерсом на индекс РТС.

Составное хеджирование. При таком варианте используется сразу несколько инструментов хеджирования, и за счет их диверсификации дополнительно снижаются риски. Например, для защиты портфеля с российскими акциями используют одновременно фьючерсы на индекс Мосбиржи и валютную пару «доллар — рубль».

Оптимальное соотношение хеджирующих инструментов считают по формулам, отталкиваясь от волатильности и корреляции активов.

Межотраслевое хеджирование. Когда страхуем портфель активами из разных отраслей, которые будут уравновешивать друг друга.

Например, можно использовать акции компаний, ориентированные на экспорт и на импорт товаров, или производные инструменты на такие акции. Если будет меняться динамика курса валют, один вид компаний будет проигрывать, другой — выигрывать.

Статический и динамический хедж. Первое предполагает разовое формирование защитной позиции, второе — когда хеджирующая позиция видоизменяется в процессе. Например, вы рассчитывали на падение актива, но он продолжил рост. Вероятность коррекции стала выше, поэтому вы увеличиваете долю хеджа, уже отталкиваясь от новой цены.

Как используют хеджирование на Форексе. Форекс — это валютный рынок, где при хеджировании важно понимать специфику валютных пар и их корреляции.

Например, валютные пары EUR/USD и USD/CHF коррелируют отрицательно и могут рассматриваться как хедж друг для друга. Хотя формально это не будет полноценным хеджем, ведь здесь нет корреляции −1. Но понятие часто используют в более широком смысле: это страхующая часть в портфеле, не обязательно с полностью отрицательной корреляцией.

Виды хеджирования

Хеджирование часто делят на виды по разным признакам.

По типу хеджирующих инструментов — страхование биржевыми или внебиржевыми контрактами, то есть форвардами. В первом случае участвует посредник в виде биржи: процесс надежнее, но издержки выше.

По типу контрагента, то есть хедж на стороне покупателя или продавца. В первом случае покупатель страхует себя от роста цены товара и ухудшения условий сделки. Во втором — продавец страхует себя от снижения цен.

По величине страхуемых рисков — полное или частичное хеджирование. Соответственно, мы страхуем портфель на всю сумму либо выборочно на меньшую величину. Например, если портфель на 100% состоял из акций, можно на 40% выйти в кэш, а оставшиеся 60% активов хеджировать. Причем не на весь объем позиции, а, скажем, на 20% от цены акций.

По отношению к времени заключения базовой сделки. Обычно это классический случай, когда инвестор хеджирует имеющиеся в его портфеле активы. Но бывает предвосхищающее хеджирование: хедж открывается заблаговременно, до момента покупки защищаемого актива — например, через поставочный фьючерс.

По типу актива. Бывает чистое хеджирование, когда открывается зеркальная позиция по тому же активу, что и базовый. Но часто используют перекрестное — посредством другого инструмента.

Как использовать хеджирование

Нет универсального способа выбрать вариант хеджирования портфеля. Нужно взвесить все за и против и сделать осознанный выбор. При этом придется решить, какую часть портфеля хеджировать.

Если ваш портфель хорошо диверсифицирован, можно сказать, что в определенной степени вы застрахованы. В этом случае можно обойтись меньшей страховкой.

С другой стороны, если вы вложили все деньги всего в несколько акций, хеджировать капитал надо на большую сумму. Также имеет смысл обезопасить себя, частично выйдя в кэш или добавив облигаций и золото.

Кроме того, важно понимать «бету» ваших акций — на сколько они более или менее волатильны, чем индекс. Если у вас высокорисковые акции, то хедж должен быть больше, если более консервативные — меньше.

Например, у нас портфель из российских акций стоимостью 1 млн рублей, а средняя «бета» портфеля — 0,8. Это значит, что при движении бенчмарка, в нашем случае индекса Мосбиржи, на 10% портфель сдвигается только на 8%. Он менее волатилен, поэтому для полного хеджирования достаточно 800 000 Р.

Еще нужно решить, как долго вы готовы удерживать хеджирующую позицию и сколько отдать за страховку. Например, стоимость хеджа можно уменьшить, если открыть комбинированную позицию по опционам: покупку опциона пут и продажу опциона колл. При продаже колл-опциона вы получаете премию, за счет которой покрываете стоимость хеджирования пут-опционами. Это так называемая стратегия collar, или «воротник».

Такая стратегия ограничивает потенциал роста портфеля. Если цена базового актива поднимется выше цены исполнения колл-опциона, проданный колл-опцион приведет к убыткам, которые съедят прибыль по портфелю.

Поэтому хеджирование — это всегда поиск компромисса в конкретном случае и для конкретного портфеля. При этом для долгосрочных и пассивных инвесторов оптимальный путь — диверсификация портфеля, а не хеджирование.

Запомнить

Хеджирование позволяет управлять рисками и смягчать последствия того, что цена актива изменилась в неблагоприятную сторону. Это похоже на обычную страховку, хотя механизм работы отличается.

Хеджирование изначально возникло на товарных рынках при работе с сырьем. Это способствовало торговле и ценообразованию, позволило сделать рынок стабильным и прогнозируемым.

Обычно это инструмент профессиональных управляющих, ведь для хеджирования зачастую используют сложные инструменты срочного рынка — деривативы. В России они доступны инвесторам, прошедшим тестирование от ЦБ, а также квалифицированным инвесторам или при выходе на биржу через иностранного брокера.

Хеджирование стоит денег, а обвал всегда происходит непредвиденно. Исследования показывают, что иногда выгоднее просто сокращать позиции и выходить в кэш.

Хеджирование, в отличие от диверсификации, позволяет полностью защитить портфель от просадки. Но для пассивных и долгосрочных инвесторов основной способ снизить риски — это диверсификация: она проще и за нее не надо платить.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба