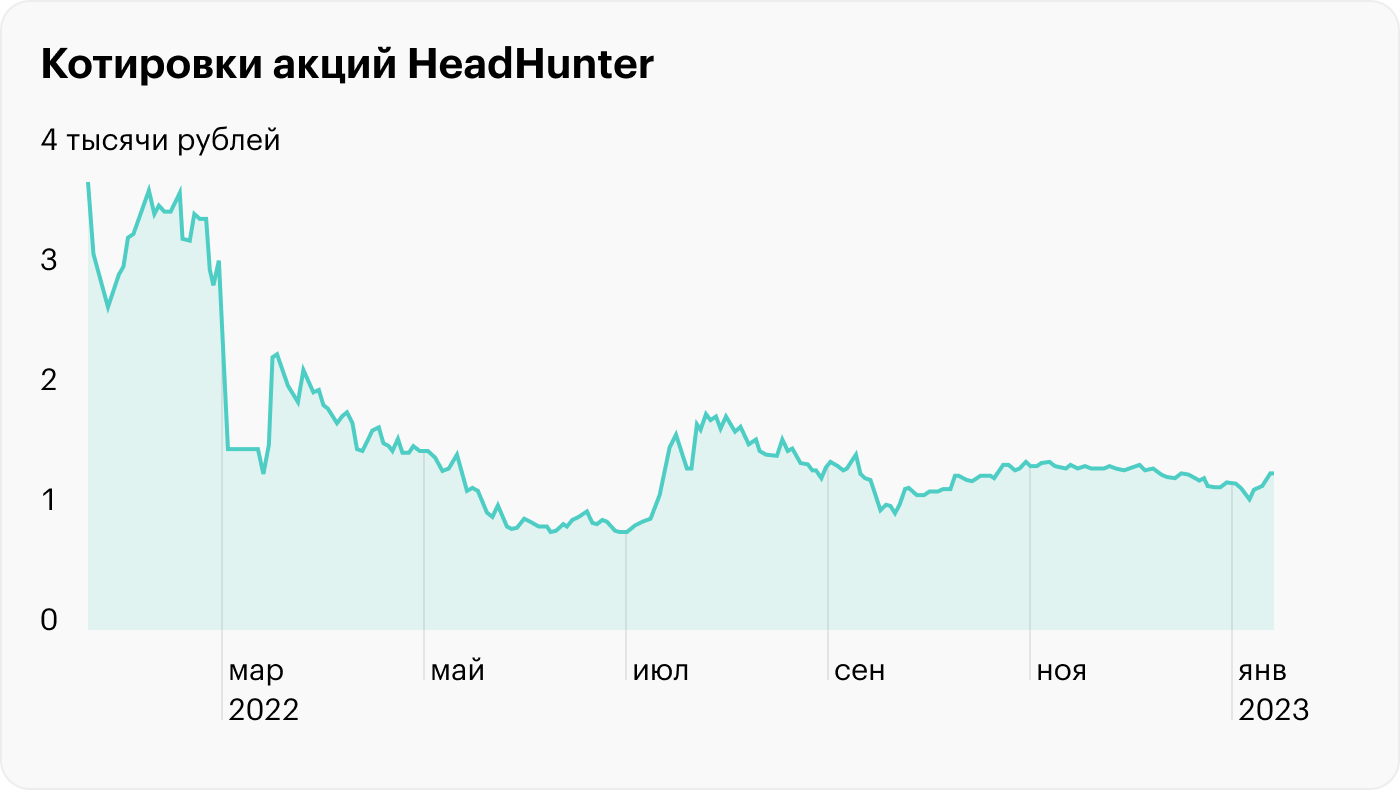

В начале января 2023 года акции HeadHunter на Московской бирже обновили свои четырехмесячные минимумы на фоне мрачных рыночных прогнозов, связанных с низкой активностью работодателей. Из-за этого финансовые результаты HeadHunter в 2023 году могут сильно пострадать.

В конце 2022 года в российских компаниях повсеместно наблюдалась смена главной HR-стратегии. Теперь во главе угла — не подбор новых сотрудников, а удержание кадров. Особенно остро эта проблема стоит в крупных компаниях. Таким подходом в 2023 году, по данным РБК, будет пользоваться 71% HR-специалистов в РФ.

Новый акционер

11 января 2023 года онлайн-платформа объявила о том, что ее основной акционер — инвестиционный фонд Elbrus Capital — продал большую часть своих акций группе Kismet Capital, которая стала обладателем 22,68% бумаг HeadHunter. До начала 2023 года у Elbrus Capital был пакет около 31,9% рекрутингового сервиса, а после продажи акций, вероятно, осталось менее 10%.

Kismet Capital — российский холдинг, основанный в 2016 году Иваном Тавриным, который специализируется на ранних инвестициях в сектор высоких технологий, медиа и телекоммуникаций. Например, группа участвовала в инвестициях в «Циан» и Ozon до того, как они стали публичными.

В качестве нынешних основных активов Kismet Capital можно выделить две компании: сервис объявлений «Авито» — в октябре 2022 года его купили за 2,4 млрд долларов у иностранных инвесторов — и развлекательный холдинг Media-One, который управляет детским телеканалом «Солнце» — бывший Disney Channel, — музыкальным телеканалом «Муз-ТВ» и развлекательным телеканалом «Ю».

Кроме этого, Kismet Capital — единственная компания из России, которая успешно провела листинг трех SPAC на американской бирже NASDAQ. У SPAC нет активов, и они не ведут операционную деятельность, такие компании выходят на биржу только для привлечения денег инвесторов.

Новая структура акционеров HeadHunter

Рост акций

Смена основного собственника позитивно сказалась на котировках HeadHunter: за неделю акции онлайн-платформы на Мосбирже выросли на 15%. Основная причина этого — возможная трансформация компании, российский рынок ждет от нового мажоритария более активных действий в вопросе повышения капитализации эмитента.

В будущем на базе HeadHunter и «Авито» может быть создан крупный российский ИТ-холдинг, но в краткосрочной перспективе этот вариант маловероятен, так как Kismet пока планирует развивать этот сервис независимо от своих других активов.

Если новый менеджмент изменит свои взгляды, то акционеры рекрутингового сервиса, с высокой вероятностью, получат оферту, в рамках которой все несогласные со сделкой смогут продать свои бумаги.

Текущий переход прав собственности 22,68% акций HeadHunter не приведет к объявлению обязательного предложения, так как не превышен порог в 30%.

Дополнительным драйвером роста также может стать редомициляция HeadHunter, то есть перерегистрация компании из «недружественной» кипрской юрисдикции в российскую. Этот шаг поможет эмитенту вернуться к выплате дивидендов ввиду того, что уйдут все инфраструктурные и технические ограничения, которые появились в 2022 году после западных санкций против НРД.

Если новый менеджмент найдет решение инфраструктурных проблем, то HeadHunter может выплатить акционерам максимум 5,5 млрд рублей, которые сейчас лежат на счетах компании. В пересчете на одну акцию это дает выплату в размере почти 109 Р, что соответствует 9% дивдоходности.

Динамика дивидендных выплат HeadHunter

Что в итоге

Смена основного собственника — позитивная новость для всех акционеров HeadHunter, так как это должно ускорить корпоративную трансформацию компании. Вдобавок основной фокус нового менеджмента сейчас, вероятно, сместится в сторону решения дивидендной проблемы, с которой прошлое руководство не смогло справиться.

Если говорить о среднесрочной перспективе, то после смены собственника к бумагам онлайн-платформы нужно присмотреться, так как они могут быстро восстановиться в цене, если новый менеджмент примет правильные решения.

В конце 2022 года в российских компаниях повсеместно наблюдалась смена главной HR-стратегии. Теперь во главе угла — не подбор новых сотрудников, а удержание кадров. Особенно остро эта проблема стоит в крупных компаниях. Таким подходом в 2023 году, по данным РБК, будет пользоваться 71% HR-специалистов в РФ.

Новый акционер

11 января 2023 года онлайн-платформа объявила о том, что ее основной акционер — инвестиционный фонд Elbrus Capital — продал большую часть своих акций группе Kismet Capital, которая стала обладателем 22,68% бумаг HeadHunter. До начала 2023 года у Elbrus Capital был пакет около 31,9% рекрутингового сервиса, а после продажи акций, вероятно, осталось менее 10%.

Kismet Capital — российский холдинг, основанный в 2016 году Иваном Тавриным, который специализируется на ранних инвестициях в сектор высоких технологий, медиа и телекоммуникаций. Например, группа участвовала в инвестициях в «Циан» и Ozon до того, как они стали публичными.

В качестве нынешних основных активов Kismet Capital можно выделить две компании: сервис объявлений «Авито» — в октябре 2022 года его купили за 2,4 млрд долларов у иностранных инвесторов — и развлекательный холдинг Media-One, который управляет детским телеканалом «Солнце» — бывший Disney Channel, — музыкальным телеканалом «Муз-ТВ» и развлекательным телеканалом «Ю».

Кроме этого, Kismet Capital — единственная компания из России, которая успешно провела листинг трех SPAC на американской бирже NASDAQ. У SPAC нет активов, и они не ведут операционную деятельность, такие компании выходят на биржу только для привлечения денег инвесторов.

Новая структура акционеров HeadHunter

Рост акций

Смена основного собственника позитивно сказалась на котировках HeadHunter: за неделю акции онлайн-платформы на Мосбирже выросли на 15%. Основная причина этого — возможная трансформация компании, российский рынок ждет от нового мажоритария более активных действий в вопросе повышения капитализации эмитента.

В будущем на базе HeadHunter и «Авито» может быть создан крупный российский ИТ-холдинг, но в краткосрочной перспективе этот вариант маловероятен, так как Kismet пока планирует развивать этот сервис независимо от своих других активов.

Если новый менеджмент изменит свои взгляды, то акционеры рекрутингового сервиса, с высокой вероятностью, получат оферту, в рамках которой все несогласные со сделкой смогут продать свои бумаги.

Текущий переход прав собственности 22,68% акций HeadHunter не приведет к объявлению обязательного предложения, так как не превышен порог в 30%.

Дополнительным драйвером роста также может стать редомициляция HeadHunter, то есть перерегистрация компании из «недружественной» кипрской юрисдикции в российскую. Этот шаг поможет эмитенту вернуться к выплате дивидендов ввиду того, что уйдут все инфраструктурные и технические ограничения, которые появились в 2022 году после западных санкций против НРД.

Если новый менеджмент найдет решение инфраструктурных проблем, то HeadHunter может выплатить акционерам максимум 5,5 млрд рублей, которые сейчас лежат на счетах компании. В пересчете на одну акцию это дает выплату в размере почти 109 Р, что соответствует 9% дивдоходности.

Динамика дивидендных выплат HeadHunter

Что в итоге

Смена основного собственника — позитивная новость для всех акционеров HeadHunter, так как это должно ускорить корпоративную трансформацию компании. Вдобавок основной фокус нового менеджмента сейчас, вероятно, сместится в сторону решения дивидендной проблемы, с которой прошлое руководство не смогло справиться.

Если говорить о среднесрочной перспективе, то после смены собственника к бумагам онлайн-платформы нужно присмотреться, так как они могут быстро восстановиться в цене, если новый менеджмент примет правильные решения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба