24 января 2023 T-Investments Болдов Михаил

Первые недели торгов на Московской бирже в 2023 году ознаменовались аномальным ростом оборота в некоторых низколиквидных акциях второго и третьего эшелонов.

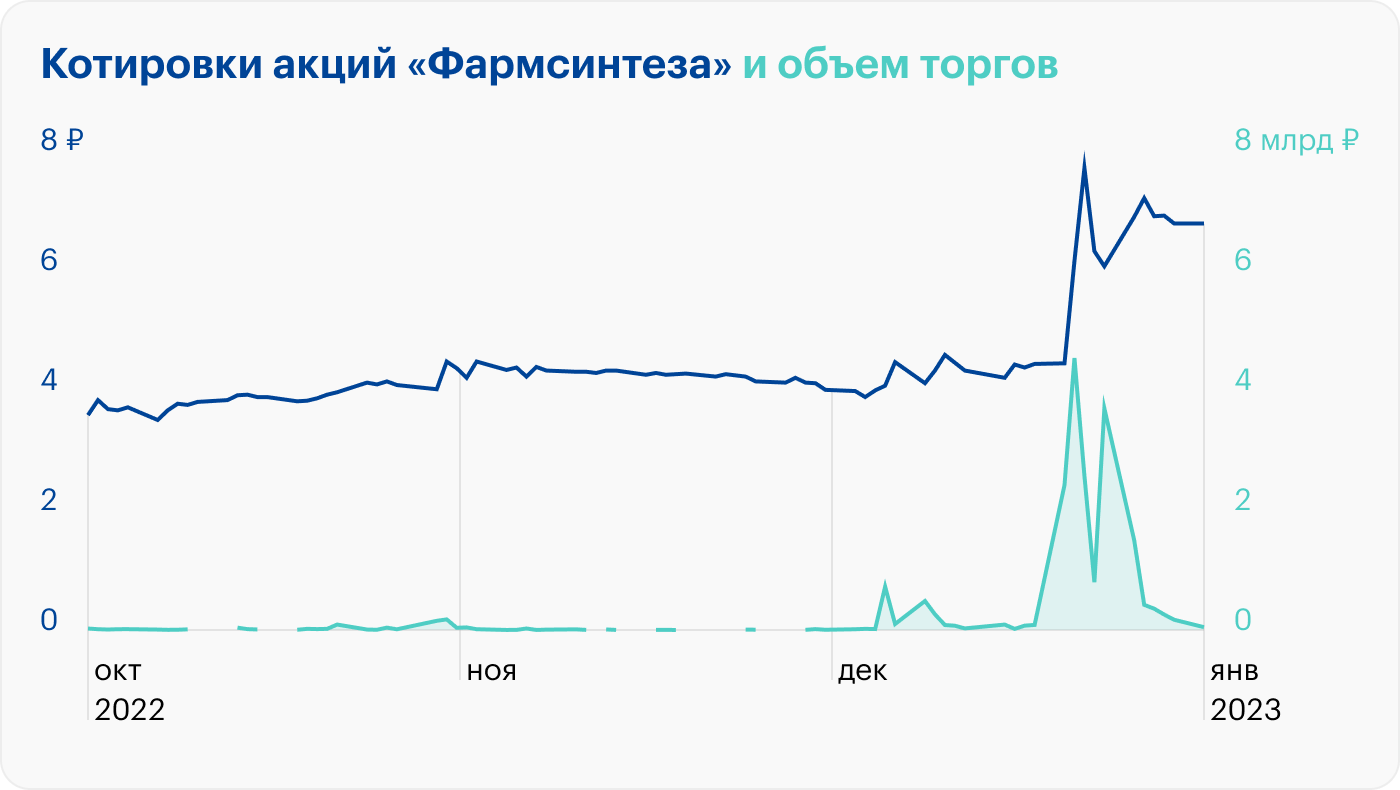

Так, торговый оборот в акциях «Фармсинтеза» 9 и 10 января практически в три раза превысил капитализацию компании и обогнал по дневному объему торгов на Московской бирже обыкновенные акции Сбербанка.

Аномальный рост оборотов в первой половине января наблюдался и в других акциях: ИСКЧ, «Русснефть», «Оргсинтез», «Соллерс», «Иркут», «Европейская электротехника».

Столь резкий рост объемов торгов сложно объяснить фундаментальными причинами, поэтому есть высокая вероятность, что котировками отдельных бумаг целенаправленно манипулируют спекулянты в своих корыстных целях.

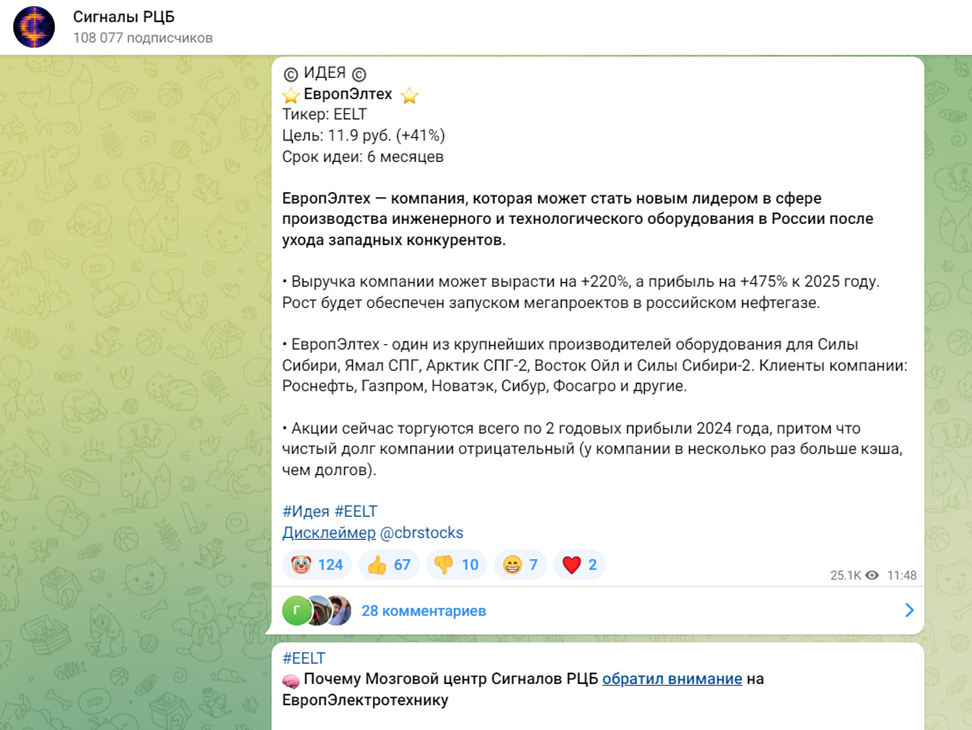

Банк России неоднократно предупреждал о рисках манипуляций на фондовом рынке. Для разгона акций часто используются телеграм-каналы и профильные сообщества, в которых подписчиков стимулируют совершать быстрые однонаправленные операции в низколиквидных активах, продавая это под соусом прибыльной инвестиционной идеи.

В этой статье разберемся, что такое манипуляция на рынке акций, какие виды манипулирования ценными бумагами существуют, как вовремя распознать манипуляцию и как не стать ее жертвой.

Что такое манипуляция на фондовом рынке

Манипуляция с ценными бумагами — это умышленное действие, направленное на изменение стоимости актива с целью извлечь из этого выгоду. Манипулятор сознательно управляет котировками: заставляет акции дорожать или дешеветь, заранее зная, когда в них войти и выйти. Сам он при этом зарабатывает. А вовлеченные в торговлю жертвы манипуляции терпят убытки.

Манипулирование рынком в России запрещено законом. Манипуляциями считаются действия, которые искусственно приводят к существенному отклонению цены, спроса, предложения или объема торгов финансовыми инструментами. Что на бирже по закону делать нельзя:

Умышленно распространять заведомо ложные сведения через публичные информационные ресурсы.

Совершать операции по предварительному сговору между участниками торгов и их работниками.

Совершать сделки, обязательства по которым исполняются за счет или в интересах одного лица.

Выставлять заявки за счет или в интересах одного лица, если в результате появились две или более заявки противоположной направленности.

Неоднократно совершать сделки на основании заявок с наибольшей ценой покупки либо с наименьшей ценой продажи в течение торгового дня.

Совершать сделки с целью ввести в заблуждение относительно цены финансового инструмента.

Неоднократно и преднамеренно отказываться от исполнения обязательств по операциям с одним и тем же финансовым инструментом.

Самые распространенные виды манипуляций на рынке акций

Есть большое количество способов манипулирования ценой акции, но все их условно можно разделить на три типа.

Психологические — когда влияние оказывается на общественное сознание в попытке стимулировать нужное поведение рыночных игроков. Это касается «инвестрекомендаций» в телеграм-каналах, фейковых новостей в СМИ и проплаченных экспертных мнений.

Технические — когда идет прямая попытка влиять на цену в биржевом стакане, часто с применением специальных технических средств. Это не обязательно взлом торговых площадок, есть и более деликатные инструменты. Например, спуфинг, о котором расскажем ниже.

Комбинированные — если динамикой котировок пытаются управлять сочетанием манипуляций первых двух типов.

Опишем несколько наиболее распространенных техник манипулирования на рынке акций.

Pump & dump, или классическая манипуляция. Пожалуй, самый распространенный способ манипулировать акциями — искусственный разгон цен и фиксация прибыли на пике.

Организаторы pump & dump заранее покупают акции выбранного эмитента небольшими партиями, чтобы не привлекать лишнего внимания и не допустить преждевременного роста цены. Для манипуляций обычно выбираются акции низколиквидных компаний, котировки которых можно разогнать даже на относительно невысоких торговых оборотах.

После того как нужный объем собран, цену начинают накручивать различными способами:

Распространяют слухи и фейковые новости в СМИ, например, об успехах компании или перспективах ее неминуемого роста.

Рекламируют активы в профильных сообществах и телеграм-каналах под видом инвестидей и экспертных мнений.

Используют для разгона финансовые ресурсы инвестфондов, банков и брокеров через подставных лиц.

Запускают автоматические покупки через подписчиков стратегии автоследования.

Иногда циклы с разгоном акций и фиксацией прибыли могут повторяться, чтобы вызвать беспокойство у прочих спекулянтов и заставить их действовать эмоционально и неэффективно. Такой способ манипуляции называется «стиральная доска».

Также применяется обратная стратегия — «водосброс» — когда стимулируются ажиотажные продажи акций для того, чтобы выкупить нужный актив по заниженной цене.

Один из самых нашумевших примеров манипуляции — это история с активами американского магазина видеоигр GameStop. В начале 2021 года его акции взлетели почти на 900% всего за месяц. Разогнали их пользователи соцсети Reddit, решившие тем самым проучить хедж-фонды, которые ставили на удешевление бумаги. В итоге капитализация по факту умирающей компании достигла миллиардов долларов, обогнав немало представителей S&P 500.

Спуфинг, или ложная заявка. Этот вид манипуляций стал популярен после внедрения компьютерных технологий в биржевую торговлю. Обычно используется с применением биржевых роботов, которые автоматизируют процесс и действуют по определенному алгоритму, исключая человеческий фактор.

Суть в следующем: манипулятор выставляет крупные заявки на продажу по заниженной цене или на покупку по завышенной и затем мгновенно снимает их, пока те не успели сработать. Таким образом для участников рынка создается видимость активности крупного игрока, способного сдвинуть цену вверх или вниз.

Параллельно спуфер выставляет реальные заявки, которые зеркально противоположны поддельным, что позволяет приобрести актив по заниженной или продать по завышенной цене.

Искусственный прокол. Технический способ манипуляции акциями, который заключается в резком краткосрочном изменении цены с последующим восстановлением котировок. Многие спекулянты пытаются ограничить свои убытки, выставляя заявки на продажу на определенном уровне — стоп-лоссы.

При невысокой ликвидности акций можно заметно сдвинуть их цену даже на относительно невысоких объемах. Резкое и неожиданное падение цены может вызвать лавинообразное срабатывание стоп-лоссов, что еще больше усилит эффект от массовых продаж. Если удается купить акции на проколе, то можно быстро и много заработать на восстановлении котировок до адекватных рыночных уровней.

Инсайдерская торговля. Иногда акции компании начинают расти или падать в цене на повышенных торговых оборотах, но причина аномального движения котировок вскрывается лишь постфактум.

Инсайдерская торговля — это вид рыночной манипуляции, когда сделки совершаются ограниченным кругом людей, владеющих конфиденциальной информацией, которая дает им преимущество перед прочими участниками фондового рынка. Чаще всего в таких махинациях участвуют сотрудники компании-эмитента.

Договорные сделки. Еще один вид манипуляций акциями, когда купля-продажа большого объема проводится по предварительному сговору. Это приводит к сильному отклонению цены на бирже. При этом каждая из сторон извлекает свою выгоду из участия.

Как можно распознать манипуляцию

Не только начинающему, но даже опытному инвестору может быть сложно разобраться, чем именно вызвано изменение котировок акций: естественным рыночным движением или искусственной манипуляцией. Поэтому расследованием таких случаев должны заниматься специалисты, обладающие всей полнотой информации.

Но зачастую подозрительные движения котировок на российском фондовом рынке остаются без должного внимания со стороны контролирующих органов. С 2010 по 2022 год Банк России выявил всего 138 случаев неправомерного использования инсайдерской информации и манипулирования рынком, и лишь небольшая доля из них приходится на рынок акций.

В 2022 году регулятор раскрыл только два случая незаконных действий на рынке акций: сделки по предварительному соглашению с активами компании «Саратовэнерго» и неправомерное использование инсайдерской информации в торгах акциями «Распадской».

Могу предположить, что реальных фактов манипуляции акциями на российском рынке в прошедшем году было больше, поэтому инвесторам не стоит полагаться на оперативность организаторов торгов и контролирующих органов в пресечении подобных случаев.

Есть несколько признаков, которые позволяют заподозрить, что акциями кто-то пытается манипулировать:

Резкий рост торговых оборотов без видимых причин.

Подозрительные заявки на покупку или продажу акций на крупную сумму.

Купля-продажа одних и тех же акций на одинаковую сумму в течение торгового дня.

Активизация торгов и проведение быстрых сделок перед самым закрытием биржи.

Распространение слухов о компании без подтверждения со стороны эмитента и достоверных источников.

Агрессивная реклама акций в интернете.

Раскрутка низколиквидных активов в профильных сообществах и телеграм-каналах под видом инвестиционной идеи.

Примеры подозрительных движений акций на российском рынке

Американские горки в GTL. Пожалуй, один из самых ярких примеров аномального роста акций. Бумаги малоизвестной компании GTL из третьего эшелона всего за полгода, с сентября 2015 по март 2016, взлетели на 8400% без каких-либо новостей, которые могли бы хоть как-то оправдать такой фантастический рост.

Как это часто случается, за неадекватным ростом последовало почти столь же стремительное обрушение котировок.

С 3 марта 2022 года акции компании GTL перестали торговаться на Московской бирже. Причины делистинга не раскрывались.

Инсайдеры в «Распадской». Один из последних выявленных случаев манипуляций и неправомерного использования инсайдерской информации.

Банк России в ходе расследования выявил, что в ноябре 2020 года сотрудница «Евразхолдинга» — в группу входит компания «Распадская» — и ее близкие родственники скупали бумаги «Распадской», заранее зная об их предстоящем выкупе по более высокой цене. Когда затем это решение огласила компания, котировки эмитента на Московской бирже выросли более чем на 18%.

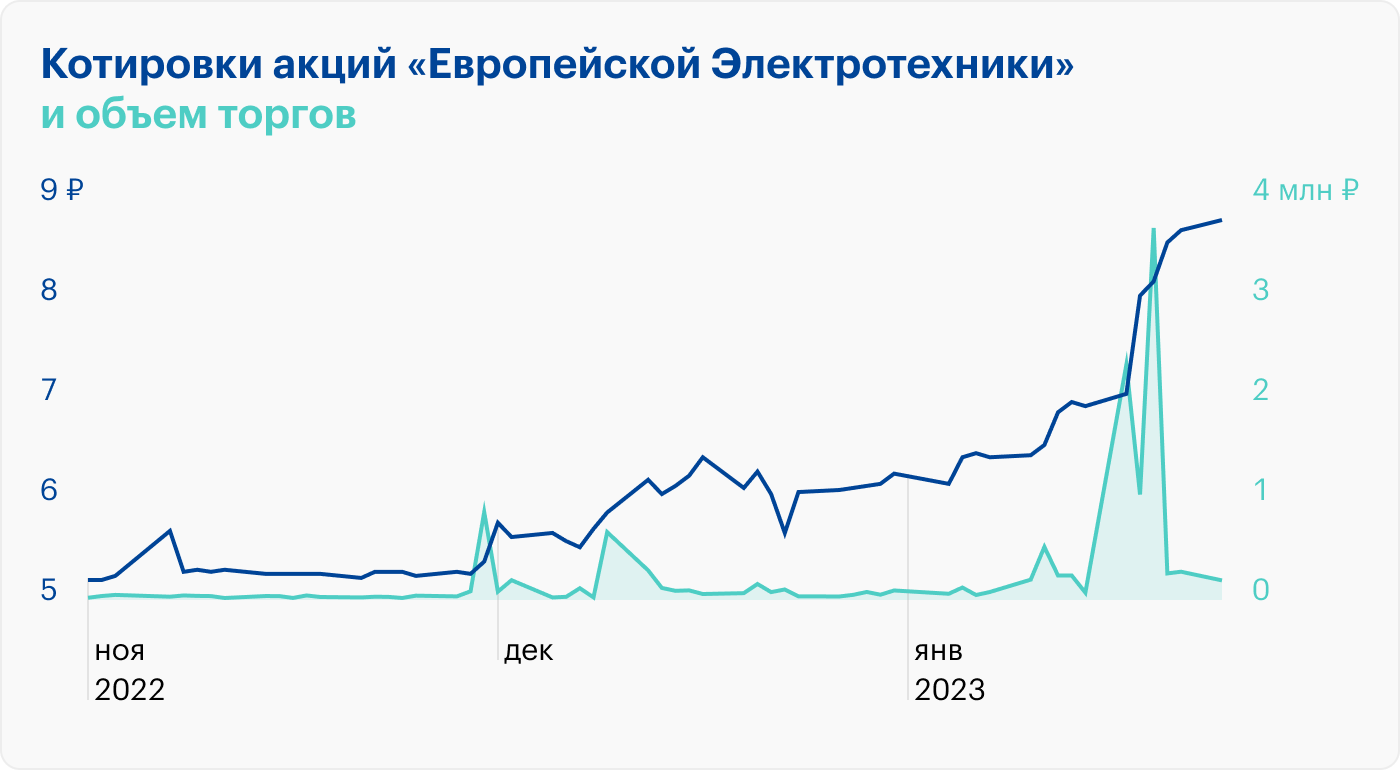

Подозрительная любовь спекулянтов к ЕЭ. Завершить подборку хотелось бы свежим примером про акции, которые аномально росли в последние дни, пока готовилась эта статья, и пока неясно, как завершится эта история.

«Европейская электротехника» — эмитент, чьи акции считаются низколиквидными и относятся к третьему котировальному списку на Московской бирже. С 3 по 19 января 2023 года рыночная капитализация компании выросла почти на 40%, а с 16 января наблюдается подозрительный рост объема торгов, который в разы превышает средний дневной оборот акций эмитента.

Параллельно акции «Европейской электротехники» раскручивают в нескольких сообществах, посвященных спекуляциям и инвестициям, в качестве перспективной инвестиционной идеи.

Источник: телеграм-канал «Сигналы РЦБ»

Что делать, если столкнулся с аномалией?

Чтобы не стать невольным участником и жертвой манипуляций, следует придерживаться определенных правил.

Не доверять управление портфелем третьим лицам, которые могут совершать торговлю в собственных, а не в ваших интересах. Никому не передавайте свои логин и пароль от личного кабинета и торгового терминала. С особенной осторожностью стоит относиться к стратегии автоследования, когда акции по сигналу покупаются и продаются на вашем счете без вашего прямого участия.

Игнорировать прямые призывы к совершению торговых операций. Даже если авторитетный для вас человек пишет сообщение в духе «срочно покупайте акции, они вот-вот начнут расти на Х%» или, наоборот, «есть инсайд, что нужно срочно сбрасывать акции, пока котировки не обрушились», это не должно быть поводом к активным действиям.

Проверяйте получаемую информацию. Здоровый скептицизм на фондовом рынке точно не помешает. Всегда ищите первоисточник данных, которому можно доверять.

Самостоятельно анализируйте информацию. Оцените, насколько событие реально влияет на бизнес эмитента и может привести к фундаментальной рыночной переоценке.

Откажитесь от сомнительных авантюр. Если вас будут приглашать поучаствовать в раскачке низколиквидной акции или, наоборот, в удержании цены и объемов на определенном уровне, стоит сказать твердое «нет». Вы можете считать, что приглашены «в долю», но окажется, что на вашей доверчивости зарабатывают другие.

Выявляйте возможные аномалии. Если видите нетипичный рост торговых оборотов и странное движение котировок, будьте бдительны: возможно, эмитент и его акционеры стали жертвой манипуляций.

Не рискуйте репутацией. Не стоит давать проверяющим органам поводов сомневаться в своей добропорядочности. Следует избегать сделок с акциями по сильно завышенным и заниженным ценам. Также не пытайтесь сами двигать цены через большие денежные вливания. Если вы стали обладателем инсайдерской информации, это не должно быть поводом для совершения торговых операций.

Уточняйте то, что кажется подозрительным или непонятным. За любым ответом можно обратиться к компетентным сотрудникам банка, брокера, биржи или даже написать сообщение в интернет-приемную Банка России.

Вывод

Там, где на кону стоят большие деньги, риск мошенничества резко возрастает. На российском фондовом рынке, особенно в акциях второго и третьего эшелонов, достаточно часто можно столкнуться с примерами аномального движения котировок. И лишь малая часть из них успешно расследуется на предмет манипуляций.

С развитием технологий доступ на фондовый рынок получает все больше людей. Многим не хватает опыта, чтобы защититься от махинаций. Если вы решили попробовать себя в биржевой торговле, сохраните рекомендации из этой статьи. Чем больше знаний, тем меньше рисков.

Так, торговый оборот в акциях «Фармсинтеза» 9 и 10 января практически в три раза превысил капитализацию компании и обогнал по дневному объему торгов на Московской бирже обыкновенные акции Сбербанка.

Аномальный рост оборотов в первой половине января наблюдался и в других акциях: ИСКЧ, «Русснефть», «Оргсинтез», «Соллерс», «Иркут», «Европейская электротехника».

Столь резкий рост объемов торгов сложно объяснить фундаментальными причинами, поэтому есть высокая вероятность, что котировками отдельных бумаг целенаправленно манипулируют спекулянты в своих корыстных целях.

Банк России неоднократно предупреждал о рисках манипуляций на фондовом рынке. Для разгона акций часто используются телеграм-каналы и профильные сообщества, в которых подписчиков стимулируют совершать быстрые однонаправленные операции в низколиквидных активах, продавая это под соусом прибыльной инвестиционной идеи.

В этой статье разберемся, что такое манипуляция на рынке акций, какие виды манипулирования ценными бумагами существуют, как вовремя распознать манипуляцию и как не стать ее жертвой.

Что такое манипуляция на фондовом рынке

Манипуляция с ценными бумагами — это умышленное действие, направленное на изменение стоимости актива с целью извлечь из этого выгоду. Манипулятор сознательно управляет котировками: заставляет акции дорожать или дешеветь, заранее зная, когда в них войти и выйти. Сам он при этом зарабатывает. А вовлеченные в торговлю жертвы манипуляции терпят убытки.

Манипулирование рынком в России запрещено законом. Манипуляциями считаются действия, которые искусственно приводят к существенному отклонению цены, спроса, предложения или объема торгов финансовыми инструментами. Что на бирже по закону делать нельзя:

Умышленно распространять заведомо ложные сведения через публичные информационные ресурсы.

Совершать операции по предварительному сговору между участниками торгов и их работниками.

Совершать сделки, обязательства по которым исполняются за счет или в интересах одного лица.

Выставлять заявки за счет или в интересах одного лица, если в результате появились две или более заявки противоположной направленности.

Неоднократно совершать сделки на основании заявок с наибольшей ценой покупки либо с наименьшей ценой продажи в течение торгового дня.

Совершать сделки с целью ввести в заблуждение относительно цены финансового инструмента.

Неоднократно и преднамеренно отказываться от исполнения обязательств по операциям с одним и тем же финансовым инструментом.

Самые распространенные виды манипуляций на рынке акций

Есть большое количество способов манипулирования ценой акции, но все их условно можно разделить на три типа.

Психологические — когда влияние оказывается на общественное сознание в попытке стимулировать нужное поведение рыночных игроков. Это касается «инвестрекомендаций» в телеграм-каналах, фейковых новостей в СМИ и проплаченных экспертных мнений.

Технические — когда идет прямая попытка влиять на цену в биржевом стакане, часто с применением специальных технических средств. Это не обязательно взлом торговых площадок, есть и более деликатные инструменты. Например, спуфинг, о котором расскажем ниже.

Комбинированные — если динамикой котировок пытаются управлять сочетанием манипуляций первых двух типов.

Опишем несколько наиболее распространенных техник манипулирования на рынке акций.

Pump & dump, или классическая манипуляция. Пожалуй, самый распространенный способ манипулировать акциями — искусственный разгон цен и фиксация прибыли на пике.

Организаторы pump & dump заранее покупают акции выбранного эмитента небольшими партиями, чтобы не привлекать лишнего внимания и не допустить преждевременного роста цены. Для манипуляций обычно выбираются акции низколиквидных компаний, котировки которых можно разогнать даже на относительно невысоких торговых оборотах.

После того как нужный объем собран, цену начинают накручивать различными способами:

Распространяют слухи и фейковые новости в СМИ, например, об успехах компании или перспективах ее неминуемого роста.

Рекламируют активы в профильных сообществах и телеграм-каналах под видом инвестидей и экспертных мнений.

Используют для разгона финансовые ресурсы инвестфондов, банков и брокеров через подставных лиц.

Запускают автоматические покупки через подписчиков стратегии автоследования.

Иногда циклы с разгоном акций и фиксацией прибыли могут повторяться, чтобы вызвать беспокойство у прочих спекулянтов и заставить их действовать эмоционально и неэффективно. Такой способ манипуляции называется «стиральная доска».

Также применяется обратная стратегия — «водосброс» — когда стимулируются ажиотажные продажи акций для того, чтобы выкупить нужный актив по заниженной цене.

Один из самых нашумевших примеров манипуляции — это история с активами американского магазина видеоигр GameStop. В начале 2021 года его акции взлетели почти на 900% всего за месяц. Разогнали их пользователи соцсети Reddit, решившие тем самым проучить хедж-фонды, которые ставили на удешевление бумаги. В итоге капитализация по факту умирающей компании достигла миллиардов долларов, обогнав немало представителей S&P 500.

Спуфинг, или ложная заявка. Этот вид манипуляций стал популярен после внедрения компьютерных технологий в биржевую торговлю. Обычно используется с применением биржевых роботов, которые автоматизируют процесс и действуют по определенному алгоритму, исключая человеческий фактор.

Суть в следующем: манипулятор выставляет крупные заявки на продажу по заниженной цене или на покупку по завышенной и затем мгновенно снимает их, пока те не успели сработать. Таким образом для участников рынка создается видимость активности крупного игрока, способного сдвинуть цену вверх или вниз.

Параллельно спуфер выставляет реальные заявки, которые зеркально противоположны поддельным, что позволяет приобрести актив по заниженной или продать по завышенной цене.

Искусственный прокол. Технический способ манипуляции акциями, который заключается в резком краткосрочном изменении цены с последующим восстановлением котировок. Многие спекулянты пытаются ограничить свои убытки, выставляя заявки на продажу на определенном уровне — стоп-лоссы.

При невысокой ликвидности акций можно заметно сдвинуть их цену даже на относительно невысоких объемах. Резкое и неожиданное падение цены может вызвать лавинообразное срабатывание стоп-лоссов, что еще больше усилит эффект от массовых продаж. Если удается купить акции на проколе, то можно быстро и много заработать на восстановлении котировок до адекватных рыночных уровней.

Инсайдерская торговля. Иногда акции компании начинают расти или падать в цене на повышенных торговых оборотах, но причина аномального движения котировок вскрывается лишь постфактум.

Инсайдерская торговля — это вид рыночной манипуляции, когда сделки совершаются ограниченным кругом людей, владеющих конфиденциальной информацией, которая дает им преимущество перед прочими участниками фондового рынка. Чаще всего в таких махинациях участвуют сотрудники компании-эмитента.

Договорные сделки. Еще один вид манипуляций акциями, когда купля-продажа большого объема проводится по предварительному сговору. Это приводит к сильному отклонению цены на бирже. При этом каждая из сторон извлекает свою выгоду из участия.

Как можно распознать манипуляцию

Не только начинающему, но даже опытному инвестору может быть сложно разобраться, чем именно вызвано изменение котировок акций: естественным рыночным движением или искусственной манипуляцией. Поэтому расследованием таких случаев должны заниматься специалисты, обладающие всей полнотой информации.

Но зачастую подозрительные движения котировок на российском фондовом рынке остаются без должного внимания со стороны контролирующих органов. С 2010 по 2022 год Банк России выявил всего 138 случаев неправомерного использования инсайдерской информации и манипулирования рынком, и лишь небольшая доля из них приходится на рынок акций.

В 2022 году регулятор раскрыл только два случая незаконных действий на рынке акций: сделки по предварительному соглашению с активами компании «Саратовэнерго» и неправомерное использование инсайдерской информации в торгах акциями «Распадской».

Могу предположить, что реальных фактов манипуляции акциями на российском рынке в прошедшем году было больше, поэтому инвесторам не стоит полагаться на оперативность организаторов торгов и контролирующих органов в пресечении подобных случаев.

Есть несколько признаков, которые позволяют заподозрить, что акциями кто-то пытается манипулировать:

Резкий рост торговых оборотов без видимых причин.

Подозрительные заявки на покупку или продажу акций на крупную сумму.

Купля-продажа одних и тех же акций на одинаковую сумму в течение торгового дня.

Активизация торгов и проведение быстрых сделок перед самым закрытием биржи.

Распространение слухов о компании без подтверждения со стороны эмитента и достоверных источников.

Агрессивная реклама акций в интернете.

Раскрутка низколиквидных активов в профильных сообществах и телеграм-каналах под видом инвестиционной идеи.

Примеры подозрительных движений акций на российском рынке

Американские горки в GTL. Пожалуй, один из самых ярких примеров аномального роста акций. Бумаги малоизвестной компании GTL из третьего эшелона всего за полгода, с сентября 2015 по март 2016, взлетели на 8400% без каких-либо новостей, которые могли бы хоть как-то оправдать такой фантастический рост.

Как это часто случается, за неадекватным ростом последовало почти столь же стремительное обрушение котировок.

С 3 марта 2022 года акции компании GTL перестали торговаться на Московской бирже. Причины делистинга не раскрывались.

Инсайдеры в «Распадской». Один из последних выявленных случаев манипуляций и неправомерного использования инсайдерской информации.

Банк России в ходе расследования выявил, что в ноябре 2020 года сотрудница «Евразхолдинга» — в группу входит компания «Распадская» — и ее близкие родственники скупали бумаги «Распадской», заранее зная об их предстоящем выкупе по более высокой цене. Когда затем это решение огласила компания, котировки эмитента на Московской бирже выросли более чем на 18%.

Подозрительная любовь спекулянтов к ЕЭ. Завершить подборку хотелось бы свежим примером про акции, которые аномально росли в последние дни, пока готовилась эта статья, и пока неясно, как завершится эта история.

«Европейская электротехника» — эмитент, чьи акции считаются низколиквидными и относятся к третьему котировальному списку на Московской бирже. С 3 по 19 января 2023 года рыночная капитализация компании выросла почти на 40%, а с 16 января наблюдается подозрительный рост объема торгов, который в разы превышает средний дневной оборот акций эмитента.

Параллельно акции «Европейской электротехники» раскручивают в нескольких сообществах, посвященных спекуляциям и инвестициям, в качестве перспективной инвестиционной идеи.

Источник: телеграм-канал «Сигналы РЦБ»

Что делать, если столкнулся с аномалией?

Чтобы не стать невольным участником и жертвой манипуляций, следует придерживаться определенных правил.

Не доверять управление портфелем третьим лицам, которые могут совершать торговлю в собственных, а не в ваших интересах. Никому не передавайте свои логин и пароль от личного кабинета и торгового терминала. С особенной осторожностью стоит относиться к стратегии автоследования, когда акции по сигналу покупаются и продаются на вашем счете без вашего прямого участия.

Игнорировать прямые призывы к совершению торговых операций. Даже если авторитетный для вас человек пишет сообщение в духе «срочно покупайте акции, они вот-вот начнут расти на Х%» или, наоборот, «есть инсайд, что нужно срочно сбрасывать акции, пока котировки не обрушились», это не должно быть поводом к активным действиям.

Проверяйте получаемую информацию. Здоровый скептицизм на фондовом рынке точно не помешает. Всегда ищите первоисточник данных, которому можно доверять.

Самостоятельно анализируйте информацию. Оцените, насколько событие реально влияет на бизнес эмитента и может привести к фундаментальной рыночной переоценке.

Откажитесь от сомнительных авантюр. Если вас будут приглашать поучаствовать в раскачке низколиквидной акции или, наоборот, в удержании цены и объемов на определенном уровне, стоит сказать твердое «нет». Вы можете считать, что приглашены «в долю», но окажется, что на вашей доверчивости зарабатывают другие.

Выявляйте возможные аномалии. Если видите нетипичный рост торговых оборотов и странное движение котировок, будьте бдительны: возможно, эмитент и его акционеры стали жертвой манипуляций.

Не рискуйте репутацией. Не стоит давать проверяющим органам поводов сомневаться в своей добропорядочности. Следует избегать сделок с акциями по сильно завышенным и заниженным ценам. Также не пытайтесь сами двигать цены через большие денежные вливания. Если вы стали обладателем инсайдерской информации, это не должно быть поводом для совершения торговых операций.

Уточняйте то, что кажется подозрительным или непонятным. За любым ответом можно обратиться к компетентным сотрудникам банка, брокера, биржи или даже написать сообщение в интернет-приемную Банка России.

Вывод

Там, где на кону стоят большие деньги, риск мошенничества резко возрастает. На российском фондовом рынке, особенно в акциях второго и третьего эшелонов, достаточно часто можно столкнуться с примерами аномального движения котировок. И лишь малая часть из них успешно расследуется на предмет манипуляций.

С развитием технологий доступ на фондовый рынок получает все больше людей. Многим не хватает опыта, чтобы защититься от махинаций. Если вы решили попробовать себя в биржевой торговле, сохраните рекомендации из этой статьи. Чем больше знаний, тем меньше рисков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба