В конце января Fix Price представил неоднозначный операционный отчет за 4 квартал 2022 года, в рамках которого компания зафиксировала самые медленные темпы роста за последние два года. Основные моменты:

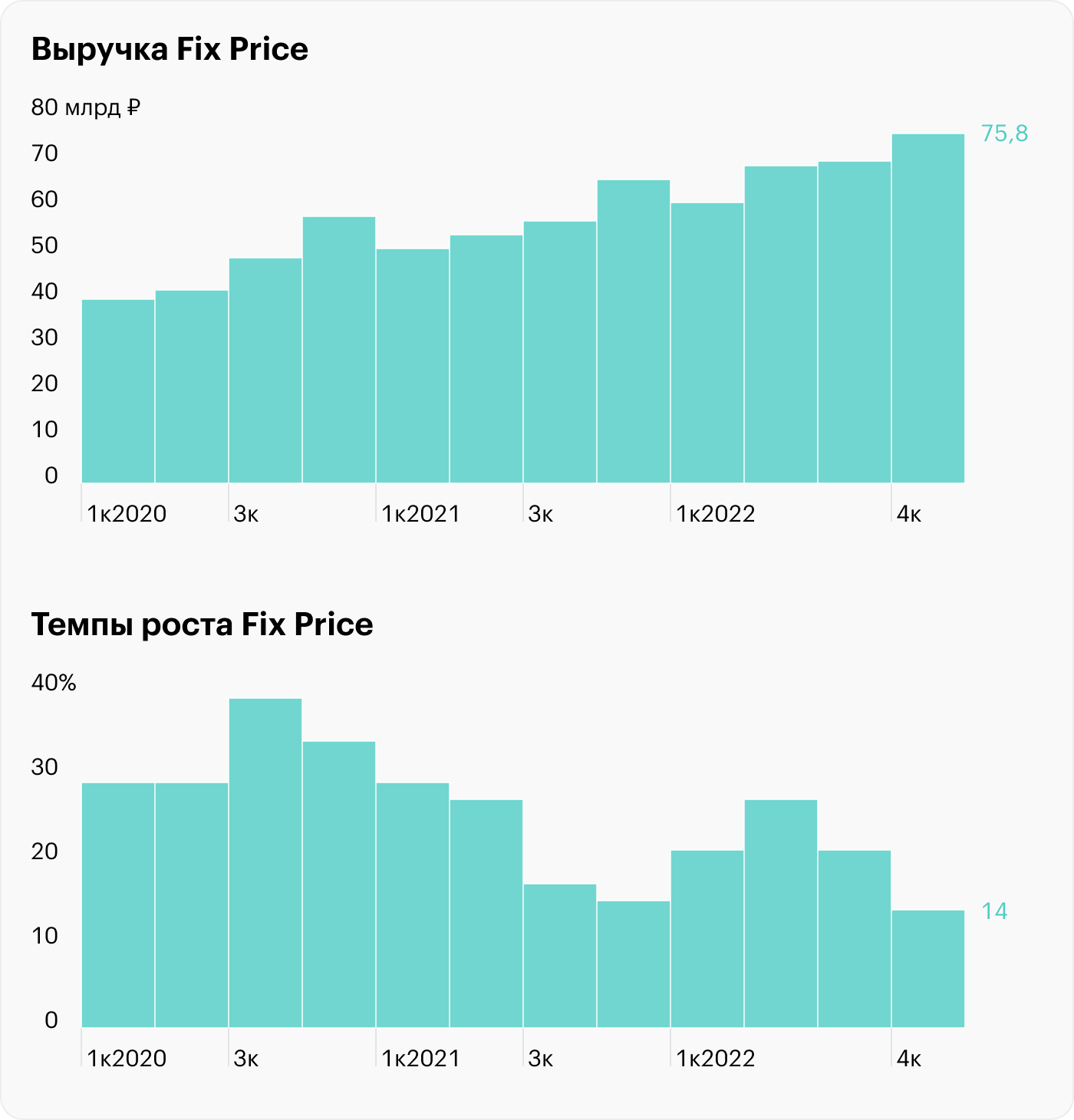

Общая выручка ретейлера в последнем квартале увеличилась на 13,9% — до 75,8 млрд рублей — на фоне быстрого расширения сети.

Количество магазинов год к году выросло на 15,5% — до 5663, — в 4 квартале открыли более 200 новых магазинов сети.

Сопоставимые продажи улучшились на 3,9%, но при этом темпы роста значительно снизились: в 3 квартале 2022 года этот показатель был равен 11,1%.

Компания в начале 2023 года анонсировала выход на новый зарубежный рынок.

Менеджмент намекнул на отсутствие дивидендов по итогам 2022 года на фоне инфраструктурных проблем.

Операционные результаты

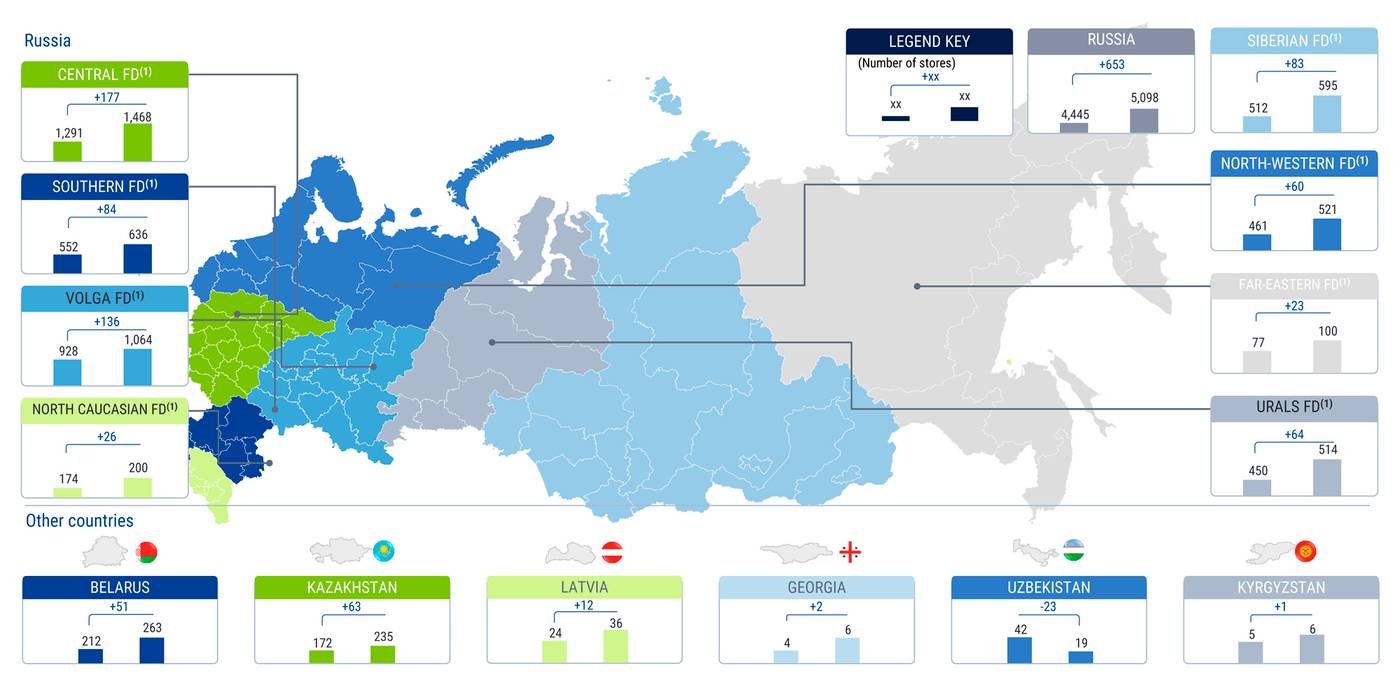

Fix Price (MOEX: FIXP) — российский ретейлер, работающий в перспективном формате низких фиксированных цен. Магазины компании присутствуют практически на всем постсоветском пространстве: в России, Беларуси, Грузии, Казахстане, Киргизии, Латвии и Узбекистане. В январе 2023 года сеть открыла первые свои магазины на территории Монголии.

LFL-продажи, или сопоставимые продажи, — метод оценки продаж путем сравнения показателей за прошлый и текущий периоды без учета открытия новых магазинов

Основной бизнес Fix Price — это продажа продуктов питания и непродовольственных товаров в низком ценовом сегменте. Это позволяет компании расти даже в моменты падения российской экономики, так как в кризисные времена клиенты начинают больше экономить, отдавая предпочтение более дешевым товарам.

Выручка. В отчетный период, как и в предыдущих кварталах, основную прибыль Fix Price принесли более высокомаржинальные непродовольственные товары — их доля в розничных продажах выросла с 44,5 до 48,4% в сравнении с 3 кварталом 2022 года.

Доля продуктов питания продолжила снижаться и составила 26,2% на фоне ротации ассортимента ретейлера. Это произошло из-за того, что повысился спрос на товары личной гигиены и бытовой химии: их доля в общей выручке выросла с 20,3 до 25,4%.

Высокие показатели продаж в более маржинальных сегментах и расширение сети магазинов привели к тому, что общая выручка Fix Price в 4 квартале 2022 года увеличилась на 13,9% — до 75,8 млрд рублей.

При этом розничное подразделение компании отработало немного лучше оптового: рост первого направления составил 14 против 13,3% у второго. Основная причина — более быстрые темпы открытия собственных магазинов, чем у франчайзинговых точек.

Рост сети. В 4 квартале 2022 года Fix Price открыл 201 новый магазин, из которых 184 находятся под управлением компании, а 17 — франчайзинговые. Кроме этого, ретейлеру также за отчетный период пришлось закрыть 17 низкорентабельных магазинов, чтобы повысить эффективность.

На 31 декабря 2022 года общее количество магазинов Fix Price увеличилось на 15,5%, до 5663, а суммарная торговая площадь — на 15,9%, до 1225,4 тысячи квадратных метров. При этом доля франчайзинговых магазинов составила 11% от общего количества, а доля зарубежных магазинов — 10%.

География расположения магазинов Fix Price. Источник: Fix Price

Сопоставимые продажи. Этот показатель — главный негативный фактор в текущей отчетности: в 4 квартале он увеличился на 3,9% без корректировок и на 5,2%, если учитывать эффект от укрепления рубля. Для сравнения: в 3 квартале 2022 года темпы роста LFL-продаж Fix Price составили 11,1%. Но стоит признать, что эта тенденция сейчас характерна для всего продуктового рынка.

Основная причина таких результатов — изменение потребительского поведения на фоне сохраняющейся макроэкономической неопределенности вкупе со снижением реального располагаемого дохода населения РФ. Вышеописанная причина привела к падению трафика на 4,1% в магазинах ретейлера, которое компенсировал рост среднего чека на 8,3% ввиду двузначной инфляции в России за прошедший отчетный период.

Программа лояльности. В 2022 году Fix Price продолжил развивать свою программу лояльности, так как клиенты, которые ее используют, тратят в магазинах сети в 1,8 раза больше, нежели остальные покупатели: средний чек посетителей с картой лояльности равен 477 Р, без нее — 264 Р.

За год количество зарегистрированных участников данной программы увеличилось на 28,7% — до 21,9 млн человек. При этом в 4 квартале прирост составил 1,4 млн новых пользователей — главным образом за счет проведения рекламных кампаний. Доля покупок с использованием карты лояльности продолжила расти и к концу года составила 60,7% от общего объема продаж.

Основные операционные результаты Fix Price

За счет чего акции могут вырасти

Основной драйвер роста для акций Fix Price — это дальнейшее развитие бизнеса, в рамках которого финансовые результаты ретейлера продолжат увеличиваться двузначными темпами, что в целом соответствует росту российского рынка товаров в низком ценовом сегменте. До 2025 этот рынок в среднем ежегодно должен увеличиваться на 19%.

Главная среднесрочная цель компании — это открытие 18 тысяч магазинов в России и странах ближнего зарубежья. В 2023 году, согласно стратегии развития, Fix Price планирует расширить собственную сеть, добавив 800 новых магазинов. Основной прирост, как и прежде, будет наблюдаться в России.

В качестве дополнительного драйвера роста еще можно выделить выплату дивидендов. Ранее компания распределяла между своими акционерами до 100% чистой прибыли, но в 2022 году менеджменту пришлось полностью отказаться от выплаты дивидендов на фоне европейских санкций против НРД.

На Московской бирже торгуются депозитарные расписки Fix Price, выплата по которым сейчас невозможна, так как для этого нужно использовать заблокированную европейскую инфраструктуру.

Тем не менее менеджмент знает об этой проблеме и продолжает работать над ее решением, чтобы как можно скорее вернуться к распределению прибыли.

Что в итоге

Fix Price представил неоднозначные операционные результаты в 4 квартале: с одной стороны, выручка год к году увеличилась на 13,9%, с другой стороны — это самые низкие темпы роста.

Вдобавок компания лишилась статуса наиболее быстрорастущего актива в секторе: Х5 Group в прошедшем квартале показала более впечатляющие результаты.

Компания до сих пор остается самым дорогим российским ретейлером. Раньше это объяснялось самыми быстрыми темпами роста, но в 4 квартале первым стал Х5 Group, который сейчас к тому же оценивается инвесторами в 2,5 раза дешевле: EV / EBITDA Fix Price — 7,5, а у Х5 Group — 3,1. Именно поэтому если мы говорим о новых покупках, то Х5 Group сейчас выглядит явным фаворитом.

Общая выручка ретейлера в последнем квартале увеличилась на 13,9% — до 75,8 млрд рублей — на фоне быстрого расширения сети.

Количество магазинов год к году выросло на 15,5% — до 5663, — в 4 квартале открыли более 200 новых магазинов сети.

Сопоставимые продажи улучшились на 3,9%, но при этом темпы роста значительно снизились: в 3 квартале 2022 года этот показатель был равен 11,1%.

Компания в начале 2023 года анонсировала выход на новый зарубежный рынок.

Менеджмент намекнул на отсутствие дивидендов по итогам 2022 года на фоне инфраструктурных проблем.

Операционные результаты

Fix Price (MOEX: FIXP) — российский ретейлер, работающий в перспективном формате низких фиксированных цен. Магазины компании присутствуют практически на всем постсоветском пространстве: в России, Беларуси, Грузии, Казахстане, Киргизии, Латвии и Узбекистане. В январе 2023 года сеть открыла первые свои магазины на территории Монголии.

LFL-продажи, или сопоставимые продажи, — метод оценки продаж путем сравнения показателей за прошлый и текущий периоды без учета открытия новых магазинов

Основной бизнес Fix Price — это продажа продуктов питания и непродовольственных товаров в низком ценовом сегменте. Это позволяет компании расти даже в моменты падения российской экономики, так как в кризисные времена клиенты начинают больше экономить, отдавая предпочтение более дешевым товарам.

Выручка. В отчетный период, как и в предыдущих кварталах, основную прибыль Fix Price принесли более высокомаржинальные непродовольственные товары — их доля в розничных продажах выросла с 44,5 до 48,4% в сравнении с 3 кварталом 2022 года.

Доля продуктов питания продолжила снижаться и составила 26,2% на фоне ротации ассортимента ретейлера. Это произошло из-за того, что повысился спрос на товары личной гигиены и бытовой химии: их доля в общей выручке выросла с 20,3 до 25,4%.

Высокие показатели продаж в более маржинальных сегментах и расширение сети магазинов привели к тому, что общая выручка Fix Price в 4 квартале 2022 года увеличилась на 13,9% — до 75,8 млрд рублей.

При этом розничное подразделение компании отработало немного лучше оптового: рост первого направления составил 14 против 13,3% у второго. Основная причина — более быстрые темпы открытия собственных магазинов, чем у франчайзинговых точек.

Рост сети. В 4 квартале 2022 года Fix Price открыл 201 новый магазин, из которых 184 находятся под управлением компании, а 17 — франчайзинговые. Кроме этого, ретейлеру также за отчетный период пришлось закрыть 17 низкорентабельных магазинов, чтобы повысить эффективность.

На 31 декабря 2022 года общее количество магазинов Fix Price увеличилось на 15,5%, до 5663, а суммарная торговая площадь — на 15,9%, до 1225,4 тысячи квадратных метров. При этом доля франчайзинговых магазинов составила 11% от общего количества, а доля зарубежных магазинов — 10%.

География расположения магазинов Fix Price. Источник: Fix Price

Сопоставимые продажи. Этот показатель — главный негативный фактор в текущей отчетности: в 4 квартале он увеличился на 3,9% без корректировок и на 5,2%, если учитывать эффект от укрепления рубля. Для сравнения: в 3 квартале 2022 года темпы роста LFL-продаж Fix Price составили 11,1%. Но стоит признать, что эта тенденция сейчас характерна для всего продуктового рынка.

Основная причина таких результатов — изменение потребительского поведения на фоне сохраняющейся макроэкономической неопределенности вкупе со снижением реального располагаемого дохода населения РФ. Вышеописанная причина привела к падению трафика на 4,1% в магазинах ретейлера, которое компенсировал рост среднего чека на 8,3% ввиду двузначной инфляции в России за прошедший отчетный период.

Программа лояльности. В 2022 году Fix Price продолжил развивать свою программу лояльности, так как клиенты, которые ее используют, тратят в магазинах сети в 1,8 раза больше, нежели остальные покупатели: средний чек посетителей с картой лояльности равен 477 Р, без нее — 264 Р.

За год количество зарегистрированных участников данной программы увеличилось на 28,7% — до 21,9 млн человек. При этом в 4 квартале прирост составил 1,4 млн новых пользователей — главным образом за счет проведения рекламных кампаний. Доля покупок с использованием карты лояльности продолжила расти и к концу года составила 60,7% от общего объема продаж.

Основные операционные результаты Fix Price

За счет чего акции могут вырасти

Основной драйвер роста для акций Fix Price — это дальнейшее развитие бизнеса, в рамках которого финансовые результаты ретейлера продолжат увеличиваться двузначными темпами, что в целом соответствует росту российского рынка товаров в низком ценовом сегменте. До 2025 этот рынок в среднем ежегодно должен увеличиваться на 19%.

Главная среднесрочная цель компании — это открытие 18 тысяч магазинов в России и странах ближнего зарубежья. В 2023 году, согласно стратегии развития, Fix Price планирует расширить собственную сеть, добавив 800 новых магазинов. Основной прирост, как и прежде, будет наблюдаться в России.

В качестве дополнительного драйвера роста еще можно выделить выплату дивидендов. Ранее компания распределяла между своими акционерами до 100% чистой прибыли, но в 2022 году менеджменту пришлось полностью отказаться от выплаты дивидендов на фоне европейских санкций против НРД.

На Московской бирже торгуются депозитарные расписки Fix Price, выплата по которым сейчас невозможна, так как для этого нужно использовать заблокированную европейскую инфраструктуру.

Тем не менее менеджмент знает об этой проблеме и продолжает работать над ее решением, чтобы как можно скорее вернуться к распределению прибыли.

Что в итоге

Fix Price представил неоднозначные операционные результаты в 4 квартале: с одной стороны, выручка год к году увеличилась на 13,9%, с другой стороны — это самые низкие темпы роста.

Вдобавок компания лишилась статуса наиболее быстрорастущего актива в секторе: Х5 Group в прошедшем квартале показала более впечатляющие результаты.

Компания до сих пор остается самым дорогим российским ретейлером. Раньше это объяснялось самыми быстрыми темпами роста, но в 4 квартале первым стал Х5 Group, который сейчас к тому же оценивается инвесторами в 2,5 раза дешевле: EV / EBITDA Fix Price — 7,5, а у Х5 Group — 3,1. Именно поэтому если мы говорим о новых покупках, то Х5 Group сейчас выглядит явным фаворитом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба