30 января 2023 smart-lab.ru

Кажется, контуры будущего ипотечного кризиса постепенно вырисовываются.

Наверное, те, кто изучает последствия ипотечного кризиса в США, недоумевают. Как так: умные дяди годами смотрели на то, как банки толкают сабпрайм ипотеку, а ипотечные агентства надувают пузырь ипотечных деривативов, и не только ничего не пытались сделать, но, и вообще не обращали на происходящее особого внимания, пока не стало слишком поздно (отдельные оракулы не в счет).

Так и у нас в обществе царит олимпийское спокойствие – в конце концов, ипотеку заливают на рынок не первый год, и ничего страшного пока не произошло, наоборот – поскольку уровень владения собственной недвижимостью в России один из самых высоких в мире, многочисленные бенефициары радостно потирают руки.

Конечно, трудно не заметить, что кредитование принимает все более нездоровые и уродливые формы (нерыночные ставки, низкий первоначальный взнос, «кредитные каникулы» на первые годы выплаты и прочее-прочее), но опять-таки, это же делается на благо строительному сектору, дающему высокий мультипликативный эффект по всей экономике и бла-бла-бла.

Будущий ипотечный кризис в России имеет немало общего со всеми похожими мировыми историями, но есть и страновая специфика, которую нельзя обойти вниманием. Специфика это в двухконтурном рынке недвижимости – первичном и вторичном рынках, которые хотя и связаны между собой, живут у нас во многом разными жизнями.

Чтобы понять будущее, надо изучить прошлое. Давайте вернемся на несколько лет назад и проследим, как видоизменялся этот двухконтурный рынок.

Начнем с эпизода 1. До 2019 года рынок пребывал в классическом виде. Новостройки на стадии строительства стоили дешевле вторички и «дорожали» по мере строительства. На момент сдачи дома в эксплуатацию новостройка становилась вторичкой и, соответственно, сравнивалась с ней в цене. Природа дисконта на новостройки (к вторичке) много раз мною объяснялась: данная скидка была ничем иным, как процентными выплатами со стороны застройщика дольщику за возможность пользоваться его деньгами и вести на них строительство. Дольщик получал повышенный доход, но и повышенный риск в том случае, если строительство замораживалось.

Для инвесторов (вне зависимости, покупали ли они для перепродажи или для себя с надеждой сэкономить) существовала простая идея: купить новостройку на котловане, рискнув вероятностью недостроя, но взамен получая доход, намного превышающий безрисковые варианты. Поэтому, несмотря на толпы обманутых дольщиков, поток желающих вложиться в новостройки не оскудевал.

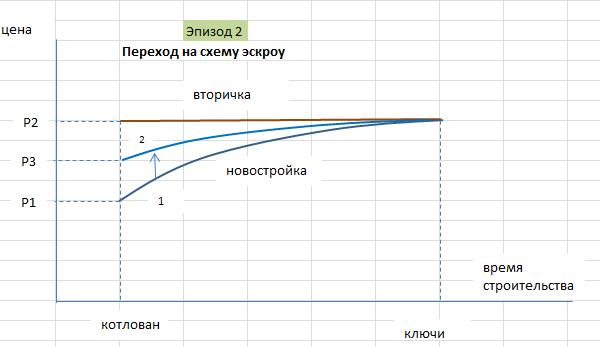

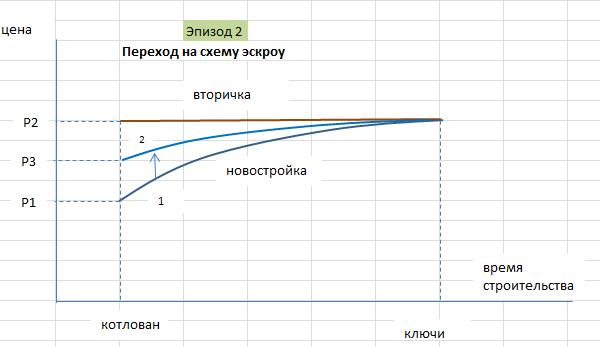

Эпизод 2. В какой-то момент, то ли властям надоело бесконечно спасать дольщиков, то ли банки приревновали к частникам, которые получали за них процентный доход (скорее всего, и то, и другое), произошла известная реформа долевого строительства. Суть ее в том, что теперь основным кредитором застройщика становился банк (он же и получал теперь основную процентную маржу), а роль частника уменьшилась до сомнительной опции заморозки денег на эскроу счетах. Выразилось это в том, что кривая цены на новостройки сместилась из положения «1» в положение «2» (см. рис. выше). Внешне это выглядело как рост цены на новостройки (с P1 до P3), но в действительности произошло лишь сужение скидки по мере продвижения строительства. Соответственно, инвесторы, которые хотели бы теперь заработать на кредитовании застройщика, столкнулись бы с резким сокращением своего дохода (они получили бы только разницу между P2 и P3).

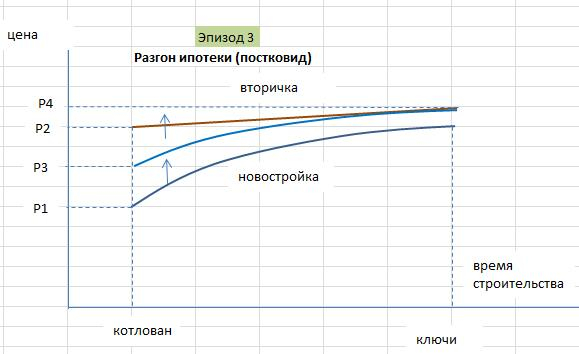

Эпизод 3. У схемы с эскроу был еще один глубокий недостаток: поскольку стартовые цены на новостройки выросли, теперь суммарно требовалось гораздо больше денег на то, чтобы хотя бы поддерживать рынок в устойчивом состоянии. Не оригинальный, но эффективный выход был найден за счет резкого увеличения ипотечного кредитования.

Льготные программы захлестнули рынок недвижимости. Интересно, что многие инициативы были выдвинуты в эпоху ковидных ограничений. Но вскоре стало ясно, что поддержка в таком объеме не требуется, и ведет лишь к росту цен, однако льготные программы не были свернуты. Почему не свернуты, становится ясно на графике выше.

Ведь разгон ипотеки решал сразу две проблемы: во-первых, были найдены ресурсы для поддержания выросшей емкости рынка; во-вторых, за счет того, что не только первичка, но и вторичка подросла в цене, вновь расширилась маржинальность покупок новостроек для инвесторов. Последнее важно, т.к. застройщикам нужен был поток клиентов, которые бы верили, что покупая новостройку, к моменту получения ключей, их объект будет стоить дороже. Правда, теперь инвесторы получали доход не столько на росте строительной готовности, сколько на росте рынка (P4-P3 на рисунке).

Эпизод 4. Происходящее все больше напоминало схему МММ. Помимо того, что требовалось все больше ресурсов для поддержания пирамиды, в какой-то момент (2022) вторичка перестала расти в цене. Вновь встала та же проблема: как убедить инвесторов покупать новостройки, если нет никаких шансов, что к моменту получения ключей, объект будет дороже, чем на момент покупки? Но не стоит недооценивать застройщиков, они вновь нашли выход, продвигая свою «ипотеку от застройщика» по околонулевым ставкам, «пониженные ставки на период строительства», «кэшбеки на первоначальный взнос» и т.д. Естественно, не по доброте душевной, а за счет завышения стоимости первички, которая по такой схеме продаж стала стоить дороже, чем вторичка. Произошла инверсия рынка новостроек. Следите за руками – новостройки за несколько лет сделали полный круг – были существенно дешевле вторички, а стали дороже!

Я думаю, не будет преувеличением сказать, что покупателей попросту обманули, и их развели на мнимую выгоду. Внимание инвесторов акцентировали на низкой (или даже нулевой) ставке, однако они как будто «не заметили», что приобрели объект по завышенной цене. Хуже другое: поскольку частники не имеют возможность сбыть квартиру следующим покупателям по условиям, по которым сами ее приобрели, стоимость их долга банку имеет все шансы превысить стоимость объекта. В случае потери источников дохода, долг нельзя будет закрыть. Классика ипотечного кризиса!

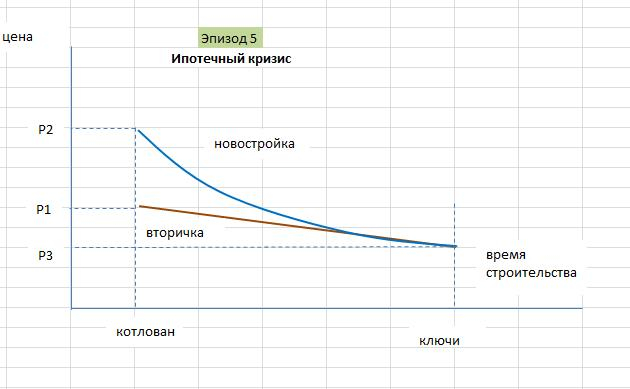

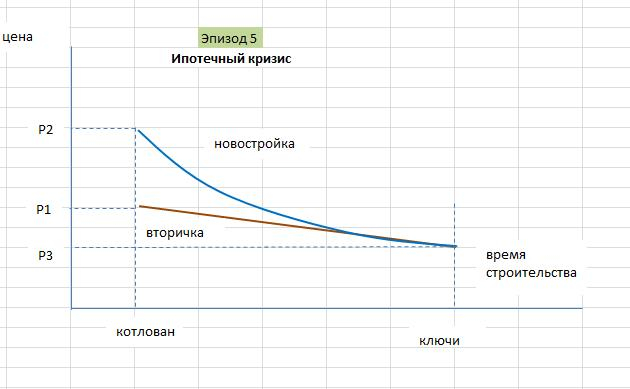

Эпизод 5. Конечно, сыграла инерция мышления. Ведь спрогнозировать ситуацию хотя бы на три года вперед многие не в состоянии. Поэтому народ действовал по принципу «выгода здесь и сейчас, а проблемы завтра будем решать завтра».

Поскольку вторичка во время предыдущего разгона тоже оказалась переоценена (хотя и в меньшей степени, чем новостройки), и поскольку на построенные квартиры не распространяется большинство ипотечных льгот, цена вторички во время кризиса начинает плавно снижаться (см. рис). Это означает форменную катастрофу для свежих покупателей новостроек. Ситуация как бы зеркально переворачивается (по сравнению с эпизодом 3): теперь они теряют дважды, как ранее дважды выигрывали. Первый раз проигрывая, т.к. купили квартиру по завышенной цене по сравнению со вторичным фондом, а второй раз – потому что весь рынок идет вниз.

Как обычно бывает во время ипотечного кризиса, кризис неплатежей и реализация залогов приведет к каскадному эффекту и дальнейшему обрушению рынка. По срокам: полная реализация кризисного сценария может занять несколько лет, когда значительная масса обесцененных залогов попадет на вторичный рынок.

Однако шансы выйти сухими из воды у «инвесторов» все же есть (в данном случае «инвесторов» в кавычках, т.к. эти инвесторы хуже обманутых дольщиков – те хоть рисковали ради реального выигрыша, а эти просто лохи, у которых вся надежда только на государство).

Очень вероятно, что так или иначе, незадачливых покупателей с обесцененными залогами будут как-то спасать за счет бюджета. Есть и старый проверенный способ – просто увеличить вновь выдачу ипотечных кредитов, благо напечатать рубли несложно. Но это коренным образом не решает основную проблему (отсутствие мотивации к покупкам новостроек), а в лучшем случае лишь передвигает кризис во времени.

Наверное, те, кто изучает последствия ипотечного кризиса в США, недоумевают. Как так: умные дяди годами смотрели на то, как банки толкают сабпрайм ипотеку, а ипотечные агентства надувают пузырь ипотечных деривативов, и не только ничего не пытались сделать, но, и вообще не обращали на происходящее особого внимания, пока не стало слишком поздно (отдельные оракулы не в счет).

Так и у нас в обществе царит олимпийское спокойствие – в конце концов, ипотеку заливают на рынок не первый год, и ничего страшного пока не произошло, наоборот – поскольку уровень владения собственной недвижимостью в России один из самых высоких в мире, многочисленные бенефициары радостно потирают руки.

Конечно, трудно не заметить, что кредитование принимает все более нездоровые и уродливые формы (нерыночные ставки, низкий первоначальный взнос, «кредитные каникулы» на первые годы выплаты и прочее-прочее), но опять-таки, это же делается на благо строительному сектору, дающему высокий мультипликативный эффект по всей экономике и бла-бла-бла.

Будущий ипотечный кризис в России имеет немало общего со всеми похожими мировыми историями, но есть и страновая специфика, которую нельзя обойти вниманием. Специфика это в двухконтурном рынке недвижимости – первичном и вторичном рынках, которые хотя и связаны между собой, живут у нас во многом разными жизнями.

Чтобы понять будущее, надо изучить прошлое. Давайте вернемся на несколько лет назад и проследим, как видоизменялся этот двухконтурный рынок.

Начнем с эпизода 1. До 2019 года рынок пребывал в классическом виде. Новостройки на стадии строительства стоили дешевле вторички и «дорожали» по мере строительства. На момент сдачи дома в эксплуатацию новостройка становилась вторичкой и, соответственно, сравнивалась с ней в цене. Природа дисконта на новостройки (к вторичке) много раз мною объяснялась: данная скидка была ничем иным, как процентными выплатами со стороны застройщика дольщику за возможность пользоваться его деньгами и вести на них строительство. Дольщик получал повышенный доход, но и повышенный риск в том случае, если строительство замораживалось.

Для инвесторов (вне зависимости, покупали ли они для перепродажи или для себя с надеждой сэкономить) существовала простая идея: купить новостройку на котловане, рискнув вероятностью недостроя, но взамен получая доход, намного превышающий безрисковые варианты. Поэтому, несмотря на толпы обманутых дольщиков, поток желающих вложиться в новостройки не оскудевал.

Эпизод 2. В какой-то момент, то ли властям надоело бесконечно спасать дольщиков, то ли банки приревновали к частникам, которые получали за них процентный доход (скорее всего, и то, и другое), произошла известная реформа долевого строительства. Суть ее в том, что теперь основным кредитором застройщика становился банк (он же и получал теперь основную процентную маржу), а роль частника уменьшилась до сомнительной опции заморозки денег на эскроу счетах. Выразилось это в том, что кривая цены на новостройки сместилась из положения «1» в положение «2» (см. рис. выше). Внешне это выглядело как рост цены на новостройки (с P1 до P3), но в действительности произошло лишь сужение скидки по мере продвижения строительства. Соответственно, инвесторы, которые хотели бы теперь заработать на кредитовании застройщика, столкнулись бы с резким сокращением своего дохода (они получили бы только разницу между P2 и P3).

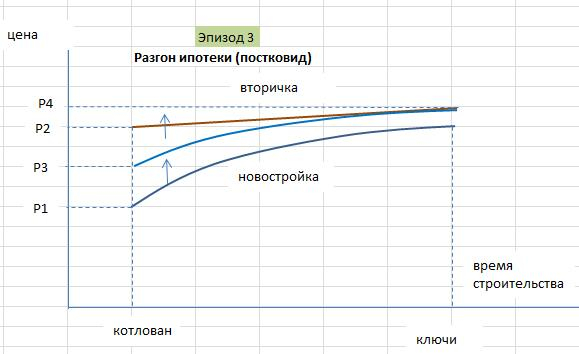

Эпизод 3. У схемы с эскроу был еще один глубокий недостаток: поскольку стартовые цены на новостройки выросли, теперь суммарно требовалось гораздо больше денег на то, чтобы хотя бы поддерживать рынок в устойчивом состоянии. Не оригинальный, но эффективный выход был найден за счет резкого увеличения ипотечного кредитования.

Льготные программы захлестнули рынок недвижимости. Интересно, что многие инициативы были выдвинуты в эпоху ковидных ограничений. Но вскоре стало ясно, что поддержка в таком объеме не требуется, и ведет лишь к росту цен, однако льготные программы не были свернуты. Почему не свернуты, становится ясно на графике выше.

Ведь разгон ипотеки решал сразу две проблемы: во-первых, были найдены ресурсы для поддержания выросшей емкости рынка; во-вторых, за счет того, что не только первичка, но и вторичка подросла в цене, вновь расширилась маржинальность покупок новостроек для инвесторов. Последнее важно, т.к. застройщикам нужен был поток клиентов, которые бы верили, что покупая новостройку, к моменту получения ключей, их объект будет стоить дороже. Правда, теперь инвесторы получали доход не столько на росте строительной готовности, сколько на росте рынка (P4-P3 на рисунке).

Эпизод 4. Происходящее все больше напоминало схему МММ. Помимо того, что требовалось все больше ресурсов для поддержания пирамиды, в какой-то момент (2022) вторичка перестала расти в цене. Вновь встала та же проблема: как убедить инвесторов покупать новостройки, если нет никаких шансов, что к моменту получения ключей, объект будет дороже, чем на момент покупки? Но не стоит недооценивать застройщиков, они вновь нашли выход, продвигая свою «ипотеку от застройщика» по околонулевым ставкам, «пониженные ставки на период строительства», «кэшбеки на первоначальный взнос» и т.д. Естественно, не по доброте душевной, а за счет завышения стоимости первички, которая по такой схеме продаж стала стоить дороже, чем вторичка. Произошла инверсия рынка новостроек. Следите за руками – новостройки за несколько лет сделали полный круг – были существенно дешевле вторички, а стали дороже!

Я думаю, не будет преувеличением сказать, что покупателей попросту обманули, и их развели на мнимую выгоду. Внимание инвесторов акцентировали на низкой (или даже нулевой) ставке, однако они как будто «не заметили», что приобрели объект по завышенной цене. Хуже другое: поскольку частники не имеют возможность сбыть квартиру следующим покупателям по условиям, по которым сами ее приобрели, стоимость их долга банку имеет все шансы превысить стоимость объекта. В случае потери источников дохода, долг нельзя будет закрыть. Классика ипотечного кризиса!

Эпизод 5. Конечно, сыграла инерция мышления. Ведь спрогнозировать ситуацию хотя бы на три года вперед многие не в состоянии. Поэтому народ действовал по принципу «выгода здесь и сейчас, а проблемы завтра будем решать завтра».

Поскольку вторичка во время предыдущего разгона тоже оказалась переоценена (хотя и в меньшей степени, чем новостройки), и поскольку на построенные квартиры не распространяется большинство ипотечных льгот, цена вторички во время кризиса начинает плавно снижаться (см. рис). Это означает форменную катастрофу для свежих покупателей новостроек. Ситуация как бы зеркально переворачивается (по сравнению с эпизодом 3): теперь они теряют дважды, как ранее дважды выигрывали. Первый раз проигрывая, т.к. купили квартиру по завышенной цене по сравнению со вторичным фондом, а второй раз – потому что весь рынок идет вниз.

Как обычно бывает во время ипотечного кризиса, кризис неплатежей и реализация залогов приведет к каскадному эффекту и дальнейшему обрушению рынка. По срокам: полная реализация кризисного сценария может занять несколько лет, когда значительная масса обесцененных залогов попадет на вторичный рынок.

Однако шансы выйти сухими из воды у «инвесторов» все же есть (в данном случае «инвесторов» в кавычках, т.к. эти инвесторы хуже обманутых дольщиков – те хоть рисковали ради реального выигрыша, а эти просто лохи, у которых вся надежда только на государство).

Очень вероятно, что так или иначе, незадачливых покупателей с обесцененными залогами будут как-то спасать за счет бюджета. Есть и старый проверенный способ – просто увеличить вновь выдачу ипотечных кредитов, благо напечатать рубли несложно. Но это коренным образом не решает основную проблему (отсутствие мотивации к покупкам новостроек), а в лучшем случае лишь передвигает кризис во времени.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба