Последние аукционы Минифина по размещению ОФЗ (1 марта) напомнили о плачевном состоянии первичного рынка госдолга. Доходность 18-летней ОФЗ 26238 – 10,76%. Это простить можно, бумага предельно длинная. Но и доходность 9-летней ОФЗ 26241 – 10,54%. И тут достаточно сказать, что 9 лет до погашения немногим больше средних 5 лет до погашения для вторичного рынка в корпоративном сегменте и 7-ми – в сегменте ОФЗ.

Проблема ли это доверия или недостатка денег, скоро начнем понимать. На данный момент деньги понемногу дорожают. Ставки овернайт поднялись до 7,4% с недавних 6,8%. Однако корпоративные облигации давления на доходность, сопоставимого с ОФЗ, не испытывают.

А доходности размещаемых ОФЗ начинают соперничать с корпоративными кредитными рейтингами уже не ААА, а с нижней частью АА, или даже верхней – single A. Впору задаться вопросом, возможность ли эти 10%+ (или уже 11%-) по ОФЗ?

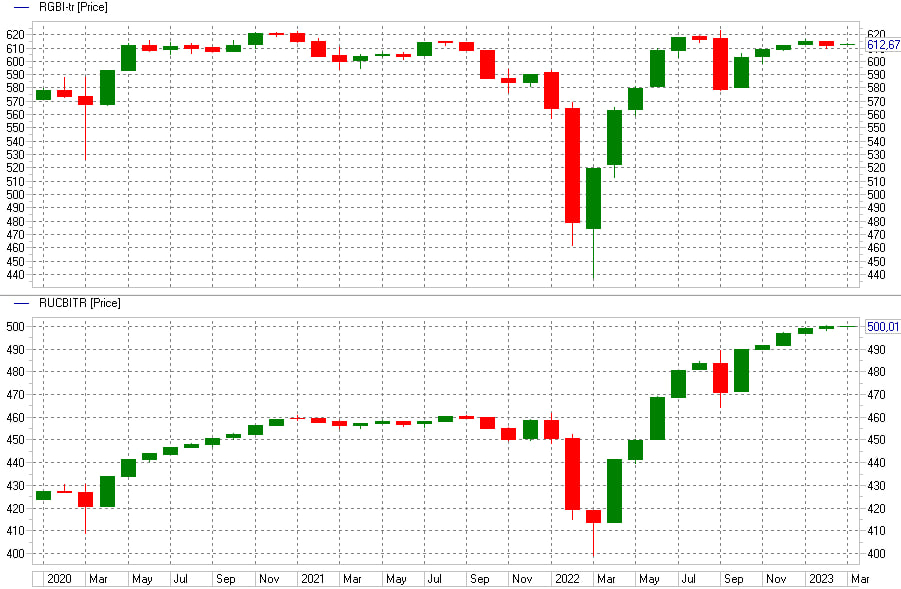

Вместо ответа – сравнение результатов вложений в гособлигации с результатами корпоративных бумаг: индекс полной доходности гособлигаций RGBI-tr и индекс полной доходности корпоративных облигаций RUCBITR. За 2 года, с марта 2021 по март 2023 корпоративный индекс принес не щедрые 17,1%. А индекс ОФЗ – 6,8%. С начала 2022 год доход от корп.бумаг – 9%, от ОФЗ – 3,8%.

Складывается впечатление, что покупатели ОФЗ руководствуются или светлыми надеждами, которые никак не оправдаются, или не вполне рациональными экономическими соображениями. А поскольку основные покупатели госдолга – крупнейшие банки, всё с большим интересом наблюдаю именно за ними.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба