16 марта 2023 РБК Quote Копытина Ольга

Минфин и МИД России предложили отказаться от налоговых соглашений с недружественными странами. Как инициатива о двойном налогообложении отразится на инвесторах и сколько придется платить, разбираемся с экспертами

Российских инвесторов могут обложить двойными налогами

Минфин и МИД России предложили президенту Владимиру Путину издать указ о приостановке действия соглашений об избежании двойного налогообложения со странами, которые ввели против России санкции.

СОИДН — соглашение об избежании двойного налогообложения. Оно позволяет инвесторам перезачитывать налоги, оплаченные в других странах в полном или частичном объеме.

По общим правилам:

юридические лица имеют право на зачет налогов, уплаченных за рубежом вне зависимости от наличия СОИДН, кроме дивидендов — зачет в отношении налогов с дивидендов можно сделать только в том случае, если это предусмотрено положениями СОИДН;

физические лица имеют право на зачет уплаченного за рубежом налога, только если это предусмотрено положениями СОИДН.

В большинстве случаев доплачивать в России налог не требуется, если сумма удержанного налога в иностранном государстве перекрывает сумму налога к уплате в России. Если же за рубежом налог ниже, то в России инвестор доплачивал недостающую часть до 13-15%. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7%, в зависимости от ставки российского налогообложения. Однако, по ряду стран соглашения об избежании двойного налогообложения содержали отдельные указания, какая конкретно сумма налога может пойти в зачет.

Последний раз Минфин России обновлял список международных договоров об избежании двойного налогообложения между Российской Федерацией и другими государствами 10 января 2023 года. В нем значится 84 страны.

Однако, например, соглашение с Нидерландами с 1 января 2022 года прекратило свое действие. Инвесторы, получившие в 2022 году дивиденды компаний, зарегистрированных в Нидерландах, уже должны платить налоги на дивиденды дважды: 15% от дохода в Нидерландах и 13% от того же дохода в российский бюджет.

С 1 января 2023 года прекращено действие СОИДН между Россией и Украиной.

С 26 сентября 2022 года приостановлено действие соглашения между Россией и Латвией. Со своей стороны Латвия в одностороннем порядке 16 мая 2022 года приостановила действие СОИДН. Ставка налога в Латвии на доходы с капитала — проценты, прирост с капитала, дивиденды, если за распределенную прибыль не уплачен подоходный налог с предприятия — 20%.

С какого момента начнут начислять двойные налоги

«В случае поддержки предложения Минфина России и МИД России применение пониженных ставок налога у источника (освобождений от уплаты налога) в отношении доходов, на которые распространяется действие соглашений об избежании двойного налогообложения, будет приостановлено с момента издания соответствующего указа», — сообщили в пресс-службе Минфина.

«РБК Инвестиции » спросили экспертов, как российские налоговые органы будут расценивать приостановку действия СОИДН и с какого момента инвесторам придется платить двойной налог.

Партнер департамента налогов и права компании ДРТ Наталья Кузнецова отметила, что на данный момент не вполне понятно, как налоговые органы будут трактовать «приостановление» СОИДН, так как при «приостановлении» СОИДН оно не считается расторгнутым, прекращенным или несуществующим.

«Однако, при самом плохом сценарии все положения российского Налогового кодекса, которые так или иначе опираются на «наличие» СОИДН или «присутствие» в нем неких норм (например, как про зачет), применяться не будут. Соответственно, в случае приостановления СОИДН механизм зачета может быть недоступен с момента «приостановления», — полагает Наталья Кузнецова.

Как пояснила автор блога «ФинОснова» и совладелец налогового проекта ndfl.guru Александра Янковская, особенности расторжения соглашений об избежании двойного налогообложения нужно смотреть в каждом конкретном случае отдельно по той стране, по которой будет запущена процедура.

Сколько налогов придется платить по двойной ставке

Для резидентов России в настоящий момент ставка НДФЛ составляет 13% или 15%. Если инвестор получает доход от зарубежных акций или облигаций, то с него удерживают налоги по ставке, предусмотренной в стране эмитента, и выплачивают сумму, уже «очищенную» от налога. «Если ставка в стране эмитента превышает 13% или 15%, в России налог не уплачивается, но декларация по форме 3-НДФЛ предоставляется в любом случае. Если ставка ниже, чем в России, то разница между ставками начисляется, отражается в декларации и уплачивается в российский бюджет», — рассказала соучредитель консалтинговой компании «ТаксМейт» Валерия Назаренко.

Если ряд СОИДН с отдельными государствами будут отменены, то российские граждане, как резиденты, так и нерезиденты, заплатят за один и тот же доход двойной налог — в стране эмитента бумаг и в России, подтвердила Назаренко.

Как будет уплачиваться двойной налог по доходам, полученным по американским ценным бумагам

При действующем на текущий момент соглашении об избежании двойного налогообложения с США и с подписанной справкой формы W8-BEN с российского инвестора удерживают в США налог по дивидендам в размере 10%, а в России доплачивается только 3-5%. Если справка W8-BEN не подписана, то в США удерживают налог в размере 30%, но в России тогда налог нулевой, поскольку сумма удержанного налога в США перекрывает сумму налога к уплате в России.

При прекращении действия СОИДН инвестор будет платить 30% в США и 13-15% в России, то есть совокупный налог по дивидендам с американских ценных бумаг составит 43-45%.

В иных странах дополнительные справки не требовались. Налогообложение на дивиденды происходило по ставке той страны, где зарегистрирован эмитент, а Федеральная налоговая служба России (ФНС) делала перезачет на основании соглашения об избежании двойного налогообложения с ней.

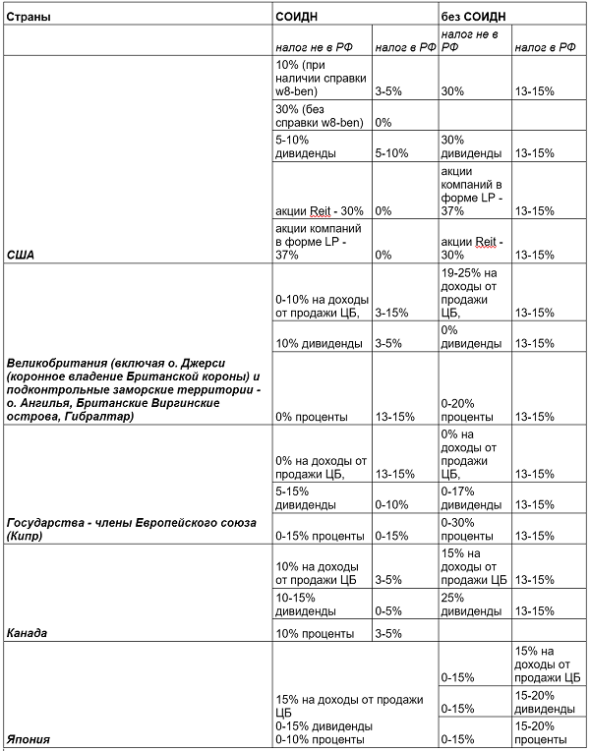

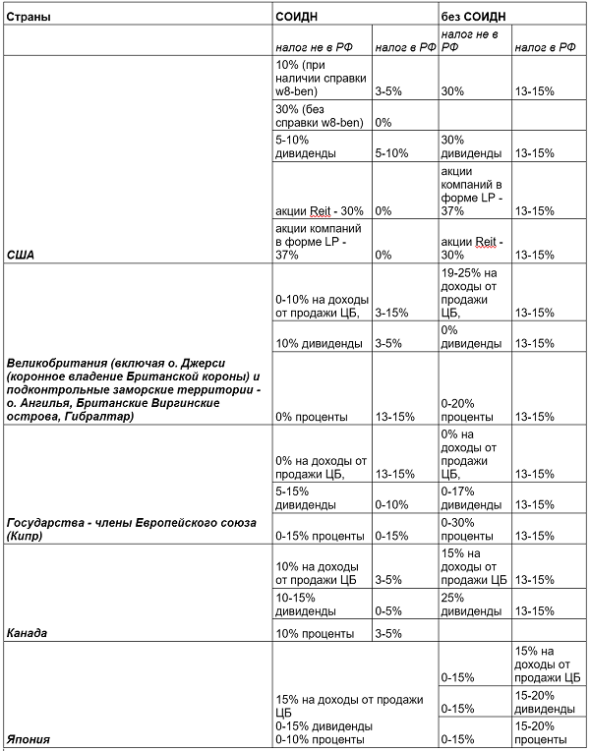

Валерия Назаренко специально для «РБК Инвестиции» составила таблицу, где показано, какие будут размеры налогов в случае отмены СОИДН с США, Великобританией, Кипром, Канадой и Японией.

Придется ли платить двойные налоги на дивиденды российских компаний

В теории доходы по ценным бумагам российских компаний, которые листингованы как иностранные, при отмене СОИДН будут облагаться двойным налогом.

Список российских компаний, листингованных как иностранные:

«Яндекс»,

«Полиметалл»,

Ozon,

HeadHunter,

Softline (уже нет российского бизнеса),

ЕМЦ,

«Мать и Дитя»,

Globaltrans,

VK,

«Русагро»,

«Эталон»,

Cian,

ГМС,

VEON,

Евраз (не торгуется в России),

TCS Group,

Fix Price,

О'КЕЙ,

QIWI,

Х5,

Global Ports (не торгуется в России).

Из перечисленных компаний дивиденды в 2022 году выплачивала только «Мать и Дитя», отметил директор аналитического департамента инвестиционного банка «Синара» Кирилл Таченников.

Аналитики ФГ «Финам» считают, что в горнодобывающем секторе ситуация с отменой СОИДН могла бы затронуть Polymetal International plc, имеющую первичный листинг на LSE и регистрацию на острове Джерси в юрисдикции Великобритании. «Однако компания приостановила выплату дивидендов еще в прошлом году и сейчас рассматривает возможность редомициляции в дружественную юрисдикцию. В приоритете — Казахстан, где у «Полиметалла» имеются добывающие активы и листинг на бирже международного финансового центра. До смены юрисдикции компания вряд ли вернется к выплате дивидендов, а после смены на нее уже не повлияет решение об отмене СОИДН, так как Казахстан не просто является дружественным, но и входит вместе с Россией в Евразийский экономический союз (ЕАЭС)», — говорят аналитики.

Почти все представители российского IT-сектора имеют первичный листинг за рубежом — это компании Cian, HeadHunter, Ozon, VK, Yandex. «Но никто из них, за исключением HeadHunter, не платил дивиденды, а HeadHunter последние выплаты осуществила в январе 2022 года еще до начала СВО», — напомнили в «Финаме».

Как отметили эксперты «Финама», нидерландская компания Yandex N.V. и VK Company Limited, зарегистрированная на Британских Виргинских островах, ведут основную деятельность в России и находятся в процессе редомициляции. В случае «Яндекса» возможно также разделение активов. Поскольку обе компании не платили дивиденды, то и вопрос об уплате налогов с них не стоит. Свои облигации обе компании выкупили, либо конвертировали в акции в прошлом году, так что сейчас решения об их продаже тоже принимать не придется, рассказали эксперты.

В финансовом секторе инициатива может затронуть TCS Group, материнскую структуру банка «Тинькофф». Однако TCS Group еще в 2021 году приостановила выплату дивидендов, и пока возвращаться к выплатам не планирует. Новые владельцы намекали, что изучают вопрос о редомициляции в Россию, однако какой-то конкретики пока нет, добавили аналитики «Финама».

На текущий момент выплаты в пользу акционеров для перечисленных выше компаний затруднены из-за иностранной регистрации бизнеса и невозможности перечислять средства нерезидентам.

«Мы не ожидаем, что отмена соглашений об избежании двойного налогообложения окажет какой-либо эффект на котировки компаний и на акционеров», — подчеркивают аналитики ФГ «Финам».

Российских инвесторов могут обложить двойными налогами

Минфин и МИД России предложили президенту Владимиру Путину издать указ о приостановке действия соглашений об избежании двойного налогообложения со странами, которые ввели против России санкции.

СОИДН — соглашение об избежании двойного налогообложения. Оно позволяет инвесторам перезачитывать налоги, оплаченные в других странах в полном или частичном объеме.

По общим правилам:

юридические лица имеют право на зачет налогов, уплаченных за рубежом вне зависимости от наличия СОИДН, кроме дивидендов — зачет в отношении налогов с дивидендов можно сделать только в том случае, если это предусмотрено положениями СОИДН;

физические лица имеют право на зачет уплаченного за рубежом налога, только если это предусмотрено положениями СОИДН.

В большинстве случаев доплачивать в России налог не требуется, если сумма удержанного налога в иностранном государстве перекрывает сумму налога к уплате в России. Если же за рубежом налог ниже, то в России инвестор доплачивал недостающую часть до 13-15%. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7%, в зависимости от ставки российского налогообложения. Однако, по ряду стран соглашения об избежании двойного налогообложения содержали отдельные указания, какая конкретно сумма налога может пойти в зачет.

Последний раз Минфин России обновлял список международных договоров об избежании двойного налогообложения между Российской Федерацией и другими государствами 10 января 2023 года. В нем значится 84 страны.

Однако, например, соглашение с Нидерландами с 1 января 2022 года прекратило свое действие. Инвесторы, получившие в 2022 году дивиденды компаний, зарегистрированных в Нидерландах, уже должны платить налоги на дивиденды дважды: 15% от дохода в Нидерландах и 13% от того же дохода в российский бюджет.

С 1 января 2023 года прекращено действие СОИДН между Россией и Украиной.

С 26 сентября 2022 года приостановлено действие соглашения между Россией и Латвией. Со своей стороны Латвия в одностороннем порядке 16 мая 2022 года приостановила действие СОИДН. Ставка налога в Латвии на доходы с капитала — проценты, прирост с капитала, дивиденды, если за распределенную прибыль не уплачен подоходный налог с предприятия — 20%.

С какого момента начнут начислять двойные налоги

«В случае поддержки предложения Минфина России и МИД России применение пониженных ставок налога у источника (освобождений от уплаты налога) в отношении доходов, на которые распространяется действие соглашений об избежании двойного налогообложения, будет приостановлено с момента издания соответствующего указа», — сообщили в пресс-службе Минфина.

«РБК Инвестиции » спросили экспертов, как российские налоговые органы будут расценивать приостановку действия СОИДН и с какого момента инвесторам придется платить двойной налог.

Партнер департамента налогов и права компании ДРТ Наталья Кузнецова отметила, что на данный момент не вполне понятно, как налоговые органы будут трактовать «приостановление» СОИДН, так как при «приостановлении» СОИДН оно не считается расторгнутым, прекращенным или несуществующим.

«Однако, при самом плохом сценарии все положения российского Налогового кодекса, которые так или иначе опираются на «наличие» СОИДН или «присутствие» в нем неких норм (например, как про зачет), применяться не будут. Соответственно, в случае приостановления СОИДН механизм зачета может быть недоступен с момента «приостановления», — полагает Наталья Кузнецова.

Как пояснила автор блога «ФинОснова» и совладелец налогового проекта ndfl.guru Александра Янковская, особенности расторжения соглашений об избежании двойного налогообложения нужно смотреть в каждом конкретном случае отдельно по той стране, по которой будет запущена процедура.

Александра Янковская рассказала об особенностях СОИДН между США и Россией:

Договор между Россией и США об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 года регулирует обширный перечень сфер, в том числе дивиденды, доходы от авторских прав и лицензий и другие виды доходов.

Согласно статье 28 соглашения, настоящий договор остается в силе до тех пор, пока его действие не будет прекращено договаривающимся государством. Каждое договаривающееся государство может прекратить действие договора в любое время по истечении 5 лет со дня вступления договора в силу путем передачи по дипломатическим каналам, по меньшей мере за шесть месяцев, письменного уведомления о прекращении действия. В таком случае договор прекращает действие:

a) в отношении налогов, взимаемых у источника, — к суммам, выплаченным или начисленным первого января или после первого января, следующего за датой истечения 6-месячного периода;

b) в отношении других налогов — к налогооблагаемым периодам, начиная с первого января или после первого января, следующего за датой истечения 6-месячного периода.

Александра Янковская обратила внимание на важную тонкость: «В инициативе Минфина и МИДа идет речь о приостановке соглашения, но в Соглашении 1992 года такой нормы нет. Возможно только прекращение его действия».

Договор между Россией и США об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 года регулирует обширный перечень сфер, в том числе дивиденды, доходы от авторских прав и лицензий и другие виды доходов.

Согласно статье 28 соглашения, настоящий договор остается в силе до тех пор, пока его действие не будет прекращено договаривающимся государством. Каждое договаривающееся государство может прекратить действие договора в любое время по истечении 5 лет со дня вступления договора в силу путем передачи по дипломатическим каналам, по меньшей мере за шесть месяцев, письменного уведомления о прекращении действия. В таком случае договор прекращает действие:

a) в отношении налогов, взимаемых у источника, — к суммам, выплаченным или начисленным первого января или после первого января, следующего за датой истечения 6-месячного периода;

b) в отношении других налогов — к налогооблагаемым периодам, начиная с первого января или после первого января, следующего за датой истечения 6-месячного периода.

Александра Янковская обратила внимание на важную тонкость: «В инициативе Минфина и МИДа идет речь о приостановке соглашения, но в Соглашении 1992 года такой нормы нет. Возможно только прекращение его действия».

Сколько налогов придется платить по двойной ставке

Для резидентов России в настоящий момент ставка НДФЛ составляет 13% или 15%. Если инвестор получает доход от зарубежных акций или облигаций, то с него удерживают налоги по ставке, предусмотренной в стране эмитента, и выплачивают сумму, уже «очищенную» от налога. «Если ставка в стране эмитента превышает 13% или 15%, в России налог не уплачивается, но декларация по форме 3-НДФЛ предоставляется в любом случае. Если ставка ниже, чем в России, то разница между ставками начисляется, отражается в декларации и уплачивается в российский бюджет», — рассказала соучредитель консалтинговой компании «ТаксМейт» Валерия Назаренко.

Если ряд СОИДН с отдельными государствами будут отменены, то российские граждане, как резиденты, так и нерезиденты, заплатят за один и тот же доход двойной налог — в стране эмитента бумаг и в России, подтвердила Назаренко.

Налоговый резидент — это физическое лицо, фактически находившееся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство значения не имеет, то есть российский гражданин может не являться налоговым резидентом, если более полугода находился за пределами страны, а иностранец будет считаться налоговым резидентом, если находился на территории России не менее 183 дней.

Как будет уплачиваться двойной налог по доходам, полученным по американским ценным бумагам

При действующем на текущий момент соглашении об избежании двойного налогообложения с США и с подписанной справкой формы W8-BEN с российского инвестора удерживают в США налог по дивидендам в размере 10%, а в России доплачивается только 3-5%. Если справка W8-BEN не подписана, то в США удерживают налог в размере 30%, но в России тогда налог нулевой, поскольку сумма удержанного налога в США перекрывает сумму налога к уплате в России.

При прекращении действия СОИДН инвестор будет платить 30% в США и 13-15% в России, то есть совокупный налог по дивидендам с американских ценных бумаг составит 43-45%.

В иных странах дополнительные справки не требовались. Налогообложение на дивиденды происходило по ставке той страны, где зарегистрирован эмитент, а Федеральная налоговая служба России (ФНС) делала перезачет на основании соглашения об избежании двойного налогообложения с ней.

Валерия Назаренко специально для «РБК Инвестиции» составила таблицу, где показано, какие будут размеры налогов в случае отмены СОИДН с США, Великобританией, Кипром, Канадой и Японией.

В прошлом году после нарушения «моста» между Национальным расчетным депозитарием и европейскими депозитариями российские инвесторы перестали получать дивиденды по иностранным бумагам. В конце мая, СПБ Биржа была вынуждена заблокировать часть акций, которые обращались на ее платформе и находились в контуре санкционного НРД. Активы инвесторов, торговавших на бирже, разделились на обособленные (учтены у брокера на неторговом счете) и необособленные (с ними можно свободно совершать сделки).

В ноябре 2022 года биржа возобновила выплаты дивидендов по акциям эмитентов США, но только по тем, операции с которыми не были ограничены — необособленным. СПБ Биржа уже выплатила дивиденды по ценным бумагам эмитентов США по корпоративным действиям, состоявшимся после 1 июня 2022 года. Сейчас СПБ Биржа выплачивает дивиденды по ценным бумагам, по которым корпоративные действия прошли до 1 июня 2022 года, рассказали «РБК Инвестициям» в пресс-службе торговой площадки.

В ноябре 2022 года биржа возобновила выплаты дивидендов по акциям эмитентов США, но только по тем, операции с которыми не были ограничены — необособленным. СПБ Биржа уже выплатила дивиденды по ценным бумагам эмитентов США по корпоративным действиям, состоявшимся после 1 июня 2022 года. Сейчас СПБ Биржа выплачивает дивиденды по ценным бумагам, по которым корпоративные действия прошли до 1 июня 2022 года, рассказали «РБК Инвестициям» в пресс-службе торговой площадки.

Придется ли платить двойные налоги на дивиденды российских компаний

В теории доходы по ценным бумагам российских компаний, которые листингованы как иностранные, при отмене СОИДН будут облагаться двойным налогом.

Список российских компаний, листингованных как иностранные:

«Яндекс»,

«Полиметалл»,

Ozon,

HeadHunter,

Softline (уже нет российского бизнеса),

ЕМЦ,

«Мать и Дитя»,

Globaltrans,

VK,

«Русагро»,

«Эталон»,

Cian,

ГМС,

VEON,

Евраз (не торгуется в России),

TCS Group,

Fix Price,

О'КЕЙ,

QIWI,

Х5,

Global Ports (не торгуется в России).

Из перечисленных компаний дивиденды в 2022 году выплачивала только «Мать и Дитя», отметил директор аналитического департамента инвестиционного банка «Синара» Кирилл Таченников.

Аналитики ФГ «Финам» считают, что в горнодобывающем секторе ситуация с отменой СОИДН могла бы затронуть Polymetal International plc, имеющую первичный листинг на LSE и регистрацию на острове Джерси в юрисдикции Великобритании. «Однако компания приостановила выплату дивидендов еще в прошлом году и сейчас рассматривает возможность редомициляции в дружественную юрисдикцию. В приоритете — Казахстан, где у «Полиметалла» имеются добывающие активы и листинг на бирже международного финансового центра. До смены юрисдикции компания вряд ли вернется к выплате дивидендов, а после смены на нее уже не повлияет решение об отмене СОИДН, так как Казахстан не просто является дружественным, но и входит вместе с Россией в Евразийский экономический союз (ЕАЭС)», — говорят аналитики.

Почти все представители российского IT-сектора имеют первичный листинг за рубежом — это компании Cian, HeadHunter, Ozon, VK, Yandex. «Но никто из них, за исключением HeadHunter, не платил дивиденды, а HeadHunter последние выплаты осуществила в январе 2022 года еще до начала СВО», — напомнили в «Финаме».

Как отметили эксперты «Финама», нидерландская компания Yandex N.V. и VK Company Limited, зарегистрированная на Британских Виргинских островах, ведут основную деятельность в России и находятся в процессе редомициляции. В случае «Яндекса» возможно также разделение активов. Поскольку обе компании не платили дивиденды, то и вопрос об уплате налогов с них не стоит. Свои облигации обе компании выкупили, либо конвертировали в акции в прошлом году, так что сейчас решения об их продаже тоже принимать не придется, рассказали эксперты.

В финансовом секторе инициатива может затронуть TCS Group, материнскую структуру банка «Тинькофф». Однако TCS Group еще в 2021 году приостановила выплату дивидендов, и пока возвращаться к выплатам не планирует. Новые владельцы намекали, что изучают вопрос о редомициляции в Россию, однако какой-то конкретики пока нет, добавили аналитики «Финама».

На текущий момент выплаты в пользу акционеров для перечисленных выше компаний затруднены из-за иностранной регистрации бизнеса и невозможности перечислять средства нерезидентам.

«Мы не ожидаем, что отмена соглашений об избежании двойного налогообложения окажет какой-либо эффект на котировки компаний и на акционеров», — подчеркивают аналитики ФГ «Финам».

Как оценить портфель на наличие в нем иностранных ценных бумаг, которые могут попасть под двойное налогообложение:

проверить налоговое резидентство эмитентов, ценные бумаги которых есть в вашем портфеле, можно по ISIN-коду на сайте Организации международных идентификационных номеров ценных бумаг или по справочнику иностранных финансовых инструментов, составленном НРД;

проверить ставку налога по дивидендам можно на платформе Deloitte International Tax Source (DITS), которая содержит налоговые ставки и информацию по 68 юрисдикциям по всему миру (просмотр сайта возможен с включенным VPN).

проверить налоговое резидентство эмитентов, ценные бумаги которых есть в вашем портфеле, можно по ISIN-коду на сайте Организации международных идентификационных номеров ценных бумаг или по справочнику иностранных финансовых инструментов, составленном НРД;

проверить ставку налога по дивидендам можно на платформе Deloitte International Tax Source (DITS), которая содержит налоговые ставки и информацию по 68 юрисдикциям по всему миру (просмотр сайта возможен с включенным VPN).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба